Исследование рыночной структуры отрасли автомобильной промышленности Российской Федерации: тенденции и перспективы

Кельчевская Н.Р.1![]() , Контобойцева А.Е.1, Земзюлина В.Ю.1

, Контобойцева А.Е.1, Земзюлина В.Ю.1![]() , Пелымская И.С.1

, Пелымская И.С.1![]()

1 Уральский федеральный университет имени первого Президента России Б.Н. Ельцина, ,

Скачать PDF | Загрузок: 59

Статья в журнале

Креативная экономика (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 18, Номер 12 (Декабрь 2024)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=80314093

Аннотация:

Целью настоящей работы является анализ рынка отрасли автомобильных производителей Российской Федерации за период 2019-2023 гг. В ходе исследования были рассмотрены инструменты анализа отраслевых рынков и проблемы отрасли автомобильной промышленности Российской Федерации, связанные с обеспечением эффективной экономической деятельности и конкурентоспособности предприятий вследствие геополитических изменений. В работе описаны основные количественные и качественные характеристики исследуемого товарного рынка, определены ведущие компании отрасли, проанализированы показатели отраслевой концентрации и финансовые показатели компаний-лидеров, имеющиеся на рынке отрасли барьеры и ограничения конкуренции, а также стратегическое поведение фирм-участников. По результатам исследования выявлены ключевые тенденции и перспективы функционирования рынка отрасли автомобильных производителей Российской Федерации, даны рекомендации по его развитию.

Практическая значимость исследования обусловлена возможностью использования его результатов для разработки стратегических и тактических решений, направленных на повышение конкурентоспособности российской автомобильной промышленности, улучшение инвестиционного климата и стимулирование инновационной активности в отрасли.

Ключевые слова: отраслевой рынок, автомобильная промышленность, финансовые результаты, индекс Херфиндаля-Хиршмана, индекс Линда

JEL-классификация: L90, L91, L62, L00

Введение

В современных условиях, характеризующихся ослабленной конкурентной борьбой вследствие ухода западных компаний с российского рынка, разрушением производственных цепочек и снижением объемов производства автомобильной техники в России на фоне значительного роста ее импорта, анализ конкуренции на отраслевых рынках становится крайне важным инструментом для управления предприятиями и всей отраслью в целом. Текущая ситуация ставит перед каждой организацией двойную задачу: не только выстоять в столь сложных условиях, но и продолжать развиваться, устойчиво улучшая показатели экономической деятельности. Для достижения этих целей необходимо повышать эффективность как всего рынка, так и отдельных предприятий во всех направлениях их деятельности.

Теория и методы

Качественные и количественные показатели субъектов отрасли. Многочисленные публикации последних лет [1-7] дают все больше оснований утверждать, что главными проблемами автомобилестроения Российской Федерации являются неэффективное государственное регулирование и низкая конкурентоспособность продукции отечественного производства. Также с 2019 года наблюдается общий спад ключевых показателей, характеризирующих результативность работы отрасли, поэтому после изменения геополитической обстановки данный тренд мог усилиться.

Таблица 1 – Структура продаж автомобилей в России 2019-2023 гг., шт.

|

Структура продаж автомобилей

|

2019

|

2020

|

2021

|

2022

|

2023

|

|

Продажи

автомобилей:

|

1854008

|

1686734

|

1780449

|

784464

|

1097115

|

|

в том

числе:

| |||||

|

-

легковые автомобили и легковые коммерческие автомобили

|

1759532

|

1598825

|

1666780

|

687370

|

937081

|

|

-

грузовые автомобили

|

80657

|

74780

|

99752

|

84196

|

143693

|

|

-

автобусы

|

13819

|

13129

|

13917

|

12898

|

16341

|

|

Темп

прироста продаж автомобилей:

|

x

|

-9,02

|

5,56

|

-55,94

|

39,86

|

|

в том

числе:

| |||||

|

-

легковые автомобили и легковые коммерческие автомобили

|

x

|

-9,13

|

4,25

|

-58,76

|

36,33

|

|

- грузовые автомобили

|

x

|

-7,29

|

33,39

|

-15,59

|

70,66

|

|

-

автобусы

|

x

|

-4,99

|

6,00

|

-7,32

|

26,69

|

Таблица 2 – Структура производства автомобилей в России, 2019-2023 гг.

|

Рынок новых автомобилей

(до 3-х лет) |

2019

|

2020

|

2021

|

2022

|

2023

|

|

Отечественное

производство, тыс. шт.

|

1720,1

|

1434,4

|

1568,2

|

610,4

|

659,7

|

|

Импорт,

тыс. шт.

|

332,4

|

266,4

|

372,7

|

390,2

|

659,7

|

|

Отечественное производство, %

|

83,8

|

84,3

|

80,8

|

61,0

|

50,0

|

|

Импорт, %

|

16,2

|

15,7

|

19,2

|

39,0

|

50,0

|

|

Темп

прироста продаж автомобилей отечественного производства, %

|

x

|

-16,6

|

9,3

|

-61,1

|

8,1

|

|

Темп

прироста продаж импортных автомобилей, %

|

x

|

-19,9

|

39,9

|

4,7

|

69,1

|

На основе представленных данных можно сделать вывод о значительных изменениях на российском автомобильном рынке после 2021 года. В 2021 году рынок продемонстрировал положительный результат, с общим ростом продаж автомобилей всех категорий до 1,78 млн единиц, что на 5,56% выше показателя предыдущего года. В начале 2022 года наблюдаемый тренд продолжался. Однако резкое обострение международной геополитической обстановки в феврале 2022 года и введение санкций против России привели к значительному изменению структуры российского автомобильного рынка. Дальнейшее развитие рынка происходило в условиях изменения связей и владения компаниями, а также появления новых игроков, что в определенной мере компенсировало массовый уход западных компаний. По итогам 2022 года продажи автомобилей всех категорий снизились до 784,5 тыс. единиц. Наибольший спад наблюдался в секторе легковых автомобилей, где продажи уменьшились на 58,76%. Сектор автобусов, менее зависимый от иностранных комплектующих, пострадал меньше всего, с сокращением продаж на 7,32%. Продажи грузовиков снизились на 15,59%, что отражает определенную зависимость от иностранных поставок.

В данном исследовании для анализа структуры рынка в качестве абсолютного показателя используется объем продаж продукции, исчисляемый в штуках. Показатель служит основой для вычисления размеров рыночных долей автомобильных производителей в Российской Федерации. Альтернативным показателем, который можно было бы использовать для расчета рыночных долей компаний, является выручка. Однако, в настоящее время использование этого показателя в качестве базы для расчетов не является эффективным, что связано с тем, что большое количество иностранных компаний приняли решение покинуть российский рынок и закрыли доступ к своей отчетности. Также российские компании перестали публиковать финансовую отчетность в соответствии с постановлением Правительства России, признавшего данную информацию чувствительной к санкционному риску и влияющей на решения инвесторов [8]. Кроме того, использование выручки в качестве показателя рыночных долей может быть недостаточно объективным из-за особенностей производственного процесса. Конечный продукт данной отрасли производится не на одном предприятии, а через совместную деятельность группы предприятий, осуществляющих поэтапную сборку автомобильной техники. В таких случаях невозможно точно определить выручку, отражающую исключительно результат продаж конечного продукта.

Результаты

Рассмотрим динамику показателей действующих на рынке компаний и рассчитаем среднюю рыночную долю в анализируемом временном периоде.

Таблица 3 – Динамические и средние показатели численности автомобильных производителей Российской Федерации, 2019-2023 гг.

|

Показатель

|

2019

|

2020

|

2021

|

2022

|

2023

|

|

Число фирм на рынке

|

33

|

34

|

36

|

39

|

30

|

|

Коэффициент роста

|

x

|

1,03

|

1,06

|

1,08

|

0,77

|

|

Темп прироста

|

x

|

3,03

|

5,88

|

8,33

|

-23,08

|

|

Средняя рыночная доля

|

3,03

|

2,94

|

2,78

|

2,56

|

3,33

|

Как видно из таблицы 3, до 2022 года наблюдался стабильный рост количества рыночных игроков. Однако затем произошло значительное снижение присутствия игроков на рынке – изменение показателя связан с тем, что перед уходом иностранным компаниям необходимо было разрушить существующие интеграционные связи с различными российскими организационными структурами. Также следует отметить, что показатель средней рыночной доли значительно отличался от фактических значений на протяжении всего анализируемого периода.

Таблица 4 – Показатели дисперсии рыночных долей автомобильных производителей Российской Федерации, 2019-2023 гг.

|

Показатели дисперсии рыночных долей

|

2019

|

2020

|

2021

|

2022

|

2023

|

|

Дисперсия рыночных долей

|

50

|

49

|

40

|

21

|

46

|

|

Среднее квадратическое

отклонение размера фирмы

|

7,05

|

6,98

|

6,32

|

4,59

|

6,81

|

|

Коэффициент вариации, %

|

42,97

|

42,12

|

43,95

|

55,82

|

48,96

|

Показатели, представленные в таблице 4, отражают динамику численности фирм на рынке. Высокий показатель дисперсии на протяжении всего анализируемого периода, кроме 2022 года, свидетельствует о неравномерности распределения рыночных долей и, следовательно, о концентрированности рынка. Также высокие значения данного показателя свидетельствуют о слабой конкуренции на рынке и о наличии у ведущих компаний определенной рыночной власти. Значение среднеквадратического отклонение носит значительный характер и показывает, что в среднем отклонение рыночной доли от среднего значения составляет от 4,59% до 7,05%. Коэффициент вариации для всего анализируемого периода превышает пороговое значение в 33%, что свидетельствует о неоднородности рыночной структуры и несоответствие рыночных долей среднему значению в отрасли.

Таблица 5 – Коэффициент относительной концентрации и индекс Херфиндаля-Хиршмана рынка отрасли автомобильной промышленности Российской Федерации, 2019-2023 гг.

|

Показатель

|

2019

|

2020

|

2021

|

2022

|

2023

|

|

Коэффициент относительной

концентрации

|

0,36

|

0,36

|

0,38

|

0,84

|

0,63

|

|

Индекс Херфиндаля-Хиршмана

|

1935

|

1943

|

1708

|

1073

|

1713

|

Исследование совокупной концентрации рынка. Согласно представленным результатам, можно отметить, что на протяжении всего анализируемого периода, несмотря на разрушение интеграционных связей между компаниями рынка, индекс Херфиндаля-Хиршмана отражает среднюю концентрацию, в начале анализируемого и в конце периода практически переходящую в высокую. Таким образом, слияния и поглощения на рынке автомобильных производителей еще возможны, но могут вызывать антиконкурентные проблемы. На рынке наблюдается достаточно высокая степень концентрации на рынке, рыночная власть фирм значительна, так как значение показателя коэффициента относительной концентрации меньше единицы. Для более глубокой оценки концентрации проанализируем значения индекса Холла-Тайдмана.

Таблица 6 – Индекс Холла-Тайдмана рынка отрасли автомобильной промышленности Российской Федерации, 2019-2023 гг.

|

Показатель

|

2019

|

2020

|

2021

|

2022

|

2023

|

|

Минимальное значение

индекса Холла-Тайдмана

|

0,030

|

0,029

|

0,028

|

0,026

|

0,033

|

|

Индекс Холла-Тайдмана

|

0,154

|

0,152

|

0,132

|

0,086

|

0,146

|

|

Максимальное значение

индекса Холла-Тайдмана

|

1

|

1

|

1

|

1

|

1

|

На основании результатов расчетов, можно сделать вывод о том, что значение индекса Холла-Тайдмана достаточно высокое и превышает минимально допустимое в 3-5 раз. Динамика данного показателя свидетельствует о том, что изменение рыночных долей всегда происходило на уровне крупных игроков рынка, в то время как рыночные доли средних и малых компаний практически не претерпевали никаких изменений.

Для оценки неравномерности распределения рыночных долей между компаниями проанализируем значение индекса Джинни, значения которого представлены в таблице 7.

Таблица 7 – Индекс Джинни для рынка отрасли автомобильных производителей Российской Федерации, 2019-2023 гг.

|

Показатель

|

2019

|

2020

|

2021

|

2022

|

2023

|

|

Индекс Джинни

|

0,83

|

0,83

|

0,81

|

0,72

|

0,80

|

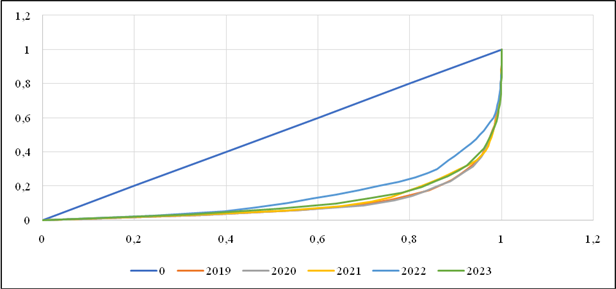

На рынке отрасли наблюдается значительное неравенство производителей, т.е. на небольшое количество производителей приходится основной объем продаж. Представим коэффициент Джинни графически (рисунок 1) в виде кривой Лоренца. На графике видно, что на рынке отрасли существует постоянное неравенство по объемам продаж среди производителей, что также свидетельствует о низкой конкурентности рынка.

Рисунок 1 – Кривая Лоренца рынка отрасли автомобильной промышленности Российской Федерации, 2019-2023 гг.

Примечание: составлено авторами

На основании проведенного анализа концентрации рыночных долей, можно сделать вывод о том, что некоторое небольшое количество компаний, представленных на рынке, обладают рыночной властью. Для определения числа данных компаний, рассмотрим значения показателя индекса Линда.

Таблица 8 –Индекс Линда для рынка отрасли автомобильной промышленности Российской Федерации, 2019-2023 гг.

|

Индекс Линда

|

2019

|

2020

|

2021

|

2022

|

2023

|

|

Индекс Линда (k=2)

|

157

|

159

|

149

|

154

|

84

|

|

Индекс Линда (k=3)

|

280

|

201

|

204

|

252

|

89

|

|

Индекс Линда (k=4)

|

306

|

291

|

283

|

253

|

102

|

|

Индекс Линда (k=5)

|

505

|

533

|

499

|

383

|

394

|

|

Индекс Линда (k=6)

|

90

|

111

|

105

|

48

|

75

|

Непрерывный рост индекса Линда прекращается при k=6, что свидетельствует о том, что рыночная власть сконцентрирована у первых 5 автомобильных производителей, и данные компании могут выполнять и согласовывать действия, направленные на ограничение конкуренции в отрасли.

Таким образом, по результатам расчета индекса Линда можно определить ведущих автомобильных производителей Российской Федерации. В связи с изменениями геополитической ситуации, а также уходом и реорганизацией ведущих игроков с рассматриваемого рынка, наиболее рациональным решением является анализ тех компании, которые присутствовали в списке на протяжении всего анализируемого периода.

Таблица 9 – Ведущие автомобильные производители Российской Федерации, 2019-2023 гг.

|

Группа

производителей

|

Рыночная доля, %

| ||||

|

2019

|

2020

|

2021

|

2022

|

2023

| |

|

AVTOVAZ-RENAULT-NISSAN-MITSUBISHI

|

34,49

|

34,50

|

31,64

|

24,05

|

32,14

|

|

ГАЗ

|

4,62

|

3,99

|

4,25

|

6,89

|

6,48

|

|

Итого:

|

39,11

|

38,49

|

35,89

|

30,94

|

38,62

|

В список ведущих компаний отрасли вошли 2 группы компаний-производителей, совокупная доля которых представляет более 30% рынка. Из первой группы в список анализируемых компаний входит АО «АвтоВАЗ», из второй – ПАО «ГАЗ», ООО «ПАЗ», ООО «КАВЗ», ООО «ЛиАЗ», АО «ГолАЗ».

В качестве основных финансовых показателей для анализа положения компаний в данном исследовании будут использованы следующие:

- коэффициенты текущей, быстрой и абсолютной ликвидности;

- коэффициент автономии;

- коэффициент финансовой независимости;

- коэффициент соотношения заемных и собственных средств;

- рентабельность продукции;

- рентабельность активов;

- собственного капитала, продаж.

Период исследования и анализа финансовых показателей составляет 3 года. Данные временные рамки обоснованы тем, что после 2020 года на рынке отрасли автомобильных производителей РФ вследствие внешнеполитической ситуации начали происходить значительные структурные изменения, которые окончательно завершились в конце 2022 года с уходом всех компаний, объявивших о намерении прекратить свою деятельность на территории России, в связи с чем большая часть предприятий закрыла доступ к своей отчетности после 2022 года согласно постановлению Правительства России.

Представим и проанализируем основные финансовые показатели ведущих компаний рынка отрасли автомобильной промышленности Российской Федерации за последние 3 года.

Таблица 10 – Основные финансовые показатели АО «АвтоВАЗ» 2019-2021 гг.

|

Финансовые показатели

|

2019

|

2020

|

2021

|

|

Коэффициент текущей ликвидности

|

0,78

|

1,20

|

1,18

|

|

Коэффициент быстрой ликвидности

|

0,48

|

0,99

|

0,87

|

|

Коэффициент абсолютной ликвидности

|

0,10

|

0,56

|

0,53

|

|

Коэффициент автономии (независимости)

|

0,01

|

0,01

|

0,11

|

|

Коэффициент финансовой зависимости

|

0,99

|

0,99

|

0,89

|

|

Коэффициент соотношения собственных и

заемных средств

|

0,01

|

0,01

|

0,13

|

|

Рентабельность продукции

|

0,13

|

0,3

|

0,51

|

|

Рентабельность активов

|

0,29

|

0,36

|

0,69

|

|

Рентабельность собственного капитала

|

49,93

|

54,3

|

5,15

|

|

Рентабельность продаж

|

0,13

|

0,29

|

0,50

|

Таблица 11 – Основные финансовые показатели ПАО «ГАЗ» 2019-2021 гг.

|

Финансовые показатели

|

2019

|

2020

|

2021

|

|

Коэффициент текущей ликвидности

|

1,01

|

0,95

|

0,93

|

|

Коэффициент быстрой ликвидности

|

0,81

|

0,79

|

0,73

|

|

Коэффициент абсолютной ликвидности

|

0,29

|

0,21

|

0,27

|

|

Коэффициент автономии (независимости)

|

0,12

|

0,09

|

0,13

|

|

Коэффициент финансовой зависимости

|

0,88

|

0,91

|

0,87

|

|

Коэффициент соотношения собственных и

заемных средств

|

0,14

|

0,10

|

0,15

|

|

Рентабельность продукции

|

6,21

|

-3,50

|

3,94

|

|

Рентабельность активов

|

6,18

|

-3,49

|

4,44

|

|

Рентабельность собственного капитала

|

50,58

|

-38,08

|

34,02

|

|

Рентабельность продаж

|

5,83

|

-3,68

|

3,86

|

Таблица 12 – Основные финансовые показатели ООО «ПАЗ» 2019-2020 гг.

|

Финансовые показатели

|

2019

|

2020

|

2021

|

|

Коэффициент текущей ликвидности

|

1,46

|

1,65

|

x

|

|

Коэффициент быстрой ликвидности

|

1,32

|

1,48

|

x

|

|

Коэффициент абсолютной ликвидности

|

0,53

|

0,88

|

x

|

|

Коэффициент автономии (независимости)

|

0,34

|

0,41

|

x

|

|

Коэффициент финансовой зависимости

|

0,66

|

0,59

|

x

|

|

Коэффициент соотношения собственных и

заемных средств

|

0,52

|

0,68

|

x

|

|

Рентабельность продукции

|

7,18

|

1,32

|

x

|

|

Рентабельность активов

|

6,16

|

1,12

|

x

|

|

Рентабельность собственного капитала

|

18,00

|

2,75

|

x

|

|

Рентабельность продаж

|

6,60

|

1,25

|

x

|

Таблица 13 – Основные финансовые показатели ООО «КАВЗ» 2019-2021 гг.

|

Финансовые показатели

|

2019

|

2020

|

2021

|

|

Коэффициент текущей ликвидности

|

4,60

|

3,52

|

2,62

|

|

Коэффициент быстрой ликвидности

|

3,70

|

3,11

|

2,08

|

|

Коэффициент абсолютной ликвидности

|

3,57

|

2,91

|

1,14

|

|

Коэффициент автономии (независимости)

|

0,64

|

0,73

|

0,64

|

|

Коэффициент финансовой зависимости

|

0,36

|

0,27

|

0,36

|

|

Коэффициент соотношения собственных и

заемных средств

|

1,80

|

2,66

|

1,80

|

|

Рентабельность продукции

|

15,96

|

9,93

|

9,98

|

|

Рентабельность активов

|

17,02

|

11,36

|

9,52

|

|

Рентабельность собственного капитала

|

26,46

|

15,63

|

12,06

|

|

Рентабельность продаж

|

14,92

|

9,62

|

8,97

|

Таблица 14 – Основные финансовые показатели ООО «ЛИАЗ» 2019-2021 гг.

|

Финансовые показатели

|

2019

|

2020

|

2021

|

|

Коэффициент текущей ликвидности

|

1,00

|

0,96

|

0,78

|

|

Коэффициент быстрой ликвидности

|

0,37

|

0,48

|

0,38

|

|

Коэффициент абсолютной ликвидности

|

0,03

|

0,06

|

0,03

|

|

Коэффициент автономии (независимости)

|

0,08

|

0,02

|

-0,11

|

|

Коэффициент финансовой зависимости

|

0,92

|

0,98

|

1,11

|

|

Коэффициент соотношения собственных и

заемных средств

|

0,09

|

0,02

|

-0,10

|

|

Рентабельность продукции

|

0,15

|

-6,09

|

-10,17

|

|

Рентабельность активов

|

0,12

|

-6,73

|

-12,42

|

|

Рентабельность собственного капитала

|

1,53

|

-410,57

|

116,15

|

|

Рентабельность продаж

|

0,15

|

-5,86

|

-11,02

|

Таблица 15 – Основные финансовые показатели ООО «ГОЛАЗ» 2019-2021 гг.

|

Финансовые показатели

|

2019

|

2020

|

2021

|

|

Коэффициент текущей ликвидности

|

0,21

|

0,47

|

1,23

|

|

Коэффициент быстрой ликвидности

|

0,18

|

0,45

|

1,21

|

|

Коэффициент абсолютной ликвидности

|

0,00

|

0,17

|

0,95

|

|

Коэффициент автономии (независимости)

|

0,84

|

0,87

|

0,88

|

|

Коэффициент финансовой зависимости

|

0,16

|

0,13

|

0,12

|

|

Коэффициент соотношения собственных и

заемных средств

|

5,31

|

6,65

|

7,22

|

|

Рентабельность продукции

|

-50,82

|

12,64

|

26,11

|

|

Рентабельность активов

|

-10,88

|

2,73

|

7,12

|

|

Рентабельность собственного капитала

|

-12,93

|

3,14

|

6,25

|

|

Рентабельность продаж

|

-218,24

|

10,73

|

18,95

|

На основе полученных результатов можно сделать вывод о том, что за анализируемый период наблюдается несоответствие финансовых показателей ведущих компаний-производителей легковых автомобилей и легковых коммерческих автомобилей установленным нормативам, что говорит о том, что данные предприятия находились в предкризисном состоянии. Однако, в то же время, предприятия, занимающиеся производством грузовых автомобилей и автобусов, имели стабильные, соответствующие нормативам показатели.

Основными факторами, повлиявшими на рынок, стали санкционная политика, разрыв логистических цепочек, введение параллельного импорта и рост цен. Все это привело к трансформации потребительского спроса. Увеличился срок владения автомобилем, а покупатели стали более рационально подходить к выбору машины. Спрос стимулировало усиление и расширение государственных программ поддержки, в частности льготного автокредитования.

Обсуждение и выводы

Барьеры и государственное регулирование рынка автомобильной промышленности РФ. Рассмотрим основные барьеры входа и ограничения конкуренции на исследуемом рынке.

Барьеры входа-выхода на автомобильный рынок:

- экономические;

- административные;

- транспортные;

- социальные;

- экологические.

К экономическим и административным барьерам входа можно отнести высокую стоимость стартового капитала из-за технологических особенностей производства продукции предприятия и требования соответствия широкому перечню критериев, определенных Правительством Российской Федерации для получения субсидий и государственных займов, а также абсолютное и относительное преимущества в издержках в условиях зрелого рынка, влияющих на ценообразование в отрасли. Также можно отметить, что курсовые колебания рубля создают дополнительные риски и увеличивают затраты на импортные комплектующие и оборудование. К барьерам выхода данного типа можно отнести низкий процент быстрореализуемых активов компаний отрасли, наличие большого количества интеграционных связей между компаниями, невозможность диверсификации деятельности без значительных вложений при использовании существующего оборудования, технологий и источников сырья, а также замкнутость и связанность технологических цепочек и долгосрочные контракты с поставщиками и потребителями.

Транспортные барьеры могут быть представлены недостаточным развитием транспортной и логистической инфраструктуры вследствие больших территорий Российской Федерации и значительной удаленности филиалов компании и дистрибьюторов друг от друга. Также данный барьер может быть обусловлен особенностями энергетической инфраструктуры, которая создает дополнительные логистические трудности вследствие недостаточного обеспечение электроэнергией и другими ресурсами, особенно в отдаленных регионах, что влияет на стабильность производственных процессов.

К социальным барьерам можно отнести качество продукции и репутацию автомобильного производителя на рынке.

К экологическим барьерам можно отнести невозможность или ограниченную возможность использования и утилизации продуктов производства вследствие законодательной и налоговой политики в области защиты окружающей среды Российской Федерации. Данное ограничение работает как для производителей, так и для потребителей продукции автомобильной промышленности и представлено утилизационным сбором [23].

К ограничениям конкуренции в отрасли автомобильной промышленности Российской Федерации можно отнести:

- отсутствие доступа к необходимым ресурсам, в том числе комплектующим и запасным частям, передовым технологиям, вследствие геополитических, санкционных и экспортных ограничений;

- отставание в технологическом развитии, недостаточные инвестиции в НИОКР в отрасли;

- кадровые барьеры, представленные недостатком специалистов в области инжиниринга и цехового персонала вследствие недостаточного выпуска специалистов системы СПО;

- преимущества субъектов хозяйствования, которые осуществляют деятельность на автомобильном рынке длительный период.

Определим направление политики РФ в отношении отрасли автомобильной промышленности в период 2019-2023 гг., рассмотрев основные решения Правительства России за данный промежуток времени.

К ключевым решениям Правительства России относятся введение балльной системы оценки локализации автомобилестроения на территории России, внесение изменений в правила выдачи субсидий по льготным автокредитам и утверждение концепции по развитию производства электрического автотранспорта [24].

Рассмотрим основные решения Правительства России за анализируемый период [25].

В 2019 году, во-первых, был изменен порядок предоставления субсидий российским организациям машиностроения на транспортировку продукции. Получателей субсидии на данный момент отбираются по результатам проведения квалификационного отбора и ранжирования в несколько этапов. Во-вторых, был утверждён план реализации Стратегии развития автомобильной промышленности до 2025 года. Планом, в частности, предусматривается создание механизмов, стимулирующих реализацию НИОКР, развитие производства автомобильных компонентов в России, использование локально произведённых компонентов российскими автопроизводителями, интеграцию российских поставщиков компонентов в глобальные цепочки поставок.

В 2020 году Правительство России:

- выделило 25 млрд. рублей на поддержку российского автопрома – средства направлены на субсидирование кредитов и лизинга, а также на закупку техники;

- сделало доступнее лизинг автомобилей – принятые меры способствуют в том числе развитию каршеринга в России.

В 2021 году правительство выделило более 1 млрд. рублей на развитие производства грузового транспорта.

В 2022 году:

- принято решение об отсрочке уплаты утилизационного сбора для поддержки автопроизводителей;

- утверждена программа экспериментального правового режима по эксплуатации беспилотного транспорта;

- увеличена поддержка автозавода ГАЗ;

- поддержаны производители комплектующих для автомобилей и сельхозтехники.

В 2023 году Правительство России:

- дало автопроизводителям, заключившим специальные инвестиционные контракты, новую отсрочку по уплате утилизационного сбора;

- подготовило предложения по субсидированию части затрат предприятий на внедрение российского ПО;

- расширило параметры программ льготного лизинга и автокредитования;

- расширило возможность заключения специальных инвестиционных контрактов для производителей гибридных транспортных средств.

Таким образом, текущую государственную политику в области регулирования автомобильного производства, на основании вышеизложенной информации, можно в большей степени охарактеризовать как активную, однако достаточно однонаправленную, в большей степени сконцентрированную на субсидировании отрасли и активной выдаче государственных займов.

На основании проведенного исследования, можно сформулировать следующие ключевые тезисы по рынку отрасли автомобильных производителей Российской Федерации, представив их в виде SWOT-матрицы (таблицы 16-17).

Таблица 16 – Сильные и слабые стороны рынка отрасли автомобильной промышленности Российской Федерации

|

Сильные стороны

|

Слабые стороны

|

|

-

высокая ремонтопригодность автомобилей;

- относительно низкая рыночная стоимость продукции; - высокая доступность запчастей на рынке; - взаимная заменимость (высокая унификация) технических элементов; - унифицированная ценовая политика; - производство автомобилей, адаптированных к климатическим и инфраструктурным условиям России; - программы государственных займов и субсидий для ведущих российских производителей; - растущий технологический потенциал; - местные развитые дилерские сети; - территориально значительный зрелый рынок; - патриотический имидж; - производство диверсифицированной автомобильной продукции; - наличие собственных исследовательских и разработочных центров; - гибкие условия финансирования и кредитования потребителей; - устоявшиеся экспортные связи; - гибкие условия гарантийного обслуживания; - опыт производства запасных и комплектующих частей; - гибкость проектирования и производства автомобилей под заказ; - подготовленная база и государственная поддержка диверсификации производства (электромобили); - локализированность производства; - гибкая реакция на рыночные изменения. |

-

низкий уровень качества производства и эксплуатации автомобилей в сравнении с

западными аналогами;

- низкий уровень безопасности эксплуатации; - значительное технологическое отставание; - малая диверсификация модельного ряда автомобилей; - зависимость производства от импортных компонентов и запасных частей, низкое качество данной продукции отечественного производства; - низкая международная конкурентоспособность продукции, ограниченное глобальное присутствие и видимость - негативная репутация на внутреннем рынке; - недостаточная развитость логистической и инфраструктурной среды; - низкий уровень производительности отрасли на протяжении значительного периода; - кадровый дефицит; - низкий уровень внедрения новых технологий и материалов, в том числе более экологичных; - неразвитые маркетинговые стратегии; - автомобильных производителей, включая после продажный период; - постоянная нарастающая конкуренция с зарубежными брендами не в пользу отечественных брендов; - ограничения финансирования и доступности капитала для новых компаний; - низкий уровень автоматизации производства; - высокая ресурсоемкость производства; - низкая база двигателестроения; - использование устаревших производственных фондов без возможности их быстрой модернизации; - значительная социальная ответственность отечественных производителей (градообразующие заводы); - отсутствие новых отечественных игроков на рынке в течение значительного периода; - ограниченность форматов государственной поддержки и их низкая эффективность; - отсутствие технологического и производственного суверенитета; - низкая рентабельность продукции; - ориентированность производителей на получение государственной поддержки, а не на спрос или потребителя. |

Таблица 17 – Возможности и угрозы рынка отрасли автомобильной промышленности Российской Федерации

|

Возможности

|

Угрозы

|

|

-

выделение и разработка решений для проблемных этапов производства;

- высокий потенциал адаптации производимых автомобилей к климатическим условиям, отличающихся от российских; - альтернативное применение средств государственных займов и субсидий в рамках программ поддержки и развития производителей (в частности перенаправление на создание центров разработок и инноваций, технопарков, строительство новых заводов); - возможность приватизации и национализации производственных мощностей компаний, покинувших российский рынок; - развитие новых, более эффективных и рациональных инструментов отбора кандидатов для государственной поддержки и финансирования; - разработка и производство уникальных моделей; - оперативное внедрение современных инноваций и технологий в областях сервиса, качества, экологичности и безопасности за счет заимствования ресурсов, методик и алгоритмов у покинувших российский рынок компаний; - модернизация дилерских сетей; - развитие более гибких ценовых стратегий за счет государственной поддержки автомобильных производителей; - развитие внутреннего рынка через новые улучшенные маркетинговые стратегии, а также при поддержке государства; - развитие сотрудничества с локальными компаниями; - повышение таможенных пошлин на ввозимые автомобили при снижении экспортных пошлин на автомобили отечественного производства; - создание новых «справедливых» стратегических партнерств с умеренным участием дружественных иностранных компаний; - разработка эффективной транспортной стратегии по доставке автомобилей в дилерские центры; - концентрация на переобучении и развитии квалифицированных трудовых ресурсов (учебные центры при предприятиях, сотрудничество с системой СПО); - расширение сервисных услуг за счет участия в государственных программа финансирования и поддержки; - укрепление индустриальной базы; - быстрая цифровизация и автоматизация производства за счет эффекта низкой базы; - развитие инфраструктуры за счет предприятий и автомобильных производителей; - оперативная диверсификация модельного ряда (повышение продаж бренда); - использование технологий, предназначенных для альтернативных видов топлива; - диверсификация производства (электромобили) при государственной поддержке. |

-

недостаточно быстрая адаптация и потеря позиций на рынке в условиях растущей

конкуренции со

стороны китайских автопроизводителей, которые активно расширяют свое

присутствие на мировых рынках благодаря своей конкурентоспособной цене и

технологическим инновациям;

- изменение требований к экологической безопасности и эмиссиям, что может потребовать значительных инвестиций в разработку и производство экологически чистых автомобилей; - возникновение внешних политических и экономических санкций, влияющих как на доходы населения РФ, так и на возможность реализации и объем спроса продукции на мировом рынке; - сложности с доступом к технологиям и компонентам из-за ограничений на импорт и технологические зависимости; - увеличение затрат на соблюдение нормативов безопасности и качества в связи с внутренними законодательными изменениями и при выходе на международные рынки; - потеря доли внутреннего и международного рынка из-за недостаточной маркетинговой стратегии, неэффективной или устаревшей продуктовой линейки, а также вследствие технологического отставания; - изменения в правительственной политике, такие как изменения в налоговых ставках или субсидиях, ограничение доступа к финансированию и кредитам на покупку автомобилей, которые могут повлиять на конкурентоспособность ведущих российских автопроизводителей; - рост издержек на производство из-за инфляции, увеличения зарплат и стоимости энергоресурсов; - угроза негативного воздействия изменения климатических условий на производственные мощности и логистику, например, из-за наводнений, засух и других природных бедствий; - сложности с привлечением квалифицированных специалистов и инженеров из-за конкуренции на рынке труда и недостаточной развитости образовательных программ; - рост конкуренции со стороны альтернативных видов транспорта, таких как электрические скутеры, велосипеды, такси и общественный транспорт, что может снизить спрос на личные автомобили; - удешевление импорта автомобилей; - повышение цен на топливо; - рост диспропорций региональных экономик по отношению к региональным центрам; - усиление конкуренции; - потенциальное сокращение или изменение государственных субсидий и госзаказов, которые могут оказывать поддержку российским автопроизводителям. |

Заключение

Таким образом, на основе проанализированных данных и представленной информации, можно сделать вывод о том, что, при наблюдаемом превышении количества выявленных слабых сторон над сильными в ходе исследования рынка отрасли автомобильной промышленности РФ, количество возможностей для роста и развития рынка отрасли превышает количество возможных угроз. Основным направлением деятельности в рамках отрасли должно стать развитие ее сильных сторон и использование существующих возможностей, а именно: модернизация производственных фондов и применяемых технологий; создание технологического и производственного суверенитета; улучшение репутации на внутреннем рынке; усиление глобального присутствия; улучшение инфраструктурной среды; изменение формы и порядка предоставления государственной поддержки предприятиям отрасли. Особое внимание стоит обратить на дефицит квалифицированных трудовых ресурсов, требования к безопасности производимой продукции, усиливающейся конкуренции со стороны зарубежных производителей, а также на возможности изменения структуры отрасли за счет кооперации между отечественными компаниями. Результаты исследования определяют точки роста как для отдельных компаний, так и отрасли в целом. Корректировка и повышение эффективности стратегии развития отрасли является первостепенной задачей, так как ведущие компании, несмотря на государственную поддержку, не являются экономически эффективными, а уровень импорта автомобильной техники по итогам 2023 года сравнялся с показателями отечественного производства, что не соответствует заявленной цели достижения технологического суверенитета. Вследствие давления импорта со стороны Китая, а также нестабильной внутренней экономической ситуации, которая делает процедуру использования заемных средств крайне рискованной, радикальная и самостоятельная модернизация отрасли российскими производителей маловероятна, что рождает необходимость государственного участия в процессе при условии изменения подходов к поддержке и финансированию компаний.

Источники:

2. Юрлов Ф.Ф., Яшин С.Н., Титов В.В. Сравнительный анализ эффективности российских предприятий автокомпонентов по социальным показателям // Вестник Нижегородского университета им. Н.И. Лобачевского. Серия: Социальные науки. – 2021. – № 1(61). – c. 39-44. – doi: 10.52452/18115942_2021_1_39.

3. Жидков А.С. Рейтинговый анализ предприятий автомобильной промышленности России // Вестник Московского университета им. С.Ю. Витте. Серия 1: Экономика и управление. – 2020. – № 19320. – c. 63-77. – doi: 10.21777/2587-554X-2020-1-63-77.

4. Лавров О.С. Развитие российской автомобильной промышленности в условиях санкций и новых вызовов // Российский внешнеэкономический вестник. – 2023. – № 11. – c. 88-104. – doi: 10.24412/2072-8042-2023-11-88-104.

5. Парцвания В.Р. Ловушка импортозамещения в реалиях автомобилестроения // Проблемы прогнозирования. – 2022. – № 2(191). – c. 119-130. – doi: 10.47711/0868-6351-191-119-130.

6. Санина Д.Ю. Роль тарифных и нетарифных инструментов в обеспечении конкурентоспособности автомобилестроения в Российской Федерации // Вестник Российской таможенной академии. – 2020. – № 4)53). – c. 147-156.

7. Юстратова И.Л., Юсупова Д.А. Влияние автомобилестроения на экономику России // Наука и социум: Материалы XII Всероссийской научно-практической конференции с международным участием. Новосибирск, 2019. – c. 117-123.

8. Постановление Правительства РФ от 24.11.2022 № 2131 «О внесении изменений в постановление Правительства Российской Федерации от 12 марта 2022 г. № 351». Собрание законодательства РФ. [Электронный ресурс]. URL: http://government.ru/docs/47148/ (дата обращения: 10.02.2024).

9. Аналитическое агентство «Автостат». [Электронный ресурс]. URL: https://www.autostat.ru/infographics/43540/ (дата обращения: 12.02.2024).

10. Аналитическое агентство «Автостат». [Электронный ресурс]. URL: https://www.autostat.ru/news/42857/ (дата обращения: 12.02.2024).

11. Аналитическое агентство «Автостат». [Электронный ресурс]. URL: https://www.autostat.ru/news/47780/ (дата обращения: 12.02.2024).

12. Аналитическое агентство «Автостат». [Электронный ресурс]. URL: https://www.autostat.ru/news/47267/ (дата обращения: 12.02.2024).

13. Аналитическое агентство «Автостат». [Электронный ресурс]. URL: https://www.autostat.ru/news/50975/ (дата обращения: 12.02.2024).

14. Аналитическое агентство «Автостат». [Электронный ресурс]. URL: https://www.autostat.ru/news/50654/ (дата обращения: 12.02.2024).

15. Аналитическое агентство «Автостат». [Электронный ресурс]. URL: https://www.autostat.ru/news/54181/ (дата обращения: 12.02.2024).

16. О рынке транспортных средств в Российской Федерации категории M N в 2023 г. Министерство промышленности и торговли Российской Федерации. [Электронный ресурс]. URL: https://minpromtorg.gov.ru/docs/other_documents/ (дата обращения: 12.02.2024).

17. РБК компании. [Электронный ресурс]. URL: https://companies.rbc.ru/id/1026301983113-ao-avtovaz/#finance (дата обращения: 17.02.2024).

18. РБК компании. [Электронный ресурс]. URL: https://companies.rbc.ru/id/1045206907877-ooo-obschestvo-s-ogranichennoj-otvetstvennostyuavtomobilnyij-zavod-gaz/#finance (дата обращения: 17.02.2024).

19. РБК компании. [Электронный ресурс]. URL: https://companies.rbc.ru/id/1045206965055-ooo-pavlovskij-avtobusnyij-zavod/#finance (дата обращения: 17.02.2024).

20. РБК компании. [Электронный ресурс]. URL: https://companies.rbc.ru/id/1034500019091-ooo-kavz/#finance (дата обращения: 17.02.2024).

21. РБК компании. [Электронный ресурс]. URL: https://companies.rbc.ru/id/1045007006274-ooo-likinskij-avtobusnyij-zavod/#finance (дата обращения: 17.02.2024).

22. РБК компании. [Электронный ресурс]. URL: https://companies.rbc.ru/id/1035006453349-oao-golitsyinskij-avtobusnyij-zavod/#finance (дата обращения: 17.02.2024).

23. Об отходах производства и потребления : федеральный закон от 24.06.1998 № 89-ФЗ; в ред. от 25.12.2023. Собрание законодательства РФ. [Электронный ресурс]. URL: https://www.consultant.ru/document/cons_doc_LAW_19109/ (дата обращения: 21.02.2024).

24. Автомобилестроение и спецтехника. Правительство Российской Федерации. [Электронный ресурс]. URL: http://government.ru/rugovclassifier/528/main/ (дата обращения: 27.02.2023).

25. Автомобилестроение и спецтехника. Документы и события. Правительство Российской Федерации. [Электронный ресурс]. URL: http://government.ru/rugovclassifier/528/events/ (дата обращения: 27.02.2023).

Страница обновлена: 03.03.2026 в 20:21:28

Download PDF | Downloads: 59

Study of the market structure of the Russian automotive industry: trends and prospects

Kelchevskaya N.R., Kontoboytseva A.E., Zemzyulina V.Y., Pelymskaya I.S.Journal paper

Creative Economy

Volume 18, Number 12 (december 2024)

Abstract:

The purpose of the article was to analyze the market of the automotive industry of the Russian Federation for the period 2019-2023. The tools for analysis of industrial markets are considered. The problems of the automotive industry of the Russian Federation related to ensuring effective economic activity and competitiveness of enterprises due to geopolitical changes are highlighted. The main quantitative and qualitative characteristics of the studied commodity market are described. The leading enterprises of the industry are identified. Indicators of industry concentration and financial indicators of leading companies, barriers and restrictions to competition in the industry market, as well as strategic behavior of participating companies are analyzed. The main trends and prospects of the automotive industry market of the Russian Federation are identified. Recommendations for its development are given.

The results of the study can be used to develop strategic and tactical solutions aimed at increasing the competitiveness of the Russian automotive industry, improving the investment climate, and stimulating innovation activity in the industry.

Keywords: industry market, automotive industry, financial result, Herfindahl-Hirschman index, Lind index

JEL-classification: L90, L91, L62, L00

References:

Lavrov O.S. (2023). Razvitie rossiyskoy avtomobilnoy promyshlennosti v usloviyakh sanktsiy i novyh vyzovov [Development of russia’s automotive industry under sanctions and new challenges]. Russian Foreign Economic Bulletin. (11). 88-104. (in Russian). doi: 10.24412/2072-8042-2023-11-88-104.

Partsvaniya V.R. (2022). Lovushka importozameshcheniya v realiyakh avtomobilestroeniya [The import substitution trap in the realities of the automotive industry]. Problems of forecasting. (2(191)). 119-130. (in Russian). doi: 10.47711/0868-6351-191-119-130.

Sanina D.Yu. (2020). Rol tarifnyh i netarifnyh instrumentov v obespechenii konkurentosposobnosti avtomobilestroeniya v Rossiyskoy Federatsii [Role of tariff and non-tariff instruments in ensuring competitiveness of automotive industry in the Russian Federation]. Head of Russian Customs Academy. (4)53)). 147-156. (in Russian).

Yurlov F.F., Yashin S.N., Titov V.V. (2021). Sravnitelnyy analiz effektivnosti rossiyskikh predpriyatiy avtokomponentov po sotsialnym pokazatelyam [Comparative analysis of the efficiency of Russian enterprises of autocomponents by social indicators]. Bulletin of the Nizhny Novgorod University. N.I. Lobachevsky. Series: Social Sciences. (1(61)). 39-44. (in Russian). doi: 10.52452/18115942_2021_1_39.

Yustratova I.L., Yusupova D.A. (2019). Vliyanie avtomobilestroeniya na ekonomiku Rossii [Automobile industry influence on Russian economy] Science and society. 117-123. (in Russian).

Zakrevskaya Ya.A. (2020). Avtomobilnaya promyshlennost Rossii na sovremennom etape [Russian automotive industry at the present stage]. Ekonomika i pravo. (7). 178-185. (in Russian). doi: 10.24411/2076-1503-2020-10734.

Zhidkov A.S. (2020). Reytingovyy analiz predpriyatiy avtomobilnoy promyshlennosti Rossii [Rating analysis of Russian automotive industry enterprises]. Vestnik Moskovskogo universiteta im. S.Yu. Vitte. Seriya 1: Ekonomika i upravlenie. (19320). 63-77. (in Russian). doi: 10.21777/2587-554X-2020-1-63-77.