Перспективы интеграции стран Африканской континентальной зоны свободной торговли в глобальные цепочки создания стоимости

Дробот Е.В.1![]()

1 Центр дополнительного профессионального образования, Россия, Выборг

Скачать PDF | Загрузок: 80 | Цитирований: 9

Статья в журнале

Вопросы инновационной экономики (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 12, Номер 2 (Апрель-июнь 2022)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=48939629

Цитирований: 9 по состоянию на 30.01.2024

Аннотация:

Африка, являясь беднейшим континентом в мире, тем не менее обладает определенными перспективами для экономического развития, во многом связанные с началом функционирования Африканской континентальной зоны свободной торговли. На основе данных базы данных TiVA-2021 в статье дается оценка интеграции стран Африканской континентальной зоны свободной торговли в глобальные производственно-сбытовые цепочки. Анализируется динамика индексов прямой и обратной интеграции трех стран Африки (Марокко, Туниса и ЮАР) в глобальные производственно-сбытовые цепочки. В качестве причины низких показателей интеграции стран Африканской континентальной зоны свободной торговли в глобальные производственно-сбытовые цепочки определены неудачи в процессе трансформации экономики стран континента, которые в свою очередь обусловлены наличием неформального сектора и низким уровнем экономической сложности. В статье обосновано, что усилиям Африки по индустриализации можно было бы придать импульс, если бы страны континента уделяли больше внимания развитию своего участия в глобальных и региональных производственно-сбытовых цепочках, становясь «нишевыми» производителями промежуточных товаров. Причем для развития обратной интеграции стран Африки важнейшее значение имеет автомобильная промышленность, а для развития прямой интеграции – горнодобывающая. Статья может быть интересна специалистам в области мировой экономики, африканистам, а также всем интересующимся современными международными экономическими отношениями.

Ключевые слова: Африка, Африканская континентальная зона свободной торговли, глобальные цепочки создания стоимости, индекс экономической сложности, интеграция, обратное участие в глобальных производственно-сбытовых цепочках, прямое участие в глобальных производственно-сбытовых цепочках

JEL-классификация: F12, F13, F14, F15

Введение

Несмотря на наличие определенных успехов, Африка продолжает оставаться самым бедным континентом в мире, поскольку большинству африканских стран не удалось структурно преобразовать свою экономику и добиться устойчивого экономического роста. Причин тому несколько. Это и географическое положение, и климатические условия, и исторические события, и неэффективность проводимой политики, и другие препятствия на пути экономического развития стран африканского континента, которые не способствуют улучшению делового климата [24, 18, 25, 29] (McMillan, Rodrik, Verduzco-Gallo, 2014; Cilliers, 2018; Newman, Page, Rand, Shimeles, Soderbom, Tarp, 2016; Rodrik, 2018). В последнем отчете Всемирного банка “Doing Business 2020” [34] в рейтинге стран по индексу ведения бизнеса среди 190 государств представлены 52 государства Африканской континентальной зоны свободной торговли (African Continental Free Trade Area, AfCFTA), лучшее из которых – Маврикий – находится на 13-й позиции в рейтинге. А большинство государств AfCFTA (а именно, 42) находятся в конце рейтинга (табл. 1).

Таблица 1

Позиции стран Африканской континентальной зоны свободной торговли в рейтинге стран по индексу ведения бизнеса “Doing Business 2020”

|

Страна

|

Рейтинг

|

|

Маврикий

|

13

|

|

Руанда

|

38

|

|

Марокко

|

53

|

|

Кения

|

56

|

|

Тунис

|

78

|

|

ЮАР

|

84

|

|

Замбия

|

85

|

|

Ботсвана

|

87

|

|

Того

|

97

|

|

Сейшелы

|

100

|

|

Намибия

|

104

|

|

Малави

|

109

|

|

Кот-д’Ивуар

|

110

|

|

Джибути

|

112

|

|

Египет

|

114

|

|

Уганда

|

116

|

|

Гана

|

118

|

|

Эсватини

|

121

|

|

Лесото

|

122

|

|

Страна

|

Рейтинг

|

|

Сенегал

|

123

|

|

Нигерия

|

131

|

|

Нигер

|

132

|

|

Кабо-Верде

|

137

|

|

Мозамбик

|

138

|

|

Зимбабве

|

140

|

|

Танзания

|

141

|

|

Бенин

|

149

|

|

Буркина-Фасо

|

151

|

|

Мавритания

|

152

|

|

Гамбия

|

155

|

|

Гвинея

|

156

|

|

Алжир

|

157

|

|

Эфиопия

|

159

|

|

Коморы

|

160

|

|

Мадагаскар

|

161

|

|

Сьерра-Леоне

|

163

|

|

Бурунди

|

166

|

|

Камерун

|

167

|

|

Страна

|

Рейтинг

|

|

Габон

|

169

|

|

Сан-Томе

и Принсипи

|

170

|

|

Судан

|

171

|

|

Гвинея-Бисау

|

174

|

|

Либерия

|

175

|

|

Ангола

|

177

|

|

Экваториальная

Гвинея

|

178

|

|

Республика

Конго

|

180

|

|

Чад

|

182

|

|

Демократическая Республика Конго

|

183

|

|

ЦАР

|

184

|

|

Южный

Судан

|

185

|

|

Ливия

|

186

|

|

Сомали

|

190

|

Источник: составлено автором по данным [34].

Фундаментальным критерием обеспечения устойчивого экономического роста и развития в развивающихся странах является структурная трансформация экономики от низкопроизводительной к высокопроизводительной экономической деятельности [22, 24] (Lectard, 2017; McMillan, Rodrik, Verduzco-Gallo, 2014) путем индустриализации [25] (Newman, Page, Rand, Shimeles, Soderbom, Tarp, 2016).

В отличие от такого развивающегося региона, как Азия, которая прежде всего за счет притока иностранных инвестиций успешно осуществила индустриализацию и трансформировала свою экономику, Африке этого сделать не удалось.

Ряд экспертов [25, 28] (Newman et al., 2016; Rodrik, 2016) среди причины неудач структурных преобразований в африканских странах отмечают то, что в них присутствует значительный неформальный сектор [6] (Drobot, 2021), характеризующийся низкой производительностью и не способствующий обеспечению диверсификации экономической деятельности и устойчивой занятости.

По мнению ряда экспертов [17] (Bhorat, Steenkamp, Rooney, 2017), ключевая причина неудачных попыток трансформации Африки заключается в том, что, за исключением Туниса, все африканские страны имеют низкий уровень экономической сложности [1] и, следовательно, не имеют возможности производить широкий ассортимент промышленных товаров. При этом африканские страны, как правило, недооценивают важность повышения сложности производственного сектора, особенно если производство развивается как часть интегрированной цепочки поставок.

Если проанализировать значения индекса экономической сложности за 2020 г., то можно увидеть, что из стран Африканской континентальной зоны свободной торговли лучшее место занимает ЮАР (54-е из 127), имея значение индекса 0,09 (отметим, что у лидирующей последние 20 лет Японии значение индекса равно 2,19). В рейтинге 2020 г. представлены 32 страны Африканской континентальной зоны свободной торговли, из которых 30 имеют отрицательные значения индекса экономической сложности, что говорит об отсутствии возможности диверсификации продукции (табл. 2).

Таблица 2

Позиции стран Африканской континентальной зоны свободной торговли в рейтинге по индексу экономической сложности (Economic Complexity Index, ECI), 2020 г.

|

Место

в рейтинге

|

Страна

|

Значение

индекса 2020 г.

|

|

54

|

ЮАР

|

0,09

|

|

55

|

Тунис

|

0,07

|

|

68

|

Египет

|

–0,17

|

|

80

|

Кения

|

–0,47

|

|

81

|

Марокко

|

–0,50

|

|

85

|

Ботсвана

|

–0,58

|

|

86

|

Танзания

|

–0,65

|

|

87

|

Намибия

|

–0,66

|

|

91

|

Сенегал

|

–0,70

|

|

92

|

Замбия

|

–0,71

|

|

95

|

Нигер

|

–0,72

|

|

96

|

Того

|

–0,87

|

|

97

|

Эфиопия

|

–0,88

|

|

98

|

Зимбабве

|

–0,91

|

|

99

|

Уганда

|

–0,97

|

|

103

|

Мали

|

–1,05

|

|

106

|

Республика

Конго

|

–1,09

|

|

Место

в рейтинге

|

Страна

|

Значение

индекса 2020 г.

|

|

108

|

Кот-д’Ивуар

|

–1,17

|

|

112

|

Алжир

|

–1,19

|

|

114

|

Мозамбик

|

–1,24

|

|

115

|

Мадагаскар

|

–1,24

|

|

116

|

Ангола

|

–1,29

|

|

117

|

Судан

|

–1,29

|

|

118

|

Ливия

|

–1,29

|

|

119

|

Мавритания

|

–1,30

|

|

120

|

Гана

|

–1,32

|

|

121

|

Камерун

|

–1,37

|

|

122

|

Габон

|

–1,42

|

|

123

|

Демократическая Республика Конго

|

–1,46

|

|

124

|

Гвинея

|

–1,64

|

|

125

|

Нигерия

|

–1,65

|

|

126

|

Буркина-Фасо

|

–1,67

|

В связи с вышеизложенным интересно рассмотреть альтернативные пути индустриализации для Африки, которые позволили бы избежать сложностей, связанных с интегрированными цепочками поставок и экспортом однородной готовой продукции.

Выдвигаемая гипотеза состоит в следующем. Альтернативный путь индустриализации заключается в том, чтобы страны AfCFTA активнее участвовали в тех глобальных цепочках создания стоимости (ГЦСС), которые позволяют странам отказаться от сложных интегрированных цепочек поставок. Речь идет о таких глобальных цепочках создания стоимости, которые позволяют фирмам специализироваться на производстве нишевых промежуточных товаров и развивать «торговлю функциями», которая в рамках нынешней структуры международной торговли заменяет торговлю конечными товарами, создавая тем самым новые экономические возможности [19] (Grossman, Rossi-Hansberg, 2008).

Последние события в области международной торговли и развития информационно-коммуникационных технологий создают новые потенциальные возможности для индустриализации в Африке. Внедряя цифровые технологии и занимаясь производством нишевых товаров для ГЦСС, страны Африки могут добиться успехов на пути индустриализации за счет «гиперспециализации» [2] [30] (Songwe, 2019). По данным Всемирного банка, африканские страны, которые переходят от экспорта сырьевых товаров к экспорту простых промышленных товаров в рамках глобальных производственно-сбытовых цепочек, вероятно, будут иметь более высокие темпы роста, чем при экспорте однородной готовой продукции [30] (Songwe, 2019).

Цель нашего исследования – провести анализ возможностей использования ГЦСС для укрепления промышленной базы страны Африканской континентальной зоны свободной торговли.

Информационной базой исследования послужили данные Всемирного банка (далее – ВБ), Всемирной торговой организации (далее – ВТО), Всемирного экономического форума (далее – ВЭФ), Международного валютного фонда (далее – МВФ), Организации Объединенных Наций (далее – ООН), Организации экономического сотрудничества и развития (далее – ОЭСР) и др.

Первые упоминания о концепции глобальной цепочки создания стоимости относятся к середине 1990-х гг. В основе обоснования создания ГЦСС, по сути, лежит расширенная теория сравнительных (относительных) преимуществ в международной торговле Д. Рикардо [8, c. 27–40] (Drobot, 2012, р. 27–40). И преимущества от участия стран в ГЦСС заключаются в том, что глобальные цепочки позволяют перенести производство из стран с высокой заработной платой в страны с низкой заработной платой.

Преимущество такого типа фрагментации производства заключается в том, что участвующие страны или фирмы могут специализироваться на производстве компонентов конечного продукта; от них не требуется иметь сравнительное преимущество в производстве этого продукта. Сравнительное преимущество заключается в возможности участвовать в производстве промежуточных товаров в рамках разобщенного производственного процесса. Страны или фирмы, участвующие в ГЦСС, фактически извлекают выгоду из сравнительных преимуществ других участников [1, 5, 9, 10, 12, 13] (Andreeva, Kurlykova, 2019; Drobot, Makarov, 2021; Makarov, Drobot, Avtsinova, 2020; Nguen Tkhi Tkhu Khyong, 2020; Roslyakova, 2020; Fam Ngok Van, 2020).

Пространственная фрагментация производства подразумевает, что один и тот же промежуточный продукт пересекает национальные границы по крайней мере один раз. Если промежуточный продукт пересекает границу однократно, то речь идет о простых ГЦСС. При участии в сложных ГЦСС требуется пересечение нескольких границ. Возникающая здесь проблема двойного учета была решена путем измерения торговли в рамках ГЦСС в терминах добавленной стоимости.

Для оценки участия стран в ГЦСС ОЭСР и ВТО разработали совместный продукт – международную базу данных TiVA (Trade in Value-Added) [3] [27] (OECD, 2022). Первая версия TiVA включала информацию по 40 странам (ОЭСР, БРИКС, Индонезия) с невысокой степенью детализации по секторам экономики (всего их было 18). Последняя версия TiVA-2021 охватывает 66 стран с детализацией по 45 отраслям. Показатели представлены за период 1995–2018 гг.

По данным Всемирного банка, на долю экспорта в рамках ГЦСС приходится примерно 50% мирового экспорта [33]. Однако на долю африканских стран приходится лишь 3% мировой торговли промежуточными товарами [14, 33] (Abreha, Lartey, Mengistae, Owusa, Zeufack, 2020).

ГЦСС могут быть организованы на глобальном или региональном уровнях. Например, в Европейском союзе (ЕС) существует много возможностей для торговли внутри европейских региональных цепочек создания стоимости (РЦСС), в то время как в Южной Азии доминируют ГЦСС. Африканские ГЦСС носят глобальный характер, поскольку торговля внутри Африки весьма ограничена.

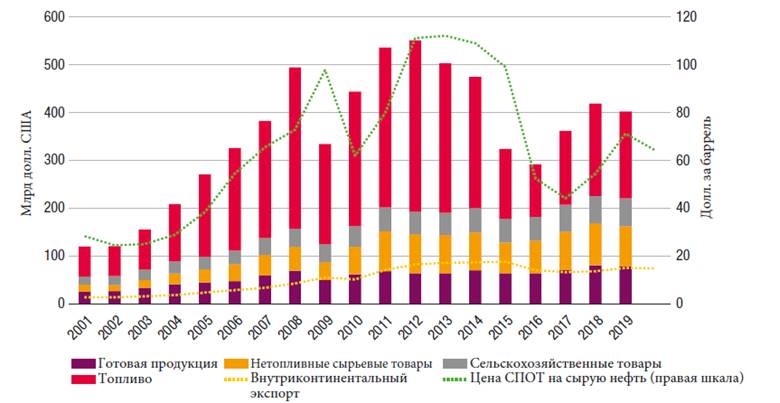

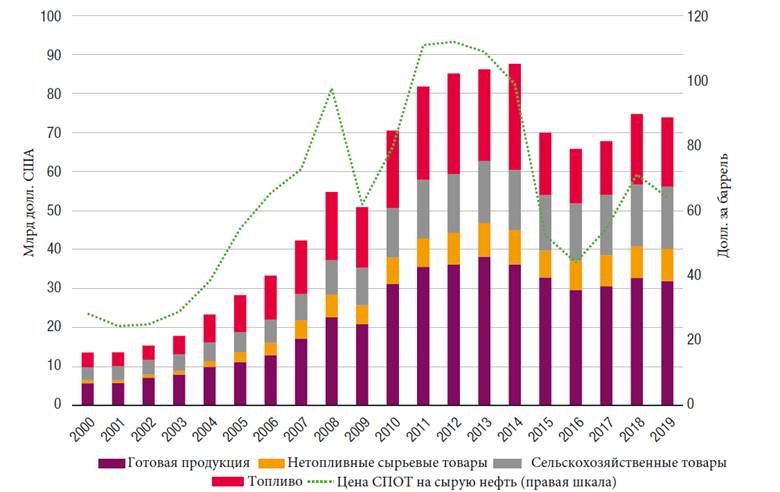

По оценкам экспертов, в 2017–2019 гг. внутриконтинентальный экспорт товаров в Африке составлял около 17–18% от общего объема африканского экспорта (рис. 1, 2), что является низким показателем по сравнению с аналогичными показателями для Европы (69%), Азии (59%) и Северной Америки (31%) [30] (Songwe, 2019).

Рисунок 1. Экспорт Африки за пределы африканского континента

Источник: [32].

Рисунок 2. Внутриконтинентальный экспорт в Африке

Источник: [32].

Тем не менее стоит надеяться, что объемы внутриконтинентальной торговли в Африке увеличатся в результате функционирования AfCFTA [2–4, 7] (Drobot, Sapuntsov, 2021; Drobot, 2021; Drobot, 2022).

Как известно, взаимосвязь между ГЦСС и промышленным производством может быть описана в терминах двух концепций: обратной интеграции (или обратного участия) и прямой интеграции (или прямого участия) в ГЦСС. Прямая интеграция страны в ГЦСС представляет собой долю внутренней добавленной стоимости в промежуточном экспорте, который может быть потреблен в пункте назначения или реэкспортирован в третью страну, а обратная интеграция страны в ГЦСС – это доля иностранной добавленной стоимости, воплощенной в общем объеме экспорта страны [21] (Ignatenko, Raei, Mircheva, 2019). Обратная интеграция страны в ГЦСС также называется вертикальной специализацией [31, c. 129–160] (Strydom, Viviers, 2021, р. 129–160). Экспортеры сырьевых товаров в основном продают сырье в другие страны и таким образом имеют низкую долю добавленной стоимости в своем промышленном экспорте. Напротив, страны, специализирующиеся на промышленном производстве, закупают ресурсы у других стран и имеют высокие индексы обратной и прямой интеграции в ГЦСС.

По данным Всемирного банка, с 1990 по 2015 год некоторые страны, участвующие в ГЦСС, смогли перейти от торговли в основном сырьевыми товарами к торговле промышленными товарами, хотя и не столь объемной [33]. Среди африканских стран это Эфиопия, Кения, ЮАР и Танзания.

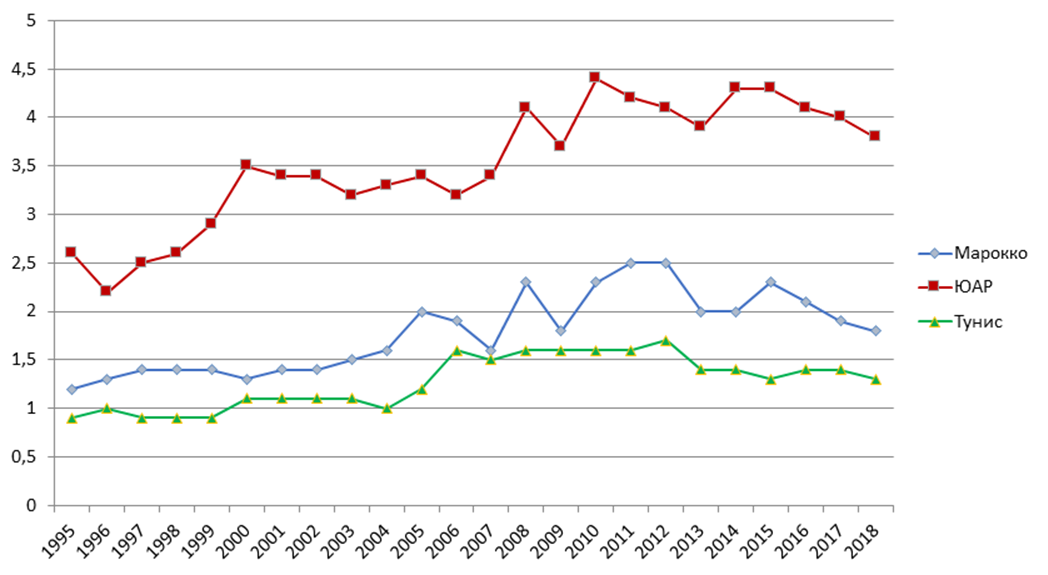

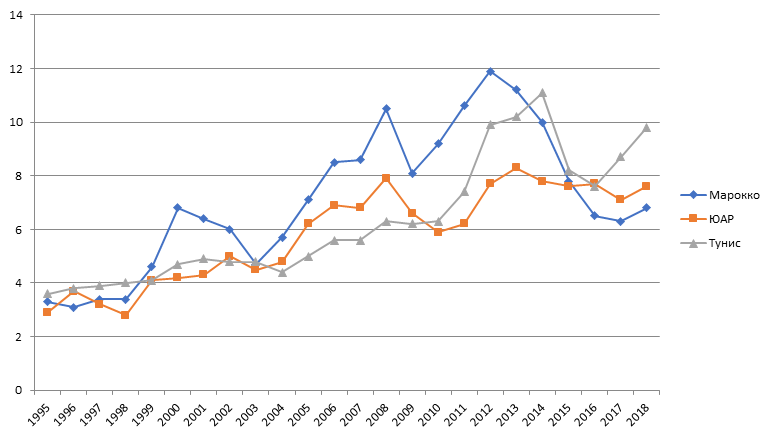

В таблице 3 представлены индексы участия стран в ГЦСС. Динамика участия стран в ГЦСС за период 1995–2018 гг. представлена на рисунках 3, 4. К сожалению, в базе TiVA доступны данные только для трех стран AfCFTA: Марокко, Тунис и ЮАР. Для сравнения использованы средние значения индексов участия в ГЦСС стран, не входящих в ОЭСР, стран АТЭС, стран Восточной и Юго-Восточной Азии, а также стран Латинской Америки.

Из таблицы 3 видно, что для Марокко, ЮАР и Туниса индексы обратного участия в ГЦСС существенно выше индексов прямого участия. По данным Всемирного банка, во всех трех странах экспорт услуг составляет примерно 40% добавленной стоимости [33]. Это свидетельствует о том, что в этих странах доминирует обрабатывающая промышленность.

Таблица 3

Индексы интеграции стран в ГЦСС

|

Страна

|

Индекс

прямого участия в ГЦСС, %

|

Индекс

обратного участия в ГЦСС, %

|

Индекс

совокупного участия в ГЦСС (сумма индексов прямого и обратного участия), %

| |||

|

2018 г.

|

Среднее

значение за 1995–2018 гг.

|

2018 г.

|

Среднее

значение за 1995–2018 гг.

|

2018 г.

|

Среднее

значение за 1995–2018 гг.

| |

|

Марокко

|

1,8

|

1,7

|

6,8

|

7,1

|

8,6

|

8,8

|

|

ЮАР

|

3,8

|

3,5

|

7,6

|

5,8

|

11,4

|

9,3

|

|

Тунис

|

1,3

|

1,2

|

9,8

|

6,2

|

11,1

|

7,4

|

|

Страны, не входящие в

ОЭСР

|

23,9

|

20,8

|

9,8

|

10,9

|

33,7

|

31,7

|

|

Страны АТЭС

|

24,8

|

21,8

|

6,9

|

6,6

|

31,7

|

28,4

|

|

Страны Восточной и

Юго-Восточной Азии

|

16,2

|

14,8

|

13,6

|

13,1

|

29,8

|

27,9

|

|

Страны Южной и

Центральной Америки

|

24,9

|

22,6

|

11,3

|

10,0

|

36,2

|

32,6

|

Источник: составлено автором по данным [27] (OECD, 2022).

Рисунок 3. Динамика индексов прямого участия в ГЦСС в 1995–2018 гг., %

Источник: составлено автором по данным [27] (OECD, 2022).

Рисунок 4. Динамика индексов обратного участия в ГЦСС в 1995–2018 гг., %

Источник: составлено автором по данным [27] (OECD, 2022).

Следует отметить, что страны Африки достаточно слабо интегрированы в ГЦСС. В частности, если сравнивать индексы их совокупного участия в ГЦСС с аналогичными показателями для стран, не входящих в ОЭСР, стран АТЭС, стран Восточной и Юго-Восточной Азии, а также стран Латинской Америки, то можно констатировать отставание почти в 3 раза (табл. 3).Если проанализировать динамику индексов прямого и обратного участия в ГЦСС, то можно отметить, что Марокко и Тунис имеют очень низкие индексы прямого участия в ГЦСС (1,7% и 1,2% соответственно в среднем за 1995–2018 гг.), а ЮАР опережает их практически в 2 раза (3,5%). По индексу обратного участия в ГЦСС в 1995–1998 гг. среди трех рассматриваемых стран лидировал Тунис. Затем в 1999–2013 гг. самое высокое значение индекса было у Марокко (12% в 2012 г.). И наконец, в 2014–2018 гг. лидерство себе вернул Тунис.

Отметим, что ЮАР и Тунис, став менее ориентированными на сырьевые товары, не смогли обеспечить стабильность в производстве промышленных товаров. Для Марокко ситуация в настоящее время выглядит несколько более стабильной: в 2019 г. Марокко успешно интегрировалось в ГЦСС по производству автомобилей с Европейским союзом [33]. Также следует сказать, что типичная проблема африканских стран заключается в их неспособности обеспечить устойчивый переход от производства с низкой производительностью к производству с более высокой производительностью и добавленной стоимостью [11] (Pavlov, Sapuntsov, 2020).

Итак, доля стран Африки в ГЦСС невелика, в то время как их доля в мировой торговле промежуточными товарами в настоящее время составляет около 3% [31, c. 129–160] (Strydom, Viviers, 2021, р. 129–160). При этом по индексу обратного участия в ГЦСС страны Африки не уступают странам АТЭС. Это объясняется главным образом тем, что страны Африки в рамках обратной интеграции выступают в качестве покупателей в глобальных цепочках поставок.

Обратное участие в ГЦСС имеет важное значение при переходе от производства с низкой производительностью к производству с высокой производительностью. Важной отраслью обрабатывающей промышленности в Африке, лежащей в основе обратной интеграции в ГЦСС, является автомобильная промышленность, которая в основном сосредоточена в Египте, Марокко и ЮАР. Другими аналогичными отраслями промышленности являются электротехническое машиностроение и производство металлоизделий. Отрасли, которые хорошо интегрированы в ГЦСС, но предполагают ограниченное обратное участие в ГЦСС, – это горнодобывающая, строительная, швейная и текстильная промышленность [15, 16] (AfDB, 2019; AfD, OEC, UNDP, 2014).

Важность обратной интеграции для осуществления экономической трансформации несомненна. Однако это не означает, что не следует уделять внимание прямой интеграции, т.е. становиться продавцом в глобальных цепочках поставок. Важным примером на африканском континенте является горнодобывающая промышленность, которая является значимой отраслью с точки зрения интеграции стран Африки в ГЦСС и имеет огромное значение для развития внутреннего роста и роста занятости. К сожалению, в 2012–2019 гг. в ЮАР добыча полезных ископаемых сократилась более чем на 50% из-за неэффективной, нацеленной на получение ренты государственной политики [31, c. 129–160] (Strydom, Viviers, 2021, р. 129–160).

Из анализа индексов участия в ГЦСС ясно, что африканские страны действительно участвуют в глобальных цепочках создания стоимости как с точки зрения обратной, так и прямой интеграции. Однако страны испытывают трудности в достижении устойчивой интеграции. Это, по-видимому, является ключевой причиной неспособности Африки изменить характер своего производственного сектора с низкой производительности на высокую производительность. Применение цифровых технологий может изменить это.

Заключение

Африка является беднейшим континентом, поскольку страны континента не смогли осуществить необходимые структурные преобразования своих экономик. В целом усилия по проведению экономической трансформации в Африке привели к тому, что страны перешли от сельского хозяйства к развитию сектора услуг, большая часть которого функционирует в рамках теневого сектора и таким образом не способствует диверсификации экономики или устойчивой занятости.

Усилиям Африки по индустриализации можно было бы придать импульс, если бы страны направляли больше усилий на развитие своего участия в ГЦСС и РЦСС, становясь «нишевыми» производителями промежуточных товаров [31, c. 129–160] (Strydom, Viviers, 2021, р. 129–160).

Марокко, ЮАР и Тунис являются наиболее активными участниками ГЦСС в Африке, хотя уровень их интеграции в ГЦСС по-прежнему низок. Важной отраслью обрабатывающей промышленности, которая в значительной степени зависит от обратной интеграции в ГЦСС, является автомобильная промышленность, сосредоточенная в основном в Египте, Марокко и ЮАР. Еще одной важной отраслью в Африке, которая имеет важное значение для развития прямой интеграции, является горнодобывающая промышленность.

Неспособность Африки добиться устойчивого экономического роста и развития можно объяснить многими факторами. Однако основная причина заключается в отсутствии стабильной развитой обрабатывающей промышленности. Существуют различные способы решения этой сложной проблемы. Примечательно, что события последних лет в области международной торговли и обрабатывающей промышленности предоставляют новые возможности для участия африканских стран в международной торговле путем интеграции в ГЦСС. Глобальные производственно-сбытовые цепочки дают производителям возможность специализироваться на производстве промежуточных продуктов, а не отдельных готовых изделий.

[1] Индекс экономической сложности (Economic Complexity Index, ECI) дает представление о разнообразии товаров, которые страна может производить. Чем выше значение индекса экономической сложности, тем больше возможности страны для стимулирования своего экономического развития. Индекс был разработан С. Идальго и Р. Хаусманном [20, с. 5] (Hidalgo, Hausmann, 2009, р. 5) и характеризует в первую очередь сложность и диверсифицированность экспортируемых товаров для каждой страны. Для оценки экономической сложности используется статистика международной торговли. Учитываются те продукты, в производстве которых страна имеет устойчивое конкурентное преимущество, т.е. экспортирует больше, чем средняя экономика подобного размера. Индекс сложности экономики отражает, насколько сложна совокупность производимой страной продукции.

[2] Еще в 2011 г. Мэлоун Т.В., Лаубахер Р.Дж., Джонс Т. предсказали, что мы вступим в эпоху гиперспециализации. Гиперспециализация означает «разбиение работы, ранее выполненной одним человеком, на более специализированные части, выполняемые несколькими людьми» [23, c. 56–65] (Malone, Laubacher, Johns, 2011, p. 56-65).

[3] В основу TiVA положена межстрановая модель ОЭСР Inter-Country Input-Output (ICIO), позволяющая определить ряд важных индикаторов, характеризующих процесс создания добавленной стоимости, в их числе: доля иностранной и внутренней добавленной стоимости в валовом выпуске по отраслям; доля добавленной стоимости в конечном спросе, потреблении и вложениях в основной капитал по странам и отраслям.

Источники:

2. Дробот Е.В., Сапунцов А.Л. Африканская континентальная зона свободной торговли в зеркале международной экономической интеграции: Quo Vadis? // Экономические отношения. – 2021. – № 2. – c. 355-376. – doi: 10.18334/eo.11.2.112139.

3. Дробот Е.В. Африканская континентальная зона свободной торговли как новый этап экономической интеграции на африканском континенте // Экономические отношения. – 2021. – № 3. – c. 465-482. – doi: 10.18334/eo.11.3.112133.

4. Дробот Е.В. Конкурентоспособность стран Африканской континентальной зоны свободной торговли в условиях пандемии COVID-19 // Вопросы инновационной экономики. – 2021. – № 2. – c. 869-896. – doi: 10.18334/vinec.11.2.112132.

5. Дробот Е.В., Макаров И.Н. Россия в глобальной цепочке создания стоимости: эффективность и угрозы экономической безопасности в контексте COVID-19 // Экономическая безопасность. – 2021. – № 3. – c. 589-606. – doi: 10.18334/ecsec.4.3.111950.

6. Дробот Е.В. Теневая экономика в Африке в условиях пандемии COVID-19 // Теневая экономика. – 2021. – № 2. – c. 145-155. – doi: 10.18334/tek.5.2.112175.

7. Дробот Е.В. Факторы интеграции стран Африканской континентальной зоны свободной торговли в глобальные цепочки создания стоимости // Вопросы инновационной экономики. – 2022. – № 1. – c. 741-754. – doi: 10.18334/vinec.12.1.114342.

8. Дробот Е. В. Эволюция теории национальной конкурентоспособности // Экономические отношения. – 2012. – № 2. – c. 27-40.

9. Макаров И.Н., Дробот Е.В., Авцинова А.А. Пандемия и экономическая безопасность регионов: логистика в условиях ограничений // Экономические отношения. – 2020. – № 4. – c. 1387-1404. – doi: 10.18334/eo.10.4.111306.

10. Нгуен Тхи Тху Хыонг Модель обратной цепочки поставок при обращении с электронными отходами // Экономические отношения. – 2020. – № 4. – c. 1541-1554. – doi: 10.18334/eo.10.4.110918.

11. Павлов В.В., Сапунцов А.Л. Расширение участия стран Африки в международной промышленной кооперации // Экономика, предпринимательство и право. – 2020. – № 12. – c. 3109-3120. – doi: 10.18334/epp.10.12.111506.

12. Рослякова Н.А. Условия участия российских регионов в глобальных цепочках добавленной стоимости // Экономика Центральной Азии. – 2020. – № 3. – c. 263-272. – doi: 10.18334/asia.4.3.100599.

13. Фам Нгок Ван Текущая ситуация цепи поставок фруктов и овощей во Вьетнаме // Экономические отношения. – 2020. – № 1. – c. 51-62. – doi: 10.18334/eo.10.1.100031.

14. Abreha K., Lartey E., Mengistae T., Owusa S., Zeufack A. Africa in manufacturing global value chains: Cross-country patterns in the dynamics of linkages. / Policy Research Working Paper 9439. - World Bank, Washington, DC, 2020.

15. AfDB (2019) Cross-border road corridors - The quest to integrate Africa. African Development Bank. [Электронный ресурс]. URL: https://www.afdb.org/fileadmin/ uploads/afdb/Documents/Publications/Cross-border_road_corridors.pdf (дата обращения: 15.06.2022).

16. AfDB, OECD, UNDP (2014) African Economic Outlook 2014, Special theme: Global value chains and Africa’s industrialisation. African Development Bank, Organisation for Economic Cooperation and Development, United Nations Development Programme. [Электронный ресурс]. URL: https://www.afdb. org/fileadmin/uploads/afdb/Documents/Publications/AEO2014_EN.pdf (дата обращения: 15.06.2022).

17. Bhorat H., Steenkamp F., Rooney C. Understanding the determinants of African manufacturing malaise. - United Nations Development Programme (UNDP) Regional Bureau for Africa, 2017.

18. Cilliers J. Made in Africa: Manufacturing and the fourth industrial revolution, Africa in the world. / Institute for Security Studies (ISS) Report 8. - ISS, Pretoria, 2018.

19. Grossman G.M., Rossi-Hansberg E. Trading tasks: A simple theory of offshoring // American Economic Review. – 2008. – № 98(5). – p. 1978-1997. – doi: 10.1257/aer.98.5.1978.

20. Hidalgo C.A., Hausmann R. The building blocks of economic complexity. / Center for International Development (CID) Working Paper 186. - Harvard University, Cambridge, Mass, 2009.

21. Ignatenko A., Raei F., Mircheva B. Global value chains: What are the benefits and why do countries participate?. / International Monetary Fund (IMF) Working Paper WP/19/18. - IMF, Washington, DC, 2019.

22. Lectard P. Chains de valeur et transformation structurelle sautenable (Global value chains and sustainable transformation). / African Development Bank (AfDB), Working Paper 292. - AfDB Group, Abidjan, 2017.

23. Malone T.W., Laubacher R., Johns T. The age of hyperspecialization // Harv Bus Rev. – 2011. – № 89(7/8). – p. 56–65.

24. McMillan M., Rodrik D., Verduzco-Gallo I. Globalisation, structural change, and productivity growth: An update on Africa // World Development. – 2014. – № 63. – p. 11-32. – doi: 10.1016/j.worlddev.2013.10.012.

25. Newman C., Page J., Rand J., Shimeles A., Soderbom M., Tarp F. Made in Africa: Learning to compete in industry. - Brookings Institute, Washington, DC, 2016.

26. The Observatory of Economic Complexity (2022) Country Rankings (ECI). [Электронный ресурс]. URL: https://oec.world/en/rankings/eci/hs6/hs96 (дата обращения: 15.06.2022).

27. OECD (2022) Trade in Value Added (TiVA) 2021 ed: Principal Indicators. OECD.Stat. [Электронный ресурс]. URL: https://stats.oecd.org/Index.aspx?DataSetCode=TIVA_2021_C1# (дата обращения: 15.06.2022).

28. Rodrik D. An African growth miracle? // Journal of African Economics. – 2016. – № 216. – p. 1-18. – doi: 10.1093/jae/ejw027.

29. Rodrik D. Straight talk on trade: Ideas for a sane world economy. - Princeton University Press, Princeton, NJ, 2018.

30. Songwe V. Intra-Africa trade: A path to economic diversification and inclusion. - Brookings Foresight Africa, 2019.

31. Strydom P.D.F., Viviers W. Leveraging global value chains and digital technologies to strengthen Africa’s industrial base. / in W. Viviers, A. Parry & S.J. Jansen van Rensburg (eds.), Africa’s digital future: From theory to action (The future of international trade and development Volume 1). - AOSIS, Cape Town, 2021. – 129-160 p.

32. UNCTAD (2021). Economic Reaping the Potential Benefits of the African Continental Free Trade Area for Inclusive Growth. Development in Africa Report 2021. UN, UNCTAD, Geneva, 2021.

33. World Bank (2020). World development report 2020: Trading for development in the age of global value chains. World Bank, Washington, DC.

34. World Bank (2020). Doing Business 2020: Comparing Business Regulation in 190 Economies. [Электронный ресурс]. URL: https://openknowledge.worldbank.org/bitstream/handle/10986/32436/9781464814402.pdf (дата обращения: 17.06.2022).

Страница обновлена: 21.12.2025 в 23:37:41

Download PDF | Downloads: 80 | Citations: 9

Prospects for the integration of African Continental Free Trade Area countries into global value chains

Drobot E.V.Journal paper

Russian Journal of Innovation Economics

Volume 12, Number 2 (April-June 2022)

Abstract:

Africa is the poorest continent in the world. Nevertheless, it has certain prospects for economic development, largely related to the African Continental Free Trade Area. Based on the TiVA-2021 database, the author of the article assesses the integration of the countries of the African Continental Free Trade Area into global value chains. The dynamics of the indices of forward and backward GVC participation for three African countries (Morocco, Tunisia and South Africa) is analyzed. Failures of transformation of the continent's economies, which can be explained by the informal sector and low Economic Complexity Index, are identified as the reason for the low rates of integration of the African Continental Free Trade Area countries into global value chains. The article substantiates that Africa's industrialization efforts could be given an impetus if the countries of the continent paid more attention to the development of their participation in global and regional value chains, becoming "niche" producers of intermediate goods. Moreover, the automotive industry is of crucial importance for the development of backward GVC integration of African countries. Mining industry can become the driving force of the forward GVC participation. The article may be of interest to specialists in world economy, Africanists, as well as to anyone interested in modern international economic relations.

Keywords: Africa, African Continental Free Trade Area, global value chains, Economic Complexity Index, integration, forward GVC participation, backward GVC participation

JEL-classification: F12, F13, F14, F15

References:

Abreha K., Lartey E., Mengistae T., Owusa S., Zeufack A. (2020). Africa in manufacturing global value chains: Cross-country patterns in the dynamics of linkages

AfDB (2019) Cross-border road corridors - The quest to integrate AfricaAfrican Development Bank. Retrieved June 15, 2022, from https://www.afdb.org/fileadmin/ uploads/afdb/Documents/Publications/Cross-border_road_corridors.pdf

AfDB, OECD, UNDP (2014) African Economic Outlook 2014, Special theme: Global value chains and Africa’s industrialisationAfrican Development Bank, Organisation for Economic Cooperation and Development, United Nations Development Programme. Retrieved June 15, 2022, from https://www.afdb. org/fileadmin/uploads/afdb/Documents/Publications/AEO2014_EN.pdf

Andreeva T.V., Kurlykova A.V. (2019). Formirovanie sistemy pokazateley otsenki effektivnosti upravleniya tsennostnoy tsepochkoy produkta pishchevoy promyshlennosti [Formation of a system of indicators to assess the effectiveness of management of the value chain of the food industry product]. Journal of International Economic Affairs. (3). 1987-2000. (in Russian). doi: 10.18334/eo.9.3.40963.

Bhorat H., Steenkamp F., Rooney C. (2017). Understanding the determinants of African manufacturing malaise

Cilliers J. (2018). Made in Africa: Manufacturing and the fourth industrial revolution, Africa in the world

Drobot E. V. (2012). Evolyutsiya teorii natsionalnoy konkurentosposobnosti [Evolution of the theory of national competitiveness]. Journal of International Economic Affairs. (2). 27-40. (in Russian).

Drobot E.V. (2021). Afrikanskaya kontinentalnaya zona svobodnoy torgovli kak novyy etap ekonomicheskoy integratsii na afrikanskom kontinente [African Continental Free Trade area as a new stage of economic integration on the African continent]. Journal of International Economic Affairs. (3). 465-482. (in Russian). doi: 10.18334/eo.11.3.112133.

Drobot E.V. (2021). Konkurentosposobnost stran Afrikanskoy kontinentalnoy zony svobodnoy torgovli v usloviyakh pandemii COVID-19 [Competitiveness of the African Continental Free Trade Area countries in the context of the Covid-19 pandemic]. Russian Journal of Innovation Economics. (2). 869-896. (in Russian). doi: 10.18334/vinec.11.2.112132.

Drobot E.V. (2021). Tenevaya ekonomika v Afrike v usloviyakh pandemii COVID-19 [The shadow economy in Africa in the context of the Covid-19 pandemic]. Shadow Economy. (2). 145-155. (in Russian). doi: 10.18334/tek.5.2.112175.

Drobot E.V. (2022). Faktory integratsii stran Afrikanskoy kontinentalnoy zony svobodnoy torgovli v globalnye tsepochki sozdaniya stoimosti [Integration of African Continental Free Trade Area countries into global value chains: driving factors]. Russian Journal of Innovation Economics. (1). 741-754. (in Russian). doi: 10.18334/vinec.12.1.114342.

Drobot E.V., Makarov I.N. (2021). Rossiya v globalnoy tsepochke sozdaniya stoimosti: effektivnost i ugrozy ekonomicheskoy bezopasnosti v kontekste COVID-19 [Russia in the global value chain: efficiency and threats to economic security in the context of Covid-19]. Ekonomicheskaya bezopasnost. (3). 589-606. (in Russian). doi: 10.18334/ecsec.4.3.111950.

Drobot E.V., Sapuntsov A.L. (2021). Afrikanskaya kontinentalnaya zona svobodnoy torgovli v zerkale mezhdunarodnoy ekonomicheskoy integratsii: Quo Vadis? [African Continental Free Trade Area in “reflections” of international economic integration: quo vadis?]. Journal of International Economic Affairs. (2). 355-376. (in Russian). doi: 10.18334/eo.11.2.112139.

Fam Ngok Van (2020). Tekushchaya situatsiya tsepi postavok fruktov i ovoshchey vo Vetname [The current situation of the fruit and vegetable supply chain in Vietnam]. Journal of International Economic Affairs. (1). 51-62. (in Russian). doi: 10.18334/eo.10.1.100031.

Grossman G.M., Rossi-Hansberg E. (2008). Trading tasks: A simple theory of offshoring American Economic Review. (98(5)). 1978-1997. doi: 10.1257/aer.98.5.1978.

Hidalgo C.A., Hausmann R. (2009). The building blocks of economic complexity

Ignatenko A., Raei F., Mircheva B. (2019). Global value chains: What are the benefits and why do countries participate?

Lectard P. (2017). Chains de valeur et transformation structurelle sautenable (Global value chains and sustainable transformation)

Makarov I.N., Drobot E.V., Avtsinova A.A. (2020). Pandemiya i ekonomicheskaya bezopasnost regionov: logistika v usloviyakh ogranicheniy [Pandemic and economic security of the regions: logistics in terms of restrictions]. Journal of International Economic Affairs. (4). 1387-1404. (in Russian). doi: 10.18334/eo.10.4.111306.

Malone T.W., Laubacher R., Johns T. (2011). The age of hyperspecialization Harv Bus Rev. (89(7/8)). 56–65.

McMillan M., Rodrik D., Verduzco-Gallo I. (2014). Globalisation, structural change, and productivity growth: An update on Africa World Development. (63). 11-32. doi: 10.1016/j.worlddev.2013.10.012.

Newman C., Page J., Rand J., Shimeles A., Soderbom M., Tarp F. (2016). Made in Africa: Learning to compete in industry

Nguen Tkhi Tkhu Khyong (2020). Model obratnoy tsepochki postavok pri obrashchenii s elektronnymi otkhodami [Reverse supply chain model for e-waste management]. Journal of International Economic Affairs. (4). 1541-1554. (in Russian). doi: 10.18334/eo.10.4.110918.

OECD (2022) Trade in Value Added (TiVA) 2021 ed: Principal Indicators. OECD.Stat. Retrieved June 15, 2022, from https://stats.oecd.org/Index.aspx?DataSetCode=TIVA_2021_C1#

Pavlov V.V., Sapuntsov A.L. (2020). Rasshirenie uchastiya stran Afriki v mezhdunarodnoy promyshlennoy kooperatsii [Participation of African countries in the international industrial cooperation]. Journal of Economics, Entrepreneurship and Law. (12). 3109-3120. (in Russian). doi: 10.18334/epp.10.12.111506.

Rodrik D. (2016). An African growth miracle? Journal of African Economics. (216). 1-18. doi: 10.1093/jae/ejw027.

Rodrik D. (2018). Straight talk on trade: Ideas for a sane world economy

Roslyakova N.A. (2020). Usloviya uchastiya rossiyskikh regionov v globalnyh tsepochkakh dobavlennoy stoimosti [Conditions for participation of Russian regions in global value chains]. Ekonomika Tsentralnoy Azii. (3). 263-272. (in Russian). doi: 10.18334/asia.4.3.100599.

Songwe V. (2019). Intra-Africa trade: A path to economic diversification and inclusion

Strydom P.D.F., Viviers W. (2021). Leveraging global value chains and digital technologies to strengthen Africa’s industrial base

The Observatory of Economic Complexity (2022) Country Rankings (ECI). Retrieved June 15, 2022, from https://oec.world/en/rankings/eci/hs6/hs96

World Bank (2020). Doing Business 2020: Comparing Business Regulation in 190 Economies. Retrieved June 17, 2022, from https://openknowledge.worldbank.org/bitstream/handle/10986/32436/9781464814402.pdf