Цифровые траектории устойчивого развития банковского сектора в период долгосрочной неопределенности в условиях военно-политических флуктуаций

Ештокин С.В.1

1 Институт проблем рынка РАН, Россия, Москва

Скачать PDF | Загрузок: 41 | Цитирований: 4

Статья в журнале

Вопросы инновационной экономики (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 12, Номер 4 (Октябрь-декабрь 2022)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=50211456

Цитирований: 4 по состоянию на 07.12.2023

Аннотация:

В публикации раскрыты аспекты обеспечения устойчивого развития банковского сектора в период долгосрочной неопределённости в условиях военно-политических флуктуаций через поддержку и ускорение цифровизации. Констатируется возрастающая роль цифровизации в обеспечении устойчивости банковского сегмента мировой экономики, отмечается, что с высокой вероятностью будущее ведущих национальных банковских систем состоит в трансформации в полноценные Индустрии 4.0. Отмечается, что беспрецедентные односторонние санкции, введенные против российского банковского сектора в условиях обострения военно-политических флуктуаций оказывают понижающее влияние на потенциал цифрового развития, укрепляя угрозы и риски долгосрочной устойчивости и операционной непрерывности отрасли. Предложены меры по комплексному содействию цифровым трансформациям в банковской сфере России, ключевую роль в которых должны сыграть государство и крупнейшие банки. Предложенные меры включают в себя, помимо прочего, интенсивное содействие созданию и масштабированию цифровых инноваций и компетенций в банковском секторе, изменение регуляторной философии в предметной области

Ключевые слова: цифровизация, цифровая экономика, банковский сектор, односторонние санкции, устойчивость банков, Индустрия 4.0, цифровой банкинг

JEL-классификация: G21, G28, O31, O33

Введение. Начало – середина 2022 года стало периодом новейших испытаний для российской экономики и ее отдельных, в том числе ключевых секторов, включая банковский сектор, который в предыдущие годы развивался преимущественно по консервативному и в целом малопримечательному сценарию: обеспечиваемая всесторонними усилиями, в том числе со стороны регулятора, банковская стабильность формировалась как лучшая альтернатива системно-структурных реформ, которые потенциально могли бы вывести развитие российского банковского бизнеса на качественно новый уровень, однако характеризовались высоким уровнем рисков [1] (Dubova, 2019). Консенсус, принятый ключевыми заинтересованными сторонами, заключался в минимальном принятии соответствующих рисков и в сохранении «надежной инерционности» в развитии банковской системы России.

Новейшие условия, при которых в ситуации радикального обострения глобальных военно-политических флуктуаций и вовлечения России в гибридную «холодную» войну, не позволяют рассчитывать на сохранение инерции в интересах благоприятного развития банковского сектора страны. Кредитные учреждения одними из первых пострадали от односторонних экономических санкций, наложенных Западом, как и в целом вся национальная финансовая система России. На момент подготовки настоящего исследования все еще сложно судить о долгосрочных последствиях введения санкций против банковского сектора страны. Основной механизм деструктивного воздействия зарубежных санкций, впрочем, известен достаточно давно и заключается в кардинальном понижении устойчивости долгосрочного развития и непрерывности операционной деятельности хозяйствующих субъектов [2] (Durnovo-Saulep, Suyetin, 2022) – представителей ключевых секторов национальной экономики. И в данной связи следует напомнить тривиальную фразу о банковском секторе как о «кровеносных сосудах» экономики, нарушение нормального функционирования которых неизбежно скажется на социально-экономическом развитии как таковом.

В условиях, когда полноценная трансформация национальных банковских систем в полноценные цифровые институты новой экономики знаний рассматривается как один из наиболее вероятных форсайт-сценариев долгосрочного социально-экономического развития [3] (Dudin, Shkodinskiy, Usmanov, 2021), видится исключительно необходимым рассмотреть потенциал цифрового развития российского банковского сектора, в том числе в контексте мер адаптации и гибкого реагирования на новые неблагоприятные условия, связанные с односторонним введением санкций со стороны группы недружественных государств. Рассмотрению соответствующих аспектов посвящена настоящая публикация.

Материалы, методы и организация исследования. Публикация подготовлена на основе системно-структурного, формально-логического и диалектического подходов к изучению явлений социально-экономической действительности. Работа опирается на концепции цифровизации и на методику форсайта в развитии банковского сектора, учитывает аспекты политической теории в отношении института односторонних санкций как инструмента гибридной, в том числе экономической войны.

Источниками данных выступили публикации отечественных и зарубежных исследователей, статистические материалы Банка России, материалы аналитических трудов международных консалтинговых агентств. В публикации отражены результаты экспертного опроса, проведенного авторами, в котором приняли участие 30 руководителей подразделений, ответственных за цифровое развитие коммерческих банков России, входящих в топ-50 по размеру капитала (дата проведения опроса – июнь-июль 2022 г.).

Место цифрового перехода в современном банковском бизнесе. Новейшие вызовы и угрозы устойчивого функционирования и сбалансированного целенаправленного развития банковского сектора страны сочетаются с беспрецедентными трансформациями в мировой банковской системе, триггером которых стала цифровая революция – новая технологическая революция, IV индустриальная – по терминологии К. Шваба [4] (Schwab, 2017), или шестой технологический уклад [5] (Glaz'yev, 2018).

Цифровизация как уникальный технологический и одновременно социально-экономический феномен оказывает радикальное влияние на развитие всех секторов экономики и общественной жизни без исключения. Но именно банковский сектор в данном контексте вызывает особый интерес, выступая уникальным плацдармом для глубинных преобразований, итогом которых потенциально выступает трансформация всех классических коммерческих банков в предприятия Индустрии 4.0 – полностью универсальные онлайн-банки, включая банковские организации без физических (стационарных) представительств (облачные банки), основные бизнес-процессы в которых управляются не человеком, а «умными машинами» – нейросетевыми платформами, искусственным интеллектом, системами распределенного реестра и др. [6] (Pakova, Konopleva, Deduk, 2021).

Некоторые российские коммерческие банки в той или иной степени относятся к цифровой индустрии. Речь идет о виртуальных банках, как банк «Точка», цифровых экосистемах по модели «Сбера», а также условно-облачных банках, как «Тинькофф» (полностью онлайновый универсальный банк с собственной лицензией, один из крупнейших в мире интернет-банков по числу клиентов – физических лиц).

Между тем было бы категорически неверным давать положительную характеристику уровня цифровизации российской банковской системы. Фактор цифрового неравенства между российскими банками, системно-структурные диспропорции в развитии цифровизации в целом по банковскому сектору, будучи помноженными на многочисленные негативные экстерналии «войны санкций», потенциально провоцируют усиление глобальных и локальных цифровых разрывов.

Тотальная цифровизация как глобальный мегатренд трансформации банковского сектора. Уже сегодня степень проникновения цифровых технологий в национальные банковские системы различных стран мира оценивается как высокая, по меньшей мере в межотраслевых сопоставлениях [7] (Wielgos, Homburg, Kuehnl, 2021). Среди технологий современного диджитал-банкинга – цифровые инструменты и средства идентификации клиентов банков, цифровые платежно-расчетные системы, цифровые валюты, аналитические платформы, включая скоринговые и другие [8] (Taneja et al, 2021). Технологиями в буквальном смысле завтрашнего дня выступают промышленные роботы (в том числе как замена отдельных категорий линейного персонала), комплексные системы автоматизированного цифрового принятия решений. Высокий уровень развития цифрового банкинга представлен банковскими цифровыми экосистемами и банковским «Интернетом вещей», радикально меняющими традиционные представления о классических банковских технологиях и услугах [9] (Yan et al, 2021).

В настоящее время все больше исследователей, как российских [10–12] (Dudin, Shkodinskiy, Usmanov, 2021; Kolmykova et al. 2022, Popelo, Dubyna, Kholiavko, 2021), так и зарубежных [13] (Wang et al, 2021), склоняются к тому, что сценарий превращения банковских систем стран мира в Индустрию 4.0 является неизбежной перспективой трансформации уже на среднесрочный период. Данную позицию поддерживают также и международные эксперты [14].

Можно констатировать, что импульсами к соответствующим преобразованиям должны выступить:

– сравнительно высокий (с другими ключевыми отраслями как материального, так и нематериального производства) уровень капитализации банковского сектора, позволяющий обеспечить необходимое финансирование мероприятий по цифровизации без нарушения непрерывности банковской деятельности;

– отнесение банковского сектора к нематериальному сегменту экономики, в рамках которого цифровые преобразования могут быть осуществлены наиболее быстро и с меньшими потребными ресурсами;

– колоссальный кадровый потенциал банковского сектора (человеческие ресурсы – важнейший нематериальный капитал коммерческих банков, банковский сектор как в России, так и за рубежом является одним из лидеров по инвестициям в человеческий капитал [15] (Adesina, 2021); лучшие условия труда и для развития персонала привлекают в банковский сектор в том числе наиболее компетентных и талантливых работников, которые составляют костяк перспективных цифровых преобразований);

– многолетний опыт экономической интеграции и кооперации (практика участия банковских организаций в интеграционных объединениях, в том числе в финансово-промышленных группах, может выступить основой для проработки интеграционных связей в цифровых экосистемах);

– склонность банковских организаций к инновациям, детерминируемая клиентским спросом на постоянное улучшение продуктов, банковских технологий, а также на неуклонное повышение качества банковского обслуживания, и др.

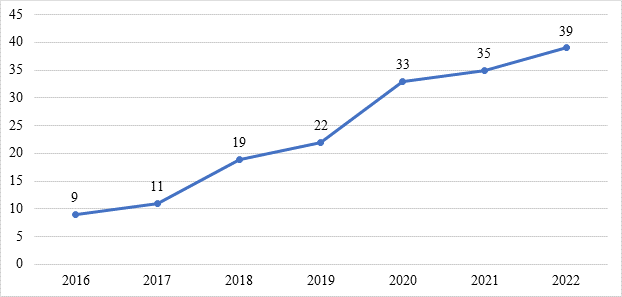

Уровень цифрового развития банковского сектора в глобальном масштабе является наиболее высоким среди ключевых отраслей экономики, уступая лишь ИТ-индустрии, которая рассматривается как референтная отрасль при оценке цифровых процессов [14]. Индекс цифровизации банковского сектора, исчисляемый в глобальном масштабе авторитетной аудиторско-консалтинговой корпорацией Deloitte, только за последние пять лет вырос вдвое (рис. 1).

Рисунок 1. Динамика глобального индекса Deloitte цифровизации банковского сектора, баллов (оценочная доля организаций банковского сектора с цифровой фасилитацией ключевых бизнес-процессов, баллов (min = 0, max = 100)

Источник: [14].

Дополнительным стимулом к цифровизации банковского бизнеса в различных странах мира стала пандемия COVID-19, обусловившая переход банковского обслуживания значительной части клиентов в дистанционный формат [16] (Marcu et al, 2021).

На сегодня складывается совокупность обстоятельств, позволяющих говорить о цифровизации банковского сектора как о глобальном мегатренде. Безусловно, в разрезе национальных банковских систем будет наблюдаться разрыв в уровне цифровизации, и некоторые банковские системы могут прийти к Индустрии 4.0 с опозданием от глобальных лидеров или вовсе остаться на «задворках» цифровой цивилизации. При этом международные аналитики KPMG полагают, что если глобальные банковские лидеры перейдут к тотальной цифровизации, то все открытые национальные банковские системы неизбежно трансформируются в цифровые – с определенными различиями по времени и необходимым ресурсам [17]. Данное обстоятельство объясняется высоким уровнем интернационализации банковского бизнеса как в части корпоративных структур (значительное влияние транснациональных финансовых корпораций на национальные рынки капитала [18] (Yurchenko, Krivova, 2021)), так и в части сотрудничества – финансово-экономического, технологического и гуманитарного.

Между тем, однако, некоторые локальные банковские системы действительно могут остаться в определенном смысле на обочине процессов цифровизации, и в данный перечень может попасть и отечественный банкинг – собственно, по причинам искусственного ограничения участия в международном сотрудничестве в условиях односторонних санкций. Причем, как показано в упомянутом исследовании [14], в число аутсайдеров в цифровизации банковского сектора на текущий момент входят банковские системы Северной Кореи, Ирана, Венесуэлы, которые относятся к государствам, попавшим под международные санкции различного уровня интенсивности.

Санкции как угроза процессам цифровизации в российском банковском секторе. Влияние санкций на цифровизацию банковского сектора, по всей видимости, происходит через прямые и косвенные механизмы.

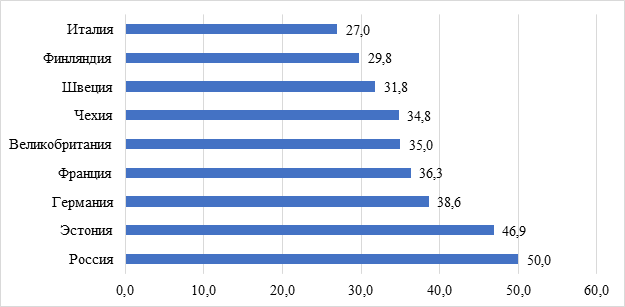

Прямой механизм, по сути, универсальный: ограничение и запрет доступа национальных агентов к критически значимым технологиям, без которых осуществлять цифровые трансформации не представляется возможным. Данное ограничение является значимым, но в целом преодолимым. Безусловно, одной из ключевых причин стремительного развития цифровых технологий в глобальном масштабе выступило осуществление разработок на основе тесной трансграничной кооперации [17]. Между тем умеренные требования по наличию ресурсов для цифровых разработок позволяют проводить их самостоятельно – данная возможность тесно связана, прежде всего, с уровнем развития цифровых компетенций у персонала [17]. По показателю кадрового обеспечения цифровизации, особенно в части наиболее перспективных – молодых – специалистов, российская экономика все еще находится в числе международных лидеров (рис. 2).

Рисунок 2. Специалисты по ИКТ моложе 35 лет по странам, в % от общей численности специалистов по ИКТ

Источник: [19].

Отток квалифицированных специалистов сектора информационных технологий (ИТ), который мог бы подорвать соответствующий потенциал, как свидетельствуют актуальные данные [20], не состоялся; предпринимаются меры по сохранению ИТ-специалистов внутри страны, прежде всего через инструменты их мотивации.

Косвенные механизмы влияния зарубежных санкций на цифровое развитие банковского сектора России комплексны и многогранны и могут оказать решающее влияние на реализацию соответствующих проблем и противоречий. Прежде всего, санкции влияют на экономику банковского сектора, ограничивая его ликвидность через блокировку доступа к ключевым западным рынкам заимствований с недорогими и масштабными ресурсами. Нарушения нормального функционирования банковской экономики по всей цепочке создания ценности неизбежно приведут к лимитированию инвестиционных ресурсов, потенциально направляемых на цифровизацию. Хотя на сегодня отсутствуют объективные сведения о системно значимом влиянии санкций на развитие российского банковского сектора, экспертное сообщество полагает высокую вероятность ухудшения финансового состояния российских банков, в том числе выражающегося в снижении прибыли и капитализации, при долгосрочном воздействии международных санкций [21]. В соответствующих условиях, хотя возможности финансирования цифровых разработок в коммерческих банках и сохранятся, однако они окажутся значительно меньшими, чем прежде. Коммерческие банки, в том числе национальные лидеры, уже не смогут «завалить деньгами» ИТ-рынок и не получат преференциальный доступ к лучшим цифровым технологиям и специалистам.

Ограничение финансирования непрофильной банковской деятельности может сказаться на реализации проектов в области банковских (финансовых) цифровых экосистем. Отказ от интеграции и кооперации потенциально приведет к ограничению цифровых компетенций самих банков, при этом выделившиеся небанковские структуры цифровой экономики без поддержки материнских организаций рискуют утратить импульс к развитию или вовсе могут прекратить свое существование, по меньшей мере с прежним вкладом в корпоративное, отраслевое и национальное цифровое развитие.

В условиях санкционного давления тотальная экономия на издержках выглядит логичной, по меньшей мере при поверхностном рассмотрении, мерой поддержки непрерывности и устойчивости банковского сектора. Меры подобной экономии зачастую предполагают сворачивание инвестиционных программ, ограничение финансирования развития персонала – каждое направление экономии, по сути, ограничивает или полностью ликвидирует ресурсный потенциал банковской цифровизации.

Косвенное влияние санкций сказывается на реализации партнерских программ, в том числе в области цифровизации банковской деятельности, которые ранее реализовывались с зарубежными партнерами, в том числе представителями нейтральных государств, причем даже без очевидных рисков попадания под так называемые вторичные санкции.

Таким образом, можно констатировать, что зарубежные санкции имеют потенциал масштабного влияния на развитие цифровизации российского банковского сектора, прежде всего через механизмы косвенного воздействия. Проблематика заключается в том, что соответствующее влияние понижает уровень развития всех ключевых преимуществ банковского сектора, влияющих на его активную цифровизацию и описанных выше. Что не менее важно: санкционный кризис может усилить некоторые негативные процессы в цифровых трансформациях российского банковского сектора, которые имели место в предыдущие годы и были во многом сокрыты от стороннего наблюдателя.

Цифровые проблемы трансформации российского банковского сектора в 2015–2021 гг. Если принять за точку отсчета в процессах банковской цифровой трансформации 2015 год, то можно констатировать, что за период до 2022 года, то есть во время относительно умеренных внешних санкционных воздействий не только на банковский сектор, но и на российскую экономику в целом, накопился ряд проблем и противоречий, в том числе системного характера, негативно влияющих на цифровизацию российского банкинга.

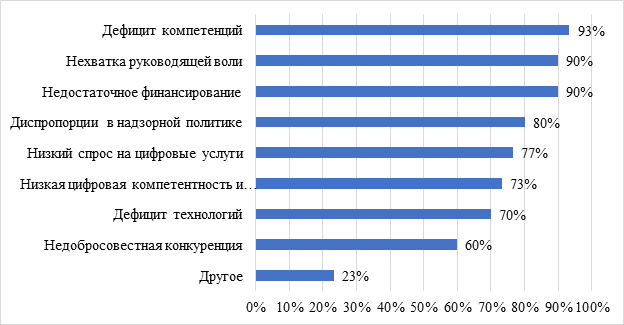

Проведенный экспертный опрос показал, что 29 из 30 экспертов считают, что уровень цифровизации банковского сектора страны не соответствует ожиданиям рынка (ниже ожиданий). Полученные мнения по поводу причин сложившейся ситуации позволяют утверждать о комплексном характере проблематики (рис. 3). Среди таковых указаны, прежде всего, отсутствие достаточных финансовых ресурсов и цифровых компетенций, недостаток воли банковского руководства, низкий уровень спроса клиентов на цифровые банковские услуги и невысокая цифровая оснащенность и грамотность населения.

Рисунок 3. Ключевые факторы низкой реализации потенциала цифровых трансформаций в банковском секторе РФ, по мнению экспертов, % от числа опрошенных

Источник: составлено по результатам экспертного опроса.

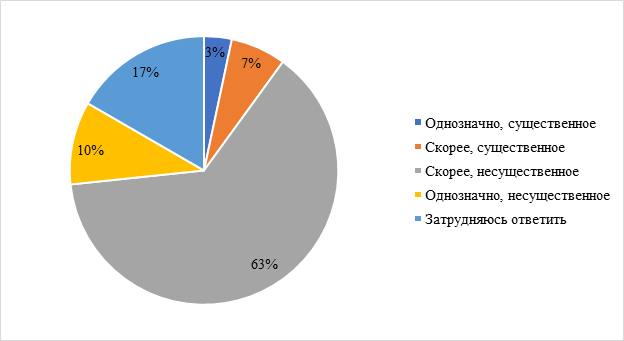

Одной из наиболее значимых причин замедленных цифровых трансформаций российского банковского рынка, по всей видимости, выступает консервативная регуляторная политика Банка России. Соответствующее мнение разделяют представители экспертного сообщества (рис. 4), хотя и в осторожной форме – не столько даже потому, что в профессиональной сфере не принято критиковать регулятора, сколько потому, что консервативные действия Банка России, как показывает текущая ситуация, по всей видимости, стали источником сохранения устойчивости и непрерывности функционирования российской банковской системы в условиях беспрецедентного санкционного давления.

Рисунок 4. Мнение экспертов о вкладе регуляторной политики Банка России в системе проблем банковской цифровизации, % от числа опрошенных

Источник: составлено по результатам экспертного опроса.

Критика «регуляторного консерватизма» Банка России со стороны отдельных исследователей, политиков и внешних экспертов, как правило, намного более жесткая [22, 23]. В различные периоды времени Банк России или высказывал скепсис по поводу развития различных направлений цифровизации банковского бизнеса (например, развития банковских цифровых экосистем), либо устанавливал ограничения на цифровизацию, включая, например, признание цифровых активов непрофильными и связанную с этим невозможность использования соответствующих балансовых показателей для соблюдения нормативных требований к банковскому капиталу (соответствующие решения, помимо прочего, ограничивали банковские инвестиции в цифровую инфраструктуру).

Защищая банковский сектор от многочисленных рисков, включая риски цифрового мошенничества и непрерывности работы цифровой инфраструктуры, Банк России между тем последовательно формировал существенные препятствия для банковской цифровизации в целом. Необходимо отчетливо понимать, что цифровые технологии носят преимущественно сквозной характер [24] (Yakovleva, Tolochko, 2021) и охватывают цепочки смежных, взаимосвязанных процессов, в связи с чем технологически невозможно ограничивать один инструмент цифровизации без негативных последствий для всего цифрового развития банка. Стремление ограничивать «аппетит» коммерческих банков России к цифровым рискам в этой связи может рассматриваться как важнейший фактор ограниченного уровня цифровой трансформации отечественного банковского сектора в предыдущие годы и одновременно как фактор сравнительно низкого уровня локализации цифровых разработок в России.

Соответствующие проблемы и противоречия мультиплицируются в условиях санкций, позволяя недружественным государствам рассчитывать на достижение ожидаемого эффекта. Санкции обнажают недостатки цифрового развития даже у тех банков, которые считались абсолютными лидерами по уровню цифрового развития, как это имело место в первом полугодии 2022 года с банком «Тинькофф».

Банк «Тинькофф» – кейс скрытых проблем незавершенной цифровизации в «облачной» финансовой экосистеме. В условиях санкционной войны 2022 года, пожалуй, наиболее ярким примером кризиса банковского цифрового развития стал кейс отечественного банка «Тинькофф».

Банк «Тинькофф», входящий в одноименную финансовую экосистему, – ведущий цифровой коммерческий банк Российской Федерации, по сути, единственный облачный универсальный и не виртуальный банк (то есть банк, полноценно работающий под выданной ему лицензией Банка России).

Обслуживание клиентов происходит вне офисов с использованием мобильного банкинга (цифровых приложений). В рекламно-информационных материалах банка указывалось на то, что по состоянию на 2020 год банк был крупнейшим розничным онлайн-банком в Европе. По сути философии организации банковского бизнеса и технологии организации процессов, банк «Тинькофф» полностью подходит под определение предприятия Индустрии 4.0.

После введения первых пакетов антироссийских санкций в начале 2022 года банк «Тинькофф» начал испытывать затруднения специфического характера. Модель дистанционного обслуживания без физического контакта с клиентами неожиданно продемонстрировала ограниченную работоспособность в условиях ассоциированных с кризисом массовых обращений клиентов. Очереди из десятков сотен клиентов к банкоматам «Тинькофф» (снятие средств через терминал в отсутствие собственных кассовых узлов банка было единственным способом получить наличные деньги) в торговых центрах страны стали визуальным маркером кризиса, во многом искусственного.

Другая уязвимость была связана с недостатками технологического процесса, связанными с рассинхронизацией обновления информации в мобильном приложении, где фактически формировалась публичная оферта на сделки, в результате которых появилась возможность недобросовестного (по мнению банка) заработка клиентов на разнице курсов валюты. Последующие судебные разбирательства [25] предварительно (на момент подготовки настоящего исследования происходит обжалование судебных актов по первым инстанциям) были решены в пользу клиентов, зафиксировав значительные убытки банка «Тинькофф».

Кризисный период ознаменовался значительными затруднениями банка в публичных коммуникациях, которые не были ориентированы на массовые обращения, равно как на необходимость коммуницировать по поводу непопулярных решений банковской администрации.

Между тем активная разъяснительная работа с клиентами банка могла бы сгладить негатив в пиар-сфере. Однако реализовать такую работу не удалось не только по причине недостатка компетенций и опыта, но и ввиду, по всей видимости, специфики стратегического целеполагания: облачный характер банковских процессов увязывался с тотальной экономией ресурсов. Стратегия экономии не предполагала, в частности, сверхнормативную численность персонала банка, включая подразделения по связям с общественностью.

Новейшие обстоятельства показали: философия цифрового банка и философия «низкобюджетного» банка типа лоу-кост сегодня все еще несовместимы. Повышение стоимости банковских продуктов «Тинькофф» вызвало массовое недовольство со стороны клиентов [26], но, как думается, оказалось неизбежным в интересах выживания банка и обеспечения непрерывности его деятельности.

По этой же причине возникают вопросы об интегральной устойчивости цифрового банкинга в условиях зарубежных санкций. Ограниченная маржинальность розничного онлайн банковского бизнеса, по меньшей мере в российских условиях, находила подтверждение и ранее, включая кейс прекращения обслуживания физических лиц в виртуальном «Рокетбанке», ознаменовавший фактический уход пионеров цифровизации с финансового рынка страны. В условиях санкций, на фоне прогнозируемого снижения доходности банковского бизнеса, его цифровой сегмент может оказаться под двойным ударом (помимо убыточности модели в новой реальности, цифровые банки могут столкнуться с масштабными технологическими проблемами).

К вопросу о перспективах цифрового развития банковского сектора России. Без решения внутренних проблем и противодействия внешним угрозам в эпоху санкционной войны против российской экономики говорить о сбалансированной цифровизации финансово-кредитной системы в такт с передовыми международными процессами не приходится.

Безусловно, могут рассматриваться сценарии, при которых развитие цифрового банкинга окажется неактуальным в контексте перспектив сохранения коммерческого банковского сегмента и общественной необходимости в его услугах, в частности в рамках экономики мобилизационного типа. Однако если сохранять объективный интерес к развитию высококонкурентного банковского сектора, видится необходимым обеспечить стимулирование его цифровых преобразований.

Санкционные реалии не позволяют рассчитывать на силы отдельных банков как проводников цифровизации, в особенности если речь о небольших и средних банках. В этой связи на первый план выходит комплексное содействие со стороны государства, которое в условиях санкций могло бы взять (самостоятельно или через ведущие системообразующие банки с государственным участием) функции координатора цифрового развития финансово-кредитного сектора.

Поскольку санкции выдвигают на первый план вопросы локализации технологического оборудования и платформ для цифровизации, на централизованном уровне представляется целесообразным по меньшей мере организовать научно-исследовательские работы и их финансирование. Задачи замещения технологического оборудования могут потребовать больший приоритет в содействии со стороны государства по причине более длительного периода времени и существенных ресурсов, необходимых для импортозамещения. Вероятно, разумной альтернативой для замещения сложного дорогостоящего технологического оборудования (серверов, накопителей информации и др.) выступает не полное импортозамещение, а принятие мер по обеспечению поставок из дружественных государств и/или двойного импорта.

Для решения задач локализации цифровых платформ и программного обеспечения в первую очередь необходимо решить вопрос о сохранении и мотивации квалифицированных ИТ-специалистов.

Роль государства может касаться, в частности, обеспечения условий для сохранения молодых специалистов ИТ, а также расширенного воспроизводства человеческих ресурсов в предметной области, включая систему подготовки и переподготовки. Касательно образовательных структур, вариантом государственного содействия развитию интеллектуального капитала ИТ-сферы может выступать реализация инициативы по объединению корпоративных образовательных центров крупнейших компаний с государственным участием, включая такие банки, как Сбербанк и ВТБ, с некоммерческими образовательными организациями, как с ведущими вузами страны и регионов, так и с учреждениями профподготовки.

Возможная инициатива может быть шире, соответствуя масштабному и межотраслевому характеру сквозных технологий цифровой экономики. В частности, представляется целесообразным рекомендовать создание сети комплексных центров цифровых инноваций и компетенций, организованных по принципу организаций «тройной спирали» [27] (Udaltsova, Krutskikh, 2021), которые обслуживали бы интересы нескольких секторов экономики одновременно.

Новые контуры, по всей видимости, долгосрочного развития российского банковского сектора радикально влияют на состояние рыночной конкуренции. Поскольку в приоритете национальной экономической безопасности на сегодня находятся обеспечение непрерывности работы и устойчивости банковского сектора, ведущие, крупнейшие банки с государственным участием должны проявить высокий уровень социальной ответственности даже в угоду ограничения собственной конкурентоспособности. Проявлением такой ответственности может стать открытие для всего банковского рынка цифровых инноваций, их добровольное распространение по финансовому сектору. Централизованное распространение цифровых инноваций, в том числе на льготной или условно безвозмездной основе, может и должно осуществляться и на уровне непосредственно государства, которое может передавать в пользование организациям банковского сектора адаптированные под нужды отраслевого бизнеса цифровые инновации публичной сферы. Для тиражирования, масштабирования и распространения инноваций могут быть использованы известные механизмы, включая потенциальное создание государственной корпорации по банковским цифровым инновациям.

Для финансирования цифровых разработок в интересах развития отечественного банковского сектора представляется целесообразным сформировать специальный фонд. Через данный фонд будет осуществлено специализированное финансирование отраслевого развития с участием государства и системообразующих банков (как их индивидуальный вклад в устойчивость отрасли, от которой в беспрецедентных условиях зависит долгосрочная устойчивость каждого из них).

Безусловно, необходимо продолжать поиски решения вопроса повышения цифровой грамотности населения и доступа к цифровым технологиям. С учетом значимости задачи для банковского сектора (фактически с ростом цифровой грамотности и оснащенности населения растет пул потенциальных клиентов комплексных финансовых услуг), к ее решению следует привлекать широкий круг банковских организаций.

На уровне Банка России необходимо рекомендовать смягчение подходов к формированию регуляторных требований в области цифровизации финансовых рынков. Заведомо дружественная политика по регулированию и надзору в предметной области может стать едва ли не решающим стимулом к ускорению перехода банковского сектора на полноценные рельсы цифровизации.

Заключение. Подводя итоги проведенного исследования, представляется целесообразным констатировать следующее. С учетом произвольного характера введения антироссийских экономических санкций группой недружественных государств отсутствуют объективные данные для прогнозирования продолжительности действия санкций и вероятности их отмены. Однако вполне очевидно, что соответствующие последствия радикально изменят традиционные контуры управления банковским сектором, технологии банковского бизнеса и соответствующие изменения примут долгосрочный и, по всей видимости, необратимый характер. В условиях, когда устойчивым глобальным трендом развития банковского сектора выступает цифровизация, радикально меняющая контуры банковского бизнеса и банковских технологий, отрыв от процессов цифровой трансформации может усилить и без того беспрецедентное давление на устойчивость банковского сектора России.

Хотя цифровые технологии сами по себе могут оказать положительное и масштабное влияние на развитие банковских институтов, в новейших условиях объективно необходимы дополнительные внешние импульсы, прежде всего в виде комплексной поддержки цифрового перехода банковского сектора со стороны государства. Перечень соответствующих направлений и мер поддержки, безусловно, не является полным и может быть расширен и конкретизирован. Важно понимать, что без активного реагирования одновременно на мегатренды в области цифровизации банковского бизнеса в сочетании с вызовами и угрозами эпохи военно-политической турбулентности едва ли возможно обеспечить долгосрочную устойчивость банковского сектора Российской Федерации и вместе с ней устойчивость социально-экономического развития.

Источники:

2. Дурново-Саулеп М. В., Суетин С. Н. Изменение функционирования банковской системы России после введения экономических санкций // Инновации и инвестиции. – 2022. – № 5. – c. 81-84.

3. Дудин М. Н., Шкодинский С. В., Усманов Д. И. Цифровой суверенитет России: барьеры и новые траектории развития // Проблемы рыночной экономики. – 2021. – № 2. – c. 30-49.

4. Schwab K. The fourth industrial revolution. - Currency, 2017.

5. Глазьев С. Рывок в будущее. Россия в новых технологическом и мирохозяйственном укладах. - М.: Книжный мир, 2018. – 768 c.

6. Пакова О. Н., Коноплева Ю. А., Дедук А. И. Особенности и проблемы реализации «Индустрии 4.0» в современном банковском секторе // Вестник Северо-Кавказского федерального университета. – 2021. – № 2. – c. 98-106.

7. Wielgos D. M., Homburg C., Kuehnl C. Digital business capability: its impact on firm and customer performance // Journal of the Academy of Marketing Science. – 2021. – № 4. – p. 762-789.

8. Taneja S. Three decades of research on the demand and supply side perspectives of digital technologies in banking: a review and research agenda // International Journal of Agile Systems and Management. – 2021. – № 4. – p. 543-575.

9. Yan C. Marketing method and system optimization based on the financial blockchain of the internet of things // Wireless Communications and Mobile Computing. – 2021.

10. Дудин М. Н., Шкодинский С. В., Усманов Д. И. Ключевые тенденции и закономерности развития цифровых бизнес-моделей банковских сервисов в Индустрии 4.0 // Финансы. – 2021. – № 5. – c. 59-78.

11. Kolmykova T. S. Modern Tendencies of Digitalization of Banking Activities in the Russian Economy. - Springer, Cham, 2022. – 469-474 p.

12. Popelo O., Dubyna M., Kholiavko N. World experience in the introduction of modern innovation and information technologies in the functioning of financial institutions // Baltic Journal of Economic Studies. – 2021. – № 2. – p. 188-199.

13. Wang X. Industry 4.0 and intellectual capital in the age of FinTech // Technological Forecasting and Social Change. – 2021. – p. 120598.

14. Deloitte Global digitalization 2022 Overview. – 2022

15. Adesina K. S. How diversification affects bank performance: The role of human capital // Economic Modelling. – 2021. – p. 303-319.

16. Marcu M. R. The impact of the COVID-19 pandemic on the banking sector // Management. – 2021. – № 2. – p. 205-223.

17. Digital agility - KPMG Global. – Amstelveen, 2021

18. Юрченко А. А., Кривова Е. М. Роль транснациональных корпораций в развитии мировой экономики // Актуальные вопросы современной экономики. – 2021. – № 6. – c. 540-547.

19. Абдрахманова Г.И. Вишневский К.О., Васильковский С.А. Цифровая экономика: 2022. / краткий статистический сборник. - Нац. исслед. ун-т «Высшая школа экономики». – М.: НИУ ВШЭ, 2022. – 124 c.

20. Отток ИТ-разработчиков из России: миф или реальность. [Электронный ресурс]. URL: https://www.anti-malware.ru/analytics/IT-developers-Outflow-from-Russia (дата обращения: 07.09.2022).

21. Санкции — 2022. Первые итоги: финансовый сектор. [Электронный ресурс]. URL: https://journal.open-broker.ru/analitika/sankcii-2022-pervye-itogi-finansovyj-sektor/ (дата обращения: 07.09.2022).

22. «Либеральный клан» ни за что не пустит в Россию криптовалюты. [Электронный ресурс]. URL: https://aurora.network/articles/256-tsifrovoy-mir/57323-liberal-nyy-klan-ni-za-chto-ne-pustit-v-rossiju-kriptovaljuty (дата обращения: 07.09.2022).

23. Цифровой рубль — финансовый аттракцион с двойным дном — эксперты. [Электронный ресурс]. URL: https://eadaily.com/ru/news/2020/10/16/cifrovoy-rubl-finansovyy-attrakcion-s-dvoynym-dnom-eksperty (дата обращения: 07.09.2022).

24. Яковлева Е. А., Толочко И. А. Инструменты и методы цифровой трансформации // Вопросы инновационной экономики. – 2021. – № 2. – c. 415-430.

25. «Тинькофф» проиграл новое дело о слишком выгодном для клиентов курсе валют. [Электронный ресурс]. URL: https://www.banki.ru/news/lenta/?id=10971212 (дата обращения: 07.09.2022).

26. Клиенты «Тинькофф» обрушились с критикой на банк. Многие возмущены тем, что нововведения заработали в день анонса. [Электронный ресурс]. URL: https://www.ixbt.com/news/2022/06/17/jeto-kakojto-sjur-klienty-tinkoff-obrushilis-s-kritikoj-na-bank-mnogie-vozmusheny-tem-chto-novovvedenija-zarabotali-v.html (дата обращения: 07.09.2022).

27. Удальцова Н.Л., Крутских Д.А. Особенности становления и развития инновационной системы России в контексте «Тройной спирали» // Вопросы инновационной экономики. – 2021. – № 1. – c. 33-46. – doi: 10.18334/vinec.11.1.111894.

Страница обновлена: 04.12.2025 в 06:50:05

Download PDF | Downloads: 41 | Citations: 4

Digital trajectories for sustainable banking sector development amidst long-term uncertainty under politico-military fluctuations

Eshtokin S.V.Journal paper

Russian Journal of Innovation Economics

Volume 12, Number 4 (October-December 2022)

Abstract:

The aspects of ensuring the sustainable development of the banking sector amidst long-term uncertainty in the conditions of military-political fluctuations through the support and acceleration of digitalization are identified. The increasing role of digitalization in ensuring the stability of the banking segment of the world economy is noted. It is highly likely that the future of the leading national banking systems consists in transformation into full-fledged Industries 4.0. Unprecedented unilateral sanctions against the Russian banking sector in the context of aggravating military-political fluctuations have a downward impact on the potential of digital development, strengthening threats and risks to the long-term sustainability and operational continuity of the industry. The measures for comprehensive assistance to digital transformations in the banking sector of Russia are proposed. The state and the largest banks should play a key role in the process of digital transformations. The proposed measures include intensive promotion of the creation and scaling of digital innovations and competencies in the banking sector, changing the regulatory philosophy in the subject area.

Keywords: digitalization, digital economy, banking sector, unilateral sanctions, bank stability, Industry 4.0, digital banking

JEL-classification: G21, G28, O31, O33

References:

Abdrakhmanova G.I. Vishnevskiy K.O., Vasilkovskiy S.A. (2022). Tsifrovaya ekonomika: 2022 [Digital Economy: 2022] (in Russian).

Adesina K. S. (2021). How diversification affects bank performance: The role of human capital Economic Modelling. 94 303-319.

Dubova S. E. (2019). Stimuliruyushchee regulirovanie kak sushchestvennyy faktor razvitiya bankovskogo sektora [Stimulating regulation as an essential factor of the development of the banking sector]. Scientific works of the Free Economic Society of Russia. (5). 133-143. (in Russian).

Dudin M. N., Shkodinskiy S. V., Usmanov D. I. (2021). Klyuchevye tendentsii i zakonomernosti razvitiya tsifrovyh biznes-modeley bankovskikh servisov v Industrii 4.0 [Key trends and regulations of the development of digital business models of banking services in industry 4.0]. Finance. (5). 59-78. (in Russian).

Dudin M. N., Shkodinskiy S. V., Usmanov D. I. (2021). Tsifrovoy suverenitet Rossii: barery i novye traektorii razvitiya [Digital sovereignty of Russia: barriers and new development tracks]. Problemy rynochnoy ekonomiki. (2). 30-49. (in Russian).

Durnovo-Saulep M. V., Suetin S. N. (2022). Izmenenie funktsionirovaniya bankovskoy sistemy Rossii posle vvedeniya ekonomicheskikh sanktsiy [Changes in the functioning of the banking system of Russia after the introduction of economic sanctions]. Innovation and Investment. (5). 81-84. (in Russian).

Glazev S. (2018). Ryvok v budushchee. Rossiya v novyh tekhnologicheskom i mirokhozyaystvennom ukladakh [A leap into the future. Russia in new technological and world economic structures] (in Russian).

Kolmykova T. S. (2022). Modern Tendencies of Digitalization of Banking Activities in the Russian Economy

Marcu M. R. (2021). The impact of the COVID-19 pandemic on the banking sector Management. (2). 205-223.

Pakova O. N., Konopleva Yu. A., Deduk A. I. (2021). Osobennosti i problemy realizatsii «Industrii 4.0» v sovremennom bankovskom sektore [Features and problems of implementation of "industry 4.0" in the modern banking sector]. Vestnik severo-kavkazskogo federalnogo universiteta (newsletter of north-caucasus federal university). (2). 98-106. (in Russian).

Popelo O., Dubyna M., Kholiavko N. (2021). World experience in the introduction of modern innovation and information technologies in the functioning of financial institutions Baltic Journal of Economic Studies. (2). 188-199.

Schwab K. (2017). The fourth industrial revolution

Taneja S. (2021). Three decades of research on the demand and supply side perspectives of digital technologies in banking: a review and research agenda International Journal of Agile Systems and Management. (4). 543-575.

Udaltsova N.L., Krutskikh D.A. (2021). Osobennosti stanovleniya i razvitiya innovatsionnoy sistemy Rossii v kontekste «Troynoy spirali» [Features of the creation and development of the Russian innovative system in the context of the Triple Helix System]. Russian Journal of Innovation Economics. 11 (1). 33-46. (in Russian). doi: 10.18334/vinec.11.1.111894.

Wang X. (2021). Industry 4.0 and intellectual capital in the age of FinTech Technological Forecasting and Social Change. 166 120598.

Wielgos D. M., Homburg C., Kuehnl C. (2021). Digital business capability: its impact on firm and customer performance Journal of the Academy of Marketing Science. (4). 762-789.

Yakovleva E. A., Tolochko I. A. (2021). Instrumenty i metody tsifrovoy transformatsii [Tools and methods of digital transformation]. Russian Journal of Innovation Economics. (2). 415-430. (in Russian).

Yan C. (2021). Marketing method and system optimization based on the financial blockchain of the internet of things Wireless Communications and Mobile Computing. 2021

Yurchenko A. A., Krivova E. M. (2021). Rol transnatsionalnyh korporatsiy v razvitii mirovoy ekonomiki [The role of transnational corporations in the development of the world economy]. Aktualnye voprosy sovremennoy ekonomiki. (6). 540-547. (in Russian).