Моделирование национальной экономики на основе исследования межотраслевых связей движения капитала

Ельшин Л.А.1![]() , Хайруллин Д.А.2, Абдукаева А.А.3

, Хайруллин Д.А.2, Абдукаева А.А.3![]()

1 Центр перспективных экономических исследований Академии Наук Республики Татарстан, Россия, Казань

2 Казанский федеральный университет, Россия, Казань

3 Центр перспективных экономических исследований Академии наук Республики Татарстан, Россия, Казань

Скачать PDF | Загрузок: 31 | Цитирований: 2

Статья в журнале

Экономика, предпринимательство и право (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 11, Номер 8 (Август 2021)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=46541463

Цитирований: 2 по состоянию на 28.06.2023

Аннотация:

В рыночной экономике важнейшим фактором структурных трансформаций является межтерриториальная и межотраслевая миграция капитала. Несмотря на очевидность данного постулата, исследование возможных последствий для экономических систем мезо- и макроуровня в результате движения финансовых потоков, требует своего дальнейшего развития. Особенно актуальным данный вопрос видится в рамках изучения макроэкономических генераций, обусловленных смещением межотраслевых пропорций в воспроизводственном процессе в результате данного рода явлений. В этой связи крайне важной методической задачей является разработка макроэкономических моделей, оценивающих подобного рода последствия, вызванные динамичностью финансовых результатов отраслевых хозяйствующих субъектов и соответствующей последующей миграцией капитала. Несомненно, данная постановка вопроса не нова для экономической теории, однако поиск новых подходов в его решении представляет собой как научный, так и практический интерес.

В рамках предлагаемого исследования разработана модель анализа межотраслевых зависимостей, основанная на оценке возможных изменений финансовой устойчивости структурообразующих компаний отдельных секторов национальной экономики. В качестве факторов воздействия на систему межотраслевых зависимостей выступают ключевые параметры, характеризующие финансовую устойчивость крупнейших отраслевых публичных компаний, запускающие механизмы миграции капитала между секторами национальной экономики. Методической основой исследования является коинтеграционное моделирование межотраслевых трансформаций в результате смещения ключевых индикаторов финансовой устойчивости и кредитных рейтингов хозяйствующих субъектов в соответствии с моделью Альтмана.

Ключевые слова: финансовые результаты, отраслевая экономика, экономический рост, коинтеграционное моделирование, модель Альтмана

Финансирование:

Исследование выполнено за счет гранта Российского научного фонда (проект №19-18-00202) при финансовой поддержке Академии наук Республики Татарстан (проект №12-133-эГ).

JEL-классификация: G17, C51, O40

ВВЕДЕНИЕ

Обсуждение методологических вопросов построения моделей межотраслевых связей в экономике находится в постоянном центре внимания многих ученых и практиков [1–4] (Aramyants, Vlasyuk, 2002; Vorobeva, Mashunin, 2013; Safiullin, Elshin, Prygunova, 2014). Особенно актуальными они являются сегодня в условиях трансформации социально-экономической среды в результате цифровизации и глобализации воспроизводственных процессов. Неслучайно сегодня в научной литературе можно встретить весьма широкий набор подходов к разработке межотраслевых балансов, построенных на основе модели В.В. Леонтьева [5] (Leontev, 1958). Интерес к данной методологической проблеме неслучаен. Он вызван в первую очередь необходимостью изучения структуры национальной экономики через призму взаимосвязей и кооперационных отношений между секторами экономики и закономерностей, их обуславливающих.

Усиливает аргументацию о высоком уровне актуальности рассматриваемого вопроса о необходимости исследования межотраслевых закономерностей экономического развития и то, что:

1) экономическая политика государства в современных условиях хозяйствования должна базироваться на системном понимании последствий, вызванных в результате структурной перестройки воспроизводственных пропорций, в том числе и в рамках цифровой трансформации секторов экономики [6];

2) среднесрочное и долгосрочное планирование требует научного обоснования процессов конструирования направлений стратегического развития на основе понимания межотраслевых связей и порождаемых на этой основе эффектов в рамках реализации государственной политики [7, 8];

3) макроэкономические генерации в национальной социально-экономической среде есть отражение процессов межсекторального движения капитала, вызванного конкурентной борьбой за его маржинальность, слияние, что, в свою очередь, определяет концентрацию производительных сил, межотраслевой «перелив» капитальных инвестиций и структуру воспроизводственных процессов в экономике в целом.

Учитывая тот факт, что в условиях капиталистической экономики структурные преобразования во многом, если не всецело, определяются межотраслевой конкурентной борьбой за инвестиции, прибыль, финансовую устойчивость и т.п., возникает вопрос о необходимости учета при построении межотраслевых связей именно данных компонент. То есть, другими словами, понимание возможных преобразований в отраслевой структуре в рамках трансформации финансовых и инвестиционных потоков определяет не только концентрацию капитала в отдельных секторах экономики, но и, соответственно, предстоящие преобразования в отраслевом развитии.

В этой связи крайне важной методической задачей в теории межотраслевых связей становится построение отдельного класса моделей, опирающихся на оценку межсекторальных сдвигов в рамках корректирующихся параметров финансовой эффективности хозяйствующих субъектов, относящихся к тому или иному виду экономической деятельности.

Важно отметить, что при построении данного рода моделей целесообразно придерживаться позиции В.В. Леонтьева [5] (Leontev, 1958) о том, что включать в них необходимо только материальное производство, исключая тем самым домашние хозяйства, которые, по мнению ученого, в модели «затраты – выпуск», создавая какой-либо продукт, выплачивают за труд самим себе. То есть они создают натуральный продукт исключительно для себя. Солидаризируясь с данным подходом, в настоящем исследовании предпринимается попытка построить межотраслевые связи в реальном секторе экономики на основе моделирования генерации импульсов, корректирующих финансовое состояние крупнейших отраслевых компаний того или иного сектора экономики на другие и национальную экономику в целом. При этом, подчеркивая еще раз сущность предлагаемого подхода, необходимо заметить, что социальная сфера (образование, здравоохранение, культура и т.п.) наряду с домашним хозяйством не включены в систему выстраиваемого межотраслевого перелива капитала. Это связано, как уже было отмечено, не только с приверженностью использования методологического подхода В.В. Леонтьева, но и особенностью разрабатываемого инструментария, основанного на анализе возможной трансформации финансовых систем публичных отраслевых компаний. Вторит нашему подходу и позиция, представленная в работе Р.Т. Зяблюка, Н.И. Титовой [9] (Zyablyuk, Titova, 2012), В.М. Кулькова [10] (Kulkov, 2009).

Разработанная модель позволяет оценить зависимость между изменением кредитного качества крупнейших публичных компаний – репрезентативных представителей соответствующих секторов экономики и индексом произведенного ВВП в разрезе исследуемых видов экономической деятельности. Методически исследование реализуется на основе импульсного анализа корреляций изменений в рамках межотраслевых связей. С помощью задания импульса изменений кредитного качества крупнейших компаний отрасли осуществляется оценка траекторий развития других секторов экономики и ВВП в целом. Важно отметить, что предложенные в рамках этой работы методические подходы учитывают не все существующие в экономке зависимости, однако они обеспечивают понимание возможных структурных трансформаций на основе комплексной оценки миграции капитала между видами экономической деятельности в результате изменения финансовых результатов ключевых игроков рынка.

МАТЕРИАЛЫ И МЕТОДЫ

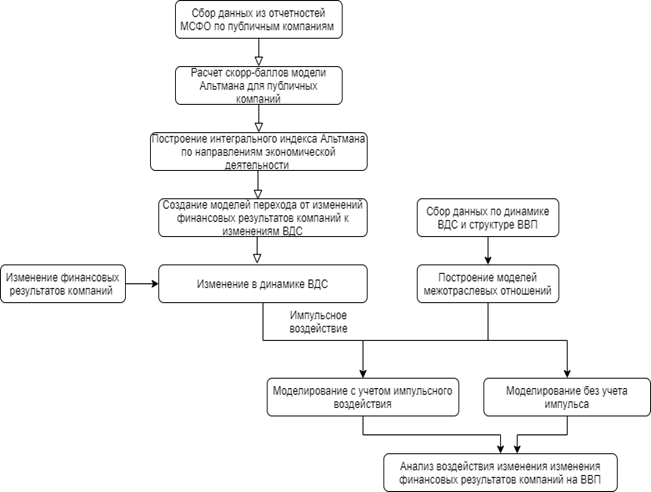

В концентрированной форме алгоритм проведения исследования межотраслевых связей с учетом импульсного влияния оценки кредитного качества крупных публичный компаний представлен на рисунке 1.

*ВДС

– Валовая добавленная стоимость

*ВДС

– Валовая добавленная стоимость

Рисунок 1. Блок-схема исследования межотраслевых связей с учетом импульсного влияния оценки кредитного качества крупных публичный компаний

Источник: составлено авторами.

Следуя данному алгоритму, можно выделить 8 основных этапов исследования:

Этап 1. Выбор крупнейших публичных компаний анализируемых секторов экономики и получение оценки их кредитного качества с помощью модели Альтмана.

Выбор крупнейших публичных компаний, определяющих большую часть произведенной валовой добавленной стоимости того или иного сектора экономики, производится, опираясь на:

- репрезентативность анализируемых хозяйствующих субъектов с точки зрения возможной экстраполяции траекторий их развития на отраслевую динамику;

- состав отраслевых индексов Московской Биржи;

- объем выручки по системе СПАРК;

- наличие активного рынка по долевым ценным бумагам компании;

- наличие отчетности в формате МСФО в свободном доступе.

Для каждой компании, удовлетворяющей условиям, необходимо получить информацию о следующих показателях финансовой деятельности из их регулярных отчетностей МСФО: количество акций в обращении, цена акций в обращении, обязательства, активы, чистые активы, чистая прибыль, чистый операционный доход. Большее количество данных увеличивает точность результатов исследования. Капитализация компаний принимается равной произведению цены акций компаний на их количество в обращении. Привилегированные и обыкновенные акции формируют капитализацию компании отдельными составляющими и впоследствии суммируются. Далее производится расчет оценки кредитного качества компании по модели Альтмана [11] (Altman, 1976) в масштабе одного дня. Ввиду разного временного масштабирования данных промежуточные результаты финансовой деятельности, если дата расчета находится между отчетностями МСФО, принимаются за константу, соответствующую последнему актуальному значению из отчетности МСФО на момент расчета.

Этап 2. Оценка кредитного качества секторов национальной экономики.

Выбор компаний определяется исходя из отраслевой идентичности хозяйствующих субъектов (в разрезе ОКВЭД, ОКВЭД-2), а также обусловлен наличием активных торгов по их акциям, публичности их финансовых отчетов и наличием фактора их доминирования на исследуемом рынке в целях обеспечения принципа репрезентативности реализуемых оценок и их последующей экстраполяции на весь изучаемый сектор экономики.

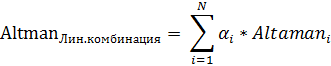

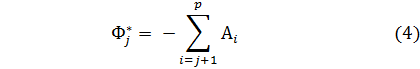

Путем построения линейной комбинации состоящих из оценок кредитного качества выбранных компаний производится оценка финансовой устойчивости исследуемого сектора экономики. Для получения оптимальной линейной комбинации из всего множества полученных данных проводится максимизация функционала по коэффициентам линейной комбинации. Важно соблюсти неотрицательность компонент линейных комбинаций. Это позволяет избежать «злоупотребления» математикой и искусственного улучшения согласованности «поведения» интегральных индексов Альтмана и валовой добавленной стоимости (далее – ВДС) по направлениям экономической деятельности. Неотрицательность коэффициентов линейных комбинаций позволяет их интерпретировать как степень вклада каждой компании в интегральный индекс Альтмана анализируемого сектора экономики (вида экономической деятельности):

![]()

где ![]() –

коэффициент корреляции;

–

коэффициент корреляции; ![]() –

коэффициент линейной комбинации

–

коэффициент линейной комбинации ![]()

![]() –

расчетное значение оценки финансовой устойчивости Альтмана

–

расчетное значение оценки финансовой устойчивости Альтмана

![]() –

индекс компании

–

индекс компании ![]() .

.

Ввиду разного масштаба показателей ВДС и интегрального индекса Альтмана необходима их стандартизация путем вычитания среднего и деления на стандартное отклонение. По значению t-статистики Стьюдента для коэффициента корреляции между значениями интегрального индекса Альтмана и показателями ВДС в разрезе анализируемых видов экономической деятельности принимается или отвергается гипотеза о неслучайности выявленной «связи». Уровень значимости проверки гипотезы 5%.

Этап 3. Анализ изменений кредитного качества компаний исследуемого сектора экономики в результате увеличения/уменьшения компонент расчета модели Альтмана.

На данном этапе происходит оценка и сценарный анализ изменения кредитного качества компаний под влиянием внешних воздействий на компоненты (количество акций в обращении, цена акций в обращении, обязательства, активы, чистые активы, чистая прибыль, чистый операционный доход) модели Альтмана.

Этап 4. Построение уравнения перехода от оценки кредитного качества компаний в разрезе изучаемых секторов экономики к изменению значения ВДС.

По каждому виду экономической деятельности строится модель зависимости между стандартизированными данными значений ВДС и значением линейной комбинации финансовой устойчивости секторов экономики, полученной на этапе 2. Обычно эта зависимость линейная и для ее формализации достаточно однофакторной линейной регрессии. Вид зависимости:

![]()

где ![]() – коэффициенты уравнения

линейной регрессии для перехода от изменений финансовой устойчивости к

изменениям ВВП

– коэффициенты уравнения

линейной регрессии для перехода от изменений финансовой устойчивости к

изменениям ВВП

Этап 5. Экстраполяция изменений значений ВДС на моделируемый период с помощью модели коррекции ошибок.

Ввиду использования модели коррекции ошибок для моделирования изменений динамики ВДС по секторам экономики необходимо реализовать воздействие импульса равномерно на протяжении всего моделируемого периода. Рекомендуемый период моделирования индекса – не менее двух кварталов.

Этап 6. Построение системы макроэкономических связей между видами экономической деятельности.

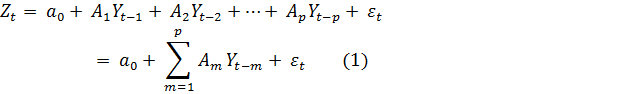

Практика показывает, что большинство данных, характеризующих динамику ВДС по видам экономической деятельности РФ, представлены, как правило, нестационарными временными рядами. Известно, что линейная комбинация конечного количества интегрированных нестационарных временных рядов может быть представлена стационарным рядом. Если такая линейная комбинация существует, то ряды называются коинтегрированными [12] (Watson, 1994). Введем обозначение и определим уравнение коинтеграции временных рядов:

где ![]() –

вектор значений k коинтегрированных временных рядов (

–

вектор значений k коинтегрированных временных рядов ( ![]() в

момент времени t-m;

в

момент времени t-m;

![]() –

вектор коэффициентов при значениях k коинтегрированных временных рядов

–

вектор коэффициентов при значениях k коинтегрированных временных рядов ![]() в

момент времени t-m;

в

момент времени t-m;

![]() –

вектор констант

–

вектор констант ![]() ;

;

![]() –

реализация ошибки измерений в момент времени t;

–

реализация ошибки измерений в момент времени t;

p – количество временных лагов;

k – количество коинтегрированных временных рядов;

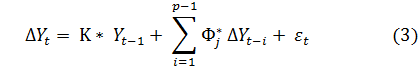

Введенные выше определения использованы, чтобы пояснить логику использования инструментария в рамках текущего исследовательского этапа. Завершая описание математического аппарата, остается показать переход от (1) к модели ECM. Модель (1) называется VAR-моделью с p-временными лагами, и любая такая модель может быть представлена в виде ECM. Определим модель ECM и переход к ней от (1), но с использованием следующего равенства:

![]()

С учетом (2) уравнение (1) можно представить в виде:

где K – вектор коэффициентов размерности k.

Уравнения (3–4) вместе образуют ECM [13, 14] (Engle, Granger, 1987; Dickey, Fuller, 1979). Из (3) видно, что изменения значений временных рядов зависят не только от их изменений в прошлых периодах, но и от их текущих соотношений. Выкладки (1–4) позволяют построить устойчивую во времени модель макроэкономических связей между изменениями ВДС в разрезе анализируемых видов экономической деятельности. Отбор значимых признаков модели производится как из статистических, так и экономических соображений.

Этап 7. Задание импульса экзогенной переменной (одного из возможных коэффициентов в модели Альтмана применительно к отрасли и последующему изменению динамики ВДС) в системе макроэкономических связей между видами экономической деятельности.

Для оценки влияния изменений ВДС по одному (нескольким) виду (видам) экономической деятельности на темпы прироста ВДС остальных секторов экономики задается сценарное импульсное воздействие на систему путем трансформации значений возможных изменений, полученных в рамках модели перехода от изменения финансовой устойчивости к изменениям ВДС анализируемых отраслей.

Этап 8. Анализ импульсного воздействия на систему макроэкономических связей между видами экономической деятельности и динамику ВВП в целом, выступающую в роли результирующего эффекта предложенного алгоритма исследования.

Данный исследовательский этап реализуется в следующей логике:

- моделирование поведения системы макроэкономических связей между видами экономической деятельности без учета импульсного воздействия;

- моделирование поведения системы макроэкономических связей между видами экономической деятельности с учетом импульсного воздействия;

- расчет разницы в значениях ВВП между результатами «импульсного» и «безимпульсного» моделирования;

- оценка влияния полученных изменений на предыдущем шаге на ВВП в целом, в соответствии с актуальными долями вклада каждого вида экономической деятельности в формирование ВВП, публикуемого на регулярной основе Росстатом. Стоит отметить, что моделирование изменений странового ВВП в рамках данной работы производится без учета налогов на продукты и субсидий.

РЕЗУЛЬТАТЫ И ОБСУЖДЕНИЕ

Для достижения целей исследования на первом этапе были собраны отчетности МСФО в квартальном разрезе с 2018-го по третий квартал 2020 года ведущих публичных компаний по исследуемым видам экономической деятельности:

- деятельность финансовая и страховая: Сбербанк, ВТБ, Тинькофф;

- деятельность в области информации и связи: Яндекс, Mail Group, Киви;

- горнодобывающая промышленность, подразделяющаяся на:

- добыча нефти и газа: Газпром, Лукойл, Роснефть;

- добыча полезных ископаемых: Новатэк, Норникель, Алроса;

- транспорт: Аэрофлот, Глобалтранс;

- торговля: Лента, Х5, Магнит;

- энергетика: Россети, Интер РАО, ФСК ЕЭС;

- животноводство и сельское хозяйство: Черкизово, РусАгро, Русаква;

- строительство: ЛСР, ПИК.

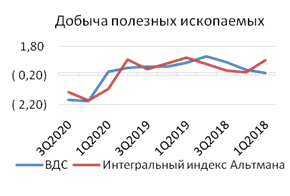

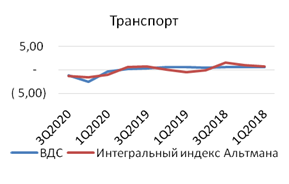

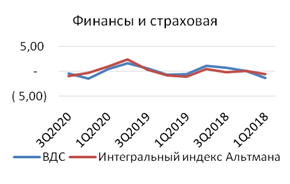

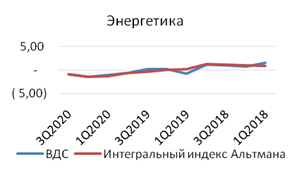

Выбор направлений экономической деятельности и ключевых игроков рынка обусловлен доступностью данных и наличием публичных компаний, формирующих репрезентативное «поле» отрасли. Для каждого из анализируемых хозяйствующих субъектов были получены оценки кредитного качества по пятифакторной модели Альтмана, согласно Этапу 3. Количество оценок финансовой устойчивости, полученных с помощью модели Альтмана, для каждой компании – 721, что соответствует количеству торговых дней Московской Биржи. Далее полученные оценки финансовой устойчивости стандартизируются, затем группируются по направлениям экономической деятельности и представляются в виде интегрального индекса Альтмана. Коэффициенты корреляции как показатель наличия зависимости между динамикой ВДС по рассматриваемому виду экономической деятельности и интегральным индексом Альтмана отображены в таблице 1, рисунке 2.

Таблица 1

Коэффициенты корреляции между интегральным индексом Альтмана в разрезе анализируемых видов экономической деятельности и соответствующих им показателей ВДС (t-статистики и уровень значимости каждого из них)

|

|

Добыча полезных ископаемых

|

Деятельность в области информации и

связи

|

Деятельность финансовая и страховая

|

Транспорт

|

Торговля

|

Энергетика

|

Животноводство и с/х

|

Строительство

| |

|

|

0,818

|

0,655

|

0,745

|

0,724

|

0,534

|

0,877

|

0,753

|

0,662

|

|

|

|

4,258

|

2,602

|

3,355

|

3,146

|

1,897

|

5,476

|

3,433

|

2,648

| |

|

Ур.

знач.

|

0,998

|

0,977

|

0,993

|

0,990

|

0,928

|

1,000

|

0,994

|

0,978

|

Представленный подход эмпирически дает более лучшие результаты, чем ранжирование вклада оценок финансовой компании в значение интегрального индекса Альтмана по другим показателям, таким как: объем выручки, EBITDA и др.

Именно наличие статистически неслучайных корреляций позволяет построить модели перехода от интегрального индекса Альтмана к изменению динамики отраслевых параметров ВДС в зависимости от корректировки траекторий развития отдельных секторов экономики и использовать эти данные в качестве импульса для анализа возможных изменений в динамике роста других видов экономической деятельности и ВВП в целом.

Следующим этапом, согласно разработанной блок-схеме процесса моделирования, является выявление текущих взаимозависимостей между отраслевыми значениями валовой добавленной стоимости с последующим представлением их в виде моделей векторной авторегрессии с наличием корректирующей составляющей.

Рисунок 2. Сопоставление стандартизированных значений динамики роста ВДС в разрезе видов экономической деятельности и интегрального отраслевого индекса Альтмана

Источник: составлено авторами.

Корректирующая составляющая модели представлена уравнением коинтеграции и включает в себя все анализируемые виды экономической деятельности. В таблице 2 представлены расчетные значения коэффициентов коинтеграционного соотношения между показателями ВДС.

Модели векторной авторегрессии, позволяющие дать оценку динамике ВДС в разрезе каждого вида экономической деятельности, в отличие от канонического вида модели коррекции ошибок, составлены с учетом следующих ограничений и предположений:

- уровень значимости коэффициентов регрессии при объясняющих переменных не должен быть ниже 90%;

- отсутствие авторегрессии, то есть наличие лаговых переменных отклика в списке объясняющих переменных (за исключением наличия переменной отклика в корректирующем составляющем модели);

Матрица использования объясняющих переменных в моделях динамики ВДС по каждому анализируемому в исследовании виду экономической деятельности представлена в таблице 3.

Для выполнения этапа построения модели взаимозависимостей между показателями ВДС были собраны данные о динамике валовой добавленной стоимости в разрезе видов экономической деятельности в период с 2018 по 3 квартал 2020 г. в квартальном масштабе.

Для соблюдения математической и статистической точности исследования анализируемого количества данных, выраженных в квартальном разрезе, недостаточно. С помощью метода интерполяции кубическими сплайнами имеющаяся выборка в квартальном масштабе была масштабирована до месячной шкалы, тем самым увеличивая количество наблюдений в 4 раза.

Таблица 2

Коинтеграционное отношение между показателями ВДС исследуемых секторов экономики

|

Животноводство

и с/х

|

Строительство

|

Энергетика

|

Деятельность

в области информации и связи

|

Добыча

полезных ископаемых

|

Торговля

|

Транспорт

|

Деятельность

финансовая и страховая

|

|

1

|

0,2552

|

-0,8101

|

0,53

|

1,4486

|

0,5368

|

-1,699

|

-1,211

|

Таблица 3

Матрица состава моделей динамики ВДС в разрезе видов экономической деятельности*

|

Предикторы/ Объясняющ. переменные

|

Животноводство и с/х

|

Строительство

|

Энергетика

|

Деятельность в области информации и

связи

|

Добыча полезных ископаемых

|

Торговля

|

Транспорт

|

Деятельность финансовая и страховая

|

Коинтеграционное отношение

|

|

Животноводство и с/х

|

Х

|

|

|

|

|

|

|

|

|

|

Строительство

|

|

Х

|

|

|

|

|

|

|

|

|

Энергетика

|

|

|

Х

|

|

|

|

|

|

|

|

Деятельность в области информации и

связи

|

|

|

|

Х

|

|

|

|

|

|

|

Добыча полезных ископаемых

|

|

|

|

|

Х

|

|

|

|

|

|

Торговля

|

|

|

|

|

|

Х

|

|

|

|

|

Транспорт

|

|

|

|

|

|

|

Х

|

|

|

|

Деятельность финансовая и страховая

|

|

|

|

|

|

|

|

Х

|

|

|

Коинтеграционное отношение

|

|

|

|

|

|

|

|

|

Х

|

![]() –

означает, что рассматриваемый сектор экономики в столбце оказывает влияние на развитие

сектора, расположенного в строке;

–

означает, что рассматриваемый сектор экономики в столбце оказывает влияние на развитие

сектора, расположенного в строке;

Х – сектор экономики не используется в моделировании по методологическим соображениям, а пробел – отрасль не используется в моделировании по статистическим соображениям.

Источник: составлено авторами.

Объясняющие переменные, за исключением тех, на которые оказывается импульсное воздействие, представлены измерениями с временным лагом в один квартал.

Для обучения моделей векторной авторегрессии, позволяющих дать оценку динамике ВДС в разрезе каждого вида экономической деятельности, использовался временной промежуток с января 2018 по январь 2020 года. Точность измерялась на тестовых данных с 1 января 2020 года по 1 октября 2020 года. Результаты работы моделей на тестовой выборке и фактические данные динамики ВВП в разрезе видов экономической деятельности отображены в таблицах 4, 5.

Таблица 4

Прогнозируемые моделью значения динамики ВДС по видам экономической деятельности за период с 1 января по 1 октября 2020 года

|

Временной промежуток/ Направление

экономической деятельности

|

Животноводство и с/х

|

Строительство

|

Энергетика

|

Деятельность в области информации и

связи

|

Добыча полезных ископаемых

|

Торговля

|

Транспорт

|

Деятельность финансовая и страховая

|

|

2020M01

|

102,09

|

100,70

|

97,31

|

105,31

|

101,20

|

107,47

|

99,30

|

110,52

|

|

2020M02

|

102,04

|

100,93

|

96,63

|

103,18

|

100,28

|

106,09

|

97,50

|

109,01

|

|

2020M03

|

101,72

|

100,85

|

95,86

|

100,02

|

98,70

|

103,11

|

94,89

|

107,53

|

|

2020M04

|

101,30

|

99,96

|

95,46

|

97,91

|

95,46

|

98,14

|

89,89

|

107,102

|

|

2020M05

|

100,83

|

98,97

|

95,17

|

97,24

|

92,26

|

93,37

|

84,97

|

106,19

|

|

2020M06

|

100,86

|

97,67

|

95,58

|

97,95

|

87,89

|

88,62

|

82,12

|

105,78

|

|

2020M07

|

100,89

|

97,29

|

96,38

|

99,14

|

85,42

|

85,57

|

82,41

|

105,48

|

|

2020M08

|

100,98

|

98,60

|

96,25

|

101,33

|

87,53

|

91,42

|

85,74

|

105,46

|

|

2020M09

|

102,05

|

98,86

|

96,07

|

102,64

|

89,09

|

96,67

|

88,58

|

107,6

|

Таблица 5

Фактические значения динамики ВДС по направлениям экономической деятельности за период с 1 января по 1 октября 2020 года с учетом интерполяции

|

Временной промежуток/ Направление

экономической деятельности

|

Животноводство и с/х

|

Строительство

|

Энергетика

|

Деятельность в области информации и

связи

|

Добыча полезных ископаемых

|

Торговля

|

Транспорт

|

Деятельность финансовая и страховая

|

|

2020M01

|

102,28

|

100,21

|

97,50

|

105,18

|

101,48

|

107,72

|

99,78

|

111,68

|

|

2020M02

|

102,44

|

100,66

|

97,26

|

103,12

|

101,26

|

107,69

|

98,68

|

110,96

|

|

2020M03

|

102,3

|

100,7

|

97

|

100,6

|

99,5

|

104,9

|

95,6

|

109,8

|

|

2020M04

|

101,68

|

100,0299

|

96,61

|

98,70

|

95,60

|

98,72

|

90,13

|

108,32

|

|

2020M05

|

100,91

|

99,04

|

96,25

|

97,71

|

90,90

|

91,73

|

84,29

|

106,93

|

|

2020M06

|

100,4

|

98,3

|

96,1

|

97,7

|

87,2

|

87,3

|

80,7

|

106,1

|

|

2020M07

|

100,455

|

98,22

|

96,30

|

98,65

|

85,82

|

87,90

|

81,24

|

106,16

|

|

2020M08

|

100,96

|

98,67

|

96,78

|

100,30

|

86,29

|

92,46

|

85,01

|

106,90

|

|

2020M09

|

101,7

|

99,4

|

97,4

|

102,3

|

87,7

|

99

|

90,4

|

108

|

Размер ошибки моделей, по стандартной метрике для анализа точности моделей временных рядов, MAPE приведен в таблице 6.

Таблица 6

Размер ошибки MAPE для анализируемых секторов экономики в соответствии с выявленными межсекторальными взаимозависимостями

|

|

Животноводство

и с/х

|

Строительство

|

Энергетика

|

Деятельность

в области информации и связи

|

Добыча

полезных ископаемых

|

Торговля

|

Транспорт

|

Деятельность

финансовая и страховая

|

|

MAPE

|

0,317%

|

0,361%

|

0,761%

|

0,462%

|

0,884%

|

1,495%

|

1,064%

|

1,037%

|

Наибольшая ошибка наблюдается в моделях по таким видам экономической деятельности, как торговля, транспорт и финансы. По всей видимости, данный факт обусловлен тем, что на тестовую выборку приходится период пандемии. С учетом столь сильного влияния внешнего фактора, не учитываемого моделями, размер ошибки можно считать приемлемым. Тем более, что увеличение глубины выборочных данных и смена тестовых данных более устойчивыми (менее актуальными) в реалиях развивающейся российской экономики с нашей точки зрения может только навредить качеству модели.

После построения всех необходимых моделей осуществляются следующие итерации:

1. Моделирование динамики роста/снижения темпов ВДС в разрезе анализируемых видов экономической деятельности с учетом импульсного влияния на один или несколько секторов экономики путем изменения результатов финансовой деятельности отраслевых публичных компаний (Сценарий 1).

2. Моделирование динамики роста анализируемых видов экономической деятельности без учета импульсного влияния (Сценарий 2).

3. Оценка темпов роста/снижения ВВП в результате трансформации финансовой устойчивости ключевых игроков анализируемой отрасли и последующего изменения секторального развития национальной экономики (как разница между прогнозируемой динамикой ВДС (Сценарий 1) и инерционными темпами развития экономики (Сценарий 2)).

Достаточно небольшой

уровень ошибки полученных моделей ( ![]() )

открывает потенциал использовать их в качестве инструментария для исследования:

)

открывает потенциал использовать их в качестве инструментария для исследования:

- влияния межотраслевой миграции капитала на параметры и динамику развития отдельных секторов экономики и ВВП в целом;

- эмпирической оценки и сценарного прогнозирования развития национальной экономики вследствие интеграции в систему хозяйственных отношений новых технологических финансовых платформ, определяющих возможное изменение финансовой эффективности функционирования и развития отраслевых «игроков»;

- построения межотраслевого баланса на основе конструирования параметров финансовой устойчивости секторов экономики.

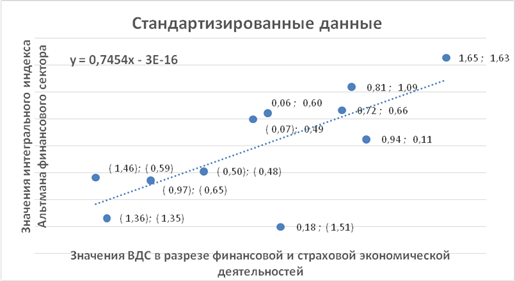

Апробация полученных методических решений осуществлена в рамках сценарного воздействия на компании финансовой сферы РФ, 2-процентного роста интегрального индекса Альтмана. В соответствии с предложенными методическими подходами (рис. 1) после получения всех необходимых данных и построения моделей отношения динамики отдельных секторов экономики во взаимосвязи друг с другом построена модель перехода от изменений интегрального индекса Альтмана рассматриваемого финансового сектора национальной экономики РФ к изменению динамики ВДС (рис. 3).

Рисунок 3. Визуализация взаимосвязи динамики стандартизированного ВДС и интегрального индекса Альтмана. По оси ординат – стандартизированные данные динамики интегрального индекса Альтмана финансового сектора, по оси абсцисс – стандартизированные данные динамики ВДС данного сектора экономики

Источник: составлено авторами.

Исходя из рисунка 2

и обозначенной на нем функциональной зависимости ( ![]() )

между значениями интегрального индекса Альтмана и динамики ВДС в разрезе

финансовой и страховой экономической деятельности, 2-процентному изменению интегрального

индекса Альтмана финансового сектора соответствует изменение динамики ВДС рассматриваемого

сектора на 1,49%. Детальный эффект импульсного воздействия представлен в таблице

7 и на рисунке 3.

)

между значениями интегрального индекса Альтмана и динамики ВДС в разрезе

финансовой и страховой экономической деятельности, 2-процентному изменению интегрального

индекса Альтмана финансового сектора соответствует изменение динамики ВДС рассматриваемого

сектора на 1,49%. Детальный эффект импульсного воздействия представлен в таблице

7 и на рисунке 3.

Таблица 7

Результаты оценки влияния 2-процентного прироста интегрального индекса Альтмана финансового сектора на ВДС секторов экономики, вошедших в «пул» анализируемых отраслей

|

Доли ВДС в разрезе рассматриваемых

секторов экономики и результат моделирования

| ||||||||

|

|

Животноводство и с/х

|

Строительство

|

Энергетика

|

Деятельность в области информации и

связи

|

Добыча полезных ископаемых

|

Торговля

|

Транспорт

|

Деятельность финансовая и страховая

|

|

Доля

в формировании ВВП*

|

2,79%

|

4.51%

|

2%

|

1,85%

|

7.56%

|

10,57%

|

4,72%

|

3,08%

|

|

Результат

влияния

|

- 0,07%

|

- 0,23%

|

- 0,11%

|

0,07%

|

0,60%

|

0,82%

|

0,29%

|

1,49%

|

Источник: составлено авторами.

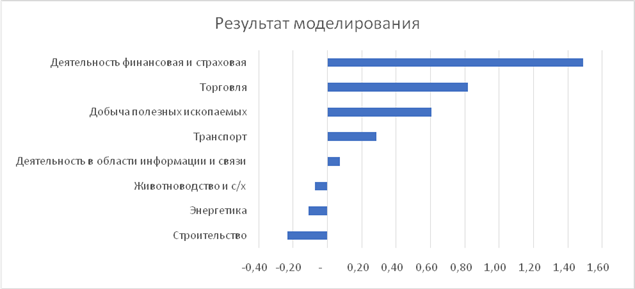

Исходя из полученных и представленных в таблице 8 данных, можно утверждать, что рассматриваемые сектора экономики имеют весьма дифференцированный характер реагирования на изменения отраслевых параметров модели Альтмана в финансовом секторе экономики. Так, к примеру, как показывают оценки, рост на 1,49% валовой добавленной стоимости в финансовом секторе предопределяет спад в сфере строительства порядка 0,2%.

На рисунке 4 представлена графическая визуализация полученных результатов, оценивающих влияние 2-процентного прироста интегрального индекса Альтмана для финансового сектора на прирост ВДС в разрезе анализируемых видов экономической деятельности.

Рисунок 4. Гистограмма оценок влияния 2-процентного прироста интегрального индекса Альтмана для финансового сектора на прирост ВДС в разрезе анализируемых видов экономической деятельности

Источник: составлено авторами.

Разработанный алгоритм межсекторального взаимодействия на основе оценки финансовой устойчивости отдельных видов экономической деятельности позволяет, как показывают реализованные оценки, не только выявлять степень межотраслевых импульсных колебаний в результате изменения финансовой устойчивости в отдельном виде экономической деятельности, но и строить прогностические оценки динамики ВВП в результате программируемых изменений движения капитала на рынках. Так, согласно реализованным расчетам, 2-процентный прирост интегрального индекса Альтмана в финансовом секторе предопределяет рост ВВП экономики РФ на 0,18% в рамках прогнозируемых и оцениваемых межотраслевых взаимодействий. Аналогичные оценки можно осуществлять и в рамках придания импульса в изменении финансовой устойчивости и в других секторах национальной экономики.

Итоговое импульсное воздействие на ВВП РФ высчитывается как скалярное произведение результатов импульсных воздействий на каждый вид экономической деятельности и соответствующих этим секторам долей в формировании ВВП РФ (табл. 8). Итоговое воздействие на ВВП, исходя из таблицы 8, рассчитывается как:

![]()

Предложенная в работе методология хорошо согласуется с историческими наблюдениями, а линейный характер зависимостей позволяет извлекать экономический смысл, интерпретировать и в случае необходимости накладывать дополнительные ограничения на составляющие модели. Исходя из изложенных в данной работе результатов, можно считать, что предложенные алгоритмы моделирования импульсных воздействий на финансовую устойчивость секторов экономики и последующего изменения динамики ВВП представляют собой относительно простой и заслуживающий дальнейшего развития прикладной инструментарий макроэкономических исследований. Важно отметить, что методически функционал построенного алгоритма реализован через призму межотраслевых соотношений и взаимодействий, вызванных возможным «перетоком» финансового капитала хозяйствующих субъектов.

Заключение

В целом разработанный комплекс методических решений демонстрирует весьма высокий потенциал его использования в построении межотраслевых зависимостей и моделей макроэкономической динамики. Важнейшим аспектом, отличающим предложенный инструментарий от существующих в теории межотраслевого моделирования макроэкономических генераций, является его ориентация на исследование структурных и межсекторальных сдвигов на основе эмпирической оценки изменений в сфере финансовой устойчивости структурообразующих отраслевых хозяйствующих субъектов. Данный подход позволяет по-новому взглянуть на возможные сдвиги в структурном развитии национальной экономики, опираясь на анализ и оценку «миграции» капитала. Это особенно важно в условиях рыночной экономики, где важнейшим индикатором эффективности развития становится уровень маржинальности и отдачи на вложенные средства [15] (Safiullin, Elshin, Prygunova, 2015). Кроме того, к важнейшим достоинствам предложенного методического алгоритма необходимо отнести то, что он позволяет раскрыть потенциал роста экономики и ее отдельных секторов в рамках инноватизации технологий ФИНТЕХ, включая проникновение в систему хозяйственных отношений новых технологических платежных платформ (основанных, к примеру, на блокчейн [16] (Mullen, Maxwell, Bédard, 2015)), усовершенствованных бизнес-моделей, обеспечивающих рост финансовой устойчивости экономических агентов и отраслей в целом.

Вместе с тем авторы исследования осознают необходимость дальнейших шагов для калибровки полученных моделей и сгенерированных на их основе оценок и выводов. Так, к примеру, немаловажной задачей в рамках предложенного инструментария является доказательство непротиворечивости моделей векторной авторегрессии основополагающим отношениям использования межотраслевых ресурсов, согласно таблицам «Затраты – Выпуск» Леонтьева [5] (Leontev, 1958). Вместе с тем, учитывая пилотный характер исследования межотраслевого взаимодействия через призму анализа движения капитала, представляется целесообразным вынести полученные итоги на обсуждение для разворачивания дискуссий по данной научной проблеме.

Источники:

2. Воробьева Л. Г., Машунин И.А. Углубленный анализ финансирования межотраслевых связей в экономике Приморского края // Управление экономическими системами. – 2013.

3. Barber Herbert Marion Jr. Economic assessment of the construction industry: A construction-economics nexus. Mississippi State University. [Электронный ресурс]. URL: http://search.proquest.com/results/A4288E8415C74B95PQ/1/ (дата обращения: 25.07.2021).

4. Сафиуллин М.Р., Ельшин Л.А., Прыгунова М.И. Влияние шоковых импульсов на развитие промышленного сектора экономики региона (на примере Республики Татарстан) // Экономический вестник Республики Татарстан. – 2014. – № 4. – c. 5-11.

5. Леонтьев В. В. Исследование структуры американской экономики. - М.: Госстатиздат, 1958. – 480 c.

6. Chase-Dunn C., Willard A. Systems of Cities and World-Systems: Settlement Size Hierarchies and Cycles of Political Centralization, 2000 BC – 1988 AD. International Studies Association Meeting, Acapulco, March 24–27, 1993. [Электронный ресурс]. URL: http://www.irows.ucr.edu/papers/irows5/irows5.htm (дата обращения: 25.07.2021).

7. Broad-based index for measurement of development. [Электронный ресурс]. URL: https://link. springer.com/article/10.1007/s40847-020-00093-2 pdf (дата обращения: 10.02.2020).

8. Sarwar Hobohm Small and medium-sized enterprises in economic development: The UNIDO experience. [Электронный ресурс]. URL: https://sesric.org/files/article/157.pdf (дата обращения: 25.07.2021).

9. Зяблюк Р.Т., Титова Н.И. Межотраслевой баланс на основе модели В.В. Леонтьева и проблемы воспроизводства в экономике России // Вестник Московского университета. Серия 6: Экономика. – 2012. – № 6. – c. 85-107.

10. Кульков В.М. Российская экономическая модель. - М., 2009. – 91-93 c.

11. Altman E.I. Capitalization of Leases and the Predictability of Financial Rations // Accounting Review. – 1976. – № 2. – p. 408–412.

12. Watson M.W. Vector Avtoregression and Cointegration. , 1994. – 2844–2915 p.

13. Engle R.F., Granger C. W. J. Co-integration and error correction: Representation, estimation and testing // Econometrica. – 1987. – № 55 (2). – p. 251–276.

14. Dickey D. A., Fuller W. A. Distribution of the Estimators for Autoregressive Time Series with a Unit Root // Journal of the American Statistical Association. – 1979. – № 74. – p. 427-431.

15. Safiullin M.R., Elshin L.A., Prygunova M.I. Assessment of the balance of the socio-economic development in the regions (on the example of the volga federal district of the Russian Federation): methodology and practice analysis // Journal of Advanced Research in Law and Economics. – 2015. – № 3. – p. 640-649.

16. Mullen N. W., Maxwell H., Bédard M. Decreasing driver speeding with feedback and a token economy // Transportation Research Part F: Traffic Psychology and Behaviour. – 2015. – № 28. – p. 77–85. – doi: 10.1016/j.trf.2014.11.008.

Страница обновлена: 10.01.2026 в 22:00:18

Download PDF | Downloads: 31 | Citations: 2

National economy modeling based on the research of interbranch connections of capital movements

Elshin L.A., Khayrullin D.A., Abdukaeva A.A.Journal paper

Journal of Economics, Entrepreneurship and Law

Volume 11, Number 8 (August 2021)

Abstract:

In a market economy, the most important factor of structural transformations is the interterritorial and interbranch migration of capital. Despite the evidence of this postulate, the study of possible consequences for economic systems of meso and macrolevel as a result of the movement of financial flows requires further development. This issue is particularly relevant in the framework of the study of macroeconomic generations caused by the shift of interbranch proportions in the reproduction process as a result of this kind of phenomena. In this regard, an extremely important methodological task is the development of macroeconomic models that assess such consequences caused by the dynamism of the financial results of sectoral economic entities and the corresponding subsequent migration of capital. Undoubtedly, this formulation of the question is not new for economic theory, but the search for new approaches to its solution is of both scientific and practical interest.

Within the framework of the proposed study, a model for the analysis of interbranch dependencies has been developed. This model is based on the assessment of possible changes in the financial stability of the structure-forming companies of individual sectors of the national economy. The key parameters that characterize the financial stability of the largest public companies in the industry, triggering the mechanisms of capital migration between sectors of the national economy, act as factors of influence on the system of interbranch dependencies. The methodological basis of the study is the co-integration modeling of interbranch transformations as a result of the shift of key indicators of financial stability and credit ratings of economic entities in accordance with the Altman model.

ACKNOWLEDGMENTS: The study was supported by a grant from the Russian Science Foundation (project No. 19-18-00202) with the financial support of the Academy of Sciences of the Republic of Tatarstan (project No. 12-133-эГ).

Keywords: financial results, industry economy, economic growth, cointegration modeling, Altman model

Funding:

JEL-classification: G17, C51, O40

References:

Altman E.I. (1976). Capitalization of Leases and the Predictability of Financial Rations Accounting Review. (2). 408–412.

Aramyants T. G., Vlasyuk B. A. (2002). Zadachi stabilizatsii razvitiya mnogootraslevyh makroekonomicheskikh sistem i razdeleniya upravleniya mezhdu urovnyami ierarkhii [Stabilization problems of development of multisectoral macroeconomic systems and the division of control between levels of the hierarchy]. Avtomatika i telemekhanika. (1). 102-115. (in Russian).

Barber Herbert Marion Jr. Economic assessment of the construction industry: A construction-economics nexusMississippi State University. Retrieved July 25, 2021, from http://search.proquest.com/results/A4288E8415C74B95PQ/1/

Broad-based index for measurement of development. Retrieved February 10, 2020, from https://link. springer.com/article/10.1007/s40847-020-00093-2 pdf

Chase-Dunn C., Willard A. Systems of Cities and World-Systems: Settlement Size Hierarchies and Cycles of Political Centralization, 2000 BC – 1988 ADInternational Studies Association Meeting, Acapulco, March 24–27, 1993. Retrieved July 25, 2021, from http://www.irows.ucr.edu/papers/irows5/irows5.htm

Dickey D. A., Fuller W. A. (1979). Distribution of the Estimators for Autoregressive Time Series with a Unit Root Journal of the American Statistical Association. (74). 427-431.

Engle R.F., Granger C. W. J. (1987). Co-integration and error correction: Representation, estimation and testing Econometrica. (55 (2)). 251–276.

Kulkov V.M. (2009). Rossiyskaya ekonomicheskaya model [The Russian economic model] (in Russian).

Leontev V. V. (1958). Issledovanie struktury amerikanskoy ekonomiki [A study of the structure of the American economy] (in Russian).

Mullen N. W., Maxwell H., Bédard M. (2015). Decreasing driver speeding with feedback and a token economy Transportation Research Part F Traffic Psychology and Behaviour. (28). 77–85. doi: 10.1016/j.trf.2014.11.008.

Safiullin M.R., Elshin L.A., Prygunova M.I. (2014). Vliyanie shokovyh impulsov na razvitie promyshlennogo sektora ekonomiki regiona (na primere Respubliki Tatarstan) [Influence of shock impulses on development of industrial sector of economy of the region (on the example of the Republic of Tatarstan)]. Economic Bulletin of the Republic of Tatarstan. (4). 5-11. (in Russian).

Safiullin M.R., Elshin L.A., Prygunova M.I. (2015). Assessment of the balance of the socio-economic development in the regions (on the example of the volga federal district of the Russian Federation): methodology and practice analysis Journal of Advanced Research in Law and Economics. (3). 640-649.

Sarwar Hobohm Small and medium-sized enterprises in economic development: The UNIDO experience. Retrieved July 25, 2021, from https://sesric.org/files/article/157.pdf

Vorobeva L. G., Mashunin I.A. (2013). Uglublennyy analiz finansirovaniya mezhotraslevyh svyazey v ekonomike Primorskogo kraya [In-depth analysis of the financing of intersectoral relations in the economy of the Primorsky Territory]. Management of economic systems. (in Russian).

Watson M.W. (1994). Vector Avtoregression and Cointegration

Zyablyuk R.T., Titova N.I. (2012). Mezhotraslevoy balans na osnove modeli V.V. Leonteva i problemy vosproizvodstva v ekonomike Rossii [Intersectoral balance on the basis of W.W. Leontief’s model and a reproduction problems in economy of Russia]. Vestnik Moskovskogo universiteta. Seriya 6: Ekonomika. (6). 85-107. (in Russian).