Барьеры на пути внедрения искусственного интеллекта в российских банках: размеры, причины, сроки и пути преодоления

Лотош М.Р.1![]() , Платонов В.В.2

, Платонов В.В.2![]() , Ткалич П.П.3

, Ткалич П.П.3![]()

1 АО «СЭБ Банк», Россия, Москва

2 Санкт-Петербургский государственный экономический университет, Россия, Санкт-Петербург

3 Общество с ограниченной ответственностью «МЕДЛАЙН ЭКСПЕРТ», Россия, Москва

Скачать PDF | Загрузок: 72 | Цитирований: 4

Статья в журнале

Вопросы инновационной экономики (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 11, Номер 1 (Январь-март 2021)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=45611390

Цитирований: 4 по состоянию на 28.06.2023

Аннотация:

Статья посвящена исследованию особенностей внедрения технологий искусственного интеллекта (ИИ) в российских банках, проблеме актуальной, как для компаний отраслей нематериального производства, так и для промышленных предприятий, действующих в условиях информационного общества. В фокусе внимания находятся барьеры, препятствующие внедрению технологий ИИ и обуславливающие их материальные и нематериальные факторы. Исходным пунктом исследования стал перечень важнейших барьеров, составленный по результатам предыдущих российских и международных опросов банков и финансовых организаций. В ходе данного исследования мы провели интервью с руководителями IT или инновационных подразделений банков, поставщиками банковских систем и экспертами в области ИИ. Результаты показали, что наиболее существенными, как по важности, так и по времени оказались барьеры, связанные с индивидуальными компетенциями и требующие обучения и обновления кадров. За ними идут сдерживающие инфраструктурные факторы, включая проблемы качества и разнородности имеющихся систем. Высокая стоимость внедрения ИИ станет фактором, который в среднесрочной перспективе приведет к преобладанию поддерживающих инноваций технологий ИИ над подрывными. Обсуждаются временные рамки для преодоления выявленных барьеров и совокупность мер и мероприятий, способствующих решению этой задачи.

Ключевые слова: информационное общество, цифровизация, искусственный интеллект, нематериальные факторы, подрывные инновации, банковское дело

Финансирование:

Исследование выполнено при поддержке гранта РФФИ, проект 19-010-00257.

JEL-классификация: O31, O32, O33

Введение

Согласно экспертным оценкам, внедрение искусственного интеллекта (ИИ) в банковском деле по всему миру в ближайшие десять лет способно дать экономический эффект в триллион долларов [14]. Но это – только потенциальный эффект. Как и в случае с любой другой инновацией, существует ряд барьеров (стоп-факторов), препятствующих внедрению новых технологий. Темпы внедрения и распространения новых технологий внутри организации определяются двумя противоположными группами факторов. Первая группа (факторы успеха) способствует инновациям. Вторая группа (барьеры) им препятствует, блокирует их. Парадоксально, но барьерам обычно уделяется меньше внимания [17] (Kristin, Liere-Netheler, Packmohr, Hoppe, 2019), хотя их значение всегда было велико. В особенности проблема барьеров на пути внедрения и распространения прогрессивных технологий проявилась в ходе цифровой трансформации [13] (Hess, Matt, Benlian, Wiesböck, 2016). От того, насколько окажутся серьезными такие барьеры и насколько успешно их удастся преодолеть, зависит превращение потенциального эффекта ИИ в реальный. Результаты глобального опроса представителей финансового сектора, опубликованные в 2019 году [9], показали, что из тех специалистов по рискам и финансам, кто еще не использует технологии ИИ, 84% планируют внедрить их в ближайшие три года, и почти все респонденты ожидают, что в ближайшие три года ИИ поможет им в работе: технологии ИИ приведут к повышению производительности (96%); ускорят время получения информации из данных (95%); увеличат объем информации и упростят ее обработку для быстрого принятия эффективных решений (95%). Но ожидания далеко не всегда совпадают с реалиями.

Целью поискового исследования, представленного в настоящей статье, является конкретизация и уточнение значения наиболее серьезных барьеров, препятствующих внедрению ИИ в банковской сфере, определение относительной важности каждого из их, возможных путей и сроков их преодоления. Хотя в фокусе нашего внимания находятся отечественные банки, изучение барьеров на пути внедрения ИИ представляет интерес, в научном и практическом плане, для компаний любой отрасли, и есть все основания предполагать, что многие выводы будут актуальны и для них.

Теоретическая и методологическая основа исследования

Концепция искусственного интеллекта

В основе понятия «искусственный интеллект» лежит определение «интеллектуальной системы» или «интеллектуального агента». Такого агента отличает способность действовать интеллектуально, то есть исходя из объективных обстоятельств и поставленной цели, гибко приспосабливаться к изменяющейся среде, обучаться и делать осознанный выбор при имеющихся ограничениях [20] (Poole, Mackworth, Goebel, 1998). Искусственный интеллект реализуется на основе вычислительного интеллекта (computational intelligence), позволяющего искусственным системам действовать интеллектуально [20] (Poole, Mackworth, Goebel, 1998). Выделяются две формы искусственного интеллекта: слабая и сильная. Слабая форма ИИ относится к системе, которая может выполнять какую-то определенную работу, например, аудиовизуальная идентификация клиентов банка. Такая система лишь имитирует человеческий интеллект, действуя только в рамках заданных правил [12] (Fouad, 2019). Сильная форма ИИ означает сложную систему, позволяющую осуществлять интеллектуальную деятельность так, как это делают люди. Главное отличие таких систем – способность к решению проблем. Во многом эта форма искусственного интеллекта – из области концептуализации будущего. С некоторой долей условности в качестве ее примера можно привести беспилотные автомобили.

Важным аспектом внедрения ИИ является обеспечение человеко-машинного взаимодействия. В этом случае посредством машины реализуется экспертная система (агент), которая дает совет, а дело человека – воспринимать данную информацию и реализовывать задачи. Отметим, что агенты могут быть полностью нематериальной компьютерной программой в информационной среде – инфоботом [20] (Poole, Mackworth, Goebel, 1998).

Мы рассматриваем развитие технологий ИИ как один из пяти фундаментальных процессов, превращающих информационное общество в экономическую реальность, наряду с цифровизацией, распространением сетевой организации, внедрением киберфизических систем и возникновением больших данных как реального ресурса экономической деятельности. Более того, все четыре перечисленных процесса находятся в синергии, но между ними имеется логическая зависимость. Без цифровизации не было бы появления киберфизических систем и принципиально нового значения сетевой организации. Все три процесса вместе обусловили экспоненциальный рост объемов больших данных. Без развития ИИ невозможно использование больших данных, а также функционирование киберфизических систем. С обеспечением использования больших данных связана такая область ИИ, как машинное обучение. Объем и разнообразие больших данных не позволяют обрабатывать их одному естественному интеллекту, и на помощь пришла идея дать машине доступ к данным и самой обучаться на их основе. Машинное обучение еще называют способом построения искусственных интеллектуальных агентов [18] (Kuhl, Goutier, Hirt, Satzger, 2019).

Концепция цифрового подрыва

ИИ можно рассматривать в контексте так называемого цифрового подрыва (digital disruption) [26] (Utesheva, Simpson, Cecez-Kecmanovic, 2017). Концепция цифрового подрыва является производной от концепций «подрывной технологии» и «цифровой трансформации». Подрывная технология (инновация), согласно Боуэру и Кристенсену [10] (Bower, Christensen, 1995), разрушает существующих лидеров рынка и цепочки создания ценности, предлагая более доступные и дешевые решения, невыгодные рыночным лидерам из-за меньшей рентабельности. Существующие рыночные лидеры, напротив, предлагают инновации, ориентированные на существующих высокомаржинальных клиентов, еще более развивающие и усложняющие предлагаемые им решения. Это противоположные подрывным «поддерживающие технологии» (sustainable technology). Поддерживающие технологии все более удорожают продукты и услуги, создавая возможность для подрывной технологии, создающую сходные решения за меньшие деньги. Пусть они вначале и уступают по своему уровню дорогим и высокомаржинальным решениям для верхнего сегмента рынка.

Появившись на нижних этажах рынка, подрывные технологии развиваются, двигаются вверх, подрывая существующий рынок и его лидеров. Таким образом, в результате цифрового подрыва цифровые технологии разрушают существующие бизнес-процессы, бизнес-модели и цепочки создания ценности [26, 24] (Utesheva, Simpson, Cecez-Kecmanovic, 2017; Skog, Wimelius, Sandberg, 2018)). Цифровой подрыв – новая форма созидательного разрушения, в терминах Иозефа Шумпетера [7] (Shumpeter, 1995). Но будучи важной частью этого процесса, на внутрифирменном уровне ИИ может представлять собой как подрывные, так и поддерживающие инновации. Сегодня внедрение ИИ в банковском деле происходит в качестве подрывной инновации. Внедрение цифровых помощников (чат-ботов) позволяет предоставлять клиентам услуги, аналогичные оказываемым персональным банковским менеджером. Качество этих услуг пока ниже, чем предоставляемых человеком, но они намного дешевле. Развитие данной технологии ИИ будет подрывать традиционные бизнес-модели в области управления личными активами клиентов. В еще большей степени позиции существующих банковских институтов может подрывать такая инновация, как создание одноранговых сетей (P2P), в которых пиры – конечные заемщики и вкладчики (превращающиеся в кредиторов) – могут взаимодействовать без участия банков [16] (Jeffery, Arnold, 2014). В чистом виде P2P являются необеспеченными частными займами с высоким риском неисполнения обязательств. В перспективе применение ИИ может позволить интернет-площадкам, организующим P2P-кредитование, проводить качественный скоринг (оценку платежеспособности клиентов) и составить конкуренцию банкам в их традиционных сегментах рынка. Примером внедрения ИИ в качестве поддерживающей инновации является обработка больших данных для создания персонализированных предложений.

Внутриорганизационные барьеры как объект изучения

Темпы внедрения и распространения технологий внутри организации во многом определяют внутриорганизационные барьеры [19] (Loewe, Dominiquini, 2006). Значение внутриорганизационных барьеров и необходимость их преодоления в полной мере проявляются в период цифровой трансформации [17, 13] (Kristin, Liere-Netheler, Packmohr, Hoppe, 2019; Hess, Matt, Benlian, Wiesböck, 2016). Их можно разделить на четыре класса, в зависимости от источника: 1) лидерство и поведение; 2) процессы управления; 3) люди и их компетенции; 4) корпоративная культура и ценности [19] (Loewe, Dominiquini, 2006).

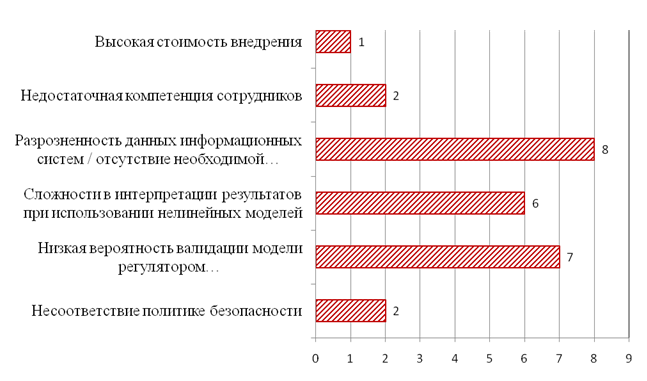

Проводилось два крупных опроса относительно барьеров использования ИИ в банковском секторе: 1) «Искусственный интеллект в банковском секторе» (проведен в России рейтинговым агентством RAEX-аналитика) – 2018 год [4]; «Искусственный интеллект в банковской сфере и управлении рисками» (международный опрос, проведенный компанией SAS и Глобальной ассоциацией специалистов по управлению рисками (GARP)) – 2019 год [9]. Первый опрос проводился на основе анкет, заполненных 11 банками из топ-100 российских банков по размеру активов. В этом исследовании ИИ и машинное обучение были определены как «спектр алгоритмов, которые решают задачи, характерные для взаимодействия человека с внешней средой (например, распознавание и генерация речи, текстов, изображений и шаблонов поведения, предсказание поведения на основе предыдущих данных)». Результаты опроса показывают, что банки в основном планируют использовать ИИ для кредитного скоринга, выявления мошенников и взыскания задолженностей с недобросовестных кредиторов и всего 1 банк из 11 готов доверить ИИ защиту информации и верификацию данных [4]. Наиболее существенным для нашего предмета исследования стало выделение факторов, ограничивающих использование ИИ в банковской сфере (рис. 1). Наиболее важным фактором, который ограничивает полноценное внедрение ИИ, является отсутствие необходимой инфраструктуры и обусловленная этим разрозненность данных информационных систем, а затраты на внедрение и освоение, недостаточная компетентность сотрудников банка и несоответствие политике безопасности волнуют респондентов меньше всего.

Рисунок 1. Факторы, ограничивающие применение ИИ в российских банках, согласно опросу RAEX-аналитика (кол-во респондентов)

Источник: [21] (Rogers, 2010).

Второй опрос, проведенный в глобальном масштабе, собрал в общей сложности более 2000 ответов от респондентов в финансовом секторе, включая банки, инвестиционные компании и фонды управления активами [9]. Наиболее распространенными функциональными областями среди опрошенных были управление риском (48%) и финансы (14%). 28% опрошенных занимали должности уровня директора и выше, 36% были менеджерами среднего звена, и 31% составляли аналитики.

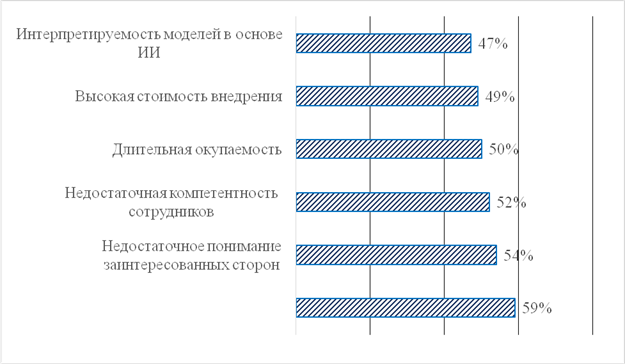

Согласно полученным данным, ИИ уже оказывает влияние на все отрасли, в том числе финансовую. Так, 81% специалистов по рискам в сфере финансовых услуг уже успели оценить эффект от внедрения технологий ИИ. Результаты опроса показывают, что основные области, в которых респонденты отмечают положительное влияние ИИ: автоматизация процессов (52%); кредитный скоринг (45%); подготовка данных (43%). В качестве барьеров, препятствующих внедрению ИИ, респонденты наиболее часто отмечали следующие факторы (рис. 2).

Рисунок 2. Факторы, ограничивающие применение ИИ в финансовой сфере (в процентах от кол-ва респондентов)

Источник: [22] (Rogers, Shoemaker, 1971).

Наряду с наиболее часто упоминавшимися факторами, указанными выше, отдельные респонденты называли ряд других барьеров, например тревогу из-за изменений на рынке труда и нехватку специалистов для работы с системами ИИ.

Методика исследования

Мы взяли результаты описанных в предыдущем разделе опросов как исходный пункт для нашего исследования: список наиболее существенных барьеров, выявленных в результате опроса RAEX-аналитика и опроса SAS/GARP. Таким образом, был составлен перечень факторов, препятствующих внедрению ИИ в банках:

1. Отсутствие необходимой инфраструктуры.

2. Разрозненность данных информационных систем.

3. Сложность интерпретации результатов.

4. Высокая стоимость внедрения.

5. Недостаточная компетентность сотрудников банка.

6. Несоответствие политике безопасности.

7. Трудности с валидацией модели регулятором как основы для IRB-подхода (оценки кредитных рисков банков для целей оценки достаточности регулятивного капитала).

Чтобы глубже изучить очерченный круг барьеров, препятствующих внедрению ИИ в банках, понять, насколько важен каждый барьер, как и когда ожидается преодоление этих барьеров и, наконец, проверить есть ли еще важные барьеры, оставшиеся вне поля зрения в исходных опросах, были проведены полуструктурированные интервью с экспертами. В качестве экспертов мы выбрали респондентов из трех групп, имеющих непосредственное отношение к внедрению ИИ в банковской сфере. Во-первых, были опрошены руководители, возглавляющие IT- или инновационные подразделения в банках, во-вторых, это поставщики банковских систем, третью группу составили эксперты в области искусственного интеллекта. Каждого эксперта мы просили высказать суждение относительно: а) важности барьера; б) способов преодоления барьера; в) продолжительности этого процесса; а также проверить, существуют ли еще важные барьеры, которые не были упомянуты в ходе исходных опросов. Общее время опроса восьми экспертов составило около 480 минут, таким образом, средняя продолжительность интервью составляла 60 минут.

Информация о респондентах представлена в таблице 1.

Экспертам задавались два вопроса относительно и важности барьеров в исходном перечне:

- Какие из этих барьеров, по вашему мнению, действительно важны?

- Видите ли Вы дополнительные барьеры?

Относительно каждого фактора, ограничивающего внедрение ИИ в банках, экспертов просили ответить на следующие вопросы:

- Какие пути минимизации влияния этого фактора существуют уже сегодня?

- Какие пути минимизации влияния этого фактора, возможно, скоро появятся?

- Каким образом будет преодолен данный барьер, если это в принципе осуществимо?

- Как скоро удастся преодолеть каждый из этих барьеров, если это в принципе осуществимо?

Таблица 1

Эксперты, участвующие в опросе

|

ФИО

|

Должность

|

Отрасль

|

Опыт

работы

|

Пол/

Возраст

|

|

Эксперт

1

|

Технический

директор

|

IT: поставщик

банковского ПО

|

23

|

М/49

|

|

Эксперт

2

|

Технический

директор

|

IT:

поставщик

банковского ПО

|

24

|

M/56

|

|

Эксперт

3

|

Директор

Центра развития электронного банкинга

|

Банк

|

18

|

М/36

|

|

Эксперт

4

|

Генеральный

директор

|

IT:

поставщик

банковского ПО

|

25

|

М/45

|

|

Эксперт

5

|

Директор

по

IT

|

Банк

|

11

|

М/40

|

|

Эксперт

6

|

Руководитель

по инновациям

|

Банк

|

5

|

М/39

|

|

Эксперт

7

|

Заместитель

начальника Управления повышения эффективности дистанционных сервисов

|

Банк

|

15

|

Ж/36

|

|

Эксперт

8

|

Основатель

и технический директор

|

Научная

лаборатория в сфере ИИ

|

9

|

М/35

|

Затем мы обсуждали с респондентами, каким образом, по их мнению, возможно повышать компетенции сотрудников разных подразделений Банка для обеспечения успешного внедрения и использования систем ИИ в будущем. Например, обучение сотрудников подразделений, не относящихся к информационным технологиям, правильной постановке задач для разработчиков алгоритмов ИИ для автоматизации бизнес-процессов.

Мы использовали три критерия для ранжирования барьеров по степени важности. Первый критерий – количество экспертов, упомянувших данный барьер. Второй критерий – оценка экспертом существенности конкретного барьера. Для этого мы попросили респондентов оценить значимость преодоления каждого барьера для внедрения ИИ по шкале Лайкерта с градацией важности от 0 до 5. 0 соответствовал утверждению «Я не считаю это барьером», а 1 – мнению, что «его преодоление не важно, так как ИИ будет внедрен в любом случае». 5 баллов относились к утверждению «Крайне важно преодолеть этот барьер, иначе внедрение ИИ невозможно». Затем рассчитывалось среднее арифметическое значение для оценки важности каждого барьера. Третьим критерием важности была длительность периода времени, необходимого для преодоления каждого барьера. Для этого мы попросили экспертов оценить количество лет, необходимых для преодоления конкретного барьера. Также мы просили экспертов оценить вес каждого из критериев, на основании этого мы присвоили вес каждому из трех критериев: важность – 3, количество интервьюируемых – 1, количество лет, необходимых для преодоления, – 2. Таким образом, были определены весовые коэффициенты для ранжирования барьеров по формуле (1):

S = 3 x I + Q + 2 x Y, (1)

где S – относительная важность барьера; I – оценка значимости конкретного барьера экспертом; Q – количество интервьюируемых, упомянувших данный барьер; Y – количество лет, необходимых для преодоления барьера.

Результаты исследования

При обработке записей интервью было установлено, что респонденты в целом согласны с исходным перечнем барьеров. Были названы лишь два барьера дополнительно к исходному перечню, но даже респонденты, назвавшие эти барьеры, оценили их как незначительные. Результаты ранжирования барьеров, препятствующих внедрению ИИ в банковской сфере, представлены в таблице (табл. 2).

Ранжирование показало наличие трех важнейших барьеров: недостаточная компетентность сотрудников банков; сложность интерпретации результатов; отсутствие необходимой инфраструктуры. В совокупности их значимость составила больше половины веса всех выявленных барьеров (54%). Эти барьеры соответствуют трем группам ключевых внутрифирменных факторов, согласно аналитической структуре ресурсно ориентированного подхода [5] (Karlik, Platonov, 2013): индивидуальным компетенциям; организационным способностям; ресурсам.

Таблица 2

Относительная важность барьеров, препятствующих внедрению ИИ в банковской сфере

|

Барьер

|

Ранг

|

Балл

|

Вес, %

|

Значи-мость (х3)

|

Количе-ство интер-вью (х1)

|

Количество лет на преодоле-ние (х2)

|

|

Недостаточная

компетентность сотрудников банков

|

1

|

40

|

19,3

|

4

|

8

|

10

|

|

Сложности

интерпретации результатов

|

2

|

36,5

|

17,6

|

3,5

|

6

|

10

|

|

Отсутствие

необходимой инфраструктуры

|

3

|

35

|

16,9

|

3

|

7

|

5

|

|

Разрозненность

данных информационных систем

|

4

|

26

|

12,5

|

3

|

7

|

5

|

|

Высокая

стоимость решений

|

5

|

24

|

11,6

|

3

|

8

|

5

|

|

Трудности

с валидацией IRB модели регулятором

|

6

|

19

|

9,2

|

3

|

4

|

3

|

|

Несоответствие

политики безопасности

|

7

|

12

|

5,7

|

2

|

4

|

1

|

|

Недоверие

к решениям, принятым ИИ

|

8

|

9

|

4,3

|

2

|

1

|

1

|

|

Страх

безработицы

|

9

|

6

|

2,9

|

1

|

1

|

1

|

Первый по рангу фактор однозначно относится к группе индивидуальных компетенций, и известные пути устранения такого барьера – обучение банковских сотрудников, накопление ими практического опыта работы с ИИ и, наконец, подбор новых сотрудников, обладающих данными компетенциями. Сложность интерпретации результатов можно отнести к двум группам внутренних факторов: индивидуальным компетенциям и организационным способностям. Последним – в той части, в которой интерпретация результатов определяется способностью банка координировать работу, мотивировать и обеспечить необходимыми ресурсами сотрудников, в том числе степенью освоения организацией соответствующих программных решений. Барьер, связанный с наличием необходимой инфраструктуры, непосредственно относится к материальным ресурсам, в узком понимании – к «железу», и нематериальным ресурсам, в узком понимании – к «софту». К внешним по отношению к банку факторам относится только один барьер – «трудности с валидацией IRB-модели регулятором» – 6 по относительной важности с весом 9%, что неожиданно мало, учитывая важность барьеров, связанных с особым значением регулирования деятельности банков по сравнению с другими видами бизнеса [6] (Bakster Norman et al., 2001). При альтернативной группировке исключительно по ресурсам, без выделения компетенций и способностей, четыре фактора относятся к человеческому капиталу (рангу 1, 2, 8, 9), совокупная важность которых составляет 44%.

Интересно сопоставить полученные нами оценки относительной важности барьеров с их значимостью в опросах, положенных в основу при разработке исходного перечня. На первом плане в нашем опросе оказались барьеры, связанные с индивидуальными компетенциями, а в широком понимании – с человеческим капиталом. Напротив, первый по рангу в нашем исследовании барьер «недостаточная компетентность сотрудников», хотя и присутствовал среди важнейших в обоих предшествующих опросах, был поставлен и там, и там, только на третье место [4, 9]. Учитывая ограниченный круг экспертов, участвовавших в нашем опросе, мы не претендуем на корректировку относительной важности этого фактора по сравнению с барьерами технического характера, акцентированными в указных опросах. Вместе с тем это дает материал для размышлений над содержанием и управленческими последствиями этих важнейших барьеров, который мы продолжили при более подробном обсуждении с экспертами в ходе полуструктурированных интервью. Сжатые результаты этих обсуждений представлены ниже.

Недостаточная компетентность сотрудников банков проявляется не столько в скорости внедрения элементов ИИ, сколько в воплощении принятой в банке концепции использования элементов ИИ в повседневной деятельности. Эксперты видят преодоление данного барьера в повышении информированности и встраивании ИИ в ежедневный формат работы всех без исключения сотрудников путем практических тренингов, рассылок, тематических семинаров и т.д. Такого рода системная работа может способствовать преодолению данного стоп-фактора, однако она невозможна без глубокой вовлеченности руководителей высокого уровня и понимания топ-менеджментом компании сути систем ИИ. В итоге, чтобы повысить понимание людьми ИИ и реализации их потенциала по человеко-машинному взаимодействию (сотрудничества с роботами), может потребоваться до 10 лет. По мнению Поповича А.А., основателя и технического директора научной лаборатории в сфере ИИ “HINT Lab”: «чтобы предприятие было готово к скорости изменений, предлагаемой современным рынком, руководители обязаны внедрять в корпоративную культуру своих организаций концепцию непрерывного обучения (lifetime learning). Слово «непрерывное» означает обучение новому, самосовершенствование, постоянное обновление образа мышления в течение всей карьеры.

Сложности в интерпретации результатов рассматриваются экспертами как вполне решаемая проблема, например, через декомпозицию сложных задач на более простые с заранее предсказуемыми результатами. Интересно, что решение проблемы интерпретации результатов увязывается с внедрением практики использования больших данных. Так, О.М. Басис – генеральный директор ООО «ВДком-ИТ», отмечает: «Со временем, использование больших объемов данных в реальных бизнес-кейсах приведет к улучшению интерпретации, а также к эволюции моделей обработки данных». Также были высказаны ряд других рекомендаций по преодолению данного барьера: наращивание объема данных, повышение достоверности и достаточности данных, использование данных для развития бизнеса с корректировкой моделей и интерпретаций. Развитие компетенций и навыков аналитических команд является крайне важным критерием не только для решения вышеуказанной проблемы, но и дальнейшего развития систем ИИ в компании. Преодоление данного фактора как зависящего от развития компетенций и обучения людей может занять до 10 лет.

Отсутствие необходимой инфраструктуры – типичная для большинства крупных компаний ситуация, обусловленная отсутствием в прошлом единой стратегии развития ИТ-инфраструктуры, наличия различных платформ и решений, которые ранее были внедрены в компании.

Директор Центра развития электронного банкинга ТКБ БАНК А.М. Нечаев подчеркивает различия в потенциале участников банковского рынка: «крупные банки обладают всем набором ресурсов и могут их максимально эффективно использовать с учетом имеющегося у них объемов данных. Для остальных банков в настоящий момент, помимо ограниченности ресурсов, также есть и ограничение в виде количества данных и, соответственно, достоверности моделей ИИ. Поэтому для таких банков необходимо создание профильного сообщества для совместного использования данных и необходимых ресурсов». Этот комплексный фактор большинство экспертов рассматривают в неразрывной связи со следующим за ним по важности барьером – разрозненностью данных информационных систем. Тем не менее этот барьер может быть устранен быстрее, чем первые два стоп-фактора, так как сегодня существуют решения, позволяющие агрегировать и стандартизировать данные из различных систем для дальнейшей работы с ними. В итоге эксперты сходятся во мнении на том, что этот процесс не займет больше 5 лет.

Эксперты отмечали, что высокая стоимость внедрения ИИ на сегодняшний день действительно является стоп-фактором, сдерживающим проекты внедрения и распространение ИИ. Основные причины высоких затрат – отсутствие «готовых решений», дефицит высококлассных специалистов. Однако большинство экспертов склоняются к мнению, что эффект от внедрения, как правило, оправдывает инвестиции и закладывает фундамент для долгосрочного развития компании. Крупные компании, которые могут позволить себе такие затраты, получат конкурентное преимущество на тот период времени, пока остальные вынуждены будут ждать появления «коробочных решений», построенных на базе облачных технологий. Опрошенные эксперты считают, что такой период составит 3–5 лет, а затем стоимость решений на основе ИИ снизится. Комментирует А.А. Попович – основатель и технический директор научной лаборатории в сфере ИИ “HINT Lab”: «Инфраструктура для создания решений на основе ИИ активно развивается. Стремительно увеличивается и количество специалистов на этом рынке. Можно ожидать, что через несколько лет создание решений с использованием ИИ станет существенно доступней для всех компаний».

Трудности с валидацией IRB-модели регулятором обусловлена тем, что внедрение систем ИИ на сегодня еще не носит массовый характер, а соответственно, пока не является областью, где регулятор формирует жесткие требования. Однако банковское дело – жестко регулируемая отрасль, и все может измениться уже в ближайшем будущем. Эксперты сходятся во мнении, что для минимизации влияния этого стоп-фактора необходим открытый диалог между регулятором и участниками рынка, обмен опытом. В перспективе 2–3-х лет возможна разработка единой облачной платформы.

Несоответствие политики безопасности рассматривается экспертами не как стоп-фактор, а как регулярно возникающая проблема, решаемая путем выполнения ежедневных задач. В силу специфики банковского сектора требования к политикам безопасности и моделям угроз постоянно меняются и усложняются. Фактор использования банком систем ИИ должен обязательно учитываться при разработке политик безопасности, а в рабочую группу по решению этих задач следует включать специалистов по системам ИИ, и наоборот, надо привлекать специалистов по безопасности при проектировании систем ИИ.

Рассматривая исходный перечень барьеров, эксперты назвали всего два новых, не указанных в нем стоп-фактора: отсутствие доверия к решениям, принимаемым ИИ, и страх безработицы. При этом ни сами эксперты, назвавшие эти факторы, ни их коллеги не отнесли вновь добавленные факторы к числу важных барьеров. Большинство экспертов считают, что отсутствие доверия к решениям, принимаемым ИИ, не является серьезным препятствием. Достаточно установить временный контроль над всеми решениями, принимаемыми ИИ, до тех пор, пока не будет убедительно продемонстрирована адекватность принимаемых им решений. Страх безработицы не ставится большинством экспертов в число реальных барьеров, так он никак не будет влиять на принятие решений топ-менеджментом о внедрении ИИ в банковском секторе. Это не является препятствием с точки зрения большинства экспертов.

Обсуждение результатов и заключение

Семьдесят лет назад Алан Тьюринг предложил эмпирический тест (в его формулировке – «имитационную игру» [24] (Skog, Wimelius, Sandberg, 2018)), главная задача которого состояла в ответе на вопрос: может ли машина полностью имитировать человека? Следует отметить, что приз 25 тыс. долл. за первую компьютерную программу, которую судья не сможет различить с человеком, так и не получен. Поэтому то, что мы сейчас рассматриваем как ИИ, является только процессом становления ИИ и внедрения полученных промежуточных результатов. Только в будущем придется дать ответ на принципиальный вопрос: как люди смогут сохранить лидерство над машиной после того, как она убедит их, что они общаются с человеком? Однако даже промежуточные успехи процесса внедрения искусственного интеллекта выдвигают на первый план проблему взаимодействия человека и машины: недостаточную компетентность сотрудников банков и сложности интерпретации результатов. Только после этого следуют барьеры по другую сторону теста Тьюринга – обусловленные самими системами ИИ: отсутствие необходимой инфраструктуры; разрозненность данных информационных систем и высокая стоимость решений. Важность человеческого фактора проявляется и во временном срезе. Преодоление обоих связанных с ним барьеров, по мнению экспертов, может занять до 10 лет, а на ликвидацию «технических» барьеров отводится 3–5 лет. В целом это согласуется с ситуацией, сложившейся с прохождением ИИ теста Тьюринга. Поэтому главные барьеры связаны с человеком, его компетенциями и инновационностью и так далее. Если это сопоставить с результатами зарубежного исследования по сходной проблеме – внедрению больших данных, очень схожий человеческий стоп-фактор – «неспособность понимать данные» – занял там по важности второе место после «плохого качества данных» [23] (Sejahtera, Wang, Indulska, Sadiq , 2018). Согласно концептуальному подходу Боэра и Кристенсена, популяризированному в широко известной книге последнего «Дилемма инноватора» [11] (Christensen, 1997), результаты нашего исследования показывают, что в среднесрочной перспективе ИИ будет представлять собой не прорывную, а поддерживающую инновацию. Высокая стоимость проектов внедрения ИИ станет барьером для небольших организаций к их осуществлению, а доступные дешевые, но эффективные решения появятся только через 3–5 лет с развитием облачных технологий. До этого времени крупные банки имеют возможность развивать на основе ИИ «поддерживающие технологии». Этот процесс весьма противоречив, имеет прямое отношение к выработке стратегии как крупных компаний, так тех, кто собирается составить им конкуренцию, представляя перспективное направление прикладных научных исследований.

«ИИ не заменит менеджеров, но менеджеры, которые используют ИИ, заменят тех, кто этого не делает» [15] (Jahangir, Zhiping, 2015). Мы считаем, что это высказывание применимо как к важнейшему человеческому фактору, выявленному в результате этого исследования, так и банковским организациям в целом. Они являются основой нашего размышления о будущем.

Источники:

2. Елисеева И.И., Платонов В.В. Динамический потенциал - недостающее звено в исследовании инновационной деятельности//Финансы и бизнес – 2014. – №4. – С. 102-110. URL: https://www.researchgate.net/publication/283119486_Dinamiceskij_potencial_-_nedostausee_zveno_v_issledovanii_innovacionnoj_deatelnosti

3. Индикаторы цифровой экономики: 2019: статистический сборник. – Москва: НИУ ВШЭ, 2019. – 248 с.

4. Искусственный интеллект в банковском секторе. Рейтинговое агентство «Эксперт РА», 2018. [Электронный ресурс].

URL: https://www.raexpert.ru/researches/banks/bank_ai2018#1 (дата обращения: 07.09.2020).

5. Карлик А.Е., Платонов В.В. Аналитическая структура ресурсно-ориентированного подхода. Часть 1. // Проблемы теории и практики управления. – 2013. – № 6. – С. 26-37.

6. КПМГ Барентс. Банковское дело: стратегическое руководство / Под ред. Платонова В.В. и Хиггинса М. Дж. (2-е издание) – М.: Изд-во «Консалтбанкир», 2001. – 426 стр.

7. Шумпетер Й. Процесс «созидательного разрушения» // Капитализм, социализм и демократия. Пер. с англ. – М.: Экономика, 1995. – 540 стр.

8. Artificial Intelligence and the Banking Industry’s $1 Trillion Opportunity //The Financial Brand. – 2020. [Электронный ресурс]. https://thefinancialbrand.com/72653/artificial-intelligence-trends-banking-industry/(дата обращения: 23.08.2020).

9. Artificial intelligence in banking and risk management. The Global Association of Risk Professionals. – 2019. [Электронный ресурс]. URL: https://ict.moscow/static/artificial-intelligence-banking-risk-management-110277.pdf (дата обращения: 07.09.2020).

10. Bower J., Christensen C. Disruptive Technologies: Catching the Wave// Harvard Business Review. – 1995. – Viol. 73. – No. 1. – pp. 43-53. DOI:10.1016/0024-6301(95)91075-1.

11. Christensen, C. The Innovator's Dilemma, 1997. [Электронный ресурс]. URL: https://books.google.ru/books/about/?id=SIexi_qgq2gC&redir

_esc=y (дата обращения: 07.09.2020).

12. Fouad F. The Fourth Industrial Revolution is the AI Revolution an Academy Prospective // International Journal of Information Systems and Computer Sciences. – 2019. – Vol. 8. – No.5. – PP. 155-167. DOI:10.30534/ijiscs/2019/01852019.

13. Hess T., Matt C., Benlian A., Wiesböck F. Options for Formulating a Digital Transformation Strategy // MIS Quarterly Executive. – 2016. – Vol. 15. – No. 2. – pp. 123–139. DOI: 10.7892/BORIS.105447

14. How Semantic AI is Shaking up Business Models in the Banking Sector//Forbes. – 2020. [Электронный ресурс]. URL: https://www.forbes.com/sites/forbestechcouncil/2020/03/12/how-semantic-ai-is-shaking-up-business-models-in-the-banking-sector/ (дата обращения: 01.09.2020).

15. Jahangir K., Zhiping W. The Role of Dynamic Capabilities in Responding to Digital Disruption: A Factor-Based Study of the Newspaper Industry. – 2015. [Электронный ресурс] URL:https://www.tandfonline.com/doi/abs

/10.1080/07421222.2015.1029380?journalCode=mmis20 (дата обращения: 07.09.2020).

16. Jeffery P., Arnold D. Disrupting banking // Business Strategy Review. – 2014. [Электронный ресурс]. URL: https://onlinelibrary.wiley.com/doi/epdf/10.1111/j.1467-8616.2014.01084.x (дата обращения: 26.08.2020). DOI: 10.1111/j.1467-8616.2014.01084.x

17. Kristin V., Liere-Netheler K., Packmohr S., Hoppe U. Barriers to Digital Transformation in Manufacturing: Development of a Research Agenda / Proceedings of Hawaii International Conference on System Sciences HICSS. – 2019. – pp. 4937-4946. DOI: 10.24251/HICSS.2019.594

18. Kuhl N., Goutier M., Hirt R., Satzger G. Machine Learning in Artificial Intelligence: Towards a Common Understanding / Proceedings of the 52nd Hawaii International Conference on System Sciences. – 2019. DOI: 10.24251/hicss.2019.630

19. Loewe P., Dominiquini J. Overcoming the barriers to effective innovation//Strategy & Leadership. – 2006. – Vol. 34. – No. 1. – pp. 24-31. DOI:10.1108/10878570610637858

20. Poole D, Mackworth A., Goebel R. Computational Intelligence: A Logical Approach. New York: Oxford University Press. – 1998. – 576 pages.

21. Rogers E. M. Diffusion of innovations. 4th Edition – New York: Simon and Schuster. – 2010. – 518 pages.

22. Rogers E. M., Shoemaker F. F. Communication of Innovations; A Cross-Cultural Approach: New-York: Simon and Schuster. – 1971. – 476 pages

23. Sejahtera F., Wang W., Indulska M., Sadiq S. Enablers and Inhibitors of Effective Use of Big Data: Insights from a Case Study / Proceedings of PACIS 2018 – 22nd Pacific Asia Conference on Information Systems. 2018 Tanabu M., Senoo D. Yokohama. (eds.). Available from: [Электронный ресурс]. URL: https://aisel.aisnet.org/pacis2018/27 (дата обращения: 28.11.2020).

24. Skog D., Wimelius H., Sandberg J. Digital Disruption//Business & Information Systems Engineering, 2018, Vol. 60, Issue 5, pp. 431-437.

25. Turing A. Computing Machinery and Intelligence//Mind. 1950. – No. 236(510). – pp. 433–460. DOI:10.1093/mind/LIX.236.433.

26. Utesheva A, Simpson J-R, Cecez-Kecmanovic D. Identity metamorphoses in digital disruption: a relational theory of identity // European Journal of Information Systems. – 2017. – Vol. 25. – No 4. – pp. 344–363. DOI:10.1057/ejis.2015.19.

Страница обновлена: 26.12.2025 в 23:38:13

Download PDF | Downloads: 72 | Citations: 4

Barriers to the introduction of artificial intelligence in Russian banks: size, reasons, timing and ways to overcome them

Lotosh M.R., Platonov V.V., Tkalich P.P.Journal paper

Russian Journal of Innovation Economics

Volume 11, Number 1 (January-March 2021)

Abstract:

The article is devoted to the study of the features of artificial intelligence (AI) technologies in Russian banks. This problem is relevant both for companies in the non-material production industries and for industrial enterprises operating in the information society. The focus is made on the barriers that prevent the introduction of AI technologies and the material and non-material factors that determine them. The starting point of the study was a list of the most important barriers, compiled based on the results of previous Russian and international surveys of banks and financial organizations. In the course of this research, the authors conducted interviews with the heads of IT or innovation departments of banks, suppliers of banking systems and experts in the field of AI. The results showed that the most significant barriers, both in terms of importance and time, were associated with individual competencies; and these barriers are requiring training and updating of personnel. These barriers are followed by infrastructure constraints, including problems with the quality and heterogeneity of existing systems. The high cost of implementing AI will be a factor that, in the medium term, will lead to the predominance of AI technologies that support innovation over disruptive ones. The time frame for overcoming the identified barriers and the set of measures and activities that contribute to this task are discussed.

Keywords: information society, digitalization, artificial intelligence, intangible factors, disruptive innovations, banking

Funding:

JEL-classification: O31, O32, O33

References:

Abdrakhmanova G.I., Vishnevskiy K.O., Gokhberg L.M. i dr. (2019). Indikatory tsifrovoy ekonomiki: 2019 [Digital Economy Indicators: 2019] M.: NIU VShE. (in Russian).

Artificial Intelligence and the Banking Industry’s $1 Trillion OpportunityThe Financial Brand. Retrieved August 23, 2020, from https://thefinancialbrand.com/72653/artificial-intelligence-trends-banking-industry

Artificial intelligence in banking and risk managementThe Global Association of Risk Professionals. Retrieved September 07, 2020, from https://ict.moscow/static/artificial-intelligence-banking-risk-management-110277.pdf

Bakster Norman i dr. (2001). Bankovskoe delo: strategicheskoe rukovodstvo [Banking: Strategic Guidance] M.: Izd-vo «Konsaltbankir». (in Russian).

Bower J., Christensen C. (1995). Disruptive Technologies: Catching the Wave Harvard Business Review. 73 (1). 43-53. doi: 10.1016/0024-6301(95)91075-1.

Christensen C. The Innovator's DilemmaBooks.google.ru. Retrieved from https://books.google.ru/books/about/?id=SIexi_qgq2gC&redir

Dyukov I.I., Platonov V.V. (2012). Podkhod k issledovaniyu formirovaniya intellektualnogo potentsiala innovatsionnyh menedzherov v protsesse nepreryvnogo obrazovaniya [Factors affecting russia's ongoing transition to an innovative economy]. Economics and management. (8(85)). 42-47. (in Russian).

Eliseeva I.I., Platonov V.V. (2014). Dinamicheskiy potentsial - nedostayushchee zveno v issledovanii innovatsionnoy deyatelnosti [Dynamic capacity is the missing link in the study of innovation activity]. Finance and business. (4). 102-110. (in Russian).

Fouad F. (2019). The Fourth Industrial Revolution is the AI Revolution an Academy Prospective International Journal. 8 (5). 155-167. doi: 10.30534/ijiscs/2019/01852019.

Hess T., Matt C., Benlian A., Wiesböck F. (2016). Options for Formulating a Digital Transformation Strategy MIS Quarterly Executive. 15 (2). 123-139. doi: 10.7892/BORIS.105447.

How Semantic AI is Shaking up Business Models in the Banking SectorForbes. Retrieved September 01, 2020, from https://www.forbes.com/sites/forbestechcouncil/2020/03/12/how-semantic-ai-is-shaking-up-business-models-in-the-banking-sector

Jahangir K., Zhiping W. (2015). The Role of Dynamic Capabilities in Responding to Digital Disruption: A Factor-Based Study of the Newspaper Industry Journal of Management Information Systems. 32 (1). 39-81. doi: 10.1080/07421222.2015.1029380.

Jeffery P., Arnold D. Disrupting bankingBusiness Strategy Review. Retrieved August 26, 2020, from https://onlinelibrary.wiley.com/doi/epdf/10.1111/j.1467-8616.2014.01084.x

Karlik A.E., Platonov V.V. (2013). Analiticheskaya struktura resursno-orientirovannogo podkhoda [The analytical structure of resource-oriented approach]. Theoretical and Practical Aspects of Management. (6). 26-37. (in Russian).

Kristin V., Liere-Netheler K., Packmohr S., Hoppe U. (2019). Barriers to Digital Transformation in Manufacturing: Development of a Research Agenda System Sciences HICSS. 4937-4946. doi: 10.24251/HICSS.2019.594.

Kuhl N., Goutier M., Hirt R., Satzger G. (2019). Machine Learning in Artificial Intelligence: Towards a Common Understanding System Sciences. 5236-5245. doi: 10.24251/hicss.2019.630.

Loewe P., Dominiquini J. (2006). Overcoming the barriers to effective innovation Strategy & Leadership. 34 (1). 24-31. doi: 10.1108/10878570610637858.

Poole D, Mackworth A., Goebel R. (1998). Computational Intelligence: A Logical Approach New York: Oxford University Press.

Rogers E.M. (2010). Diffusion of innovations New York: Simon and Schuster.

Rogers E.M., Shoemaker F.F. (1971). Communication of Innovations; A Cross-Cultural Approach New York: Simon and Schuster.

Sejahtera F., Wang W., Indulska M., Sadiq S. Enablers and Inhibitors of Effective Use of Big Data: Insights from a Case StudyProceedings of PACIS 2018. Retrieved from https://aisel.aisnet.org/pacis2018/27

Shumpeter Y. (1995). Protsess «sozidatelnogo razrusheniya» [The process of creative destruction] M.: Ekonomika. (in Russian).

Skog D., Wimelius H., Sandberg J. (2018). Digital Disruption Business & Information Systems Engineering. 60 (5). 431-437. doi: 10.1007/s12599-018-0550-4.

Turing A. (1950). Computing Machinery and Intelligence Mind. 510 (236). 433-460. doi: 10.1093/mind/LIX.236.433.

Utesheva A., Simpson J-R., Cecez-Kecmanovic D. (2017). Identity metamorphoses in digital disruption: a relational theory of identity European Journal of Information Systems. 25 (4). 344-363. doi: 10.1057/ejis.2015.19.