Влияние цен на нефть на стоимость жилой недвижимости

Корнилов Н.И.1

1 Московский государственный университет экономики, статистики и информатики, ,

Скачать PDF | Загрузок: 57

Статья в журнале

Российское предпринимательство *

Том 16, Номер 10 (Май 2015)

* Этот журнал не выпускается в Первом экономическом издательстве

Аннотация:

В статье рассматривается влияние цен на нефть на цены на первичном рынке жилья, как в рублёвом, так и в валютном выражении. Объясняется поведение рынка в период нестабильности курсов валют и падения цен на нефть. Предлагаются модели для оценки уровня цен на жильё в краткосрочной и среднесрочной перспективе.

Ключевые слова: первичное жильё, цены на жильё, эконометрическое моделирование

В силу специфики существующей структуры экономики и имеющегося экспортного потенциала важнейшим экзогенным фактором экономической динамики для России являются мировые цены на нефть [3]. Конъюнктура нефтяного рынка является для сферы недвижимости как составной части российской экономической является одним из фундаментальных факторов. Цены на чёрное золото существенно влияют на экономическое состояние России, определяют платежеспособный спрос и стоимость жилья через совокупность факторов: от объемов ипотечного кредитования и денежной массы у населения до уровня доходов и показателей занятости и безработицы. Воздействие колебаний цен на нефть на рынок жилья замечено давно и рассматривалось научным сообществом в ряде исследований, но в сегодняшней экономической ситуации принципы, выглядевшие обоснованными при дорогой нефти, перестают работать.

В конце прошлого года, по данным экспертов Инком-недвижимость, на вторичном рынке жилья наблюдается уникальная ситуация одновременного долларового минимума и рублевого максимума цен. По итогам декабря средняя стоимость предложения по городу Москва составила 195,1 тыс. рублей и 3,498 тыс. долл. за кв. м. На пике колебаний валютного курса месячный прирост в рублях оказался максимальным с начала 2014 года, а цены, выраженные в долларах, снижались до рекордных 2,8 тыс. долл. за 1 квадратный метр.

Целью этого исследования является оценка связи между ценами на нефть и ценами на первичное жильё на региональных рынках жилья. Информационную базу составили данные Росстата [6] и ЦБ, данные профессиональных участников рынка жилья, а также информация ММВБ о котировках на нефть и курсах национальных валют.

В этом исследовании в качестве исходных использовались данные о котировках нефти марки Brent за первое число каждого месяца, начиная от 01.01.2008 и до 01.01.2015 года включительно [4]. За тот же промежуток времени были взяты данные о курсе доллара США по отношению к рублю [5].

Классификация и выбор объектов исследования

Региональные рынки жилья в России существенно отличаются друг от друга ввиду различий регионов по характеристикам уровня жизни населения и экономическим показателям. В этой связи представляется целесообразным разбить генеральную совокупность на однородные группы по основным характеристикам рынка жилья.

Рынок жилья в Москве не сопоставим ни с одним другим региональным рынком по причине своей насыщенности деньгами, а так же постоянного спроса при завышенных ценах, потому в это исследование данные по нему включаться не будут. Рынок жилья Московской области подвержен существенному влиянию со стороны столичного рынка жилья, но в то же время обладает рядом характерных черт, присущих и иным региональным рынкам жилья в России, поэтому он включается в исследование наряду с прочими. Информация по рынкам регионов СКФО представлена в виде сводного показателя в силу специфики этих регионов.

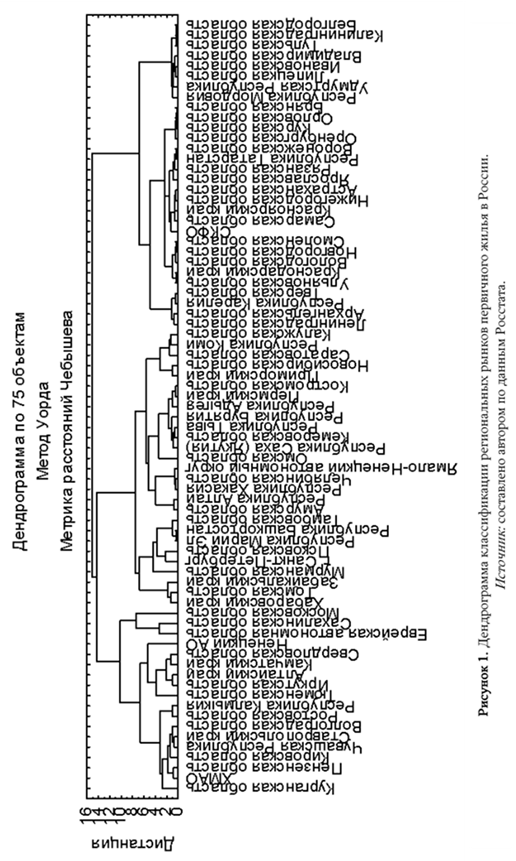

Для классификации региональных рынков жилья были использованы данные по 75 регионам РФ о среднедушевых денежных доходах, средних ценах на первичном рынке жилья по регионам, объёме выданных ипотечных кредитов и плотности населения. Выбор в качестве характеристики рынка недвижимости именно цен на первичном рынке жилья обоснован несколькими факторами. Усреднять цены на первичном и вторичном рынках жилья не стоит, вводить оба показателя в кластерный анализ нельзя из-за сильной линейной связи между ними. Поскольку цены на вторичном рынке жилья корректируются следом за существенными изменениями на рынке жилья первичном, именно он выбран основным характеризующим показателем. Для разбиения исследуемой совокупности использовался иерархический агломеративный алгоритм кластерного анализа и правило Уорда. В этом методе в качестве целевой функции применяют внутригрупповую сумму квадратов отклонений, т.е. сумму квадратов расстояний между каждой точкой (объектом) и средней по кластеру, содержащему этот объект. На каждом шаге объединяются такие два кластера, которые приводят к минимальному увеличению целевой функции, т.е. внутригрупповой суммы квадратов отклонений. Этот метод направлен на объединение близко расположенных кластеров [2].

Метрикой расстояния в данном исследовании изберём метрику расстояний Чебышева. Такое расстояние может оказаться полезным, когда необходимо определить два объекта в разные классы в зависимости от различий между ними по одному наиболее значимому признаку [1]. В нашем случае значимым признаком является цена на первичном рынке жилья.

Анализ приведённой дендрограммы позволяет выделить 4 кластера. Наиболее интересным для нашего исследования видится кластер, составленный из развитых региональных рынки жилья. Относительно высокие доходы населения позволяют создать обеспеченный спрос на достаточно высокие цены, предложенные застройщиками. Ситуацию в этом кластере можно назвать благоприятной с точки зрения как рядового покупателя жилья, так и инвестора, вложившего капитал в строительство на ранних этапах. В состав кластера входит 21 регион. В его состав входят Ленинградская, Архангельская, Тверская, Ульяновская, Вологодская, Новгородская, Смоленская, Самарская, Нижегородская, Астраханская, Ярославская, Рязанская, Воронежская, Оренбургская, Курская, Орловская, Брянская, Липецкая, Ивановская, Владимирская, Тульская, Калининградская и Белгородская области, а также Красноярский край, республики Татарстан, Мордовия и Удмуртия. Кроме того, сюда же могут быть отнесены показатели регионов СКФО. Также вызывает интерес «аномальный» кластер, который сформирован рынками трёх областей – Московской, Сахалинской и Еврейской.

Для анализа влияния цены нефти на цены на жильё в регионах России представляется подходящим выбрать регионы из наиболее развитого кластера, например, республику Татарстан, отличающуюся стабильным экономическим положением, и Ленинградскую область, испытывающую влияние как со стороны рынка жилья города Санкт-Петербург, так и рынков жилья соседних областей, близких не только в географическом, но и в экономическом плане. Также моделирование будет проведено по данным рынка жилья Московской области как рынку достаточного дорогого для жизни региона.

Анализ характера связи исследуемых показателей

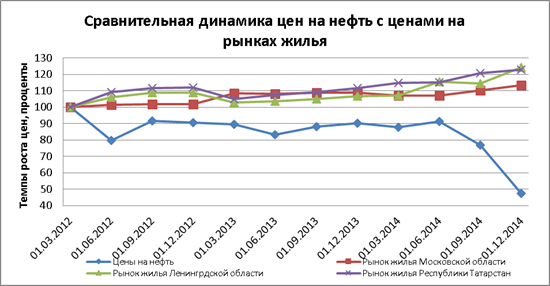

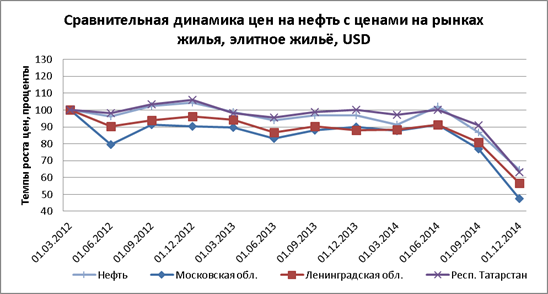

Для наглядности на графике 2 приведены не абсолютные значения показателей, а их относительный прирост по кварталам с 2012 по 2014 годы. Начиная с лета 2014 года на рассмотренных рынках жилья наблюдался рост, на фоне падения цен на нефть.

Падение цен на нефть и последовавшая за ним девальвация рубля повлекли за собой панические настроения у держателей рублёвых активов и желание конвертировать последние в более устойчивую форму. В частности, появился повышенный спрос на недвижимость, который в известной мере подстегнул рост цен в последнем квартале 2014 года.

Рисунок 2. Сравнительная динамика цен на нефть с ценами на рынках жилья (источник - составлено автором по данным Росстата и ММВБ)

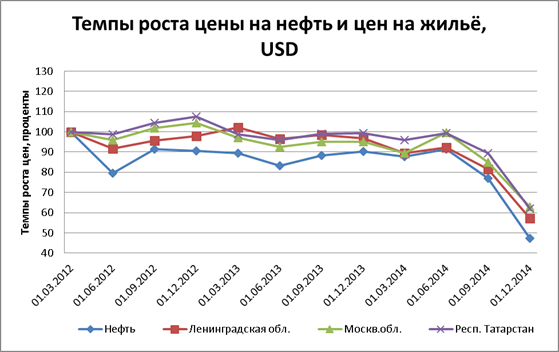

Рисунок 3. Темпы роста цены на нефть и цен на жильё, USD (источник - составлено автором по данным Росстата и ММВБ)

Ярче всего заметна корреляция цены на нефть с темпами роста (а в картине сегодняшнего дня – темпами падения) долларовых цен на рынке недвижимости. Снижение стоимости нефти влечёт за собой ослабление российской валюты и, как следствие, снижение долларовых цен на жилье. Разумеется, динамичный сырьевой рынок реагирует на тенденции, будь они негативные или позитивные, более резко, нежели относительно инертный рынок жилья.

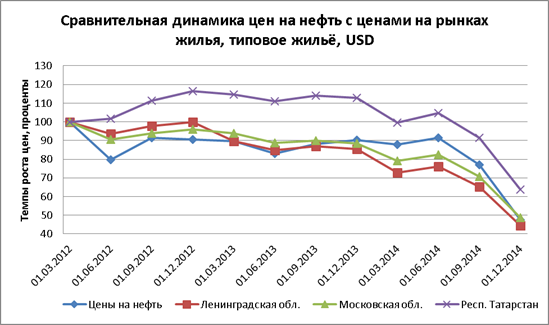

Рисунок 4. Сравнительная динамика цен на нефть с ценами на рынках жилья, типовое жильё, USD (источник - составлено автором по данным Росстата и ММВБ)

Динамика долларовых цен на элитное жильё сильнее увязана с динамикой цен на нефть, нежели цены на иные виды жилья.

Анализ динамики цен на нефть и цен на жильё иллюстрирует взаимосвязь этих показателей, но для более точной оценки силы и характера этой связи мы воспользуемся инструментарием регрессионного анализа. Исследуемым показателем будут рублёвые цены на жильё в уже упомянутых регионах, так как доля рублёвых сделок на рынке жилья по оценкам профессиональных участников рынка превысила 95%. Объяснение подобному явлению лежит в природе повышенного спроса – в недвижимость переводились (и на сегодняшний день продолжают переводиться) именно рублёвые активы, иностранную валюту потенциальные покупатели предпочитают держать.

Рисунок 5. Сравнительная динамика цен на нефть с ценами на элитное жильё, USD (источник - составлено автором по данным Росстата и ММВБ)

Моделирование цен на первичном рынке жилья

Матрица парных коэффициентов корреляции показывает связь средней силы между ценами на нефть (в долларах США) и рублёвыми ценами на первичное жильё в Московской области и сильную – для региональных рынков Ленинградской области и Татарстана. Характер связи – обратный.

Таблица

Матрица парных коэффициентов корреляции

|

|

Цены на нефть

|

Цены на первичном рынке жилья МО

|

Цены на первичном рынке жилья ЛО

|

|

Цены на нефть

|

1

|

|

|

|

Цены на первичном рынке жилья МО

|

-0,636

|

1

|

|

|

Цены на первичном рынке жилья ЛО

|

-0,774

|

0,554

|

1

|

|

Цены на первичном рынке жилья Республики Татарстан

|

-0,717

|

0,609

|

0,914

|

Построение

регрессионных модели связи рублёвых цен на первичное жильё ![]() (тысяч рублей за м2) и

долларовых цен на нефть

(тысяч рублей за м2) и

долларовых цен на нефть ![]() даёт результат невысокого качества – менее 60%

вариации результирующего признака обусловлено вариацией признака факторного.

Поэтому мы добавим в модель переменную

даёт результат невысокого качества – менее 60%

вариации результирующего признака обусловлено вариацией признака факторного.

Поэтому мы добавим в модель переменную ![]() -

соотношение среднедушевого дохода и стоимости потребительской корзины по

кварталам.

-

соотношение среднедушевого дохода и стоимости потребительской корзины по

кварталам.

![]() Ленинградская

область

Ленинградская

область

![]() Московская

область

Московская

область

![]() Республика Татарстан

Республика Татарстан

Проверка наличия автокорреляции при помощи критерия Дарбина-Уотсона в данном случае неприменима, так как исходные данные представляют собой квартальные данные за 3 года, что ведёт к недостаточному объёму выборки.

Включение в анализ переменной, характеризующей уровень жизни населения, и сумму располагаемых им средств положительно повлияло на качество модели. Построенные уравнения регрессии позволяют сделать вывод о том, что среди рассмотренных рынков жилья наиболее чувствителен к колебаниям цен на «чёрное золото» региональный рынок Московской области – в среднем, снижение цены за баррель марки Brent на $1 цена 1 квадратного метра общей площади росла на 170,3 рубля. Также на рынке жилья Московской области наиболее сильно в абсолютном исчислении было выражено влияние среднедушевых доходов: рост соотношение среднедушевого дохода населения и стоимости фиксированного набора товаров и услуг при росте на 1% в среднем увеличивало цену на 1 квадратный метр на 14849 рублей.

Подобные

результаты вынуждают рассмотреть модель долларовой цены ![]() на

первичное жильё в тех же регионах.

на

первичное жильё в тех же регионах.

![]() Ленинградская

область

Ленинградская

область

![]() Московская

область

Московская

область

![]() Республика Татарстан

Республика Татарстан

Построенные

модели выглядят более качественными за счёт более высокой доли объясненный

вариации результирующей переменной. Наиболее сильное влияние цены на нефть

оказывают на цены на первичное жильё на рынке Московской области, наименьшее

среди рассмотренных рынков – в республике Татарстан. Индикатор рублёвой

покупательной способности населения ![]() удалён из уравнения как

незначимая переменная. Для моделирования рублёвой цены 1

метра квадратного допустимо исходить из предположения о цене

удалён из уравнения как

незначимая переменная. Для моделирования рублёвой цены 1

метра квадратного допустимо исходить из предположения о цене ![]() рублей за баррель нефти (средняя рублёвая

цена и среднее квадратическое отклонение по данным за 3 последних года) для

определения курса доллара. Следует отметить, что прогнозирование с оглядкой на

это утверждение может производиться с приемлемой точностью на срок до 1 года.

Поэтому применимыми остаются модели как валютной, так и рублёвой цен на

недвижимость.

рублей за баррель нефти (средняя рублёвая

цена и среднее квадратическое отклонение по данным за 3 последних года) для

определения курса доллара. Следует отметить, что прогнозирование с оглядкой на

это утверждение может производиться с приемлемой точностью на срок до 1 года.

Поэтому применимыми остаются модели как валютной, так и рублёвой цен на

недвижимость.

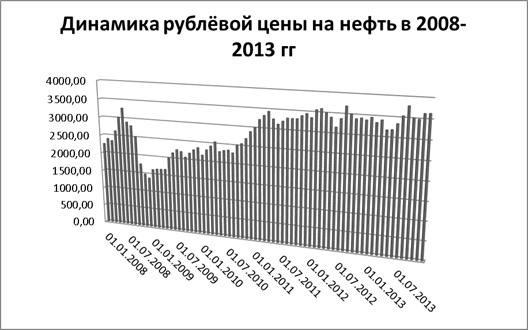

Рисунок 6. Динамика рублёвой цены на нефть в 2008-2013 гг. (источник - составлено автором по данным ММВБ)

На рисунке 6 представлен график рублёвой цены барреля нефти за 2008-2013 годы. После обвала в конце 2008 года уровень цены на нефть в рублях вернулся к пиковым показателям первой половины 2008 года к середине 2011 года. С того момента колебания рублёвой цены за баррель нефти проходили в достаточно узком коридоре, что позволяет говорить о достаточно стабильном уровне цен на нефть в районе 3600 рублей. Многие экономисты, например, Сергей Алексашенко, считают такую цену равновесной.

Рисунок 7. Динамика рублёвой цены на нефть в 2014 году (источник - составлено автором по данным ММВБ)

На рисунке 7 представлен график рублёвой цены барреля нефти в 2014 году. Существенные колебания валютного курса не оказали серьёзного влияния на рублёвую цену 1 барреля нефти.

Заключение

Подводя итоги нашего исследования, можно сделать следующие выводы. Во-первых, потрясения на биржах и валютных рынках не повлияли на характер связи между ценами на нефть и на жильё, измеренными в долларах США. Наиболее сильная связь между этим показателями замечена в сегменте элитного жилья.

Во-вторых, анализ сегодняшних экономических процессов позволил построить адекватную модель цены на недвижимость в различных регионах Российской Федерации, применимую в краткосрочной перспективе (до 1 года). Ожидать принципиальных изменений в механике определения курсов рубля и доллара при помощи цен на нефть в ближайший год едва ли стоит, что позволяет строить достаточно точные предположения о рублёвых ценах на жильё.

В третьих, если мы рассмотрим моделирование цен в среднесрочной перспективе, то модель зависимости рублёвой цены на жильё от цен на нефть и рублёвой покупательной способности населения показывает себя в более выгодном свете, так как не опирается на «правило 3600 рублей», справедливость которого в среднесрочной перспективе (от 1 до 3 лет) статистически не обоснована.

Страница обновлена: 18.02.2026 в 00:18:21

Download PDF | Downloads: 57

The influence of oil prices on residential real estate prices

Kornilov N.I.Journal paper

Russian Journal of Entrepreneurship *

Volume 16, Number 10 (May, 2015)

Abstract:

The article deals with the influence of oil prices on primary housing market prices, expressed in rubles and foreign currencies. The market behavior during the periods of currencies instability and oil price downturns has been explained. The author proposes models for assessing the real estate price levels in the short- and medium-term.

Keywords: primary housing, real estate prices, econometric modelling