Применение концепции управления стоимостью в российских нефтяных компаниях

Календжян С.О.1, Бусыгин Е.Г.1

1 Российская академия народного хозяйства и государственной службы при Президенте, Россия, Москва

Скачать PDF | Загрузок: 37

Статья в журнале

Креативная экономика (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 15, Номер 4 (Апрель 2021)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=45838265

Аннотация:

В современном мире конкуренция между компаниями высока как никогда. И речь идет не только о конкуренции на рынке товаров, но и на рынке человеческого капитала, технологий, а также на фондовом рынке. На данном этапе российские компании, в том числе нефтяные, не до конца используют скрытые возможности этого ресурса, тогда как западные компании используют его более эффективно и пытаются всеми способами вызвать доверие у инвесторов, обеспечивая бизнесу возможность долгосрочного процветания.

В данной статье мы рассмотрим основные элементы концепции управления стоимостью, предложим свою методику перехода нефтяных компаний к качественно новому стилю управления.

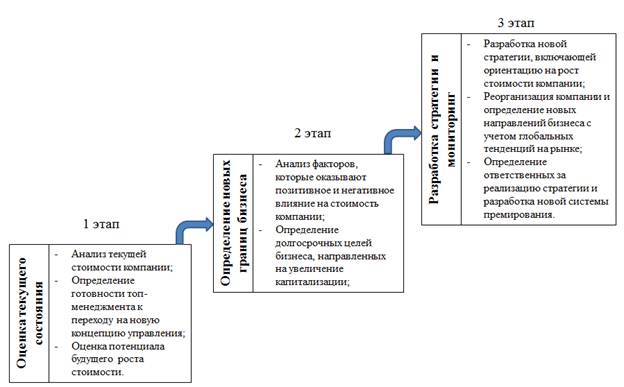

На основании анализа разных методик и системных преобразований, нацеленных на переход компаний на концепцию управления стоимостью, мы разработали алгоритм действий, включающий три этапа – оценку текущего состояния, определение новых границ бизнеса, разработку стратегии и мониторинг.

В статье предложена методика перехода российских нефтяных компаний к новому стилю управления и представлен авторский подход к оценке факторов, влияющих на стоимость нефтяных компаний

Ключевые слова: управление стоимостью, нефтяные компании, фондовый рынок, мотивация топ-менеджмента

JEL-классификация: G32, G34, F21

Введение

Одной из главных задач топ-менеджмента публичных акционерных компаний является увеличение их стоимости для акционеров. Данный вектор появился в американской бизнес-среде и довольно быстро распространился на развитые страны в 90-х – начале 2000-х годов. В основе концепции VBM (value based management) – смена существовавшей ранее парадигмы анализа результатов деятельности бизнес-единиц.

До этого в системе менеджмента доминировала «бухгалтерская» модель, которая опиралась в большей степени на управление доходами и издержками компаний и поиск оптимального соотношения между входящими и исходящими финансовыми потоками [4] (Dashkin, Kokh, Makarenko, Khasanov, 2019). Таким образом, проведение оценки альтернативных возможностей получения доходов отходило на второй план. А в рамках подхода управления стоимостью компании создание экономической прибыли «требует внимательного изучения риска инвестиций, поиска сопоставимых по риску альтернатив, анализа результатов и, следовательно, кардинального перекраивания всего процесса выявления и оценки выигрыша» [4] (Dashkin, Kokh, Makarenko, Khasanov, 2019). Основным недостатком бухгалтерской модели является отсутствие возможности сопоставить бухгалтерскую прибыль компании с инвестиционным риском, который важен для инвесторов. «Отсюда следует, что в обосновании ключевых решений о капитале (об инвестициях, о выборе источников финансирования, о реструктуризации и присоединении) невозможно оперировать данными о рентабельности, рассчитанными на базе бухгалтерского стандарта. Каким бы совершенным он ни был, ни один показатель рентабельности или доходности (return on assets, ROA, или return on equity, ROE), полученный на основе данных финансовой отчетности компании, не увязан с риском и поэтому не может быть критерием для финансовых, а главное – для стратегических решений» [4] (Dashkin, Kokh, Makarenko, Khasanov, 2019). В этой связи в рамках новой парадигмы основным показателем, отражающим результат деятельности компании, в современном мире является не начисленная прибыль, а показатель потоков свободных денежных средств (free cash flows).

Если перейти от конкретных показателей, отличающих две модели принятия решений менеджментом, то можно добавить, что переключение на модель управления стоимостью компании должно было решить так называемую агентскую проблему. В глобальном смысле директорам в рамках парадигмы управления стоимостью предприятия предоставили возможность принимать решения с точки зрения собственника, то есть вырабатывать стратегию и контролировать ее исполнение, а не просто выполнять операционные и тактические задачи. Именно поэтому в 2000-х годах в западных странах стали популярны программы выплат топ-менеджерам бонусов в виде опционов, по которым можно получить определенное количество акций компании, а также установление связи между премиями и годовыми финансовыми результатами компаний (например, размер чистой прибыли).

В России также применяются системы премирования директоров высшего эшелона, однако соотнести выплачиваемые бонусы с увеличением стоимости предприятий в долгосрочной перспективе затруднительно ввиду отсутствия транспарентности таких систем. В компаниях с государственным участием до сих пор применяются традиционные системы вознаграждения [8] (Kutuzova, 2017). Например, на сайте компании ПАО «НК «Роснефть» обозначены следующие виды стимулирования топ-менеджеров: денежное вознаграждение, социальный пакет и нематериальное стимулирование. [1] К денежному вознаграждению относится оклад и премии, но на основании чего происходит расчет суммы премий – не указано. Другой пример, ПАО «Газпром» при убытке в 277 млрд руб. увеличило премии топ-менеджменту в первой половине 2020 года на 33% по сравнению с аналогичным периодом в прошлом году. [2] Таким образом, в двух крупнейших по капитализации российских компаниях нефтегазового сектора система премирования находится в слабой зависимости от фактических результатов деятельности компаний.

Неоцененность российских нефтяных компаний и опыт управления стоимостью в западных фирмах

В таблице 1 представлены данные по рыночной капитализации, стоимости компаний (Enterprise Value [3]) и другим показателям нескольких российских и зарубежных нефтегазовых компаний. Данные свидетельствуют о том, что российские нефтяные компании значительно недооценены относительно зарубежных конкурентов. Особенно это касается государственных компаний Газпрома и Роснефти, коэффициенты цена/прибыль практически на самом низком уровне, показатели отношения EV к рыночной капитализации – самые высокие, что говорит об их существенной недооценке относительно других фирм. В этой связи переход на управление стоимостью предприятий представляется еще более актуальным в российской действительности с учетом того, что отечественные компании сильно недооценены относительно западных.

Таблица 1

Показатели цена/прибыль, капитализации и EV (enterprise value) ведущих российских и зарубежных нефтегазовых компаний в 2019 году

|

Название

компании

|

Страна

|

Капитализация,

в млрд долл.*

|

Стоимость

компании (EV), в млрд долл.*

|

Цена/

прибыль (P/E) |

EV/

капитализация |

|

Роснефть

|

Россия

|

75,8

|

126,5

|

7,2

|

1,66

|

|

Газпром

|

Россия

|

96,3

|

144,1

|

3,8

|

1,5

|

|

Лукойл

|

Россия

|

64

|

66

|

6,3

|

1,03

|

|

Exxon Mobil

|

США

|

295,4

|

337,2

|

20,3

|

1,14

|

|

Chevron

|

США

|

226,8

|

247,9

|

17,3

|

1,09

|

|

BP

|

Великобритания

|

125,9

|

181,7

|

26,9

|

1,43

|

|

Royal Dutch Shell

|

Нидерланды

|

241

|

314

|

11,9

|

1,3

|

Источник: составлено авторами по данным Yahoo!finance.

Переориентация российских предприятий нефтегазовой отрасли на управление в рамках стоимостной парадигмы позволила бы не только существенно увеличить их капитализацию, а значит – оптимизировать привлечение финансовых средств под инвестиционные проекты, не прибегая к государственному финансированию, но и, возможно, повысила бы конкурентоспособность на мировом рынке посредством повышения эффективности принимаемых управленческих решений. В качестве примера можно привести диверсификацию бизнеса Exxon Mobil. Компания помимо ведения производственной деятельности в традиционном для нее нефтяном секторе также [4]:

· развивает химическое направление (производит легкие пластиковые упаковочные материалы, которые помогают другим производителям сокращать потребление энергии, выбросы и отходы);

· участвует в научных исследованиях и разработках инновационного топлива и технологий, которые позволят сократить выбросы парниковых газов;

· развивает возможности подземного хранения CO2, используя многолетний опыт в разведке, разработке и добыче углеводородных ресурсов.

Таким образом, компания Exxon Mobil пытается отвечать запросам потребителей, которые формируются в современном мире, а также функционировать и вести производственную деятельность в соответствии с новыми вызовами, включая мировую экологическую повестку. В свою очередь, реакция Exxon Mobil на новые вызовы современного мира и трансформирующуюся реальность, готовность не просто диверсифицировать бизнес и перепрофилировать его в соответствии с возникающими глобальными вызовами, в долгосрочном плане, скорее всего, приведет к росту капитализации компании и увеличению ее внутренней стоимости, а это – основание для премирования топ-менеджмента.

Подразделение нефтяной компании Chevron – Chevron Technology Ventures занимается внедрением эффективных технологий в основной бизнес фирмы. При этом стоит отметить, что данные технологии могут вывести компанию Chevron на другие рынки, не связанные с традиционным бизнесом, и тем самым увеличить ее стоимость. Среди фирм, которые были проинвестированы Chevron [5]:

· Microfabrica, которая является лидером отрасли в производстве металлических компонентов, подсистем и устройств микрометрового и миллиметрового размеров, а также устройств с характеристиками, измеряемыми в микронах;

· Acumentrics. Разрабатывает твердооксидные топливные элементы, способные работать при высоких температурах;

· Ensyn. Производит возобновляемое жидкое топливо и возобновляемые химические продукты из древесных отходов;

· Inventys. Занимается разработкой энергоэффективной технологии улавливания диоксида углерода из промышленных дымовых газов;

· Мaana. Компания разработала новый подход к математическому представлению и анализу знаний. Запатентованная Maana Computational Knowledge Graph™ позволяет промышленным компаниям кодировать человеческий опыт и данные из разных баз в цифровые знания, которые помогают сотрудникам принимать более качественные и быстрые решения и др.

Российские же компании ведут хозяйственную деятельность исключительно в рамках добычи и переработки, то есть в традиционном секторе. Например, в разделе «Бизнес» на своем сайте ПАО «ЛУКОЙЛ» сообщает, что [6]:

· разведка и добыча нефти и газа является центральным звеном деятельности Группы «ЛУКОЙЛ»;

· компания ищет новые технологии и оборудование в области геологоразведки, добычи, нефтепереработки и т.д., а также уделяет внимание модернизации российских НПЗ;

· приоритетом компании является реализация новых проектов в целях увеличения объемов добычи.

У ПАО «НК «Роснефть» на сайте также присутствует только информация о производственной деятельности в рамках традиционной нефтяной индустрии: разведка, добыча, переработка и сбыт. [7]

Такое существенное отличие в стратегиях зарубежных и российских компаний не может не отражаться на стоимости ценных бумаг последних. При этом важно отметить, что, несмотря на недооценку на современном этапе отечественных фирм, при сохранении ими текущих приоритетов, направленных исключительно на развитие традиционного бизнеса, эта тенденция может не только не продолжиться, но и усилиться. Тем более в случае такой волатильности на рынке нефти, которая наблюдалась в 2020 году. Зависимость экономического благосостояния нефтяных компаний исключительно от сырьевого рынка в традиционном его понимании делает компанию уязвимой к внешним шокам, что повышает риски для инвесторов, и они закладывают их в стоимость ценных бумаг.

Когда топ-менеджмент компаний концентрируется в большей степени на производственном процессе, это может негативно отразиться на долгосрочном видении перспектив рынка, прогнозировании и определении рыночных тенденций. История знает много примеров того, как сосредоточенность на выпускаемой продукции, а не на запросах потребителя, привела компании – лидеры отрасли к существенной потере доли рынка и даже к банкротству. Среди таких фирм Eastman Kodak, Penn Central и др.

Переход к управлению стоимостью в российских нефтяных компаниях позволит сосредоточиться на задаче не столько наращивания добычи нефти и производства, сколько на задаче долгосрочного увеличения благосостояния инвесторов. Это сделает необходимым пересмотр текущих стратегических целей и разработку новых моделей функционирования бизнеса.

Алгоритм перехода нефтяных компаний к концепции управления стоимостью

На основании анализа разных методик и системных преобразований, нацеленных на переход компаний на концепцию управления стоимостью, мы разработали алгоритм действий, представленный на рисунке 1.

Рисунок 1. Процесс перехода компании от традиционного менеджмента к управлению стоимостью

Источник: составлено авторами.

На первом этапе собственникам и топ-менеджменту нефтяных компаний необходимо провести анализ текущей стоимости компаний на основании существующих методик и определить готовность управленцев высокого уровня к переходу к новой концепции ведения бизнеса. Последнее в первую очередь касается именно топ-менеджмента, так как в случае принятия новой концепции управления их бонусы и премии будут привязаны к увеличению рыночной стоимости компании в будущем, что, безусловно, скажется на их благосостоянии. Действуя в новой парадигме, топ-менеджменту придется принимать решения, опираясь не только на увеличение выручки, прибыли и сокращение издержек бизнеса, но и учитывать оптимальные варианты развития компании с точки зрения роста капитализации в долгосрочной перспективе.

Если собственникам и топ-менеджменту удалось достичь понимания в необходимости перехода к новой парадигме управления компанией и договориться об условиях такого перехода, то можно переходить ко второму этапу. Он включает в себя детальный анализ факторов, которые оказывают позитивное и негативное влияние на стоимость фирмы, а также определение долгосрочных целей бизнеса, направленных на увеличение рыночной стоимости. На этом этапе управленцам необходимо определить, какие риски в перспективе 5–10 лет могут привести ключевую деятельность компании к упадку и как их нивелировать, какие виды бизнеса стоит развивать и куда направить инвестиционные потоки, чтобы добиться большего эффекта в рамках увеличения стоимости компании на обозначенном временном горизонте.

На третьем этапе топ-менеджменту предстоит разработать новую стратегию компании, ориентированную на увеличение капитализации фирмы с учетом факторов и перспективных направлений бизнеса, выявленных на предыдущем этапе. После разработки стратегии начинается ее осуществление, которое включает реорганизацию компании, а также определение лиц, ответственных за каждое направление бизнеса. В дальнейшем собственникам и топ-менеджменту необходимо будет проводить мониторинг реализации стратегии, а также при необходимости вносить корректировки в основную стратегию.

В Вестнике McKinsey в статье об управлении стоимостью компании [5] (Ivashkovskaya, 2004) главный вопрос, который авторы связывают с измерением стоимости, звучит следующим образом: «Осознают ли менеджеры, каким образом создается стоимость и как фондовый рынок оценивает компании?». Ответ на этот вопрос является ключом к оценке результативности компании с точки зрения инвесторов [1] (Vashchenko, Voskanyan, 2018).

Таблица 2

Риски снижения стоимости акций компаний нефтяного сектора

|

№

|

Виды рисков

|

Примеры

|

|

Экономические

риски

| ||

|

1.

|

Рыночный риск

|

Цена и спрос на рынке нефти, не соответствующие

покрытию инвестиционных и производственных издержек

|

|

2.

|

Производственные риски

|

Внеплановый рост затрат на строительство

инфраструктуры и технологии для добычи на месторождении

|

|

3.

|

Операционные риски

|

Недостаточность резервов.

Издержки на поддержание окружающей среды и штрафы за ее деградацию |

|

4.

|

Риск ликвидности

|

Трудности с выплатой кредитов и сумм по

облигационным займам

|

|

5.

|

Макроэкономические риски

|

Изменение процентных ставок.

Инфляционные шоки |

|

Политические

риски

| ||

|

6.

|

Регуляторные риски

|

Введение дополнительных административных

процедур

|

|

7.

|

Риски трансферта и распределения прибыли

|

Неблагоприятные валютные изменения.

Ограничения по сумме на валютную выручку |

|

8.

|

Риск национализации

|

Национализация активов компании при

установлении неблагоприятного политического режима

|

|

Юридические

риски

| ||

|

9.

|

Риски нарушения контрактных условий

|

Невыполнение контрагентами своих контрактных

обязательств в части оплаты, возврата денежных средств и др.

|

|

10.

|

Юридические риски

|

Недостатки судебной системы в стране ведения

хозяйственной деятельности

|

|

Риски

форс-мажорных ситуаций

| ||

|

11.

|

Форс-мажоры

|

Погодные катаклизмы (наводнение,

землетрясение).

Гражданские войны. Забастовки |

|

Альтернативные источники энергии

| ||

|

12.

|

Риски перехода на другие источники

|

Увеличение числа электромобилей и автомобилей

на газу

|

|

Неэффективные решения

| ||

|

13.

|

Агентская проблема

|

Дело компании Enron

|

Для того чтобы переход на новую концепцию управления в компаниях не был простой формальностью, необходимо, чтобы топ-менеджмент четко знал ответ на данный вопрос. Более того, необходимо понимание, как использовать положительные с точки зрения фондового рынка факторы на пользу компании для приращения стоимости и как нивелировать отрицательные.

В таблице 2 представлены внешние факторы, которые могут стать в определенный момент рисками снижения цен акций нефтяных компаний. Чтобы этого избежать, топ-менеджменту более тщательно придется взвешивать принимаемые решения. Если в рамках прежней парадигмы управления можно было оценить влияние внешних шоков только на выручку или прибыль – финансовые показатели, то теперь, в рамках парадигмы управления стоимостью, нужно будет предусмотреть и их влияние на стоимость ценных бумаг.

Опираясь на эти принципы, компании Exxon Mobil и Chevron, несмотря на ведение основного бизнеса в нефтяной сфере и получая от него больший доход, чем от других направлений, развивают технологии снижения выбросов парниковых газов и участвуют в экологических стартапах. Тем самым западные фирмы снижают для своих инвесторов и для себя риск перехода потребителей во всем мире на другие источники энергии (табл. 2).

Однако для разработки эффективной стратегии в рамках концепции управления стоимостью компании необходимо выявить те факторы, которые положительно влияют на стоимость нефтяных компаний.

Модели определения факторов, влияющих на стоимость нефтяных компаний

Стоить отметить, что финансовые рынки трудно назвать эффективными в силу различных факторов: неоднозначности интерпретации инвесторами поступающей информации о компаниях, различий в склонности к риску. Участники фондового рынка могут придавать существенное значение положительным сигналам, упуская из виду значимость отрицательных моментов.

Рыночная неэффективность и принятие неоптимальных решений инвесторами входят в число основных тем, обсуждаемых в рамках такого направления, как поведенческие финансы. Так, А. Шлейфер рассматривает неэффективность рынков с точки зрения возможностей для проведения арбитражных сделок [14] (Snimshchikova, Chugaeva, 2013). В рамках теории об эффективности рынков арбитражные сделки – это механизм, который корректирует рыночную стоимость активов в соответствии с их фундаментальной ценой. В своей работе А. Шлейфер показывает, что открытые возможности для совершения арбитражных сделок могут быть рискованными, несмотря на фундаментальные факторы. Такой риск он называет noise trader risk. Иначе говоря, существуют рыночные силы, которые препятствуют выравниванию стоимости активов, чья фундаментальная стоимость расходится с рыночной. Более того, «шумные» трейдеры, которые создают волатильность на финансовых рынках, могут опередить арбитражеров по доходам, несмотря на фундаментальную обоснованность инвестиционных решений последних.

Результаты исследований, проводимых в рамках направлений поведенческой экономики и поведенческих финансов, ставят под сомнение теорию эффективности рынков. Это означает, что рыночная капитализация компаний зачастую не отражает их фундаментальной стоимости, включая компании нефтяной отрасли.

Для нейтрализации влияния эффектов, связанных с неэффективностью рынка, на результаты исследования будет проведено эконометрическое исследование с двумя зависимыми переменными. В таблице 3 представлены данные для проведения эконометрического анализа для выявления факторов, влияющих на стоимость нефтяных компаний.

Таблица 3

Зависимая и независимые переменные для проведения регрессионного анализа

|

№

|

Название в модели

|

Единицы измерения

|

Краткая характеристика

|

|

Эндогенная переменная

| |||

|

1.

|

ROWA

|

%

|

Коэффициент

расширения компании. Разница между коэффициентом рентабельности

инвестиционного капитала и средневзвешенной стоимостью капитала

|

|

2.

|

MarketCap

|

млн.

долл.

|

Капитализация

нефтяной компании. Для тех компаний, чья капитализация была выражена в

национальной валюте, перевод в доллары осуществлялся по среднему курсу за

соответствующий квартал. Использовались данные по курсам валют,

представленные на сайте https://ru.investing.com/currencies

|

|

Экзогенные переменные

| |||

|

1.

|

OPECoilprod

|

тыс. тонн

|

Показатель суммарной добычи нефти

странами ОПЕК

|

|

2.

|

GRI

|

Пункт

|

Индекс геополитической напряженности.

Индекс разработан Д. Калдаро и М. Яковьелло и основан на частоте

встречаемости слов, связанных с геополитической напряженностью, в 11 ведущих

международных газетах. Более подробная информация о расчете представлена на

электронном ресурсе, который доступен по следующей ссылке http://www.policyuncertainty.com/gpr.html

|

|

3.

|

WUI

|

Пункт

|

Индекс мировой неопределенности.

Индекс разработан Х. Аширом, Н. Блумом, Д. Фурчери и основывается на частоте

встречаемости слова «неопределенность» и различных его вариантов в

квартальных страновых отчетах Economist Intelligence Unit (EIU). Более

подробная информация о расчете представлена на электронном ресурсе, который

доступен по следующей ссылке http://www.policyuncertainty.com/wui_quarterly.html

|

|

4.

|

GGEmissions

|

тонн/млн

долл.

|

Объем выбросов парниковых газов

компанией, который приходится на 1 млн долл. выручки компании.

Данные, представляемые компаниями по данному показателю, являются годовыми, поэтому в рамках данной работы мы придерживались принципа, что объемы выбросов равномерно распределены по кварталам в рамках каждого года |

|

5.

|

Bowners

|

Доли

|

Суммарная доля акционерного капитала,

принадлежащая крупнейшим институциональным инвесторам (первым 100 в списке).

Этот показатель позволит сделать вывод о том, насколько крупнейшие инвесторы

фондового рынка заинтересованы в приобретении акций той или иной компании, и

выявить тренды

|

|

6.

|

COP

|

Баррелей

|

Поквартальная добыча нефти компанией

|

|

7.

|

Debt_ratio

|

%

|

Коэффициент задолженности компании.

Рассчитывается как отношение заемных средств к суммарным активам

|

|

8.

|

Prof_up

|

%

|

Рентабельность продаж по сегменту upstream,

которая рассчитывается как отношение прибыли по сегменту добычи к выручке по соответствующему

сегменту

|

|

9.

|

Prof_down

|

%

|

Рентабельность продаж по сегменту downstream,

которая рассчитывается как отношение прибыли по сегменту переработки к

выручке по соответствующему сегменту

|

|

10.

|

DivYield

|

%

|

Коэффициент выплаты дивидендов.

Рассчитывается по следующей формуле: дивиденды на акцию / рыночная цена акции

|

|

11.

|

ROE

|

%

|

Коэффициент доходности акционерного

капитала. Равен отношению чистой прибыли к акционерному капиталу

|

|

12.

|

OilPrice

|

долл.

|

Стоимость нефти марки Brent

|

Для проведения регрессионного анализа были использованы данные по 8 компаниям (BP, Chevron, Exxon Mobil, RDS, Total, Equinor, OMV, Imperial Oil). Для приведения выборки к сбалансированному виду эконометрический анализ будет проводиться по квартальным данным с 2006 по 2017 год. Показатель ROWA был рассчитан исходя из значений ROIC и WACC, представленных на сайте GuruFocus.

В рамках проводимого исследования проверим следующие гипотезы:

H1: Рост показателей рентабельности в сегменте добычи и переработки оказывает положительное влияние на зависимые переменные.

H2: Рост коэффициента задолженности компаний ведет к снижению значений зависимых переменных.

H3: Рост прибыли, приходящейся на акционерный капитал, ведет к росту показателей зависимых переменных.

H4: Увеличение цены нефти Brent оказывает положительное влияние на зависимые переменные.

H5: Увеличение дивидендных выплат, приходящихся на акцию, положительно влияют на зависимые переменные.

H6: Геополитическая напряженность и мировая неопределенность, объемы выбросов парниковых газов, уровень производства нефти странами ОПЕК оказывают влияние на зависимые переменные.

H7: Рост доли институциональных инвесторов в акционерном капитале компаний и квартальный объем добычи нефти компанией оказывают влияние на зависимые переменные.

Для снижения влияния выбросов в выборке, а также в целях приведения всех переменных к единому виду для обеспечения их сопоставимости была использована логистическая нормализация.

Регрессионный анализ будет проводиться по следующей обобщенной модели:

mit = ß0 + ß1external'it + ß2KPI'it + vit,

где i = 1, 2,...; n; t = 1, 2,…T; vit = ui + eit;

mit – зависимая переменная;

external'it – вектор переменных, оказывающих внешнее воздействие на нефтяные компании, на которые компания не в силах оказать влияние (включает OPECoilprod, GRI, WUI, BOWNERS, OILPrice);

KPI'it – вектор переменных производственных и финансовых показателей компании (включает COP, GGEmissions, Debt_ratio, DivYield, ROE, Prof_up, Prof_down);

uit – ненаблюдаемые индивидуальные эффекты, а eit – остаточное возмущение.

Построение регрессионных моделей будет проводиться с помощью программного обеспечения Stata 13.0.

В таблицах 4 и 5 представлены результаты построения регрессионных моделей для разных зависимых переменных.

Таблица 4

Результаты построения регрессионных моделей с учетом стандартных ошибок Дискролла-Края, где зависимой переменной является рыночная капитализация

|

|

1

|

2

|

3

|

4****

|

5****

|

|

OPECoilprod

|

0,031*

|

0,032

|

|

0,51**

|

-0,036*

|

|

GRI

|

0,084***

|

0,073***

|

|

0,86***

|

0,056

|

|

WUI

|

-0,05*

|

-0,11**

|

|

-0,001

|

0,059*

|

|

GGEmissions

|

0,08***

|

0,042*

|

0,025***

|

0,022

| |

|

BOWNERS

|

0,056*

|

0,05*

|

|

0,11**

|

-0,062*

|

|

COP

|

0,066*

|

|

0,059*

|

0,089**

|

0,16***

|

|

Debt_ratio

|

0,023

|

|

-0,003

|

0,038

|

-0,022

|

|

Prof_up

|

0,038*

|

|

0,039*

|

0,046*

|

-0,023*

|

|

Prof_down

|

-0,022*

|

|

-0,023*

|

-0,002

|

-0,061***

|

|

DivYield

|

-0,019*

|

|

-0,024*

|

0,001

|

-0,104***

|

|

ROE

|

0,051**

|

|

0,059*

|

0,069**

|

0,017

|

|

OILPrice

|

0,06***

|

0,07***

|

|

0,051**

|

0,147**

|

|

_cons

|

0,317***

|

0,457***

|

0,453***

|

0,130*

|

0,460***

|

|

N

|

384

|

384

|

384

|

288

|

96

|

|

R2

|

0,28

|

0,19

|

0,18

|

0,33

|

0,44

|

|

Prob>F

|

0,0002

|

0,0019

|

0,0013

|

0,0000

|

0,0000

|

*** – значимо на 1%-ном уровне; **** – модели 4 и 5 построены по данным до 2014 года и после 2014 года соответственно.

Источник: составлено авторами.

Таблица 5

Результаты построения регрессионных моделей с учетом стандартных ошибок Дискролла-Края, где зависимой переменной является эффективность инвестиционной деятельности (ROWA)

|

|

1

|

2

|

3

|

4****

|

5****

|

|

OPECoilprod

|

0,059*

|

0,066

|

|

0,069*

|

-0,086

|

|

GRI

|

-0,06

|

-0,096

|

|

-0,116

|

0,056

|

|

WUI

|

-0,29***

|

-0,54***

|

|

-0,31***

|

0,017

|

|

GGEmissions

|

-0,23*

|

-0,152

|

0,116

|

-0,19

| |

|

BOWNERS

|

-0,009

|

-0,02

|

|

-0,147*

|

0,108

|

|

COP

|

0,053

|

|

0,061

|

0,046

|

0,137

|

|

Debt_ratio

|

-0,14**

|

|

-0,048

|

-0,147*

|

0,008

|

|

Prof_up

|

0,11**

|

|

0,165***

|

0,042

|

-0,004

|

|

Prof_down

|

0,036

|

|

-0,034

|

0,038

|

-0,013

|

|

DivYield

|

0,095*

|

|

0,093*

|

0,061

|

0,071*

|

|

ROE

|

0,41***

|

|

0,541***

|

0,47***

|

0,299*

|

|

OILPrice

|

0,012

|

0,21**

|

|

0,086

|

-0,155

|

|

_cons

|

0,514***

|

0,707***

|

0,216*

|

0,39*

|

0,165

|

|

N

|

384

|

384

|

384

|

288

|

96

|

|

R2

|

0,61

|

0,45

|

0,57

|

0,49

|

0,22

|

|

Prob>F

|

0,0000

|

0,0001

|

0,0000

|

0,0000

|

0,0000

|

*** – значимо на 1%-ном уровне; **** – модели 4 и 5 построены по данным до 2014 года и после 2014 года соответственно.

Источник: составлено авторами.

В ходе проведенного эконометрического исследования получены следующие итоги в рамках проверки заявленных гипотез (табл. 6).

Таблица 6

Результаты проведенных эконометрических исследований о влиянии факторов на капитализации нефтяных компаний

|

№

|

Название гипотезы

|

Для модели с рыночной капитализацией

|

Для

модели с ROWA

|

|

H1

|

Рост показателей рентабельности в

сегменте добычи и переработки оказывает положительное влияние на зависимые

переменные

|

Переменные рентабельности продаж получились

значимыми. В период снижающихся цен на нефть (после 2014 года) оценки в

модели получились отрицательными

|

Переменная рентабельности продаж по

сегменту добычи получилась значимой в общей модели, с положительным знаком

при коэффициенте. Если выборку поделить на период до 2014 и после 2014 года –

фактор становится незначимым.

Фактор рентабельности продаж по сегменту переработки оказался незначимым ни в одной из рассмотренных моделей |

|

H2

|

Рост коэффициента задолженности

компаний ведет к снижению значений зависимых переменных

|

Фактор оказался незначимым

|

Фактор

оказался значимым в общей модели (построенной по всему периоду) и в модели,

построенной по данным до 2014 года. Рост задолженности оказывает негативное

влияние на ROWA

|

|

H3

|

Рост прибыли, приходящейся на

акционерный капитал, ведет к росту показателей зависимых переменных

|

Фактор оказался значимым, кроме модели

по данным после 2014 года; положительно влияет на рыночную капитализацию

|

Рост

прибыли, приходящейся на акционерный капитал, ведет к увеличению ROWA. Фактор

оказался значимым во всех моделях

|

|

H4

|

Увеличение цены нефти Brent оказывает

положительное влияние на зависимые переменные

|

Фактор оказался значимым во всех

моделях, оказывает положительное влияние на капитализацию

|

Стоимость

нефти оказалась незначимым фактором

|

|

H5

|

Увеличение дивидендных выплат,

приходящихся на акцию, положительно влияют на зависимые переменные

|

Фактор оказался значимым, оказывает

отрицательное влияние на капитализацию

|

Увеличение

дивидендных выплат, приходящихся на акцию, оказывает положительное влияние на

ROWA. Фактор

оказался значимым на 15%-ом уровне значимости в общей модели и в модели,

построенной по данным после 2014 года

|

|

H6

|

Геополитическая напряженность и

мировая неопределенность, объемы выбросов парниковых газов, уровень

производства нефти странами ОПЕК оказывают влияние на зависимые переменные

|

Геополитическая неопределенность,

объемы выбросов парниковых газов оказались значимым, кроме модели по данным

после 2014 года, положительно влияют на капитализацию. Уровень производства

нефти странами ОПЕК оказывает положительное влияние на рыночную стоимость

нефтяных фирм в случае бычьего тренда на рынке нефти, и отрицательное при

медвежьем.

Фактор мировой неопределенности значим, отрицательно влияет на капитализацию в общей модели, положительно – в модели по данным после 2014 года |

Геополитическая неопределенность

оказалась незначимым фактором.

Рост значения индекса мировой неопределенности оказывает негативное влияние на ROWA. Фактор оказался значимым на 1 %-ом уровне во всех моделях кроме той, что построена по данным после 2014 года. Выбросы парниковых газов оказались значимыми в общей модели на 15 %-ом уровне. Их увеличение ведет к снижению ROWA. Уровень производства нефти странами ОПЕК оказывает положительное влияние на ROWA фирм в случае бычьего тренда на рынке нефти, и отрицательное при медвежьем |

|

H7

|

Рост доли институциональных инвесторов

в акционерном капитале компаний и квартальный объем добычи нефти компанией

оказывают влияние на зависимые переменные

|

Рост доли институциональных инвесторов

в компаниях является значимым фактором и положительно влияет на их

капитализацию во время бычьего тренда на рынке и отрицательно во время

медвежьего.

Квартальный объем добычи – значимый фактор во всех моделях, оказывает положительное влияние на рыночную стоимость компании |

Рост доли институциональных инвесторов

является незначимым фактором, кроме модели, построенной по данным до 2014

года, где фактор оказывает отрицательное влияние на ROWA.

Квартальный объем добычи оказался незначимым фактором во всех моделях |

Для ранжирования факторов необходимо провести сравнительный анализ результатов, полученных в ходе эконометрического моделирования. Итоги этой работы представлены в таблице 7. Для ранжирования был использован следующий подход:

· определены факторы с одинаковыми знаками в модели, где зависимой переменной была рыночная капитализация нефтяных компаний, и модели с ROWA в роли эндогенной переменной;

· факторы с достоверным влиянием (с одинаковыми знаками) далее ранжировались по силе влияния на рыночную капитализацию.

Таблица 7

Результаты проведенных эконометрических исследований о влиянии факторов на капитализацию и ROWA вертикально интегрированных нефтяных компаний

|

Ранг

|

Факторы

|

Рыночная капитализация

|

ROWA

| ||||

|

Общая

модель |

До 2014

|

После 2014

|

Общая модель

|

До 2014

|

После 2014

| ||

|

1.

|

ROE

|

0,051**

|

0,069**

|

0,017

|

0,41***

|

0,47***

|

0,299*

|

|

2.

|

Prof_up

|

0,038*

|

0,046*

|

-0,023*

|

0,11**

|

0,042

|

-0,004

|

|

3.

|

OPECoilprod

|

0,031*

|

0,51**

|

-0,036*

|

0,059*

|

0,069*

|

-0,086

|

|

4.

|

WUI

|

-0,05*

|

-0,001

|

0,059*

|

-0,29***

|

-0,31***

|

0,017

|

|

5.

|

GGEmissions

|

0,08***

|

0,025***

|

0,022

|

-0,23*

|

0,116

|

-0,19

|

|

6.

|

GRI

|

0,084***

|

0,86***

|

0,056

|

-0,06

|

-0,116

|

0,056

|

|

7.

|

COP

|

0,066*

|

0,089**

|

0,16***

|

0,053

|

0,046

|

0,137

|

|

8.

|

Debt_ratio

|

0,023

|

0,038

|

-0,022

|

-0,14**

|

-0,147*

|

0,008

|

|

9.

|

BOWNERS

|

0,056*

|

0,11**

|

-0,062*

|

-0,009

|

-0,147*

|

0,108

|

|

10.

|

Prof_down

|

-0,022*

|

-0,002

|

-0,061***

|

0,036

|

0,038

|

-0,013

|

|

11.

|

DivYield

|

-0,019*

|

0,001

|

-0,104***

|

0,095*

|

0,061

|

0,071*

|

|

12.

|

OILPrice

|

0,06***

|

0,051**

|

0,147**

|

0,012

|

0,086

|

-0,155

|

|

|

_cons

|

0,317***

|

0,130*

|

0,460***

|

0,514***

|

0,39*

|

0,165

|

** – значимо на 5%-ном уровне;

*** – значимо на 1%-ном уровне.

Источник: составлено автором.

В результате сравнительного анализа, проведенного на основании двух регрессионных моделей с разными эндогенными переменными, можно сделать вывод, что рентабельность капитала оказывает наибольшее влияние на стоимость нефтяных компаний. Другими значимыми факторами являются рентабельность производственной деятельности по сегменту добычи, решения стран экспортеров нефти о добыче, индекс мировой неопределенности.

Заключение

Переход российских нефтяных компаний к концепции управления стоимостью позволит оптимизировать привлечение финансирования под инвестиционные проекты в случае роста рыночной капитализации по примеру западных предприятий.

В рамках исследования предложена методика перехода российских нефтяных компаний к новому стилю управления и представлен авторский подход оценки влияния факторов на рыночную капитализацию.

Разработана методика количественного анализа факторов, позволяющая проранжировать их по значимости влияния на стоимость нефтяных компаний. В рамках проведения эконометрического анализа и построения двух регрессионных моделей с разными независимыми переменными (рыночная капитализация и показатель инвестиционной эффективности ROWA). В результате проведенных эконометрических исследований о влиянии факторов на капитализацию и ROWA вертикально интегрированных нефтяных компаний удалось выяснить, что коэффициенты рентабельности, решения стран ОПЕК по добыче нефти и индекс экономической неопределенности оказывают наибольшее влияние на стоимость нефтяных компаний.

В дальнейшем исследование может быть продолжено в рамках построения моделей для оценки влияния других факторов на стоимость нефтяных компаний по материалам работы, а также разработки механизма перехода на концепцию управления стоимостью для компаний других секторов.

[1] Вознаграждение менеджмента ПАО «НК «Роснефть» [Электронный ресурс] / Режим доступа: https://www.rosneft.ru/governance/corpmanagement/remuneration/ (дата обращения: 10.11.2020)

[2] Газпром при убытке в 277 млрд рублей увеличил премии топ-менеджменту почти в 2 раза [Электронный ресурс] / Режим доступа: https://og.ru/ru/news/113791 (дата обращения: 10.11.2020)

[3] EV = рыночная стоимость компании + рыночная стоимость долгов – денежные средства и их эквиваленты [12].

[4] Research and innovation [Electronic resource] / https://corporate.exxonmobil.com/Research-and-innovation/Emerging-vehicle-and-fuel-technology (дата обращения: 10.11.2020)

[5] Chevron technology ventures [Electronic resource] / https://www.chevron.com/technology/technology-ventures (дата обращения: 10.11.2020)

[6] Сайт компании ПАО «ЛУКОЙЛ». [Электронный ресурс] / Режим доступа: https://lukoil.ru/Business (дата обращения: 10.11.2020)

[7] Сайт компании ПАО «НК «Роснефть» [Электронный ресурс] / Режим доступа: https://www.rosneft.ru/business/ (дата обращения: 10.11.2020)

Источники:

2. Вознаграждение менеджмента ПАО «НК «Роснефть». [Электронный ресурс]. URL: https://www.rosneft.ru/governance/corpmanagement/remuneration/ (дата обращения: 10.11.2020).

3. Газпром при убытке в 277 млрд рублей увеличил премии топ-менеджменту почти в 2 раза. [Электронный ресурс]. URL: https://og.ru/ru/news/113791 (дата обращения: 10.11.2020).

4. Дашкин Р.М., Кох И.А., Макаренко Д.С., Хасанов Т.И. Энергоэффективность российских компаний нефтяной отрасли как детерминанта формирования их акционерной стоимости // Экономика, предпринимательство и право. – 2019. – № 4. – c. 239-256. – doi: 10.18334/epp.9.4.41465.

5. Ивашковская И. В. Управление стоимостью компании: вызовы российскому менеджменту // Российский журнал менеджмента. – 2004. – № 4. – c. 113-132.

6. Козлова Е.Е., Удальцова Н.Л. Нефтяная зависимость России: возможность или угроза для развития национальной экономики? // Экономические отношения. – 2017. – № 4. – c. 357-362. – doi: 10.18334/eo.7.4.38647.

7. Коллер Т., Коупленд Т., Муррин Д. Управление стоимостью компании // Вестник McKinsey. – 2002. – № 1.

8. Кутузова А.О. Анализ специфики нефтяного рынка России и оценка влияния мировых цен на нефть на состояние экономики Российской Федерации // Экономические отношения. – 2017. – № 1. – c. 65-86. – doi: 10.18334/eo.7.1.37394.

9. Ломакина А.И. Пространственная и корпоративная реструктуризация нефтяной промышленности Канады в условиях неблагоприятной экономической конъюнктуры: транспортно-экономический аспект // Экономические отношения. – 2018. – № 3. – c. 461-474. – doi: 10.18334/eo.8.3.39397.

10. Павлов Э.Л. Корпоративная социальная ответственность нефтедобывающих компаний США в экономике Нигерии // Экономические отношения. – 2019. – № 2. – c. 681-692. – doi: 10.18334/eo.9.2.40700.

11. Павлов Э.Л. Пути развития социальной ответственности азиатских нефтяных компаний в странах Африки // Экономические отношения. – 2019. – № 3. – c. 1507-1518. – doi: 10.18334/eo.9.3.40701.

12. Сайт компании ПАО «ЛУКОЙЛ». [Электронный ресурс]. URL: https://lukoil.ru/Business (дата обращения: 10.11.2020).

13. Сайт компании ПАО «НК «Роснефть». [Электронный ресурс]. URL: https://www.rosneft.ru/business/ (дата обращения: 10.11.2020).

14. Снимщикова И. В., Чугаева Ю. А. Проблемы мотивации топ-менеджмента в системе корпоративного управления нефтяных компаний // Вестник Белгородского университета кооперации, экономики и права. – 2013. – № 2. – c. 136-140.

15. Финансовые показатели нефтегазовых компаний. [Электронный ресурс]. URL: https://finance.yahoo.com/quote/XOM?p=XOM&.tsrc=fin-srch (дата обращения: 10.11.2020).

16. Цыбатов В.А., Наугольнова И.А. Тенденции развития нефтяной промышленности Самарской области // Экономические отношения. – 2019. – № 4. – c. 3033-3044. – doi: 10.18334/eo.9.4.41278.

17. Чупанова Х.А. Взаимосвязь рыночной капитализации с показателями стоимости высокотехнологичных компании // Экономика, предпринимательство и право. – 2019. – № 3. – c. 191-206. – doi: 10.18334/epp.9.3.41088.

18. Яковлева Е.А., Козловская Э.А., Бойко Ю.В. Оценка инновационного потенциала предприятия на основе стоимостного подхода // Вопросы инновационной экономики. – 2018. – № 2. – c. 267-282. – doi: 10.18334/vinec.8.2.39139.

19. Birol F. The investment implications of global energy trends // Oxford Review of Economic Policy. – 2005. – № 1. – p. 145-153.

20. Chevron technology ventures. [Электронный ресурс]. URL: https://www.chevron.com/technology/technology-ventures (дата обращения: 10.11. 2020).

21. MacDiarmid J., Tholana T., Musingwini C. Analysis of key value drivers for major mining companies for the period 2006–2015 // Resources Policy. – 2018. – p. 16-30.

22. Research and innovation. [Электронный ресурс]. URL: https://corporate.exxonmobil.com/Research-and-innovation/Emerging-vehicle-and-fuel-technology (дата обращения: 10.11.2020).

23. Shleifer A. Inefficient markets: An introduction to behavioral finance. - OUP Oxford, 2000. – 216 p.

Страница обновлена: 28.11.2025 в 07:55:10

Download PDF | Downloads: 37

Application of the value management concept in Russian oil companies

Kalendzhyan S.O., Busygin E.G.Journal paper

Creative Economy

Volume 15, Number 4 (April 2021)

Abstract:

In the modern world, competition between companies is as high as ever. And it's not just about competition in the market of goods, but also in the market of human capital, technology, as well as in the stock market. At this stage, Russian companies, including oil companies, do not fully use the hidden opportunities of this resource, while Western companies use it more effectively and try to gain the confidence of investors by all means, providing businesses with the opportunity for long-term prosperity.

In this article, the main elements of the cost management concept are considered. A new methodology for the transition of oil companies to a qualitatively new management style is offered.

Based on the analysis of various methods and system transformations aimed at the transition of companies to the value management concept, an algorithm of actions that includes three stages was developed. These three stages are as follows: assessment of the current state, definition of new business boundaries, strategy development and monitoring.

The article proposes a methodology for the transition of Russian oil companies to a new management style and presents the authors' approach to assessing the factors that affect the value of oil companies.

Keywords: value based management, oil companies, stock market, top management motivation

JEL-classification: G32, G34, F21

References:

Birol F. (2005). The investment implications of global energy trends Oxford Review of Economic Policy. (1). 145-153.

Chevron technology ventures. Retrieved November 10, 2020, from https://www.chevron.com/technology/technology-ventures

Chupanova Kh.A. (2019). Vzaimosvyaz rynochnoy kapitalizatsii s pokazatelyami stoimosti vysokotekhnologichnyh kompanii [The correlation of market capitalization with indicators of the value of high-tech companies]. Journal of Economics, Entrepreneurship and Law. (3). 191-206. (in Russian). doi: 10.18334/epp.9.3.41088.

Dashkin R.M., Kokh I.A., Makarenko D.S., Khasanov T.I. (2019). Energoeffektivnost rossiyskikh kompaniy neftyanoy otrasli kak determinanta formirovaniya ikh aktsionernoy stoimosti [Energy efficiency of Russian companies of the oil industry as a determinant of their shareholder value]. Journal of Economics, Entrepreneurship and Law. (4). 239-256. (in Russian). doi: 10.18334/epp.9.4.41465.

Ivashkovskaya I. V. (2004). Upravlenie stoimostyu kompanii: vyzovy rossiyskomu menedzhmentu [Managing company value: challenges for Russian management]. Russian Management Journal. (4). 113-132. (in Russian).

Koller T., Kouplend T., Murrin D. (2002). Upravlenie stoimostyu kompanii [Managing company value]. Vestnik McKinsey. (1). (in Russian).

Kozlova E.E., Udaltsova N.L. (2017). Neftyanaya zavisimost Rossii: vozmozhnost ili ugroza dlya razvitiya natsionalnoy ekonomiki? [Oil dependence of russia: opportunity or threat for the development of the national economy?]. Journal of International Economic Affairs. (4). 357-362. (in Russian). doi: 10.18334/eo.7.4.38647.

Kutuzova A.O. (2017). Analiz spetsifiki neftyanogo rynka Rossii i otsenka vliyaniya mirovyh tsen na neft na sostoyanie ekonomiki Rossiyskoy Federatsii [Peculiarity analysis for the oil market of russia and impact assessment of the world oil prices on the state of the economy of the Russian Federation]. Journal of International Economic Affairs. (1). 65-86. (in Russian). doi: 10.18334/eo.7.1.37394.

Lomakina A.I. (2018). Prostranstvennaya i korporativnaya restrukturizatsiya neftyanoy promyshlennosti Kanady v usloviyakh neblagopriyatnoy ekonomicheskoy konyunktury: transportno-ekonomicheskiy aspekt [Spatial and corporate restructuring of the Canadian oil industry under unfavorable economic conditions: transport and economic aspects]. Journal of International Economic Affairs. (3). 461-474. (in Russian). doi: 10.18334/eo.8.3.39397.

MacDiarmid J., Tholana T., Musingwini C. (2018). Analysis of key value drivers for major mining companies for the period 2006–2015 Resources Policy. 56 16-30.

Pavlov E.L. (2019). Korporativnaya sotsialnaya otvetstvennost neftedobyvayushchikh kompaniy SShA v ekonomike Nigerii [Corporate social responsibility of US oil companies in the Nigerian economy]. Journal of International Economic Affairs. (2). 681-692. (in Russian). doi: 10.18334/eo.9.2.40700.

Pavlov E.L. (2019). Puti razvitiya sotsialnoy otvetstvennosti aziatskikh neftyanyh kompaniy v stranakh Afriki [Ways of development of social responsibility of asian oil companies in Africa]. Journal of International Economic Affairs. (3). 1507-1518. (in Russian). doi: 10.18334/eo.9.3.40701.

Research and innovation. Retrieved November 10, 2020, from https://corporate.exxonmobil.com/Research-and-innovation/Emerging-vehicle-and-fuel-technology

Shleifer A. (2000). Inefficient markets: An introduction to behavioral finance

Snimschikova I. V., Chugaeva Yu. A. (2013). Problemy motivatsii top-menedzhmenta v sisteme korporativnogo upravleniya neftyanyh kompaniy [Problems of top management motivation in the corporate governance system of oil companies]. Herald of the Belgorod University of Cooperation, Economics and Law. (2). 136-140. (in Russian).

Tsybatov V.A., Naugolnova I.A. (2019). Tendentsii razvitiya neftyanoy promyshlennosti Samarskoy oblasti [Trends in the development of the oil industry in Samara region]. Journal of International Economic Affairs. (4). 3033-3044. (in Russian). doi: 10.18334/eo.9.4.41278.

Vaschenko T. V., Voskanyan R. O. (2018). Upravlenie stoimostyu kompanii [Managing company value] (in Russian).

Yakovleva E.A., Kozlovskaya E.A., Boyko Yu.V. (2018). Otsenka innovatsionnogo potentsiala predpriyatiya na osnove stoimostnogo podkhoda [Evaluation of the innovative potential of the enterprise based on the cost approach]. Russian Journal of Innovation Economics. (2). 267-282. (in Russian). doi: 10.18334/vinec.8.2.39139.