Анализ отечественной и зарубежной практики оценки инновационных проектов

Лакин А.А.1![]()

1 Российский университет дружбы народов имени Патриса Лумумбы, ,

Скачать PDF | Загрузок: 52

Статья в журнале

Экономика, предпринимательство и право (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 13, Номер 8 (Август 2023)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=54604797

Аннотация:

В статье обосновывается актуальность совершенствования отечественных Методических рекомендаций по оценке инновационных проектов на основе зарубежных и отечественных практик в связи с ужесточением условий конкуренции. Научная новизна заключается в формировании, разработке теоретических и методических основ и совершенствовании отечественной практики оценки инновационных проектов. Был проведен анализ существующих отечественных и зарубежных подходов к оценке эффективности инновационных и инвестиционных проектов, в том числе Министерства экономического развития РФ, Альт-Инвест, UNIDO, BFM-Group, Всемирного банка. Выделены основные отличительные черты различных практик оценки эффективности проектов, а также сильные и слабые места определенных подходов. Составлена сравнительная таблица различных подходов к оценке эффективности проектов. Разработаны предложения по совершенствованию отечественных методических рекомендаций по оценке проектов. Предложено включить расчет показателя MIRR, показатель эластичности финансовых показателей проекта и маркетинговый анализ в отечественные нормативные документы, на основе сравнительного анализа международных и отечественных подходов к оценке эффективности инновационных и инвестиционных проектов, с точки зрения существующих условий в отечественной экономике.

Ключевые слова: Инновационный проект, оценка эффективности проектов, UNIDO, экономическая эффективность, показатели эффективности

JEL-классификация: G12, G32, O31, O33

Введение

Современные условия характеризуются все более жестокой конкуренцией практически на любом рынке, что в значительной мере является последствием глобализации, которая снимает барьеры между рынками разных стран. Национальным компаниям приходится конкурировать на собственном рынке с, зачастую, более сильными транснациональными компаниями. Условием сохранения конкурентоспособности компаний становится их способность создавать инновационные продукты, имеющие высокий потенциал коммерциализации. Условием грамотного отбора таких проектов становится применение эффективной методики отбора инновационных проектов, позволяющая в том числе выделить как сильные, так и слабые стороны проекта с учетом существующей рыночной среды, а также задач, стоящих перед компанией, а также страной в целом. Отечественная практика оценки инновационных проектов на сегодняшний день сильно устарела, поскольку Методические рекомендации по оценке эффективности проектов в последний раз редактировались в 1999 году. Это означает, что они могут быть усовершенствованы на основе зарубежного и отечественного опыта оценки инновационных проектов.

Литературный обзор. На сегодняшний день разработано значительное количество методик и подходов для оценки инновационных проектов, как в российской, так и в зарубежной практике. Проблемы применения различных методов оценки инновационных проектов изучали, а также проводили их анализ такие ученые, как П. Ковалев [5, С.203-342], Кириллов Ю. В. и Досужева Е.Е. [4, С. 48-51], Лисенкова М.В. и Молчанов А.В. [7, С. 48-70], Сорокина М. Ю., Крыжановский О.А. [7, С. 610-613], Ухажова А.М. [8, С.5-6].

Научный пробел. Основной проблемой множества научных работ является отсутствие целостного взгляда на проблему оценки инновационных проектов.

Все они опираются на свои наборы критериев, в которых могут быть недостаточно полно учтены те или иные факторы, определяющие привлекательность проекта. Ключевой проблемой становится отсутствие единого универсального метода, позволяющего оценивать инновационные проекты вне зависимости от их сложности, отрасли, в которой они реализуются и учитывающего их отличительные особенности.

Цель исследования. Провести анализ существующих методов оценки инновационных проектов в отечественной и зарубежной практике, выявить ключевые преимущества и недостатки существующих методов оценки инновационных проектов, разработать предложения по совершенствованию отечественных методических рекомендаций по оценке проектов.

Научная новизна. Научная новизна заключается в формировании, разработке теоретических и методических основ и совершенствовании отечественной практики оценки инновационных проектов посредством проведения анализа современной отечественной и зарубежной практики оценки инновационных проектов, в том числе методов оценки эффективности инновационных проектов.

Авторская гипотеза. Гипотеза исследования заключается в предположении, что отечественную практику оценки инновационных проектов может усовершенствовать на основе анализа и сравнения отечественных и зарубежных практик оценки инновационных проектов.

Методология. Методология исследования базируется на трудах отечественных ученых по инновационному и инвестиционному менеджменту, по оценке инновационных проектов и их эффективности, а также по оценке рисков инновационных проектов. В ходе проведения исследования использовались общенаучные методы познания с целью изучения различных практик оценки инновационных проектов, а также определения их отличительных особенностей. В рамках исследования применялись такие методы исследования, как: анализ, сравнение, классификация, обобщение. Данные методы позволили определить преимущества и недостатки существующих практик оценки инновационных проектов и предложить рекомендации по усовершенствованию отечественной практики оценки инновационных проектов.

Отечественный опыт

В 1969 году была разработана «Типовая методика определения эффективности капитальных вложений». Данный документ стал основным для оценки экономической эффективности различных проектов, связанных с инновациями. На основании данной методики впоследствии были разработаны «Методические рекомендации по комплексной оценке эффективности мероприятий, направленные на ускорение научно-технического прогресса». Данный документ акцентировал свое внимание на разработке показателей и методов, которые позволяли бы более комплексно оценивать эффективность инвестиций в различные проекты [1]. Ключевыми показателями эффективности в данном документе считались показатели, которые позволяли определять производительность, затраты ресурсов, технологическую оснащенность производства и качество конечной продукции, что позволяло учитывать широкий спектр аспектов проекта. Однако основным недостатком данного подхода можно считать недостаточное внимание к финансовым показателям проекта, а также отсутствие маркетинговой оценки.

Однако с переходом экономики к рыночному типу и с появлением обилия западной экономической литературы, отечественные экономисты стали обращать внимание на другие критерии. Результатом этого процесса стали «Методические рекомендации по оценке эффективности инвестиционных проектов и их отбору для финансирования» (1994 г.) [9]. Основным отличием данных рекомендаций от их предшественников является оценка проектов с учетом рисков и неопределенности, а также оценка экономической целесообразности [2]. Однако, стоит отметить, что даже после внесения изменений в 1999 г., данные рекомендации, как и более ранние документы, не учитывали маркетинговую составляющую проектов [4].

К показателям, которые рекомендуются к оценке, в соответствии с данным документом относятся: коммерческая эффективность, общественная эффективность, эффективность участия проекта. Совокупность данных показателей позволяет оценить эффективность проекта в целом. Также оцениваются денежные потоки, оценивается эффект реализации проекта, учитывается фактор времени, а также будущие затраты и поступления [3].

Эффективность проекта в соответствии с данной методикой рассчитывается на основании ряда показателей. Среди них можно выделить чистый доход, чистый дисконтированный доход, внутренняя норма доходности, потребность в дополнительном финансировании, индексы доходности затрат и инвестиций, срок окупаемости.

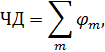

Чистый доход рассчитывается по следующей формуле:

где суммируются доходы на всех этапах проекта внутри расчетного периода.

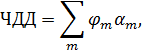

Чистый дисконтированный доход рассчитывается по формуле:

где ![]()

где ![]() -

момент окончания m-го шага, E

(норма дисконта) выражена в долях единицы в год, а

-

момент окончания m-го шага, E

(норма дисконта) выражена в долях единицы в год, а ![]() -

в годах.

-

в годах.

Эффективность участия в проекте может быть оценена с помощью нормы дисконта, которую устанавливают его участники. Общественная норма дисконта устанавливается централизовано органами управления народных хозяйством России. Данный показатель показывает, какие минимальные требования предъявляет общество к эффективности проекта. Данный показатель нужен для оценки показателей общественной эффективности.

Что касается показателя

внутренней нормы доходности (ВНД), то можно сказать, что для ее расчета

существует ряд условий. Ключевым условием является, что равенстве ![]() чистый

дисконтированный доход будет равен 0, при больших значениях E

будет

отрицателен, при меньших – положителен. Если данные условия не выполняются, то

ВНД не существует. ВНД сравнивают с нормой дисконта, чтобы определить

эффективность проекта. Если ВНД > Е, то проект будет эффективен [3].

чистый

дисконтированный доход будет равен 0, при больших значениях E

будет

отрицателен, при меньших – положителен. Если данные условия не выполняются, то

ВНД не существует. ВНД сравнивают с нормой дисконта, чтобы определить

эффективность проекта. Если ВНД > Е, то проект будет эффективен [3].

Оценка общественной эффективности производится на основе дополнительной информации об эффекте реализации проекта для народного хозяйства. В первую очередь учитываются показатели, которые непосредственно отражают влияние проекта на общество. Сюда можно отнести показатели, которые показывают изменение стоимости имущества граждан, изменение уровня цен и предложения определенных товаров, создание рабочих мест а также влияние на здоровье людей и доступность транспорта, коммуникаций, связи, которые обусловлены реализацией проекта.

При оценке эффективности участия в проекте считается, что в независимости от типа средств (прибыль, заемные, собственные) их можно использовать для реализации проекта. Для анализа эффективности участия в проекте используются такие показатели, как: отчет о прибылях и убытках; денежные потоки и показатели эффективности; прогнозы финансовых показателей.

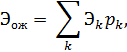

Стоит отметить, что для данной методики характерна общая оценка риска:

Где ![]() ;

;

![]() -

интегральный

эффект (ЧДД) при k-сценарии;

-

интегральный

эффект (ЧДД) при k-сценарии;

![]() –

вероятность реализации сценария.

–

вероятность реализации сценария.

Риск неэффективности

проекта рассчитывается как интегральный показатель вероятности реализации всех

негативных сценариев ![]() .

Данный показатель позволяет оценить средний ущерб в случае неэффективности

проекта:

.

Данный показатель позволяет оценить средний ущерб в случае неэффективности

проекта:

![]()

Где ![]() –

риск неэффективности проекта.

–

риск неэффективности проекта.

Однако стоит отметить, что в данной методике не указано каким образом рассчитывается тот или иной уровень риска. Также методика не учитывает специфику различных сфер экономики. В то же время стоит отметить, что в ней применяются большинство современных показателей эффективности проектов, используемых в зарубежной практике.

Еще одним весь распространенным подходом к оценке эффективности является методика компании «Альт-инвест», на основе которой был разработан программный продукт компании, позволяющий производить оценку эффективности проектов [10].

В подходе Альт-инвест рассчитываются такие показатели, как: простая норма прибыли, индекс прибыльности (PI), рентабельность собственного капитала (ROE), внутренняя норма прибыли (IRR), модифицированная внутренняя норма рентабельности (MIRR), чистая текущая стоимость (NPV), будущая стоимость проекта (TV), а также учитываются риски при помощи пересчета номинальных процентных ставок в реальные, использования метода расчетов в реальных ценах (позволяет спрогнозировать и учесть инфляционные ожидания), а также расчета точек безубыточности.

Показатель ROE рассчитывается по формуле:

ROE = ЧП/СК,

где: ЧП – чистая прибыль;

СК – сумма собственных средств предприятия.

Данный показатель позволяет оценить эффективность управления компанией капиталом, вложенным инвесторами.

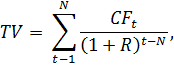

Показатель будущей стоимости проекта рассчитывается по формуле:

где: R

– норма рентабельности реинвестиций (месячная); N

– длительность проекта (в месяцах); ![]() –

чистый денежный поток месяца t.

–

чистый денежный поток месяца t.

Данный показатель позволяет в последствии оценить модифицированную норму рентабельности и отражает стоимость дохода, полученного в результате реализации проекта, отнесенного к концу проекта.

Данный подход рассматривает основным критерием эффективности проекта его способность обеспечивать приемлемый уровень доходности и сохранять покупательную способность вложенных инвестиций.

Методика «Альт-Инвест» получила широкое распространение на территории Российской Федерации за счет разработанного программного обеспечения, которое позволяет оценивать различные проекты с помощью общепринятых во всем мире экономических показателей.

Зарубежная практика

Большинство современных проектов сопровождается подготовкой бизнес-планов, для разработки и оценки которых на данный момент существует множество методик, разработанных за рубежом. Как было указано ранее, наиболее распространенной и универсальной считается методика ЮНИДО [8]. Задача данной методики, как и многих других, состоит в поиске наиболее оптимальных решений по планированию и эффективному распределению ресурсов. Данная методика пользуется значительной популярностью со стороны заказчиков, стейкхолдеров и инвесторов.

Данная методика для оценки эффективности проекта использует такие показатели, как: срок окупаемости инвестиций, чистая приведенная стоимость, внутренняя норма прибыли, рентабельность инвестиций [12].

Стоит отметить, что для расчета срока окупаемости в соответствии с данной методикой может применяться оценка дискретного срока окупаемости, который рассчитывается по формуле:

Дискретный срок

окупаемости = ![]()

Данный показатель можно считать эффективным для первичной оценки доходности проекта.

Показатель внутренней нормы прибыли отражает ставку дисконтирования, при которой NPV равна нулю и показывает процент доходности, который проект приносит инвестору. Данный показатель рассчитывается по формуле:

![]()

Где

![]() -

ставка, при которой NPV

положительна;

-

ставка, при которой NPV

положительна;

![]() -

величина положительной NPV;

-

величина положительной NPV;

![]() -

ставка, при которой NPV

отрицательна;

-

ставка, при которой NPV

отрицательна;

![]() -

величина отрицательной NPV.

-

величина отрицательной NPV.

После расчета данного показателя производится его сравнение со ставкой дисконтирования, которое позволяет определить существующие на данный момент риски реализации проекта. Чем больше разрыв между показателями, тем меньше риски. Также возможен расчет показателя модифицированной нормы рентабельности (MIRR).

Помимо этого, данная методика оценивает маркетинговые и экологические показатели проекта и общественную эффективность с точки зрения создания новых рабочих мест и распределения доходов.

Анализ и оценка рисков в данной методики проводится, однако весьма сжато. По большей части учет рисков включается в ставку дисконтирования и в анализ точки безубыточности.

Также в странах Европы широкое распространение получила методика BFM Group [11]. Данная методика по сути представляет собой более простой вариант методики ЮНИДО. Методика BFM Group позволяет оценить многие аспекты проекта, касающиеся внутренней и внешней среды, однако основное внимание уделяется финансовым показателям. Для оценки эффективности проектов в соответствии с данной методикой, как и в случае с ЮНИДО рассчитываются такие показатели, как срок окупаемости, дисконтированный период окупаемости, индекс прибыльности, чистая приведенная стоимость, внутренняя норма доходности, модифицированная внутренняя норма доходности.

Стоит отметить что данная методика является одной из немногих, которая учитывает риски проекта и производит их оценку, и в целом направлена на оценку большего количества показателей и их расчет не только по годам, но и по месяцам. Для оценки рисков производится анализ чувствительности проекта по вышеперечисленным показателям, анализ безубыточности проекта и статистический анализ проекта по методу Монте-Карло. Данный метод используется для оценки воздействия случайных факторов на показатели эффективности проекта. Производится выбор моделируемой величины, закона распределения, после чего производится моделирование. Для получения достоверной информации необходимо проведение большого количества реализаций (около 1000). Далее рассчитывается значение инвестиционного показателя и определяется устойчивость характеристик проекта для каждого инвестора.

Стоит отметить, что несмотря на обширную оценку показателей эффективности проекта, данная методика при наличии большого количества показателей имеет высокую трудоемкость.

Также существует практика оценки инновационных проектов, разработанные Европейским банком реконструкции и развития (ЕБРР), Международной финансовой корпорации (МФК) и Мирового банка реконструкции и развития (МБРР). Данные методики в первую очередь учитывают экономическую эффективность проекта, а подход МБРР также оценивает ситуацию на рынке, на котором работает предприятие, реализующее проект. ЕБРР также в своей оценке проекта особое внимание уделяет его экологической оценке и оценке его влияния на окружающую среду.

Широкое распространение для оценки проектов имеет подход Всемирного Банка [7]. Всемирный банк – это организация, которая специализируется на финансировании различных инвестиционных и инновационных проектов и накопившая обширный опыт в области анализа проектов. Подход Всемирного Банка подразумевает применение различных гибких и универсальных инструментов оценки проектов. По сути единой методики, представленной официальным документом не существует, но в качестве ее аналога служат различные инструкции банка, которые направлены на определенную проблему или аспект анализа.

Как правило, в соответствии с данной методикой рассчитываются такие показатели, как: срок окупаемости (PB), простая норма прибыли (Simple rate of return), чистая текущая стоимость (NPV), индекс прибыльности (PI), отношение выгод к затратам (B/C ratio), внутренняя норма доходности (IRR).

Показатель простой нормы прибыли рассчитывается по формуле:

![]()

Данный показатель довольно просто подсчитать и он позволяет оценить прибыльность проекта, но в то же время является трудноприменимым для полноценной оценки эффективности по причине отсутствия оценки будущих доходов.

Индекс прибыльности

рассчитывается как отношение чистых приведенных денежных потоков (NPV)

к первоначальным затратам ( ![]() ):

):

![]()

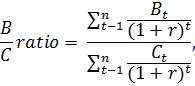

Отношение выгоды/затраты рассчитывается по следующей формуле:

где: ![]() -

доходы в год t;

-

доходы в год t;

![]() -

затраты в год t;

-

затраты в год t;

r – норма дисконта;

t – год осуществления проекта.

Данный показатель позволяет продемонстрировать насколько возможно увеличение затрат без превращения проекта в экономически непривлекательное предприятие.

Таким образом, подход Всемирного Банка к оценке эффективности проектов включает основные показатели эффективности, которые применяются в большинстве международных практик.

Для более полного понимания различий и сходств различных подходов и методов оценки эффективности проекта составим сравнительную таблицу.

Таблица 1 – Сравнительный анализ подходов к оценке проектов [составлено автором]

|

Критерий

|

Методические

рекомендации по оценке эффективности инвестиционных проектов и их отбору

для финансирования

|

Альт-инвест

|

UNIDO

|

BFM

Group

|

Всемирный

банк

|

|

Оценка

экономической эффективности

|

+

|

+

|

+

|

+

|

+

|

|

Оценка

общественной эффективности

|

+

|

-

|

+

|

+

|

-

|

|

Оценка

экологической эффективности

|

-

|

-

|

+

|

+

|

-

|

|

Оценка

эффективности участия в проекте

|

+

|

-

|

-

|

+

|

-

|

|

Оценка

риска

|

+/-

|

+

|

+-

|

+

|

-

|

|

Маркетинговый

анализ

|

-

|

-

|

+

|

+

|

-

|

|

Специфические

показатели, применяющиеся в методе

|

Ожидаемый

интегральный эффект проекта; Влияние проекта на объемы производства продукции

отдельными предприятиями

|

Показатель

будущей стоимости проекта

|

-

|

Статистический

анализ проекта по методу Монте-Карло

|

-

|

|

Преимущества

|

Оцениваются

показатели, используемые в международных практиках; Производится оценка

неэкономических показателей

|

Оцениваются

показатели, используемые в международных практиках;

|

Производится

оценка неэкономических показателей;

|

Широкий

инструментарий для оценки проектов; Применение уникальных инструментов в

оценке проектов; Возможность оценки проектов по месяцам и другим

краткосрочным периодам

|

Учитывается

специфика отрасли, в которой реализуется проект

|

|

Недостатки

|

Слабая

оценка рисков проекта; Не проводится маркетинговая оценка проектов

|

Не

проводится оценка неэкономических показателей

|

Слабая

оценка рисков проекта

|

Трудоемкость

в проведении оценки проектов

|

Слишком

сжатая и усеченная форма оценки проектов

|

Таким образом, можно сказать, что для выбора определенной международной методики следует уделять внимание схеме финансирования проекта и отрасли экономики, в которой будет реализовываться проект. Как правило, применяется методика той организации, под эгидой которой реализуется проект.

Если говорить о конкретных преимуществах и недостатках методов, то можно сказать, что каждый метод имеет свои преимущества в зависимости от цели, области и условий, в которых будет реализовываться проект. Однако с точки зрения развития отечественных и зарубежных подходов, можно сказать, что современные отечественные подходы и практики имеют определенные недостатки и слабые места, которые можно усовершенствовать на основе опыта применения зарубежных практик. Но можно констатировать, что имеющиеся отечественные подходы могут быть усовершенствованы с учетом зарубежной практики оценки инновационных проектов.

Рекомендации по совершенствованию отечественных подходов к оценке инновационных проектов

Следует отметить, что современные отечественные методические подходы оценивают эффективность проектов по наиболее широкоиспользуемым показателям (NPV, PI, IRR и т.д.). С точки зрения соответствия международным практикам данный подход является обоснованным, поскольку позволяет привести оценку в соответствие международным стандартам. Однако с точки зрения полноты оценки эффективности, можно сказать, что необходимо повышение качества методов оценки и расширение инструментария. Это требуется для того, что данная оценка позволяла отражать интересы как инвесторов, так и предприятий, реализующих данные проекты. Для того, чтобы реализовать данную задачу мало использовать только традиционные показатели эффективности проектов. Важным становится применение показателей, которые в первую очередь интересуют инвесторов, что позволит привлекать их для реализации проектов. Помимо этого, возможно объединение данных показателей в единый интегральный показатель, который при анализе его расчета позволял бы определять сильные и слабые места того или иного проекта, что наиболее актуально при конкурсном отборе проектов.

В первую очередь стоит отметить, что необходима не только оценка проекта за весь срок его реализации, но и оценка на разных его этапах жизненного цикла (Подход BFM Group). Это позволит более детально рассмотреть плановые и фактические показатели реализации проекта.

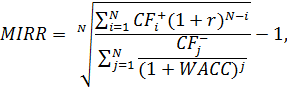

Кроме того, возможно расширить инструментарий оценки эффективности проекта, при помощи добавления актуальных на сегодняшний день показателей. Таким показателем может стать MIRR (Модифицированная внутренняя норма доходности). Данный показатель рассчитывается по следующей формуле:

где:

![]() положительные

и отрицательные денежные потоки проекта;

положительные

и отрицательные денежные потоки проекта;

N – число лет в проекте;

WACC – стоимость капитала проекта;

r – ставка реинвестирования свободных денежных средств.

Данный показатель имеет преимущество перед обычным IRR, поскольку устраняет возможные неопределенности при расчетах. По сути MIRR это скорректированная с учетом нормы реинвестиции внутренняя норма доходности. Помимо этого, отличительной характеристикой данного показателя является его единственное значение (в отличие от IRR), что позволяет использовать его для оценки проектов с меняющимися денежными потоками.

Также стоит обратить внимание на маркетинговый анализ, который в отечественной Методике практически не учитывается. Данный анализ включает оценку уровня конкуренции на рынке, оценку платежеспособного потребительского спроса, данные об условиях финансирования проекта, наличии требуемых трудовых ресурсов, соответствующие квалификации и качества.

Также стоит обратить внимание на оценку рисков [5], которая описана в «Методических рекомендациях по оценке эффективности инвестиционных проектов и их отбору для финансирования». Можно сказать, что оценка рисков в соответствии с Методикой производится в основном за счет ставки дисконтирования. Оценка рисков позволяет определить конкретные угрозы, которые могут возникнуть в процессе реализации проектов, а также разработать сценарии для реагирования на определенные непредвиденные ситуации, которые могут привести к срыву проекта. Также стоит отметить, что оценка рисков позволяет сформировать определенный механизм их управления [6]. С этой точки зрения, имеет смысл рассмотреть для внедрения анализ чувствительности таких показателей, как NPV, IRR, DI, PI, который применялся в методике BFM Group.

Данная оценка эластичности (на примере NPV), которая отражает зависимость показателей эффективности от изменения вероятности возникновения риска производится по следующей формуле:

![]() ,

,

Где:

NPV1 – базовое значение показателя эффективности;

NPV2 – значение показателя эффективности при изменении одного из факторов;

X1 – базовое значение фактора риска;

X2 – измененное значение фактора риска.

Данный показатель позволит учитывать влияние конкретного риска или неблагоприятного сценария на показатели эффективности проекта, что, в свою очередь, позволит оценивать не только влияние ставок и инфляции на проекты, но и реализацию конкретных неблагоприятных сценариев, которые могут разработать эксперты.

Таким образом, данные практики, на основе применения опыта зарубежных организаций, позволят внедрить в существующую методику оценки проектов новые важные критерии, которые, в свою очередь, позволят проводить более глубокую оценку инновационных проектов.

Заключение

Таким образом, можно сказать, что современная российская практика находится еще на стадии формирования собственных подходов, отвечающим реалиям рыночной экономики, в то время как зарубежные практики имеют множество различных методов в своем арсенале. Однако не все современные практики подходят для наиболее полной оценки. В то же время, в отечественные «Методические рекомендации по оценке эффективности инвестиционных проектов и их отбору для финансирования» могут быть внедрены некоторые критерии, используемые для оценки проектов в зарубежных методах. В частности, это может быть проведение маркетингового анализа и оценку внешней и внутренней среды проекта и предприятия, реализующего его, оценку рисков, а также оценку проекта не только за весь срок его реализации, но и в конкретные этапы его жизненного цикла.

Источники:

2. Методические рекомендации по оценке эффективности инвестиционных проектов и их отбору для финансирования, утв. от 31.03.1994 г. № 7–12/47

3. Методические рекомендации по оценке эффективности инвестиционных проектов: утв. от 21.06.1999 № ВК477

4. Кириллов Ю. В., Досужева Е.Е. Методика оценки коммерческой эффективности инвестиционных проектов // Инновации и инвестиции. – 2013. – № 32.

5. Ковалев П. Успешный инвестиционный проект: риски, проблемы и решения. - Москва: Альпина Паблишер, 2017. – 426 c.

6. Король С.П. Управление инвестиционными и инновационными проектами развития материально-технической базы отраслей экономики // Вопросы инновационной экономики. – 2020. – № 2. – c. 927-940.

7. Лисенкова М.В., Молчанов А.В. Методики и методы оценки эффективности инвестиционно-проектной деятельности: сравнительный анализ и практические рекомендации // Белорусский экономический журнал. – 2022. – № 2. – c. 48-70.

8. Сорокина М. Ю., Крыжановский О.А. Отечественные и зарубежные методики оценки эффективности инвестиций: сравнительный анализ // Молодой ученый. – 2014. – № 4. – c. 610-613.

9. Ухажова А.М. Современные подходы к оценке эффективности инновационных проектов в РФ // Инновации и инвестиции. – 2019. – № 6.

10. Коммерческая оценка инвестиционных проектов. Альт-инвест. [Электронный ресурс]. URL: https://www.alt-invest.ru/wp-content/uploads/com-evaluation-ai.pdf (дата обращения: 25.05.2023).

11. Методика BFM Group (Bureau of Financial Modeling). Бизнес планирование. [Электронный ресурс]. URL: https://bizness-plan.jimdofree.com (дата обращения: 15.05.2023).

12. Методика UNIDO: некоторые вопросы подготовки бизнес-плана. Корпоративный менеджмент. [Электронный ресурс]. URL: https://www.cfin.ru/business-plan/UNIDO.shtml (дата обращения: 13.05.2023).

Страница обновлена: 22.12.2025 в 20:11:38

Download PDF | Downloads: 52

Domestic and foreign practices of innovative project evaluation

Lakin A.A.Journal paper

Journal of Economics, Entrepreneurship and Law

Volume 13, Number 8 (August 2023)

Abstract:

The article substantiates the relevance of improving domestic Guidelines for the Evaluation of Innovative Projects based on foreign and domestic practices related to increased competition.

The author has refined the theoretical and methodological foundations for evaluating innovative projects.

The analysis of existing domestic and foreign approaches to assessing the effectiveness of innovative and investment projects was carried out. These approaches includes methods and guidelines suggested by the Ministry of Economic Development of the Russian Federation, Alt Invest, UNIDO, BFM Group, and the World Bank.

The main characteristics of different practices for evaluating project effectiveness, strengths and weaknesses of certain approaches were highlighted. A comparative table of different approaches to assessing project effectiveness was compiled. Proposals to improve the domestic methodological recommendations for the project assessment were developed.

Based on a comparative analysis of international and domestic approaches to assessing the effectiveness of innovative and investment projects, taking into account the existing conditions of the domestic economy, the author proposed to include the calculation of the MIRR indicator, the determination of the elasticity of financial indicators of the project and marketing analysis in domestic regulatory documents.

Keywords: innovative project, project efficiency assessment, UNIDO, economic efficiency, performance indicators

JEL-classification: G12, G32, O31, O33

References:

Kirillov Yu. V., Dosuzheva E.E. (2013). Metodika otsenki kommercheskoy effektivnosti investitsionnyh proektov [Methodology for assessing the commercial effectiveness of investment projects]. Innovation and Investment. (32). (in Russian).

Korol S.P. (2020). Upravlenie investitsionnymi i innovatsionnymi proektami razvitiya materialno-tekhnicheskoy bazy otrasley ekonomiki [Management of investment and innovative projects for the development of the material and technical base of economic sectors]. Russian Journal of Innovation Economics. (2). 927-940. (in Russian).

Kovalev P. (2017). Uspeshnyy investitsionnyy proekt: riski, problemy i resheniya [Successful investment project: risks, problems and solutions] (in Russian).

Lisenkova M.V., Molchanov A.V. (2022). Metodiki i metody otsenki effektivnosti investitsionno-proektnoy deyatelnosti: sravnitelnyy analiz i prakticheskie rekomendatsii [Methods for assessing the efficiency of investment and project activities: comparative analysis and practical recommendations]. Belorusskiy ekonomicheskiy zhurnal. (2). 48-70. (in Russian).

Sorokina M. Yu., Kryzhanovskiy O.A. (2014). Otechestvennye i zarubezhnye metodiki otsenki effektivnosti investitsiy: sravnitelnyy analiz [Domestic and foreign methods of evaluating the effectiveness of investments: comparative analysis]. The young scientist. (4). 610-613. (in Russian).

Ukhazhova A.M. (2019). Sovremennye podkhody k otsenke effektivnosti innovatsionnyh proektov v RF [Modern approaches to evaluating the effectiveness of innovative projects in the Russian Federation]. Innovation and Investment. (6). (in Russian).