Инвестиционные платформы и их роль в развитии рынка небанковского финансирования юридических лиц в Российской Федерации

Буров П.Д.1

1 Общество с ограниченной ответственностью «БИТЛ ГРУПП», ,

Скачать PDF | Загрузок: 47 | Цитирований: 2

Статья в журнале

Креативная экономика (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 17, Номер 2 (Февраль 2023)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=50369214

Цитирований: 2 по состоянию на 07.12.2023

Аннотация:

Возникновение инвестиционных платформ связано прежде всего с активной цифровизацией бизнес-процессов в финансовой сфере при этом регуляторная практика в России является во многом «импортной», что создает определенные сложности ее полноценного применения ввиду отсутствия тождественного опыта работы аналогичных институтов, а в части инструментов, разрешенных к использованию в России упор сделан на наиболее контролируемые и подотчетные Центробанку инструменты, что обусловлено уже опасениями со стороны вертикали власти возникновения угроз финансирования деструктивной деятельности. Научный вклад автора заключается в аргументированном обосновании следующих предложений по совершенствованию регуляторного блока деятельности платформ: 1) включение в состав управляющих лиц платформы специалистов с профильным образованием или опытом управления венчурными проектами; выработка свода нормативов безопасного функционирования, возможно с градацией в зависимости от уровня деловой активности по аналогии с банками; введение обязательного открытия эскроу-счета или использования агента в случае осуществления долгосрочных инвестиций; развитие межфирменной кооперации между инвестиционными платформами и банками, платформами и венчурными фондами для стимулирования инновационной активности среди субъектов МСП и вовлечения молодежи в венчурную индустрию; совершенствование института защиты интересов инвесторов в случаях банкротства бизнеса-бенефициара долгового или долевого финансирования путем расширения на инвестиционные платформы правил страховании инвестиций физлиц на индивидуальных инвестиционных счетах. Результаты научного исследования могут быть применены Банком России при формировании прогнозов и дорожной карты развития небанковского сегмента финансового рынка, а также менеджментом инвестиционных платформ при разработке индивидуальных стратегий устойчивого развития в контурах парадигмы цифровой экономики. Научная статья рассчитана на широкий круг читателей, желающих повысить финансовую грамотность и понимать тренды развития небанковского рынка финансирования бизнеса.

Ключевые слова: краудфандинг, инвестиционные платформы, инвестиции, небанковское финансирование, инновации, риски, устойчивое развитие

JEL-классификация: G20, G23, Q01, O31

Введение. Одним из важнейших трендов институциональной эволюции мирового финансового рынка является формирование и развитие группы небанковских финансовых организаций, предоставляющих заемное и долевое финансирование для розничных и корпоративных клиентов. Интерес клиентов к таким институтам объясняется рядом причин: 1) естественное стремление финансового рынка к качественному развитию, включающее в себя повышение конкурентоспособности и персонализированности подхода к запросам клиентов; 2) активное развитие рынка венчурных проектов, чьи критерии доходности, окупаемости, риска и условия участия в качестве инвестора неприемлемы для классических банков; 3) масштабная интервенция IT-компаний в конъюнктуру финансового рынка через механизм создания финтех-бизнесов и альтернативных финансовых продуктов и сервисов с более привлекательными условиями и низкими операционными издержками; 4) интерес к сквозной цифровизации бизнесов и бесшовной интеграции финансовых институтов в архитектуру бизнес-модели компании для повышения ее деловой активности и сокращения финансового цикла [1, C. 48].

Актуальность темы научного исследования обусловлена необходимостью объективного изучения экономического потенциала институтов небанковского финансирования, а также анализа возможностей, вызовов и угроз деятельности такого института для устойчивого развития государства в условиях мировой финансовой турбулентности и эскалации международных финансовых санкций против банковского сектора.

Целью научного исследования является анализ состояния и вклада инвестиционных платформ в развитие рынка небанковского финансирования и связанных с ними проблем и перспектив развития. Объектом научного исследования выступает небанковские кредитных организациях (НКО) как самостоятельный институт финансового рынка, предметом – инвестиционные платформы и их деятельность в составе группы НКО.

Научная новизна исследования заключается в систематизации результатов критического анализа отечественной и зарубежной практики регуляторного воздействия на деятельность инвестиционных платформ и идентификации важнейших особенностей развития российского рынка платформенного финансирования.

Гипотеза научного исследования: инвестиционные платформы способствуют мобилизации свободного капитала физических и юридических лиц и в гармонии с национальными интересами РФ повышают финансовое обеспечение инновационных проектов, удовлетворение потребности субъектов малого и среднего бизнеса в заемном финансировании на более «мягких» условиях.

Обзор литературы и исследований. В Российской Федерации деятельность инвестиционных платформ регламентируется Федеральным законом «О привлечении инвестиций с использованием инвестиционных платформ и о внесении изменений в отдельные законодательные акты Российской Федерации» №259-ФЗ 02.08.2019 (в ред. от 14.07.2022 г.): в соответствии со ст.2, п.1., п.п.1 «инвестиционная платформа – информационная система в информационно-телекоммуникационной сети «Интернет», используемая для заключения с помощью информационных технологий и технических средств этой информационной системы договоров инвестирования, доступ к которой предоставляется оператором инвестиционной платформы» [1].

В регуляторной практике ЕС понятие «инвестиционная платформа» определяется Европейской службой банковского надзора (EBA) в рамках Регламента (ЕС) 2020/1503 «О европейских поставщиках краудфандинговых услуг для бизнеса» как онлайн-сервис, который позволяет покупать и владеть акциями, облигациями и фондами в одном месте, т.е. мы видим более узкую функциональную трактовку института, ограниченную операциями с ценными бумагами и операциями инвестирования в частные и институциональные фонды. Кроме этого, деятельность платформ ориентирована на долгосрочные инвестиции и финансирование инновационных (венчурных) проектов [2, C. 14-15].

В правоприменительной практике США отсутствует единый нормативно-правовой акт, регламентирующий деятельность НКО в целом инвестиционной платформы в частности, поэтому агрегируя точки зрения важнейших государственных регуляторов (Федеральная торговая комиссия, Управление по ценным бумагам и Бюро финансовой защиты потребителей) термин может быть определен как механизм привлечения финансового капитала корпоративными клиентами на публичных финансовых рынка и получения займов розничными клиентами с использованием информационно-компьютерных технологий и сети Internet [3].

Результаты. Используя данные публичных информационно-аналитических отчетов Банка России «Обзор рынка краудфандинга в России», тематические публикации аналитического агентства «НАФИ» и Ассоциации операторов инвестиционных платформ автором была подготовлена таблица, отражающая ключевые индикаторы развития инвестиционных платформ в России за 2016 – 2021 гг. (таблица 2).

Таблица 2

Ключевые индикаторы инвестиционных платформ в России за 2015 – 2021 гг. [2] [3] [4]

|

Индикаторы

|

2016 г.

|

2017 г.

|

2018 г.

|

2019 г.

|

2020 г.

|

2021 г.

|

|

1.

Совокупный объем финансирования, привлеченный и

управляемый инвестиционными платформами, млрд. руб.

В том числе по типам инструментов: |

6,2

|

11,2

|

11,4

|

7,2

|

7,0

|

13,8

|

|

1.1

Краудфандинговый сектор Rewards [5]

|

0,15

|

0,16

|

0,13

|

0,13

|

0,2

|

…

|

|

1.2

Краудлендинг

|

5,71

|

10,8

|

6,7

|

5,4

|

6,0

|

9,06

|

|

1.3

Краудинвестинг

|

0,34

|

0,15

|

4,57

|

1,67

|

0,8

|

4,74

|

|

2.

Количество инвестиционных платформ, всего, ед.

В том числе по специализации: |

24

|

30

|

27

|

25

|

20

|

31

|

|

2.1

Финансирование за бонус (reward crowdfunding)

|

5

|

7

|

6

|

5

|

4

|

4

|

|

2.2

Долговое пиринговое финансирование (debt crowdfunding)

|

18

|

20

|

16

|

10

|

10

|

23

|

|

2.3 Долевое

финансирование (Equity

crowdfunding)

|

4

|

3

|

5

|

10

|

6

|

4

|

|

3.

Тип учредителя инвестиционной платформы, в % к итогу [6]

|

-

|

-

|

-

|

-

|

-

|

-

|

|

3.1

Банки и необанки

|

12,5

|

14,7

|

12,6

|

11,3

|

15,2

|

10,7

|

|

3.2

Небанковские организации (включая МФО)

|

30,7

|

32,6

|

35,1

|

32,5

|

37,7

|

28,8

|

|

3.3

Финтех-компании (в т.ч. дочерние структуры крупнейших IT-компаний)

|

16,8

|

20,3

|

28,7

|

31,4

|

34,9

|

44,1

|

|

3.4

Частные инвесторы

|

42,4

|

37,8

|

32,9

|

36,2

|

28,7

|

25,5

|

|

4.

Удельный вес финансирования, привлеченного с помощью платформы в общем объеме

долговых обязательств в экономике, в % к итогу

|

0,45

|

0,52

|

0,49

|

0,64

|

0,7

|

0,84

|

Как следует из приведенных в таблице данных, в России в анализируемом периоде отмечается количественный рост финансирования, привлеченный и управляемый инвестиционными платформами: в 2021 г. по сравнению с 2016 г. он вырос на 7,6 млрд. руб., или 222,6%. Количество операторов инвестиционных платформ за этот же период также увеличилось: 24 ед. – в 2016 г., 31 ед. – в 2021 г., при этом важно заметить, что речь идет именно об аккредитованных операторах инвестиционных платформ, соответствующих критериям и требованиям, предъявляемым к инвестиционной платформе и ее оператору (ст.ст.10, 11, 15 Федерального закона № 259-ФЗ).

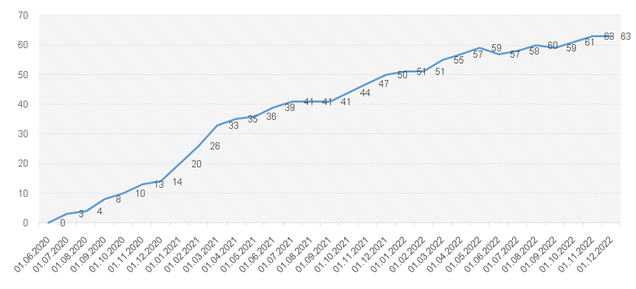

Динамика включения операторов инвестиционных платформ в реестр Банка России, начиная с момента вступления в силу Федерального закона № 259-ФЗ (01.06.2020 г.) до декабря 2022 г. представлен на графике ниже (рисунок 1).

Рисунок 1. Динамика включения операторов инвестиционных платформ в реестр Банка России с 01.06.2020 г. до декабря 2022 г., ед.

Источник: составлено автором по данным: Обзор рынка краудфандинга в России: 2021 год и I квартал 2022 года [Электронный ресурс] – URL: https://cbr.ru/Collection/Collection/File/42097/crowdfunding_market_01_2022.pdf (дата обращения: 12.01.2023, режим доступа: свободный).

При анализе типов инвестиционных платформ, функционирующих в РФ, необходимо отметить явное доминирование долгового однорангового финансирования форматов P2P (заемное финансирование физического лица физическим лицом) и P2B (аккумулирование средств физических лиц для предоставления займов юридическим лицам): в среднем на данный тип платформы приходится 16 платформ, или 61,8%.

Долевое финансирование (краудинвестинг), связанное с операциями с ценными бумагами и являющееся наиболее прогрессивным и эффективным, например, при организации венчурного финансирования или приобретения т.н. «стрессовых активов», имеет ряд существенных барьеров для устойчивого развития: 1) сравнительно низкая ликвидность – краудинвестинг предполагает отвлечение капитала на достаточно длительный срок (как правило, 3 – 5 лет), т.к. его бенефициром преимущественно выступают или венчурные проекты на ранней стадии жизненного цикла, т.е. им нужно время для коммерциализации своего продукта, или бизнесы; 2) высокие риски банкротства проектов или бизнесов, в которые инвестируются средства – риски инвестирования капитала практически полностью лежат на стороне бэккера (владельца капитала), и в случае банкротства проекта или бизнеса-объекта инвестирования, взыскание долга возможно только в судебном порядке путем подачи коллективного иска;

3) риск размытия доли – компании, которые обратились за привлечение финансирования со стороны краудинвестинговой платформы, могут пойти на управленческую хитрость и провести дополнительную эмиссию ценных бумаг, тем самым снизив удельный вес и влияние платформы и ее бэккеров на принятие решений.

Основываясь на данных Реестра операторов инвестиционных платформ Банка России по состоянию на 11.01.2023 г. в РФ действовало 63 инвестиционные платформы [7], в то же время специализированных краудинвестинговых компаний по данным на ноябрь 2022 г. действовало 14 бизнесов, из них наиболее крупные: «Поток»; JetLend, ВДело, MoneyFriends, «Город денег»; Rounds (ранее StartTrack); Venture Club; Simex; Zapusk.

Что касается структуры учредителей инвестиционных платформ, то здесь наблюдается следующая картина: 1) по мере установления и ужесточения регуляторного воздействия на рынок краудфандинга доля частных инвесторов существенно сократилась: 25,5% в 2021 г. против 42,4% в 2016 г., причем их уход обусловлен больше объективными причинами, а именно невозможностью соблюдения нормативов безопасного функционирования платформы и недостаточной информационной прозрачностью финансовых операций; 2) основными локомотивами развития инвестиционных платформ выступили небанковские организации (включая МФО) – средний удельный вес их как учредителей составил 32,9% и финтех-компании – 29,4 %, что объясняется естественной трансформацией услуг в виртуальную среду и приобретением новых конкурентных преимуществ для первых и технической готовностью для предоставления финансовых услуг для вторых; 3) банки и необанки (полностью виртуальные, цифровые бизнес-модели банков) оказались в данном вопросе аутсайдерами, что объясняется возникновением противоречий в вопросах риск-менеджмента (платформы принимают более высокие риски) при анализе запросов клиентов, необходимостью гармонизации жестких норм безопасного функционирования, установленного Банком России для банковских учреждений и более мягких границ допустимых лимитов финансовой безопасности для платформ; 4) ограниченность уставного капитала большинства банков вкупе с ограниченным числом квалифицированных руководителей и специалистов в сфере банковского менеджмента не позволяет свободно передавать его часть и распылять штат на создание новой бизнес-структуры.

Удельный вес платформ в обеспечении долгового финансирования в масштабах национальной экономики остается критически малым – 0,84% в 2021 г. против 0,45% в 2016 г., что обусловлено как новизной инструмента, так и определенным недоверием со стороны инвесторов и клиентов-заемщиков.

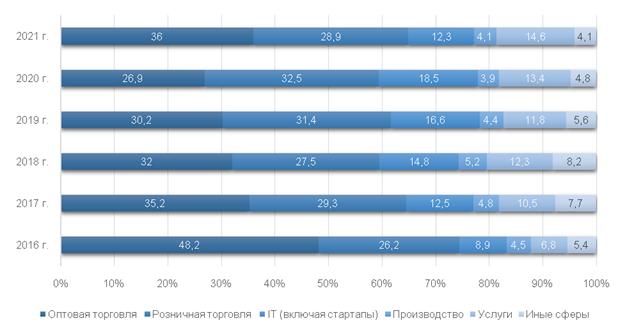

Следующим шагом научного исследования является анализ структуры отраслей по уровню активности использования инвестиционных платформ. Диаграмма построена на основе изучения профинансированных проектов крупнейших российских инвестиционных платформ в области краудлендинга и краудинвестирования: ВДело, Альфа-Поток, StartTrack, Город денег, Пененза [8] (рисунок 2).

Рисунок 2. Структура отраслей по уровню активности использования инвестиционных платформ в 2016 – 2021 гг., в % к итогу

Источник: составлено автором по данным: Обзор рынка краудфандинга в России: 2021 год и I квартал 2022 года [Электронный ресурс] – URL: https://cbr.ru/Collection/Collection/File/42097/crowdfunding_market_01_2022.pdf (дата обращения: 12.01.2023, режим доступа: свободный).

Как следует из приведенной выше диаграммы, основным потребителем услуг инвестиционных платформ выступали оптовая (в среднем 34,8%) и розничная (29,3%) торговля, что объясняется, во-первых, активным развитием сегмента e-commerce в стране, во-вторых, сравнительно быстрой оборачиваемостью капитала в данных сферах, что позволяет использовать преимущество платформы в более простом и быстром получении финансирования при одновременной приемлемости цены капитала (в противном случае, конкурентные преимущества такого инструмента нивелируются). Пик развития данных сфер пришелся на 2020-2021 гг., которые ознаменовались не только пандемией COVID-19, но и активным участием государственных регуляторов (в частности Министерства экономического развития) в поддержке проектов и субъектов МСП через краудфандинговый механизм, что было особенно актуально на фоне вводимых локдаунов [9].

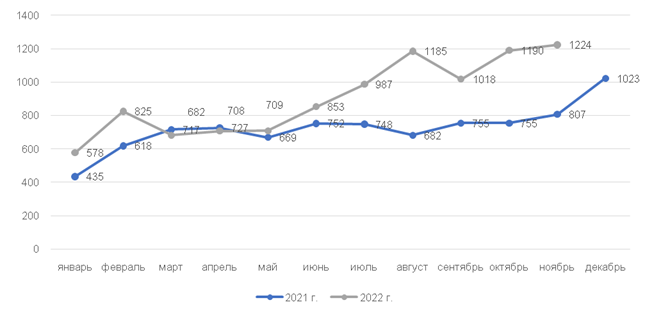

График динамики развития рынка краудлендинга в помесячной разбивке за 2021 – 2022 гг. приведен ниже (рисунок 3).

Рисунок 3. График динамики развития рынка краудлендинга в помесячной разбивке

за 2021 – 2022 гг., млн руб. [10]

Источник: составлено автором по данным: Обзор рынка краудфандинга в России: 2021 год и I квартал 2022 года [Электронный ресурс] – URL: https://cbr.ru/Collection/Collection/File/42097/crowdfunding_market_01_2022.pdf (дата обращения: 12.01.2023, режим доступа: свободный).

По данным за ноябрь 2022 г. ключевыми участниками рынка краудлендинга выступили следующие компании: Поток – 456,2 млн руб., JetLend – 349,0 млн руб., Вдело – 198,7 млн руб., Money Friends – 59,5 млн руб.

В то же время пользование услугами инвестиционных платформ со стороны высокотехнологичных компаний в отличие от общемирового тренда было не столь высоким – в среднем 13,9 %, что обусловлено следующими причинами: во-первых, только незначительная часть (по данным за 2021 г. – 10,7%) компаний представлена в форме субъектов МСП, а именно им интересны сервисы платформ; во-вторых, существует сложность в оценке коммерческой эффективности объекта (проекта или продукта), под который привлекается финансирование ввиду недостаточности квалификации самих специалистов платформы, более низкой развитости рынка трансферта и коммерческого использования объектов интеллектуальной собственности и опасений самих участников платформы потерять свой капитал (в зарубежной практике решением данного барьера является практика применения залога исключительных прав на объекты интеллектуальной собственности, что повышает привлекательность IT-отрасли для непрофессиональных инвесторов); в-третьих, для финансирования IT-компаний и стартап-проектов в РФ существует группа специализированных венчурных фондов и бизнес-ангелов, которые помогают в его коммерциализации и выведении на рынок (по данным за 2022 г. их количество составляет 50 единиц).

Удельный вес участия бизнеса в сфере производства в получении финансирования через платформы составил в среднем 4,5%, что объясняется более длительным оборота капитала (условия платформы не позволяют привлекать его требуемый срок), более низкими ставками рентабельности и рыночными рисками успешной коммерциализации продукта, поддержкой со стороны государства через фонды Минпромторга, специализированные дочерние структуры государственных корпораций АО «РВК», «Ростех» и сеть технологических платформ в кооперации с технопарками.

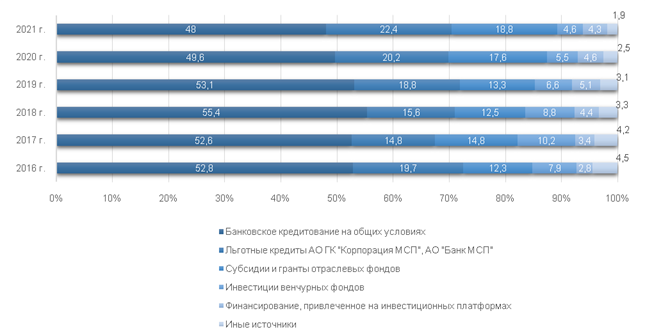

Структура инструментов финансирования МСП за 2016 – 2021 гг. приведена на рисунке 2.

Рисунок 2. Структура инструментов финансирования МСП

в 2016 – 2021 гг., в % к итогу [11] [12]

Источник: составлено автором по данным: Обзор рынка краудфандинга в России: 2021 год и I квартал 2022 года [Электронный ресурс] – URL: https://cbr.ru/Collection/Collection/File/42097/crowdfunding_market_01_2022.pdf (дата обращения: 12.01.2023, режим доступа: свободный).

Как следует из диаграммы, роль инвестиционных платформ остается крайне малой, что имеет свое объяснение: во-первых, государство активно развивает специализированные институты поддержки МСП в форме государственной корпорации и дочернего банка – АО ГК «Корпорация МСП», что позволяет более тщательно контролировать сферу финансирования МСП, во-вторых, оказание льготной финансовой поддержки для субъектов МСП возможно только крупными и устойчивыми игроками в лице банков, которые получают компенсацию из государственного бюджета или являются агентами государственных программ финансовой поддержки МСП, что в настоящее время недоступно для инвестиционных платформ.

Обсуждение. На основе результатов аналитического раздела исследования, автором были определены важнейшие проблемные аспекты функционирования инвестиционных платформ и их роли в развитии рынка небанковского финансирования юридических лиц и возможные пути их разрешения:

1. Отсутствие минимального набора систематизированных требований к компетенциям и знаниям оператора инвестиционной платформы – в настоящее время в Федеральном законе № 259-ФЗ не предусмотрена оценка компетентности оператора платформы, что несет существенные риски при проведении экспертизы и отбора проектов для инвестирования или анализа хозяйствующих субъектов для предоставления заемного финансирования в части субъективизации оценки, недостаточной идентификации и учета рисков сделок или неверной оценки коммерческого потенциала финансируемых венчурных проектов. Решением данной проблемы может стать дополнение закона требованием включения в состав управляющих лиц платформы специалистов с профильным образованием или опытом управления венчурными проектами, например, из пула бизнес-ангелов, отраслевых экспертов из деловых и академических кругов с положительной деловой репутацией и соответствующим опытом и компетенциями или введение обязанности прохождения государственной экспертизы на базе аффилированных структур отраслевых государственных регуляторов (министерств), определяемых из целей и задач проекта или отраслевых частных экспертных структур, обладающих достаточным доверием со стороны регуляторов [8].

2. Отсутствие четко зафиксированных в Федеральном законе № 259-ФЗ нормативов безопасного функционирования инвестиционной платформы по аналогии с банками и НКО – согласно ст.11, п.6 к инвестиционным платформам могут предъявляться дополнительные требования со стороны Банка России, но тут же делается оговорка о применимости данного пункта к платформам, с использованием которых приобретаются ценные бумаги или утилитарные цифровые права [13], т.е. нормативы безопасного функционирования для операций долгового финансирования де-юре отсутствуют, а менеджмент платформ формирует собственные лимиты, исходя из опыта работы платформа или по аналогии с классическими банками, что многократно увеличивает риски переоценки собственных сил и возникновения непокрытых убытков и даже банкротства платформы. Решением данной проблемы является разработка на основе анализа практик как крупных, так и мелких инвестиционных платформ в области краудлендинга и выработки свода нормативов безопасного функционирования, возможно с градацией в зависимости от уровня деловой активности (например, менеджментом платформы «Поток» в своей работе применяются скорринг-модели и алгоритмы оценки кредитных рисков, используемых в материнской компании –АО «Альфа-банк») [9].

3. Наличие регуляторного пробела об обязательном использовании услуг эскроу-агента при формировании пула инвестиций – согласно требованиям Федерального закона № 259-ФЗ общий объем инвестиций, привлеченных на платформе для ИП и юридических лиц всех организационных форм, кроме ПАО, лимит финансирования не должен превышать 1,0 млрд руб., при этом ответственность за контроль собранной формы возложен на операторов платформы, что позволяет клиентам при отсутствии отлаженной системы обмена информации между платформами собирать суммы больше лимита на разных платформах и обходить установленное ограничение [14]. Для ПАО необходимость введения использования эскроу-агента необходима при совершении операции по привлечению капитала через продажу утилитарных цифровых прав, т.к. с данной группой инструментов связано большое количество мошеннических операций, в т.ч. выведение капитала за рубеж (по данным за 2021 г. – 41,0% [15]).

Введение обязательного открытия эскроу-счета или использования агента, например, с суммы 500 млн руб. для ИП и юридических лиц (кроме ПАО) и более 1,0 млрд. руб. для ПАО позволит сделать процесс сбора средств прозрачным, т.к. оператор платформы будет видеть прогресс накопления капитала у бенефицира, регулятор – получит дополнительный контроль за движением капитала [10].

4. Слабая развитость межфирменной кооперации между инвестиционными платформами и банками, платформами и венчурными фондами – в настоящее время банки воспринимают платформы прежде всего как своих конкурентов или даже «финансовых гиен», забирающих себе клиентов, которым было отказано в предоставлении финансирования в классических банках. На самом же деле, эти институты работают в едином пространстве финансового рынка и должны дополнять друг друга и помогать обеспечивать максимальную мобилизацию и работу капитала: так, банки могут заключить партнерские соглашения с операторами платформ и переадресовывать им часть розничных и корпоративных клиентов, запросы которых не могут удовлетворены банком в обмен на часть вознаграждения или долевого участия в управлении платформой [11].

Что касается представителей венчурной индустрии, то поле для кооперации гораздо шире: 1) технопарки и бизнес-инкубаторы могут формировать собственный пул платформ-партнеров для передачи им коммерчески перспективных проектов на финансирование, в то время как инвесторы платформ получат возможность снизить кредитные и рыночные риски от финансирования проектов без должного технологического аудита; 2) пул бизнес-ангелов может масштабировать свою деятельность путем привлечения платформы в качестве финансового донора и ускорения выведения стартапов в статус коммерциализированных.

5. Проблематичность защиты интересов инвесторов в случаях банкротства бизнеса-бенефициара долгового или долевого финансирования – в отличие от классического банковского депозита (страхование осуществляется Агентством по страхованию вкладов [16]) страхование операций размещения капитала на инвестиционной платформе не подлежат. В настоящее время Национальная финансовая ассоциация (НФА) подготовила поправки ко второму чтению законопроекта о страховании инвестиций физлиц на индивидуальных инвестиционных счетах [17], однако его полноценная реализация означает необходимость пересмотра предельного размера вложений и одновременном росте потолка налоговых льгот по доходам, полученным с инвестированного капитала (акцент предполагается сделать на долгосрочных инвестициях сроком от 24 месяцев и преимущественно в инновационные проекты или реальный сектор экономики).

Заключение. Результаты научного исследования показали, что инвестиционные платформы как субъект института НКО имеют неплохие перспективы к развитию и занятию достойного места в качестве источника заемного финансирования для субъектов МСП и венчурных проектов. Вместе с тем существующая регуляторная и конкурентная среда финансового рынка жестко ограничивает возможности платформ, делая их в некотором смысле аутсайдерами для клиентов. Для формирования траектории устойчивого развития инвестиционных платформ требуется глубокая проработка пробелов законодательства, повышение финансовой грамотности самих граждан, ужесточение ответственности за мошенничество на финансовом рынке, а также повышение защищенности интересов участников платформы, что в долгосрочной перспективе обеспечит их доверие и открытость к инвестиционному поведению.

[1] Федеральный закон от 02.08.2019 N 259-ФЗ (ред. от 14.07.2022) "О привлечении инвестиций с использованием инвестиционных платформ и о внесении изменений в отдельные законодательные акты Российской Федерации" (с изм. и доп., вступ. в силу с 01.12.2022) [Электронный ресурс] – URL: https://www.consultant.ru/document/cons_doc_LAW_330652/b819c620a8c698de35861ad4c9d9696ee0c3ee7a/ (дата обращения: 04.01.2023, режим доступа: свободный).

[2] Обзор рынка краудфандинга в России: 2021 год и I квартал 2022 года [Электронный ресурс] – URL: https://cbr.ru/Collection/Collection/File/42097/crowdfunding_market_01_2022.pdf (дата обращения: 05.01.2023, режим доступа: свободный).

[3] Новые инструменты привлечения финансирования для развития технологических компаний: практика использования и перспективы развития в России (2018) [Электронный ресурс] – URL: https://publications.hse.ru/mirror/pubs/share/direct/219492205 (дата обращения: 05.01.2023, режим доступа: свободный).

[4] Объем рынка краудфандинга в 2017 году увеличился в два раза (20.06.2018) [Электронный ресурс] – URL: https://cbr.ru/Press/event/?id=1902 (дата обращения: 05.01.2023, режим доступа: свободный).

[5] Привлечение финансирования в проекты в обмен на нефинансовое вознаграждение, например, поддержка гражданских инициатив, социальных проектов, деятельности некоммерческих организаций.

[6] Сумма долей ≠ 100%, т.к. у некоторых операторов инвестиционных платформ учредители относятся к разным институциональным группам (например, банки + финтех, частные инвесторы + финтех).

[7] Реестр операторов инвестиционных платформ (11.01.2023) [Электронный ресурс] – URL: https://cbr.ru/registries/?CF.Search=Реестр+операторов+инвестиционных+платформ&CF.TagId=&CF.Date.Time=LastMonth&CF.Date.DateFrom=&CF.Date.DateTo= (дата обращения: 12.01.2023, режим доступа: свободный).

[8] ТОП – 10 платформ для краудфандинга – 2023 [Электронный ресурс] – URL: https://marketing-tech.ru/online-services_tags/crowdfunding/ (дата обращения: 06.01.2023, режим доступа: свободный).

[9] Краудфандинг и второй пандемийный: итоги 2021 года для крауд-технологий (26.12.2021) [Электронный ресурс] – URL: https://rb.ru/opinion/crowdfunding-2021-results/ (дата обращения: 06.01.2023, режим доступа: свободный).

[10] Результаты платформы JetLend за ноябрь (19/12/2022) [Электронный ресурс] – URL: https://jetlend.ru/rezultaty-platformy-za-noyabr-2/ (дата обращения: 12.01.2023, режим доступа: свободный).

[11] Аналитический обзор рынка кредитования субъектов малого и среднего предпринимательства [Электронный ресурс] – URL: https://cbr.ru/Collection/Collection/File/39663/inf_material_msp_fh_2021.pdf (дата обращения: 08.01.2023, режим доступа: свободный).

[12] Обзор ключевых показателей микрофинансовых институтов [Электронный ресурс] – URL: https://cbr.ru/Collection/Collection/File/40951/review_mfi_21Q4.pdf (дата обращения: 08.01.2023, режим доступа: свободный).

[13] Федеральный закон "О привлечении инвестиций с использованием инвестиционных платформ и о внесении изменений в отдельные законодательные акты Российской Федерации" от 02.08.2019 N 259-ФЗ (ред. от 14.07.2022) (с изм. и доп., вступ. в силу с 01.12.2022) [Электронный ресурс] – URL: https://www.consultant.ru/document/cons_doc_LAW_330652/b819c620a8c698de35861ad4c9d9696ee0c3ee7a/ (дата обращения: 07.01.2023, режим доступа: свободный).

[14] Что не так с законом о краудфандинге (15.01.2020) [Электронный ресурс] – URL: https://mastera.academy/why-so-incautious/ (дата обращения: 07.01.2023, режим доступа: свободный).

[15] Мошенничество в сети: судебная практика и ключевые аспекты [Электронный ресурс] – URL: https://rtmtech.ru/research/online-fraud-research/ (дата обращения: 07.01.2023, режим доступа: свободный).

[16] Путин предложил застраховать вложения россиян на рынке. Что важно знать (30.11.2021) [Электронный ресурс] – URL: https://quote.rbc.ru/news/article/61a63c0d9a79470e6c11f316 (дата обращения: 07.01.2023, режим доступа: свободный).

[17] Центробанк одобрил добровольный порядок гарантирования вложений в ИИС (29.06.2020) [Электронный ресурс] – URL: https://pravo.ru/news/223330/ (дата обращения: 07.01.2023, режим доступа: свободный).

Источники:

2. Шапошников Г.Г. Правовое регулирование краудфандинга в Европейском Союзе // Актуальные проблемы российского права. – 1994. – № 10(131). – c. 12-19. – doi: 10.17803/19941471.2021.131.10.012-019.

3. Joan MacLeod Heminway The Legal Regulation of U.S. Crowdfunding: An Organically Evolving Patchwork // University of Tennessee Legal Studies Research Paper. – 2017. – № 335. – doi: 10.2139/ssrn.3061552.

4. Чудиновских М.В., Куваева Ю.В. Регулирование модельных типов краудфандинга: опыт Китая и возможности его применения в России // Финансы и управление. – 2021. – № 2. – c. 15-28. – doi: 10.25136/24097802.2021.2.34030.

5. Кочетков Е.П. Государственное регулирование краудфандинга в России как антикризисного инструмента привлечения инвестиций в инновационный сектор экономики // Стратегии бизнеса. – 2018. – № 3(47). – c. 7-14.

6. Сальникова К.В., Пермяков Р.В. Аналитический обзор состояния рынка краудфандинга и краудлендинга в России // Вестник Евразийской науки. – 2021. – № 2. – c. 20.

7. Русскова Е.Г., Чайкина Е.В., Чайкин В.Ю. Инвестиционные платформы в инфраструктуре финансового рынка Российской Федерации // Вестник Волгоградского государственного университета. Серия 3: Экономика. Экология. – 2019. – № 2. – c. 90-98. – doi: 10.15688/jvolsu3.2019.2.8.

8. Папаскуа Г.Т. Краудфандинг: понятие, виды и риски // Актуальные проблемы российского права. – 1994. – № 7(128). – c. 77-85. – doi: 10.17803/1994-1471.2021.128.7.077-085.

9. Гаврин Д.А. Особенности правового регулирования инвестиционных платформ // Российское право: образование, практика, наука. – 2022. – № 1. – c. 33-41. – doi: 10.34076/ 2410_2709_2022_1_33.

10. Борковская Е.И. Финансовые инструменты в контексте развития sharing economy // Гуманитарные науки. Вестник Финансового университета. – 2021. – № 4. – c. 176-180. – doi: 10.26794/2226-7867-2021-11-4-176-180.

11. Глухов К.В., Куликов М.В. Развитие краудинвестинга как альтернативной формы финансирования субъектов малого и среднего предпринимательства: зарубежный опыт и российская практика // Вестник университета. – 2022. – № 6. – c. 169-179. – doi: 10.26425/1816-4277-2022-6-169-179.

Страница обновлена: 22.12.2025 в 20:38:09

Download PDF | Downloads: 47 | Citations: 2

Investment platforms and their role in the development of non-banking finance market for legal entities in Russia

Burov P.D.Journal paper

Creative Economy

Volume 17, Number 2 (February 2023)

Abstract:

The appearance of investment platforms is primarily due to the active digitalization of business processes in the financial sector, while regulatory practice in Russia is largely imported. This creates certain difficulties in its full-fledged application due to the lack of identical experience of similar institutions. In terms of the instruments allowed in Russia, emphasis is placed on the most controlled and accountable to the Central Bank instruments.

This is due to the fear on the part of the vertical of power of threats to the financing of destructive activities.

The author's scientific contribution consists in a reasoned justification of the following proposals for improving the regulatory block of the platforms' activities. The inclusion of specialists with specialized education or experience in managing venture projects in the management of the platform is necessary. It is necessary to develop a set of standards for safe functioning, possibly with gradation depending on the level of business activity by analogy with banks. It should be mandatory to open an escrow account or use an agent in the case of long-term investments.

It is necessary to ensure the development of inter-firm cooperation between investment platforms and banks, platforms and venture funds to stimulate innovation activity among SMEs and involve young people in the venture industry. Improving the institution of protecting the interests of investors in cases of bankruptcy of a business beneficiary of debt or equity financing by expanding the rules for insuring investments of individuals on individual investment accounts to investment platforms is also an important area of activity. The results of the research can be applied by the Bank of Russia in the formation of forecasts and a roadmap for the development of the non-banking segment of the financial market. The research results can also be useful for the management of investment platforms in the development of individual strategies for sustainable development in the contours of the digital economy paradigm. The scientific article is intended for a wide range of readers who want to improve financial literacy and understand the trends in the development of the non-bank business financing market.

Keywords: crowdfunding, investment platforms, investments, non-bank financing, innovation, risks, sustainable development

JEL-classification: G20, G23, Q01, O31

References:

Borkovskaya E.I. (2021). Finansovye instrumenty v kontekste razvitiya sharing economy [Financial instruments in the contextof the development of the sharing economy]. Gumanitarnye nauki. Vestnik Finansovogo universiteta. 11 (4). 176-180. (in Russian). doi: 10.26794/2226-7867-2021-11-4-176-180.

Chudinovskikh M.V., Kuvaeva Yu.V. (2021). Regulirovanie modelnyh tipov kraudfandinga: opyt Kitaya i vozmozhnosti ego primeneniya v Rossii [Regulation of the model types of crowdfunding: China's experience and its applicability in Russia]. Finansy i upravlenie. (2). 15-28. (in Russian). doi: 10.25136/24097802.2021.2.34030.

Gavrin D.A. (2022). Osobennosti pravovogo regulirovaniya investitsionnyh platform [Features of legal regulation of investment platforms]. Russian law: education, practice, science. (1). 33-41. (in Russian). doi: 10.34076/ 2410_2709_2022_1_33.

Glukhov K.V., Kulikov M.V. (2022). Razvitie kraudinvestinga kak alternativnoy formy finansirovaniya subektov malogo i srednego predprinimatelstva: zarubezhnyy opyt i rossiyskaya praktika [Development of crowdinvesting as an alternative form of small and medium-sized businesses financing: foreign experience and Russian practice]. Vestnik Universiteta. (6). 169-179. (in Russian). doi: 10.26425/1816-4277-2022-6-169-179.

Joan MacLeod Heminway (2017). The Legal Regulation of U.S. Crowdfunding: An Organically Evolving Patchwork University of Tennessee Legal Studies Research Paper. (335). doi: 10.2139/ssrn.3061552.

Kochetkov E.P. (2018). Gosudarstvennoe regulirovanie kraudfandinga v Rossii kak antikrizisnogo instrumenta privlecheniya investitsiy v innovatsionnyy sektor ekonomiki [Regulation of crowdfunding in Russia as crisis instrument of attracting investments into the innovative sector of economics]. Strategii biznesa. (3(47)). 7-14. (in Russian).

Malynich N. (2017). Teoreticheskie osobennosti deyatelnosti nebankovskikh finansovyh organizatsiy v stranakh Evraziyskogo ekonomicheskogo soyuza [Theoretical features of the activities of non-bank financial institutions in the countries of the Eurasian Economic Union]. Bankovskiy vestnik. (3(644)). 46-51. (in Russian).

Papaskua G.T. (1994). Kraudfanding: ponyatie, vidy i riski [Crowdfunding: the concept, types and risks]. Current problems of Russian law. 16 (7(128)). 77-85. (in Russian). doi: 10.17803/1994-1471.2021.128.7.077-085.

Russkova E.G., Chaykina E.V., Chaykin V.Yu. (2019). Investitsionnye platformy v infrastrukture finansovogo rynka Rossiyskoy Federatsii [Investment platforms in the infrastructure of the financial market of the Russian Federation]. Science Journal of Volgograd State University. GLOBAL ECONOMIC SYSTEM. 21 (2). 90-98. (in Russian). doi: 10.15688/jvolsu3.2019.2.8.

Salnikova K.V., Permyakov R.V. (2021). Analiticheskiy obzor sostoyaniya rynka kraudfandinga i kraudlendinga v Rossii [Analytical overview of the crowdfunding and crowdlanding market in Russia]. Vestnik Evraziyskoy nauki. 13 (2). 20. (in Russian).

Shaposhnikov G.G. (1994). Pravovoe regulirovanie kraudfandinga v Evropeyskom Soyuze [The legal regulation of crowdfunding in the European Union]. Current problems of Russian law. 16 (10(131)). 12-19. (in Russian). doi: 10.17803/19941471.2021.131.10.012-019.