Моделирование потенциала развития совместного финансирования и инвестирования в регионах России

Веретенникова А.Ю.1![]()

1 Институт экономики Уральского отделения Российской академии наук, Россия, Екатеринбург

Скачать PDF | Загрузок: 28 | Цитирований: 7

Статья в журнале

Вопросы инновационной экономики (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 12, Номер 4 (Октябрь-декабрь 2022)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=50211433

Цитирований: 7 по состоянию на 30.01.2024

Аннотация:

Современные финансовые технологии формирует новые инструменты для развития регионов, в частности, краудфандинговые и краудлендинговые платформы. Однако их потенциал используется не в полной мере. Целью данного исследования является определение влияния характеристик региона на интерес общества к совместному финансированию и инвестированию. Интерес гражданского общества к данным формам управления финансовыми активами также стимулирует и их развитие, что позволяет высвободить недостаточно используемые ресурсы, открывая новые возможности для развития. В рамках данного исследования на основе эконометрического моделирования автором определены закономерности развития интереса к совместному финансированию и инвестированию, в частности: показано, что интерес к совместному финансированию (краудфандингу) зависит от развития сектора IT в регионе, а также от его инновационной активности; выявлено, что в отношении совместного инвестирования наиболее значимую роль играет инвестиционный потенциал региона. Кроме того, наличие инвестиционной платформы в регионе также оказывает влияние на рост интереса к рассматриваемому явлению. Значимость данного исследования состоит в определении потенциала развития краудфандинговых и инвестиционных платформ для стимулирования инвестиционной и инновационной деятельности региона.

Ключевые слова: краудфандинг, краудинвестинг, краудлендинг, инвестиционные платформы, модель, регионы, инвестиции

Финансирование:

Статья подготовлена в соответствии с планом НИР Института экономики Уральского отделения Российской академии наук.

JEL-классификация: G23, G24, G28

Введение

Совместное использование «недоиспользованных» активов относится к трендам развития цифровой экономики, обозначенным как sharing economy (шеринговая экономика) [7] (Popov, Veretennikova, 2020). Принцип однорангового взаимодействия (peer-to-peer), лежащий в основе данного явления, распространяется не только на предоставление доступа в материальным ресурсам в форме каршеринга, карпулинга, краткосрочной аренды посредством цифровых платформ и т.д., но и на другие типы ресурсов, в частности финансовые активы. Развитие цифровых платформ, получивших название краудфандинговых, краудлендинговых, краудинвестинговых, способствует формированию среды для обмена и повышения эффективности использования данных активов.

Краудфандинг (народное финансирование) является альтернативой традиционным структурам финансирования [15] (Andrés Felipe Gallego, 2011) и определяется в широкой и узкой трактовках. При широкой трактовке краудфандинг включает все формы финансирования, реализуемые посредством цифровых платформ, включая краудинвестинг и краудфандинг. При рассмотрении узкой трактовки краудфандинг рассматривается как гражданские инициативы, ориентированные на финансовую поддержку значимых для общества проектов. Следует отметить, что перспективность и распространение данного инструмента финансирования также является следствием трансформации стимулов экономических агентов, социально-экономических и институциональных условий, вызванных технологическим развитием, а также повышением требований к гражданской культуре.

Важно отметить, что в российской практике также используется понятие «коллективные инвестиции», охватывающее деятельность негосударственных пенсионных фондов, паевых инвестиционных фондов и других организаций. Для разграничения обозначенных понятий в рамках данного исследования мы применяем термины «совместное финансирование» и «совместное инвестирование», преследуя цель отделения данных явлений от принятого понятия «коллективные инвестиции».

Вместе с тем развитие совместного финансирования и инвестирования в российской практике не получило должного развития. Обладая высоким потенциалом привлечения финансовых ресурсов в различные виды проектов, роль данного типа цифровых платформ в развитии регионов в должной степени не определена. Анализ интереса граждан к данной форме совместного финансирования и инвестирования не только позволит сделать выводы о динамике развития данного явления, но и обозначит перспективы развития данного направления в части регионального развития.

Таким образом, целью данного исследования является определение влияния характеристик региона на интерес гражданского общества к совместному финансированию и инвестированию. Научная новизна представляемого исследования заключается в определении закономерностей развития интереса к совместному финансированию и инвестированию в зависимости от особенностей регионов. В рамках исследования были сформулированы гипотезы о влиянии особенностей региона, в том числе размера IT-сектора, финансового сектора, а также инновационной активности региона и его инвестиционной привлекательности, на интерес граждан к краудфандингу и краудинвестингу как формам совместного финансирования и инвестирования. Особое внимание следует отнести гипотезе, направленной на выявление влияния количества платформ в регионе на интерес граждан к совместному финансированию и инвестированию. Более детальное обоснование представленных гипотез раскрыто ниже.

1. Теоретические основания развития краудфандинга и краудинвестинга

Под краудфандингом (совместным финансированием) понимается социальная технология коллективного финансирования, основанная на добровольных пожертвованиях, дарениях [12] (Chugreev, 2013). Краудфандинг как новый метод и потенциально подрывная инновация для финансирования множества новых предпринимательских предприятий без стандартных финансовых посредников получил свое активное распространение последние 20 лет [17] (Woods, Yu, Huang, 2020).

Первые публикации по краудфандингу по базе данных Scopus датируются 2010 годом. Хотя сама идея совместного финансирования проектов как метода сбора средств для предприятий, представляющих ценность для общества и имеющих социальную значимость, существует уже несколько сотен лет, современный этап его развития связан с внедрением цифровых технологий. Наиболее распространенной краудфандинговой платформой в международной практике является Кикстартер (Kickstarter.com) [1]. Согласно информации, представленной на сайте данной платформы, за время ее существования было поддержано 228 347 проектов на сумму $6 300 750 334. В российской практике получила свое стремительное развитие краудфандинговая платформа Planeta (https://planeta.ru/). Посредством данной платформы поддержано 7 749 проектов, общая сумма собранных средств – 1 825 432 727 руб. [2] Другая краудфандинговая платформа, демонстрирующая высокие темпы развития, – Boomstarter. На платформе было поддержано 2473 проекта, объем собранных средств – 547 685 275 руб. [3]

При анализе публикаций, представленных в российском индексе научного цитирования, обнаружено по данной тематике (запрос «краудфандинг») 1470 источников начиная с 2011 года. А.В. Рогова рассматривает краудфандинг как форму краудсорсинга, а также показывает перспективы его использования для региона [9] (Rogova, 2013). М.Г. Балыхин, А.В. Генералова [2] (Balyhin, Generalova, 2015) анализируют потенциал краудфандинга в коммерциализации результатов исследовательской деятельности научных и образовательных учреждений. Б.Г. Салтыков и М.Н. Гордеев [10] (Saltykov, Gordeev, 2016) на основе статистического анализа оценивают уровень развития российского краудфандинга в венчурном аспекте. Довольно распространены исследования, показывающие перспективность развития краудфандинга в сельском хозяйстве и для обеспечения продовольственной безопасности [3] (Belyaeva, 2022). Развитие краудфандинга также распространяется и на научную деятельность. Несмотря на главенствующую роль государства и бизнес-сообщества в формировании заказа на проведение научных исследований с целью последующей коммерциализации, краудфандинг радикальным образом изменяет способ продвижения и коммерциализации результатов исследовательской деятельности научных и образовательных учреждений.

М.Н. Гордеев выделил четыре типичных шаблона участия российских граждан в краудфандинге, на основе которых были сформированы 4 группы инвесторов: 1) спонсоры, которые поддерживают проекты через механизм нефинансового и долевого краудфандинга; 2) инвесторы, применяющие долевой и заемный краудфандинг, а также ICO; 3) спонсоры инициатив преимущественно в сфере науки и просвещения, 4) спонсоры общественно полезных и политических инициатив [5] (Gordeev, 2022).

Высокий потенциал развития данной формы обмена финансовыми ресурсами стал причиной его расширения в направлении инвестирования, а также предоставления займов, что инициировало развитие таких форм совместного инвестирования, как краудинвестинг и краудлендинг. Краудинвестинг представляет собой так называемый краудфандинг акций и является новой инновационной формой внешнего финансирования для предпринимательских фирм, с помощью которой они могут привлекать капитал множества небольших компаний-инвесторов посредством интернет-платформ [14] (Ahlers, Cumming, Günther, Schweizer, 2015). При принятии решения поддержать краудинвестинговую кампанию небольшие инвесторы оценивают как финансовую, так и нефинансовую отдачу. Распространение данной формы финансирования обязано французской платформе WiSeed [14] (Ahlers, Cumming, Günther, Schweizer, 2015), где данный инструмент был представлен впервые. В настоящее время данная тематика приобретает свою популярность как среди научного сообщества, так и при реализации других типов проектов.

Краудлендинг – это одна из основных форм краудинвестинга, суть которого состоит в кредитовании физическими лицами других физических или юридических лиц через специальные интернет-платформы [20] (Zhang, Liu, 2020). При краудлендинге кредитор инвестирует только в конкретные запросы на получение кредита (например, через такие платформы, как Lending Club или Funding Circle). В рамках данной формы финансирования также можно выделить различные этапы жизненного цикла компании, в которую размещаются инвестиции. В то время как некоторые платформы ориентированы на финансирование ссуд от стартапов или новых бизнес-идей (например, Seedmatch [19] (Maier, 2016)), другие сосредоточены на финансировании проектов от уже существующих компаний.

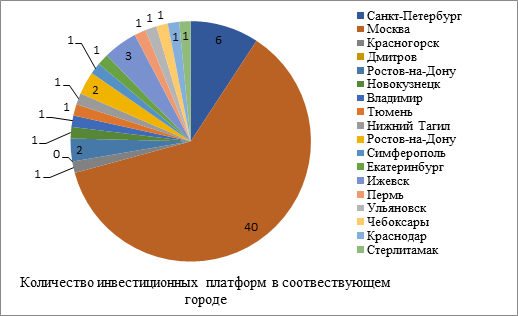

В отношении развития нормативно-правового обеспечения краудинвестинга и краудлендинга в правовом поле следует отметить принятие в 2019 году Федерального закона «О привлечении инвестиций с использованием инвестиционных платформ и о внесении изменений в отдельные законодательные акты Российской Федерации» [4]. С 2020 года на базе ЦБ РФ формируется реестр инвестиционных платформ, имеющих право вести хозяйственную деятельность в данном направлении. В данном реестре представлено 65 операторов инвестиционных платформ, из них 41 платформа зарегистрирована в г. Москве и Московской области, 7 – в г. Санкт-Петербурге (рис. 1).

Рисунок 1. Структура операторов инвестиционных платформ по месту регистрации

Источник: составлено автором на основе реестра операторов инвестиционных платформ [5].

Развитие перспектив инвестиционных платформ также сопровождается внесением изменений в законодательство РФ в отношении цифровых прав (статья ГК РФ 141.1. Цифровые права) и цифровых финансовых активов [6] [1] (Ayusheeva, Poduzova, Soyfer, 2021). Кроме того, высокими перспективами обладает применение технологии блокчейн при реализации сделок на краудинвестинговых платформах [8] (Popov, Veretennikova, Fedoreev, 2022).

Для определения перспектив развития совместного финансирования и инвестирования на уровне региона были сформулированы ряд гипотез.

Прежде всего, развитие краудфандинговых и инвестиционных платформ обусловлено общим трендом развития цифровой экономики, в частности платформенной экономики. Соответствие современным трендам социально-экономического развития требует соответствующего уровня технологического развития, в частности IT-сектора. Е.В. Шавина отмечает, что реализация условий развития воспроизводственного процесса в технологически передовых странах приводит к тому, что структура экономики начинает напрямую зависеть от темпов роста производства интеллектуальных продуктов [13] (Shavina, 2019). Развитие платформ, основанное на развитии IT-сектора, открывает новые возможности для повышения эффективности ресурсов, в частности путем сокращения трансакционных издержек, увеличения скорости реализации трансакции, расширения возможностей расширения перечня контрагентов при минимальных вложениях. Таким образом, была сформулирована гипотеза Н1:

Н1: интерес к коллективному финансированию и инвестированию в регионах России обусловлен развитием IT-сектора в регионе.

Кроме того, формирование и распространение краудфандинга и краудинвестинга является частью развития сектора финансовых технологий (финтех). Финтех – это комплекс инновационных технологий, направленных на управление традиционными финансовыми услугами с использованием компьютерных программ и информационных технологий (ИТ) [6] (Popov, Omonov, Shulgin, 2020). При анализе трендов развития финтеха Попов Е.В., Шульгин Д.Б. и Омонов Ж.К. отмечают двустороннее развитие данной индустрии. С одной стороны, чем выше динамика роста экономики, тем больше необходимость инноваций в финансовой индустрии, с другой – развитие экономики увеличивает возможности для формирования и развития финтех-стратапов. Авторы также делают вывод, что развитие традиционных рынков и рынков венчурного капитала формирует институциональные условия для развития бизнеса путем обеспечения доступности капитала. Таким образом, можно говорить о том, что развитие финансового сектора может быть причиной роста интереса граждан к краудфандингу и краудинвестингу как формам развития современных финансовых технологий, что будет отражаться в росте развития финансового сектора в целом (гипотеза Н2).

Н2: интерес к коллективному финансированию и инвестированию в регионах России обусловлен развитием финансового сектора в регионе.

Вместе с тем развитие краудфандинга и краудинвестинга в научной литературе зачастую связывают с венчурным финансированием. С.Н. Володин, Г.А. Жирнов и Р.Р. Кадыров отмечают, что краудинвестинг от финансовой поддержки проектов в сфере искусства трансформировался в форму корпоративного финансирования для компаний малого и среднего бизнеса различных отраслей [4] (Volodin, Zhirnov, Kadyrov, 2017). В качестве отдельного направления развития краудфандинга рассматривается поддержка научных разработок, что позволяет стимулировать развитие инновационной деятельности. В частности, А.А. Сотников [11] (Sotnikov, 2019) отмечает, что выгодным отличием краудфандинга от традиционного венчурного финансирования является участие гражданского общества. Это, с одной стороны, подтверждает востребованность того или иного инновационного или инвестиционного проекта, с другой стороны – позволяет распределить риски между спонсорами и инвесторами данного проекта. В научной литературе также обосновывается потенциал краудфандинга для развития региональной инновационной системы [11] (Sotnikov, 2019). Таким образом, были сформулированы следующие гипотезы Н3 и Н4:

Н3: интерес к коллективному финансированию и инвестированию в регионах России обусловлен уровнем инновационной активности региона.

Н4: интерес к коллективному финансированию и инвестированию обусловлен инвестиционной привлекательностью региона.

Анализ территориального размещения проектов, обращающихся за поддержкой на инвестиционных платформах, позволяет сделать вывод о действительном преобладании на региональных инвестиционных платформах проектов данного региона. В частности, анализ проектов краудлендинговой платформы «Вдело», зарегистрированной в Свердловской области (г. Нижний Тагил), показал, что за последние три месяца (июль – сентябрь 2022 г.) были поддержаны 53 организации, 39 из которых действуют на территории Свердловской области. Анализ платформы «МаниФренд» (г. Ростов-на-Дону) показал, что проекты региона действительно присутствуют на данной платформе. Однако их доля существенно ниже, чем на платформе «Вдело». Данный анализ позволил сформулировать следующую гипотезу:

Н5: наличие инвестиционный платформы в регионе стимулирует интерес граждан к коллективному инвестированию.

2. Методология исследования

Для оценки интереса пользователей к коллективному финансированию и инвестированию были использованы данные «Яндекс» (https://wordstat.yandex.ru/), позволяющие анализировать количество запросов за последние 2 года от текущего момента помесячно. В качестве запросов мы использовали такие термины, как народное финансирование, краудфандинг, краудлендинг, краудинвестинг, инвестиционные платформы. Наиболее высокие значения были получены в отношении запросов «краудфандинг» и «инвестиционные платформы», что и стало причиной использования данных именно по этим запросам.

Таким образом, в качестве зависимых переменных нами были использованы следующие показатели:

- количество запросов «краудфандинг» в регионе (Y1);

- количество запросов «краудфандинг» в регионе на душу населения (Y2);

- количество запросов в регионе «инвестиционные платформы» (Y3);

- количество запросов «инвестиционные платформы» в регионе на душу населения (Y4).

При анализе запросов были рассмотрены значения за 2021 год.

При проверке гипотезы 1 в качестве независимой переменной был использован объем ВРП по разделу ОКВЭД «Деятельность в области информации и связи» на душу населения (X1). В качестве зависимой переменной были использованы данные по количеству запросов на душу населения – Y2 и Y4.

При проверке гипотезы Н2 в качестве зависимых переменных выступили данные по объему ВРП по разделу ОКВЭД «Деятельность финансовая и страховая» на душу населения (X1). Значения Y2 и Y4 также были использованы в качестве зависимых переменных.

Для проверки гипотезы Н3 были использованы данные по инновационной активности региона за 2020 г., представленные в государственной статистике РФ(X3). В части гипотезы Н4 для оценки инвестиционной привлекательности региона были использованы данные рейтинга RAEX (X4) [7], в частности показатель, который описывает инвестиционный потенциал региона. Проверка гипотезы Н5 предполагала учет наличия инвестиционной платформы в регионе (X5). Зависимыми переменными при проверке гипотез Н3, Н4 и Н5 выступили Y1 иY3. Значения зависимых переменных были рассмотрены за 2020 г.

Информационной базой исследования стали данные Росстата, реестр инвестиционных платформ, формируемый Центральным банком РФ, а также результаты запросов, полученные посредством сервиса Wordstat Yandex. В ходе исследования были рассмотрены 79 регионов без учета г. Москвы, г. Санкт-Петербурга, Ленинградской и Московской областей, а также Республики Ингушетия, что обусловлено отсутствием отдельных значений по данному экономическому субъекту.

При установлении зависимости между переменными и построении соответствующих моделей был проведен предварительный анализ исходных статистических данных, в результате которого выявлен наиболее подходящий тип функциональной зависимости для рассматриваемых переменных. На втором этапе выполнен корреляционный анализ исследуемых факторов, который позволил определить, присутствуют ли в моделях факторы, формирующие мультиколлинеарность. На третьем этапе были непосредственно построены многофакторные модели; на четвертом этапе – проведена проверка их качества. Полученные в ходе анализа эконометрические модели представлены в следующем параграфе.

3. Результаты исследований

3.1 . Моделирование развития интереса к коллективному финансированию

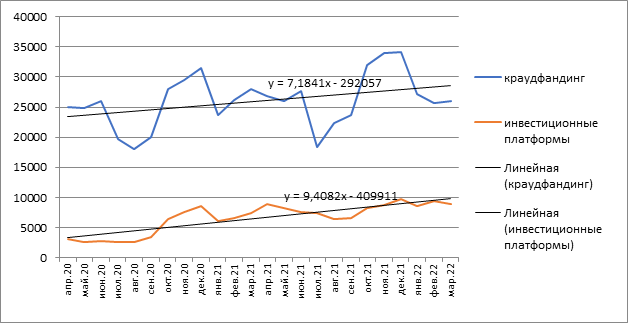

На рисунке 2 представлена динамика запросов на слова «краудфандинг» и «инвестиционные платформы» по Российской Федерации в целом. Среднее значение запросов в месяц за весь период (с апреля 2020 по март 2022 г.) по краудфандингу составил 26000,75 при стандартном отклонении ϭ=4380,29; для инвестиционных платформ среднее значение равно 6610,667 при ϭ=2425,8. Таким образом, интерес к инвестиционным платформам при более низких абсолютных значениях является более стабильным и нарастает с большей скоростью, о чем свидетельствует коэффициент регрессии. Вместе с тем абсолютные значения по количеству запросов «краудфандинг» существенно превышают запросы по «инвестиционным платформам» (рис. 2).

Рисунок 2. Динамика запросов «краудфандинг» и «инвестиционные платформы» на основе Яндекс. Стат

Источник: составлено на основе анализа запросов «краудфандинг» и «инвестиционные платформы», собранные посредством ресурса https://wordstat.yandex.ru/.

При анализе характера между тестируемыми факторами и зависимой переменной Y2 был обнаружен ее нелинейный характер, что стало причиной логарифмирования исходных данных. Результаты корреляционного анализа представлены в таблице 1. Следует отметить, что связь между Y4 и рассматриваемыми переменными не обнаружена.

Таблица 1

Корреляционная матрица (гипотезы Н1, Н2, Н3)

|

|

LN(Y2)

|

L№(Х1)

|

L№(Х2)

|

L№(Х3)

|

L№(Х4)

|

|

LN(Y2)

|

1

| ||||

|

L№(Х1)

|

0,578

|

1

| |||

|

L№(Х2)

|

0,514

|

0,463

|

1

| ||

|

L№(Х3)

|

0,536

|

0,426

|

0,428

|

1

| |

|

L№(Х4)

|

0,422

|

0,223

|

0,442

|

0,258

|

1

|

Из анализа таблицы 2 следует, что наблюдается связь между логарифмированными значениями Y2, Х1, Х2 и X3. Вместе с тем теснота связи между Х2 и X3 свидетельствует о наличии мультиколлинеарности, что стало причиной устранения фактора X2 при дальнейшем анализе. Таким образом, при моделировании развития интереса к коллективному финансированию были учтены логарифмированные значения Х1 и X3. Результаты регрессионного анализа представлены в таблице 2.

Таблица 2

Результаты регрессионного анализа (гипотезы Н1, Н2, Н3)

|

Регрессионная статистика

| |

|

Множественный R

|

0,66

|

|

R-квадрат

|

0,43

|

|

Нормир. R-квадрат

|

0,42

|

|

Станд. ошибка

|

0,35

|

|

Наблюдения

|

79

|

|

Дисперсионный

анализ

| |||||||||

|

|

df

|

SS

|

MS

|

F

|

Знач-ть F

| ||||

|

Регрессия

|

2

|

7,19186

|

3,6

|

29,43

|

3,41E-10

| ||||

|

Остаток

|

76

|

9,283

|

0,12

| ||||||

|

Итого

|

78

|

16,47

|

|

|

| ||||

|

|

Коэф-ты

|

Станд. ошибка

|

t-стат.

|

P-Значение

|

Нижние 95%

|

Верхние 95%

|

Нижние 95,0%

|

Верхние 95,0%

| |

|

Y-пересечение

|

-0,90

|

0,170

|

-5,28

|

1,17E-06

|

-1,243

|

-0,562

|

-1,243

|

-0,562

| |

|

L№(Х1)

|

0,085

|

0,019

|

4,48

|

2,54E-05

|

0,047

|

0,123

|

0,0474

|

0,123

| |

|

L№(Х3)

|

0,30

|

0,081

|

3,72

|

0,000383

|

0,139

|

0,461

|

0,139

|

0,461

| |

Источник: составлено автором на основе анализа описанных данных.

В результате была построена следующая модель (1):

Y2=0,4×X10,08×X30,3 , (1)

где Y2 – количество запросов «краудфандинг» в регионе на душу населения за 2021 г. (Y2);

X1 – объем ВРП по разделу ОКВЭД «Деятельность в области информации и связи» на душу населения (X1);

X3 – показатель инновационной активности региона за 2020 г. (Росстат).

3.2. Моделирование развития интереса к коллективному инвестированию

При анализе интереса к коллективному инвестированию, что соответствует гипотезам Н4 и Н5, при установлении связи между рассматриваемыми факторами также был проведен корреляционный анализ, результаты которого представлены в таблице 3.

Таблица 3

Корреляционная матрица (гипотезы Н4, Н5)

|

Y3

|

X3

|

X4

| |

|

Y3

|

1

| ||

|

X4

|

0,85

|

1

| |

|

X5

|

0,36

|

0,288

|

1

|

Источник: составлено автором на основе анализа описанных данных.

Из анализа таблицы 2 следует, что наблюдается высокая связь между зависимой переменной Y3 и переменной X4, характеризующей значения инвестиционного потенциала региона. Связь между количеством инвестиционных платформ в регионе слабая, вместе с тем ввиду значимости данного показателя для данного исследования данная переменная также была учтена при построении итоговой модели. Результаты регрессионного анализа представлены в таблице 4.

Таблица 4

Результаты регрессионного анализа (гипотезы Н4 и Н5)

|

Регрессионная статистика

| |

|

Множественный R

|

0,86

|

|

R-квадрат

|

0,74

|

|

Нормир.

R-квадрат

|

0,74

|

|

Станд. ошибка

|

449,76

|

|

Наблюдения

|

81

|

|

Дисперсионный

анализ

| |||||||||

|

|

df

|

SS

|

MS

|

F

|

Знач-ть F

| ||||

|

Регрессия

|

2

|

45818999,95

|

22909500

|

113,25

|

8,54E-24

| ||||

|

Остаток

|

78

|

15778344,44

|

202286,5

| ||||||

|

Итого

|

80

|

61597344,4

|

|

|

| ||||

|

|

Коэф-ты

|

Станд. ошибка

|

t-стат.

|

P-Значение

|

Нижние 95%

|

Верхние 95%

|

Нижние 95,0%

|

Верхние 95,0%

| |

|

Y3-пересечение

|

-439,86

|

91,97

|

-4,78

|

8,02E-06

|

-622,959

|

-256,76

|

-622,959

|

-256,76

| |

|

X3

|

1222,39

|

89,66

|

13,63

|

2,43E-22

|

1043,889

|

1400,89

|

1043,889

|

1400,898

| |

|

X4

|

223,92

|

104,51

|

2,14

|

0,035278

|

15,84299

|

431,99

|

15,84299

|

431,9996

| |

Источник: составлено автором на основе анализа описанных данных.

Анализ p-значений показал, что при уровне значимости α=0,05 переменная X4 является значимой, что стало причиной ее включения в итоговую модель (2):

Y=-439,8+1112,3*X3+223*X4 , (2)

Y3 – количество запросов «инвестиционные платформы» по региону за 2021 г.;

X3 – инвестиционный потенциал региона по данным RAEX в 2020 г.;

X4 – количество инвестиционных платформ в регионе (реестр инвестиционных платформ ЦБ РФ).

4. Обсуждение результатов

Проведенный анализ позволяет сделать вывод, что гипотезы Н1 и Н3 были подтверждены. Другими словами, развитие IT-сектора в регионе и инновационная активность региона действительно формируют интерес граждан к совместному финансированию в форме краудфандинга.

Гипотеза Н4 также была подтверждена, что следует из формулы 2.

При описании результатов проверки Н5 следует отметить, что согласно p-значению (p=0,03), параметр X5, характеризующий количество платформ, зарегистрированных в том или ином регионе, является значимым лишь при уровне значимости α=0,05, что обусловлено тем, что инвестиционные платформы представлены лишь в 12 регионах из 80 рассматриваемых. Для более точных результатов требуется более длительный горизонт планирования.

Анализ модели 1 позволяет сделать вывод о том, что уровень развития IT-сектора в регионе формирует благоприятную среду для формирования интереса к инструментам финансирования, основанным на применении цифровых платформ. Кроме того, совместно с инновационной активностью региона совместное финансирование действительно может выступить альтернативным источником привлечения денежных средств в тот или иной проект.

Анализ модели 2 позволяет сделать вывод о том, что в целом интерес к инвестиционным платформам обусловлен сложившимся инвестиционным потенциалом региона, что также стимулирует деятельность по развитию инвестиционных платформ.

В части перспектив развития инвестиционных платформ как участника инвестиционной и инновационной деятельности в регионе видится разработка специальных режимов поддержки платформ, предоставляющих займы предприятиям региона, в котором размещена платформа. Вместе с тем реализация подобной поддержки возможна при активном участии органов государственной власти, в частности в вопросах снижения налогооблагаемого бремени при выполнении предварительно определенного перечня требований.

Таким образом, механизмы совместного финансирования и инвестирования не только формируют интерес к поддержке как социальных, так и предпринимательских проектов со стороны гражданского общества, но и открывают новые возможности для развития региональной инновационной системы, высвобождая неиспользуемые ресурсы, а также стимулируя граждан к совместному инвестированию ввиду целенаправленной и открытой поддержки предлагаемых проектов.

Заключение

Проведенный анализ показал, что потенциал инвестиционных платформ для развития региона используется не в полной мере. Разработка совместных проектов операторов инвестиционных платформ с органами муниципальной и региональной власти позволит высвободить ресурсы для реализации социально значимых в регионе направлений, в том числе устойчивого развития, формирования умных городов, стимулирования инновационной деятельности и т.д. Взаимодействие операторов цифровых платформ, обмен опытом, а также практикой реализации механизмов функционирования цифровой платформы позволит ускорить формирование и закрепление норм и правил, регулирующих данный тип деятельности, а также ускорить формирование процесса функционирования на платформе посредством применения современных технологических решений, в том числе технологии блокчейн.

Теоретическая значимость представленного исследования состоит в развитии теоретических положений sharing economy применительно к развитию региональной экономики. Практическая значимость состоит в определении потенциала развития краудфандинговых и инвестиционных платформ для стимулирования инвестиционной и инновационной деятельности региона.

[1] Kickstarter. Bring a creative project to life [Электронный ресурс]. URL: https://www.kickstarter.com/ (дата обращения: 30.09.2022).

[2]Краудфандинг в России. Народное финансирование. URL: https://planeta.ru/ (дата обращения: 30.09.20222).

[3] Boomstarter. Краудфандинговая платформа: сбор денег для бизнеса, технологических, творческих и социальных проектов [Электронный ресурс]. URL: https://boomstarter.ru/ (дата обращения: 15.10.2022).

[4] Федеральный закон от 2 августа 2019 г. № 259-ФЗ «О привлечении инвестиций с использованием инвестиционных платформ и о внесении изменений в отдельные законодательные акты Российской Федерации» (с изменениями и дополнениями).

[5] Реестр операторов инвестиционных платформ [Электронный ресурс]. URL: https://www.cbr.ru/registries/?CF.Search=%D0%A0%D0%B5%D0%B5%D1%81%D1%82%D1%80+%D0%BE%D0%BF%D0%B5%D1%80%D0%B0%D1%82%D0%BE%D1%80%D0%BE%D0%B2+%D0%B8%D0%BD%D0%B2%D0%B5%D1%81%D1%82%D0%B8%D1%86%D0%B8%D0%BE%D0%BD%D0%BD%D1%8B%D1%85+%D0%BF%D0%BB%D0%B0%D1%82%D1%84%D0%BE%D1%80%D0%BC&CF.TagId=&CF.Date.Time=Any&CF.Date.DateFrom=&CF.Date.DateTo= (дата обращения: 15.10.2022).

[6] Федеральный закон «О цифровых финансовых активах, цифровой валюте и о внесении изменений в отдельные законодательные акты Российской Федерации» от 31.07.2020 № 259-ФЗ.

[7] Рэнкинг: Инвестиционный потенциал российских регионов в 2020 году [Электронный ресурс]. URL:

https://raex-rr.com/pro/regions/investment_appeal/investment_potential_of_regions/2020 (дата обращения: 01.09.2022).

Источники:

2. Балыхин М.Г., Генералова А.В. Краудфандинг - платформа поддержки научных разработок // Социологические исследования. – 2015. – № 9(377). – c. 57-61.

3. Беляева Е.В. Краудфандиг как современный инструмент финансирования сити-фермерства // АПК: Экономика, управление. – 2022. – № 9. – c. 104-108.

4. Володин С.Н., Жирнов Г.А., Кадыров Р.Р. Краудинвестинг как новый способ венчурного финансирования // Валютное регулирование. Валютный контроль. – 2017. – № 10. – c. 50-58.

5. Гордеев М.Н. Неявные механизмы функционирования краудфандинга в россии и за рубежом // Эко. – 2022. – № 1. – c. 77-95.

6. Попов Е. В., Омонов Ж., Шульгин Д. Б. Институциональные факторы развития финансовых технологий в России // Journal of Applied Economic Research. – 2020. – № 19(4). – c. 585–604. – doi: 10.15826/vestnik.2020.19.4.027.

7. Попов Е.В., Веретенникова А.Ю. Долевая экономика. - М.: Юрайт, 2020.

8. Попов Е.В., Веретенникова А.Ю., Федореев С.А. Моделирование бизнес-процессов краудинвестинговых платформ на основе токенизации активов // Мир новой экономики. – 2022. – № 1. – c. 45-61.

9. Рогова А. В. Краудсорсинг как инструмент социально-экономического развития региона // Современные проблемы науки и образования. – 2013. – № 5. – c. 650.

10. Салтыков Б.Г., Гордеев М.Н. Краудфандинг как инструмент венчурного инвестирования в россии и за рубежом // Инновации. – 2016. – № 4. – c. 40-46.

11. Сотников А.А. Обоснование выбора источников финансирования малых инновационных предприятий // Modern Economy Success. – 2019. – № 6. – c. 82-87.

12. Чугреев В.Л. Краудфандинг – социальная технология коллективного финансирования: зарубежный опыт использования // Экономические и социальные перемены: факты, тенденции, прогноз. – 2013. – № 4. – c. 190-196.

13. Шавина Е.В. Инновационно-технологические и конвергентные детерминанты структурных сдвигов в современной экономике // Экономика и управление. – 2019. – № 2. – c. 18-31.

14. Ahlers G. K. C., Cumming D., Günther C., & Schweizer D. Signaling in Equity Crowdfunding // Entrepreneurship Theory and Practice. – 2015. – № 39(4). – p. 955–980. – doi: 10.1111/etap.12157.

15. Andrés Felipe Gallego A. Crowdfunding: Implementation decisions in creative industries in emerging countries // Kepes. – 2011. – № 7. – p. 159 – 169.

16. Borello G., De Crescenzo V., Pichler F. Factors for success in European crowdinvesting // Journal of Economics and Business. – 2019. – № 106. – p. 105845. – doi: 10.1016/j.jeconbus.2019.05.002.

17. Woods C., Yu H., Huang H. Predicting the success of entrepreneurial campaigns in crowdfunding: a spatiotemporal approach // Journal of Innovation and Entrepreneurship. – 2020. – № 9(13). – doi: 10.1186/s13731-020-00122-8.

18. Hervé F., Manthé E., Sannajust A., Achwienbacher A. Investor Motivations in Investment-Based Crowdfunding // SSRN Electronic Journal. – 2016.

19. Maier E. Supply and demand on crowdlending platforms: connecting small and medium-sized enterprise borrowers and consumer investors // Journal of Retailing and Consumer Services. – 2016. – № 33. – p. 143–153. – doi: 10.1016/j.jretconser.2016.08.004.

20. Zhang J., Liu P. Rational herding in microloan markets // Management Science. – 2020. – № 58(5). – p. 892–912. – doi: 10.1287/mnsc.1110.1459.

Страница обновлена: 16.12.2025 в 21:00:01

Download PDF | Downloads: 28 | Citations: 7

Modelling the development potential of joint financing and investments in Russian regions

Veretennikova A.Y.Journal paper

Russian Journal of Innovation Economics

Volume 12, Number 4 (October-December 2022)

Abstract:

Modern financial technologies form new tools for the development of regions, in particular, crowdfunding and crowdlanding platforms. However, their potential is not fully used. The purpose of this study is to determine the influence of the regional characteristics on the public interest in joint financing and investments. The interest of civil society in these forms of financial asset management also stimulates their development. This makes it possible to free up underutilized resources, opening up new opportunities for development.

On the basis of econometric modeling, the author determined the patterns of interest in joint financing and investments.

It is shown that the interest in joint financing (crowdfunding) depends on the development of the IT sector in the region, as well as on its innovative activity. It is revealed that the regional investment potential plays the most significant role in relation to joint investments. In addition, the presence of an investment platform in the region also influences the growth of interest in the phenomenon under consideration. The significance of this study is to determine the potential for the development of crowdfunding and investment platforms to stimulate investment and innovation activities in the region.

ACKNOWLEDGMENTS:

The article was prepared in accordance with the research plan of the Institute of Economics of the Urals Branch of the Russian Academy of Sciences.

Keywords: crowdfunding, crowdinvesting, crowdlanding, investment platforms, model, regions, investments

Funding:

JEL-classification: G23, G24, G28

References:

Ahlers G. K. C., Cumming D., Günther C., & Schweizer D. (2015). Signaling in Equity Crowdfunding Entrepreneurship Theory and Practice. (39(4)). 955–980. doi: 10.1111/etap.12157.

Andrés Felipe Gallego A. (2011). Crowdfunding: Implementation decisions in creative industries in emerging countries Kepes. (7). 159 – 169.

Ayusheeva I.Z., Poduzova E.B., Soyfer T.V. (2021). Kontseptualnye osnovy pravovogo regulirovaniya otnosheniy po kollektivnomu ispolzovaniyu tovarov i uslug (sharing economy) v usloviyakh razvitiya tsifrovyh tekhnologiy [Conceptual framework for the legal regulation of the goods and services (sharing economy) in the development of digital technologies] (in Russian).

Balyhin M.G., Generalova A.V. (2015). Kraudfanding - platforma podderzhki nauchnyh razrabotok [Crowdfunding as a platform for supporting research and development]. Sociological Studies (Sotsiologicheskie Issledovaniia). (9(377)). 57-61. (in Russian).

Belyaeva E.V. (2022). Kraudfandig kak sovremennyy instrument finansirovaniya siti-fermerstva [Crowdfundig as a modern tool for financing city farming]. Agro-industrial complex: economics, management. (9). 104-108. (in Russian).

Borello G., De Crescenzo V., Pichler F. (2019). Factors for success in European crowdinvesting Journal of Economics and Business. (106). 105845. doi: 10.1016/j.jeconbus.2019.05.002.

Chugreev V.L. (2013). Kraudfanding – sotsialnaya tekhnologiya kollektivnogo finansirovaniya: zarubezhnyy opyt ispolzovaniya [Crowdfunding - a social technology of collective financing: foreign experience of application]. Economic and Social Changes: Facts, Trends, Forecast. (4). 190-196. (in Russian).

Gordeev M.N. (2022). Neyavnye mekhanizmy funktsionirovaniya kraudfandinga v rossii i za rubezhom [Implicit mechanisms of crowdfunding in Russia and abroad]. Eco. (1). 77-95. (in Russian).

Hervé F., Manthé E., Sannajust A., Achwienbacher A. (2016). Investor Motivations in Investment-Based Crowdfunding SSRN Electronic Journal.

Maier E. (2016). Supply and demand on crowdlending platforms: connecting small and medium-sized enterprise borrowers and consumer investors Journal of Retailing and Consumer Services. (33). 143–153. doi: 10.1016/j.jretconser.2016.08.004.

Popov E. V., Omonov Zh., Shulgin D. B. (2020). Institutsionalnye faktory razvitiya finansovyh tekhnologiy v Rossii [Institutional factors in the development of financial technologies in Russia]. Journal of Applied Economic Research. (19(4)). 585–604. (in Russian). doi: 10.15826/vestnik.2020.19.4.027.

Popov E.V., Veretennikova A.Yu. (2020). Dolevaya ekonomika [Sharing economy] (in Russian).

Popov E.V., Veretennikova A.Yu., Fedoreev S.A. (2022). Modelirovanie biznes-protsessov kraudinvestingovyh platform na osnove tokenizatsii aktivov [Business processes modelling of crowdinvesting platforms based on assets’ tokenization]. The world of new economy. (1). 45-61. (in Russian).

Rogova A. V. (2013). Kraudsorsing kak instrument sotsialno-ekonomicheskogo razvitiya regiona [Crowdsourcing as a tool for socio-economic development of the region]. Modern problems of science and education. (5). 650. (in Russian).

Saltykov B.G., Gordeev M.N. (2016). Kraudfanding kak instrument venchurnogo investirovaniya v rossii i za rubezhom [Crowdfunding as a tool of venture investment in Russia and abroad]. Innovations. (4). 40-46. (in Russian).

Shavina E.V. (2019). Innovatsionno-tekhnologicheskie i konvergentnye determinanty strukturnyh sdvigov v sovremennoy ekonomike [Innovative and technological and convergent determinants of structural shifts in the modern economy]. Economics and management. (2). 18-31. (in Russian).

Sotnikov A.A. (2019). Obosnovanie vybora istochnikov finansirovaniya malyh innovatsionnyh predpriyatiy [Justification of the choice of sources of financing for small innovative enterprises]. Modern Economy Success. (6). 82-87. (in Russian).

Volodin S.N., Zhirnov G.A., Kadyrov R.R. (2017). Kraudinvesting kak novyy sposob venchurnogo finansirovaniya [Kraudinvesting as new way of venture financing]. Valyutnoe regulirovanie. Valyutnyy kontrol. (10). 50-58. (in Russian).

Woods C., Yu H., Huang H. (2020). Predicting the success of entrepreneurial campaigns in crowdfunding: a spatiotemporal approach Journal of Innovation and Entrepreneurship. (9(13)). doi: 10.1186/s13731-020-00122-8.

Zhang J., Liu P. (2020). Rational herding in microloan markets Management Science. (58(5)). 892–912. doi: 10.1287/mnsc.1110.1459.