Особенности и проблематика внедрения отечественной технологии межбанковских платежей

Умаров Х.С.1![]()

1 Московский государственный институт международных отношений (Университет) Министерства иностранных дел Российской Федерации, Россия, Москва

Скачать PDF | Загрузок: 30

Статья в журнале

Креативная экономика (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 16, Номер 10 (Октябрь 2022)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=49846478

Аннотация:

Актуальность выбранной автором темы обусловлена необходимостью оперативной смены экономической парадигмы и поиска эффективного платежного решения отечественного производства в условиях санкционных антироссийских ограничений и запрета на использование системы международных расчетов SWIFT на территории России, инициированного западными оппонентами в марте 2022 г. Опираясь на актуальные данные участников рынка, ведущих российских и зарубежных маркетологов, аналитиков и финансовых экспертов, автор представил анализ возможностей и «подводных камней» перехода на отечественные технологии межбанковских платежей и поиска альтернативных ИТ-решений для финансовых расчетов. В работе будут проанализированы способы и области применения пяти отечественных аналогов систем передачи финансовых сообщений, среди которых система передачи финансовых сообщений, платформа Cyber FT, сервис Finline, система быстрых платежей, платформа передачи финансовых сообщений Транзит 2.0. С учетом нарастающего санкционного давления в адрес РФ автор приходит к выводам о целесообразности оперативного внедрения оригинальных платежных инфраструктур отечественного производства, обладающих высокой производительностью и качественными технологическими характеристиками.

Ключевые слова: платежная система, платежный сервис, электронная платформа, санкции, SWIFT

JEL-классификация: E42, E44, F02, F51

Введение

В условиях санкционного противостояния с крупнейшими экономиками мира отечественным экспертным и научным сообществом признана необходимость поиска новых путей экономического развития и «переориентации экономической и внешней политики» [1, с. 1] на более актуальную модель экономического развития. Российские власти готовились к потенциально возможному отключению от SWIFT с 2014 г., когда в отношении России были инициированы первые санкционные ограничения (сегодня количество антироссийских санкций составляет порядка 5,5 тыс.) [2].

Для расчетов за рубежом для жителей России в 2022 г. стали недоступны карты платежного формата Visa International и MasterCard в случае, если выпустившие их банковских организации попали под санкции Запада (например, банки ПАО «Промсвязьбанк», ПАО Банк «ФК Открытие», Банк ВТБ (ПАО), ПАО «Совкомбанк», АО АКБ «НОВИКОМБАНК» и др.). С учетом запрета или временной приостановки [3] эксплуатации на территории России таких популярных зарубежных платежных систем и сервисов, как Apple Pay, Samsung Pay (сервисы Apple Pay и Google Pay стали недоступны для карт Visa и МаsterCard в РФ в марте 2022 г.), Google Pay и Google Wallet (последнее заменило Google Pay, но на территории РФ оказалось недоступно), Garmin Pay, American Express, MoneyGram – внедрение собственной платежной системы, а также переход к расчетам в альтернативных доллару валютах [4] становится времени задачей и частью «Стратегии развития национальной платежной системы на 2021-2023 гг.» [5], принятой Банком России в 2021 г. Главными задачами программы стали внедрение инноваций в национальной платежной системе, рост конкуренции на рынке российских платежных систем, обеспечение конфиденциальности и надежности обмена финансовыми сообщениями, реализация и внедрение альтернативных площадок, эффективно конкурирующих с запрещенной на территории РФ SWIFT.

Целью исследования является анализ специфических особенностей и проблемных аспектов, связанных с созданием, внедрением и эксплуатацией альтернативных платежных сервисов, призванных заменить зарубежную платформу обмена финансовыми сообщениями SWIFT, ограниченную для работы в РФ в связи с напряженными политическими событиями 2022 г. и санкционными мероприятиями стран ЕС в отношении РФ.

Научная новизна представленной работы состоит в высокой степени распространения международной межбанковской системы SWIFT среди как отечественных, так и зарубежных кредитно-финансовых учреждений, торгово-промышленных предприятий, крупных корпораций и холдингов, а также наличии неоспоримых преимуществ данного сервиса перед более простыми и дешевыми аналогами.

Авторская гипотеза заключается в возможности эффективной замены системы SWIFT российским аналогом собственной межбанковской системы.

Материалы исследования

Идея внедрения новой платежной системы для российских банковских организаций, холдингов и корпораций на государственном уровне обсуждалась отечественным экспертным и научным сообществом давно.

М.В. Всяких и А.В. Бакаева отмечают [6], что оппоненты России из стран Западной Европы и США стали все чаще высказываться о необходимости введения антироссийских мер более жесткого характера против страны, по их мнению, «причастной к дестабилизации ситуации на Украине» [6, с. 144]. Их коллеги Е.В. Дробот, В.Е. Михеечева, И.В. Полянская [8] подчеркивают, что в условиях «санкционных войн» [8, с. 2685] ограничительные мероприятия широкого спектра воздействия становятся «инструментом регулирования экономических, политических и торговых отношений между странами» [9, с. 222].

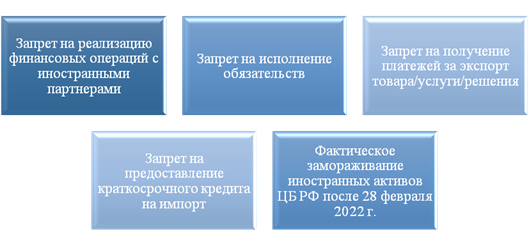

Итальянский эксперт А. Ребуцци [7] отмечает, что запрет доступа к системе обмена финансовыми сообщениями SWIFT, реализованный в отношении российских банков, «замораживает их способность совершать транзакции с остальным миром» и влечет за собой «высокие финансовые издержки» [7]. Среди других задач, принятых США и странами ЕС в качестве приоритетных при введении запрета на использование SWIFT в России специалист выделяет следующие (рисунок 1).

Рисунок 1. Ключевые задачи оппонентов России с введением запрета на использование SWIFT в РФ. Источник: [7].

Отечественные специалисты М.В. Клинова и Е.А. Сидорова [10] отключение отечественных банковских учреждений от популярного идентификатора SWIFT, который является единым форматом по обмену финансовыми сообщениями для большинства компаний по всему миру, называют ключевой мерой «вовлеченных» [10, с. 159] в санкционные мероприятия стран, предпринятых в отношении России. Заметными санкционными мерами в отношении России эксперты также называют «запрет доступа к передовой технике и технологиям» [10, с. 169], ограничение возможностей технологического развития России, а также введение «множества дополнительных санкций в отношении ряда российских юридических и физических лиц» [11, с. 22]: предпринимателей, предприятий ведущих отраслей экономики, отечественных разработчиков программного обеспечения (ПО), владельцев крупного бизнеса и др.

Доля финансовых сообщений, переданных через систему передачи финансовых сообщений (СПФС) с 2017 по 2020 гг. по сравнению с реализованными возможностями SWIFT на территории РФ в 2012-2020 гг., согласно данным Банка России, была ничтожно мала (рисунок 2).

Рисунок 2. Количество финансовых сообщений в России в 2012-2020 гг. Источник: [7].

Цифры говорят сами за себя: до запрета SWIFT в России к системе были подключено 600 отечественных банков, а по количеству пользователей системы Россия занимала второе место после США [12]. Ежегодно SWIFT обрабатывает до 10 млрд сообщений [7], а ежедневная суммарная оценочная стоимость финансовых сообщений, передаваемых SWIFT, составляет более 6 трлн долларов США [12], а подавляющее большинство любых корпоративных или индивидуальных международных транзакций, совершаемых между банками, зависит от системы обмена финансовыми сообщениями SWIFT.

Подобный многолетний «монополизм транснационального финансового кооператора в лице SWIFT» [13] отучил зарубежных игроков от поиска и внедрения альтернативных вариантов финансовых банковских технологий. Однако опыт Ирана и Северной Кореи [14], а также Венесуэлы, также отключенной от SWIFT в 2019 г., в отношении которых также были предприняты ограничительные мероприятия, стал дополнительным стимулом к поиску новых форматов экономического взаимодействия.

Активные действия по поиску, созданию и развитию эффективных отечественных платежных сервисов с 2014 г. по настоящее время, привели к внедрению на территории России оригинальных платежных сервисов, независимых от принудительных зарубежных санкций. Отечественная инфраструктура обмена финансовыми сообщениями между банками, контрагентами и корпорация пополнилась такими платежными системами, терминалами и сервисами, как Mir Pay (платежная система «Мир», вышедшая первой на российский рынок платежных систем), VK Pay, Национальная Система Платежных Карт (НСПК), Yandex Pay, МТС Pay, Мультисервисная платежная система (МПС) и др. Собственные технологии финансовых операций развивают лидеры отечественного банковского рынка, внедрив на отечественный рынок такие сервисы, как Sberbank Pay (от ПАО «Сбербанк»), Tinkoff Pay (от АО «Тинькофф Банк»), GazpromPay (от банка АО «ГПБ», или Газпромбанка) и др.

Однако не все эксперты разделяют этот энтузиазм. Некоторые представители отечественного банковского сектора, например, директор департамента банковских операций и обслуживания платежных карт банка КБ «Ренессанс Кредит» М.В. Лейтес [13] сомневается в успешности СПФС. В качестве слабых мест последней эксперт выделяет отсутствие интеграции всех компаний экосистемы посредством файлового обмена, на котором построена СПФС, наличие издержек, наличие комиссии за каждое сообщение через СПФС, взимаемое ЦБ РФ.

Результаты исследования

Разработанная в 1973 г. при поддержке 239 кредитно-финансовых учреждений из 15 стран Европы и Северной Америки, международная межбанковская система передачи информации и совершения платежей SWIFT [12], сегодня крупнейшей мировой сетью в сфере финансовых телекоммуникаций, обеспечивающей оперативную, надежную, безопасную и конфиденциальную передачу финансовых сообщений (включая, денежные переводы) между финансовыми организациями.

До недавнего времени Российская Федерация была активным потребителем услуг SWIFT. Однако в 2014 г. с введением в отношении российских финансовых компаний первых санкционных ограничений потребности банковского сообщества и крупных отечественных холдинговых компаний сосредоточились вокруг создания передовой многофункциональной платежной платформы, у которой должно получится реализовать следующие уникальные возможности (рисунок 3).

Рисунок 3. Ключевые задачи по созданию российской платежной системы, альтернативной международной SWIFT. Источник: [15].

Усилия банковского и экспертного сообщества вылились в реализацию с 2014-2015 гг. новых платформ, обладающих вышеперечисленным функционалом.

Таблица 1. Отечественные платежные платформы и сервисы обмена финансовыми сообщениями, принятые в качестве альтернативы SWIFT. Источник: составлено автором на основе [16].

|

Название и определение российского

продукта

|

Этапы и причины создания

|

Возможности

|

Ограничения

|

|

СПФС (Система передачи финансовых сообщений), альтернативная SWIFT российская платежная

система передачи электронных сообщений по финансовым транзакциям,

разработанная Центральным Банком Российской Федерации (ЦБ РФ).

|

1. Запущена в декабре 2014 г. в тестовом режиме. Создана в связи

с западными санкциями на фоне присоединения Крыма и угрозой отключения

российских кредитных организаций от международной платежной системы SWIFT, озвученной Европейским парламентом (Европарламентом) (The

European Parliament, EP)

осенью 2014 г.

2.Осенью 2015 г. тестовые работы были завершены. 3. В марте 2017 г. заявлено о готовности использовать СПФС в случае отключения РФ от SWIFT. |

1. Реализация бесперебойных услуг по передаче финансовых сообщений

внутри страны.

2. Обмен данными, анализ полученной информации в привычном формате SWIFT. 3. Высокий уровень конфиденциальности данных. 4. Снижение внешних рисков. 5. Бесплатное подключение к сети. 6. Бесплатное годовое обслуживание. 7. Более низкие комиссионные за отправку сообщений (по сравнению с зарубежным SWIFT). |

1. Более низкая скорость отправки сообщений по сравнению со SWIFT.

2. Обязательное условие для работы в формате СПФС – сотрудничество организации с ЦБ РФ. 3. Отсутствие льгот для корпоративных клиентов. 4. Слабые технические возможности по сравнению с возможностями SWIFT (20 КБ по максимальному размеру сообщения вместо 10 МБ, 3 дня в качестве срока хранения сообщения вместо 124 дней у SWIFT). |

|

Платформа

Cyber FT, частная платформа SWIFT-переводов, разработанная

отечественными специалистами компании «КиберПлат».

|

1.

Первые предложения по созданию платформы от «КиберПлат» поступили в марте

2014 г.

2. В марте 2017 г. платформа была зарегистрирована в «Едином реестре российских программ для электронных вычислительных машин и баз данных» Минкомсвязи России. 3.В декабре 2018 г. Cyber FT стала функционировать на российском Postgres Pro (вместо американского Oracle). |

1.

Поддерживает SWIFT-переводы.

2. Позволяет передавать юридически значимую документацию между корпоративными клиентами, банками и государственными организациями в соответствии с нормами российского законодательства. 3. Отсутствие ограничений по числу провайдеров, размер сообщения составляет от 100 до 400 МБ (вместо 20 КБ у СПФС). |

Сотрудничает

только с юридическими лицами.

|

|

Sber FinLine (платформа Finline), комплексная платежная

платформа от ПАО «Сбербанк» для создания корреспондентских счетов, поддерживающих

межгосударственные трансферы, и дистанционного банковского обслуживания

финансовых институтов.

|

1.

Разработка проекта началась в 2014 г.

2. Платформа запущена в пилотном режиме в 2015 г. в качестве резервного канала по доставке финансовых документов с последующим наращиванием функциональности. |

1.

Кассовые и инкассаторские услуги, собственный электронный документооборот.

2. Бесплатные трансферы (в отличие от SWIFT). 3. Сведения о текущем состоянии ликвидности, о движении средств. 4. Управление остатками на счетах, подтверждение сделок. |

1.

Работает только с юридическими лицами, а также брокерами и предпринимателям.

2. Работает только со счетами Сбербанка. |

|

СБП

(Система быстрых платежей) сервис мгновенных межбанковских переводов, разработанный

Банком России и АО «Национальной системой платежных карт».

|

Запущена

в 2019 г.

|

1.

Позволяет круглосуточно осуществлять перевод денежных средств (до 1 млн

рублей за один перевод) через мобильное приложение любого банка-участника СБП

по номеру телефона, привязанному к счету, а также производить оплату услуг

или товаров по QR-коду, ссылке, кнопке.

|

1.

Работает только внутри страны для российских клиентов и пока не поддерживает

иностранные переводы.

2. Работает только с рублем. 3. Работает только с физическими лицами. |

|

Платформа

передачи финансовых сообщений Транзит 2.0, собственная

платформа Национального расчетного депозитария (НРД) для автоматического обмена

электронной документацией (платежными поручениями, выписками и пр.) и

финансовыми сообщениями между банками и корпорациями.

|

1.

Запущена в 2018 г.

2. В 2022 г. продолжает оставаться в тестовом режиме. |

1.Автоматическое

распознавание формата электронного документа отправителя с конвертацией в

формат получателя.

2. Акцепт платежей перед отправкой в банк. 3. Собственное ИТ- решение для обмена финансовыми сообщениями с контрагентами. 4. Электронная подпись. 5. Низкая стоимость внедрения (по сравнению с затратами на внедрение host-to-host соединения даже для одного банка). |

1.

Работает только с юридическими лицами группы/холдинга внутри специальной

внутренней группы «одного окна» – «Транзит 2.0».

2. Имеет ограниченный набор инструментов по сравнению с возможностями SWIFT. 3. Проходит апробационный период. |

Благодаря выгодным условиям сотрудничества и растущей важности азиатского рынка и российско-китайского экономического взаимодействия, CIPS сегодня пользуется устойчивым спросом среди российских банковских организаций. Директор российской компании Evrone Ю.В. Гуржий с учетом последних текущих событий (проведение специальной военной операции РФ на Украине, введение международных санкций против РФ, смена парадигмы экономического влияния) считает необходимой смену экономических ориентиров с сосредоточения на внутреннем рынке и взаимодействии со странами Евразийского экономического союза (ЕАЭС) на развитие сотрудничества с «дружественными» РФ странами [17] (среди которых Китай). Эффективно объединить отечественный и китайский платежные сервисы поможет использование одних стандартов передачи финансовых сообщений (стандарта SWIFT) и наличие общих целей стратегического развития (борьба с долларовой гегемонией США и изменение состава валютных резервов, которое выразилось в отказе от доллара США, укрепление экономического сотрудничества, урегулирование международных претензий в юанях).

По состоянию на 20 сентября 2022 г. возможность взаимодействия отечественной СПФС и китайской CIPS является предметом активного обсуждения в экономической среде, однако в рамках статьи, посвященной отечественным, а не китайским аналогам SWIFT, более подробно мы на ней останавливаться на будем. Отметим только, что, применяя стандарты SWIFT, CIPS осуществляет транзакции исключительно в юанях, для европейских банков не представляет значимого интереса (по данным экспертов PwC, к CIPS подключены 1300 банков разных стран мира против 11 тыс. у SWIFT) [17] и, в целом, сосредоточена на повышении эффективности китайской национальной экономики, а не ее деловых партнеров.

Еще одним сервисом, который заработал на территории России и стал одним из способов интеграции между Россией и Китаем, стал WeChat Pay от платежной системы Sendy [18] – платежный сервис, функционирующий на основе мессенджера WeChat и позволяющий клиентам (пока – исключительно гражданам Китая, имеющим китайский паспорт и кредитную карту, зарегистрированную на территории Китая) оплачивать покупки с помощью QR-кода.

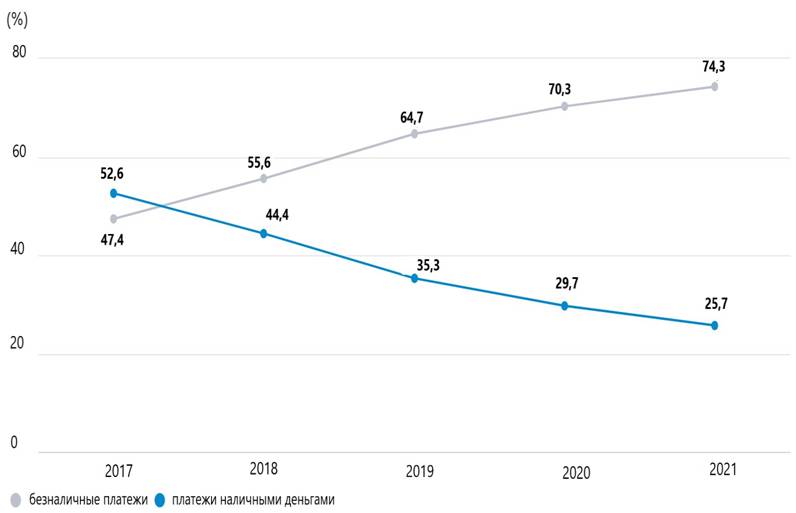

С введением санкций РФ

испытала как негативные последствия (снижение покупательской способности

населения, рост цен, ограничение зарубежных поездок, заморозка российских

активов за рубежом, невозможность осуществления зарубежных переводов), так и

положительные (развитие внутреннего рынка, увеличение отчислений из

государственного бюджета на поддержку наиболее пострадавших отраслей, выход на

новые рынки импорта и сбыта продукции, развитие отечественных высоких

технологий, расширение производственной базы и, наконец, развитие собственной

платежной системы [18, с.

3731]. В

результате целенаправленной политики РФ в отношении формирования новой

платежной инфраструктуры на территории РФ есть первые результаты. Например,

показатель доли безналичных платежей в розничном обороте с 2017 по 2021 г.

вырос до 74,3% (рисунок 4).

С введением санкций РФ

испытала как негативные последствия (снижение покупательской способности

населения, рост цен, ограничение зарубежных поездок, заморозка российских

активов за рубежом, невозможность осуществления зарубежных переводов), так и

положительные (развитие внутреннего рынка, увеличение отчислений из

государственного бюджета на поддержку наиболее пострадавших отраслей, выход на

новые рынки импорта и сбыта продукции, развитие отечественных высоких

технологий, расширение производственной базы и, наконец, развитие собственной

платежной системы [18, с.

3731]. В

результате целенаправленной политики РФ в отношении формирования новой

платежной инфраструктуры на территории РФ есть первые результаты. Например,

показатель доли безналичных платежей в розничном обороте с 2017 по 2021 г.

вырос до 74,3% (рисунок 4).

Рисунок 4. Доля безналичных платежей в розничном обороте. Источник: [20].

Таким образом, с учетом популярности платформы SWIFT, обеспечивающей гарантированный защищенный обмен финансовыми сообщениями, среди российских предприятий создание собственных платежных платформ должно было стать непростой, но необходимой мерой в новой экономической реальности.

Заключение и выводы

Оценивая перспективные возможности и значимые ограничения в работе отечественных платежных платформ, отметим следующие их характерные преимущества и недостатки для каждой из пяти рассмотренных в статье платформ-аналогов зарубежной SWIFT.

1. Анализируя результативность работы платформы СПФС Банка России, следует отметить, что оценки Национальной ассоциации инвесторов и международного банковского сообщества в отношении отечественной платформы, поначалу были довольно скептическими. Эксперты вменяли СПФС ее относительную «молодость» [17] по сравнению с платформой SWIFT, справедливо отмечали ряд существенных технических недоработок, ограниченность функционала, акцентировали внимание на гораздо меньшем количестве активных пользователей по сравнению с постоянными клиентами SWIFT.

Однако, с ростом санкционного давления на Россию система СПФС в короткий срок смогла получить широкое распространение среди крупных отечественных банков и финансово-кредитных учреждений, а также иностранных участников, заинтересованных в сотрудничестве с российскими компаниями, оказалась сосредоточена по большей части на реализации платежей в национальных валютах.

С введением запрета на использование технологических возможностей SWIFT на территории России, по состоянию на 18 апреля 2022 г. к СПФС России было подключено 52 организации из 12 стран [21], а в начале 2021 г., по данным регулятора данных, число подключенных организаций составило уже 404 отечественных финансовых организаций [13]. Среди них отечественные («Роснефть», «Газпром нефть», ВЭБ.РФ, «Атомэнергопром») и белорусские финансово-кредитные учреждения (Белгазпромбанк и др.), а также отдельные финансовые организации Казахстана, Армении, Таджикистана, Узбекистана, Киргизии и 19 нерезидентов. В пандемийном 2020 г. доля сообщений, передаваемых через СПФС, увеличилась за год почти в 2 раза и превысила 20% [13]. В 2021 г. за год удвоился состав иностранных пользователей системы СПФС и составил 39 организаций [20], а общее количество пользователей СПФС представлено 331 [20] банками и компаниями.

В планах ЦБ РФ увеличение доли сообщений через СПФС на 30% к 2023 г. [13] и начало сотрудничества со странами БРИКС (Бразилия, Индия, КНР, ЮАР). Важным преимуществом СПФС является предоставление возможности для компаний, потерявших доступ к SWIFT, не менять структуру организации финансовых операций кардинально. Однако, отсутствие интеграции с зарубежными национальными платежными системами делает невозможной реализацию трансграничных переводов денежных средств с помощью СПФС, что является существенным ограничительным барьером системы. Преодоление данного барьера и расширение поддержки участников-нерезидентов стран и других национальных валют является одной из желанных целей специалистов, осуществляющих техническую модернизацию СПФС. Поспособствовать осуществлению данной идеи должно введение дополнительных протоколов информационной безопасности в рамках сервиса СПФС.

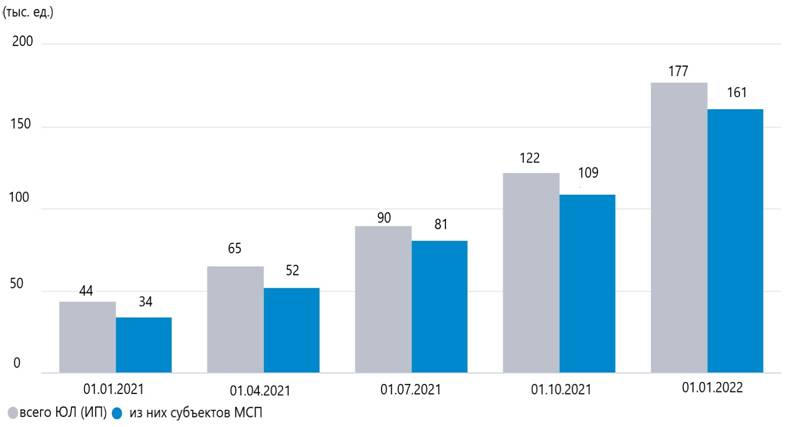

2. Отечественная система быстрых платежей СБП развивается стремительными темпами. С момента запуска мобильного приложения СБП в 2019 г. было реализовано 1 млрд операций. В 2021 г. число пользователей СБП увеличилось на 30 млн и составило 44 млн человек по сравнению с 2020 г. [20]. К системе быстрых платежей сегодня активно подключаются отечественные кредитно-финансовые учреждения, использующие сервис для оплаты услуг и товаров, специалисты, имеющие статус самозанятого лица, представители малого и среднего секторов бизнеса. Последние, благодаря государственной программе субсидирования [22], получили возможность вернуть комиссию, которая оплачивается ими банковским организациям за прием платежей, с помощью СБП. Набирают обороты первые финансовые операции между юридическими лицами через СБП, выдача микрозаймов гражданам от микрофинансовых кредитных организаций, а также выплата страховых взносов. Общий объем операций в системе СБП увеличился в шесть раз, количество операций – в 8 раз имеющие статус самозанятого лица. Объем операций в системе СБП увеличился в шесть раз, количество операций – в 8 раз.

К системе

СБП уже подключены более 200 банковских организаций (рисунок 5), включая банки с иностранным капиталом и с

государственным участием.

К системе

СБП уже подключены более 200 банковских организаций (рисунок 5), включая банки с иностранным капиталом и с

государственным участием.

Рисунок 5. Количество юридических лиц и индивидуальных предпринимателей (в том числе субъектов МСП), подключившихся к СБП. Источник: [20].

Среди участников программы переводов через СБП: ПАО «Сбербанк», АО «АЛЬФА-БАНК», Банк ГПБ (Газпромбанк), АО «Тинькофф Банк», АО «Райффайзенбанк», ПАО «Совкомбанк», АО «Почта Банк», ПАО «Промсвязьбанк», КБ «Ренессанс Кредит», АО «Россельхозбанк», ПАО «РОСБАНК», АО «Банк Русский Стандарт», ПАО Банк «ФК Открытие», ПАО «АКБ «Абсолют Банк», ПАО «Банк ЗЕНИТ», ПАО «БАНК УРАЛСИБ», АО «Дальневосточный банк», АКБ «ФОРА-БАНК», ПАО АКБ «АВАНГАРД» и др. В 2022 г. планируется начать реализацию трансграничных переводов через СБП.

3. Созданная на базе свободного ПО платформа Cyber FT продемонстрировала высокую лицензионную независимость: она была разработана с помощью российских процессоров и вычислительных платформ и поддерживается российскими рабочими станциями. По состоянию на 2022 г. платформа включает порядка 400 пользователей и распространена среди финансовых компаний и банков Узбекистана, Казахстана, Таджикистана, Киргизии. Cyber FT также позволяет кредитно-финансовым учреждениям взаимодействовать с платежными агентами и хранить платежную информацию в зашифрованном виде в стране платежа, что гарантирует исключительную конфиденциальность, оперативность доступа, защищенность от несанкционированного доступа передаваемой информации между банками, холдингами, государственными учреждениями. Дальнейшее развитие российской альтернативы SWIFT будет направлено на международный рынок.

4. Комплексным отечественным решением Sber FinLine для финансовых институтов в области управления корреспондентскими счетами сегодня пользуются более 100 банковских учреждений России. Главным результатом работы платформы Finline на территории РФ стала реализация возможности подключения не только для резидентов, но и для банков-нерезидентов.

5. Ключевым достижением российской мультибанковской платформы Транзит 2.0 для передачи финансовых сообщений следует считать возможность подключения единого канала по обмену электронными документами по всей сети электронного документооборота для банков и корпораций с единым интерфейсом.

Сложности, которые сегодня возникают у иностранных оппонентов России в связи с реализацией в ее адрес широких санкционных мероприятий, позволяют надеяться на пересмотр странами ЕС и США политики антироссийского экономического воздействия в ближайшем будущем. Первыми «ласточками» стали сбои поставок энергоносителей и экспорт сырьевых товаров в Европу и на мировые рынки, рекордно высокие цены на энергоносители и продовольствие в Европы (еще одним фактором повышения цен стало преодоление последствий мировой пандемии COVID-19 в 2020-2021 гг.), которые вызвали волны народного протеста и возмущения среди простых европейских граждан, а также глобальные сбои в цепочках поставок и масштабные погодные катаклизмы последних лет. Многие зарубежные эксперты, ранее выступающие за реализацию санкций в отношении России, сегодня впервые высказываются о «риске санкций для стран, которые их ввели, и мировой экономики в целом» [7] и многочисленных угрозах для европейского межбанковского рынка (колоссальных убытках американских и европейских корпораций и нефтяных гигантов, высокой угрозе шока ликвидности в США и пр.).

Автор согласен с позитивным прогностическим сценарием, представленным в отчетном материале Банка России в 2021 г., согласно которому российский платежный рынок «характеризуется уверенным ростом» [20]: потребители активно осваивают новые платежные сервисы (включая дистанционные), на рынок выходят новые поставщики платежных услуг, а платежная инфраструктура России постепенно становится более разнообразной, что позволяет существенно уменьшить зависимость от зарубежных платежных решений. Безусловно, многое еще предстоит доработать (расширить технические возможности отечественных платежных решений, повысить конфиденциальность данных и исключить возможность утечки данных), однако высказанная в начале исследования гипотеза о том, что российские платформы и системы для обмена финансовыми сообщениями между банками, корпорациями и холдингами имеют высокие перспективы в будущем, представляется автору верной. Чем будет обоснована эта уверенность – отсутствием альтернативных вариантов для реализации межбанковских расчетов на территории России в связи с введением очередных санкционных ограничений или реальным развитием и ростом отечественной платежной инфраструктуры, покажет время.

Источники:

2. Россия занимает первое место в мире по числу введенных санкций. Коммерсант. [Электронный ресурс]. URL: https://www.kommersant.ru/doc/5249730 (дата обращения: 20.09.2022).

3. Какие банки поддерживают Garmin Pay? Garmin Russia. [Электронный ресурс]. URL: https://support.garmin.ru/support/solutions/articles/26000029048-Какие-банки-поддерживают-garmin-pay- (дата обращения: 15.09.2022).

4. Лавров заявил о создании в России базы для аналога SWIFT. РБК. [Электронный ресурс]. URL: https://www.rbc.ru/politics/28/04/2021/6089075c9a79474424304e6d#:~:text=Российский%20аналог%20системы%20SWIFT%20—,«Атомэнергопром»%2C%20госкорпорация%20ВЭБ.РФ%20и%20другие (дата обращения: 17.09.2022).

5. Стратегия развития национальной платежной системы на 2021-2023 годы. Банк России. [Электронный ресурс]. URL: https://cbr.ru/content/document/file/120210/strategy_nps_2021-2023.pdf (дата обращения: 20.09.2022).

6. Всяких М.В., Бакаева А.В. Санкции в отношении РФ и их последствия // Проблемы экономики и менеджмента. – 2015. – № 6. – c. 143-149.

7. SWIFT Sanction on Russia: How It Works and Likely Impacts. Econofact. [Электронный ресурс]. URL: https://econofact.org/swift-sanction-on-russia-how-it-works-and-likely-impacts (дата обращения: 20.09.2022).

8. Дробот Е.В. Оценка экономических последствий санкционных войн для экономики европейских стран // Российское предпринимательство. – 2016. – № 20. – c. 2685–2696. – doi: 10.18334/rp.17.20.36847.

9. Михеечева В.Е., Полянская И.В. Экономические санкции и их влияние на экономику России // Проблемы экономики и менеджмента. – 2019. – № 21. – c. 222-225.

10. Клинова М.В., Сидорова Е.А. Экономические санкции Запада против России: развитие ситуации // Проблемы прогнозирования. – 2019. – № 3. – c. 159-170.

11. Korhonen L. Economic Sanctions on Russia and Their Effects // CESifo Forum. – 2019. – № 4(20). – p. 19-22.

12. SWIFT. Society for Worldwide Interbank Financial Telecommunication. Tadviser. [Электронный ресурс]. URL: https://www.tadviser.ru/index.php/Статья:SWIFT (дата обращения: 19.09.2022).

13. В поисках альтернативы SWIFT. Rspectr. [Электронный ресурс]. URL: https://rspectr.com/articles/v-poiskah-alternativy-swift (дата обращения: 15.09.2022).

14. Kwon B.R. The Conditions for Sanctions Success: A Comparison of the Iranian and North Korean Cases // Korean Journal of Defense Analysis. – 2016. – № 28(1). – p. 139-161.

15. Какие альтернативы SWIFT есть в России? Swiftkod.ru. [Электронный ресурс]. URL: https://swiftkod.ru/analogi-swift-rossii/ (дата обращения: 18.09.2022).

16. Аналоги SWIFT: какие существуют альтернативы в России. Rambler. [Электронный ресурс]. URL: https://finance.rambler.ru/business/48429079/?utm_content=finance_media&utm_medium=read_more&utm_source=copylink (дата обращения: 15.09.2022).

17. Культура замены: в России создают «убийцу» SWIFT. Известия. [Электронный ресурс]. URL: https://iz.ru/1320738/dmitrii-alekseev/kultura-zameny-v-rossii-sozdaiut-ubiitcu-swift (дата обращения: 19.09.2022).

18. В России запустился китайский платежный сервис WeChat Pay. IncRussia. [Электронный ресурс]. URL: https://incrussia.ru/news/v-rossii-zapustilsya-kitajskij-platezhnyj-servis-wechat-pay/ (дата обращения: 20.09.2022).

19. Петрова А.Д., Блаженкова Н.М., Азнабаева Г.Х., Зарипова И.Р., Зырянова М.П., Калимуллина Э.Р., Орлова Н.В., Самарина Е.А., Ираева Н.Г., Исмагилова Т.В. Санкции и их влияние на экономику Российской Федерации: история и современность // Российское предпринимательство. – 2018. – № 12. – c. 3705-3736. – doi: 10.18334/rp.19.12.39639.

20. Развитие национальной платежной системы. CBR. [Электронный ресурс]. URL: https://cbr.ru/about_br/publ/results_work/2021/razvitie_nps/#:~:text=Растет%20востребованность%20Системы%20передачи%20финансовых,331%20организация%20(банки%20и%20компании) (дата обращения: 20.09.2022).

21. Набиуллина: к российскому аналогу SWIFT уже подключились 52 зарубежных организации. Banki.ru. [Электронный ресурс]. URL: https://www.banki.ru/news/lenta/?id=10964872 (дата обращения: 17.09.2022).

22. Госпрограммы поддержки малого бизнеса — 2022. Kontur. [Электронный ресурс]. URL: https://kontur.ru/articles/4710 (дата обращения: 20.09.2022).

Страница обновлена: 13.01.2026 в 15:13:47

Download PDF | Downloads: 30

Peculiarities and challenges of implementing domestic interbank payment technology

Umarov K.S.Journal paper

Creative Economy

Volume 16, Number 10 (October 2022)

Abstract:

The relevance of the topic chosen by the author is due to the need for an operational change of the economic paradigm and the search for an effective payment solution of domestic production amidst anti-Russian sanctions and a ban on the use of the SWIFT international settlement system in Russia, initiated by Western opponents in March 2022. Based on up-to-date data from market participants, leading Russian and foreign marketers, analysts and financial experts, the author tried to present an analysis of the possibilities and pitfalls of switching to domestic interbank payment technologies and the search for alternative IT solutions for financial settlements. The author analyzes the methods and areas of application of five domestic analogues of financial message transmission systems, including the financial message transmission system, the Cyber FT platform, the Finline service, the fast payment system, and the Transit 2.0 financial message transmission platform. Taking into account the increasing sanctions pressure against the Russian Federation, the author comes to conclusions about the expediency of operational implementation of original payment infrastructures of domestic production, with high productivity and high-quality technological characteristics.

Keywords: payment system, payment service, electronic platform, sanctions, SWIFT

JEL-classification: E42, E44, F02, F51

References:

Drobot E.V. (2016). Otsenka ekonomicheskikh posledstviy sanktsionnyh voyn dlya ekonomiki evropeyskikh stran [Evaluation of the economic consequences of sanction wars for the economy of the European countries]. Russian Journal of Entrepreneurship. 17 (20). 2685–2696. (in Russian). doi: 10.18334/rp.17.20.36847.

Klinova M.V., Sidorova E.A. (2019). Ekonomicheskie sanktsii Zapada protiv Rossii: razvitie situatsii [Economic sanctions of the West against Russia: development of the situation]. Problems of forecasting. (3). 159-170. (in Russian).

Korhonen L. (2019). Economic Sanctions on Russia and Their Effects CESifo Forum. (4(20)). 19-22.

Kwon B.R. (2016). The Conditions for Sanctions Success: A Comparison of the Iranian and North Korean Cases Korean Journal of Defense Analysis. (28(1)). 139-161.

Li Z., Li T. (2022). Economic Sanctions and Regional Differences: Evidence from Sanctions on Russia Sustainability. (14). 1-23. doi: 10.3390/su14106112.

Mikheecheva V.E., Polyanskaya I.V. (2019). Ekonomicheskie sanktsii i ikh vliyanie na ekonomiku Rossii [Economic sanctions and their impact on Russia's economy]. Problems of economy and management. (21). 222-225. (in Russian).

Petrova A.D., Blazhenkova N.M., Aznabaeva G.Kh., Zaripova I.R., Zyryanova M.P., Kalimullina E.R., Orlova N.V., Samarina E.A., Iraeva N.G., Ismagilova T.V. (2018). Sanktsii i ikh vliyanie na ekonomiku Rossiyskoy Federatsii: istoriya i sovremennost [Sanctions and their impact on the economy of the Russian Federation: history and modernity]. Russian Journal of Entrepreneurship. 19 (12). 3705-3736. (in Russian). doi: 10.18334/rp.19.12.39639.

SWIFT Sanction on Russia: How It Works and Likely Impacts. Econofact. (in Russian). Retrieved September 20, 2022, from https://econofact.org/swift-sanction-on-russia-how-it-works-and-likely-impacts

Vsyakikh M.V., Bakaeva A.V. (2015). Sanktsii v otnoshenii RF i ikh posledstviya [Sanctions against the Russian Federation and their consequences]. Problems of economy and management. (6). 143-149. (in Russian).