Финансовые инновации в банковском секторе

Исмаилов К.М.1

1 Академия труда и социальных отношений, ,

Скачать PDF | Загрузок: 90

Статья в журнале

Экономическая безопасность (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 7, Номер 6 (Июнь 2024)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=68589324

Аннотация:

В данном исследовании рассматривается актуальная проблематика, связанная с эволюцией банковской деятельности на фоне нестабильности финансовых рынков. Основное внимание уделено изучению финансовых инноваций, которые играют центральную роль в усилении конкурентоспособности и обеспечении устойчивого развития банковской системы. Инновации в финансовой сфере становятся решающим фактором, способствующим адаптации банков к изменяющимся условиям рынка и повышению их эффективности в условиях экономических колебаний. В ходе исследования подтверждается, что систематическое внедрение инноваций является неотъемлемой частью современной банковской практики, обусловленной необходимостью приспосабливаться к постоянно изменяющейся внешней среде.

Исследование направлено на анализ влияния инновационной активности на экономическое развитие и конкурентоспособность страны. Основные задачи включают изучение трансформаций в банковской сфере России в ответ на экономический кризис 2022 года, а также оценку роли современных банковских технологий в улучшении качества и доступности финансовых услуг.

Достигнутые результаты: исследование показало, что несмотря на серьезные экономические вызовы, принятие инновационных технологий, таких как цифровые платёжныесистемы, мобильные приложения и использование искусственного интеллекта позволило значительно улучшить качество и доступность банковских услуг. Также было отмечено снижение операционных расходов и увеличение уровня клиентской лояльности за счёт персонализации услуг. Эти данные подтверждают первоначальную гипотезу о позитивном влиянии инноваций на экономическую устойчивость и рост

Ключевые слова: финансовые инновации, банк, банковская деятельность, нововведения, технологии, искусственный интеллект, большие данные, цифровые валюты центральных банков

JEL-классификация: G21, G28, Е52, E58

Введение. Сегодняшнее экономическое развитие интенсивно зависит от инновационной активности, которая оказывает значительное влияние на усиление конкурентоспособности и стимулирование экономического роста на уровне страны. Инновации, проникающие во все сектора экономики, стимулируют значимые трансформации как в аспектах межгосударственного регулирования, так и в структурах международных и национальных финансовых систем. В частности, заметен рост в сегменте электронных продуктов и услуг в России за 2022-2023 годы, особенно в сферах банковских и платежных услуг. Следует также отметить, что рост затрат на инновационную деятельность в 2022 году составил на 0,3 трлн руб. больше, чем в 2021 году, так, общая сумма затрат в 2022 году составила 2,7 млрд руб. Такой прирост демонстрирует влияние ухода зарубежных компаний из многих сфер российской экономики, тем самым стимулируя национальное производство. Кроме того, за пять лет в сфере телекоммуникаций и информационных технологий доля организаций, внедряющих технологические инновации, выросла до 19,9%, в сфере промышленного производства – до 20,3% [8].

Внедрение финансовых инноваций в банковском секторе в большинстве случаев происходит в рамках процесса цифровизации всех сфер российской экономики, оказывающий огромное влияние на всю сферу финансов [3]. Инновации направлены, в основном, на организацию работы, взаимодействия с клиентами, предоставления услуг в удаленном формате и касаются, преимущественно, именно процессов внутри финансовой системы России. Искусственный интеллект (ИИ), большие данные (big data), цифровые валюты центральных банков (CBDC) – это те технологические инновации, которые кординально трансформируют банковскую деятельность и предоставления финансовых услуг.

Цель исследования – изучить процесс внедрения финансовых технологий/инновации в российский банковский сектор.

Задачи исследования:

– рассмотреть эмпирические аспекты ИИ, big data, CBDC;

– проанализировать развитие ИИ, big data, CBDC в российском банковском секторе.

Исследовательская гипотеза заключается в том, что активное внедрение инновационных технологий в банковской сфере способно не только минимизировать негативные последствия кризисных явлений, но и стимулировать экономический рост за счёт повышения операционной эффективности и удовлетворения клиентских потребностей на новом уровне.

Методы исследования основывается на анализе данных банковских структур.

Практическая значимость работы заключается в том, что полученные выводы исследования могут быть использованы для создания цифровой банковской инфраструктуры, которая может быть применена Банком России с целью контроля выполнения поручений и снижения рисков банковской деятельности, вследствие внедрения банковских инноваций.

Эмпирические аспекты ИИ, big data, CBDC. Прежде, чем приступить непосредственно к рассмотрению конкретных примеров развития банковской сферы под влиянием финансовых инноваций, следует упомянуть несколько правовых актов, которые обеспечивают правовую основу данной тенденции. В качестве примера приведем Национальную программу «Цифровая экономика Российской Федерации», которая утверждена распоряжением Правительства РФ от 28 июля 2017 г. Программа направлена на создание условий для развития цифровой экономики и повышение конкурентоспособности России на глобальном рынке. В 2020 году, помимо этого, был принят Федеральный закон от 31.07.2020 № 258-ФЗ «Об экспериментальных правовых режимах в сфере цифровых инноваций в Российской Федерации». Закон создает условия для ускоренного внедрения цифровых инноваций, в том числе ИИ, big data, CBDC и др. [4; 14] – именно тех технологий, о которых будет идти речь в данной статье. Помимо этого, существует Указ Президента РФ от 09.05.2017 № 203 «О Стратегии развития информационного общества в Российской Федерации на 2017-2030 гг.». Стратегия определяет цели, задачи и меры по реализации внутренней и внешней политики России в сфере применения информационных и коммуникационных технологий. Данные нормативно-правовые акты рассматривают общую тенденцию цифровизации производства в России, однако существуют также законодательные документы, которые касаются непосредственно банковской и финансовой сферы. Из тех правовых актов, которые были приняты сравнительно недавно, следует упомянуть Федеральный закон от 31.07.2020 № 259-ФЗ «О цифровых финансовых активах, цифровой валюте и о внесении изменений в отдельные законодательные акты Российской Федерации». Закон регулирует отношения, возникающие при выпуске, учете и обращении цифровых финансовых активов, а также определяет правовой статус цифровой валюты в России.

Рассмотрев правовой фундамент для внедрения цифровых инноваций, перейдем непосредственно к рассмотрению теоретических аспектов ИИ, big data и CBDC. Коммерческие банки играют ведущую роль во внедрении подобных инноваций, применяя новые организационные, функциональные и операционные решения. Эти нововведения не только способствуют разработке новых продуктов и услуг, но и повышают общую операционную эффективность банков, делая их более привлекательными для клиентов за счет упрощения процессов кредитования и других финансовых операций [7].

ИИ – это преобразующий фактор в банковской сфере, обеспечивающий финансовую прибыль, операционную эффективность и удовлетворенность клиентов. Благодаря своей способности анализировать огромные объемы данных и автоматизировать сложные процессы, ИИ устанавливает новые стандарты в банковской отрасли, ставя учреждения в авангарде цифровой революции.

«Во всем мире ИИ все чаще внедряется по всей банковской цепочке создания стоимости, включая фронт-, мидл и бэк-офисы» [6]. Только в 2022 году банки инвестировали 124 млрд долл в новые технологии, что на 24% больше, чем в 2021 году, являясь свидетельством потенциала ИИ в банковской системе. Прорывные технологии ИИ используются для достижения совершенства в таких областях, как прибыль, персонализация, омниканальный опыт, инновации, безопасность и др. Ключевые базовые технологии ИИ, используемые в банковской сфере, отражены в таблице 1.

Таблица 1. Ключевые базовые технологии ИИ, используемые в банковской сфере

|

Тип ИИ

|

Варианты использования

|

|

Машинное обучение

|

Автоматизация процессов

Выдача кредита Информационная безопасность Обнаружение мошенничества |

|

Компьютерное зрение

|

Автоматизация извлечения данных

Автоматизация «Знай своего клиента» (KYC) Поддержка безналичных транзакций через мобильные кошельки на смартфонах Улучшение процедуры безопасности с помощью интеллектуальных камер наблюдения Биометрическая безопасность |

|

Глубокое обучение

|

Виртуальные помощники

Автоматизация задач Предложения по продуктам Выявление подозрительных транзакций Проверки соответствия Оценка кредитных рисков и запросов на получение кредита Преобразование неструктурированных данных в машиночитаемые данные Прогнозирование и классификация структурированных данных |

|

Обработка естественного

языка

|

Выявление аномалий

транзакций

Извлечение информации и получение инсайтов Оптимизация ручных задач Улучшение качества обслуживания клиентов Чат-боты |

|

Генерация естественного

языка/генеративный ИИ

|

Чат-боты

Формирование нормативных отчетов Поиск и извлечение из внутренних баз знаний Предоставление сводок объёмных документов и массивных наборов данных Операции по борьбе с отмыванием денег |

|

Роботизированная

автоматизация процессов

|

Автоматизация

повторяющихся задач

Регистрация клиентов Автоматизированное создание отчета или документа Оформление открытия и закрытия счетов |

Как видно из таблицы 1, ИИ имеет широкий спектр применения в банковской сфере.

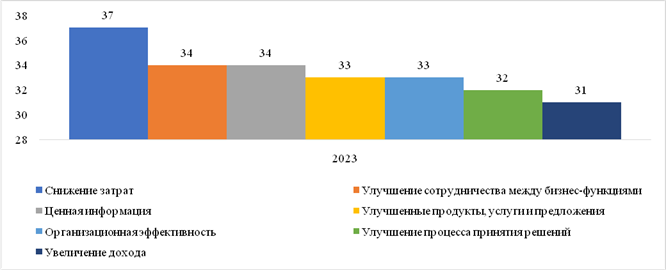

Согласно Стэнфордскому индексу ИИ-2023 [19], основные результаты, достигнутые за счет внедрения решений искусственного интеллекта отражены на графике рисунка 1.

Рисунок 1. Результаты, достигнутые за счет внедрения решений

искусственного интеллекта на 2023 г., %

Источник: составлено автором по материалам отчёта «Индекс ИИ-2024».

В Стэнфордском отчёте «Индекс ИИ-2024» руководителями банков отмечено, что инвестиции в ИИ помогли им снизить производственные затраты на 13% и увеличить доходы от своих инициатив в области ИИ на 17%. В отчете также говорится, что в одном европейском банке переход от чистой статистической регрессии к машинному обучению для кредитного анализа увеличил сборы по ипотечным кредитам более чем на 30%. В США новая система JP Morgan, основанная на машинном обучении, ежегодно экономит более 36 000 часов работы юристов и кредитных специалистов [19]. В Австралии NAB сэкономила до 16 млн. австралийских долл. к 2020 году, используя ИИ в инструментах взаимодействия с клиентами [19].

Таким образом, основными преимуществами ИИ в банковской сфере являются:

– снижение эксплуатационных затрат и рисков. «Банковская индустрия в значительной степени работает в цифровом формате, но она по-прежнему пронизана человеческими процессами, которые иногда требуют большого количества документов» [11]. В этих процессах банки сталкиваются со значительными операционными расходами и проблемами риска из-за возможности человеческой ошибки;

– улучшение качества обслуживания клиентов с помощью чат-ботов. Чат-бот, в отличие от сотрудника, доступен круглосуточно, 7 дней в неделю, и клиентам становится все удобнее использовать эту программу, чтобы решать многие стандартные банковские задачи, которые ранее предполагали личное взаимодействие;

– обнаружение мошенничества и соблюдение нормативных требований. По мере увеличения объемов транзакций и данных банкам требуется современное программное обеспечение и алгоритмы для обработки большего количества данных. ИИ позволяет банкам развертывать виртуальных помощников ИИ, которые регулярно проверяют банковские данные на соответствие нормативным требованиям, не допуская ошибок. Они отслеживают все транзакции, проверяют поведение клиентов, а также регистрируют информацию в различных нормативных системах;

– автоматизация инвестиционных решений и процессов. Банки также используют интеллектуальные системы на основе ИИ для принятия инвестиционных решений и поддержки своих инвестиционно-банковских исследований. Пока профессионалы находятся в курсе событий, системы ИИ могут изучать и рекомендовать неиспользованные инвестиционные возможности. Ряд поставщиков финансовых услуг используют роботов-консультантов, которые понимают потребности клиентов и предлагают персонализированные услуги по управлению инвестиционным портфелем;

– улучшение процесса принятия решений по кредитам. Существующая кредитная система учитывает такие факторы, как кредитный рейтинг клиента, его история и банковские операции. Эта установка далека от совершенства. Однако система займов и кредитов на основе ИИ может помочь, изучая модели поведения клиентов с ограниченной кредитной историей, чтобы определить их кредитоспособность. Кроме того, система предупреждает банки об определенных действиях, которые могут увеличить вероятность дефолта.

При этом, проблемами ИИ в банковском деле выступают:

– качество и доступность данных. Для эффективной работы ИИ данные должны быть точными и полными. В связи с чем, банкам необходимо обеспечить наличие надлежащих систем управления данными. Однако зачастую это становится дорогостоящим и сложным в реализации;

– проблемы конфиденциальности и безопасности. Банки должны принять меры для защиты потребительских данных и гарантировать, что системы ИИ не будут уязвимы для угроз безопасности;

– соблюдение нормативных требований и этические соображения: Банкам необходимо соблюдать существующие правила и адаптироваться к новым. Это включает в себя соблюдение этических соображений внедрения ИИ, избежание предвзятых результатов, обеспечение объяснимости и управление прозрачностью алгоритмов;

– недостаток навыков и адаптация рабочей силы. Банки сталкиваются с проблемами повышения квалификации существующих сотрудников и привлечения новых талантов, что в конечном итоге усложняет внедрение ИИ;

– устаревшие системы и инфраструктура. «Многие банки полагаются на устаревшие системы и сложные ИТ-инфраструктуры, которые могут быть несовместимы с требованиями новых технологий ИИ» [17];

– доверие и объяснимость. Банки должны быть в состоянии объяснить обоснование решений, основанных на ИИ, чтобы завоевать доверие клиентов, регулирующих органов и заинтересованных сторон. Поскольку технологии ИИ быстро развиваются, достижение баланса между сложностью модели и ее объяснимостью остается наисерьезнейшей проблемой.

Обратимся к технологии больших данных. Big data – это постоянно растущий объем структурированной и неструктурированной информации различных форматов, принадлежащей одному и тому же контексту. Основными свойствами этой технологии являются объем, скорость, разнообразие, ценность и достоверность.

Преимущества Big data в банковской сфере заключаются в следующем:

1. Клиентам предоставляются персонализированные банковские решения. Big data в сочетании с эффективными инструментами и технологиями могут помочь банкам лучше понять отдельных клиентов на основе полученных данных. Сюда входят их инвестиционные и покупательские привычки, инвестиционная мотивация, а также личный или финансовый опыт. Например, они могут прогнозировать и предотвращать отток клиентов, имея полный профиль и данные о клиентах. Big data используются банковской отраслью для лучшего знакомства со своими клиентами. В результате они создают продукты, услуги и другие предложения на основе существующих профилей клиентов, адаптированные к их конкретным потребностям.

2. Сегментация клиентов позволяет банкам лучше ориентироваться на своих клиентов с помощью наиболее подходящих маркетинговых кампаний. Эти кампании затем адаптируются для более значимого удовлетворения их потребностей. Банки получат ценную информацию о поведении пользователей, объединив машинное обучение и ИИ с Big data. Это также позволяет им соответствующим образом оптимизировать качество обслуживания клиентов.

3. Эффективный анализ отзывов клиентов. Благодаря обратной связи инструменты больших данных могут предоставлять банкам вопросы, комментарии и проблемы клиентов. Такая обратная связь помогает им своевременно реагировать. Клиенты останутся лояльными к компании, если они верят, что банки ценят их отзывы и оперативно общаются с ними.

4. Обнаружение и предотвращение мошенничества. Одной из самых сложных задач, стоящих сегодня перед банковской отраслью, является выявление случаев мошенничества и предотвращение сомнительных транзакций. Big data в банковском деле позволяют гарантировать отсутствие неофициальных транзакций. Это также обеспечит общую безопасность и защищенность банковской отрасли.

Однако существуют некоторые препятствия на пути внедрения Big data в банковской сфере, некоторые из основных проблем заключаются в следующем:

1. Устаревшие системы с трудом справляются с задачами. Традиционные финансовые институты не имеют шансов против клиентоориентированных и гибких стартапов. Однако, когда дело доходит до Big data, дела обстоят еще хуже: большинство устаревших систем не способны справиться с растущей рабочей нагрузкой. Попытка собрать, хранить и проанализировать необходимые объемы данных с использованием устаревшей инфраструктуры может поставить под угрозу общую стабильность системы. В результате, организациям приходится либо увеличивать свои вычислительные мощности, либо полностью перестраивать свои системы.

2. Чем больше данных, тем выше риск. Там, где есть данные, есть и риск. Очевидно, что поставщики банковских услуг должны постоянно обеспечивать безопасность пользовательских данных, которые они собирают и обрабатывают. Кроме того, правила безопасности данных становятся более строгими.

3. Большие данные становятся неуправляемыми. Несмотря на то, что доля потенциально полезных данных увеличивается, по-прежнему остается множество ненужных данных, которые необходимо отсортировать. Это означает, что банки должны подготовить и укрепить свои методы для анализа еще большего количества данных и, если возможно, найти новое применение для них, которые ранее считались нерелевантными.

Цифровая валюта центрального банка или – CBDC – это виртуальная валюта, поддерживаемая и выпускаемая центральным банком. CBDC существуют двух типов: общего назначения, то есть розничная и оптовая [12]:

– термин «CBDC общего назначения» относится к CBDC, который будет распространяться среди населения в целом. Анонимность, отслеживаемость, доступность 24 часа в сутки, 365 дней в году, а также возможность применения процентных ставок – все это элементы розничной CBDC, основанной на DLT (блокчейн и технология распределенных реестров);

– оптовый CBDC предназначен для банков, которые хранят резервные депозиты в центральном банке. CBDC можно использовать для повышения эффективности платежей и расчетов по ценным бумагам, а также снижения кредитных рисков контрагентов и рисков ликвидности. Благодаря цифровому токену с ограниченным доступом – оптовый CBDC на основе стоимости заменит или дополнит резервы центрального банка. Токен будет активом на предъявителя, а это означает, что отправитель будет передавать стоимость непосредственно получателю без посредников на протяжении всей транзакции.

Цифровые валюты, выпущенные центральными банками, часто путают с другими типами криптовалют. Однако криптовалюты, такие как Bitcoin, представляют собой цифровые токены, созданные с использованием криптографических методов в распределенной сети или блокчейне. «Криптовалюты используют открытые (публичные) блокчейны, тогда как CBDC используют разрешенные (частные) блокчейны» [15]. Текущие операции в сети публичного блокчейна могут быть прочитаны, записаны и проверены кем угодно, что помогает общедоступному блокчейну сохранить свой самоуправляемый характер. С другой стороны, частный блокчейн – это распределенный реестр, который функционирует как закрытая, безопасная база данных, основанная на концепциях криптографии и не децентрализации.

«CBDC упрощают реализацию денежно-кредитной политики и государственных функций» [13]. Они используют оптовые CBDC для автоматизации процессов между банками и розничной торговлей или CBDC общего назначения для прямого подключения клиентов и центральных банков. Другие государственные услуги, такие как распределение пособий, а также расчет и сбор налогов, могут получить выгоду от этих цифровых валют за счет сокращения работы и процессов.

В системе CBDC можно калибровать характеристики конфиденциальности. Розничный CBDC, основанный на стоимости, работает как валюта и защищает личную информацию, сохраняя анонимность транзакций. С другой стороны, доступ к CBDC на основе учетной записи работает как обычный банковский счет и может включать защиту конфиденциальности.

CBDC могут сдерживать незаконную деятельность, поскольку они хранятся в цифровом виде и не требуют отслеживания серийных номеров. Центральный банк может легко отслеживать деньги с помощью криптографии и публичного реестра на всей территории своей юрисдикции, запрещая преступную деятельность и незаконные транзакции CBDC.

Расходы на создание банковской инфраструктуры, необходимой для предоставления им доступа к финансовой системе, являются одним из препятствий на пути к финансовой доступности для широких слоев населения, не охваченного банковскими услугами, особенно в развивающихся странах. CBDC могут создать прямую связь между клиентами и центральными банками, устраняя необходимость в дорогостоящей инфраструктуре.

CBDC не всегда являются решением проблемы централизации. Полномочия по проведению транзакций по-прежнему делегируются и возлагаются на центральный орган власти (т. е. центральный банк). В результате это по-прежнему влияет на данные и рычаги транзакций между гражданами и банками.

Поскольку администратор отвечает за сбор и распространение цифровых идентификационных данных, пользователям придется отказаться от некоторой конфиденциальности. Каждая транзакция будет видна поставщику услуг. Это может привести к проблемам конфиденциальности, аналогичным тем, с которыми сталкиваются ИТ-гиганты и интернет-провайдеры (ISP). Мошенники могут, например, взломать и использовать информацию не по назначению, а центральные банки запретить транзакции между гражданами.

CBDC могут помочь с трансграничными и межвалютными платежами, которые не ограничены рабочим временем или праздниками в различных часовых поясах. С другой стороны, различные правовые и нормативные базы создают значительные препятствия для трансграничных платежей.

CBDC могут иметь непредвиденные последствия для валютных рынков. Например, китайский CBDC призван поставить под угрозу доминирование доллара: если цифровой юань станет основным платежным инструментом в Китае, глобальные компании будут вынуждены использовать его для ведения бизнеса, что потенциально повлияет на роль доллара [16].

Развитие ИИ, big data, CBDC в российском банковском секторе. При развитии инноваций в банковском секторе и национальной платёжной системе (НПС) Банк России стремится обеспечить предоставление доступных и востребованных платежных сервисов/механизмов/инструментов всем категориям потребителей, содействовать развитию конкуренции и внедрению возможностей новых технологий (ИИ, big data, CBDC) при обеспечении бесперебойности и безопасности оказания платежных услуг [18].

В ходе развития текущего функционала системы быстрых платежей (СБП) в сервисе C2B (Business-to-Consumer – модель взаимоотношений между организацией и потребителем) планируется расширить набор сценариев оплаты покупок по СБП, в частности обеспечить поддержку биоэквайринга – реализовать возможность платежей в ТСП по СБП с использованием биометрических данных покупателя. В сервисе С2G (Consumer-to-Government – модель взаимоотношений между потребителями и государством) в дополнение к оплате налогов, штрафов и иных обязательных платежей планируется реализовать возможность оплаты образовательных, медицинских и иных услуг бюджетных учреждений, в том числе посредством встраивания СБП в порталы государственных и муниципальных услуг. Также планируется продолжить развитие программы лояльности СБП, в том числе обеспечить моментальное зачисление кешбэка.

В целях реализации новых функций СБП совместно с участниками рынка и Росфинмониторингом планируется продолжить работы по созданию сервиса внесения наличных денег через банкомат на счет клиента в любом банке – участнике сервиса. Такой сервис повысит удобство для пользователей и доступность финансовых услуг, в том числе на отдаленных и малонаселенных территориях. Его внедрение создаст возможности для дальнейшего наращивания функционала банкоматов благодаря возможностям онлайн-взаимодействия через СБП. Кроме того, планируется поэтапное внедрение сервиса выставления и передачи электронных платежных счетов (e-invoice). Используя этот сервис, банки смогут предоставить бизнесу возможность выставления и оплаты счетов контрагентам по единым правилам и в единой информационной среде.

«Для реализации удобного и технологичного механизма управления согласиями клиентов на доступ к данным Банк России совместно с Минцифры России планирует создать прототип платформы коммерческих согласий» [9]. Эта платформа обеспечит единый интерфейс для просмотра и управления выданными клиентом согласиями на доступ к его данным. Совместно с участниками рынка планируется провести пилотные проекты по открытым API с использованием этой платформы. Совместно с заинтересованными государственными органами планируется проработать возможность внедрения открытых API (интерфейс прикладного программирования) по модели открытых данных, положения которой распространяются как на организации финансового рынка, так и на нефинансовые организации. Для содействия переходу на ISO 20022 [1] правила осуществления переводов денежных средств будут включать особенности использования платежных распоряжений на основе этого стандарта. Планируется продолжить гармонизацию стандартов Банка России по использованию ISO 20022 в НПС с международной практикой и рекомендациями по его применению. Отдельное внимание будет уделено вопросам обучения и методологической поддержке для содействия готовности банков и клиентов к использованию стандарта ISO 20022 в НПС.

Банк России предложил «поэтапное расширение пилотирования операций с цифровым рублем и развитие функционала платформы цифрового рубля» [2]. В рамках развития пилотирования цифрового рубля планируется расширить число его участников. Уже сформирована вторая группа из 19 банков, предполагается дальнейшее увеличение как числа банков, так и их клиентов – юридических лиц и граждан, участвующих в этом проекте. Периметр пилотирования также будет расширен и включать новые сценарии операций с цифровым рублем, а также повышать лимиты проводимых платежей. В ходе развития функционала платформы цифрового рубля в сервисе С2B (Business-to-Consumer – модель взаимоотношений между организацией и потребителем) планируется реализовать динамические QR-коды для оплаты товаров и услуг в торгово-сервисных предприятиях, в том числе в сети Интернет. Предполагается расширить функционал для электронной коммерции, в том числе автоплатежи и подписки, а также сервис переводов между юридическими лицами (сервис B2B (Business-to-Consumer – модель взаимоотношений между организацией и потребителем). Кроме того, планируется реализовывать смартконтракты (самоисполняемые сделки) по запросам участников рынка. Важным этапом проекта также является реализация процедур ПОД/ФТ и функционала для исполнительного производства, антифрод-процедур, валютного контроля, взаимодействия с федеральными органами исполнительной власти в установленных законодательством случаях и порядке. Банк России, Минфин России и Федеральное казначейство продолжат взаимодействие по определению основных этапов запуска использования цифрового рубля в бюджетном процессе, необходимости изменений бюджетного законодательства, функционала платформы цифрового рубля и системы казначейских платежей [5].

Кроме того, запланирована выработка общих подходов к реализации офлайн-режима цифрового рубля. Внедрение данной функции потребует масштабной проработки технологических, правовых вопросов, противодействия мошенничеству, а также вопросов аппаратно-технических средств. Также планируется продолжить развитие интерфейсов взаимодействия платформы цифрового рубля с другими платформами и инфраструктурами, в том числе с иностранными (при согласии и технической готовности зарубежных партнеров).

Для развития применения смарт-контрактов Банк России совместно с заинтересованными участниками рынка планирует продолжить изучение факторов, сдерживающих их использование, и определить необходимость регуляторной поддержки.

В таблице 2 представлены примеры пионерского внедрения инновационных технологий в деятельность коммерческих банков России.

Таблица 2. Инновационные технологии и продукты, внедренные в банковский сектор Российской Федерации

|

Коммерческий

банк

|

Внедряемый

инновационный продукт

|

Характеристика

|

|

СБЕР

|

Виртуальное

зрение

|

Дает

возможность оперативно реагировать на потребности клиентов

|

|

Тинькофф

СБЕР ВТБ |

Кешбэк-сервисы

|

Дают

возможность клиентам компенсировать часть ранее понесенных расходов на

приобретение какой-либо продукции и осуществленные платежи. Позволяют банкам

повысить привлекательность в глазах клиентов

|

|

СБЕР

Альфа-Банк |

Банкомат

без физических карт

|

Дают

возможность повысить скорость операций за счет отсутствия физических карт в

процессе обслуживания в банкоматах

|

|

ПСБ

Газпромбанк |

Удаленная

биометрическая процессе потребительского кредитования

|

Существенно

повышают скорость принятия решения относительно выдачи потребительского

кредита, позволяют проводить данную операцию дистанционно

|

|

СКБ-Банк

СБЕР |

Оплата

при помощи QR-кода, система быстрых платежей

|

Позволяет

производить оплату от физического лица на счет юридического лица, что

облегчает процесс их взаимодействия

|

|

ВТБ

|

VR-ипотека

(виртуальная ипотека)

|

Позволяет

осуществлять виртуальный просмотр ипотеки, что сокращает время на подбор

объекта недвижимости

|

|

Тинькофф

|

Цифровая

ипотека

|

Позволяет

производить онлайн оформление документов и выдачу ипотеки, использовать

электронную подпись без посещения отделения банка

|

|

Банк

Открытие

|

Идентификация

пользователя по фотографии

|

Дает

возможность значительно повысить скорость финансовых операций

|

|

Газпромбанк

|

Карты

с дополнительной реальностью

|

Дают

возможность повысить уровень лояльности клиентов к банку

|

|

Россельхозбанк

Альфа-Банк СБЕР |

Платежные

кольца

|

Позволяют

производить оплату без использования пластиковых карт в тех местах, где для

этого имеются соответствующие терминалы

|

|

Русский

стандарт

|

Биометрический

платеж

|

Дает

возможность значительно повысить скорость финансовых операций

|

С момента первоначального внедрения все эти банковские технологии существенно развились и получили распространение в деятельности практически всех российских коммерческих банков. Цель же их внедрения в процессы повседневной деятельности осталась прежней – формирование особых отношений между банками и клиентами с целью получения дополнительных конкурентных преимуществ и привлечения финансовых ресурсов [10].

Заключение

Проведённое исследование позволило сделать следующие выводы:

Интеграция инновационных финансовых технологий в операционную деятельность российских коммерческих банков дает возможность выработать совершенно новые бизнес-модели и способствует обновлению традиционных финансовых учреждений. Эти банки создают новую экосистему, что позволяет им предоставлять широкий спектр финансовых услуг своим клиентам более оперативно и эффективно, а также расширяют доступ к услугам нефинансового характера. В настоящее время на российском рынке существует две значительные экосистемы подобного рода: СБЕР, который объединяет разнообразные сервисы, и Тинькофф, который не имеет физических отделений и акцентируется на удаленном обслуживании клиентов.

Внедрение инновационных финансовых технологий в отечественном банковском секторе дает возможность коммерческим банкам существенно повысить скорость взаимодействия с клиентами, а также сократить затраты на операционную деятельность и повысить собственную привлекательность в глазах клиентов.

Источники:

2. Банк России. Цифровой рубль. [Электронный ресурс]. URL: https://cbr.ru/fintech/dr/ (дата обращения: 04.06.2024).

3. Болонин А.И., Болонина С.Е., Лещенко Ю.Г. Мониторинг финансовых инноваций в статистике центральных банков // Информатизация в цифровой экономике. – 2023. – № 2. – c. 119-138. – doi: 10.18334/ide.4.2.118424.

4. Болонин А.И., Алиев М.М., Исмаилов К.М. Технологии Big Data на финансовых рынках: практические аспекты // Экономическая безопасность. – 2024. – № 5. – c. 1093-1114. – doi: 10.18334/ecsec.7.5.121032.

5. Болонин А. И., Асрян А. С. Риски внедрения искусственного интеллекта в банковский сектор // Инновации и инвестиции. – 2024. – № 2. – c. 288-291.

6. Болонина С. Е., Орлова А. А. Трансформация платежной сферы России в условиях цифровизации экономики и санкционных ограничений // Имущественные отношения в Российской Федерации. – 2023. – № 5(260). – c. 18-25. – doi: 10.24412/2072-4098-2023-5260-18-25.

7. Горловой Д.Н., Мазий В.В. Банковские инновации: перспективы и проблемы внедрения // Вестник Евразийской науки. – 2020. – № 1. – c. 35.

8. Затраты на инновации быстрее растут в отраслях, получающих содействие государства. [Электронный ресурс]. URL: https://rg.ru/2023/11/24/nezabytoe-novoe.html (дата обращения: 04.06.2024).

9. Караваева И.В., Лев М.Ю. Экономическая безопасность: технологический суверенитет в системе экономической безопасности в современной России // Экономическая безопасность. – 2023. – № 3. – c. 905-924. – doi: 10.18334/ecsec.6.3.118475.

10. Колмыкова Т.С., Ковалев П.П., Уколова Л.А. Эволюция цифровых экосистем в финтехе // Регион: системы, экономика, управление. – 2023. – № 3(79). – c. 17-21.

11. Криворучко С. В., Медведева М. Б., Прасолова Н. И. Подходы к определению критериев оценки уровня защиты прав потребителей цифровых финансовых услуг // Банковские услуги. – 2024. – № 3. – c. 18-26.

12. Лев М.Ю., Болонин А.И., Болонина С.Е., Лещенко Ю.Г. Механизм безопасности интегрированной системы CBDC: перспективы трансграничных платежей // Экономика, предпринимательство и право. – 2023. – № 8. – c. 3157-3178. – doi: 10.18334/epp.13.8.118841.

13. Лев М.Ю., Медведева М.Б., Лещенко Ю.Г. Оценка устойчивости коммерческого банка в аспекте экономической и финансовой безопасности // Экономическая безопасность. – 2023. – № 1. – c. 173-200. – doi: 10.18334/ecsec.6.1.117469.

14. Лев М.Ю., Болонин А.И., Туруев И.Б., Лещенко Ю.Г. Концепция искусственного интеллекта в деятельности центральных банков: институциональные возможности // Экономическая безопасность. – 2024. – № 4. – c. 781-808. – doi: 10.18334/ecsec.7.4.120831.

15. Лев М.Ю., Болонин А.И., Ермоловская О.Ю., Лещенко Ю.Г. Институционально-технологические аспекты CBDC: конфиденциальность, безопасность, масштабируемость // Экономическая безопасность. – 2024. – № 5. – c. 1207-1224. – doi: 10.18334/ecsec.7.5.121077.

16. Лещенко Ю.Г., Хазалия И.Д. Валютная стоимость американского доллара как ключевой фактор обеспечения национальной безопасности США // Экономическая безопасность. – 2021. – № 2. – c. 291-308. – doi: 10.18334/ecsec.4.2.111881.

17. Лещенко Ю.Г. Квантовая верификация финансовой системы в целях безопасности // Экономическая безопасность. – 2024. – № 3. – c. 535-558. – doi: 10.18334/ecsec.7.3.120696.

18. Панова Г. С. Эволюция традиционных банков в новых реалиях финансовых экосистем // Банковские услуги. – 2021. – № 5. – c. 2-8. – doi: 10.36992/2075-1915_2021_5_2.

19. Welcome to the 2024 AI Index Report. [Электронный ресурс]. URL: https://aiindex.stanford.edu/report/ (дата обращения: 04.06.2024).

Страница обновлена: 14.01.2026 в 14:49:43

Download PDF | Downloads: 90

Financial innovation in banking

Ismailov K.M.Journal paper

Economic security

Volume 7, Number 6 (June 2024)

Abstract:

The article deals with topical issues related to the evolution of banking activities against the background of instability of financial markets. The main attention is paid to the study of financial innovation, which plays a central role in strengthening competitiveness and ensuring the sustainable development of the banking system. Innovation in the financial sector is becoming a decisive factor contributing to the adaptation of banks to changing market conditions and improving their efficiency in the face of economic fluctuations. It is confirmed that the systematic introduction of innovation is an integral part of modern banking practice, due to the need to adapt to a constantly changing external environment.

The analysis of the impact of innovation activity on the economic development and competitiveness of the country is carried out. The main research objectives include the study of transformations in the Russian banking sector in response to the economic crisis of 2022 and the assessment of the role of modern banking technology in improving the quality and accessibility of financial services.

Despite serious economic challenges, the adoption of innovative technologies such as digital payment systems, mobile applications and artificial intelligence has significantly improved the quality and accessibility of banking services.

There was a decrease in operating costs and an increase in the level of customer loyalty due to the personalization of services. These data confirm the initial hypothesis about the positive impact of innovation on economic sustainability and growth.

Keywords: financial innovation, bank, banking, innovation, technology, artificial intelligence, big data, central bank digital currency

JEL-classification: G21, G28, Е52, E58

References:

Bolonin A. I., Asryan A. S. (2024). Riski vnedreniya iskusstvennogo intellekta v bankovskiy sektor [Risks of introducing artificial intelligence in the banking sector]. Innovation and Investment. (2). 288-291. (in Russian).

Bolonin A.I., Aliev M.M., Ismailov K.M. (2024). Tekhnologii Big Data na finansovyh rynkakh: prakticheskie aspekty [Big data technology in financial markets: practical aspects]. Economic security. 7 (5). 1093-1114. (in Russian). doi: 10.18334/ecsec.7.5.121032.

Bolonin A.I., Bolonina S.E., Leschenko Yu.G. (2023). Monitoring finansovyh innovatsiy v statistike tsentralnyh bankov [The monitoring of financial innovation in the central banks' statistics]. Informatization in the Digital Economy. 4 (2). 119-138. (in Russian). doi: 10.18334/ide.4.2.118424.

Bolonina S. E., Orlova A. A. (2023). Transformatsiya platezhnoy sfery Rossii v usloviyakh tsifrovizatsii ekonomiki i sanktsionnyh ogranicheniy [Transformation of the payment sector in Russia in the context of digitalization of the economy and sanctions restrictions]. Property Relations in the Russian Federation. (5(260)). 18-25. (in Russian). doi: 10.24412/2072-4098-2023-5260-18-25.

Gorlovoy D.N., Maziy V.V. (2020). Bankovskie innovatsii: perspektivy i problemy vnedreniya [Banking innovations: prospects and problems of implementation]. Vestnik Evraziyskoy nauki. (1). 35. (in Russian).

Karavaeva I.V., Lev M.Yu. (2023). Ekonomicheskaya bezopasnost: tekhnologicheskiy suverenitet v sisteme ekonomicheskoy bezopasnosti v sovremennoy Rossii [Economic security: technological sovereignty in the economic security system in modern Russia]. Economic security. 6 (3). 905-924. (in Russian). doi: 10.18334/ecsec.6.3.118475.

Kolmykova T.S., Kovalev P.P., Ukolova L.A. (2023). Evolyutsiya tsifrovyh ekosistem v fintekhe [The evolution of digital ecosystems in fintech]. Region: sistemy, ekonomika, upravlenie. (3(79)). 17-21. (in Russian).

Krivoruchko S. V., Medvedeva M. B., Prasolova N. I. (2024). Podkhody k opredeleniyu kriteriev otsenki urovnya zashchity prav potrebiteley tsifrovyh finansovyh uslug [Approaches to determining criteria for assessing the level of protection of the rights of consumers of digital financial services]. Banking services. (3). 18-26. (in Russian).

Leschenko Yu.G. (2024). Kvantovaya verifikatsiya finansovoy sistemy v tselyakh bezopasnosti [Quantum verification of the financial system for security purposes]. Economic security. 7 (3). 535-558. (in Russian). doi: 10.18334/ecsec.7.3.120696.

Leschenko Yu.G., Khazaliya I.D. (2021). Valyutnaya stoimost amerikanskogo dollara kak klyuchevoy faktor obespecheniya natsionalnoy bezopasnosti SShA [The currency value of the US dollar as a key factor in ensuring the national security of the United States]. Economic security. 4 (2). 291-308. (in Russian). doi: 10.18334/ecsec.4.2.111881.

Lev M.Yu., Bolonin A.I., Bolonina S.E., Leschenko Yu.G. (2023). Mekhanizm bezopasnosti integrirovannoy sistemy CBDC: perspektivy transgranichnyh platezhey [The security mechanism of the integrated CBDC system: prospects for cross-border payments]. Journal of Economics, Entrepreneurship and Law. 13 (8). 3157-3178. (in Russian). doi: 10.18334/epp.13.8.118841.

Lev M.Yu., Bolonin A.I., Ermolovskaya O.Yu., Leschenko Yu.G. (2024). Institutsionalno-tekhnologicheskie aspekty CBDC: konfidentsialnost, bezopasnost, masshtabiruemost [Institutional and technological aspects of CBDC: confidentiality, security and scalability]. Economic security. 7 (5). 1207-1224. (in Russian). doi: 10.18334/ecsec.7.5.121077.

Lev M.Yu., Bolonin A.I., Turuev I.B., Leschenko Yu.G. (2024). Kontseptsiya iskusstvennogo intellekta v deyatelnosti tsentralnyh bankov: institutsionalnye vozmozhnosti [The concept of artificial intelligence in the activities of central banks: institutional opportunities]. Economic security. 7 (4). 781-808. (in Russian). doi: 10.18334/ecsec.7.4.120831.

Lev M.Yu., Medvedeva M.B., Leschenko Yu.G. (2023). Otsenka ustoychivosti kommercheskogo banka v aspekte ekonomicheskoy i finansovoy bezopasnosti [Assessing the sustainability of a commercial bank in terms of economic and financial security]. Economic security. 6 (1). 173-200. (in Russian). doi: 10.18334/ecsec.6.1.117469.

Panova G. S. (2021). Evolyutsiya traditsionnyh bankov v novyh realiyakh finansovyh ekosistem [The evolution of traditional banks in the new realities of financial ecosystems]. Banking services. (5). 2-8. (in Russian). doi: 10.36992/2075-1915_2021_5_2.

Welcome to the 2024 AI Index Report. Retrieved June 04, 2024, from https://aiindex.stanford.edu/report/