Приоритетные направления экспорта сельхозпродукции с учетом государственного регулирования внешнеторговой деятельности Республики Казахстан

Боброва В.В.1, Рожкова Ю.В.1

1 Оренбургский государственный университет, Россия, Оренбург

Скачать PDF | Загрузок: 37 | Цитирований: 1

Статья в журнале

Продовольственная политика и безопасность (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 9, Номер 1 (Январь-март 2022)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=48140250

Цитирований: 1 по состоянию на 07.12.2023

Аннотация:

Предметом исследования являются основные направления государственного регулирования регионального экспорта комбикормовой продукции. Цель исследования - оценка системы государственного регулирования экспорта комбикормовой продукции и импорта компонентов и оборудования для производства данной продукции, а также поиск приоритетных направлений экспорта данной продукции с учетом государственного регулирования внешнеторговой деятельности с целью аккумулирования материально-технических, инвестиционных и инновационных ресурсов. Применены общенаучные методы исследования. Выделены и обоснованы особенности функционирования агропродовольственного комплекса Российской Федерации, проведено исследование состояния отечественной комбикормовой промышленности, проанализированы потребности рынка комбикормовой промышленности в Республике Казахстан и выявлены стратегические направления повышения конкурентоспособности продукции агропромышленного комплекса с учетом государственного регулирования данной сферы. По результатам исследования выявлены особенности государственного регулирования внутреннего агропродовольственного рынка и государственной внешнеторговой политики при производстве и реализации продукции агропромышленного комплекса

Ключевые слова: агропродовольственный комплекс, государственное регулирование, развитие экспортного потенциала

JEL-классификация: F14, F15, Q13, Q17, Q18

Введение

Развитие экспортной составляющей агропродовольственного комплекса Российской Федерации на современном этапе является одной из важнейших задач роста конкурентоспособности данной отрасли. Специфика объекта исследования заключается в том, что агропродовольственный комплекс Российской Федерации является сложной социо-эколого-экономической системой, его стабильная работа напрямую оказывает влияние на продовольственную безопасность государства, социальную стабильность общества, развитие территорий. Указанные специфические особенности позволяют выделить ряд ограничительных факторов, которые оказывают влияние на реализацию экспортного потенциала агропродовольственного комплекса на мировом продовольственном рынке:

- разнообразие и широкий ассортимент выпускаемой продукции и технологий производства, что предполагает высокую дифференциацию рынков, их характеристик и конъюнктуры;

– функционирование агропродовольственного комплекса тесно взаимосвязано с продовольственной безопасностью государства, так как экспорт продовольственной и сельскохозяйственной продукции оказывает влияние на такие показатели, как насыщенность внутреннего рынка, рост уровня жизни населения;

- на современном этапе имеет место высокая волатильность, нестабильность и непредсказуемость мировых продовольственных рынков, что связано с высокой конкуренцией в данной сфере [23] (Yakovenko, 2019).

Таким образом, указанные особенности функционирования агропродовольственного комплекса, постоянно изменяющиеся условия производства и реализации продовольствия и сельскохозяйственной продукции требуют внесения определенных корректировок в государственном регулировании внутреннего агропродовольственного рынка и внешнеторговой политики государства, в том числе в области таможенного регулирования.

Современные реалии, связанные с формированием правил функционирования мировой экономики, предполагают разработку эффективных мер поддержки агропродовольственного комплекса Российской Федерации и стратегии поддержки экспорта данной продукции, что позволит государству занять достойное место на мировом продовольственном рынке, противостоять экономическим вызовам, повысить конкурентоспособность продукции агропродовольственного комплекса Российской Федерации [23] (Yakovenko, 2019).

Стратегические направления развития экспортного потенциала как одного из приоритетов аграрной политики Российской Федерации сформулированы в Федеральном законе «О развитии сельского хозяйства», Доктрине продовольственной безопасности, Стратегии развития пищевой и перерабатывающей промышленности на период до 2020 года, Государственной программе развития сельского хозяйства и регулирования рынков сельскохозяйственной продукции, сырья и продовольствия на 2013–2020 гг. Сформированная нормативно-правовая база в области поддержки агропродовольственного комплекса Российской Федерации в основном ориентирована на регулирование внутреннего рынка сельскохозяйственной продукции и на решение проблем продовольственной безопасности страны. Реализация данных направлений позволила на современном этапе повысить объемы производства сельскохозяйственной продукции и стабилизировать национальный продовольственный рынок.

Увеличение объемов производства, рост мировых цен на сельскохозяйственную продукцию начиная с 2020 года позволили Российской Федерации увеличить свое присутствие на мировом продовольственном рынке, однако в структуре экспорта данной продукции преобладают сырьевые товары с низкой добавленной стоимостью [23] (Yakovenko, 2019).

Сдерживающим фактором развития экспортного потенциала агропродовольственного комплекса Российской Федерации является отраслевая специализация системы государственного регулирования. Актуальность разработки новых инструментов регулирования деятельности агропродовольственного комплекса как целостной системы отмечается многими российскими специалистами.

Что касается исследований по вопросам состояния отечественной комбикормовой промышленности, то проведенный анализ позволяет сделать выводы, что важной стратегической задачей является повышение конкурентоспособности комбикормовой продукции, улучшение качества и эффективностиы производства путем внедрения инновационных методов производства. Реализация стратегических задач на практике в условиях высокой конкуренции, ограниченности финансовых возможностей и недостаточной государственной поддержки требует комплексной оценки и анализа динамики и тенденций развития производственно-хозяйственных процессов [20] (Pechenaya, Bogomolov, Bogomolova, Shatokhina, 2019). Вышеуказанные аспекты позволят наиболее полно использовать имеющийся ресурсный потенциал отдельных субъектов отрасли и агропромышленного комплекса государства в целом и долгосрочной перспективе.

Теоретическую базу исследования в области разных форм и направлений социально-экономического развития хозяйствующих субъектов агропромышленного комплекса и комбикормовой промышленности в частности составили научные достижения следующих ученых: А. Алтухова [3] (Altukhov, 2016), В. Афанасьева [4] (Altukhov, 2017), В. Закшевского [5] (Afanasev, 2016), В. Нечаева [10], Е. Пермяковой [18] (Permyakova, Sutula, 2020), И. Сутула, И. Сычевой [19] (Permyakova, Sutula, Sycheva, 2019) и др. Полагаясь на результаты их исследований, нами и были сформулированы основные направления развития экспортного потенциала региона (Оренбургской области), прежде всего такой отрасли, как комбикормовая промышленность, продукция которой востребована на рынках среднеазиатского макрорегиона.

Цель исследования – оценка системы государственного регулирования экспорта комбикормовой продукции и импорта компонентов и оборудования для производства данной продукции, а также поиск приоритетных направлений экспорта данной продукции с учетом государственного регулирования внешнеторговой деятельности с целью аккумулирования материально-технических, инвестиционных и инновационных ресурсов. Применены общенаучные методы исследования. Выделены и обоснованы особенности функционирования агропродовольственного комплекса Российской Федерации, проведено исследование состояния отечественной комбикормовой промышленности, проанализированы потребности рынка комбикормовой промышленности в Республике Казахстан и выявлены стратегические направления повышения конкурентоспособности продукции агропромышленного комплекса с учетом государственного регулирования данной сферы.

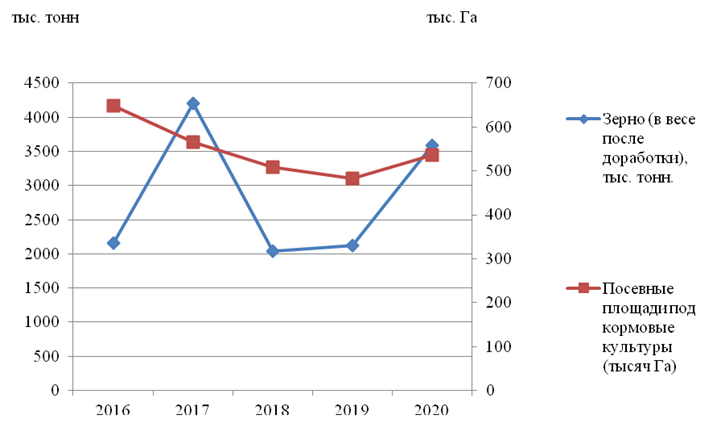

По данным Министерства сельского хозяйства Российской Федерации, на октябрь 2020 г. комбикормовая промышленность представлена 218 предприятиями в 53 субъектах. Из них 70% предприятий интегрированы в вертикальную структуру агрохолдингов, 18% относятся к свиноводческим и птицеводческим хозяйствам и лишь 12% определяются как самостоятельные комбикормовые заводы. В основном на данном рынке функционируют небольшие по размерам производители (82 предприятия), их производительность составляет 10–20 тыс. тонн в год. Так как основным сырьем для производства комбикормов в Российской Федерации традиционно является фуражное зерно, то регион, который обладает природными условиями для эффективного ведения многоотраслевого сельского хозяйства, формирует не только потребность в комбикормах широкого спектра для разных видов животных, но и обеспечивает наличие разнообразных сырьевых ресурсов для самой комбикормовой промышленности (рис. 1) [20] (Pechenaya, Bogomolov, Bogomolova, Shatokhina, 2019).

Рисунок 1. Динамика производства зерновых культур на фоне изменения объемов посевных площадей в Российской Федерации

Источник: составлено авторами по данным [22].

Эксперты в данной области констатируют, что объемы производства в Российской Федерации двадцати крупнейших компаний составляют почти 50% от общего выпуска комбикормов в стране. Для таких компаний характерны наличие крупных перерабатывающих мощностей и вертикально интегрированный корпоративный тип управления, что позволяет им занимать монопольное положение на внутреннем рынке и ограничивать конкуренцию в своей сфере деятельности. В рейтинг таких крупных предприятий входят 18 агрохолдингов и 2 независимых комбикормовых завода, из них лидирующие позиции занимают следующие компании: «Черкизово», «Мираторг», «Приосколье», «Ресурс» и «Белгранкорм» [20] (Pechenaya, Bogomolov, Bogomolova, Shatokhina, 2019).

Негативное влияние на состояние комбикормовой промышленности и животноводческого сектора агропромышленного комплекса Российской Федерации оказывает «теневой» сегмент (по различным оценкам, от 40 до 60%). Необходимо отметить устойчивую тенденцию к сокращению доли самостоятельных комбикормовых заводов. В 2003 г. статус самостоятельных имели около 73% предприятий данной отрасли, в настоящий момент (осень 2020 г.) их доля составляет 12%, все остальные входят в агропромышленные объединения. Такой значительный рост интеграционной активности обусловлен тем, что работа в современных условиях комбикормового рынка осуществляется преимущественно на договорных отношениях, что без гарантированного спроса потребителей кормов значительно усложняет деятельность самостоятельных предприятий отрасли [20] (Pechenaya, Bogomolov, Bogomolova, Shatokhina, 2019).

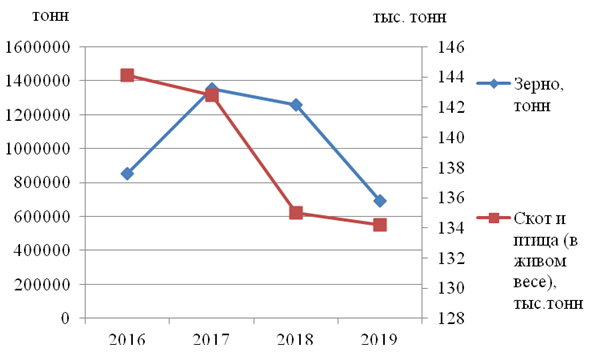

Значительную часть производства на современном этапе развития комбикормовой промышленности составляют комбикорма для птицы, на долю которых приходится 55% от общего объема, тогда как для крупного рогатого скота выпускается несравнимо малая их часть (рис. 2).

Рисунок 2. Сравнительная динамика потребления зерновых культур в сельском хозяйстве и производством скота и птицы в живом весе в Российской Федерации

Источник: составлено авторами по данным [22].

Основными тенденциями развития комбикормовой промышленности в Российской Федерации является то, что на фоне снижения потребления собственного зерна и продукции наблюдается рост выхода живой массы скота и птицы. Данные аспекты позволяют сделать вывод о том, что корма для животных и птиц ввозятся из-за рубежа.

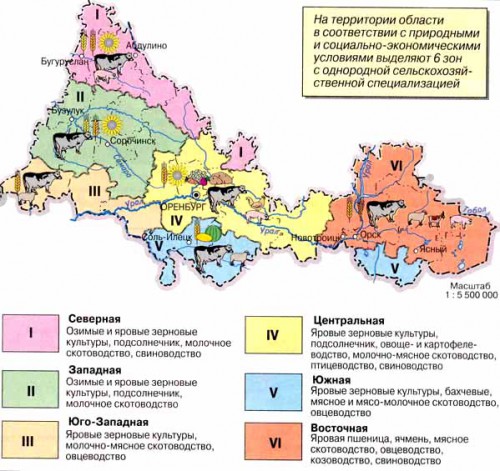

В Оренбургской области сельское хозяйство развивается успешно, это говорит о том, что зерновых выращивается и производится в регионе достаточно для развития комбикормовой промышленности, как для региона, так и для приграничных территорий (рис. 3).

Рисунок 3. Специализация районов Оренбургской области по выращиванию зерновых

Источник: составлено авторами.

Сырье для развития комбикормовой промышленности в Оренбургской области имеется в достаточных объемах. С учетом приграничного положения области рынок сбыта комбикормовой продукции ориентирован на Республику Казахстан.

В Оренбургской области функционирует Оренбургский комбикормовый завод (агропромышленный холдинг «Русь»). Продукцию завода приобретают более 190 предприятий региона и соседних областей и республик.

Проведенные исследования позволили выявить как благоприятные тенденции развития отрасли, так и негативные тенденции, которые оказывают негативное влияние на состояние комбикормовой промышленности Российской Федерации. Соотношение количества комбикормовых предприятий и их производственные мощности должно в обязательном порядке соотноситься с фактическими и перспективными потребностями рынка данной продукции для удовлетворения потребностей животноводства в комбикормах, кормовых смесях, премиксах и других ингредиентах.

Анализируя публикации ученых, которые занимаются данной проблематикой, можно констатировать, что одной из проблем, которая препятствует эффективному развитию отечественной комбикормовой промышленности, являются валютные риски, поскольку большое количество кормовых компонентов импортируется из-за рубежа. В условиях секторальных санкций необходимы всесторонние меры для успешной реализации программы импортозамещения. Кроме зависимости от импортных поставок, негативное влияние на состояние отечественного производства комбикормов оказывает несовершенство нормативно-законодательной базы, что не позволяет нивелировать теневой рынок, а также значительные объемы фальсифицированной продукции [20] (Pechenaya, Bogomolov, Bogomolova, Shatokhina, 2019).

Специалисты предлагают два направления развития отечественной комбикормовой промышленности. Первое направление связано с наращиванием производственных мощностей крупными хозяйствующими субъектами, а второе направление ориентировано на создание небольших комбикормовых производств непосредственно предприятиями животноводческой сферы агропромышленного комплекса. Данные обстоятельства обусловлены тем, что многие крупные животноводческие хозяйства и предприятия мясной промышленности имеют финансовые и организационные возможности для реализации такого типа проектов, что позволяет повысить степень надежности сырьевого обеспечения, улучшить качество кормов, снижать издержки производства, в том числе за счет оптимизации транспортных расходов [20] (Pechenaya, Bogomolov, Bogomolova, Shatokhina, 2019).

Актуальность настоящего исследования обусловлена тем, что сельское хозяйство, являясь ведущей и постоянно развивающейся отраслью в Оренбургской области и в смежных областях Республики Казахстан, играет ведущую роль в обеспечении продовольственной безопасности обеих стран.

В Республике Казахстан действует около 70 предприятий по производству комбикормов общей производственной мощности 3,0 млн тонн, а ежегодная совокупная потребность отраслей животноводства и птицеводства в комбикормах составляет не менее 5,0 млн тонн. По данным статической информации, имеющиеся в стране мощности комбикормовых заводов позволяют обеспечить объекты животноводства продукцией собственного производства лишь на уровне 48–50% общего объема необходимых поставок [12].

На территории Республики Казахстан в г. Кокшетау функционирует завод немецкого концерна AGRAVIS Raiffeisen AG, который оборудован производственной линией ведущей швейцарской компании. Выпускаемый ассортимент включает структурированные и гранулированные корма для крупного рогатого скота и птицы. Направления сбыта продукции – северные регионы Казахстана и регионы России (Сибирь, Урал, Дальний Восток) [13, 14] (Mizanbekova, Bogomolova, Bogomolov, 2017; Mizanbekova, Bogomolova, Vasilenko, Bogomolov, 2019).

С целью оценки рынка готовых кормов для сельскохозяйственного животноводства следует рассмотреть вопросы потребности в развитии данного рынка, а именно количество основных потребителей данного вида продукции – сельскохозяйственных животных (табл. 1).

Таблица 1

Численность скота и птицы в Республики Казахстан (тыс. голов)

|

Годы

|

Крупный рогатый скот

|

Овцы и козы

|

Свиньи

|

Лошади

|

Верблюды

|

Птица, млн голов

|

|

2015

|

6 183,9

|

18 015,5

|

887,6

|

2 070,3

|

170,5

|

35,6

|

|

2016

|

6 413,2

|

18 184,2

|

834,2

|

2 259,2

|

180,1

|

36,9

|

|

2017

|

6 764,2

|

18 329,0

|

815,1

|

2 415,7

|

193,1

|

39,9

|

|

2018

|

7 150,9

|

18 699,1

|

798,7

|

2 646,5

|

207,6

|

44,3

|

|

2019

|

7 436,4

|

19 155,7

|

813,3

|

2 852,3

|

216,4

|

45,0

|

|

Темп роста 2019/2015 (%)

|

120,25%

|

106,33%

|

91,63%

|

137,77%

|

126,92%

|

126,40%

|

Источник: составлено авторами по данным [12].

На долю крупного рогатого скота приходится 24,4% всего поголовья сельскохозяйственных животных, и 9,36% – на долю лошадей, 2,67% – на долю свиней.

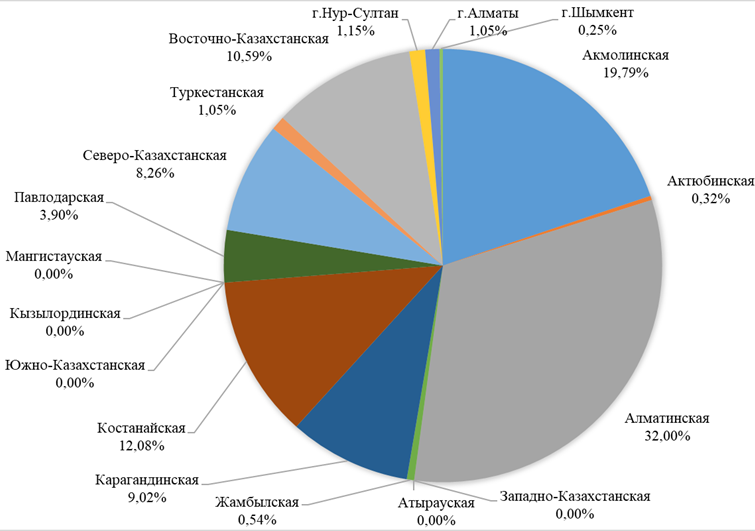

Наибольший объем кормовых культур к 2020 году выращивается в крестьянских или фермерских хозяйствах, на долю которых приходится 63% всего объема всех кормовых культур. На долю хозяйств населения приходится 23% выращенных кормов, а на долю сельхозпредприятий – 14%. Слабо развито выращивание кормовых культур (за исключением городов Алматы, Нур-Султана и Шымкента) в Мангистауской, Кызылординской, Северо-Казахстанской, Акмолинской и Атырауской (3%) областях (рис. 4).

Рисунок 4. Производство готовых кормов для сельскохозяйственных животных в стоимостном выражении в разрезе регионов Республики Казахстан, в %

Источник: составлено авторами по данным [12].

В территориальном разрезе наблюдается неравномерное распределение объемов производства готовых кормов для сельскохозяйственных животных. Так, наибольшие стоимостные объемы данного вида продукции наблюдаются в Алматинской, Акмолинской, Костанайской областях, на долю которых приходится 32,0%, 19,79% и 12,08% республиканского объема соответственно.

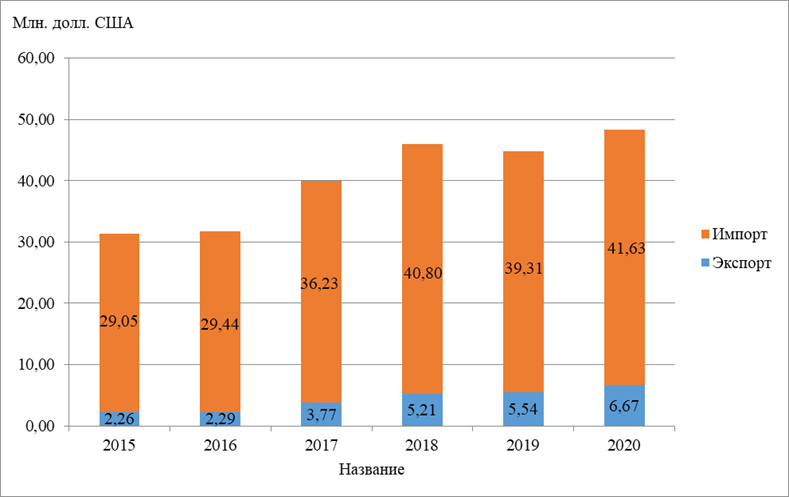

Оценивая внешнеторговый оборот в данной товарной области, заметим, что по итогам 2020 года основными странами, экспортирующими продукты, используемые для кормления животных, из Казахстана являются: Россия (37%), Узбекистан (26%), Китай (22%). В стоимостном выражении 50% экспортных поставок из Казахстана продуктов, используемых для кормления животных, приходится на Россию, на Китай – 17%, на Узбекистан – 15%. Это позволяет сделать вывод о том, что в Россию экспортируется товар с более высокой стоимостью (рис. 5).

Рисунок 5. Динамика внешнеторгового оборота продуктов, используемых для кормления животных, в стоимостном выражении в Республике Казахстан

Источник: составлено авторами по данным [12].

Выявленные обстоятельства, связанные с кормовым обеспечением, требуют разработки целого комплекса программных мероприятий со стороны участников инновационно-инвестиционных систем управления, которые направлены на достижение высокого уровня конкурентоспособности и эффективности деятельности отраслей животноводства [14] Mizanbekova, Bogomolova, Vasilenko, Bogomolov, 2019).

Современные требования внешних и внутренних рынков мясной продукции требуют размещать такие предприятия в зависимости от специфики регионов и модернизировать такие предприятия в соответствии с требованиями международных стандартов. Внедрение эффективных механизмов удовлетворения текущих потребностей региональных производителей в качественной и доступной кормовой базе позволит региону на основании собственного ресурсного потенциала не только решить проблемы продовольственного обеспечения страны, но и осуществить успешный выход на международные рынки [13] (Mizanbekova, Bogomolova, Bogomolov, 2017).

Эксперты отмечают, что в Республике Казахстан в структуре себестоимости продукции птицефабрик 60–70% составляет стоимость кормов. И от того, какие виды кормов и какого качества, изготовленные по какой рецептуре и с добавлением каких витаминных комплексов используются для разведения птицы, напрямую зависит производительность и эффективность работы птицефабрик. В планах развития агропромышленного комплекса страны на ближайшие годы ставится возрождение рыбоводства, кролиководства. Постоянным и основным партнером для Республики Казахстан является, несомненно, Россия, с которой сложились длительные и взаимовыгодные партнерские отношения. Казахстан в связи с достаточно развитым животноводством располагает большим рынком сбыта комбикормовой продукции. Однако в рационе кормления сельскохозяйственных животных в настоящее время все еще наблюдается дефицит минеральных веществ, который напрямую отражается на жизнедеятельности и продуктивности сельскохозяйственных животных. Несмотря на тот факт, что производство готовых кормов для животных в Республике Казахстан в настоящий момент времени достаточно развито и покрывает потребность внутреннего рынка на 90%, доля импорта данной категории товаров достаточно устойчива и имеет тенденцию к росту, в связи с тенденцией роста поголовья скота в сельхозпредприятиях, в первую очередь это рост поголовья крупного рогатого скота, овец и коз, лошадей (среднегодовое значение темпа роста также наибольшее – 107,44), и снижением посевных площадей под кормовые культуры [13] (Mizanbekova, Bogomolova, Bogomolov, 2017).

Необходимо отметить, что достаточно крупным импортером Казахстана по группе готовых кормов для животных в натуральном выражении является Россия, доля которой составляет 75%. Однако в стоимостном выражении на долю России приходится 58% импорта продуктов, используемых для кормления животных, что говорит о хороших финансовых условиях для казахстанских контрагентов.

Заключение

Таким образом, по результатам проведенного исследования нами выявлены следующие проблемы:

Во-первых, специфика функционирования агропродовольственного комплекса Российской Федерации, постоянно изменяющиеся условия производства и реализации сельскохозяйственной продукции требуют корректировки направлений государственного регулирования не только внутреннего агропродовольственного рынка, но и государственной внешнеторговой политики.

С учетом того, что оборудование для комбикормовых производств и некоторые ингредиенты для производства смеси ввозятся из-за рубежа, необходимо учитывать расходы на таможенные формальности. С учетом кода Товарной номенклатуры внешнеэкономической деятельности ЕАЭС (на 01.01.2022 г.) в таблице 2 представлены данные о платежах по импортным/экспортным контрактам на прохождение таможенных формальностей.

Таблица 2

Данные по ввозным и вывозным пошлинам на комбикормовую продукцию и оборудование для комбикормовой промышленности

|

Код ТНВЭД

|

Импортная

пошлина, % |

Экспортная пошлина, %

|

Ввозной НДС, %

|

Разрешительные документы

|

|

2936 28 000 0

|

3

|

0

|

20

|

Ветеринарный

сертификат и (или) Разрешение Минсельхозпрода

|

|

2309 90 510 0

|

5

|

0

|

20

|

Ветеринарный

сертификат и (или) Разрешение Минсельхозпрода

|

|

2936 26 000 0

|

5

|

0

|

20

|

Ветеринарный

сертификат и (или) Разрешение Минсельхозпрода

|

|

2833 29 200 0

|

5

|

0

|

20

|

Ветеринарный

сертификат и (или) Разрешение Минсельхозпрода

|

|

8428 32 000 0

(оборудование для комбикормового производства)

|

5

|

0

|

20

|

-

|

Необходимо выделить следующий положительный фактор для развития экспортного потенциала Оренбургской области, а именно – создание в 2021 году на ее территории особой экономической зоны (ОЭЗ) «Оренбуржье» (Постановлением Правительства Российской Федерации от 27 сентября 2021 г. № 1616 «О создании на территориях муниципальных образований «город Оренбург» и «Город Орск» Оренбургской области» создана особая экономическая зона промышленно-производственного типа).

Реализация бизнес-проектов в Особой экономической зоне позволяет резидентам иметь ряд конкурентных преимуществ, которые заключаются в предоставлении ряда налоговых и таможенных льгот, а также нормативно-правовую защищенность в части снижения административных барьеров.

Вышеуказанные аспекты реализации импортных контрактов позволяют нам сделать следующие выводы:

- предприятия, производящие комбикормовую продукцию и использующие импортные составляющие для производства данной продукции и закупающие импортное оборудование, которые находятся в пределах функционирования особой экономической зоны, могут войти в нее качестве резидента. Это даст определенные экономические выгоды для предприятий, о которых упоминалось выше. Соответственно, импортные товары могут ввозиться на территорию особой экономической зоны беспошлинно;

- предприятия, являющиеся резидентами особой экономической зоны, могут экспортировать свою продукцию на территорию других государств без уплаты экспортной пошлины.

Данные рекомендации позволят расширить собственное производство и рынки сбыта Оренбургскому комбикормовому заводу.

Во-вторых, для предприятий, осуществляющих производство комбикормовой промышленности, необходимо учитывать при заключении экспортных и импортных контрактов валютные риски. Так как по результатам исследования выявлено большое количество кормовых компонентов, которое импортируется из-за рубежа и сама продукция данных предприятий экспортируется (с учетом приграничного положения Оренбургской области) в Республику Казахстан, то необходимо использовать приоритетные способы оплаты:

1) заключать внешнеторговые контракты при условии 100%-ной предоплаты;

2) при расчете по импортным контрактам использовать документарное инкассо.

Документарное инкассо – форма безналичного взаиморасчета, которая подразумевает использование банков в качестве посредников между контрагентами. Данные операции унифицированы и регламентируются международным правовым актом «Унифицированные правила по инкассо» от 01.01.1996 г.

Основным преимуществом вышеуказанного способа расчета между контрагентами является то, что после отгрузки товара импортер имеет возможность сохранить контроль над товаром до момента оплаты. Если нерезидент отказывается от оплаты за товар, то импортер дает распоряжение банку, который его представляет, возвратить товар владельцу или реализовать его третьему лицу;

3) при реализации экспортного контракта контрагентам использовать такой способ оплаты, как безотзывной документарный аккредитив.

Документарный аккредитив – это метод страхования рисков от невозврата денежных средств за поставленные на экспорт товары. Данный способ оплаты имеет под собой международную правовую основу – «Универсальные обычаи и правила для документарных аккредитивов» от 01.07.2007 года.

Применение вышеуказанных способов оплаты позволит экспортерам и импортерам минимизировать риски реализации внешнеторговых контрактов, упростить проведение валютного контроля уполномоченными банками.

В-третьих, необходимость оптимизации издержек, возникающих за счет транспортных расходов. Оптимизировать транспортные расходы как для экспортеров, так и для импортеров возможно с учетом следующих особенностей:

- проанализировать внешнеторговый контракт на предмет установленных в нем условий по расходам на транспортировку товаров;

- выбрать способ распределения между контрагентами расходов на транспортировку товаров;

- провести анализ базисных условий поставки товаров, в том числе с учетом вида транспорта и пункта поставки;

- установить конкретное место отправления, назначения и прибытия товаров на таможенную территорию ЕАЭС;

- рассчитать величину расходов на транспортировку как до места прибытия, так и от места прибытия товаров на таможенную территорию ЕАЭС;

- документально оформить все расходы на транспортировку ввозимых/вывозимых товаров.

Располагая значительным объемом сельскохозяйственных ресурсов, удобным географическим положением, Оренбургская область имеет достаточный потенциал для развития и экспорта агропродовольственного сектора.

Источники:

2. The Global Food Security Index. [Электронный ресурс]. URL: https: //foodsecurityindex.eiu.com. (дата обращения: 01.02.2022).

3. Алтухов А. Состояние рынка зерна государств-участников СНГ // АПК6 Экономика и управление. – 2016. – № 2. – c. 49-62.

4. Алтухов А.И. Зерновой рынок Евразийского экономического союза: проблемы и основные пути их решения // Вестник Курской государственной сельскохозяйственной академии. – 2017. – № 4. – c. 44-51.

5. Афанасьев В.А. Комбикормовое производство: состояние и проблемы // Комбикорма. – 2016. – № 1. – c. 9-11.

6. Боброва В. В. Россия в системе мирохозяйственных связей: состояние и перспективы // Национальные интересы: приоритеты и безопасность. – 2020. – № 8. – c. 1404-1421.

7. Боброва, В. В., Бережная Л.Ю. Механизм влияния транспортной инфраструктуры на социально-экономическое развитие приграничного региона // Экономика, предпринимательство и право. – 2021. – № 10. – c. 2381-2398.

8. Богомолова И.П., Василенко И.Н., Богомолов А.В. Повышение ресурсоэффективности деятельности предприятий зернопродуктового подкомплекса с учетом сырьевых факторов // Вестник РЭУ им. Г.В. Плеханова. – 2018. – № 5(101). – c. 87-98.

9. Ермолова О.В., Остапенко Т.В. Развитие интеграционных взаимодействий в агропродовольственном комплексе на пространстве ЕАЭС // Региональные агросистемы: экономика и социология. – 2020. – № 1. – c. 24-33.

10. Экспортно-ориентированный агропродовольственный рынок в условиях трансформации аграрной структуры. / коллективная монография. - Изд-во Научно-исследовательский институт экономики и организации агропромышленного комплекса Центрально-Черноземного района России, 2020. – 197 c.

11. Кирсанов В.В. Внешнеэкономические приоритеты формирования продуктовых межотраслевых цепочек АПК России // Региональные агросистемы: экономика и социология. – 2019. – № 4. – c. 41-48.

12. Маркетинговое исследование: сельское хозяйство Казахстана. [Электронный ресурс]. URL: http://agrobiz.kz/ru/news/marketingovoe-issledovanie-selskoe-hozyaystvo-kazahstana_858/ (дата обращения: 01.02.2022).

13. Мизанбекова С.К., Богомолова И.П., Богомолов А.В. Направления эффективного развития рынка зерна в аспекте решения проблем продовольственного обеспечения // Вестник ВГУИТ. – 2017. – № 3. – c. 294-303.

14. Мизанбекова С.К., Богомолова И.П., Богомолов А.В. Направления эффективного развития рынка зерна в аспекте решения проблем продовольственного обеспечения // Вестник ВГУИТ. – 2017. – № 3. – c. 294-303.

15. Мизанбекова С.К., Богомолова И.П., Василенко И.Н., Богомолов А.В. Стратегическое планирование инновационного развития предприятия в условиях усиления конкуренции и рисков // Техника и технология пищевых производств. – 2019. – № 1. – c. 144-158.

16. Министерство сельского хозяйства Российской Федерации. [Электронный ресурс]. URL: https://mcx.gov.ru/ministry/departments/departament-ekonomiki-investitsiy-i-regulirovaniya-rynkov/industry-information/info-monitoring-rynkov-apk/ (дата обращения: 21.01.2022).

17. Экспорт продукции ПАК России: тенденции и развитие. / Коллективная монография. - М.: Сам Полиграфист, 2020. – 256 c.

18. Об утверждении единой Товарной номенклатуры внешнеэкономической деятельности Евразийского экономического союза и Единого таможенного тарифа Евразийского экономического союза, а также об изменении и признании утратившими силу некоторых решений Совета Евразийской экономической комиссии: Решение Совета Евразийской экономической комиссии от 14.09.2021 № 80. [Электронный ресурс]. URL: http://www.consultant.ru/law/hotdocs/71262.html/ (дата обращения: 01.02.2022).

19. Пермякова Е.С., Сутула И.А. Агропромышленная интеграция в развитии приграничных регионов стран-участниц ЕАЭС // Тенденции, закономерности, проблемы: материалы конференции Управление регионом Горно-Алтайск. 2020. – c. 184-187.

20. Пермякова Е.С., Сутула И.А., Сычева И. Развитие агропромышленной интеграции приграничного региона с сопредельными территориями. - Барнаул, 2019. – 120 c.

21. Печеная Л.Т., Богомолов А.В., Богомолова И.П., Шатохина Н.М. Перспективы развития комбикормового производства в России на основе совершенствования ресурсного обеспечения // Хипс. – 2019. – № 3. – c. 8-15.

22. Рожкова Ю. В. Основные направления совершенствования валютного контроля на современном этапе в торговом и неторговом обороте // Экономика и предпринимательство. – 2021. – № 1. – c. 996-1002.

23. Федеральная служба государственной статистики. [Электронный ресурс]. URL: https://rosstat.gov.ru/folder/10705 / (дата обращения: 01.02.2022).

24. Яковенко Н.А. Стратегические направления развития агропродовольственного экспорта России // Региональные агросистемы: экономика и социология. – 2019. – № 4. – c. 13-19.

25. Яковенко Н.А., Иваненко И.С. Факторы роста конкурентоспособности агропродовольственного комплекса России в рамках Евразийского экономического союза // Региональные агросистемы: экономика и социология. – 2020. – № 1. – c. 41-48.

Страница обновлена: 15.01.2026 в 17:16:29

Download PDF | Downloads: 37 | Citations: 1

Priority directions of agricultural products exports taking into account the state regulation of foreign trade activity in the Republic of Kazakhstan

Bobrova V.V., Rozhkova Y.V.Journal paper

Food Policy and Security

Volume 9, Number 1 (January-March 2022)

Abstract:

The subject of the study is the main directions of state regulation of feed products exports. The research purpose is to assess the system of state regulation of the feed products exports and the import of components and equipment for the production of these products, as well as to search for priority areas for the export of these products, taking into account state regulation of foreign trade activities in order to accumulate material, technical, investment and innovative resources. General scientific research methods have been applied. The peculiarities of the agro-food complex of the Russian Federation are highlighted. A study of the domestic feed industry is conducted. The needs of the feed industry market in the Republic of Kazakhstan are analyzed. Taking into account state regulation of this sphere, strategic directions for increasing the competitiveness of agro-industrial products are identified. According to the results of the study, the peculiarities of state regulation of the domestic agro-food market and state foreign trade policy in the production and sale of the agro-industrial products are revealed.

Keywords: agro-food complex, state regulation, export potential development

JEL-classification: F14, F15, Q13, Q17, Q18

References:

Eksport produktsii PAK Rossii: tendentsii i razvitie [Export of products from Russia: trends and development] (2020). (in Russian).

Eksportno-orientirovannyy agroprodovolstvennyy rynok v usloviyakh transformatsii agrarnoy struktury [Export-oriented agri-food market in the conditions of transformation of the agrarian structure] (2020). (in Russian).

Afanasev V.A. (2016). Kombikormovoe proizvodstvo: sostoyanie i problemy [Grain market of the Eurasian Economic Union: problems and main ways to solve them]. Kombikorma. (1). 9-11. (in Russian).

Altukhov A. (2016). Sostoyanie rynka zerna gosudarstv-uchastnikov SNG [The state of the grain market of the CIS member states]. APK6 Ekonomika i upravlenie. (2). 49-62. (in Russian).

Altukhov A.I. (2017). Zernovoy rynok Evraziyskogo ekonomicheskogo soyuza: problemy i osnovnye puti ikh resheniya [Grain market of the Eurasian Economic Union: problems and main ways to solve them]. Vestnik Kurskoy gosudarstvennoy selskokhozyaystvennoy akademii. (4). 44-51. (in Russian).

Bobrova V. V. (2020). Rossiya v sisteme mirokhozyaystvennyh svyazey: sostoyanie i perspektivy [Russia as part of global economic ties: the present and the future]. National interests: priorities and security. (8). 1404-1421. (in Russian).

Bobrova, V. V., Berezhnaya L.Yu. (2021). Mekhanizm vliyaniya transportnoy infrastruktury na sotsialno-ekonomicheskoe razvitie prigranichnogo regiona [The mechanism of influence of transport infrastructure on the socio-economic development of the cross-border region]. Journal of Economics, Entrepreneurship and Law. (10). 2381-2398. (in Russian).

Bogomolova I.P., Vasilenko I.N., Bogomolov A.V. (2018). Povyshenie resursoeffektivnosti deyatelnosti predpriyatiy zernoproduktovogo podkompleksa s uchetom syrevyh faktorov [Increasing the resource efficiency of the activities of grain-product subcomplex enterprises, taking into account raw material factors]. Vestnik REU im. G.V. Plekhanova. (5(101)). 87-98. (in Russian).

Ermolova O.V., Ostapenko T.V. (2020). Razvitie integratsionnyh vzaimodeystviy v agroprodovolstvennom komplekse na prostranstve EAES [Development of integration interactions in agricultural food complex in the EEU space]. Regionalnye agrosistemy: ekonomika i sotsiologiya. (1). 24-33. (in Russian).

Kirsanov V.V. (2019). Vneshneekonomicheskie prioritety formirovaniya produktovyh mezhotraslevyh tsepochek APK Rossii [Foreign economic priorities of the formation of product intersectoral chains of the agroindustrial complex of Russia]. Regionalnye agrosistemy: ekonomika i sotsiologiya. (4). 41-48. (in Russian).

Mizanbekova S.K., Bogomolova I.P., Bogomolov A.V. (2017). Napravleniya effektivnogo razvitiya rynka zerna v aspekte resheniya problem prodovolstvennogo obespecheniya [Directions of effective development of the grain market in the aspect of solving food security problems]. Vestnik VGUIT. (3). 294-303. (in Russian).

Mizanbekova S.K., Bogomolova I.P., Bogomolov A.V. (2017). Napravleniya effektivnogo razvitiya rynka zerna v aspekte resheniya problem prodovolstvennogo obespecheniya [Directions of effective development of the grain market in the aspect of solving food security problems]. Vestnik VGUIT. (3). 294-303. (in Russian).

Mizanbekova S.K., Bogomolova I.P., Vasilenko I.N., Bogomolov A.V. (2019). Strategicheskoe planirovanie innovatsionnogo razvitiya predpriyatiya v usloviyakh usileniya konkurentsii i riskov [Strategic planning of innovation development of industrial enterprises under growing competition and risks]. Food Processing: Techniques and Technology. (1). 144-158. (in Russian).

Pechenaya L.T., Bogomolov A.V., Bogomolova I.P., Shatokhina N.M. (2019). Perspektivy razvitiya kombikormovogo proizvodstva v Rossii na osnove sovershenstvovaniya resursnogo obespecheniya [Prospects for the development of feed production in Russia on the basis of improving resource support]. Khips. (3). 8-15. (in Russian).

Permyakova E.S., Sutula I.A. (2020). Agropromyshlennaya integratsiya v razvitii prigranichnyh regionov stran-uchastnits EAES [Agro-industrial integration in the development of the border regions of the EAEU member states] Trends, patterns, problems. 184-187. (in Russian).

Permyakova E.S., Sutula I.A., Sycheva I. (2019). Razvitie agropromyshlennoy integratsii prigranichnogo regiona s sopredelnymi territoriyami [Development of agro-industrial integration of the border region with adjacent territories] (in Russian).

Rozhkova Yu. V. (2021). Osnovnye napravleniya sovershenstvovaniya valyutnogo kontrolya na sovremennom etape v torgovom i netorgovom oborote [The main directions of improving currency control at the present stage in trade and non-trade turnover]. Journal of Economy and Entrepreneurship. (1). 996-1002. (in Russian).

The Global Food Security Index. Retrieved February 01, 2022, from https: //foodsecurityindex.eiu.com.

Yakovenko N.A. (2019). Strategicheskie napravleniya razvitiya agroprodovolstvennogo eksporta Rossii [Strategic directions of development of agriculture food export of Russia]. Regionalnye agrosistemy: ekonomika i sotsiologiya. (4). 13-19. (in Russian).

Yakovenko N.A., Ivanenko I.S. (2020). Faktory rosta konkurentosposobnosti agroprodovolstvennogo kompleksa Rossii v ramkakh Evraziyskogo ekonomicheskogo soyuza [Growth factors of competitiveness of the agricultural complex of Russia within the framework of the Eurasian Economic Union]. Regionalnye agrosistemy: ekonomika i sotsiologiya. (1). 41-48. (in Russian).