Управление рисками с помощью форвардных контрактов

Скачать PDF | Загрузок: 32

Статья в журнале

Российское предпринимательство *

№ 12 (60), Декабрь 2004

* Этот журнал не выпускается в Первом экономическом издательстве

Аннотация:

Продолжение. Начало в №№ 11, 12/2003, 4, 5, 6, 7, 9, 10/2004. Форвардный рынок – это важный сегмент финансового рынка. На этом рынке заключаются сделки с отсроченной поставкой, которые оформляются форвардными контрактами. Наибольшее распространение получили форвардные контракты на поставку ценных бумаг, иностранной валюты, а также соглашения о форвардной процентной ставке. Названные инструменты широко используются для управления рисками и поэтому заслуживают детального рассмотрения.

Ключевые слова: управление рисками, финансовый рынок России, форвардный рынок

Продолжение. Начало в №№ 11, 12/2003, 4, 5, 6, 7, 9, 10/2004

Форвардный рынок – это важный сегмент финансового рынка. На этом рынке заключаются сделки с отсроченной поставкой, которые оформляются форвардными контрактами. Наибольшее распространение получили форвардные контракты на поставку ценных бумаг, иностранной валюты, а также соглашения о форвардной процентной ставке. Названные инструменты широко используются для управления рисками и поэтому заслуживают детального рассмотрения.

Общие сведения о форвардных контрактах

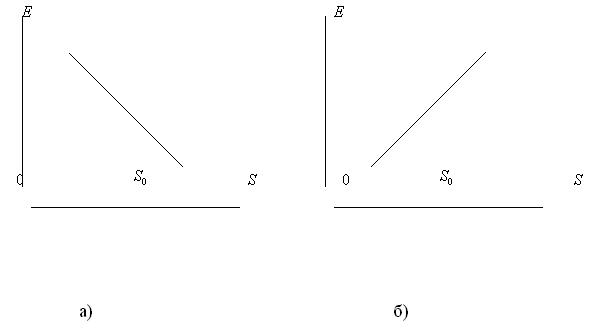

Если предприниматель планирует в будущем осуществить покупку или продажу какого-либо товара, то он неизбежно сталкивается с рыночным риском. Этот риск обусловлен неопределенностью будущих цен на товары, отличием этих цен от ранее планируемых. Графики риска предпринимателя для рассматриваемых случаев (покупки или продажи актива) представлены на рис. 1.

Рис. 1. Графики риска при покупке и продаже актива

Если при покупке товара его цена ![]() окажется выше ранее планируемой цены

окажется выше ранее планируемой цены ![]() (см. рис. 1а), то покупатель несёт убытки. Если же цена

(см. рис. 1а), то покупатель несёт убытки. Если же цена ![]() окажется ниже планируемой цены

окажется ниже планируемой цены ![]() , то покупатель окажется в выигрыше. Для продавца товара ситуация будет противоположной (см. рис. 1б).

, то покупатель окажется в выигрыше. Для продавца товара ситуация будет противоположной (см. рис. 1б).

Заключение форвардного контракта между продавцом и покупателем товара устраняет неопределенность в цене поставки. Следовательно, с помощью форвардных контрактов можно управлять ценовым риском.

Форвардный контракт – это соглашение двух сторон на поставку какого-либо актива в установленную дату в будущем по цене, согласованной на этапе заключения контракта. Это внебиржевой финансовый инструмент. Его заключают заинтересованные стороны в ходе переговоров, при этом могут быть использованы такие технические средства, как телефон, телефакс, компьютерные сети и др. Механизм заключения форвардного контракта позволяет в наибольшей степени отразить в договоре требования сторон, в полной мере учесть интересы контрагентов, в том числе, обеспечить конфиденциальность сделки. Права по форвардному контракту, как правило, не передаются третьим лицам. Контракт можно аннулировать, но при этом необходимо согласие контрагента. Таким образом, форвардные контракты – это нестандартные и неликвидные финансовые инструменты.

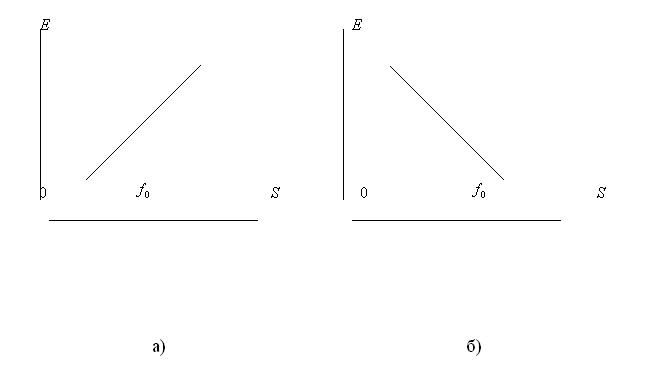

Как уже отмечалось, широкое применение форвардных контрактов связано с тем, что они позволяют исключить неопределенность цены поставки товара в будущем и, следовательно, уменьшить риск. Вместе с тем, фиксирование цены в форвардном контракте может привести к потерям сторон из-за несовпадения форвардной (контрактной) цены ![]() и цены спот

и цены спот ![]() на момент поставки. Доходы и убытки сторон форвардного соглашения отражают графики выплат по форвардным контрактам (рис. 2).

на момент поставки. Доходы и убытки сторон форвардного соглашения отражают графики выплат по форвардным контрактам (рис. 2).

Рис. 2. Графики выплат по форвардным контрактам

Если рыночная цена на момент поставки выше цены, зафиксированной в контракте, то покупатель контракта (покупатель товара по контракту) может иметь доход (см. рис. 2 а). Он принимает поставку товара по контрактной цене и тут же перепродаёт его по рыночной цене. В такой ситуации продавец контракта (продавец товара по контракту) несёт убыток (см. рис. 2 б), поставляя товар по цене ниже рыночной. Если рыночная цена на момент поставки ниже контрактной, то продавец форвардного контракта имеет доход (продавая товар по цене выше рыночной), а покупатель – несёт убытки. Таким образом, у покупателя контракта «длинная» позиция на форвардном рынке, а у продавца контракта – «короткая» позиция.

Следовательно, возникает новый риск потерь из-за несовпадения форвардной цены с ценой спот на момент поставки. Эти потери (если они значительны) могут привести к тому, что проигрывающая сторона может отказаться от исполнения своих контрактных обязательств, то есть возникает кредитный риск (риск неисполнения обязательств контрагентом). Этим риском также необходимо управлять. Кроме того, исключительно важно правильно определять форвардные цены в момент заключения контрактов. Поэтому методике расчёта форвардных цен посвящён следующий раздел данной статьи.

Расчёт форвардных цен

Как же рассчитать форвардную цену? Рассмотрим решение этой задачи на примере определения и форвардного валютного курса, и форвардной процентной ставки.

Форвардный валютный курс рассчитывают обычно по следующей формуле:

(1)

(1)

где ![]() – форвардный обменный курс валют на период

– форвардный обменный курс валют на период![]() (

(![]() выражается в количестве дней);

выражается в количестве дней);

![]() – спот-курс;

– спот-курс;

![]() – среднерыночная годовая процентная ставка по кредитам в стране первой валюты;

– среднерыночная годовая процентная ставка по кредитам в стране первой валюты;

![]() – среднерыночная годовая процентная ставка по кредитам в стране второй валюты.

– среднерыночная годовая процентная ставка по кредитам в стране второй валюты.

Часто на валютном рынке форвардные валютные курсы котируются не в абсолютных значениях, а в виде разности между форвардным и спот-курсами (в виде форвардной маржи, или своп-пунктов).

, (2)

, (2)

где ![]() – форвардный обменный курс валют, выраженный в своп-пунктах.

– форвардный обменный курс валют, выраженный в своп-пунктах.

Использование своп-пунктов вызвано тем, что форвардный курс очень чувствителен к изменению спот-курса. Он практически повторяет его колебания. Банкам, устанавливающим форвардные курсы, приходилось бы изменять котировки при любом, даже незначительном, изменении спот-курса. Применение в расчетах выражения (2) исключает этот недостаток.

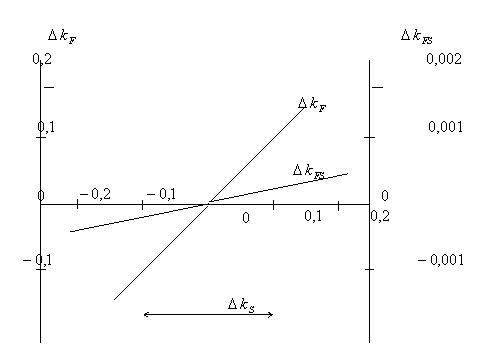

На рис. 3 представлены зависимости (1) и (2) для конкретных значений параметров: ![]()

![]() ;

; ![]() .

.

Рис. 3. Чувствительность форвардного курса и форвардной маржи к изменениям спот-курса

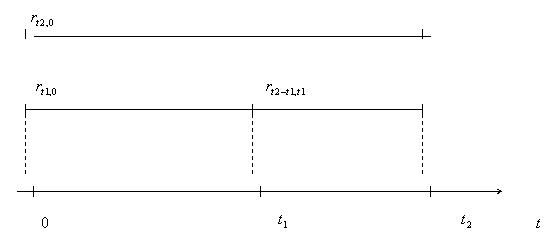

Для определения форвардной процентной ставки рассмотрим следующую ситуацию. Пусть в текущий (нулевой) момент времени (рис. 4) на рынке продаются два выпуска государственных облигаций.

Рис. 4. Определение форвардной процентной ставки

Параметры первого выпуска: время до погашения - ![]() лет (см. рис. 4), годовая доходность -

лет (см. рис. 4), годовая доходность - ![]() , количество выплат по облигациям в течение года (количество реинвестиционных периодов) равно

, количество выплат по облигациям в течение года (количество реинвестиционных периодов) равно ![]() .

.

Параметры второго выпуска: время до погашения - ![]() лет (

лет ( >

>![]() ), годовая доходность -

), годовая доходность - ![]() , количество выплат по облигациям в течение года также равно

, количество выплат по облигациям в течение года также равно ![]() .

.

Инвестору необходимо вложить денежные средства в облигации на период ![]() . Решить эту задачу можно двумя способами. Во-первых, инвестировать денежные средства в облигации второго выпуска и дождаться их погашения (см. рис. 4). Во-вторых, вначале купить облигации первого выпуска, а затем, после погашения этих облигаций в момент времени

. Решить эту задачу можно двумя способами. Во-первых, инвестировать денежные средства в облигации второго выпуска и дождаться их погашения (см. рис. 4). Во-вторых, вначале купить облигации первого выпуска, а затем, после погашения этих облигаций в момент времени ![]() , инвестировать полученный доход в новые облигации на период времени

, инвестировать полученный доход в новые облигации на период времени ![]() . Доходность новых облигаций -

. Доходность новых облигаций - ![]() , количество ежегодных выплат -

, количество ежегодных выплат - ![]() . Эквивалентность рассмотренных способов инвестирования денежных средств будет достигнута только в том случае, если они в момент времени

. Эквивалентность рассмотренных способов инвестирования денежных средств будет достигнута только в том случае, если они в момент времени ![]() обеспечат одинаковый доход. Доходность

обеспечат одинаковый доход. Доходность ![]() в условиях эквивалентности рассматриваемых способов инвестирования и будет искомой форвардной процентной ставкой.

в условиях эквивалентности рассматриваемых способов инвестирования и будет искомой форвардной процентной ставкой.

То есть,

. (3)

. (3)

На основании (3) выражение для форвардной процентной ставки будет иметь следующий вид:

. (4)

. (4)

Для случая непрерывного начисления процентов

![]() . (5)

. (5)

Анализ выражений (4) и (5) позволяет сформулировать следующие правила:

1) если процентные ставки спот по долгосрочным и краткосрочным выпускам совпадают, то форвардная процентная ставка в период между датами погашения этих выпусков будет равна значению спот;

2) если процентная ставка спот краткосрочного выпуска ниже процентной ставки спот долгосрочного выпуска, то форвардная процентная ставка в период между датами погашения этих выпусков будет выше ставки долгосрочного выпуска;

3) если процентная ставка спот краткосрочного выпуска выше процентной ставки спот долгосрочного выпуска, то форвардная процентная ставка в период между датами погашения этих выпусков ниже ставки долгосрочного выпуска.

Источники:

2. Маршалл Дж. Ф., Бансал В.К. Финансовая инженерия/ Пер. с англ. – М.: ИНФРА-М, 1998. – 784 с.

3. Галиц Л. Финансовая инженерия: инструменты и способы управления финансовым риском. – М.: ТВП, 1998. – 576 с.

Страница обновлена: 20.02.2026 в 15:42:40

Download PDF | Downloads: 32

Upravlenie riskami s pomoshchyyu forvardnyh kontraktov

Selyukov V.K.Journal paper