Разработка инструмента для количественной оценки финансово-экономических рисков при заключении контракта жизненного цикла для машиностроительной продукции

Масленникова И.Л.1, Бром А.Е.1, Белоносов К.Ю.1

1 Московский государственный технический университет имени Н.Э. Баумана, Россия, Москва

Скачать PDF | Загрузок: 54 | Цитирований: 5

Статья в журнале

Вопросы инновационной экономики (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 10, Номер 3 (Июль-сентябрь 2020)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=44082114

Цитирований: 5 по состоянию на 30.01.2024

Аннотация:

Разработан авторский подход к количественной оценке рисков финансово-экономической природы на примере рисков, связанных с изменением уровня инфляции. Обосновано влияние рисков на плановые статьи затрат при стратегическом планировании дохода от работ по контракту жизненного цикла. Проведена апробация на АО «Мытищинский машиностроительный завод», и доказана необходимость четкого учета изменения стоимости работ по контракту жизненного цикла сложной техники в связи с инфляционными процессами.

Ключевые слова: контракт жизненного цикла, инфляция, сложная высокотехнологичная техника, риски

JEL-классификация: G32, M11, O32, O33

Введение

В современном мире предприятия Российской Федерации в массовом порядке столкнулись с последствиями, связанными с глобальным экономическим кризисом. Большинство из них находятся в состоянии непрекращающихся сложных экономических условий, имеющих негативные последствия на результаты производственно-хозяйственной деятельности предприятий. В этих условиях предприятиям российской промышленности необходимо обратить внимание на развитие и наращивание собственных темпов производства, то есть сосредоточиться на увеличении мощностей в части оборонно-промышленного комплекса (ОПК).

На настоящий момент перед руководством предприятий ОПК ставятся задачи, которые представляется проблемным решить за короткий промежуток времени даже на стратегическом горизонте. В частности, еще в 2016–2017 гг. руководством страны и Министерством обороны Российской Федерации было принято решение о внедрении понятия «Контракт жизненного цикла» (КЖЦ) в производственно-хозяйственную деятельность и о переходе предприятий ОПК [1] (Mamontova, 2013), производящих и поставляющих наукоемкую продукцию на данный вид контракта в части процессов разработки, производства и поставки данной продукции. Данный вид контракта предполагает, что государство будет возмещать предприятию затраты по перечисленным выше процессам по результатам успешного окончания каждого процесса.

КЖЦ – долгосрочные контракты, в соответствии с которыми государственный партнер на конкурсной основе заключает с частным партнером соглашение на проектирование, строительство (создание) и эксплуатацию объекта и осуществляет оплату по проекту равными долями после ввода объекта в эксплуатацию при условии поддержания частным партнером объекта в соответствии с заданными функциональными требованиями [2].

В данный момент проблемы внедрения КЖЦ на промышленных предприятиях существуют с обеих сторон: со стороны исполнителя и со стороны заказчика (государства) [3] (Belonosov, Maslennikova, 2019).

При реализации КЖЦ на практике изначально решается вопрос о полной стоимости жизненного цикла (СЖЦ) технической продукции. СЖЦ к настоящему моменту является важнейшим показателем, определяющим эффективность управления процессами ЖЦ и в целом конкурентоспособность модели техники. Все действия организации процессов разработки, производства и эксплуатации сложной техники должны быть направлены на минимизацию полной стоимости ЖЦ [4] (Maslennikova, Brom, Belonosov, 2019). Необходимо отметить, что главной идеей применения показателей СЖЦ к технической продукции является получение методики расчета стоимости ЖЦ, с помощью которой можно сравнивать варианты конструкции и соответствующие варианты организации технической эксплуатации продукции [5] (Brom, Maslennikova, 2017). Более того, эта методика давно и успешно применяется за рубежом, что говорит о ее потенциале как инструмента повышения эффективности деятельности всех участников ЖЦ.

В последние годы росту эффективности деятельности государственного сектора уделяется большое внимание. Заключение контрактов с частными фирмами, которые уже длительное время находятся на промышленной арене, – это один из наиболее популярных на данный момент подходов к вопросу оптимального расходования государственного бюджета [6] (Maslennikova, Brom, 2018).

Но полное исключение из КЖЦ вопросов, связанных с анализом и оценкой рисков при долгосрочном сроке контракта, не позволяет учесть, как в результате эти риски повлияют на статьи затрат, формирующих совокупную стоимость ЖЦ. В результате это может привести к тому, что предприятие, работающее по КЖЦ, сталкивается с серьезными проблемами при планировании доходной части своего бюджета.

Таким предприятиям, которые обязаны осуществлять свою деятельность по КЖЦ, совершенно необходимо на стратегическом горизонте понимать, какие риски связаны с работой в рамках КЖЦ и как будут влиять данные риски на величину планового дохода [6] (Maslennikova, Brom, 2018). Риски, связанные с действующими изменениями экономической ситуации, оказывают большое влияние на формирование стоимости контракта жизненного цикла (СКЖЦ).

Поэтому для перехода предприятий ОПК на работы по КЖЦ необходимо исследовать возможные экономические, производственно-технические и другие виды рисков для того, чтобы понимать, как будет формироваться плановый доход предприятия и как будут меняться плановые статьи затрат с учетом внешних и внутренних условий реализации контракта. Именно поэтому большую значимость в данный момент приобретают инструменты, позволяющие оценить риски и их влияние на прогнозные результаты производственно-хозяйственной деятельности предприятия.

В данной статье авторы предлагают подход к количественной оценке рисков финансово-экономической природы на примере рисков, связанных с изменением уровня инфляции. Потому что в первую очередь, безусловно, в современных экономических реалиях уровень инфляции напрямую влияет на величину планового дохода предприятия. Возникает проблема, которая на данный момент является очень актуальной и требует решения: как тот или иной риск количественно влияет на различные статьи затрат предприятия и в целом на величину планируемого дохода.

Таким образом, целью настоящей статьи является разработка и обоснование авторского подхода к количественной оценке рисков и их влияния на плановые статьи затрат при стратегическом планировании дохода от работ по КЖЦ. Научная новизна заключается в разработке такого подхода, обосновании количественной оценки степени влияния рисков и проведении апробации на АО «Мытищинский машиностроительный завод». Также важно доказать необходимость четкого учета изменения стоимости работ по КЖЦ сложной техники в связи с инфляционными процессами. Авторская гипотеза состоит в том, что влияние рисков можно оценить количественно через величину σ как отклонение от плановых статей затрат, которое можно спрогнозировать при определенном значении уровня инфляции.

Существует множество инструментов, моделей, описывающих различные группы рисков, рассмотренных в работах Орлова А.И. [7, 8, 9] (Orlov, 2015, Orlov, 2014). Но в данной статье авторы преследуют цель разработать подход и конкретно показать, как методически можно реализовать такой подход на предприятии.

Основная часть

Как отмечалось выше, существует множество инструментов, помогающих систематизировать риски, и одним из ведущих ученых-специалистов в данной области является Орлов А.И. [7, 8, 9] (Orlov, 2015, Orlov, 2014). В этих работах полностью разработана вся совокупность рисков, в некоторых работах риски исследованы конкретно для ракетно-космической отрасли, но предприятия ОПК, работающие по контракту в рамках государственного оборонного заказа, имеют свою специфику, поэтому авторы разрабатывают свой подход и методику для данных предприятий.

Перечислим основные риски финансово-экономической группы:

· риски, связанные с сохранением доходности производства и самой возможностью выполнения контрактов в условиях инфляционных удорожаний;

· сложность организации движения финансовых потоков;

· большое количество разнообразных штрафов производителю- поставщику продукции, связанных с некачественным исполнением контракта, со сроками завершения работ, что в итоге ведет к заметному снижению дохода предприятия;

· сложность расчета стоимости жизненного цикла и количественной оценки риски;

· сложность привлечения заемных источников, – следовательно, повышение стоимости.

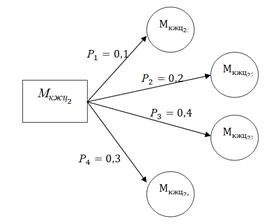

Для определения влияния рисков КЖЦ на доход авторы предлагают построить дерево рисков и воспользоваться алгоритмом свертки в соответствии с методом дерева решений [10] (Brodeckiy, 2006).

Применение такой методики позволит существенно уточнить реальную доходность контрактов для исполнителей и их эффективность для заказчика, поскольку для контрактов с большой относительной долей капитальных ресурсов, с возможными отложенными выплатами существуют большие риски значительного снижения реальной доходности контрактов для их исполнителей, вплоть до отрицательных величин. Дерево рисков КЖЦ будет представлено ниже на рисунке 2.

Применение процедуры свертки построенного дерева рисков КЖЦ позволяет определить величины М0 и σ0, уточняющие доход КЖЦ с учетом влияния выделяемых рисков.

Применение процедуры свертки:

![]() (1)

(1)

![]() (2)

(2)

![]() (3)

(3)

![]() (4)

(4)

где

М – прогнозируемый (прописанный в контракте) доход от реализации КЖЦ. Так как оценка влияния всех рисков производится для одного и того же контракта, то М = const;

σn (σ2n) – влияние рисков n на доход от реализации КЖЦ;

М0n – промежуточная расчетная величина;

pn – вероятность возникновения рисков n;

М0 – доход от КЖЦ с учетом влияния всех рисков;

σ0 (σ20) – влияние всех рисков КЖЦ на доход;

М0рез – безрисковый эквивалент (М0; σ0).

Предлагаемая методика может масштабироваться в зависимости от количества рисков.

В данной статье предлагается дать следующее определение риска внедрения КЖЦ на предприятиях ОПК: риск – это случайное событие, которое влияет на плановый доход предприятия от работы по КЖЦ за счет того, что в результате рисковых событий изменяются плановые статьи калькуляции затрат. Следующей задачей необходимо определить, каким образом можно формализовать риск, чтобы его можно было посчитать количественно в практической деятельности предприятия?

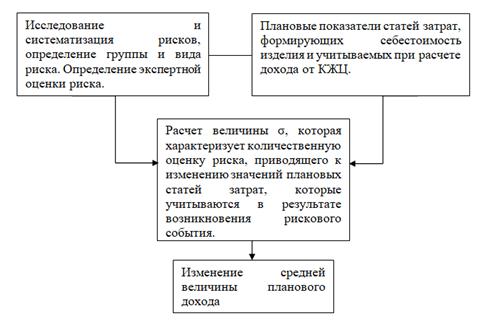

Риск формализуется через параметр σ; под σ предлагается понимать совокупное изменение значений плановых статей затрат, которые учитываются в результате возникновения рискового события. Величину σ в работе предлагается рассчитывать следующим образом:

![]() (5)

(5)

Таким образом, можно описать подход к количественной оценке влияния рисков на КЖЦ и определение величины σ, представленной на рисунке 1:

Рисунок 1. Подход к оценке влияния рисков на КЖЦ

Источник: составлено авторами.

Данная схема четко описывает порядок действий, который нужно проделать предприятию до того, как перейти на работы по КЖЦ.

Рассмотрим, как риск, связанный с инфляционными процессами, влияет на СКЖЦ.

Сегодня общепризнано, что одним из основных условий эффективного управления стоимостью контрактов по разработке и производству сложной высокотехнологичной техники, в том числе военной техники, а также ценами этих контрактов является адекватный учет инфляционных процессов. Сейчас в практике ценообразования при контракте на производство и поставку очень активно применяются модели совокупной стоимости жизненного цикла [11, 12] (Dhillon, 2010; Berg, 2014). И в данных моделях необходимо учитывать инфляцию.

Инфляция – относительное повышение среднего уровня цен с течением времени [13]. Она характеризуется общим индексом инфляции за определенный период – индексом изменения среднего уровня цен в стране, а также частными индексами инфляции на этот же период на отдельные виды товаров, работ и услуг [4] (Maslennikova, Brom, Belonosov, 2019).

Основное влияние инфляционных процессов на экономику ЖЦ сложной техники – возникновение неопределенностей в оценке затрат и, как следствие, несоответствие выделяемых на оплату работ и контрактов бюджетных ассигнований реальным изменениям стоимостей и цен этих работ и контрактов.

Уровень инфляции в России рассчитывается на основе индекса потребительских цен на товары и услуги, включая все налоги и сборы (т.е. отражает ту цену, которую платит конечный потребитель товаров и услуг) [14].

По официальным данным на 2019 год, Росстат отметил, что процессы превысили предшествующий период относительно рекордно низких показателей – 3% при ключевой ставке Центробанка на уровне 7,75% [14].

В связи с этим возникает необходимость четкого учета изменения стоимости работ и КЖЦ сложной техники в связи с инфляционными процессами. При этом, естественно, возникает необходимость наиболее адекватной и точной оценки этих процессов и их влияния на реальную стоимость работ и контрактов.

Инфляционные процессы фактически во многом определяют динамику реальной стоимости работ по КЖЦ, условия их финансовой реализуемости, потребность в их финансировании. Это влияние особенно существенно в условиях длительных контрактов. Оно также очень важно в условиях использования заемных средств для финансирования контрактов, использования покупных материалов, полуфабрикатов, покупаемых за рубежом [4] (Maslennikova, Brom, Belonosov, 2019).

Учет фактора инфляции может оказать различные воздействия на эффективность экономических решений по ЖЦ сложной техники, как отрицательные, так и положительные.

Например, инфляция в части производителей ведет к изменению влияния запасов и задолженностей: выгодным становится увеличение запасов и кредиторской задолженности, а невыгодным – рост запасов готовой продукции и дебиторской задолженности. Примером положительного воздействия инфляции может быть увеличение остаточной стоимости активов по мере роста цен [15] (Lipsic, 2004).

Однако выигрыши от повышения цен чаще имеют запаздывающий характер, и поэтому чаще отрицательное воздействие инфляции перевешивает, а возникающая неопределенность всегда влечет дополнительные издержки [15] (Lipsic, 2004).

Инфляция также оказывает влияние на потребность исполнителей контрактов в оборотном капитале. В ситуации, когда оплата реализованной продукции производится авансом или с задержкой или когда приобретаемые сырье и материалы оплачиваются не в момент их получения, цена оплачиваемого товара будет отклоняться от рыночной его стоимости в момент оплаты [16] (Kossov, Livshic, Shahnozarov, 2008).

Это приводит к изменению потребности в оборотном капитале, причем соответствующее изменение зависит как от неоднородности, так и от темпов инфляции.

Целью учета инфляции при управлении полными затратами ЖЦ сложной техники должно быть создание механизмов адекватного реагирования механизмов управления ЖЦ на инфляционные процессы в целях устранения их негативных последствий.

Данная методика апробировалась на одном из ведущих предприятий ОПК нашей страны – на АО «Мытищинский машиностроительный завод» (АО «ММЗ»). АО «ММЗ» в данный момент уже заключает контракты жизненного цикла на производство, поставку и обслуживание сложной наукоемкой техники. И конечно, предприятие, прежде чем подписывать КЖЦ, оценивает влияние различных рисков на изменение плановых статей затрат единицы продукции.

Для оценки рисков в статье применен метод экспертных оценок. Эксперты могут оценить вероятности реализации того или иного развития событий [17] (Orlov, 2002).

Выбор экспертной группы всегда достаточно сложен, так как необходимо отобрать тех людей, чьи суждения будут наиболее подходящие для принятия решения и для оценивания возникающих рисков [17] (Orlov, 2002).

Именно поэтому в нашу экспертную группу были включены все наиболее компетентные люди, работающие на данном предприятии много лет и являющиеся настоящими специалистами в своей области, а именно: главный инженер, главный технолог, главный конструктор, начальник планово-экономического отдела, начальник отдела сбыта, начальник отдела ценообразования, 1-й заместитель управляющего директора, коммерческий директор.

Экспертов (наиболее компетентных работников предприятия АО «ММЗ», занимающих руководящие должности) просили для пар событий, представленных в анкетах, проставить вероятности, с которыми они, возможно, произойдут, и оценить предложенные четыре финансово-экономических риска. Все полученные данные были представлены планово-экономическим отделом предприятия.

В качестве внедрения и исследования результатов апробации данного исследования было выбрано изделие под названием «Гусеничная машина для монтажа боевых средств зенитно-ракетной системы «Тор-М1» – всепогодный тактический зенитный ракетный комплекс (ЗРК), предназначенный для решения задач противовоздушной и противоракетной обороны на уровне дивизионного звена. Гусеничное шасси для ЗРК производится АО «ММЗ» с 1983 года. Тип производства данного изделия – мелкосерийное. Каждый год производится от 10 до 20 единиц данного изделия в зависимости от потребностей головного заказчика – департамента по обеспечению государственного оборонного заказа Российской Федерации.

Как говорилось выше, под σ предлагается понимать изменения значения плановых показателей статей затрат, которые учитываются при определении стоимости КЖЦ в результате возникновения рискового события и изменения плановых показателей.

Далее представлены четыре основных финансово-экономических риска, их оценка и влияние на деятельность предприятия:

Таблица 1

Прогнозный сценарий по КЖЦ

|

Характеристика риска

|

Оценка риска

|

σ , тыс. руб.

|

Характеристика величины σ и подход к

расчету через изменение плановых статей затрат

|

|

Сложность

привлечения заемных источников – следовательно, повышение стоимости

|

0,1

|

18

|

Увеличение

себестоимости продукции за счет повышения таких статей, как «покупные

комплектующие изделия и полуфабрикаты», а также статьи «затраты на

специальную технологическую оснастку»

|

|

Большое

количество разнообразных штрафов производителю – поставщику продукции,

связанных с некачественным исполнением контракта, со сроками завершения

работ, что в итоге ведет к заметному снижению

дохода предприятия

|

0,2

|

22

|

Выплата

штрафов, пеней, неустойки за нарушение условий контракта, что влечет за собой

дополнительные траты из прибыли

|

|

Риски,

связанные с сохранением доходности производства и самой возможностью

выполнения контрактов в условиях инфляционных удорожаний

|

0,4

|

29

|

При

увеличении инфляции происходит увеличение расходов на оплату труда персоналу

предприятия, соответственно, увеличивается основная и дополнительная

заработная плата, а также выплаты социального страхования и накладные расходы

|

|

Отказ

разделения рисков, отсутствие гарантий по инвестициям на длительный срок

|

0,3

|

9

|

Увеличение

цены производимой продукции за счет увеличения кредиторской задолженности

|

Группа экспертов проанализировала возникновение следующих рисков, оценила вероятность их возможного наступления и количественную оценку.

Таким образом, максимальную количественную оценку риска и изменение соответствующих плановых статей калькуляции затрат экспертная группа присвоила риску, связанному с сохранением доходности производства и самой возможностью выполнения контрактов в условиях инфляционных удорожаний. Экспертная группа оценила вероятность возникновения данного риска в 0,4, так как инфляция каждый год растет, что ведет за собой и повышение стоимости изготавливаемой продукции.

На рисунке 2 для наглядного представления показано дерево рисков КЖЦ, которое иллюстрирует процесс свертки, соответствующего формулам (1)–(4) с вероятностями возникновения рисковых событий.

Рисунок 2. Дерево финансово-экономических рисков в рамках работ по КЖЦ

Источник: составлено авторами.

Дерево рисков КЖЦ показывает, что существует четыре финансовых риска, которые могут произойти с определенными долями вероятностей.

Заключение

Сегодня признается, что практически все бухгалтерско-калькуляционные методы дают чрезмерно усредненные данные о стоимости контрактов, работ, продукции и услуг. Эти методы далеко не всегда адекватно учитывают влияние фактора инфляции и не позволяют эффективно управлять ценами и стоимостью.

Особенность бухгалтерских подходов – это стремление к понятности и однозначности, к использованию объективной и неоспоримой базы оценки. Суть бухгалтерских подходов – реализация принципа осторожности, согласно которому «расходы всегда очевидны, а доходы всегда сомнительны» [18] (Kovalev, 2015).

На сегодня для России характерно полное доминирование бухгалтерских подходов при оценке затрат и при формировании цен практически на все виды продукции. При этом в рамках этих подходов наблюдается, в свою очередь, полное доминирование варианта бухгалтерского подхода, основанного на методологии общего бухгалтерского учета (но никак не производственного и тем более – управленческого).

Таким образом, предложенный авторами подход позволяет отойти от классических бухгалтерских методов и позволяет количественно оценить влияние изменений инфляционных процессов в России на величину планового дохода предприятий ОПК. Данный подход будет полезен руководству предприятий, которые планируют вести свою производственно-хозяйственную деятельность в рамках КЖЦ, так как в условиях быстро изменяющейся экономической ситуации в стране просто необходимо постоянно отслеживать различного рода перемены.

В свете вышеизложенного авторы разработали и выдвинули следующие рекомендации, которые необходимо учитывать государственным органам при дальнейшей разработке нормативно-методической базы по КЖЦ.

В связи с заключением КЖЦ на несколько лет прогнозные значения затрат определяются исходя из стоимости работ с учетом расценок на момент заключения данного контракта и индексирования стоимости данных работ для каждого года с применением специальных индексов цен производителей (ИЦП), индексов-дефляторов, рассчитанных на базе ИЦП Минэкономразвития России (МЭР). Прогноз индексов-дефляторов осуществляется на 3 года, для последующих лет жизненного цикла при расчете стоимости контракта используются индексы последнего (3-го) года.

Точное прогнозирование инфляционных ожиданий в текущей экономической ситуации невозможно.

В рамках рассмотрения рисков, возникающих при заключении такого долгосрочного соглашения, как КЖЦ, а также проработки возможности исключения или минимизации данных рисков необходимо проанализировать условия, при которых возможно досрочное прекращение или изменение положений контракта на разных стадиях ЖЦ сложной высокотехнологичной техники.

Источники:

2. Федеральный закон от 05.04.2013 N 44-ФЗ "О контрактной системе в сфере закупок товаров, работ, услуг для обеспечения государственных и муниципальных нужд" - ст.16.

3. Масленникова И.Л., Белоносов К.Ю. Целесообразность перехода промышленных предприятий на контракт жизненного цикла. Международная научная конференция студентов, аспирантов и молодых учёных «Ломоносов-2019» (Москва, 2019).

4. Масленникова И.Л., Бром А.Е., Белоносов К.Ю. К вопросу оценки влияния рисков на доходность контрактов в области наукоемких проектов в промышленности. С. 292-294. Двенадцатая международная конференция «Управление развитием крупномасштабных систем» (MLSD’2019).

5. Бром А.Е., Масленникова И.Л. Проблемы оценки полной стоимости жизненного цикла для конкурентоспособной продукции специального назначения. Экономика и управление: проблемы и решения, 2017 — с. 209-2013.

6. Масленникова И. Л., Бром А. Е. Факторы и риски перехода к контракту жизненного цикла в промышленности / Масленникова И. Л., Бром А. Е. // Системы управления полным жизненным циклом высокотехнологической продукции в машиностроении: новые источники роста : материалы всерос. научно-практ. конф., Москва, 18 апреля 2018 г. / МГТУ им. Н. Э. Баумана. - М., 2018. - С. 112-116.

7. Орлов А.И. Многообразие рисков / Научный журнал КубГАУ. 2015. №111. С. 85–112. http://orlovs.pp.ru/work/901-1000/960 Многообразие рисков.pdf

8. Орлов А.И. Современное состояние контроллинга рисков // Политематический сетевой электронный научный журнал Кубанского государственного аграрного университета. 2014. No 98. С. 933-942.

9. Орлов А.И. Аддитивно-мультипликативная модель оценки рисков при создании ракетно-космической техники // Политематический сетевой электронный научный журнал Кубанского государственного аграрного университета. 2014. No 102. С. 78–111. 3.

10. Бродецкий Г.Л. Моделирование логистических систем. Оптимальные решения в условиях риска: учебник, 2006 — с.95.

11. B.S. Dhillon. Life Cycle Costing. Taylor&Francis Croup, 2010

12. Берг Д. Б. Модели жизненного цикла : учеб. пособие / Д. Б. Берг, Е. А. Ульянова, П. В. Добряк. — Екатеринбург: Изд-во Урал. ун-та, 2014. — 74 с.

13. Методические рекомендации по оценке эффективности инвестиционных проектов (Вторая редакция, исправленная и дополненная) (утв. Минэкономики РФ, Минфином РФ и Госстроем РФ от 21.06.1999 N ВК 477).

14. Эффективность экономики России: Федеральная служба государственной статистики [Электронный ресурс]. – Режим доступа: https://rosinfostat.ru/inflyatsiya/ (дата обращения: 10.08.2020)

15. Липсиц И.В. Экономический анализ реальных инвестиций: учеб. пособие. - М.: Экономистъ, 2004. – 347 с.

16. Коссов В. В., Лившиц В.Н., Шахназаров А.Г. «Материал об оценке эффективности инвестиционных проектов в москве», 2008 г.

17. Орлов А.И. Экспертные оценки // Учебное пособие. 2002. С. 5-19.

18. Ковалев В.В. «Прибыль: логика определения и индентификации» // вестник Санкт-Петербрурского университета, 2005 г.

Страница обновлена: 17.02.2026 в 17:56:57

Download PDF | Downloads: 54 | Citations: 5

Development of a tool for quantitative assessment of financial and economic risks when concluding a life cycle contract for engineering products

Maslennikova I.L., Brom A.E., Belonosov K.Y.Journal paper

Russian Journal of Innovation Economics

Volume 10, Number 3 (July-september 2020)

Abstract:

The authors' approach to the quantitative assessment of financial and economic risks related to changes in the inflation rate was developed. The influence of risks on planned cost items in the strategic planning of income from work under the life cycle contract is justified. The approbation was carried out at the JSC "Mytishchi Machine-Building Plant". And it is proved that it is necessary to clearly account for changes in the cost of work under the contract of the life cycle of complex technologies due to inflationary processes.

Keywords: life cycle contract, inflation, complex high-tech technologies, risks

JEL-classification: G32, M11, O32, O33

References:

Berg D.B., Ulyanova E.A., Dobryak P.V. (2014). Modeli zhiznennogo tsikla [Life cycle model] Yekaterinburg. (in Russian).

Brodetskiy G.L. (2006). Modelirovanie logisticheskikh sistem. Optimalnye resheniya v usloviyakh riska [The modeling of logistics systems. Optimal decisions under risk] (in Russian).

Brom A.E., Maslennikova I.L. (2017). Problemy otsenki polnoy stoimosti zhiznennogo tsikla dlya konkurentosposobnoy produktsii spetsialnogo naznacheniya [Problems of application of methods of calculation of full cost life-cycle for special-purpose machinery]. Economics and management: problems, solutions (Ekonomika i upravleniye: problemy, resheniya nauchno-prakticheskiy zhurnal). 4 (5-2). 209-213. (in Russian).

Dhillon B.S. (2010). Life Cycle Costing

Kossov V.V., Livshits V.N., Shakhnazarov A.G. (2007). Metodicheskie rekomendatsii po raschetu effektivnosti investitsionnyh proektov [Methodical recommendations on calculation of investment projects efficiency]. Investitsii v Rossii. 4. (in Russian).

Kovalev V.V., Kovalev V. (2005). Pribyl: logika opredeleniya i indentifikatsii [Profit: logic of definition and identification]. Vestnik of Saint Petersburg University. Series 8. Management. (2). 106. (in Russian).

Lipsits I.V. (2004). Ekonomicheskiy analiz realnyh investitsiy [Economic analysis of real investments] Moskva : Ekonomist. (in Russian).

Maslennikova I.L., Belonosov K.Yu. (2019). Tselesoobraznost perekhoda promyshlennyh predpriyatiy na kontrakt zhiznennogo tsikla [The feasibility of industrial enterprises transition on the life cycle contract] Lomonosov-2019. (in Russian).

Maslennikova I.L., Brom A.E. (2018). Faktory i riski perekhoda k kontraktu zhiznennogo tsikla v promyshlennosti [Factors and risks of transition to a lifecycle contract in the industry] The system of managing the entire lifecycle of high-tech products in mechanical engineering: new sources of growth. 112-116. (in Russian).

Maslennikova I.L., Brom A.E., Belonosov K.Yu. (2019). K voprosu otsenki vliyaniya riskov na dokhodnost kontraktov v oblasti naukoemkikh proektov v promyshlennosti [To the question of assessing the impact of risks on the profitability of contracts in the high-tech projects in industry] Managing the development of large-scale systems. 292-294. (in Russian).

Orlov A.I. (2002). Ekspertnye otsenki [Expert assessment] (in Russian).

Orlov A.I. (2014). Additivno-multiplikativnaya model otsenki riskov pri sozdanii raketno-kosmicheskoy tekhniki [Additive-multiplicative model for risk estimation in the production of rocket and space technics]. Scientific Journal of KubSAU. (102). 78-111. (in Russian).

Orlov A.I. (2014). Sovremennoe sostoyanie kontrollinga riskov [The current state of risk-controlling]. Scientific Journal of KubSAU. (98). 933-942. (in Russian).

Orlov A.I. (2015). Mnogoobrazie riskov [Variety of risks]. Scientific Journal of KubSAU. (111). 53-80. (in Russian).