Банковское кредитование субъектов малого и среднего бизнеса в России: анализ ключевых трендов и прогнозные сценарии развития в условиях глобальных вызовов

Тарханова Е.А.1![]() , Захарова К.А.1

, Захарова К.А.1![]() , Тарханова А.В.1

, Тарханова А.В.1![]() , Жеурова Е.Г.1

, Жеурова Е.Г.1![]()

1 Тюменский государственный университет, Россия, Тюмень

Скачать PDF | Загрузок: 85

Статья в журнале

Экономика, предпринимательство и право (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 13, Номер 11 (Ноябрь 2023)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=56576870

Аннотация:

Исследование направлено на выявление ключевых трендов развития банковского кредитования субъектов малого и среднего бизнеса в России в условиях влияния макроэкономических шоков и санкционного давления на ведение бизнеса. При проведении исследования применялись как общетеоретические, так и специальные методы исследования: систематизации, индукции, дедукции, сравнения, аналогии, обобщения, анализа структуры и динамики. В статье приводится сравнительный анализ структуры и динамики объема выданных кредитов в целом по России и в разрезе федеральных округов, ссудной и просроченной задолженности субъектов малого и среднего бизнеса. На основе анализа представлено пространство сценариев развития финансирования и кредитования субъектов малого и среднего бизнеса. Прогноз развития в краткосрочной и долгосрочной перспективе нами предлагается рассмотреть в виде прогнозных сценариев с учетом политики двух ключевых субъектов, осуществляющих поддержку и кредитование данного сегмента бизнеса: государства и коммерческих банков. Наши результаты могут быть интересными и полезными для исследователей и экспертов в области банковской сферы, инновационной экономики, а также заинтересованных сторон, занимающихся повесткой финансирования и поддержки развития субъектов малого и среднего бизнеса в России.

Ключевые слова: малый и средний бизнес; банковское кредитование; ссудная задолженность; просроченная задолженность; качество кредитного портфеля; прогнозный сценарий

Финансирование:

Исследование выполнено за счет гранта Российского научного фонда № 23-28-01690, https:// rscf.ru/project/23-28-01690/

JEL-классификация: L26, M21, G21

Введение

Актуальность исследования и литературный обзор.

Малый и средний бизнес (далее МСБ) является неотъемлемым элементом экономики страны, основой ее политической и экономической стабильности, обеспечивающей формирование новых рабочих мест, внедрение инноваций, а также поддерживающей здоровый уровень конкуренции на рынке [10, с.259]. Поэтому в современной экономической науке сохраняется интерес к исследованию социально-экономической роли малого и среднего бизнеса, поскольку именно его рост гарантирует увеличение количества рабочих мест, уменьшение уровня безработицы, насыщение рынков. В последнее время наблюдается улучшение условий ведения малого и среднего бизнеса, существенное увеличение государственных закупок у субъектов МСБ, расширение доступа субъектов МСБ к финансированию [1, с.2]. При этом сохраняются угрозы дальнейшего развития субъектов МСБ, связанные с сокращением рабочей силы, медленными темпами внедрения механизма «регуляторной гильотины» и риск-ориентированного подхода в сфере контрольно-надзорной деятельности, недостаточным охватом малых и средних предприятий мерами государственной поддержки [1, с.2]. Поэтому для функционирования и развития субъектам МСБ необходима финансовая помощь в виде государственной поддержки и банковского кредитования [15, с.61-71].

В настоящее время, учитывая ценность развития данного сегмента, государство оказывает поддержку субъектам МСБ путем реализации национальных проектов и программ [6, с.36-40]. Это объясняется, прежде всего тем, что именно субъекты малого и среднего бизнеса способствуют внедрению инноваций, обеспечивают конкурентную среду, формируют дополнительные свободные рабочие места, ограничивают возможности развития монополий и увеличивают потребительский спрос [11, с.15]. Часть государственных программ, принятых до введения санкций, продолжают действовать и в современных условиях. Кроме того, предпринимаются дополнительные меры для поддержки и дальнейшего развития бизнеса в кризисных условиях. Правительство РФ и Банк России предоставляли и предоставляют сегодня различные льготы, послабления и отсрочки как для МСБ, так и для коммерческих банков, в частности, в части формирования резервов по реструктурированным кредитам.

Сегодня государство, осуществляя поддержку начинающего и уже работающего малого и среднего бизнеса, предлагает программы по поддержке бизнеса от Центрального банка РФ, цифровую платформу МСП как экосистему поддержки бизнеса, социальный контракт на открытие бизнеса, грантовую поддержку, поддержку малого агробизнеса, федеральные и региональные программы поддержки бизнеса [2, с.124]. Данные проекты и программы составляют часть общего концептуального подхода к развитию бизнеса в России [3].

Безусловно, высокая значимость малого и среднего бизнеса в экономике России формирует актуальность вопросов финансирования данного сегмента не только со стороны государства, но и со стороны банковского сектора. Процессы взаимодействия малого и среднего бизнеса и банковского сектора в части кредитования играют весьма существенную роль в развитии российского сегмента МСБ [4, с.5;13, с.190].

Научная проблема. На сегодняшний день отсутствует комплексный подход к сценарному развитию финансирования и кредитования субъектов МСБ в краткосрочной и долгосрочной перспективах, что формирует научную и практическую необходимость в анализе ключевых трендов развития банковского кредитования субъектов малого и среднего бизнеса и разработки сценариев развития в долгосрочной и краткосрочной перспективах.

Цель исследования. В нашем исследовании мы стремимся выявить ключевые тренды развития банковского кредитования субъектов малого и среднего бизнеса в России и определить прогнозные сценарии развития финансирования и кредитования субъектов малого и среднего бизнеса в условиях глобальных вызовов.

Методология исследования строится на применении следующих общетеоретических и специальных методов исследования: систематизации, индукции, дедукции, сравнения, аналогии, обобщения, анализа структуры и динамики. В частности, для понимания тенденций развития банковского кредитования субъектов МСБ в условиях политической и экономической турбулентности (пандемия, ограничительные меры, санкционная политика) применен подход динамического и структурного анализа банковского кредитования субъектов МСБ на основе официальных данных Центрального банка Российской Федерации за период 2019-2022 гг. Результаты проведенного исследования представлены в работе в схематическом и графическом виде.

На основе анализа авторами предложено пространство сценариев развития финансирования и кредитования субъектов малого и среднего бизнеса, что составляет научную новизну представленного исследования. Дальнейшее развитие в краткосрочной и долгосрочной перспективе предлагается рассмотреть в виде прогнозных сценариев с учетом политики двух ключевых субъектов, осуществляющих поддержку и кредитование данного сегмента бизнеса: государства и коммерческих банков.

Ключевые тенденции развития банковского кредитования субъектов МСБ за период 2019-2022 гг.

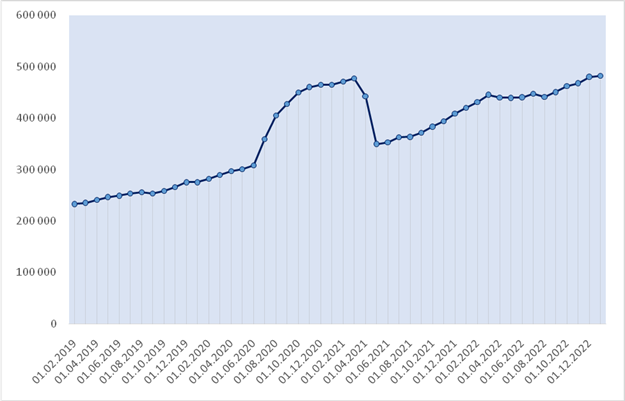

Анализируя статистические данные, характеризующие банковское кредитование субъектов МСБ, следует отметить, что период 2019-2022 гг. характеризуется наличием значительных макроэкономических шоков для российской экономики в целом и для малого и среднего бизнеса в частности. При это количество субъектов МСБ, получивших банковские кредиты и имеющих задолженность по банковским кредитам неуклонно растет, что свидетельствует о существенном увеличении спроса на кредиты со стороны данного сегмента бизнеса (Рис. 1, 2). Исключение составляет 2021 год, отличающийся снижением указанного показателя на фоне кризиса, вызванного пандемией СOVID-19 и ограничительными мерами [12]. При этом уже в 2022 году по сравнению с предыдущим годом наблюдается рост количества заемщиков-субъектов малого и среднего бизнеса (+15%), что свидетельствует о возобновлении спроса на кредитование со стороны МСБ и заинтересованности банков в финансировании данного сегмента бизнеса. Это было обусловлено прежде всего следующими факторами: активацией механизма параллельного импорта; переориентацией логистики из дружественных стран; инфляцией; замещением ниш иностранных компаний представителями российского МСБ и пр.

Рисунок 1. Изменение количества субъектов МСБ, имеющих задолженность по банковским кредитам (включая просроченную) за период 2019-2022 гг., ед.

Источник: составлено авторами на основе данных [7]

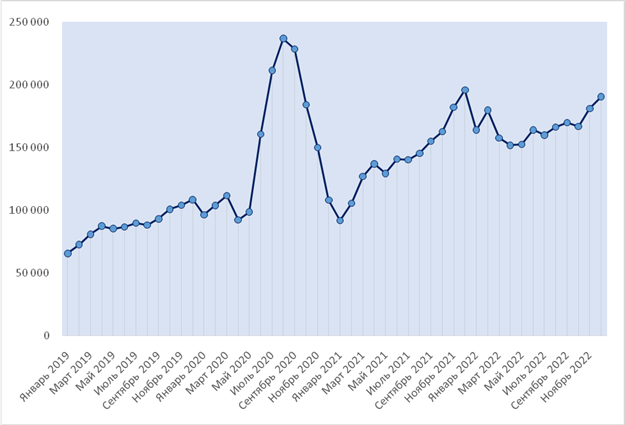

Рисунок 2. Изменение количества субъектов МСБ, получивших банковский кредит в 2019-2022 гг., ед.

Источник: составлено авторами на основе данных [7]

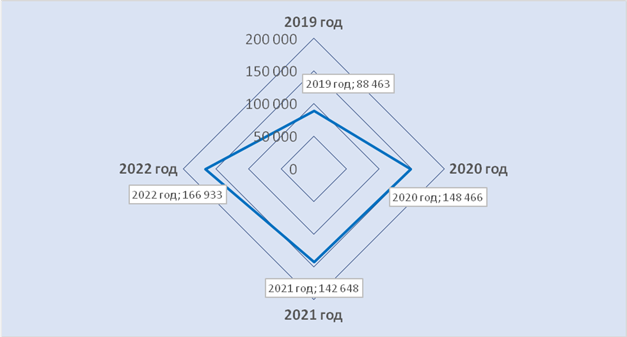

В исследуемом периоде отмечается динамика роста среднего количества субъектов МСБ, получивших банковский кредит в 2019-2022 гг. Так, в 2022 году в месяц в среднем получили кредит 166933 субъекта МСБ, а в 2019 году – 88463. (Рис. 3), что свидетельствует о существенном приросте (практически в два раза) количества заключенных с субъектами малого и среднего бизнеса кредитных договоров. При этом данный прирост отмечается преимущественно в 2020 году, когда в среднем около 148466 субъектов получили банковский кредит, в то время как в 2019 году данный показатель составил 88463.

Рисунок 3. Изменение среднего количества субъектов МСБ, получивших банковские кредиты за период 2019-2022 гг., ед.

Источник: составлено авторами на основе данных [7]

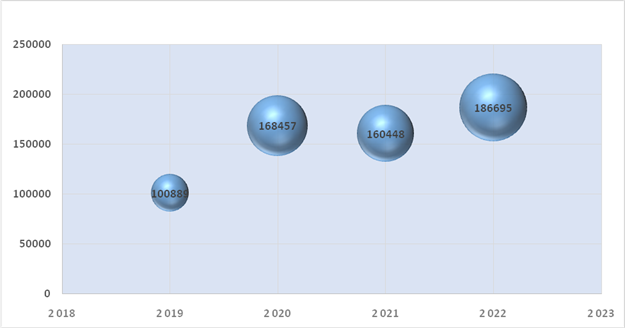

В 2022 году по сравнению с предыдущими анализируемыми периодами отмечается существенный прирост количества кредитов, выданных субъектам МСБ в среднем в месяц (Рис. 4). При этом в 2022 году среднее количество банковских кредитов субъектам МСБ в месяц составило 186 695, увеличившись по сравнению с 2019 годом на 85806 единиц.

Рисунок 4. Изменение среднего количества банковских кредитов, предоставленных субъектам МСБ в 2019-2022 гг., ед.

Источник: составлено авторами на основе данных [7]

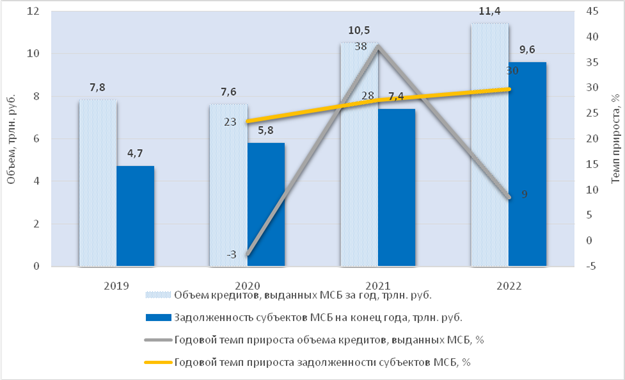

С 2019 года объем банковского кредитования субъектов МСБ показал стабильный рост. Исключением стал лишь 2020 год, когда коммерческие банки выдали малому и среднему бизнесу на 2% меньше кредитов по сравнению с 2019 годом в связи с влиянием пандемии коронавируса и действием ограничительных мер (Рис. 5). Ссудная задолженность субъектов МСБ за анализируемый период (2019-2022 гг.) выросла почти на 104% и на 01.01.2023 г. составила 9,6 трлн. рублей против 4,7 трлн. рублей на 01.01.2020 г. Прирост банковского кредитования МСБ обусловлен снижением его оборачиваемости, что связано с масштабной реструктуризацией ссудной задолженности субъектов МСБ в условиях макроэкономических шоков 2020 года (с марта по декабрь 2020 года было реструктурировано кредитов МСБ на сумму около 854 млрд. рублей). При этом доля кредитов, предоставленных субъектам МСБ в рублевом эквиваленте сроком свыше трех лет, в 2020-2022 гг. составила в рублевом эквиваленте около 23% против 18% в 2016-2019 гг. [8].

Рисунок 5. Динамика объемов банковского кредитования и задолженности по кредитам субъектов малого и среднего бизнеса за период 2019-2022 гг.

Источник: составлено авторами на основе данных [7]

COVID-19 и ограничительные меры нанесли огромный ущерб субъектам МСБ, при этом сдерживанию малого и среднего бизнеса от значительного падения способствовала масштабная государственная поддержка в части льготного кредитования (программы ФОТ 0 и ФОТ 2.0). Спрос на кредиты по данным программам был очень высоким в связи с низкими процентными ставками. Кроме того, программа ФОТ 2.0 предоставляла возможность субъектам малого и среднего бизнеса не возвращать кредит либо вернуть его частично при условии сохранения не менее 90% сотрудников с момента получения кредита [12].

В 2022 году субъекты малого и среднего бизнеса привлекли за счет инструментов государственной поддержки более 1,3 трлн. рублей, включая новый «зонтичный» механизм поручительств Корпорации МСП и продукты региональных гарантийных обязательств [8].

Традиционно уровень и динамика развития МСБ определяют инвестиционную привлекательность и экономическую стабильность каждого отдельного федерального округа и способствуют формированию потребностей данного сегмента бизнеса в банковском кредитовании.

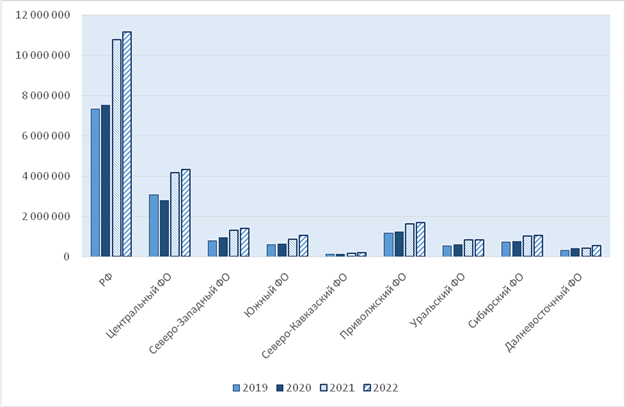

Анализ региональной структуры банковского кредитования субъектов МСБ свидетельствует о росте объема выданных кредитов во всех федеральных округах (Рис. 6). Объем банковского кредитования субъектов МСБ значительно отличается в рамках конкретного региона ввиду спроса на банковские кредиты в пределах отдельной территории [5]. При этом на Центральный ФО приходится около 39% объема выданных кредитов субъектам МСБ. Значительный прирост объема выданных кредитов субъектам МСБ (практически в два раза) также характерен для Северо-Западного, Южного и Северо-Кавказского ФО. Важно отметить, что коммерческие банки Москвы и Московской области традиционно составляют конкуренцию региональным коммерческим банкам [14]. Исследуемый период характеризуется продолжением экспансии крупными банками региональных рынков банковского кредитования МСБ. В частности, по состоянию на 01.01.2023 г. на 30 крупнейших банков России пришлось около 90% кредитного портфеля МСБ (для сравнения на 01.01.2022 – 86%) [8].

Рисунок 6. Изменение объема банковских кредитов, предоставленных субъектам малого и среднего бизнеса за период 2019-2022 в РФ и в разрезе федеральных округов, млн. руб.

Источник: составлено авторами на основе данных [7]

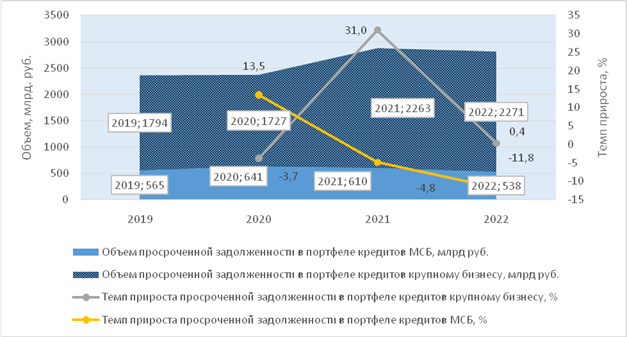

Ухудшение экономической ситуации в условиях COVID-19, ограничительные меры, направленные на ведение бизнеса, снижение покупательной способности населения оказали влияние на качество кредитного портфеля МСБ. В частности, в 2020 году отмечается ухудшение качества кредитного портфеля субъектов МСБ и финансовой дисциплины заемщиков-субъектов МСБ. Просроченная задолженность в кредитном портфеле субъектов МСБ выросла на 13,5% и составила 641 млрд. рублей (Рис. 7). Ее прирост стал рекордным с 2016 года. При этом динамика просроченной задолженности МСБ в течение 2020 года была сопоставима с динамикой просроченной задолженности в сегменте крупного корпоративного бизнеса.

По итогам 2022 года просроченная задолженность субъектов МСБ снизилась на 72 млрд. рублей, что свидетельствует об улучшении финансовой дисциплины субъектов МСБ. Увеличения показателя просроченной задолженности в данный период удалось избежать в основном благодаря реструктуризации ранее предоставленных банками кредитов субъектам малого и среднего бизнеса. По данным Центрального банка РФ доля реструктурированных кредитов в кредитном портфеле МСБ составила 12% [9].

Рисунок 7. Динамика просроченной задолженности в портфеле банковских кредитов МСБ и крупному бизнесу за период 2019-2022 гг.

Источник: составлено авторами на основе данных [7]

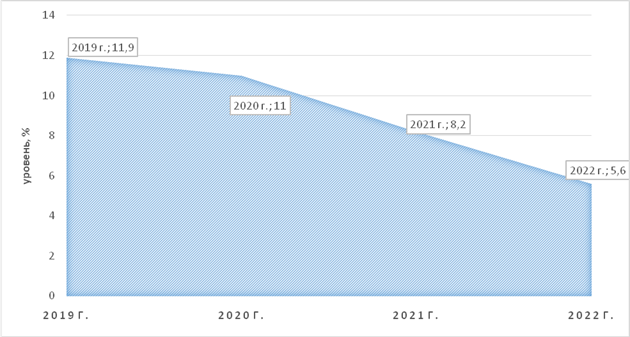

Уровень просроченной задолженности в сегменте МСБ значительно выше, чем в сегментах крупного корпоративного бизнеса и населения. При этом, начиная с 2019 гг., отмечается тенденция снижения уровня просроченной задолженности в общем объеме ссудной задолженности субъектов МСБ с 11,9% до 5,6% (Рис. 8). Это обусловлено ростом банковского кредитования субъектов МСБ, снижением объема их просроченной задолженности и реструктуризацией кредитов через кредитные каникулы.

Рисунок 8. Изменение уровня просроченной задолженности в общем объеме ссудной задолженности субъектов малого и среднего бизнеса за период 2019-2022 гг., %

Источник: составлено авторами на основе данных [7]

Прогнозные сценарии развития в условиях экономической и политической турбулентности

В 2023 году по прогнозам аналитиков в условиях продолжающейся трансформации экономики РФ, в частности импортозамещения и перестройки внешнеэкономических связей, ожидается прирост банковского кредитования субъектов МСБ в России [8]. Рост банковского кредитования будет поддерживаться потребностью и интересом заемщиков-субъектов МСБ и повышением заинтересованности коммерческих банков к данной группе клиентов с учетом возросших рисков и снижения спроса со стороны крупного корпоративного бизнеса.

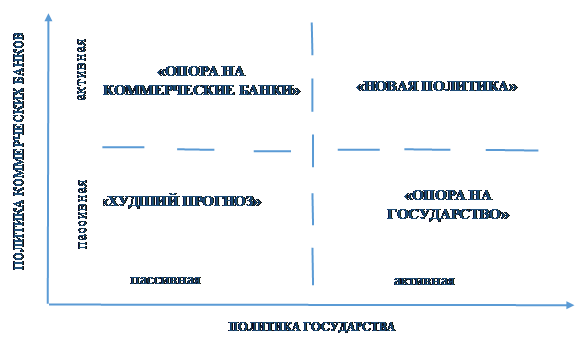

При этом прогноз развития финансирования и кредитования субъектов малого и среднего бизнеса в краткосрочной и долгосрочной перспективе нами предлагается рассмотреть в виде прогнозных сценариев с учетом политики двух ключевых субъектов, осуществляющих поддержку и финансирование данного сегмента бизнеса: государства и коммерческих банков.

Построение эффективной модели развития субъектов МСБ в России возможно, если инициативы поддержки сегмента исходят не только от государства, но и непосредственно от банковского сектора. В условиях макроэкономических шоков активизация банковского сектора в части кредитования субъектов МСБ способствует поддержке и дальнейшему развитию указанного сегмента бизнеса. В свою очередь, целенаправленные действия государства по финансированию субъектов МСБ путем реализации соответствующих программ и стимулирования бизнеса направлены сегодня, кроме всего прочего, прежде всего, на импортозамещение.

В целом, совокупность сценариев развития можно представить в виде схемы (Рис. 9). На рисунке представлены сценарии исходя из политики государства и банковского сектора в диапазоне от пассивной до активной.

Рисунок 9. Пространство сценариев развития субъектов малого и среднего бизнеса в зависимости от политики государства и коммерческих банков в части кредитования и финансирования

Источник: составлено авторами

Пассивная политика государства в части финансовой поддержки субъектов МСБ базируется на подходе, основанном на минимальном участии в поддержке данного сегмента бизнеса. В свою очередь, активная государственная политика состоит в признании проблем финансирования субъектов МСБ в качестве приоритетных и требующих пристального внимания и решения. Пассивная политика коммерческих банков основана на рисках кредитования субъектов МСБ из-за их чувствительности к вызовам внешней среды и экономическим стрессам. Активная политика коммерческих банков – сохранение текущего состояния с активным внедрением механизмов целевого, проектного беззалогового финансирования (в основе – таксономия ключевых для России проектов). В зависимости от двух факторов (активная и пассивная политика государства и банковского сектора) возникают четыре возможных сценария развития событий.

Пояснение возможностей реализации представленных на Рис. 9 сценариев целесообразно представить в рамках краткосрочных и долгосрочных перспектив. С учетом всех вызовов для субъектов малого и среднего бизнеса в России в краткосрочный период наиболее возможными представляются сценарии «Опора на государство» или «Опора на коммерческие банки». В рамках долгосрочной перспективы целесообразно предположить возможность реализации сценария «Новая политика». Гипотетически вероятность реализации сценария «Худший прогноз» возможна при одновременной реализации пассивной политики государства и банковского сектора.

Сценарий «Опора на коммерческие банки» содержит идею о том, что объемы банковского кредитования субъектов МСБ не могут быть уменьшены, реализация проектов не остановится. В связи с этим отношение банковского сектора останется активным даже без значительного роста объемов банковского кредитования. Государство продолжит реализацию текущей политики по поддержке данного сегмента экономики.

Возможность реализации сценария «Новая политика» связана с тем, что современный мир и происходящие в нем процессы глобализации требуют дальнейшего активного развития субъектов малого и среднего бизнеса. Опыт зарубежных стран показывает, что на начальном этапе ключевая роль в поддержке малого и среднего бизнеса всегда была отведена государству, а с течением времени уже государство стало осуществлять контроль за деятельностью на данном рынке. Кроме того, прогнозный сценарий «Новая политика» может быть обусловлен вероятностью дальнейшего обострения геополитической ситуации и существенного усиления санкционного давления, что может отразиться на доходах работоспособной части населения, а также привести к необходимости наращивании импорта при закрытии экспортных направлений и к снижению ВВП.

Реализация сценария «Новая политика» будет свидетельствовать о решении максимального количества проблем в области банковского кредитования и финансирования субъектов малого и среднего бизнеса и формирования нового экономического фундамента, опирающегося именно на малый и средний бизнес. Этот сценарий возможен и особенно актуален сегодня в условиях активного импортозамещения в России и соответствующего акцента на замещение ниш зарубежных компаний представителями российского малого и среднего бизнеса. Сценарий «Новая политика» предусматривает, во-первых, повышение уровня значимости проблем развития и дальнейшего функционирования субъектов малого и среднего бизнеса на государственном уровне, разработку новых государственных программ и, во-вторых, создание механизмов поддержки данного сегмента бизнеса со стороны коммерческих банков.

Заключение

Таким образом, можно сделать вывод, что развитие субъектов малого и среднего бизнеса в России сегодня на пике внимания как государства, так и коммерческих банков. В условиях экономической и политической турбулентности обострился ряд ключевых проблем, связанных с банковским кредитованием субъектов малого и среднего бизнеса: продолжающаяся экспансия крупными банками региональных рынков банковского кредитования субъектов МСБ; ухудшение качества кредитного портфеля и финансовой дисциплины заемщиков-субъектов МСБ; рост просроченной задолженности по кредитам МСБ. Проблемы поддержки малого и среднего бизнеса в условиях COVID-19 и ограничительных мер стали предметом предлагаемых решений на самом высоком политическом уровне, что свидетельствует об ответственности государственной власти за качество экономического роста. Обоснование тезиса, что банковское кредитование малого и среднего бизнеса является особым средством для достижения экономического роста и решения ряда социально-экономических проблем, находит все большее количество аргументов и обоснований. Сегодня Россия стоит на пороге перехода к экономической модели нового типа. Для этого необходимо скоординировать действия государства и банковского сообщества, так как именно в рамках диалога можно достичь построения наиболее эффективной модели дальнейшего развития субъектов МСБ.

Источники:

2. Гаджиев Г. Г. Государственная поддержка малого и среднего предпринимательства в России: проблемные аспекты // Образование и право. – 2023. – № 6. – c. 123-126. – doi: 10.24412/2076-1503-2023-6-123-126.

3. Госпрограммы поддержки малого бизнеса - 2023. [Электронный ресурс]. URL: https://kontur.ru/articles/4710 (дата обращения: 02.10.2023).

4. Егорова Н. Е., Смулов А. М., Королева Е. А. Трансформация модели взаимодействия малых промышленных предприятий и банков на основе повышения уровня доверия. / монография. - М.: ЦЭМИ РАН, 2021. – 147 c.

5. Зверькова Т. Н. Региональные банки в трансформационной экономике: подходы к формированию концепции развития. 2018. [Электронный ресурс]. URL: http://elib.osu.ru/handle/123456789/14685 (дата обращения: 25.09.2023).

6. Кравченко Е. Н., Шевелева Н. Е. Обеспечение устойчивого экономического роста региона на основе государственной поддержки малого и среднего бизнеса в Волгоградской области // Научное обозрение. Экономические науки. – 2019. – № 1. – c. 36-40.

7. Кредиты, предоставленные субъектам малого и среднего предпринимательства (в целом по Российской Федерации и региональный разрез). [Электронный ресурс]. URL: https://www.cbr.ru/statistics/bank_sector/sors/#a_63140 (дата обращения: 25.09.2023).

8. Кредитование МСБ в 2022-2023: на максимальных оборотах. [Электронный ресурс]. URL: https://raexpert.ru/researches/banks/msb_forecast_2023/ (дата обращения: 25.09.2023).

9. Кредитование субъектов малого и среднего предпринимательства. Статистический бюллетень. [Электронный ресурс]. URL: https://www.cbr.ru/Collection/Collection/File/43791/stat_bulletin_lending_22-12_31.pdf (дата обращения: 25.09.2023).

10. Михеева М.В. Оценка современного состояния сектора малого и среднего бизнеса в Российской Федерации и актуальных проблем его развития // Вестник Московского университета МВД России. – 2019. – № 5. – c. 259-262. – doi: 10.24411/2073-0454-2019-10292.

11. Мурыгина Л.С., Федосеев А.В. Региональные особенности развития малого бизнеса в новой экономике. / монография. - Челябинск: Изд-во ЗАО «Библиотека А. Миллера», 2023. – 259 c.

12. Прогноз кредитования малого и среднего бизнеса в России на 2021 год: выжившие. [Электронный ресурс]. URL: https://raexpert.ru/researches/banks/msb_2021/ (дата обращения: 25.09.2023).

13. Тарханова Е. А., Фрицлер А. В., Тарханова А. В. Взаимодействие банков и субъектов малого и среднего бизнеса в России: особенности развития и реалии нормативно-правового регулирования. / Тенденции и перспективы развития банковской системы в современных экономических условиях: Материалы IV международной научно-практической конференции, Брянск, 08 декабря 2022 года. Том 1. - Брянск: Брянский государственный университет имени академика И.Г. Петровского, 2023. – 189-192 c.

14. Тепман Л., Анимица А. Малый и средний бизнес. 2021-2031. Задачи и перспективы. / учебное пособие. - М.: ЮНИТИ-ДАНА, 2022. – 177 c.

15. Щурина С. В. Меры поддержки субъектов малого и среднего предпринимательства в приоритетных отраслях российской экономики в 2020 году // Экономика. Налоги. Право. – 2020. – № 13. – c. 60-71. – doi: 10.26794/1999-849Ж-2020-13-1-60-71.

Страница обновлена: 15.12.2025 в 17:26:04

Download PDF | Downloads: 85

Bank lending to small and medium-sized businesses in Russia: key trends and forecast development scenarios amidst global challenges

Tarkhanova E.A., Zakharova K.A., Tarkhanova A.V., Zheurova E.G.Journal paper

Journal of Economics, Entrepreneurship and Law

Volume 13, Number 11 (November 2023)

Abstract:

The study is aimed at identifying key trends in the development of bank lending to small and medium-sized businesses in Russia under the influence of macroeconomic shocks and sanctions pressure on business. When conducting the research, both general theoretical and special research methods were used. They are as follows: systematization, induction, deduction, comparison, analogy, generalization, and analysis of structure and dynamics. The article provides a comparative analysis of the structure and dynamics of loans provided in Russia as a whole and in the context of federal districts, and loans and overdue debt of small and medium-sized businesses. Based on the analysis, a space of scenarios for the development of financing and lending to small and medium-sized businesses is presented. The authors propose to consider the development forecast in the short and long term in the form of forecast scenarios, taking into account the policies of two key entities providing support and lending to this business segment: the state and commercial banks. The research results may be interesting and useful for researchers and experts in the field of banking, innovative economics, and stakeholders involved in the agenda of financing and supporting the development of small and medium-sized businesses in Russia.

FUNDING: The research was supported by the Russian Science Foundation grant No. 23-28-01690, https://rscf.ru/project/23-28-01690/

Keywords: small and medium-sized businesses, bank lending, loan debt, overdue debt, loan portfolio quality, forecast scenario

Funding:

JEL-classification: L26, M21, G21

References:

Antonova M.P., Barinova, V.A., Gromov V.V., Zemtsov S.P. i dr. (2020). Razvitie malogo i srednego predprinimatelstva v Rossii v kontekste realizatsii natsionalnogo proekta [Development of small and medium-sized enterprises in Russia in the context of the implementation of the national project] (in Russian).

Egorova N. E., Smulov A. M., Koroleva E. A. (2021). Transformatsiya modeli vzaimodeystviya malyh promyshlennyh predpriyatiy i bankov na osnove povysheniya urovnya doveriya [Transformation of the model of interaction between small industrial enterprises and banks based on increasing the level of trust] (in Russian).

Gadzhiev G. G. (2023). Gosudarstvennaya podderzhka malogo i srednego predprinimatelstva v Rossii: problemnye aspekty [Governmental support of small and medium entrepreneurship in Russia: problem aspects]. Obrazovanie i pravo. (6). 123-126. (in Russian). doi: 10.24412/2076-1503-2023-6-123-126.

Kravchenko E. N., Sheveleva N. E. (2019). Obespechenie ustoychivogo ekonomicheskogo rosta regiona na osnove gosudarstvennoy podderzhki malogo i srednego biznesa v Volgogradskoy oblasti [Sustainable economic growth in the region based on the state support of small and medium enterprises in Volgograd region]. Scientific review. Economic sciences. (1). 36-40. (in Russian).

Mikheeva M.V. (2019). Otsenka sovremennogo sostoyaniya sektora malogo i srednego biznesa v Rossiyskoy Federatsii i aktualnyh problem ego razvitiya [Assessment of the current state of the small and medium-sized business sector in the Russian Federation and current problems of its development]. Vestnik Moskovskogo universiteta MVD Rossii. (5). 259-262. (in Russian). doi: 10.24411/2073-0454-2019-10292.

Murygina L.S., Fedoseev A.V. (2023). Regionalnye osobennosti razvitiya malogo biznesa v novoy ekonomike [Regional peculiarities of small business development in the new economy] (in Russian).

Schurina S. V. (2020). Mery podderzhki subektov malogo i srednego predprinimatelstva v prioritetnyh otraslyakh rossiyskoy ekonomiki v 2020 godu [Supporting measures for subjects of small and medium entrepreneurship in priority sectors of Russian economy in 2020]. Economy. Taxes. Law. (13). 60-71. (in Russian). doi: 10.26794/1999-849Zh-2020-13-1-60-71.

Tarkhanova E. A., Fritsler A. V., Tarkhanova A. V. (2023). Vzaimodeystvie bankov i subektov malogo i srednego biznesa v Rossii: osobennosti razvitiya i realii normativno-pravovogo regulirovaniya [Interaction banks and small and medium businesses in Russia: features and realities of legal regulation] (in Russian).

Tepman L., Animitsa A. (2022). Malyy i sredniy biznes. 2021-2031. Zadachi i perspektivy [Small and medium-sized businesses. 2021-2031. Tasks and prospects] (in Russian).