Характерные черты, проблемы и перспективы развития современных российских высокотехнологичных быстрорастущих компаний

Малышевская Т.Е.1,2

1 Иркутский Научно-Исследовательский Институт Химического Машиностроения, Россия, Санкт-Петербург

2 Санкт-Петербургский Государственный Университет, Россия, Санкт-Петербург

Скачать PDF | Загрузок: 38 | Цитирований: 2

Статья в журнале

Креативная экономика (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 14, Номер 8 (Август 2020)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=44056360

Цитирований: 2 по состоянию на 26.03.2022

Аннотация:

В статье приведено исследование быстрорастущих компаний («газелей», БРК) посредством выявления общих поведенческих, управленческих и стратегических тенденций из проведенных опросов и глубинных интервью с наиболее яркими представителями данной прослойки бизнеса. Изучение российских «газелей» особенно актуально, поскольку данной теме исследователи не уделяют должного внимания, также органы государственной власти обходят этот вопрос стороной. Как было выявлено, «золотая середина» в лице данных компаний обеспечивает основу экономического роста многих стран, где оказывается мощная господдержка «газелям» для поддержания и ускорения темпов их роста. Из опросов и интервью была получена уникальная информация об особенностях, перспективах и ограничениях современных российских высокотехнологичных «газелей», а также было выявлено, что отсутствие доступной, комплексной программы господдержки создает некоторые барьеры, которые способствуют не только замедлению роста компаний, но и их уходу с рынка. Таким образом, «газелям» нужна поддержка в суровых реалиях российской экономики. Данное исследование содержит пул информации для государственных структур, где представлен усредненный портрет современной российской «газели», как для привлечения внимания к данным компаниям, так и для понимания какие меры поддержки дадут наибольшую пользу. Также на основе выявленных, наиболее распространенных организационных проблем, «газелям» даются рекомендации, как уйти от уже существующих ошибок

Ключевые слова: современные российские высокотехнологичные быстрорастущие компании, «техногазели», особенности, перспективы и ограничения, государственная поддержка

JEL-классификация: O33, L26, M11, M21

Введение

Быстрорастущие компании, или компании-газели, как их назвал американский экономист Дэвид Берч в своей работе «Процесс создания рабочих мест» в 1980 году, – это компании, демонстрировавшие в течение пяти лет подряд темпы роста не ниже 20% ежегодно [16, c. 7–56] (Birch, 1987, р. 7–56).

Тема является актуальной, поскольку «газели» – это феномен по многим критериям: они способны к быстрому росту, наращиванию огромной прибыли в короткие периоды, а также созданию непропорционально большого количества новых рабочих мест. В России данные компании малочисленны и недооценены госполитикой, не существует инструментария для работы с «динамичной серединой».

Во многих странах, в том числе развитых, таких как Великобритания, США, Канада, Дания, Италия и др., наблюдается обратная тенденция – основное внимание уделяется именно среднему бизнесу, который обеспечивает основу экономического роста [6].

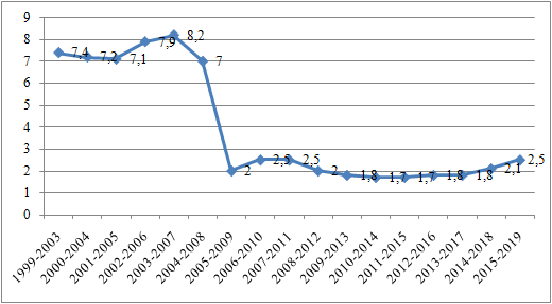

Сопоставив исследования Юданова А.Ю. «Делать средний бизнес», Интерфакса «Забег газелей» [3] и «Ускорение газелей» [4], была обнаружена проблема сокращения количества данных компаний в России, и связано это с так называемой краткосрочностью некоторых «газелей» (рис. 1). «Краткосрочные газели» чаще всего встречаются в тех секторах экономики, где низкий проходной барьер, быстрый оборот капитала, невысокая капиталоемкость и отсутствие сложных технологий (торговля (сетевая, оптовая, розничная), строительство, финансы, образование, транспорт и др.).

Рисунок 1. Динамика численности «газелей» в России

Источник: составлено автором по расчетам главного аналитика журнала «Эксперт» Механика А., д.э.н. Финансового университета при Правительстве РФ Юданова А.Ю. и по базе данных СПАРК.

Что касается зарубежных «газелей», то оценка их цикла жизни в тяжелые времена не дает подтверждений о значительном сокращении «газелей» только из-за депрессий и кризисов [26].

Для развития в непростой российской экономике успешный бизнес должен ориентироваться на сектора, где не требуются значительные вложения в специфические активы, но при таком условии снижается устойчивость изначально преуспевающей фирмы, что и показала депрессия (2008 г.) – большинство «газелей» исчезло.

Целью данной работы является составление «портрета» современной российской «техногазели» для определения наиболее актуальных нужд, учет которых необходимо произвести при разработке программы государственной поддержки.

Задачи работы:

- анализ авторитетных зарубежных исследований;

- проведение глубинных интервью и опросов с представителями «техногазелей» для раскрытия сущности компаний, их будущих планов и барьеров для их достижения;

- анализ полученной информации и формулировка рекомендаций компаниям для достижения большей результативности в процессе деятельности.

Новизна работы заключается в выявлении реального положения современных быстрорастущих компаний, проблем и предложенных рекомендациях на основе анализа уникальной информации, полученной у наиболее ярких представителей данной прослойки бизнеса.

Основная часть. Обзор литературы

Впервые компании, растущие быстрее рынка, были выявлены американским экономистом Дэвидом Берчем еще в начале 80-х, он же и ввел понятие «газели». Тогда он первым заговорил о ключевой роли этих компаний в развитии экономики США [15, с. 159–168; 20, с. 227–244; 18] (Birch, Medoff, 1994, р. 159–168; Henrekson, Johansson, 2010, р. 227–244; Dautzenberg et al., 2012).

Далее, за Д. Берчем следуют подобные исследования в странах Европы, где акцент сделан на вкладе «газелей» в прирост ВВП и создание новых рабочих мест.

Клод Пикар в работе «Французские газели», оценив влияние внешней экономической обстановки, заявляет, что «газели» не чувствительны к общей экономической коньюнктуре [17].

О.А. Салас, Дж.Ф. Франколи приводят следующую характеристику «газелей» [24, c. 10–39] (Salas, Francolí, 2010, р. 10–39):

- инновационная бизнес-модель;

- рост в основном обеспечен эндогенными факторами (инновационный менеджмент, диверсификация, стратегический альянс);

- более половины «газелей» рассматривают инновации как второй по важности фактор их роста;

- каждая пятая компания имеет R&D-департамент.

Хольцль и Фризенбихлер отмечают, что «газели» становятся центральным источником развития в западных странах, технологически развитых и неразвитых (исследование по Европе) [21, c. 1016–1024] (Hölzl, Friesenbichler, 2016, р. 1016–1024).

Основной вклад в создание новых рабочих мест вносят крупные и зрелые БРК, как показали два объемных исследования в Великобритании и США [12] (Anyadike-Danes, Bonner, Hart, Mason, 2009). Компании с числом сотрудников более 250 человек создали почти половину всех новых рабочих мест, при этом таких компаний было всего 5% и их возраст в 70% случаев превышал пять лет.

Исследования последних десяти лет ставят под сомнение результативность фокусировки большей части внимания на разработке госпрограмм для поддержки МСП на самых ранних стадиях развития.

Браун Р. и Мейсон С. (2015) предлагают перевести внимание с поддержки стартапов на поддержку устоявшегося крупного и зрелого бизнеса [14] (Brown, Mawson, 2015).

Грюнвальд Р. (2016) обнаружил, что средний цикл жизни «газели» составляет от 5 до 25 лет и это должно быть ключевым моментом при разработке программ поддержки. Компании стоят на перепутье: остаться на месте или продолжать путь к званию национального или даже глобального чемпиона. В этот период необходима как финансовая помощь от государства (гранты, субсидии, льготные займы и др.), так и персонифицированное консалтинговое участие [19, с. 105–126] (Gruenwald, 2014, р. 105–126).

В 2017 году Земцовым С.П. и Маскаевым А.Ф были проанализированы данные 38 тысяч российских компаний за 2008–2013 гг., основанных не ранее чем в 2006 г. с минимальной выручкой 60 млн руб. на начало периода и количеством сотрудников не более 15 человек. БРК (быстрорастущие компании) оказали значительное влияние на всю выборку: занимали не менее 15% выручки от выборки и составляли более 30% всего положительного прироста выручки [2] (Zemtsov, Maskaev, 2017).

Исследование СПАРК и Интерфакс (2018 г.): выручка БРК росла с 2014 по 2018 год на невероятные 70% в год, прибыль – на 141% в год, при этом выручка остальных российских компаний увеличивалась ежегодно не более чем на 1% за тот же период. Также было отмечено, что большая часть «газелей» обитают в сфере торговли (19%), строительстве (11%) и машиностроении (11%).

«Газели» зачастую не являются большими компаниями. 55% быстрорастущих компаний имеют выручку менее 1 млрд рублей, 36% – от 1 до 5 млрд рублей, и 6% «газелей» имеют выручку более 5 млрд рублей.

Также было отмечено, что «газели» – это возрастные компании. В 2017 г. 43% составили компании, созданные от 5 до 10 лет назад, и 55% компаний, созданных более 10 лет назад [4].

Таким образом, «газели» вносят значительный вклад и признаны во многих странах основным драйвером экономики. Стимулирующие государственные программы должны быть направлены не только на стартапы, но и на средне-крупный зрелый бизнес, к которому относятся «газели».

Методология исследования

Для того чтобы лучше понять сущность и проблемы современных быстрорастущих компаний, а также для того чтобы выявить основные актуальные направления дальнейшего развития, методом исследования нами выбрано глубинное интервью десяти высокотехнологичных российских «газелей» из рейтинга «ТехУспех» [7], а также сопутствующий опрос 29 (ответило из 100) высокотехнологичных «газелей» с помощью электронной почты. Опросы и интервью проводились в первой половине 2020 года автором данной работы.

Посредством использования опроса и интервью происходит эффективная комбинация уникальной количественной и качественной информации. Опросы дадут основной вектор, интервью помогут выявить детали и прояснить ситуацию.

В выборку вошли только высокотехнологичные «газели», поскольку они обладают исключительной устойчивостью, конкурентоспособностью и полезностью для качественного развития национальной экономики.

Задача заключалась в исключении попадания в выборку «кратскосрочных газелей», которые приобрели данный статус за счет случайного стечения обстоятельств, которые не обладают весомыми конкурентными преимуществами и не могут являться объектом внимания государства, поскольку большая вероятность распыления бюджетных средств.

Также исследование компании Storey and Westhead (HMSO/DTI 2015) показало, что процент выживания высокотехнологичных компаний значительно превышает процент выживания обычных компаний (МСП). Так, 68% обычных компаний смогли выжить за 6-летний период, тогда как нормой выживания для высокотехнологичных компаний является 83% за 18-месячный период [1] (Gavrilova, 2015).

Компании отобраны из рейтинга «ТехУспех», который появился в 2012 году для оценки потенциала инновационного бизнеса и является уникальным источником информации о российских «техногазелях». Организатором рейтинга является ОАО «Российская венчурная компания» (ОАО «РВК»).

Компании для глубинных интервью отвечают следующим критериям (в целях обеспечения конфиденциальности названия компаний не указаны): местоположение в Москве и Санкт-Петербурге; отраслевая разнородность, для того, чтобы узнать мнение представителей различных «техногазелей»; выдающиеся качества представители той или иной отрасли (большая доля рынка, чем у конкурентов; активная экспортная деятельность; награды и др.)

Отраслевая принадлежность десяти интервьюированных кандидатов соответствует Приказу Росстата от 21.02.2013 № 71 «Об утверждении методики расчета показателей «Доля продукции высокотехнологичных и наукоемких отраслей в валовом внутреннем продукте» и «Доля продукции высокотехнологичных и наукоемких отраслей в валовом региональном продукте субъекта Российской Федерации», где представлен список отраслей, относящихся к высокотехнологичным (машиностроение, химическая, медицинская промышленность, разработка новых материалов, информационных технологий, инжиниринг, электроника и приборостроение, энергетическая промышленность).

Методология отбора компаний в выборку данного исследования / Методология, по которой компании попадают в рейтинг «ТехУспех»:

• Выручка компании (объединения компаний) за 2018 год должна быть от 100 млн руб. до 30 млрд руб.

Исходя из величины выручки, компании делятся на следующие категории:

- малые (от 100 млн руб. до 800 млн руб.)

- средние (от 800 млн руб. до 2 млрд руб.)

- крупные (от 2 млрд руб. до 30 млрд руб.).

• Среднегодовой темп роста выручки за последние 5 лет (2014–2018 гг.):

– для малых компаний – не менее 20%;

– для средних компаний – не менее 15%;

– для крупных компаний до 10 млрд руб. – не менее 12%;

– для крупных компаний более 10 млрд руб. – не менее 10%.

• За последние пять лет периодов снижения выручки более чем на 10% должно быть не более двух.

• За последние пять лет компания должна вывести на отечественный рынок минимум один новый или значительно улучшенный существующий продукт, используя свои или приобретенные результаты НИОКР.

• Средняя доля выручки от таких инновационных продуктов (услуг) за последние три года (2016–2018 гг.) должна быть:

- для малых и средних компаний – не менее 30%;

- для крупных до 10 млрд руб. – не менее 25%;

- для крупных более 10 млрд руб. – не менее 20%.

• Расходы на НИОКР в среднем должны быть не менее 7% от выручки за последние три года.

• Расходы на технологические инновации должны составлять не менее 10% от выручки за последние три года.

• Компания существует минимум пять лет.

• Исключена какая-либо взаимосвязь участников компаний с государственными структурами за последние пять лет, исключено участие компаний, чьими руководителями являются представители государственных структур.

Характерные черты высокотехнологичных «газелей»

В России инновационная активность для бизнеса – очень редкое явление, средние затраты на инновации у российских компаний составляют 2,1% (2018 г.) [5] (Imamutdinov, Medovnikov, Rozmirovich, 2018).

У компаний «ТехУспеха» (топ-100) затраты на инновации составляют 26%. Инновации для «техногазели» являются самой важной предопределяющей успеха.

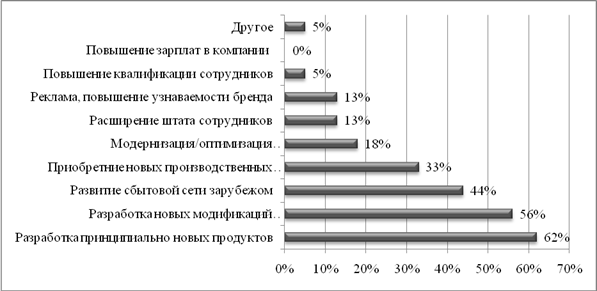

Исходя из результатов опроса, 62% компаний направят финансы, полученные на приемлемых условиях, в разработку принципиально новых продуктов; 56% разработают новые модификации выпускаемой продукции (рис. 2).

Рисунок 2. Распределение ответов на вопрос: «Во что бы Вы в первую очередь вложили финансы, полученные на приемлемых условиях?»

Источник: составлено автором.

Большинство руководителей сошлись во мнении, что инновационная активность – главное условие устойчивой конкурентоспособности (рис. 3).

72% важными аспектами успеха назвали качество продукта, клиентоцентричность и знание рынка.

«Понять, что нужно покупателю, а что нужно рынку, а точнее, что примет рынок – это далеко не одно и то же. Попадание в точку здесь крайне важно, и у нас на это направлена большая работа…не исключены опросы определенных групп населения, составление технических домов качества…проводятся мозговые штурмы, где участвуют лидеры маркетингового, финансового, продажного, R&D отделов...» (материалы и химия).

Рисунок 3. Распределение ответов на вопрос: «Какие основные факторы, по Вашему мнению, предопределили успех Вашей компании?» (% от числа ответивших)

Источник: составлено автором.

Тогда как многие инновационные компании уделяют основное внимание технической составляющей работы, не делая особых маркетинговых исследований, надеясь, что качественный продукт продаст сам себя, быстроразвивающиеся компании нашей выборки осознают, что затраты на качество продукта должны быть сопоставимы с ценой, за которую будет готов заплатить клиент.

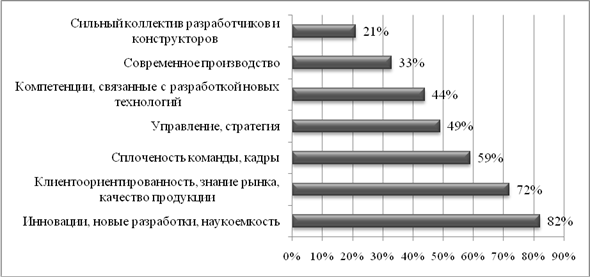

На вопрос о том, что является подтверждением успеха компании, большинство (64%) пришли к ответу: удовлетворенность потребителей качеством продукции или удовлетворенность потребителей в деятельности компании (рис. 4).

54% подтверждением успеха считают наличие перспектив и возможностей развития компании. «Постоянно идти вперед – это полезно и для человеческого потенциала, и для развития компании. Наша работа – это вечный челлендж. Мы исследуем новые пути совершенствования нашего оборудования под нужды каждого нашего заказчика, разрабатываем, испытываем. Всегда есть огромные риски потери средств и времени. Но не стоять же нам на месте?» (машиностроение).

Рисунок 4. Распределение ответов на вопрос: «Что является подтверждением, критерием успеха Вашей компании в бизнесе?» (% от числа ответивших)

Источник: составлено автором.

38% участников интервью выбирают в качестве подтверждающего успех критерия «прибыльность компании»; 36% – долю рынка, и 28% – динамику роста выручки. Респонденты в большей степени отдают предпочтение показателю прибыли, нежели выручке, так как конкуренция компаний строится на качестве продукта и, соответственно, его маржинальности.

Немаловажной характеристикой для исследуемых компаний является значимость лидера компании.

В 85% случаев лидер является первым лицом (72% – генеральный директор, 13% – президент или председатель совета директоров). Зачастую лидер совмещает роль главного наставника, генерального директора, ведущего оперативное управление, и технического руководителя (в 49% случаев руководитель участвовал в разработке инноваций, в роли контролера и (или) изобретателя). Такая тенденция, когда на одном человеке – основная часть функций, может привести к критическим ошибкам или к остановке работы компании в случае недееспособности лидера.

Таким образом, руководителям стоит распределять ответственность так, чтобы их основная функция состояла в стратегическом планировании, а также необходимо задуматься о воспитании заместителей, которые могли бы осуществлять грамотное управление при необходимых обстоятельствах.

Средний возраст большинства руководителей высокотехнологичных «газелей» – 53 года.

Теперь перейдем к оценке кадровых проблем высокотехнологичных «газелей». Согласно Институту статистических исследований и экономики знаний НИУ ВШЭ, сохраняется тенденция снижения научных кадров (табл. 1) [8].

Таблица 1

Численность персонала, занятого исследованиями и разработками, по категориям*

|

|

Численность

персонала, занятого ИР, человек

|

Темпы

прироста, %

| |||

|

2010

|

2017

|

2019

|

2019 к 2010

|

2019 к 2017

| |

|

Всего

|

736 540

|

707 887

|

682 541

|

- 7.3

|

- 3.6

|

|

Исследователи

|

368 915

|

359 793

|

347 847

|

- 5.7

|

- 3.3

|

|

Техники

|

59 276

|

59 690

|

57 716

|

- 2.6

|

- 3.3

|

|

Вспомогательный персонал

|

183 713

|

170 347

|

160 577

|

- 12.6

|

- 5.7

|

|

Прочий персонал

|

124 636

|

118 057

|

116 401

|

- 6.6

|

- 1.4

|

В целом публицистика нашей страны по данному вопросу в большинстве своем поднимает проблему постоянной нехватки квалифицированных кадров на промышленных предприятиях. И это следует выводом того, что технологические компании в нашей стране находятся в категории исчезающего вида.

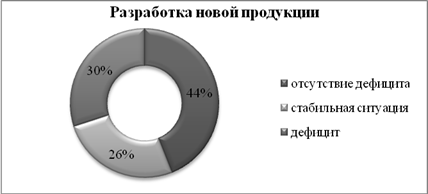

На удивление, исследуемые компании показывают, что ситуация с обеспеченностью кадрами выглядит вполне приемлемой (рис. 5).

Рисунок 5. Обеспеченность квалифицированными кадрами технологичной «газели»

Источник: составлено автором.

На вопрос: «Как Вы оцениваете имеющуюся ситуацию с недостатком кадров?» предлагалось дать оценку от 1 до 10, где 1 – нормальная ситуация, не вызывающая беспокойства, 10 – ненормальная ситуация, вызывающая беспокойство (оценка 1–3 – все в полном порядке, 4–7 – все частично в порядке, 8–10 – все не в порядке). Средняя оценка приходится на 3–4, что отвечает вполне высокому уровню удовлетворенности.

В целом «газели» имеют уже сформированную команду, где сотрудники высокомотивированы, обеспечены достойной заработной платой и не спешат найти другое рабочее место, поэтому как таковой текучки там не наблюдается.

Будущие перспективы развития

77% руководителей относят свои компании к числу лидеров: 56% считают, что их компания делит лидерство с одним-двумя другими игроками рынка, 21% считают свою компанию бесспорным лидером. Ни один респондент не выбрал вариант «Отставание нашей компании от лидеров увеличивается».

Аналогичная ситуация обстоит с оценкой технического уровня ключевого продукта. 49% считают, что технический уровень их ключевого продукта соответствует лучшим зарубежным образцам; 15% считают, что продукт соответствует среднему уровню иностранных партнеров, и 5% считают, что они превосходят лучшие зарубежные разработки; 28% считают, что их продукт превосходит все существующие разработки на отечественном рынке.

Такая чрезмерная самоуверенность может быть ловушкой, в случае если руководители, опьяненные своим успехом, перестанут действовать и начнут почивать на лаврах или будут принимать слишком рискованные решения. Но с другой стороны, без такой самоуверенности нельзя воплощать амбиции, ведущие к глобальному лидерству.

Относительно планов на будущее абсолютное большинство (85%) видят возможности для перехода на качественно более высокий уровень развития в ближайшие пять лет: 62% видят возможности перехода на более высокий уровень развития, но не имеют достаточно ресурсов для этого; 23% видят возможности и имеют ресурсы для их осуществления. 10% не видят возможностей, но стремятся их найти, и еще 5% не видят необходимости в каких-то изменениях. Ни один из респондентов не выбрал вариант «Важнее не потерять достигнутый уровень, о росте речи не идет» (рис. 6).

Рисунок 6. Распределение ответов на вопрос: «Видите ли Вы возможность выхода Вашей компании на качественно более высокий уровень развития в ближайшие пять лет?»

Источник: составлено автором.

Таким образом, большая часть респондентов уверены в своей конкурентоспособности и устойчивых лидерских позициях. 85% компаний готовы в ближайшие пять лет перейти на новый, более высокий уровень развития. Вследствие такого перехода изменятся в сторону увеличения основные показатели компании (выручка, рентабельность, капитализация и др.), появятся новые технологии и разработки, которые могут существенно изменить жизнь людей в лучшую сторону, произойдет укрепление позиций на отечественном рынке, а также будут проложены пути к достижению глобального лидерства.

Ограничения для развития высокотехнологичных «газелей»

Первостепенной проблемой было выявлено практически полное отсутствие возможности получить внешнее финансирование на приемлемых условиях.

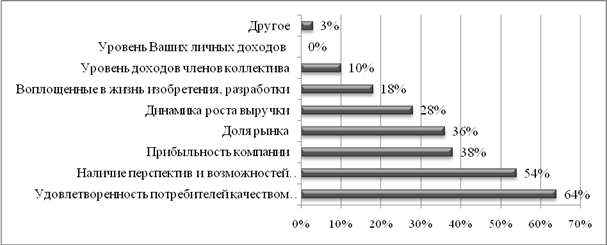

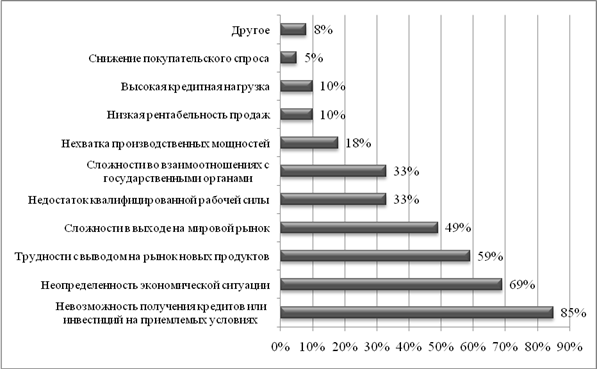

Респондентам было предложено выбрать основные ограничители роста последние 3 года (рис. 7).

Абсолютное большинство, а именно 85%, выбрали основным ограничителем роста невозможность привлечь средства на финансовых рынках. Даже успешные компании, растущие быстрее рынка, инвестирующие средства в свое развитие и имеющие достойные финансовые показатели, сталкиваются с неприемлемыми условиями внешнего заимствования.

69% отметили, что экономическая нестабильность влияет на развитие компании. «Ограничения проявляются в том, что из-за всех этих экономических кризисов, нестабильности рубля, санкций пропадает предсказуемость «условий игры». Регуляторные воздействия, то есть налоговые, таможенные и другие, меняются, и это может сильно повлиять на нашу работу, потому что продукция нашей компании имеет довольно долгий производственный цикл. Приходится сокращать сроки стратегического развития» (промышленное оборудование).

Рисунок 7. Распределение ответов на вопрос: «Что для Вас является главными ограничителями роста последние 3 года?»

Источник: составлено автором.

59% признали трудности вывода на рынок нового продукта; 49% видят ограничением сложности в выходе на мировой рынок; 33% не хватает квалифицированных кадров; также 33% имеют проблемы при взаимоотношениях с государственными органами.

95% компаний заявили, что собственные средства служат основным источником финансирования. Это возможно благодаря более высокой рентабельности, чем в среднем по отрасли, которая обеспечивается благодаря продукции, которая зачастую не имеет более достойных аналогов на рынке.

Также был задан следующий вопрос: «Какие источники внешнего финансирования применялись Вашей компанией в последние пять лет?».

65% компаний прибегали к внешнему финансированию за последние пять лет: 44% использовали те или иные формы кредитования; 13% получали средства от стратегического инвестора и 8% – от венчурных инвестиций.

77% также планируют и в будущем прибегнуть к внешнему финансированию: 59% изъявили желание в кредитовании и 18% желают получить опыт привлечения стратегического и (или) венчурного инвестора. Всего 5% избрали будущее без заемных средств.

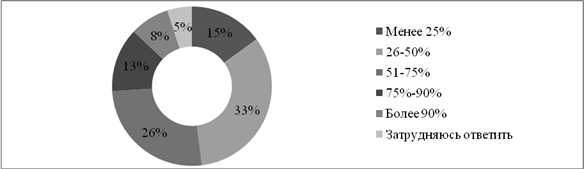

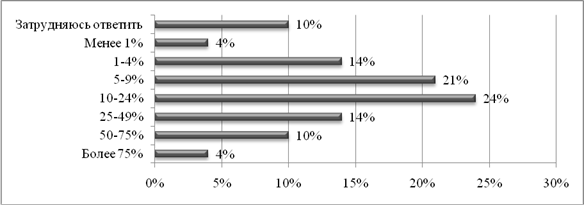

Следующий этап анализа предполагал определение степени диверсификации продуктового ассортимента компаний. Руководители должны были обозначить, какой продукт обеспечил больший прирост общей выручки за 2019 год, и затем примерно определить, какой процент от выручки составил этот продукт.

Выяснилось, что почти у половины респондентов (47%) доля от выручки на основной продукт превышает половину: 26% предположили, что на их основной продукт приходится 51–75%; 13% предположили, что эта доля составляет 75–90%, также имеются 8% компаний, у которых доля основного продукта в выручке превышает 90% (рис. 8).

Рисунок 8. Распределение ответов на вопрос: «Какая примерно доля от общей выручки пришлась на Ваш «главный» продукт за 2019 год?»

Источник: составлено автором.

Всего 15% компаний имеют достаточно разнообразную линейку товаров, в выручке главный продукт не превышает 25%. Также относительная диверсификация наблюдается у 33% компаний, где доля основного продукта в выручке составляет 26–50%.

Компании активно внедряют на рынок новые продукты, с одной стороны, для того, чтобы найти инновацию с высокой маржинальностью, с другой стороны, для того, чтобы проникнуть на новые рынки.

По данным опроса, всего 3% респондентов не выводили на рынок новый продукт за последние 5 лет. Более половины (56%) вывели на рынок от 1 до 5 новых продуктов; 41% запустили более 5 новых продуктов: 23% – от 6 до 10; 13% – от 11 до 50; 5% – более 50.

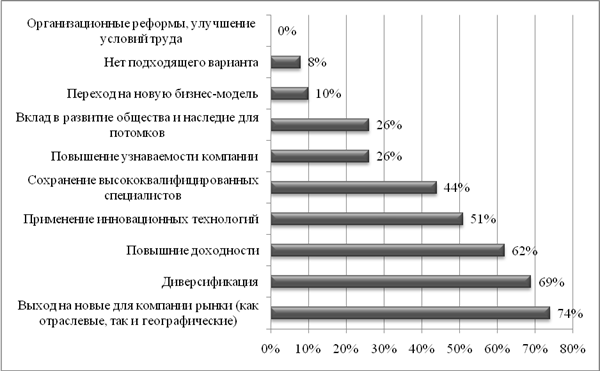

Компании в основном озабочены желанием выйти на новые рынки или расширить старые, 74% выбрали ответом на вопрос о предполагаемых будущих действиях выход на новые для компании рынки (как отраслевые, так географические); 69% озабочены диверсификацией; 62% нацелены на повышение доходности (рис. 9).

Вернемся к актуальному для большинства компаний направлению – выходу на новые рынки. Само собой, поиск новых рынков в основном подразумевает экспортную деятельность компаний. В ходе опроса было обнаружено, что 74% высокотехнологичных «газелей» ведут деятельность на зарубежных рынках, еще 15% отметили, что вели экспортную деятельность раньше.

Рисунок 9. Распределение ответов на вопрос: «Какие Ваши главные действия на пути к осуществлению целей компании?»

Источник: составлено автором.

Также было предложено оценить динамику экспорта в последние три года. Уменьшение доли экспорта не выбрала ни одна компания. Если оценивать от 74% действующих на сегодняшний день экспортеров, то из них 52% отметили увеличение экспорта за последние три года; 14% отметили увеличение экспорта более чем вдвое; 17% отметили увеличение более чем наполовину; 14 % не заметили изменений экспорта за последние три года.

Так или иначе, несмотря на рост доли экспорта тех компаний, которым удалось выйти на зарубежный рынок, эта доля все же остается довольно незначительной. Средняя величина экспорта в выручке составляет 18% (линия тренда 10,5). 28% респондентов имеют долю экспорта в выручке, превышающую 25%; у 14% доля экспорта превышает 50% (рис. 10).

Практически все компании (90%) поставляют свой продукт в страны бывшего СССР, доля экспортеров, работающих на рынках развитых стран, составляет 41%, и доля экспортеров на рынке развивающихся стран составляет 28%.

Рисунок 10. Распределение ответов на вопрос: «Если Ваша компания осуществляет экспортную деятельность, укажите примерную долю экспорта в выручке за прошлый год»

Источник: составлено автором.

С 2014 года наблюдается бесконечный поток санкций в сторону России, также и Россия вводит различные контрсанкции. По вопросу, как это сказывается на нашей экономике, существует множество противоположных мнений. Поэтому отдельно было рассмотрено влияние санкций на высокотехнологичные «газели» (рис. 11).

Рисунок 11. Распределение ответов на вопрос: «Возникают ли сложности у компании из-за санкций, которые были выдвинуты России рядом стран?»

Источник: составлено автором.

56% респондентов напрямую не коснулись санкции: 33% ответили, что никаких проблем не возникло; 23% обозначили, что не почувствовали разницу, но обозначили, что столкнулись со сложностями из-за санкций их партнеры по бизнесу.

44% напрямую испытали на себе санкции: 12% столкнулись со сложностями по поставке нужного оборудования; 10% – с поставкой комплектующих; 8% испытывают сложности с доступом на финансовые рынки; 3% признали сокращение спроса иностранными партнерами на их продукцию; 3% столкнулись с отказом от создания совместного предприятия.

Респонденты должны были оценить степень влияния санкций на их деятельность. 21% признали, что санкции значительно повлияли на их компанию: 13% коснулись большие сложности, но бизнесу они угрозу не несут; 8% признали санкции испытанием, которое угрожает будущему развитию компании. Часть респондентов (38%) признали сложности из-за санкций, но оценили их как явление малозначимое: 15% отметили наличие незначительных сложностей; 23% ощущают сложности косвенно – через своих партнеров.

28% в целом не чувствуют никакого влияния, и нашлись 13% компаний, кто видит положительный эффект от санкций, а именно уход с российского рынка зарубежных конкурентов.

Итак, высокотехнологические «газели» всецело осознают необходимость прикладывать усилия для выхода на новые рынки и увеличения экспорта. Большинство из них уже преодолели непростой барьер, вышли на зарубежные рынки и осуществили там поставки. Сейчас им необходимо раздвинуть горизонты дальше стран ближнего зарубежья, создать развитые сбытовые и сервисные сети.

Недостатки системы управления самой компании

При быстром росте и развитии необходимым условием является постоянное совершенствование внутрифирменных процедур и изменение бизнес-процессов.

Ни одна компания не выбрала вариант «Организационные реформы, улучшение условий труда» как одно из направлений развития (рис. 9), практически никто не вложил бы финансы, полученные на приемлемых условиях, в повышение квалификации и зарплат сотрудникам (рис. 3), соответственно, о реорганизации корпоративной структуры руководители не задумываются.

На вопрос о том, видят ли компании угрозу в стремительно развивающихся технологиях, 26% признались, что видят серьезные технологические вызовы; 51% не видят никаких угроз в области технологического прогресса, и 21% склоняются к тому, что большую угрозу для них представляют вызовы нетехнологического характера.

Вероятно, ошибочно будет предположить версию, что данные компании не осведомлены о наступающих новых технологиях, которые могли бы оказать влияние на их деятельность, поскольку каждая компания достаточно компетентна в области технологий.

Такая точка зрения может быть объяснена либо тем, что компании настолько уверены в себе и своих технологиях, что даже не рассматривают в качестве угрозы стремительное технологическое развитие, либо тем, что более значимые угрозы они видят в других факторах: экономических, политических, организационных и др.

Также настораживает отношение компаний к росту за счет приобретения активов. «Техногазели» больше привержены наращиванию компетенций, недостающих ресурсов и т.д. внутри компании. Абсолютное большинство не предполагают осуществить поглощение компании, обладающей нужными компетенциями: 54% не видят актуальности в данном вопросе; 23% не видят интересных для поглощения компаний; 20% видят, но не имеют ресурсов для данной сделки; и лишь 3% планируют осуществить данную сделку.

Опять же ограничением расширения сделок слияния/поглощения является отсутствие возможности у компаний привлекать финансы для этого в банках или других финансовых организациях.

Но самым большим разочарованием является то, что 54% в принципе не видят в сделках слияния/поглощения источника быстрого роста на внешнем рынке, в то время как такие сделки являются одним из самых эффективных способов для этого.

Административное и государственное влияние

Респондентам также задавался вопрос о том, какие административные барьеры больше всего препятствуют развитию их компаний.

Большинство (54%) считают наиболее проблемными недостатки нормативной базы; 46% компаний отметили отсутствие государственной поддержки; 31% отметили сложность бюрократических процедур создания новых производств; 15% упомянули таможенные барьеры и коррупцию; 10% – несовершенство судебной системы; и 8% – сложность взаимодействия с крупными госкорпорациями.

Что касается государственной поддержки, существует Указ Президента Российской Федерации от 7.05.2018г. № 204 «О национальных целях и стратегических задачах развития Российской Федерации на период до 2024 года», который предполагает повысить темпы технологического развития нашей страны. Содержание данного указа пополняется, хоть и не очень активно, различными мерами поддержки, в том числе и для высокотехнологичных компаний: с 2016 года осуществляется поддержка частных высокотехнологичных компаний; с 2017 г. повысили льготы на НИОКР; с 2018 г. отменен налог на движимое имущество организаций.

Респондентам был предложен перечень мер, появлению которых поспособствовал вышеприведенный указ президента, чтобы представители компаний могли выбрать меры, которыми они воспользовались, и оценить их результативность.

Самыми востребованными оказались целевые субсидии в рамках государственных и федеральных программ: 28% воспользовались данным видом поддержки. При глубинном интервью отмечалось, что использование данной поддержки заключается в применении бюджетных средств для разработки инноваций вместо собственных или заемных средств. То есть данная мера не повышает инновационную активность и самоорганизацию компании, другими словами, не ведет к исполнению поставленных целей.

26% прибегли к информационно-консультационной поддержке со стороны власти. Отчасти это совсем незначительный результат, учитывая темпы цифровизации государственных услуг и бизнес-процессов.

Первая пятерка наиболее востребованных мер поддержки у высокотехнологичных компаний (субсидии (28%); консалтинг (26%); поддержка госинститутов (20%); господдержка экспорта: кредиты, гарантии и др. (10%); льготные займы Фонда развития промышленности (10%)) не несут направленного, то есть адресного характера, не учитывают ни размера, ни отраслевой специфики. Малые компании в большей степени заинтересованы в финансировании, средние – в экспортных льготах, средние и крупные – в льготах на НИОКР, несмотря на сложность их администрирования.

60% компаний признали оказанную поддержку полезной, но не оказавшей существенного влияния; 10% – поддержка оказала существенную помощь в развитии, и ни один респондент не увидел в оказанной поддержке толчок, поспособствовавший ускорению развития.

Перспективность тех или иных мер государственной поддержки было решено узнавать у респондентов без предложенных вариантов ответа. На вопрос о том, какой вид господдержки мог бы существенно ускорить рост компании в ближайшие три года, респонденты отвечали в открытой форме.

Наиболее часто респонденты говорили о льготном кредитовании (31%). При этом компании нуждаются в долгосрочном дешевом кредитовании не под залог, а под проект в тех условиях, которые сложились сегодня, когда банковские процентные ставки становятся «грабительскими», а условия получения кредита становятся невыполнимыми.

Далее по частоте упоминания идут гранты на НИОКР (21%). Компании, с трудом, но все-таки могут получить кредит на производственные проекты, тогда как на разработку новой продукции вынуждены рассчитывать исключительно на собственную прибыль.

Таким образом, получение грантов на НИОКР может поспособствовать ускорению роста и выведению на новый уровень данных компаний. 13% компаний видят большие перспективы в участии в государственных программах и закупках.

Из вышеприведенного анализа можно сказать, что компании не получают полноценной структурированной государственной поддержки, благодаря которой возможно отследить объективные результаты и понять, ведут ли они к намеченным целям.

Заключение

1. Высокотехнологичные «газели» высоко ценят инновационную активность своей компании и считают ее одним из самых главных факторов конкурентоспособности.

2. В качестве подтверждающего успех критерия большинство компаний считают удовлетворенность клиентов выпускаемой ими продукцией.

3. Лидер быстрорастущих высокотехнологичных компаний играет огромную роль в жизни компании, зачастую совмещая роль главного наставника, генерального директора, ведущего оперативное управление, и технического руководителя. Такая тенденция, когда на одном человеке основная часть функций, может привести к критическим ошибкам или к остановке работы компании в случае недееспособности лидера.

Руководителям стоит распределять ответственность так, чтобы их основная функция состояла в стратегическом планировании, а также необходимо задуматься о воспитании заместителей, которые могли бы осуществлять грамотное управление при необходимых обстоятельствах.

4. «Техногазели» имеют сформировавшуюся команду, где сотрудники высокомотивированы, поскольку компания постоянно достигает новых высот, где они обеспечены достойной заработной платой и не спешат найти другое рабочее место, поэтому как таковой текучки там не наблюдается. Однако был выявлен недостаток в квалифицированных специалистах следующих технических направлений: разработчики, конструкторы, проектировщики, технологи, лаборанты и квалифицированные рабочие.

5. Большая часть респондентов уверены в своей конкурентоспособности и устойчивых лидерских позициях. Компании готовы в ближайшие пять лет перейти на новый, более высокий уровень развития. Вследствие такого перехода появятся новые технологии и разработки, которые могут существенно изменить жизнь людей в лучшую сторону, произойдет укрепление позиций на отечественном рынке, а также будут проложены пути к достижению глобального лидерства.

6. Главным барьером, который ограничивает рост компаний, является отсутствие внешнего финансирования на приемлемых условиях.

7. Один ключевой продукт данных компаний может составлять половину выручки, что также является проблемой. Респонденты озабочены диверсификацией своей продуктовой линейки и активно внедряют на рынок новые продукты, с одной стороны, для того, чтобы найти инновацию с высокой маржинальностью, с другой стороны, для того, чтобы проникнуть на новые рынки. Проникновение на новые рынки и расширение старых рынков – это первостепенная цель большинства компаний.

8. Большинство респондентов не испытывают существенных сложностей из-за санкций. Некоторые считают санкции положительным воздействием, поскольку зарубежные конкуренты уходят с рынка.

9. Компании не задумываются о реорганизации корпоративной структуры, хотя при быстром росте и развитии необходимым условием является постоянное совершенствование внутрифирменных процедур и изменение бизнес-процессов, чтобы в итоге это не стало якорем, тянущим вниз.

10. Более половины «техногазелей» не видят в сделках слияния/поглощения источник быстрого роста на внешнем рынке, в то время как такие сделки являются одним из самых эффективных способов для этого. Стоит переоценить стремление наращивать все недостающие компетенции и ресурсы самостоятельно, поскольку это может замедлить, если не полностью остановить развитие компании.

11. Государственная поддержка для высокотехнологичных компаний не имеет направленного характера, зачастую не приводит к достижению поставленных государством целей, и оценка эффективности от поддержки затруднена.

Дальнейшие исследования будут направлены на анализ стимулирующих программ для «техногазелей» в других странах. На основе данного анализа, а также полученной информации из проведенных интервью и опросов будет разработана комплексная программа государственной поддержки для высокотехнологичных российских БРК.

Источники:

2. Земцов С.П., Маскаев А.Ф. Факторы роста быстрорастущих компаний в России: опыт многоуровневого моделирования // XVIII апрельская международная научная конференция по проблемам развития экономики и общества, НИУ ВШЭ, Москва, Россия, 11-14 апреля 2017

3. Интерфакс Забег «газелей» - 2018- № 19 [Электронный ресурс] // URL: http://group.interfax.ru/ftproot/files/Vash_INT_17.pdf/ (дата обращения: 13.12.2018)

4. Интерфакс Ускорение «газелей» - 2018- [Электронный ресурс] // URL: https://www.interfax.ru/business/638489 (дата обращения 12.06.2020)

5. Имамутдинов И., Медовников Д., Розмирович С. Пройти пубертатный период // Эксперт – 2018 - № 2 - С. 12-20.

6. Механик А. Средние компании мы, как бы, не видели. Эксперт -2016 [Электронный ресурс] // URL: https://expert.ru/2016/07/15/chempionyi/ (дата обращения 23.02.2020).

7. Национальный рейтинг российских быстрорастущих технологических компаний «ТехУспех» [Электронный ресурс] // Топ «Быстрорастущие» рейтинга «ТехУспх» - 2018. URL: http://ratingtechup.ru/ (дата обращения 02.10.19)

8. Ратай Т. В., Тарасенко И. И. Научные кадры: тенденция снижения сохраняется. НИУ ВШЭ // Институт статистических исследований и экономики знаний [Электронный ресурс] // Новости 25 сентября 2019. URL: https://issek.hse.ru/news/308115412.html/ (дата обращения 23.02.2020)

9. Юданов А.Ю. «Быстрые» фирмы и эволюция российской экономики // Вопросы экономики -2016 - № 2 - С. 85–100.

10. Юданов А.Ю. Не как все: об управленческой практике фирм-газелей // Мир новой экономики -2017- № 3-4 - С. 6-12.

11. Acs Z.J., Parsons W., Tracy S. High-Impact Firms: Gazelles Revisited, Corporate Research Board // LLC Washington, DC 20037 for under Contract № SBAHQ-06-Q-0014 - June 2017.

12. Anyadike-Danes, M., Bonner, K., Hart, M. and Mason, C. Measuring Business Growth: High-growth firms and their contribution to employment in the UK // London: NESTA -2009.

13. Autio E., Arenius P., Wallenius H. (2000): Economic Impact of Gazelle Firms in Finland // Helsinki University of Technology. ISIB Working Papers - 2000- №3 -P. 23-40.

14. Brown, R. and Mawson, S. Targeted Support for High Growth Firms: Theoretical Constraints, Unintended Consequences and Future Policy Challenges // Working Papers in Responsible Banking & Finance, University of St Andrews, UK – 2015 – № 15-006

15. Birch D., Medoff J. Gazelles. In «Labor Markets, Employment Policy // Job Creation» Solomon / ed: A.R. Levenson Westview: Boulder – 1994 – P. 159–168.

16. Birch D. L. Job Creation America. How Our Smallest Companies Put the Most People to Work // Free press – 1987 - №8 – P. 7-56.

17. Claude Picart, Gazelles in France -2007 [Электронный ресурс] // URL: http://www.oecd.org/sdd/business-stats/39620961.pdf/ (Дата обращения 01.05.19).

18. Dautzenberg, K. et al. Study on Fast Growing Young Companies (Gazelles) // Summary, Bundesministerium für Wirtschaft und Technologie - 2012

[Электронный ресурс] // https://www.bmwi.de/BMWi/Redaktion/PDF/Publikationen/Studien/studie-ueber-schnell-wachsendejungunternehmen-gazellen-kurzfassung-en (Дата обращения: 04.05.2020)

19. Gruenwald R. Shaping Policy Supporting High-Growth Entrepreneurship: Reflections on EU SME Policy // Horyzonty Polityki – 2014 - P. 105-126

20. Henrekson, M. & Johansson, D. Gazelles as job creators: a survey and interpretation of the evidence // Small Business Economics -2010 - 35 (2) –P. 227 – 244

21. Hölzl W., Friesenbichler K., High-growth firms, innovation and the distance to the frontier // Economics Bulletin – 2016 - № 30 – P. 1016-1024.

22. Shaping Policy Supporting High-Growth Entrepreneurship: Reflections on EU SME Policy // Horyzonty Polityki – 2014 - Vol. 5, No 10 -.P. 105-126

23. Kircner I. Competition and Entrepreneurship [Электронный ресурс] // URL: https://papers.ssrn.com/sol3/papers.cfm?abstract_id=1496174/ (Дата обращения 12.12.2018)

24. O. Amat Salas J. Francolí, High-growth firms and gazelles in Catalonia // Published by Government of Catalonia Ministry of Innovation, Universities and Enterprise – 2010 – P. 10-39.

25. Ross Brown, Colin Mason, Suzanne Mawson Increasing «The Vital 6 Percent»: Designing effective public policy to support high growth firms // NESTA Working Paper – 2014 - P. 43-58.

26. Yudanov A., Gazelle Firms, Growth and Qualitative Changes in the Russian Economy [Электронный ресурс] // Paper for presentation at The Moscow 'Services Management' Symposium, 2011. URL: http://www.yudanov.ru/actual/128/ (Дата обращения 20.04.19)

Страница обновлена: 17.02.2026 в 20:19:10

Download PDF | Downloads: 38 | Citations: 2

Characteristics, problems and prospects of modern Russian high-tech high-growth firms development

Malyshevskaya T.E.Journal paper

Creative Economy

Volume 14, Number 8 (August 2020)

Abstract:

The research of high-growth firms (Gazelles) by identifying common behavioral, managerial and strategic trends from surveys and in-depth interviews with the most prominent representatives of this business stratum is conducted in the article. The study of Russian Gazelles is particularly relevant, since researchers do not pay due attention to this topic; and state authorities also avoid this issue. As it was revealed, the golden mean formed by these companies provides the basis for economic growth in many countries, where strong state support is provided to Gazelles to maintain and accelerate their growth rates. Unique information about the features, prospects and limitations of modern Russian high-tech Gazelles was obtained from surveys and interviews. It was also found that the lack of an affordable, comprehensive state support program creates some barriers that contribute not only to slowing down the growth of companies, but also to their withdrawal from the market. Thus, Gazelles need support in the harsh realities of the Russian economy. This study contains a pool of information for government agencies. An average portrait of the modern Russian Gazelle, both to attract attention to these companies, and to understand what support measures will be most useful, is presented in the article. Also, based on the identified, most common organizational problems, Gazelles are given recommendations on how to avoid existing mistakes.

Keywords: modern Russian high-tech high-growth firms, techno Gazelles, features, prospects and restraints, state support

JEL-classification: O33, L26, M11, M21

References:

Shaping Policy Supporting High-Growth Entrepreneurship: Reflections on EU SME Policy (2014). Horyzonty Polityki. (10). 105-126.

Acs Z.J., Parsons W., Tracy S. High-Impact Firms: Gazelles Revisited, Corporate Research Board LLC Washington, DC 20037 for under Contract № SBAHQ-06-Q-0014, June 2017.

Amat Salas O., Francolí J. (2010). High-growth firms and gazelles in Catalonia Published by Government of Catalonia Ministry of Innovation, Universities and Enterprise. 10-39.

Anyadike-Danes M., Bonner K., Hart M., Mason C. (2009). Measuring Business Growth: High-growth firms and their contribution to employment in the UK

Autio E., Arenius P., Wallenius H. (2000). Economic Impact of Gazelle Firms in Finland Helsinki University of Technology. ISIB Working Papers. (3). 23-40.

Birch D. L. (1987). Job Creation America. How Our Smallest Companies Put the Most People to Work Free press. (8). 7-56.

Birch D., Medoff J. (1994). In «Labor Markets, Employment Policy

Brown R., Mason C., Mawson S. (2014). Increasing «The Vital 6 Percent»: Designing effective public policy to support high growth firms NESTA Working Paper. 43-58.

Brown R., Mawson S. (2015). Targeted Support for High Growth Firms: Theoretical Constraints, Unintended Consequences and Future Policy Challenges Working Papers in Responsible Banking & Finance, University of St Andrews, UK. (15-006).

Claude Picart Gazelles in France - 2007Oecd. Retrieved May 01, 19, from http://www.oecd.org/sdd/business-stats/39620961.pdf/

Dautzenberg K. et al. (2012). Study on Fast Growing Young Companies (Gazelles)

Gavrilova S.V. (2015). Kontseptualnye osnovy opredeleniya vysokotekhnologichnogo sektora ekonomiki i funktsionirovaniya vysokotekhnologichnyh kompaniy [Conceptual bases for defining the high-tech sector of the economy and functioning of high-tech companies]. Ekonomika, statistika i informatika. (2). (in Russian).

Gruenwald R. (2014). Shaping Policy Supporting High-Growth Entrepreneurship: Reflections on EU SME Policy Horyzonty Polityki. 105-126.

Henrekson M., Johansson D. (2010). Gazelles as job creators: a survey and interpretation of the evidence Small Business Economics. (35(2)). 227 – 244.

Hölzl W., Friesenbichler K. (2016). High-growth firms, innovation and the distance to the frontier Economics Bulletin. (30). 1016-1024.

Imamutdinov I., Medovnikov D., Rozmirovich S. (2018). Proyti pubertatnyy period [Go through puberty]. Expert. (2). 12-20. (in Russian).

Kircner I. Competition and Entrepreneurship. Retrieved December 12, 2018, from https://papers.ssrn.com/sol3/papers.cfm?abstract_id=1496174/

Yudanov A. Gazelle Firms, Growth and Qualitative Changes in the Russian EconomyPaper for presentation at The Moscow 'Services Management' Symposium, 2011. Retrieved April 20, 19, from http://www.yudanov.ru/actual/128

Yudanov A.Yu. (2016). «Bystrye» firmy i evolyutsiya rossiyskoy ekonomiki [High-growth firms and the evolution of the Russian economy]. Voprosy Ekonomiki. (2). 85–100. (in Russian).

Yudanov A.Yu. (2017). Ne kak vse: ob upravlencheskoy praktike firm-gazeley [Not like everyone else: about the management practices of Gazelles companies]. The world of new economy. (3). 6-12. (in Russian).

Zemtsov S.P., Maskaev A.F. (2017). Faktory rosta bystrorastushchikh kompaniy v Rossii: opyt mnogourovnevogo modelirovaniya [Growth factors of high-growth firms in Russia: experience of multilevel modeling] 18th April International Academic Conference on Problems of Economy and Society Development. (in Russian).