Анализ финансовых рисков в торговых организациях и пути их снижения

Юкина Е.А.1, Конвисарова Е.В.1![]() , Испирян М.О.1, Мулюкова А.И.1

, Испирян М.О.1, Мулюкова А.И.1

1 Владивостокский государственный университет, Россия, Владивосток

Скачать PDF | Загрузок: 52

Статья в журнале

Креативная экономика (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 17, Номер 9 (Сентябрь 2023)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=54742070

Аннотация:

В рамках данной статьи рассматриваются основные риски торговых организаций финансовые риски. Изучаются основные типы финансовых рисков на торговых предприятиях и основные характерные черты данных рисков. Рассматривается то, как определить риски в данных компаниях и как отличить один их вид от других. Представляется методология анализа финансовых рисков на торговых предприятиях и основные способы оптимизация финансовых рисков на подобных предприятиях, изучается возможность их полной минимизации в компании. Целью данной статьи является проведение анализа финансовых рисков в торговых организациях и определения ключевых путей их снижения, минимизации в компании.

Ключевые слова: финансовые риски, операционный риск, риск ликвидности, риск модели, методы оценки рисков

JEL-классификация: D81, L81, M21

Введение Актуальность исследования заключается в том, что на сегодняшний день риск-менеджмент – это одно из наиболее важных направлений развития любого торгового предприятия. Риски – это подверженность компании или организации факторам, которые снизят ее прибыль или приведут к ее банкротству. Следовательно, управление рисками становится актуальным для компаний, которые хотят повышать свою экономическую безопасность и эффективность.

Литературный обзор. Рассматривая виды рисков на торговых предприятиях, можно отметить, что наиболее опасными и популярными видами рисков являются финансовые риски. Финансовый риск – это возможность потери денег на коммерческом предприятии. Согласно Бендеру и Панцу (2021), финансовые риски можно разделить на пять различных категорий. В своем исследовании они применяют структуру, основанную на алгоритме, и определяют 193 отдельных типа финансовых рисков, которые подразделяются на пять категорий: рыночный риск, риск ликвидности, кредитный риск, деловой риск и инвестиционный риск [1].

При этом некоторые более распространенные и отдельные финансовые риски на торговых предприятиях включают оценочный риск, риск ликвидности, риск модели и операционный риск. Риск ликвидности – это риск того, что ценная бумага или актив торгового предприятия не могут быть проданы на рынке достаточно быстро, чтобы предотвратить убыток (или получить необходимую прибыль).

При изучении подходов к оценке и анализу рисков, включая финансовые риски на торговых компаниях, можно выделить множество методов, применяемых для анализа данных рисков. Финансовые менеджеры часто используют разнообразные методики для оценки финансовых рисков в торговых компаниях, такие как анализ коэффициентов ликвидности, показателей структуры капитала, рентабельности, деловой активности и других. Многими современными исследователями, такими, как Пучкова М.В., Костина О.И., Козловский А.И., Юдина С.В. и другие, отмечено, что для наиболее точной оценки финансовых рисков предпочтительны экономико-математические методы или методика макроэкономической оценки финансовых рисков.

Однако следует отметить, что использование представленных авторами методик не всегда позволяет провести полный и качественный анализ финансовых рисков в торговых компаниях. Эти методики часто не учитывают показатели, непосредственно связанные с конкретными выявленными рисками.

Цель исследования – изучить текущие методы и подходы к анализу финансовых рисков в организациях и определить основные проблемы, связанные с их оценкой в торговых организациях.

Научная новизна данного исследования заключается в разработанной модели анализа финансовых рисков в торговых организациях, основанной на бизнес-процессе оценки рисков в торговых организациях.

Гипотеза исследования – существующие подходы к анализу финансовых рисков в торговых организациях не учитывают особенности деятельности торговых организаций, что приводит к несвоевременной и некачественной оценки рисков и минимизации их последствий.

Методология. В рамках данной научной статьи применяются методы анализа, синтеза, сравнения различных подходов к анализу финансовых рисков, обзора литературных источников. Стоит от отметить, что изучалась современная литература, именно так исследования является актуальным.

Результаты.

Измерение финансового риска, ценообразование финансовых инструментов и выбор портфеля основаны на статистических моделях. Если модель неверна, цифры риска, цены или оптимальные портфели неверны. Риск модели количественно определяет последствия использования неправильных моделей при измерении риска, ценообразовании или выборе портфеля.

Финансовые риски в торговых предприятиях имеют следующие характерные черты:

1 Финансовый риск обычно связан с вероятностью потери денег.

2 Наиболее часто упоминаемый финансовый риск — это вероятность того, что денежный поток компании окажется недостаточным для выполнения ее обязательств [3].

3 Кредитный риск, риск ликвидности, риск, обеспеченный активами, риск иностранных инвестиций, фондовый риск и валютный риск – все это распространенные формы финансового риска торговых компаний.

4 Инвесторы могут использовать ряд коэффициентов финансового риска для оценки перспектив торговой компании.

Рассматривая методологию оценки и анализа рисков, включая финансовые риски на торговых предприятиях, можно отметить наличие большого числа средств для анализа данных рисков. Достаточно часто для оценки финансовых рисков торговых предприятий финансовыми менеджерами применяются следующие методики: анализ коэффициентов ликвидности, анализ показателей структуры капитала, рентабельности, деловой активности и так далее. Рассматривая наиболее актуальные методики анализа финансовых рисков в торговых предприятиях представлены в исследованиях многих авторов. Так, авторами Пучковой М.В. и Костиной О.И. отмечается, что наиболее точными методами анализа финансовых рисков являются экономико-математические методы [3]. По мнению Козловской А.И. и Юдина С.В. такая методика, как макроэкономическая оценка финансового риска позволяет определить возможности возникновения данного риска и определить прогноз возможных финансовых потерь. Сама методология основывается на следующем алгоритме:

1 Анализ возможности возникновения риска.

2 Количественная и качественная оценка риска.

3 Прогноз возможных финансовых потерь [4].

При этом, стоит отметить, что использование данных методик не позволяет провести наиболее качественный анализ финансовых рисков торговых организаций, так как в рамках данных методик не проводится учет показателей, которые непосредственно связаны с выявленным рисков. Например, при существовании риска непоставки продукции в торговую компанию следует проводить анализ оборачиваемости запасов.

Стоит отметить, что современные методики анализа финансовых рисков также опираются на эконометрические модели. Однако, при использовании эконометрических моделей при анализе данных рисков необходимо учитывать, что любой будущий прогноз имеет вероятностное значение, и, следовательно, его анализ, который основан на данных прошлых периодов, не всегда может показать верный результат.

Исходя из этого, можно сделать вывод, что методика анализа финансового риска, основанная на макроэкономической оценке и на эконометрических моделях являются хоть и необходимым, но недостаточным базовым средством для оценки рисков, так как включают в себя элемент прогнозирования.

Также отметим, что в рамках методики, основанной на макроэкономической оценке, представляют интерес системно-структурные подходы, в частности, кластерный подход. Но отмечено, что это применимо только лишь для связанных с кластерами предпринимательских структур [5].

Кроме того, наиболее частоиспользуемыми подходами при анализе финансовых рисков на торговых предприятиях также являются:

1 Оценка вероятности риска. Финансовый риск как вероятность неблагоприятного исхода, потери или упущенной выгоды.

2 Оценка возможных потерь к конкретному сценарию [6].

3 Комбинированный подход, который включает в себя оценку финансового риска, как вероятности возникновения, так и размера убытков.

В таблице 1 представлен анализ преимуществ и недостатков вышеуказанных подходов к анализу финансовых рисков в торговых предприятиях.

Таблица 1 – Анализ преимуществ и недостатков вышеуказанных подходов к анализу финансовых рисков в торговых предприятиях

|

Подход

/ методика

|

Преимущества

|

Недостатки

|

|

Анализ

коэффициентов ликвидности, показателей структуры капитала, рентабельности,

деловой активности и т.д.

|

Простота

применения;

Отражает важные аспекты финансового состояния; Позволяет сравнивать показатели с аналогичными компаниями |

Может

игнорировать специфические риски для торговых предприятий;

Не всегда полноценно учитывает долгосрочные и макроэкономические аспекты развития торговых предприятий |

|

Экономико-математические

методы

|

Могут

предоставить точные и количественные оценки;

Учет разнообразных факторов и связей между ними |

Требуют

сложных математических расчетов;

Зависят от качества и точности входных данных |

|

Макроэкономический

анализ

|

Учитывает

внешние экономические факторы;

Позволяет определить связь между рисками и макроэкономическими условиями |

Ограниченная

точность по причине сложности прогнозирования макроэкономических показателей

в рамках развития деятельности торговых предприятий

|

|

Оценка

вероятности риска

|

Направлена

на определение вероятности возникновения риска

|

Не

учитывает факторы, которые связаны с масштабом убытков торговых предприятий

|

|

Оценка

возможных потерь к конкретному сценарию

|

Учитывает

размер потенциальных убытков;

Связывает риски с конкретными ситуациями |

Может

быть ограниченной в анализе разнообразных сценариев развития деятельности

торговой компании

|

|

Комбинированный

подход

|

Сочетает

анализ вероятности и размера убытков;

Позволяет оценить общий влияние рисков. |

Требует

сложной оценки вероятности и размера убытков для разных сценариев развития

торговой компании

|

Отметим, что вышеуказанные методики направлены на анализ финансовых рисков в торговых предприятиях, но при этом зависят от конкретных целей анализа, доступных данных, характера рисков и других факторов, а также не всегда учитывают особенности деятельности торговых предприятий. Следовательно, выдвигаемая гипотеза авторами данного исследования подтверждается.

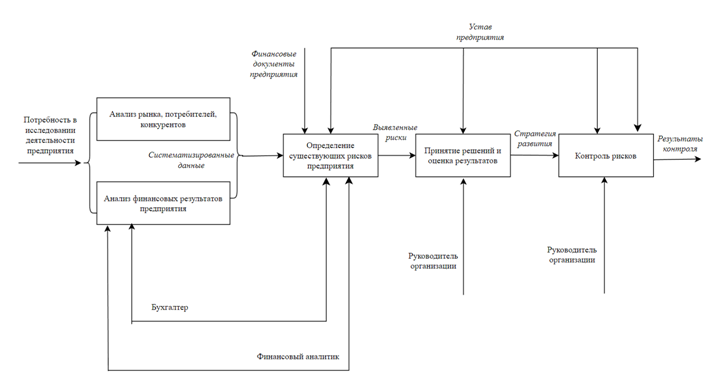

Так, при анализе финансовых рисков стоит учитывать недостатки текущих методик и использовать универсальную методику, которая позволила бы проводить оценку финансовых рисков, опираясь на форму бизнеса, структуру его деятельности, отрасль [7]. На рисунке 1 представлена универсальная модель анализа финансовых рисков на торговом предприятии.

Источник: [составлено автором]

Рисунок 1 – Модель оценки финансовых рисков на торговых предприятиях

В рамках данной модели представлены основная документация, на которую стоит опираться при проведении анализа, представлены основные должностные лица, участвующие при анализе. Отметим, что данная модель включает в себя методику анализа финансовых результатов (рентабельности, деловой активности, ликвидности и т.д.) [8]. После определения финансовых результатов предприятия происходит анализ финансовых рисков при помощи комбинированного подхода. Такой подход включает следующие количественные методики: оценку риска банкротства, оценку рисков внешней среды и т.д.

Отметим, что использование комбинированного подхода анализа финансовых рисков на торговом предприятии в рамках данной модели обуславливается также тем, что данный подход позволяет не только оценить вероятность риска, но и оценить возможный ущерб [9].

После проведенной оценки финансовых рисков на предприятии проводится контроль рисков, то есть их оптимизация. Основными путями оптимизации (снижения) финансовых рисков торгового предприятия в рамках данной модели выступают:

1 Диверсификация.

2 Распределение рисков.

3 Внутреннее страхование.

4 Уход от риска [10].

5 Повышение финансовой устойчивости торгового предприятия.

6 Внешнее и внутреннее страхование рисков [11].

При этом, такой метод, как уход от риска хоть и является наиболее простым и удобным для торговых предприятий, его использование возможно не во всех случаях. Наиболее очевидным это является в ситуации возникновения непредвиденных рисков, которые уже повлекли за собой финансовые потери. Лучшим способом оптимизации является повышение финансовой устойчивости торгового предприятия, так как это позволяет минимизировать даже непрогнозируемые риски [12]. При этом, чтобы избежать риск неплатежеспособности торгового предприятия, целесообразно использовать внешнее и внутреннее страхование. Однако, стоит учитывать, что сам институт страхования финансовых рисков в Российской Федерации практически не представлен [13; 14; 15]. И, следовательно, использовать данный способ снижения финансовых рисков целесообразно при наличии на торговом предприятии системы выявления и оптимизации рисков, так как финансовое страхование (как внешнее, так и внутреннее) следует определять как вспомогательный инструмент [16].

Выводы. Таким образом, отметим, что финансовые риски – это одна из значимых сфер развития торгового предприятия, на которую необходимо обращать внимание. На сегодняшний день не существует единой методики оценки финансовых рисков на торговом предприятии, а также существует ряд недостатков в текущих методиках. При анализе рисков на торговом предприятии целесообразно опираться на комбинированных подход, который ориентируется на количественные методы оценки финансовых рисков.

Отмечено также, что оптимизация финансовых рисков может быть также осуществлена различными управленческими способами, и выбор данных способов зависит напрямую от конкретных особенностей деятельности торгового предприятия.

Источники:

2. Шведова Н.Ю., Костина О.И. Финансовые риски коммерческой организации и способы их оптимизации // Modern Science. – 2019. – № 5-4. – c. 170-173.

3. Пучкова М.В., Костина О.И. Использование экономико-математических методов в управлении финансовыми ресурсами коммерческой организации // Современные экономика и общество: научный взгляд молодых: Сборник статей и тезисов докладов XII международной научно-практической конференции студентов, магистрантов и аспирантов (Книга 2). Челябинск, 2016. – c. 144-147.

4. Козловская А.И., Юдин С.В. Направления системы управления финансовыми рисками организации // Научно-методический электронный журнал Концепт. – 2019. – № 4. – c. 209-216. – doi: 10.24411/2304-120X-2019-14024.

5. Мальцева Г.И, Мельник Д.В., Костина О.И. Направления оптимизации предпринимательских рисков при реализации кластерного подхода в Калужской области // Лучшая научно-исследовательская работа 2018: Сборник статей XIV Международного научно-исследовательского конкурса. Пенза, 2018. – c. 73-77.

6. Алиева К.С. Управление инвестиционными рисками // Экономический вестник Донбасса. – 2020. – № 1(59). – c. 33-36. – doi: 10.12958/1817-3772-2020-1(59)-33-36.

7. Бектал А.А. Управление рисками // Вестник науки. – 2021. – № 3(36). – c. 34-38. – doi: RLOCL.

8. Вагапов Т.С. Управление рисками в организации // Международный журнал прикладных наук и технологий Integral. – 2018. – № 2. – c. 5.

9. Варзунов А.В., Торосян Е.К., Сажнева Л.П. Анализ и управление бизнес-процессами. / Учебное пособие. - СПб.: Университет ИТМО, 2016. – 114 c.

10. Варюха Ю.Е. Формирование бизнес-процессов организации // Символ науки. – 2017. – № 2. – c. 35-38.

11. Васильева Я.А. Управление рисками: классификация и методы управления // Общество: политика, экономика, право. – 2020. – № 12(89). – c. 106-110. – doi: 10.24158/pep.2020.12.17.

12. Винокур И.Р. Методика анализа и управления рисками. Количественная оценка рисков // Вестник Пермского национального исследовательского политехнического университета. Социально-экономические науки. – 2020. – № 1. – c. 204-217. – doi: 10.15593/2224-9354/2020.1.16.

13. Винокур И.Р. Методика анализа и управления рисками // Вестник Пермского национального исследовательского политехнического университета. Социально-экономические науки. – 2019. – № 3. – c. 93-108. – doi: 10.15593/2224-9354/2019.3.8.

14. Конвисарова Е.В., Семенова А.А. Особенности методического инструментария анализа финансового состояния субъектов малого бизнеса // Территория новых возможностей. Вестник Владивостокского государственного университета экономики и сервиса. – 2017. – № 1(36). – c. 86-94.

15. Конвисарова Е.В., Непрокин А.В., Конвисаров А.Г. Пути улучшения финансового состояния малого строительного предприятия // Вектор науки Тольяттинского государственного университета. Серия: Экономика и управление. – 2016. – № 2(25). – c. 22-27. – doi: 10.18323/2221-5689-2016-2-22-27.

16. Конвисарова Е.В., Музыка К.В. Анализ финансового состояния предприятия и основание решение по предупреждению угроз экономической безопасности // Актуальные вопросы современной экономики. – 2018. – № 4. – c. 256-263.

Страница обновлена: 15.11.2025 в 06:32:35

Download PDF | Downloads: 52

Analysis of financial risks in trading companies and ways of their reduction

Yukina E.A., Konvisarova E.V., Ispiryan M.O., Mulyukova A.I.Journal paper

Creative Economy

Volume 17, Number 9 (September 2023)

Abstract:

The article considers the main risks of trading companies. These are financial risks. The main types of financial risks at trading companies and the main characteristics of these risks are studied. The article considers how to identify risks in these companies and how to distinguish one type from others. The methodology of the analysis of financial risks at trading companies and the main ways to optimize financial risks at such companies are presented; the possibility of their complete minimization in the company is studied. The purpose of this article was to analyze financial risks in trading companies and identify key ways to reduce and minimize them.

Keywords: financial risks, operational risk, liquidity risk, risk models, risk assessment methods

JEL-classification: D81, L81, M21

References:

Panz, Sven general framework for the identification and categorization of risks: an application to the context of financial markets (2021). Journal of Risk. 23 21-49.

Alieva K.S. (2020). Upravlenie investitsionnymi riskami [Investment risk management]. Ekonomicheskiy vestnik Donbassa. (1(59)). 33-36. (in Russian). doi: 10.12958/1817-3772-2020-1(59)-33-36.

Bektal A.A. (2021). Upravlenie riskami [Risk management]. Vestnik nauki. 4 (3(36)). 34-38. (in Russian). doi: RLOCL.

Konvisarova E.V., Muzyka K.V. (2018). Analiz finansovogo sostoyaniya predpriyatiya i osnovanie reshenie po preduprezhdeniyu ugroz ekonomicheskoy bezopasnosti [Analysis of the financial condition of the enterprise and the basis of the decision to prevent threats to economic security]. Aktualnye voprosy sovremennoy ekonomiki. (4). 256-263. (in Russian).

Konvisarova E.V., Neprokin A.V., Konvisarov A.G. (2016). Puti uluchsheniya finansovogo sostoyaniya malogo stroitelnogo predpriyatiya [The ways of improvement of financial state of small construction company]. Journal «Vector of Science of Togliatti State University. Series: Economics and Management». (2(25)). 22-27. (in Russian). doi: 10.18323/2221-5689-2016-2-22-27.

Konvisarova E.V., Semenova A.A. (2017). Osobennosti metodicheskogo instrumentariya analiza finansovogo sostoyaniya subektov malogo biznesa [Features methodological tools of analysis of the financial condition of small businesses]. Territory of New Opportunities: Vladivostok State University of Economics and Service Bulletin. 9 (1(36)). 86-94. (in Russian).

Kozlovskaya A.I., Yudin S.V. (2019). Napravleniya sistemy upravleniya finansovymi riskami organizatsii [Directions of the organization's financial risk management system]. Scientific and methodical electronic journal Concept. (4). 209-216. (in Russian). doi: 10.24411/2304-120X-2019-14024.

Maltseva G.I, Melnik D.V., Kostina O.I. (2018). Napravleniya optimizatsii predprinimatelskikh riskov pri realizatsii klasternogo podkhoda v Kaluzhskoy oblasti [The direction of optimization of business risks in the implementation of the cluster approach in the Kaluga region] Best Research Paper 2018. 73-77. (in Russian).

Puchkova M.V., Kostina O.I. (2016). Ispolzovanie ekonomiko-matematicheskikh metodov v upravlenii finansovymi resursami kommercheskoy organizatsii [The use of economic and mathematical methods in the management of financial resources of a commercial organization] Modern economy and society: a scientific view of the young. 144-147. (in Russian).

Shvedova N.Yu., Kostina O.I. (2019). Finansovye riski kommercheskoy organizatsii i sposoby ikh optimizatsii [Financial risks of a commercial organization and ways to optimize them]. Modern Science. (5-4). 170-173. (in Russian).

Vagapov T.S. (2018). Upravlenie riskami v organizatsii [Risk management in the organization]. Mezhdunarodnyy zhurnal prikladnyh nauk i tekhnologiy Integral. (2). 5. (in Russian).

Varyukha Yu.E. (2017). Formirovanie biznes-protsessov organizatsii [Formation of business processes of the organization]. The symbol of science. 1 (2). 35-38. (in Russian).

Varzunov A.V., Torosyan E.K., Sazhneva L.P. (2016). Analiz i upravlenie biznes-protsessami [Analysis and management of business processes] SPb.: Universitet ITMO. (in Russian).

Vasileva Ya.A. (2020). Upravlenie riskami: klassifikatsiya i metody upravleniya [Risk management: classification and management methods]. Society: politics, economics, law. (12(89)). 106-110. (in Russian). doi: 10.24158/pep.2020.12.17.

Vinokur I.R. (2019). Metodika analiza i upravleniya riskami [The method of risk analysis and management]. Vestnik Permskogo natsionalnogo issledovatelskogo politekhnicheskogo universiteta. Sotsialno-ekonomicheskie nauki. (3). 93-108. (in Russian). doi: 10.15593/2224-9354/2019.3.8.

Vinokur I.R. (2020). Metodika analiza i upravleniya riskami. Kolichestvennaya otsenka riskov [Method of analysis and risk management. Quantitative risk assessment]. Vestnik Permskogo natsionalnogo issledovatelskogo politekhnicheskogo universiteta. Sotsialno-ekonomicheskie nauki. (1). 204-217. (in Russian). doi: 10.15593/2224-9354/2020.1.16.