Влияние малого бизнеса на формирование налоговых доходов местного бюджета

Иневатова О.А.1, Галушко М.В.1, Огородникова Д.А.1

1 Оренбургский государственный университет, Россия, Оренбург

Скачать PDF | Загрузок: 65 | Цитирований: 7

Статья в журнале

Экономика, предпринимательство и право (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 10, Номер 4 (Апрель 2020)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=42900291

Цитирований: 7 по состоянию на 07.12.2023

Аннотация:

В статье рассмотрено влияние малого бизнеса на формирование налоговых доходов местного бюджета. Выполнен анализ состояния малого бизнеса на примере муниципального образования город Бузулук за 2017-2019 гг. Исследована среднесписочная численность работников на малых предприятиях, создающих основу для развития частного капитала в муниципальном образовании. Рассмотрен вклад малого бизнеса в формировании налоговых доходов местного бюджета. Представлен план мероприятий по увеличению налоговых платежей в бюджет муниципального образования город Бузулук. Освещаются направления, возможности поддержки и развития малого бизнеса в регионах и на местном уровне, которые будут способствовать снижению налоговой нагрузки и тем самым увеличению количества субъектов малого бизнеса в регионе.

Ключевые слова: малый бизнес, налоговые доходы, местный бюджет, формирование доходов местного бюджета, направления поддержки и развития малого предпринимательства в регионах и на местном уровне

JEL-классификация: L26, H71, H72

Введение. В социально-экономическом развитии любой страны малое предпринимательство является генератором структурных преобразований в обществе и в экономике, выступает катализатором экономического роста. Роль малого бизнеса в экономике сложно переоценить: именно здесь создаются новые рабочие места, внедряют технологические разработки и новшества, что в конечном итоге способствует полноценному развитию экономики страны. Для российской практики актуальна и объективно необходима активизация механизма реализации возможностей по обеспечению устойчивости развития бизнеса, повышению эффективности его организации и процесса управления им, данные направления требуют целостного анализа факторов, которые могут влиять на изменение их качественных характеристик.

Актуальность. В последнее время развитию и поддержке малого предпринимательства уделяется большое внимание. Так, основным направлением деятельности до 2020 г. и в плановом периоде до 2030 г. Правительство РФ в Стратегии инновационного развития России обозначило развитие малого и среднего предпринимательства на местном уровне и в регионах и увеличение доли малых и средних предприятий в ВВП страны до 40 %. Основными субъектами, на которые возложена реализация данной функции, являются органы государственной власти всех уровней, а также органы местного самоуправления. Поэтому необходимость совместного взаимодействия малого бизнеса и органов местного самоуправления по вопросам поддержки малого предпринимательства представляет собой актуальную задачу.

Цель исследования – оценить влияние малого бизнеса на формирование налоговых доходов местного бюджета, выявить сопутствующие проблемы развития малого предпринимательства в регионе и муниципалитетах, а также конкретизировать и уточнить направления поддержки и развития малого предпринимательства в регионах и на местном уровне.

Элементы научной новизны:

1. Выявлены тенденции развития малого предпринимательства в регионе и муниципалитете, в том числе отраслевая структура налогоплательщиков.

2. Рассмотрены доходы местного бюджета и специальные режимы налогообложения предпринимателей.

3. Проведена оценка мероприятий по поддержке малого бизнеса в муниципалитете.

4. Выявлена взаимосвязь между развитием малых предприятий и ростом налоговых поступлений в местный бюджет.

5. Уточнены направления поддержки и развития малого предпринимательства на местном уровне.

Методы. В ходе исследования применялись следующие методы: синтеза и анализа, дедукции и индукции, логический, табличный, статистической обработки экономической информации.

Практическая значимость. Существует четкая взаимосвязь между ростом числа малых предприятий на местах и ростом налоговых поступлений в местные бюджеты, поэтому местные власти должны обеспечить малому бизнесу комфортные условия для становления и развития. Практическая значимость статьи заключается в возможности использования ее выводов для формирования стратегии муниципальных образований в рамках оценки потенциала малого бизнеса для развития муниципалитета.

Многие предприниматели на местном уровне участвуют в работе законодательных и исполнительных органов власти, помогая при разработке экономических программ развития муниципалитетов и регионов, в ходе разработки которых необходимо уметь предвидеть проблемы малого бизнеса в рамках частного партнерства; проанализировать и сравнить сложившуюся ситуацию у себя с тенденциями развития в других муниципалитетах; выделить наиболее приоритетные направления развития; обрисовать сценарии развития малого бизнеса и выделить возможные управленческие решения при реализации каждого сценария на территории муниципалитета; найти точки взаимодействия со всеми участниками процесса стратегического планирования и прогнозирования развития муниципального образования.

На современном этапе роль малого и среднего бизнеса еще более возрастает в условиях экономического кризиса: крупные предприятия сокращают объемы и оптимизируют затраты, что усиливает рост социально-экономических проблем, тогда как малые и средние предприятия обеспечивают самозанятость, противодействуют безработице, поддерживают социальную стабильность в обществе и обеспечивают налоговые поступления в местные бюджеты. Высокая значимость планомерного и эффективного развития малого предпринимательства в регионах, а также осуществление данными субъектами своих социальных и экономических функций обусловливают необходимость исследования проблем, а также направлений поддержки и развития малого предпринимательства в регионах и на местном уровне и определяют актуальность данной темы.

Увеличение налоговой нагрузки – одна из основных проблем, с которыми сталкиваются субъекты малого бизнеса, что в целом приводит к негативным последствиям развития малого предпринимательства, в том числе сокращению количества малых предприятий и, соответственно, среднесписочной численности работающих на данных предприятиях.

По мнению авторов, малые предприятия принимают большое участие в формировании доходов местного бюджета: они производят отчисления в бюджеты, которые взимаются с прибыли. Во многих западных странах вклад малого и среднего предпринимательства в формирование местных, да и национальных бюджетов является определяющим и обеспечивает до 35–40 % всех налоговых поступлений. В России данный показатель значительно ниже – в доходах местных бюджетов около 15–20 %, а в доходах бюджетов регионов – менее 10 % [6] (Zotikov, 2018). Поэтому существует мнение, что налоговая нагрузка на малый бизнес недостаточна. В то же время малый бизнес является источником доходов для местного населения, так как формирует рабочие места в муниципалитетах. Также, на наш взгляд, от развития малого предпринимательства в муниципалитете напрямую зависит рост среднего класса, что является определяющим фактором социальной напряженности общества. При этом начиная с 2010 года постоянно возрастает доля неналоговых и налоговых поступлений от малого бизнеса в бюджеты муниципальных образований, рост которых прогнозируется и в будущем. Поэтому одним из основных направлений поддержки малого бизнеса в муниципалитетах будет являться снижение налоговой нагрузки с малых предприятий, что не позволит использовать различные схемы ухода от налогообложения, «серые» схемы ведения хозяйственной деятельности. Данные мероприятия позволят повысить эффективность деятельности самих предприятий, будут способствовать повышению уровня рентабельности производства, а значит и рентабельности активов малых предприятий, что в итоге позволит повысить процент привлечения инвестиций в данный сектор экономики. Данные направления определяют научную новизну исследования.

Среди отечественных экономистов, занимающихся проблемами развития малого предпринимательства, следует выделить работы М.М. Ахметзяновой, А.Ш. Галимовой [1] (Akhmetzyanova, Galimova, 2013), М.Н. Арнаут [2] (Arnaut, 2017), А.А. Байтурсунова [3] (Baytursunov, Gusov, 2016), В.Я. Горфинкеля [4] (Gorfinkel, 2016), Н.Л. Гущиной [5] (Gushchina, Ilyina, 2016), Н.З. Зотикова [6] (Zotikov, 2018), О.А. Кузьменко, А.А. Кузьмичева [10], Р.Л. Олими [11] (Olimi, Komarova, 2016), В.Г. Панскова [12] (Panskov, 2018), Н.Ю. Сайбеля [16] (Saybel, Saybel, 2015), Я.В. Сафоновой [17] (Safonova, 2018), Е.В. Симоновой [18] (Simonova, 2017), Д.Ф. Хафизова [20] (Khafizov, Khismatullin, 2018). В них рассматриваются современные тенденции в развитии малого бизнеса, отраслевая специфика малых предприятий, особенности развития в региональном аспекте, выделяются проблемы.

Во многих муниципальных образованиях в России ситуация с развитием малого предпринимательства схожа: процент малых предприятий увеличивается, в основном это предприятия, функционирующие в оптовой, розничной торговле и сфере услуг. Эта тенденция объяснима, так как данный сектор экономики характеризуется небольшими сроками оборота капитала, что существенно снижает риски предпринимательской деятельности. Также средний уровень рентабельности в данном секторе экономики выше, чем, например, в промышленности. Эти факторы являются определяющими при становлении и развитии бизнеса для многих предпринимателей и повышают его привлекательность. Но данные факторы имеют отрицательное значение с точки зрения эффективности существующей системы налогообложения: среди малых преобладает доля предприятий оптовой и розничной торговли и сферы услуг, при этом инвестиции в основной капитал на этих предприятиях не увеличиваются, не капитализируются микропредприятия, не переходят в разряд малых, а малые в разряд средних, что говорит о недостатках существующей системы налогообложения.

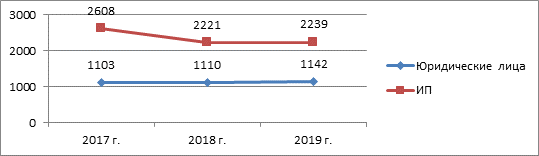

Так, на территории города Бузулука Оренбургской области с 2017 по 2019 год происходит рост индивидуальных предпринимателей по сравнению с юридическими лицами практически в два раза (рис. 1).

Рисунок 1. Количество субъектов малого бизнеса г. Бузулука в 2017–2019 годах, ед.

Источник: [7, 8, 9].

На протяжении анализируемого периода ежегодно увеличивался процент таких субъектов малого предпринимательства, как юридические лица, на 3,5 %. Количество индивидуальных предпринимателей с 2017 по 2018 год снизилось на 15 %, одна из причин данной тенденции определяется постоянным увеличением размера обязательных страховых взносов в государственные внебюджетные фонды. Но в 2019 году ситуация немного выровнялась, и по сравнению с 2018 годом рост числа субъектов малого предпринимательства составил 0,8 %.

Что касается отраслевой структуры субъектов малого бизнеса за этот же период, то можно увидеть, что произошло увеличение обрабатывающих производств (на 36,8 %), предприятий общепита (на 13 %); снижение можно увидеть на предприятиях по транспортировке и хранению (на 6 %), предприятий оптовой и розничной торговли и предприятий по ремонту автотранспортных средств (на 15,8 %). При этом наибольшее количество предпринимателей зарегистрировано в торговле и сфере услуг (табл. 1).

Таблица 1

Отраслевая структура малых предприятий по видам экономической деятельности в г. Бузулуке, единиц

|

Вид деятельности (ВЭД)

|

2017 г.

|

2018 г.

|

2019 г.

|

|

Рыболовство и охота, хозяйство лесное

и сельское

|

25

|

22

|

26

|

|

Полезные ископаемые – добыча

|

31

|

32

|

32

|

|

Производства, в т.ч. обрабатывающие

|

68

|

88

|

93

|

|

Кондиционирование воздуха, обеспечение газом

и паром, электрической энергией

|

6

|

6

|

5

|

|

Организация сбора отходов,

водоотведение, водоснабжение

|

11

|

11

|

11

|

|

Сфера строительства

|

98

|

94

|

92

|

|

Розничная и оптовая торговля,

ремонт автосредств

|

341

|

306

|

287

|

|

Хранение и транспортировка

|

185

|

183

|

174

|

|

Предприятия общественного питания, деятельность

гостиниц

|

23

|

30

|

26

|

|

Информация и связь

|

35

|

33

|

34

|

|

Операции с недвижимым имуществом

|

72

|

74

|

74

|

|

Прочие

|

251

|

230

|

223

|

|

Всего

|

1103

|

1110

|

1142

|

Таким образом, за анализируемый период с 2017 по 2019 год количество индивидуальных предпринимателей сократилось на 14,1 %. Сокращение произошло в основном за счет снижения субъектов малого бизнеса в таких видах экономической деятельности, как розничная и оптовая торговля, услуги по ремонту автотранспортных средств, услуги по транспортировке и хранению, гостиничный бизнес и услуги общественного питания.

Малое предпринимательство основано на предприимчивости молодых людей, способно разрабатывать и внедрять новые технологии, создавать новые рабочие места, при этом учитывать местные условия, посредством чего оно закладывает фундамент для развития в муниципалитете частного капитала и повышает уровень налоговых поступлений в муниципальные бюджеты.

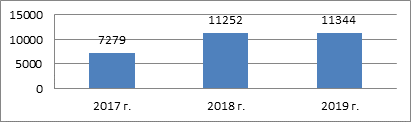

Проанализируем среднесписочную численность работников, которые числились на малых предприятиях с 2017–2019 гг.

Рисунок 2. Среднесписочная численность постоянных работников, чел.

Источник: [7, 8, 9].

Из рисунка 2 можно заметить тенденцию к увеличению среднесписочной численности постоянных работников, занятых на малых предприятиях г. Бузулука, на всем рассматриваемом периоде. Так, в 2018 г. произошел рост количества работников на 3973 человека по сравнению с 2017 г., составив 54 %.

Рассмотрим вклад малых предприятий города Бузулука при формировании налоговых доходов местного бюджета.

Таблица 2

Анализ доходов местного бюджета г. Бузулука, в млн руб.

|

|

2017 г.

|

2018 г.

|

2019 г.

|

2019 г. к 2017 г.,

в %

|

|

Доходы – всего

|

1276,5

|

1315,9

|

1454,7

|

113,9

|

|

Доходы налоговые

|

561,2

|

593,8

|

662,2

|

117

|

|

В том числе на совокупный доход

|

165

|

171,5

|

175

|

106

|

|

УСН

|

112,8

|

124,4

|

127,2

|

112,7

|

|

ЕНВД

|

40,4

|

35,3

|

35,7

|

88,4

|

|

ПСН

|

11,7

|

11,8

|

12,1

|

103,4

|

|

Налог на совокупный доход (доля в %):

|

|

|

|

|

|

В сумме всех доходов (доля)

|

12,9

|

13

|

12

|

93

|

|

В сумме налоговых доходов (доля)

|

29,4

|

28,9

|

26,4

|

89,8

|

|

Специальные налоговые режимы в сумме

налога на совокупный доход (доля), %: |

|

|

|

|

|

УСН

|

68,4

|

72,5

|

72,7

|

106,3

|

|

ЕНВД

|

24,5

|

20,5

|

20,4

|

83,3

|

|

ПСН

|

7,1

|

6,9

|

6,9

|

97,2

|

Исходя из данных таблицы 2, в 2019 году по сравнению с базовым годом доходы бюджета города Бузулука увеличились на 13,9 % при увеличении за указанный период всех налоговых доходов на 17 %. При этом на 6 % увеличился налог на совокупный доход, который уплачивают субъекты малого бизнеса, применяющие специальные налоговые режимы, в том числе по УСН – на 12,7 %. Таким образом, одной из причин повышения показателя совокупного дохода стал рост налогооблагаемой базы по налогу, взимаемому в связи с применением УСН. Доля налога на совокупный доход, который уплачивают субъекты малого бизнеса, составил в 2019 году 26,4 % всех налоговых поступлений и 12 % в сумме всех доходов муниципалитета.

Одним из специальных налоговых режимов, посредством которого пополняется местный бюджет, является единый налог на вмененный доход для отдельных видов деятельности. Его величина имела отрицательную динамику в 2019 году по сравнению с базовым годом и составила 11,6 %. Данное уменьшение показателя характеризуется, прежде всего, отменой ЕНВД в 2021 году. В связи с этим изменением предприниматели стараются заранее перейти на другую систему налогообложения.

Как показало проведенное исследование, количество малых предприятий, которые применяют специальные налоговые режимы и уплачивают налог на совокупный доход, в общей сумме доходов местного бюджета составляет 12–13 %, а в общей сумме налоговых доходов местного бюджета – 26–29 %.

Финансовым управлением администрации города Бузулука ежегодно разрабатывается План мероприятий по увеличению налоговых и других обязательных платежей в бюджет города Бузулука. Следовательно, город заинтересован в развитии малого предпринимательства как одного из основных источников пополнения налоговых доходов местного бюджета.

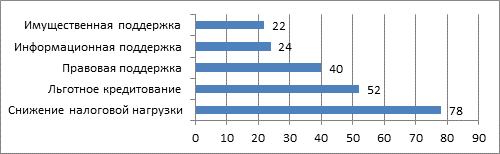

В 2019 году независимым агентством маркетинговых и социологических исследований Magram Market Research был представлен отчет о результатах исследования состояния и развития малого и среднего предпринимательства в России, в частности был проведен соцопрос предпринимателей о том, какие, по их мнению, меры поддержки со стороны государства будут способствовать развитию малого бизнеса в дальнейшем (рис. 3).

Рисунок 3. Данные опроса предпринимателей об актуализации направлений господдержки малого бизнеса, в %

Источник: [19].

Как видно из рисунка 3, по мнению самих предпринимателей, снижение налоговой нагрузки станет одним из основных факторов развития малого предпринимательства в РФ.

Так, в г. Бузулуке налоговыми каникулами воспользовались 2 индивидуальных предпринимателя, осуществляющих предпринимательскую деятельность в производственной сфере. Еще 4 предпринимателя получили финансовую поддержку от микрофинансовых корпораций Оренбургской области на общую сумму 8,85 млн рублей (Корпорация развития МСП, Оренбургский областной фонд поддержки предпринимательства, Гарантийный фонд Оренбургской области). В 2019 году многофункциональным центром было оказано 502 услуги по принципу «единого окна». Ежегодно проводятся городские бизнес-форумы «Территория бизнеса – территория успеха», где до предпринимателей доводится информация о финансировании их деятельности, возможностях по привлечению инвестиций в бизнес, применении механизма муниципально-частного партнерства в инвестиционных проектах и других проблемных местах ведения бизнеса. Результатом выполнения показателей целевых моделей является упрощение процедур ведения бизнеса и повышение инвестиционной привлекательности муниципального образования город Бузулук.

Заключение

Так как малое предпринимательство – это один из основных источников налоговых поступлений, соответственно, развитие малого бизнеса будет способствовать расширению налоговых поступлений в местные бюджеты. Но при этом нами были выявлены следующие проблемы развития малого предпринимательства: нагрузка на малое предпринимательство увеличивается, также увеличиваются налоги, которые они уплачивают в местные бюджеты, следовательно, местные программы содействия малому бизнесу не работают должным образом. При этом выявлено, что сама действующая система налогообложения несовершенна: в большей степени облагаются налогами малые предприятия независимо от сфер их деятельности, степени инновационной активности, капитализации бизнеса (в отличие, например, от индивидуальных предпринимателей, налоговая нагрузка на которых не так велика). Выявленные проблемы можно решить на уровне Федерации: необходимо разработать меры по совершенствованию самой системы налогообложения, которые будут способствовать увеличению доли малого предпринимательства в формировании доходов бюджетов регионов и муниципалитетов. Поэтому необходимо органам государственной власти всех уровней и органам местного самоуправления обратить внимание на развитие и конкретизацию следующих направлений поддержки и развития малого предпринимательства в регионах и на местном уровне:

– Уменьшение реальной фискальной нагрузки на малый бизнес. Это возможно за счет снижения тарифа по взносам на социальное страхование примерно наполовину. Эта мера поможет увеличить прозрачность бизнеса, вывести из «тени» деятельность большинства малых предприятий. При этом данная мера не увеличит нагрузку на государственные внебюджетные социальные фонды и не приведет к их серьезным потерям, потому что доля малого бизнеса в обеспечении прироста доходов государства велика и ежегодно возрастает.

– Изменение льгот по налогам. Государство разработало меры по снижению налоговой нагрузки на малый бизнес, но этого недостаточно. Необходимо пересмотреть всю систему налогового стимулирования: это и пересмотр действующих налоговых льгот, и изменение специальных налоговых режимов. Например, на сегодняшний день уже не отвечает требованиям специальный налоговый режим в форме ЕНВД, который необходимо отменить. Для индивидуальных предпринимателей необходимо пересмотреть условия перехода на уплату налога в виде патента, при этом следует ограничивать круг предпринимателей, которые работают на условиях уплаты патента. Для малых предприятий необходимо пересмотреть условия выплаты УСН, в данном случае возможно установление наиболее льготных условий по предоставлению инвестиционных налоговых кредитов.

Год назад начала работу программа по льготному кредитованию для малого бизнеса (90 банков, участвующих в программе, выдают предпринимателям кредиты по сниженной ставке до 8,5 % годовых, а государство компенсирует кредитным организациям недополученную прибыль [21]).

– Реорганизация законодательных актов. Чтобы увеличить долю предприятий МСП в экономике страны, нужно провести полную реорганизацию законодательных актов, регулирующих эту сферу деятельности, а также пересмотреть принципы налогообложения. Сейчас МСП практически зажаты в тисках контроля, проверок и налогов, что негативно сказывается на предприятиях. Сейчас у нас в стране огромное количество органов контроля и надзора, которые следят за выполнением различных требований к бизнесу (таких требований – 2 миллиона [19]). Такое количество требований бизнес просто не в состоянии выполнить.

– Оптимизация действующей системы налогообложения, в том числе в отношении реализации функций налогообложения. Необходимо осуществить переход к реализации активно-стимулирующей фискальной функции налогообложения. Основная идея направлений налоговой политики до 2020 года – это сохранение налоговой нагрузки на малый бизнес для всей массы малых и средних предприятий, независимо от вида их деятельности, но предпринимательская активность характеризуется в первую очередь объемами инвестиций в свое дело, собственной выручкой, а не числом существующих предприятий. Основная доля малых предприятий функционирует в сфере услуг и торговле, не расширяя, не капитализируя свой бизнес. Поэтому необходимо разработать меры, которые будут стимулировать малые предприятия к расширению, росту, путем вложений в собственное дело, в инвестиции, предоставляя таким предприятиям налоговые льготы, например, путем уменьшения налогов на приобретаемые ими основные средства. При этом вопросы стимулирования активных в инвестиционной деятельности малых предприятий в отношении налоговых льгот целесообразнее передать органам власти субъектов РФ. Также возможно рассмотреть льготные условия в отношении налоговой нагрузки, исходя из таких критериев, как инновационность и общественная значимость малых предприятий.

Поддержка субъектов малого бизнеса на всех уровнях власти, начиная с органов государственной власти РФ, субъектов РФ и заканчивая органами местного самоуправления, и разработка соответствующей программы действий позволит получить позитивный социальный и экономический эффект от государственных преобразований системы малого предпринимательства. Выполняя программу «Стратегия инновационного развития России на период до 2030 года», наша страна осуществит важнейший шаг в направлении развития малого и среднего предпринимательства на местном уровне и в регионах и значительно увеличит долю малых и средних предприятий в ВВП страны.

Совершенствование системы налогообложения малого бизнеса позволит увеличить долю малого предпринимательства в формировании доходов местных и региональных бюджетов. Снижение налоговой нагрузки, сокращение количества норм и требований для бизнеса, исходя из отраслевой специфики деятельности предприятий, степени их инновационности, общественной значимости, инвестиционной активности, а также обеспечение сферы малого бизнеса дешевыми кредитами будет являться гарантом формирования необходимого потенциала для развития данного сектора экономики и государства в целом.

Источники:

2. Арнаут, М.Н. Классификация предпринимательства для целей определения принципов его развития // В сборнике: «Актуальные вопросы права, экономики и управления». Сборник статей X Международной научно-практической конференции: в 2 частях. – 2017. – С. 177-180.

3. Байтурсунов, А.А., Гусов, А.З. Государственное регулирование предпринимательства: проблемы и принципы // В сборнике: «Социально-ориентированное управление в условиях глобализации». Материалы V Всероссийской заочной научно-практической конференции. Российский университет дружбы народов. – 2016. – С. 30-38.

4. Горфинкель, В.Я. Предпринимательство [Текст]: учебник/под ред. В.Я. Горфинкеля. – М.:ЮНИТИ-ДАНА, - 2016. – 577 с.

5. Гущина, Н.Л., Ильина, Е.Н. Роль предпринимательства в социально-экономической развитии региона // В сборнике: «Потенциал социально-экономического развития Российской Федерации в новых экономических условиях». Материалы II Международной научно-практической конференции в 2-х частях. – 2016. – С. 141-147.

6. Зотиков, Н.З. Налогообложение малого бизнеса, его роль в доходах бюджетов // Вестник Евразийской науки, - 2018. - №1, https://esj.today/PDF/30ECVN118.pdf.

7. Итоги развития малого и среднего предпринимательства за 2017 год [Электронный ресурс] – Режим доступа: Режим доступа: http://бузулук.рф/content/итоги-развития-мсп.

8. Итоги развития малого и среднего предпринимательства за 2018 год [Электронный ресурс] – Режим доступа: http://бузулук.рф/content/итоги-развития-мсп.

9. Итоги развития малого и среднего предпринимательства за 2019 год [Электронный ресурс] – Режим доступа: http://бузулук.рф/content/итоги-развития-мсп.

10. Кузьменко О.А., Кузьмичева А.А. Проблемы налогообложения субъектов малого бизнеса в РФ и пути их решения // V Всероссийская заочная электронная научная конференция «Проблемы учета, анализа, аудита и налогообложения» URL: http://econf.rae.ru/article/8439.

11. Олими, Р.Л., Комарова, А.И. Роль предпринимательства в развитии рынка труда региона // Российское предпринимательство. – 2016. Т. 17. - № 22. – С. 3241-3250.

12. Пансков, В.Г. Налогообложение малого предпринимательства: нужны кардинальные перемены // Экономика.Налоги.Право., - 2018. – №1. – С. 112-119.

13. Решение городского Совета депутатов «Об утверждении отчета об исполнении бюджета города Бузулука за 2017 год» [Электронный ресурс] – Режим доступа: www.бузулукрф/content/бюджет-и-отчетность.

14. Решение городского Совета депутатов «Об утверждении отчета об исполнении бюджета города Бузулука за 2018 год» [Электронный ресурс] – Режим доступа: www.бузулук.рф/content/бюджет-и-отчетность.

15. Решение городского Совета депутатов «Об утверждении отчета об исполнении бюджета города Бузулука за 2019 год» [Электронный ресурс] – Режим доступа: www.бузулук.рф/content/бюджет-и-отчетность.

16. Сайбель, Н.Ю., Сайбель, Я.В. Финансовая поддержка малого и среднего бизнеса в России // Актуальные проблемы экономической теории и практики: сборник научных трудов / под ред. В.А. Сидорова. Выпуск 18. Краснодар: Кубанский государственный университет. – 2015. – С. 75-83.

17. Сафонова, Я.В. Эволюция научных взглядов на сущность и проблематику развития предпринимательства в России // Аллея науки. – 2018. – Т. 4. - №1 (17). – С. 479-483.

18. Симонова, Е.В. Формы и механизмы социально-экономического партнерства между бизнесом и государством / Е.В. Симонова // Теоретические и прикладные вопросы экономики сферы услуг. – 2017. - №8. – С. 46-50.

19. Соцопрос предпринимателей на тему: «В каких мерах поддержки нуждается малый бизнес» [Электронный ресурс] – Режим доступа: https://rg.ru/2019/12/04/nalogovuiu-nagruzku-na-malyj-biznes-neobhodimo-snizhat.html.

20. Хафизов, Д.Ф., Хисматуллин М.М. Сущность и значение предпринимательства // В сборнике: «Наука в современном информационном обществе». Материалы XIV Международной научно-практической конференции. – 2018. – С. 118-120.

21. Минэкономразвития ввело новый льготный кредит на развитие бизнеса [Электронный ресурс] – Режим доступа: https://finance.rambler.ru/realty/43594669/?utm_content=finance_media&utm_medium=read_more&utm_source=copylink.

Страница обновлена: 19.02.2026 в 12:41:50

Download PDF | Downloads: 65 | Citations: 7

The impact of small business on the local budget tax revenues

Inevatova O.A., Galushko M.V., Ogorodnikova D.A.Journal paper

Journal of Economics, Entrepreneurship and Law

Volume 10, Number 4 (April 2020)

Abstract:

The article considers the impact of small business on the local budget tax revenues. The analysis of the state of small business on the example of the municipality of Buzuluk for 2017-2019 is performed. The average number of employees in small enterprises that create the basis for the development of private capital in a municipality is studied. The contribution of small business to the tax revenues of the local budget is considered. The plan of measures to increase tax payments to the budget of the municipality of Buzuluk is presented. The areas and opportunities for supporting and developing small business in the regions and at the local level, which will help reduce the tax burden and thereby increase the number of small enterprises in the region, are highlighted.

Keywords: small business, tax revenues, local budget, local budget revenues generation, directions of support and development of small business the regions and at the local level

JEL-classification: L26, H71, H72

References:

Akhmetzyanova M.M., Galimova A.Sh. (2013). Rol malogo biznesa v organizatsii rabochikh mest v Respublike Bashkortostan [The role of small business in the organization of work places in the Republic of Bashkortostan]. The young scientist. (1). 77-79. (in Russian).

Arnaut M.N. (2017). Klassifikatsiya predprinimatelstva dlya tseley opredeleniya printsipov ego razvitiya [Classification of entrepreneurship for the purposes determining the principles of its development] Topical issues of law, Economics and management. 177-180. (in Russian).

Baytursunov, A.A., Gusov A.Z. (2016). Gosudarstvennoe regulirovanie predprinimatelstva: problemy i printsipy [State regulation of entrepreneurship: problems and principles] Social-oriented management in the context of globalization. 30-38. (in Russian).

Gorfinkel V.Ya. (2016). Predprinimatelstvo [Entrepreneurship] M.: YuNITI-DANA. (in Russian).

Guschina N.L., Ilyina E.N. (2016). Rol predprinimatelstva v sotsialno-ekonomicheskoy razvitii regiona [Entrepreneurship in the socio-economic development of the region] The potential of socio-economic development of the Russian Federation in new economic conditions. 141-147. (in Russian).

Khafizov D.F., Khismatullin M.M. (2018). Sushchnost i znachenie predprinimatelstva [The nature and importance of entrepreneurship] Science in the modern information society. 118-120. (in Russian).

Olimi R.L., Komarova A.I. (2016). Rol predprinimatelstva v razvitii rynka truda regiona [The role of entrepreneurship in the labor market development of regions]. Russian Journal of Entrepreneurship. 17 (22). 3241-3250. (in Russian). doi: 10.18334/rp.17.22.37076 .

Panskov V.G. (2018). Nalogooblozhenie malogo predprinimatelstva: nuzhny kardinalnye peremeny [Taxation of Small Businesses: Radical Changes Needed]. Economics. (1). 112-119. (in Russian). doi: 10.26794/1999-849X-2018-11-1-112-119 .

Safonova Ya.V. (2018). Evolyutsiya nauchnyh vzglyadov na sushchnost i problematiku razvitiya predprinimatelstva v Rossii [The evolution of scientific views on the essence and perspectives of entrepreneurship development in Russia]. Alley of Science. 4 (1(17)). 479-483. (in Russian).

Saybel N.Yu., Saybel Ya.V. (2015). Finansovaya podderzhka malogo i srednego biznesa v Rossii [Financial support for small and medium business in Russia] Actual problems of economic theory and practice. 75-83. (in Russian).

Simonova E.V. (2017). Formy i mekhanizmy sotsialno-ekonomicheskogo partnerstva mezhdu biznesom i gosudarstvom [Forms and mechanisms of social and economic partnership of business and government]. Teoreticheskie i prikladnye voprosy ekonomiki i sfery uslug. (8). 46-50. (in Russian).

Zotikov N.Z. (2018). Nalogooblozhenie malogo biznesa, ego rol v dokhodakh byudzhetov [Taxation of small business, its role in budget revenues]. Vestnik Evraziyskoy nauki. (1). 10. (in Russian).