О приоритетах бюджетной политики Российской Федерации в области доходов федерального бюджета на 2023–2025 гг.

Балынин И.В.1, Терехова Т.Б.1

1 Финансовый университет при Правительстве Российской Федерации, Россия, Москва

Скачать PDF | Загрузок: 41

Статья в журнале

Креативная экономика (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 17, Номер 5 (Май 2023)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=53965186

Аннотация:

В статье определены приоритеты бюджетной политики Российской Федерации в области доходов федерального бюджета на 2023-2025 гг. По итогам проведенного исследования на основе официальных данных сделаны выводы о наличии серьёзных вызовов для формирования доходов федерального бюджета: по отдельным источникам доходов выявлено снижение. Для обеспечения решения социально-экономических задач, в том числе в контексте достижения национальных целей развития Российской Федерации на период до 2030 года, авторами определены варианты роста доходов федерального бюджета, которые сопряжены как с увеличением размеров ставок по отдельным налогам, так и с перераспределением доходов между бюджетами бюджетной системы Российской Федерации

Ключевые слова: доходы бюджета, федеральный бюджет, бюджетная политика, бюджетный процесс, прозрачность, налоговые доходы

JEL-классификация: H61, H70, H71

Введение

Актуальность исследования вопросов, связанных с разработкой и реализацией бюджетной политики Российской Федерации в области доходов не вызывает сомнения, так как это позволяет не только определить её ключевые приоритеты, но и обосновать предложения по обеспечению увеличения доходов федерального бюджета, что особенно важно в контексте формирования финансовых ресурсов для достижения национальных целей развития Российской Федерации к 2030 году. Особое значение это приобретает в условиях повышенной ограниченности финансовых ресурсов и умеренного роста уровня государственного долга Российской Федерации (который на данный момент далёк от экстремальных значений, но без проведения мероприятий, направленных на увеличение доходов федерального бюджета в течение ближайших 5-10 лет он их превысит, что негативно скажется на возможностях стратегического развития Российской Федерации).

Цель исследования. Определить приоритеты бюджетной политики Российской Федерации на 2023-2025 гг. в области доходов федерального бюджета с учётом текущих условий её реализации.

Научная новизна. Научная новизна исследования заключается в определении вариантов модернизации бюджетной политики Российской Федерации на 2023-2025 гг. в области доходов федерального бюджета.

Авторская гипотеза. Бюджетная политика Российской Федерации в области доходов в ближайшие годы будет сопряжена с трудностями мобилизации в необходимых для обеспечения социально-экономического развития объёмах, что будет требовать реализации дополнительного ряда мероприятий по её совершенствованию, в том числе базирующихся на корректировке в сторону повышения налоговых ставок по отдельных налогам.

Степень разработанности темы. Проведённый анализ научных исследований по рассматриваемой теме показал, что в последние годы достаточно активно в публикациях авторы рассматривают проблемы формирования доходов бюджетов бюджетной системы Российской Федерации. Так, в частности, были рассмотрены проблемы их прогнозирования на высоком методическом уровне [1], многообразие аспектов цифровизации социально-экономических процессов [2,3,5] (что имеет многовекторное влияние на доходы федерального бюджета), особенности достижения целей устойчивого развития [6,20], формирование налоговых доходов федерального бюджета [4,7], вопросы их администрирования [13,14] и операционной эффективности [11], развитие налогообложения НДПИ [8] и налога на прибыль организаций [19], повышение качества планирования [10] в контексте роста уровня управления финансами государственного сектора [9,21] и реализации ответственной бюджетной политики [15,16], реализации риск-ориентированного подхода [17,18].

Практическая значимость исследования. Результаты проведенного авторами исследования могут быть использованы в практической деятельности Минфина России, Федеральной налоговой службы и Федеральной таможенной службы в рамках проведения мероприятий по модернизации управления доходами федерального бюджета в 2023-2025 гг. Более того, учитывая тот факт, что ряд рекомендаций автора требуют модернизации законодательства, то они могут использованы в практической деятельности Федерального собрания Российской Федерации при разработке соответствующих законопроектов. Более того, представляется возможным использование в рамках образовательного процесса в учебных заведениях и при реализации программ по повышению финансовой грамотности населения

Условия разработки и реализации бюджетной политики Российской Федерации в области доходов федерального бюджета

Важнейшим фактором, требующим учёта при разработке и реализации бюджетной политики в области доходов федерального бюджета, является уровень цен и объём продажи газа, нефти и соответствующих продуктов переработки (соответственно, от произведения цен и объёма реализуемого объёма зависит объём доходов и последующая уплата налогов и пошлин в федеральный бюджет). Также следует иметь ввиду и влияние объёма добычи нефти и газа, т.к. от этого показателя будет зависеть объём поступающего налога на добычу полезных ископаемых. Следующим важным фактором, оказывающим влияние на доходы (прежде всего, нефтегазовые) федерального бюджета, является курс рубля по отношению к иностранным валютам (его рост позволяет мобилизовать в бюджеты бюджетной системы Российской Федерации больший объём доходов).

Учитывая тот факт, что среди важных источников доходов федерального бюджета налог на добавленную стоимость, таможенные пошлины, налог на прибыль организаций, то факторами серьёзного влияния потребительский спрос (прежде всего, темпы его роста как в физическом объёме, так и в денежной оценке в номенклатурном разрезе), предпринимательская активность, структура и темпы роста промышленного производства. При условии роста перерабатывающей промышленности будет увеличено количество производственных точек и, тем самым, можно добиться роста предпринимательской активности, расширения рабочих мест (что будет способствовать увеличению уровня благосостояния граждан) и, тем самым, добиваться роста налогооблагаемых баз и увеличению доходов федерального бюджета (которые, в свою очередь, будет возможно использовать на решение возрастающих социально-экономических задач, в том числе в контексте прямого и косвенного влияния на рост предпринимательской активности: тем самым, спираль устойчивого экономического роста на инклюзивной основе будет запущена).

Наконец, среди факторов, оказывающих влияние на доходы федерального бюджета является наличие налоговых льгот, формирующих налоговые расходы, сокращающие объём получаемых доходов федерального бюджета. В данном случае, авторам представляется, что в условиях поддержки субъектов предпринимательства различных сфер деятельности, их объём будет оказывать серьёзное влияние на доходы федерального бюджета. При этом, следует отметить, что важно оценивать и получаемые эффекты прямого (прежде всего, наличие экономической отдачи) и косвенного влияния (среди важнейших эффектов косвенного влияния – сохранение рабочих мест).

Важнейшим условием, требуемым к учёту в рамках разработки бюджетной политики в области доходов, является необходимость наращивания государственных расходов по различным направлениям (в том числе в контексте обеспечения достижения национальных целей развития Российской Федерации, повышения уровня технологического суверенитета, реализации программ по импортозамещению и других целей, обусловленных текущими социально-экономическими и иными событиями). В связи с этим объективно необходимо понимание состава и структуры доходов федерального бюджета в целях определения возможных вариантов увеличения их объёма.

Направления бюджетной политики Российской Федерации в области доходов федерального бюджета

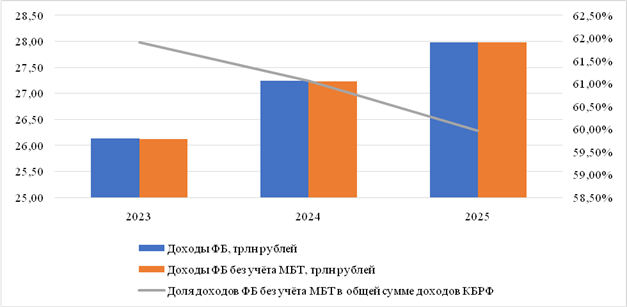

Для определения направлений бюджетной политики в области доходов федерального бюджета, прежде всего, изучим динамику доходов федерального бюджета на ближайшие 3 года. Так, в частности, результаты анализа наглядно приведены на рисунке 1.

Рисунок 1. Доходы федерального бюджета в 2023-2025 гг.

Источник: составлено и рассчитано авторами на основании данных к проекту Федерального закона о федеральном бюджете на 2023 год и на плановый период 2024 и 2025 годов [26].

Примечание. ФБ – федеральный бюджет, МБТ – межбюджетные трансферты, КБРФ – консолидированный бюджет Российской Федерации.

По рисунку 1 представляется возможным сделать два вывода:

1) Темп роста доходов федерального бюджета в 2023-2025 гг. ожидается на 7,08% (при оценке без учёта межбюджетных трансфертов – на 7,09%);

2) Доля доходов федерального бюджета (без учёта межбюджетных трансфертов) в доходах консолидированного бюджета Российской Федерации снизится на 1,94%.

Среди принятых мер по модернизации налоговой политики, которые окажут прямо или косвенно влияние на доходы федерального бюджета следует отметить следующее:

1) установление пониженных налоговых ставок по налогу на прибыль организаций для отдельных видов экономической деятельности (например, в сфере радиоэлектронной промышленности), что особенно важно в контексте обеспечения технологического суверенитета Российской Федерации;

2) совершенствование подхода к формированию налоговой базы для владельцев инженерных коммуникаций, получаемых от застройщика соответствующего объекта капитального строительства для государственных нужд (что формирует предпосылки к тому, что не образуется положительное сальдо и не возникает увеличения налоговой нагрузки на налогоплательщика);

3) формирование контура новых параметров налогообложения прибыли организаций, занимающихся выпусков высокотехнологичных товаров, что бесспорно имеет огромную социально-экономическую важность, несмотря на выпадающие доходы бюджетов бюджетной системы Российской Федерации;

4) использование дополнительных коэффициентов для учёта расходов при определении налогооблагаемой базы по налогу на прибыль (например, коэффициента 1,5 в случае покупок отечественных товаров радиоэлектронной промышленности: важно, что не только оборудования, но и специальных программ для них, функционирующих на правилах искусственного интеллекта (это крайне важно для развития отечественного IT-сектора и всех остальных видов экономической деятельности в виду активной цифровизации социально-экономических процессов, наблюдаемой в последнее время как в России, так и за рубежом);

5) совершенствование подхода к обложению налогом на прибыль, которая была сформирована у организаций, занимающихся производством и продажей сжиженного природного газа (в сторону увеличения, тем самым, это сформирует предпосылки для увеличения доходов федерального бюджета по данному основанию; при этом требуется проведение дополнительной оценки в контексте обеспечения соблюдения целей устойчивого развития);

6) Совершенствование подходов к обложению налогом на добавленную стоимость для тех субъектов экономической деятельности, которые осуществляют приобретение тех или иных услуг в электронной форме (это обеспечит повышение качества управления доходами по данному основанию и устранить существующие трудности с перечислением средств из иностранных банков);

7) увеличение обложения доходов, полученных при добыче природного газа (что позитивно скажется на доходах федерального бюджета по данному основанию).

8) повышение качества налогового администрирования (прежде всего, за счёт введения единого налогового счёта; опыт первых месяцев показал наличие проблем, но не вызывает сомнения стратегическая важность данного решения ввиду повышения уровня удобства для налогоплательщика уплаты налогов, что увеличивает инвестиционную и предпринимательскую активности.

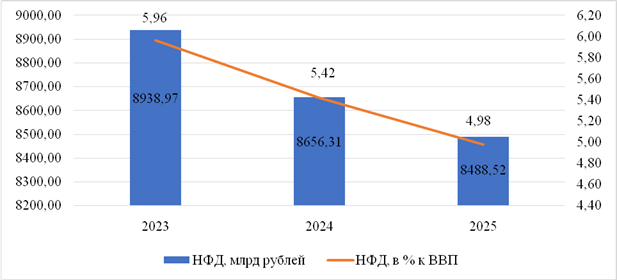

Также следует отметить, что наличие нефтегазовых и ненефтегазовых доходов в федеральном бюджете определяет необходимость их раздельного анализа, так как на них будут влиять преимущественно разные факторы (как минимум, с точки зрения вектора влияния – прямое/косвенное). В связи с этим на рисунке 2 приведена динамика нефтегазовых доходов федерального бюджета на период 2023-2025 гг. По этим данным мы видим, что в течение исследуемого периода их доля в отношении к ВВП сократится практически на 1% (с 5,96% до 4,98%), а объём уменьшится практически на 500 млрд рублей. Это обусловливает необходимость поиска альтернативных вариантов роста доходов федерального бюджета.

Рисунок 2 . Динамика нефтегазовых доходов в 2023-2025 гг.

Примечание. НФД – объём нефтегазовых доходов.

Источник: составлено и рассчитано авторами на основании данных к проекту Федерального закона о федеральном бюджете на 2023 год и на плановый период 2024 и 2025 годов [26].

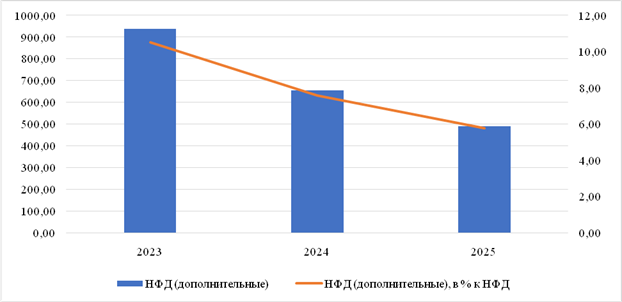

В то же время, несмотря на снижение объёма прогнозируемых к мобилизации объёмов нефтегазовых доходов федерального бюджета, также были определены и объёмы дополнительных нефтегазовых доходов федерального бюджета. Так, в частности, прогнозируется, что в 2023-2025 гг. их доля в объёме нефтегазовых доходов будет снижена с 10,50% до 5,76% (что в денежном выражении эквивалентно практически 500 млрд рублей).

Рисунок 3 . Динамика дополнительных нефтегазовых доходов в 2023-2025 гг.

Примечание. НФД – объём нефтегазовых доходов.

Источник: составлено и рассчитано авторами на основании данных к проекту Федерального закона о федеральном бюджете на 2023 год и на плановый период 2024 и 2025 годов [26].

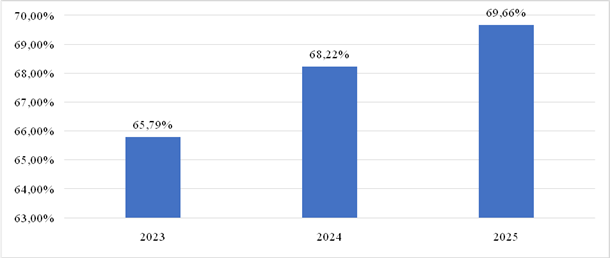

Рисунок 4. Динамика доли ненефтегазовых доходов в 2023-2025 гг.

Источник: составлено и рассчитано авторами на основании данных к проекту Федерального закона о федеральном бюджете на 2023 год и на плановый период 2024 и 2025 годов [26].

Проведенный анализ ненефтегазовых доходов показал прогнозируемый рост их динамики в 2023-2025 гг., что наглядно видно по рисунку 5. При этом, в абсолютном значении их объём вырастит с 17,19 до 19,49 трлн рублей. Это, конечно, во многом будет обусловлено снижением нефтегазовых доходов, а также обозначенными выше мероприятиями в области налоговых совершенствований, способствующих росту объёма мобилизуемых доходов.

Как известно, наибольшую долю среди налоговых доходов федерального бюджета занимают налог на добавленную стоимость, налог на добычу полезных ископаемых и налог на прибыль организаций (администрируются Федеральной налоговой службой). Вместе с этим, большую долю среди доходов федерального бюджета занимают таможенные пошлины (администрируются Федеральной таможенной службой). Остановимся на данных источниках доходов более подробно.

Анализ прогнозируемых доходов федерального бюджета в виде налога на добавленную стоимость показал, что ожидается их рост в течение 2023-2025 гг. на 15,89% (что в денежном выражении свыше 1,1 трлн рублей) по обложению произведенных на территории Российской Федерации товаров и на 15,19% (что в денежном выражении составляет 523,88 млрд рублей. Конечно, этот рост во много будет обусловлен происходящими инфляционными процессами, а также возможными валютными колебаниями (которые, в свою очередь, будут оказывать своё влияние на стоимость производимой и реализуемой продукции, и тем самым, увеличивая налогооблагаемую базу по налогу на добавленную стоимость).

Рисунок 5. Доходы федерального бюджета от взимания налога на добавленную стоимость в 2023-2025 гг.

Источник: составлено и рассчитано авторами на основании данных к проекту Федерального закона о федеральном бюджете на 2023 год и на плановый период 2024 и 2025 годов [26].

В условиях важности налога на добычу полезных ископаемых для формирования федерального бюджета следует остановиться на нём более детально. Так, проведённый анализ показал, что объём таких доходов от добычи нефти будет на промежутке 6,95-6,97 трлн рублей в 2023-2025 гг. (что ниже оценочных значений за 2022 год на 17%, что в денежном выражении составляет 1,5 трлн рублей).

Анализ прогнозируемых объёмов вывозных таможенных пошлин также позволил сделать ряд выводов. В частности, ожидается серьёзное сокращение вывозных таможенных пошлин на нефть на 657 млрд рублей (так, их объём в 2025 году будет меньше объёма 2023 года на 38%). При этом, более чем на 60% сократятся и прочие таможенные вывозные пошлины (с 380 млрд рублей в 2023 году до 150 млрд рублей в 2025 году).

Как было отмечено выше, важное значение для доходов федерального бюджета имеет налог на прибыль организаций, взимание которого обеспечивает в нём свыше 1 трлн рублей доходов. Так, результаты проведенного анализа прогнозов изменения по данному источнику доходов продемонстрировали следующее:

1) объём доходов федерального бюджета по данному основанию увеличится на 20,59% и будет составлять 1,97 трлн рублей (что выше ожидаемых показателей за 2022 год на 25,9%);

2) объём доходов федерального бюджета в виде налога на прибыль, взимаемого при выполнении соглашений о разработке нефтегазовых месторождений будет снижаться:

а) за 2023-2025 гг. снижение составит 3,8 млрд рублей (при сравнении с ожидаемыми данными за 2022 год – более 24,4 млрд рублей (что более существенно и вероятнее всего, связано с уходом отдельных инвесторов из проекта «Сахалин-1» и проекта «Сахалин-2»);

б) в 2025 году объём доходов по данному основанию сократится на 0,96% по сравнению с 2023 годом и др.;

3) в течение 2023-2025 гг. увеличится объём доходов федерального бюджета, мобилизуемых в связи с обложением доходов в виде дивидендов, полученных иностранными организациями от участия в российских акционерных обществах (в данном случае выявлено практически удвоение данного значения: со 167,79 млрд рублей до 319,31 млрд рублей);

4) на 15,41 млрд рублей в ближайшие три года увеличится объём доходов в виде налога на прибыль по процентам ценным бумагам публично-правовых образований (что примерно на 18 млрд рублей ниже оценочных значений по итогам 2022 года).

Предложения по модернизации бюджетной политики Российской Федерации в области доходов федерального бюджета

Современные социально-экономические условия требуют от государства проведения дополнительных мероприятий по росту мобилизуемых доходов в федеральный бюджет. В частности, представляется возможной работа в нескольких направлениях.

Первое направление. Повышение налоговых ставок в рамках основных параметров обложения соответствующими налогами. Так, например, увеличение налога на добавленную стоимость до 22% (вместо 20%). По расчетам авторов, это позволит увеличить доходы федерального бюджета на 700–800 млрд рублей, что позитивно скажется на сбалансированности федерального бюджета. Причём, данное решение представляется возможным реализовать как на ограниченный период времени, так и на продолжительный период времени. Бесспорно, что реализация данного мероприятия негативно скажется на росте цен в Российской Федерации. Однако этот скачок будет разовым и относительно незначительным (особенно если это будет затрагивать ограниченный набор товаров, работ и услуг). По мнению авторов, представляется возможным проведением стимулирования спроса на продукцию отечественного производителя путем удорожания продуктов, произведенных в недружественных странах (бесспорно, что подобные решения должны приниматься с учётом национальных интересов).

Второе направление. Совершенствование нормативов распределения доходов от взимания обязательных платежей между бюджетами бюджетной системы Российской Федерации. Например, повышение доли зачисляемого налога на прибыль организаций в федеральный бюджет (в настоящее время из 20% только 3% зачисляется в федеральный бюджет; представляется, что она может быть увеличена до 5%, что приведет к росту объема зачисляемого налога на прибыль на 720-840 млрд рублей).

Третье направление. Сокращение налоговых льгот по существующим налогам. В частности, представляется возможной реализация мероприятий по оценке целесообразности каждой существующей льготы. В условиях активной цифровизации условий труда, данная оценка должна быть возложена на действующих должностных лиц органов государственной власти Российской Федерации, что позволит осуществить организацию работы по данному вопросу без привлечения дополнительных трудовых ресурсов, а, соответственно, и не потребует дополнительных расходов федерального бюджета. При этом, результаты данной оценки будут способствовать решению нескольких важных задач:

- приоритизация налоговых льгот, исходя из их значимости для государства и для получателей; - определение конкретных последствий отказа от льготы в оптимистическом, нейтральном, облегчённом пессимистическом, пессимистическом и усиленном пессимистическом сценариях; - обоснование конкретных выгод отказа от льготы в оптимистическом, нейтральном, облегчённом пессимистическом, пессимистическом и усиленном пессимистическом сценариях;

- выявление возможностей для роста объёма мобилизуемых доходов в федеральный бюджет и др.

По мнению авторов, льготы должны использоваться как один из инструментов финансового регулирования социальных и экономических процессов, но требуется их максимальная содержательная оценка, позволяющая сделать конкретные представления об их важности, целесообразности и значимости.

Особого внимания заслуживают вопросы повышения прозрачности управления доходами федерального бюджета. Для решения этих задач представляется целесообразной подготовка специальных брошюр, посвященных соответствующему источнику доходов с указанием следующего набора информации: текущего объема доходов бюджета; планируемого объема доходов бюджета в ближайшие годы и в стратегическом периоде; факторы, оказывающие влияние на объем мобилизуемых доходов бюджета; потенциальные варианты такого влияния; стратегии управления каждым вариантом. Более того, по мнению авторов, следует также систематически (не реже 1 раза в неделю) публиковать видеообзоры терминологического аппарата и практики его применения с анализом конкретных социально-экономических фактов и прогнозов. Важно отметить, что это позволит не только решать информационно-образовательные задачи финансового просвещения населения, но и применять их на практике научным сообществом в рамках проведения исследований по вопросам повышения качества управления доходами бюджетов бюджетной системы Российской Федерации.

Также авторы статьи считают целесообразным установить критерии оценивания прозрачности раскрытия бюджетной информации о доходах бюджетов бюджетной системы Российской Федерации. Учитывая тот факт, что в отличие от расходов бюджета, здесь не предусмотрен характер секретности (по расходам бюджета таковые допускаются на федеральном уровне, что обусловлено объективными причинами обеспечения финансового суверенитета и национальной безопасности, что особенно актуально в текущих социально-экономических условиях), то соответственно нет необходимости в делении на возможные и невозможные к раскрытию. Поэтому необходимо предусмотреть возможность интерактивного управления данными о доходах бюджетов бюджетной системы Российской Федерации (в том числе с использованием единого портала бюджетной системы Российской Федерации, где каждый желающий потенциальный пользователь бюджетных данных смог бы оперативно управлять ими). Это будет полезно и в контексте подготовки и проведения научных исследований экспертным сообществом по вопросам аналитического обоснования социально-экономического развития Российской Федерации.

Представляется, что реализация перечисленных выше мероприятий позволит обеспечить учёт приоритетов бюджетной политики в контексте изменяющейся социально - экономической конъюнктуры, требующей реализации смелых решений. Это позволит позитивно скорректировать бюджетную политику Российской Федерации в области доходов, что, конечном счёте, отразится и на достижении рациональных целей Российской Федерации, определенных Президентом России на период до 2030 года.

Заключение

Таким образом, по итогам проведенного исследования представляется возможным сделать несколько ключевых выводов. Прежде всего, следует отметить, что бюджетная политика в области доходов федерального бюджета в ближайшие годы будет сопряжена с рядом трудностей, вызванных разными причинами: валютные колебания, изменение логических цепочек в транспортировке экспортных товаров, недостаточная инвестиционная активность и др. Достаточно неоднозначно может оказать своё влияние инфляция, т.к. рост цен будет обеспечивать и увеличение налога на добавленную стоимость (в номинальном денежном исчислении). При этом, их преодоление возможно, но потребует реализации ряда мероприятий: увеличение налоговых ставок по отдельным налогам (например, авторы предлагают по налогу на добавленную стоимость), усиление налогового контроля (что особенно возможно к реализации в условиях цифровизации социально-экономических процессов), увеличение прозрачности управления доходами федерального бюджета.

Источники:

2. Балог М.М., Демидова С.Е., Троян В.В. Влияние цифровизации экономики на рынок труда // ЭТАП: экономическая теория, анализ, практика. – 2021. – № 5. – c. 60-74.

3. Баранова И.В., Гапон М.Н., Голова Е.Е. Цифровизация финансовых услуг как направление инновационного развития России // Вопросы инновационной экономики. – 2022. – № 4. – c. 2583-2598.

4. Гатиятулин Ш.Н. Анализ формирования налоговых доходов федерального бюджета // Форум. – 2023. – № 2 (28). – c. 36-40.

5. Демидова С.Е. Финансовая система в условиях цифровой трансформации экономики // Научный вестник Южного института менеджмента. – 2020. – № 1(29). – c. 47-53.

6. Дробот Е.В. Как компании могут использовать человеческие ресурсы для достижения целей устойчивого развития // Лидерство и менеджмент. – 2021. – № 1. – c. 85-108.

7. Ифраимов Б.Э. О налоговых доходах федерального бюджета в виде налога на прибыль в условиях макроэкономических колебаний 2014-2018 гг // Самоуправление. – 2020. – № 4(121). – c. 272-275.

8. Ложечко А. С. Государственное финансовое стимулирование рационального и эффективного недропользования в России: попутный нефтяной га // Финансовая жизнь. – 2018. – № 4. – c. 53-58.

9. Макашина О.В., Красникова Н.С. Алгоритм организации финансов государственного сектора // Известия высших учебных заведений. Серия: Экономика, финансы и управление производством. – 2020. – № 4(46). – c. 25-34.

10. Понкратов В.В. Повышение качества бюджетного планирования в России // Финансовая жизнь. – 2017. – № 4. – c. 91-94.

11. Прокофьев С.Е. Операционная эффективность Федерального казначейства и направления ее повышения // Финансы. – 2019. – № 5. – c. 25-28.

12. Разумовская Е.А., Овсянникова Е.Ю. Влияние региональных различий в доходах на финансовую грамотность населения в России // Экономика, предпринимательство и право. – 2022. – № 11. – c. 2971-2984.

13. Сергиенко Н.С. Администрирование доходов бюджетов: проблема невыясненных поступлений // Аудит и финансовый анализ. – 2017. – № 2. – c. 228-232.

14. Сергиенко Н.С. Актуальные проблемы администрирования доходов бюджетов // Налоги и налогообложение. – 2017. – № 6. – c. 1-13.

15. Солянникова С.П. Ответственная бюджетная политика в условиях высокого уровня неопределенности: правила разработки и критерии оценки // Инновационное развитие экономики. – 2016. – № 3-2 (33). – c. 91-96.

16. Солянникова С.П. Современные трансформации концепций и институциональных основ управления финансами государственного сектора // Финансы. – 2022. – № 9. – c. 17-22.

17. Тюрина Ю. Г. Систематизация вызовов и рисков при осуществлении государственной финансовой политики в постковидной экономике // Вопросы инновационной экономики. – 2022. – № 3. – c. 1851-1868.

18. Тюрина Ю.Г. Современные макроэкономические вызовы и шоки, влияющие на развитие финансов государственного сектора // Финансовая жизнь. – 2020. – № 2. – c. 58-61.

19. Харитоненко Л.Б. Налог на прибыль организаций как один из источников государственных доходов // Инновационная экономика: перспективы развития и совершенствования. – 2018. – № 3(29). – c. 148-153.

20. Шацкая Е.Ю. Роль инфраструктуры как активного элемента обеспечения устойчивого развития современных экономических систем // Экономика, предпринимательство и право. – 2022. – № 4. – c. 1405-1416.

21. Шмиголь Н.С. Современные концептуальные подходы к управлению финансами государственного сектора // Финансовая жизнь. – 2021. – № 2. – c. 52-55.

22. Федеральная служба государственной статистики. [Электронный ресурс]. URL: https://rosstat.gov.ru/ (дата обращения: 01.04.2023).

23. Министерство финансов Российской Федерации. [Электронный ресурс]. URL: https://minfin.gov.ru/ (дата обращения: 01.04.2023).

24. Федеральное казначейство. [Электронный ресурс]. URL: https://roskazna.ru/ (дата обращения: 01.04.2023).

25. Единый портал бюджетной системы Российской Федерации. [Электронный ресурс]. URL: https://budget.gov.ru/Главная-страница (дата обращения: 20.11.2022).

26. Законопроект «О федеральном бюджете на 2023 год и на плановый период 2024 и 2025 годов». [Электронный ресурс]. URL: https://sozd.duma.gov.ru/bill/201614-8 (дата обращения: 01.02.2023).

27. Аналитический портал Федеральной налоговой службы. [Электронный ресурс]. URL: https://analytic.nalog.gov.ru/ (дата обращения: 10.04.2023).

Страница обновлена: 28.11.2025 в 05:31:43

Download PDF | Downloads: 41

Priorities of the budgetary policy of the Russian Federation in the area of federal budget revenues for 2023-2025

Balynin I.V., Terekhova T.B.Journal paper

Creative Economy

Volume 17, Number 5 (May 2023)

Abstract:

The article defines the priorities of the budget policy of the Russian Federation in the area of federal budget revenues for 2023-2025. Based on official data, conclusions about serious challenges of federal budget revenues were drawn.

A decrease for certain revenue sources was revealed. To ensure the solution of socio-economic problems, including achievement of the national development goals of the Russian Federation for the period up to 2030, the authors have identified options for the growth of federal budget revenues, which are associated both with an increase in rates for individual taxes and with the redistribution of revenues between budgets of the budgetary system of the Russian Federation.

Keywords: budget revenues, federal budget, budget policy, budget process, transparency, tax revenues

JEL-classification: H61, H70, H71

References:

Bagratuni K.Yu. (2021). Prognozirovanie dokhodov byudzhetov byudzhetnoy sistemy: metodicheskiy aspekt [Forecasting budget revenues of the budget system: methodological aspect]. Journal of Economy and Entrepreneurship. (5 (130)). 452-458. (in Russian).

Balog M.M., Demidova S.E., Troyan V.V. (2021). Vliyanie tsifrovizatsii ekonomiki na rynok truda [The impact of digitalization of the economy on the labor market]. ETAP: economic theory, analysis, practice. (5). 60-74. (in Russian).

Baranova I.V., Gapon M.N., Golova E.E. (2022). Tsifrovizatsiya finansovyh uslug kak napravlenie innovatsionnogo razvitiya Rossii [Digitalisation of financial services as a direction of Russia's innovative development]. Russian Journal of Innovation Economics. (4). 2583-2598. (in Russian).

Demidova S.E. (2020). Finansovaya sistema v usloviyakh tsifrovoy transformatsii ekonomiki [Financial system in the context of digital transformation of the economy]. The scientific bulletin of the Southern Institute of Management. (1(29)). 47-53. (in Russian).

Drobot E.V. (2021). Kak kompanii mogut ispolzovat chelovecheskie resursy dlya dostizheniya tseley ustoychivogo razvitiya [How companies can use human resources to achieve sustainable development goals]. Leadership and management. (1). 85-108. (in Russian).

Gatiyatulin Sh.N. (2023). Analiz formirovaniya nalogovyh dokhodov federalnogo byudzheta [Analysis of the formation of tax revenues of the federal budget]. Forum. (2 (28)). 36-40. (in Russian).

Ifraimov B.E. (2020). O nalogovyh dokhodakh federalnogo byudzheta v vide naloga na pribyl v usloviyakh makroekonomicheskikh kolebaniy 2014-2018 gg [About tax revenues of the federal budget in the form of income tax in the context of macroeconomic fluctuations in 2014-2018]. Samoupravlenie. (4(121)). 272-275. (in Russian).

Kharitonenko L.B. (2018). Nalog na pribyl organizatsiy kak odin iz istochnikov gosudarstvennyh dokhodov [Corporate income tax as a source of state revenue]. Innovation economy: prospects for development and improvement. (3(29)). 148-153. (in Russian).

Lozhechko A. S. (2018). Gosudarstvennoe finansovoe stimulirovanie ratsionalnogo i effektivnogo nedropolzovaniya v Rossii: poputnyy neftyanoy ga [State financial stimulation of rational and efficient subsoil use in Russia: associated petroleum gas]. Financial life. (4). 53-58. (in Russian).

Makashina O.V., Krasnikova N.S. (2020). Algoritm organizatsii finansov gosudarstvennogo sektora [The algorithm of organization of finance of the public sector]. News of Higher Educational Institutions. Series Economics, Finance and Production Management. (4(46)). 25-34. (in Russian).

Ponkratov V.V. (2017). Povyshenie kachestva byudzhetnogo planirovaniya v Rossii [Increase of quality of budget planning in Russia]. Financial life. (4). 91-94. (in Russian).

Prokofev S.E. (2019). Operatsionnaya effektivnost Federalnogo kaznacheystva i napravleniya ee povysheniya [Operational efficiency of the Federal Treasury and ways to improve it]. Finance. (5). 25-28. (in Russian).

Razumovskaya E.A., Ovsyannikova E.Yu. (2022). Vliyanie regionalnyh razlichiy v dokhodakh na finansovuyu gramotnost naseleniya v Rossii [Influence of regional income differences on financial literacy of the Russian population]. Journal of Economics, Entrepreneurship and Law. (11). 2971-2984. (in Russian).

Sergienko N.S. (2017). Administrirovanie dokhodov byudzhetov: problema nevyyasnennyh postupleniy [Administration of budget incomes: issue of unidentified revenues]. Audit and financial analysis. (2). 228-232. (in Russian).

Sergienko N.S. (2017). Aktualnye problemy administrirovaniya dokhodov byudzhetov [Current problems of administration of budget revenues]. Nalogi i nalogooblozhenie. (6). 1-13. (in Russian).

Shatskaya E.Yu. (2022). Rol infrastruktury kak aktivnogo elementa obespecheniya ustoychivogo razvitiya sovremennyh ekonomicheskikh sistem [The role of infrastructure as an active element in ensuring the sustainable development of modern economic systems]. Journal of Economics, Entrepreneurship and Law. (4). 1405-1416. (in Russian).

Shmigol N.S. (2021). Sovremennye kontseptualnye podkhody k upravleniyu finansami gosudarstvennogo sektora [Modern conceptual approaches to public financial management]. Financial life. (2). 52-55. (in Russian).

Solyannikova S.P. (2016). Otvetstvennaya byudzhetnaya politika v usloviyakh vysokogo urovnya neopredelennosti: pravila razrabotki i kriterii otsenki [Responsible budgetary policy in conditions of high level of uncertainty: rules of development and evaluation criteria]. Innovative development of economy. (3-2 (33)). 91-96. (in Russian).

Solyannikova S.P. (2022). Sovremennye transformatsii kontseptsiy i institutsionalnyh osnov upravleniya finansami gosudarstvennogo sektora [Modern transformations of concepts and institutional foundations of public sector finance management]. Finance. (9). 17-22. (in Russian).

Tyurina Yu. G. (2022). Sistematizatsiya vyzovov i riskov pri osushchestvlenii gosudarstvennoy finansovoy politiki v postkovidnoy ekonomike [Systematisation of challenges and risks of public financial policy in the post-Covid-19 economy]. Russian Journal of Innovation Economics. (3). 1851-1868. (in Russian).

Tyurina Yu.G. (2020). Sovremennye makroekonomicheskie vyzovy i shoki, vliyayushchie na razvitie finansov gosudarstvennogo sektora [Modern macroeconomic challenges and shocks affecting the development of public finance]. Financial life. (2). 58-61. (in Russian).