Оценка влияния введения торгового сбора на деловой климат в секторе розничной торговли России

Шинкарёва О.В.1, Майорова Е.А.2

1 Московский городской педагогический университет, ,

2 Российский экономический университет им. Г.В. Плеханова, ,

Скачать PDF | Загрузок: 23

Статья в журнале

Российское предпринимательство *

Том 16, Номер 15 (Август 2015)

* Этот журнал не выпускается в Первом экономическом издательстве

Аннотация:

В связи с введением в России торгового сбора в данной статье был проведен анализ изменения налоговой нагрузки торговых предприятий, а также изменения делового климата в секторе розничной торговли Российской Федерации за 2006-2015 годы. На основании проведенных исследований был сделан вывод о том, что в существующей ситуации возложение на предпринимателей дополнительной налоговой нагрузки в виде торгового сбора ухудшит деловой климат в сфере розничной торговли и приведет к спаду деловой активности в данной области.

Ключевые слова: малый бизнес, налоговый кодекс, розничная торговля, индекс предпринимательской уверенности, торговый сбор, деловой климат

Введение

Федеральным законом от 29.11.2014 № 382-ФЗ были внесены изменения в Налоговый кодекс, дающие право муниципальным образованиям и городам федерального значения (Санкт-Петербургу, Москве и Севастополю) вводить на своей территории торговый сбор. В настоящее время данный сбор может быть введен только в городах федерального значения, на иных территориях власти смогут вводить торговый сбор только после принятия специального федерального закона.

Введение торгового сбора происходит на фоне достаточно тяжелой экономической ситуации в экономике России, и торговый сбор должен служить дополнительным источником доходов местных бюджетов и бюджетов городов федерального значения. С 1 июля данный сбор был введен на территории города Москвы [1]. По прогнозам, объем дополнительных поступлений в бюджет города Москвы благодаря введению торгового сбора в 2015 году составит около 430 миллионов рублей, а в 2016 – около 2 миллиардов рублей [2]. Остальные города федерального значения – Санкт-Петербург и Севастополь – пока отказались от введения данного сбора.

Однако, являясь источником наполнения бюджетов, торговый сбор является дополнительной налоговой нагрузкой для сектора торговли, что может негативно повлиять на ситуацию, сложившуюся в настоящее время в данной области – многочисленные публикации зарубежных исследователей по теме исследования также подтверждают это (Aarle, Garretsen, 2003; Agbeyegbe, Stotsky, WoldeMariam, 2006; Akanbi, 2013; Baunsgaard, Keen, 2010; Bouakez, Chihi, Normandin, 2014; Brückner, 2012; Cerqueti, Coppier, 2009; Cimadomo, Bénassy-Quéré, 2012; Fricke, Süssmuth, 2014; Hisali, 2012; Ihlanfeldt, Willardsen, 2014; Kameda, 2014; Konan, Maskus, 2000; Mahdavi, 2008). Поэтому властям необходимо отнестись к введению торгового сбора осторожно, учитывая все «за» и «против».

Цель данной статьи – на основе анализа делового климата в розничной торговле и оценки изменения налоговой нагрузки предприятий торговли в связи с введением торгового сбора выявить тенденции изменения делового климата в данной области.

Анализ делового климата в секторе розничной торговли России

Деловой климат – это набор факторов, характерных для данной страны и определяющих возможности и стимулы фирм к активизации и расширению масштабов деятельности, путем осуществления продуктивных инвестиций, созданию рабочих мест, активному участию в глобальной конкуренции [3].

В нашей стране обследование делового климата проводятся Федеральной службой государственной статистики с 2006 года. Данный вид обследования считается важным источником оперативной информации о ситуации, сложившейся в исследуемом секторе экономики. Путем выборочного метода в процессе обследований осуществляется анкетный опрос руководителей организаций, в котором их просят оценить и предсказать тенденции, связанные с деятельностью их компаний либо выразить мнение касательно изменения в динамике экономических переменных. Исследование предприятий розничной торговли проходит каждый квартал, количество опрашиваемых респондентов – более 4 тысяч. Обследования являются репрезентативными: они охватывают все группы организаций различных форм собственности, размера и территориального признака.

Результаты обследований выражают мнения предпринимателей касательно фактических и ожидаемых изменений или суждения относительно уровня предлагаемого набора экономических переменных. В качестве результирующих используются оценки показателей (в балансах, %), которые определяются разностью долей респондентов, отметивших «увеличение» и «уменьшение» показателя в сравнении с предыдущим периодом либо разностью долей респондентов, отметивших уровень показателя «выше» и «ниже» нормального уровня.

Фактически это субъективные оценки, которые отражают восприятие предпринимателями произошедших в их бизнесе изменений. Тем не менее, исторически отмечено, что данные показатели обладают сильными предсказывающими свойствами: их максимумы и минимумы предшествуют разворотам экономики, т.е. спаду или подъему в экономическом цикле. В этом смысле композитные индикаторы можно назвать «барометром» состояния здоровья экономики и оценки перспектив ее развития в краткосрочном периоде [4]. Таким образом, результаты обследования отражают состояние и направления изменения розничной торговли.

Проанализируем на основании данных Росстата деловой климат, сложившийся в настоящий момент в секторе розничной торговли России. Сначала рассмотрим оборот розничной торговли.

Изменение оборота розничной торговли характеризуется разностью долей респондентов (в процентах), отметивших «увеличение» и «уменьшение» показателя по сравнению с предыдущим кварталом.

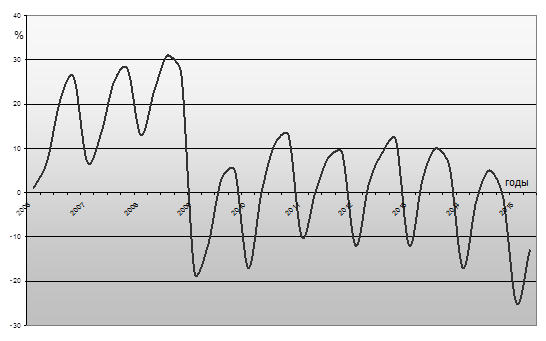

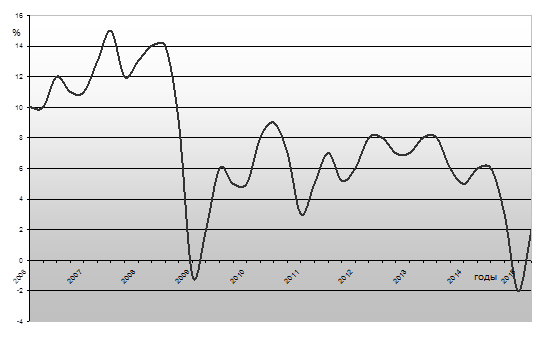

Данные показатели за период с 2006 года по настоящее время отражены на рисунке 1.

Рисунок 1. Изменение оборота розничной торговли в России по оценкам предпринимателей за 2006-2015 годы.

Источник: составлено авторами на основе данных Федеральной службы государственной статистики.

Как видно из рисунка 1, оборот розничной торговли характеризуется значительным размахом благодаря сезонности данной сферы: во втором и третьем квартале оборот всегда повышается по сравнению с первым и четвертым кварталом года. При этом если до кризиса 2008 года большая доля предпринимателей отмечала увеличение своих оборотов, то после него основной тренд по данному направлению, несмотря на незначительный подъем в 2010–2013 годах, лежит в так называемой «минусовой» зоне: это означает, что доля предпринимателей, отмечающих снижение своих оборотов, превышает долю тех, кто отмечает их увеличение. При этом в настоящее время тренд как индекса предпринимательской уверенности, так и оборота торговли находится на нисходящей кривой, которая в 1 квартале 2015 года достигла своего минимального значения с начала исследований.

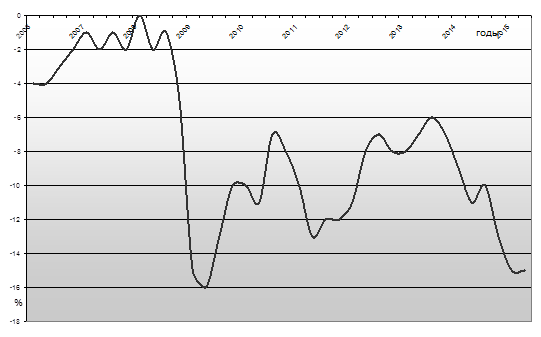

Теперь рассмотрим такой важный показатель, как число занятых в данном секторе – на основе баланса оценок изменения значения показателя, который определяется как разность долей респондентов, отметивших «увеличение» и «уменьшение» средней численности работников своих предприятий по сравнению с предыдущим кварталом (в процентах). Показатель представлен на рисунке 2.

Можно наглядно увидеть негативную тенденцию: если по 2008 год включительно средняя численность работников была стабильна, то сейчас доля предпринимателей, сокращающих численность работников, значительно (по состоянию на 2015 год она равна 15%) превышает долю тех, кто проводит дополнительный набор персонала. Таким образом, можно констатировать, что в настоящее время происходит высвобождение рабочей силы, что может привести к росту безработицы в стране.

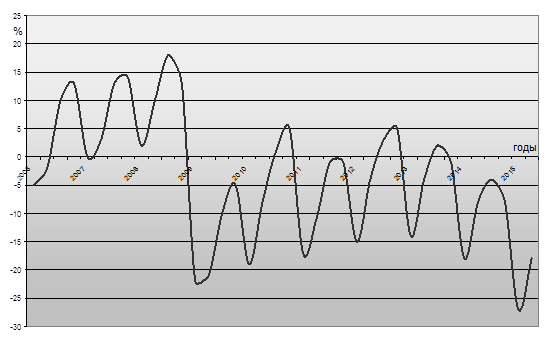

На следующем этапе проанализируем доходность в секторе розничной торговли. Рассмотрим баланс оценок изменения прибыли, который высчитывается как разность долей респондентов, отметивших «увеличение» и «уменьшение» данного показателя по сравнению с предыдущим кварталом (в процентах). Он отражен на рисунке 3.

Как видно из рисунка 3, с 2006 по 2008 годы кривая, описывающая изменение прибыли, стабильно растет. После же кризиса 2008 года она практически не поднимается в «положительную» зону, тем самым характеризуя, что у бóльшего количества предпринимателей в секторе розничной торговли прибыль снижается. Следует отметить, что направленность кривой, характеризующей изменение прибыли предпринимателей, практически повторяет ситуацию с товарооборотом. Это можно объяснить тем, что средний сложившийся уровень торговой наценки в рассматриваемой сфере стабилен на протяжении всего периода исследований Росстата и составляет от 24% до 27% от стоимости проданных товаров, таким образом, предприниматели не могут компенсировать уменьшившийся товарооборот повышенной наценкой.

Рисунок 2. Изменение средней численности работников в секторе розничной торговли России по оценкам предпринимателей за 2006-2015 годы.

Источник: составлено авторами на основе данных Федеральной службы государственной статистики.

Рисунок 3. Изменение прибыли по оценкам предпринимателей в секторе розничной торговли России за 2006-2015 годы.

Источник: составлено авторами на основе данных Федеральной службы государственной статистики.

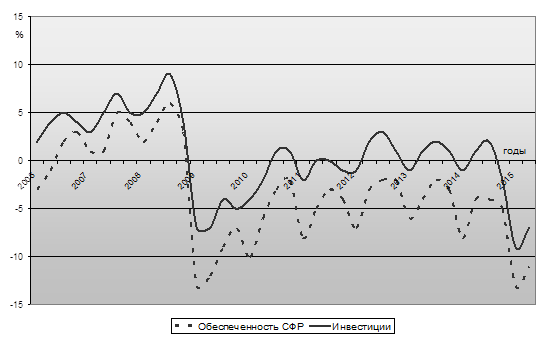

Далее определим, как обстоят дела с обеспеченностью торговых предприятий собственными финансовыми ресурсами и, соответственно, их возможностями производить инвестиции на расширение своей деятельности, ремонт и модернизацию оборудования. Кривые, характеризующие данные показатели, отражены на рисунке 4.

Ситуация, сложившаяся в сфере обеспечения предприятий розничной торговли собственными финансовыми ресурсами, является следствием снижения доходности: все бóльшее число респондентов в последнее время отмечают снижение обеспеченности компаний финансовыми ресурсами: минимум за весь период исследований был достигнут в начале 2009 и 2015 года и составляет минус 13%. Из-за уменьшения данного показателя снижаются и инвестиции предпринимателей в расширение бизнеса, ремонт и модернизацию оборудования: кривая, характеризующая изменение этого показателя, повторяет направленность кривой обеспеченности ресурсами на более низком уровне и также достигает своего минимума в 1 квартале 2015 года (он составляет минус 9%).

Таким образом, сложившаяся ситуация в сфере розничной торговли в настоящее время характеризуется спадом: это подтверждается и снижением индекса предпринимательской уверенности [5], динамика которого представлена на рисунке 5.

Индекс предпринимательской уверенности повторяет уже сложившиеся тренды с товарооборотом, прибылью, обеспеченностью собственными финансовыми ресурсами и инвестициями. Как и вышеупомянутые показатели, минимального значения индекс предпринимательской уверенности достиг в начале 2015 года, и его незначительное повышение во втором квартале этого же года можно отнести на счет сезонности.

Таким образом, можно констатировать, что в настоящее время в розничной торговле происходит спад, сопоставимый (а по некоторым показателям и превышающий) спад, произошедший в данном секторе после кризиса 2008 года, и деловой климат постоянно ухудшается.

Рисунок 4. Изменение обеспеченности собственными финансовыми ресурсами и инвестиций в секторе розничной торговли России за 2006-2015 годы.

Источник: составлено авторами на основе данных Федеральной службы государственной статистики.

Рисунок 5. Индекс предпринимательской уверенности в секторе розничной торговли России за 2006-2015 годы.

Источник: составлено авторами на основе данных Федеральной службы государственной статистики.

Влияние торгового сбора на налоговую нагрузку предприятий розничной торговли

Торговый сбор – это квартальный обязательный платеж за право осуществления торговой деятельности. Объектом обложения данным сбором признается сам объект осуществления торговли, которым является здание, сооружение, помещение, стационарный или нестационарный торговый объект или торговая точка, с использованием которых осуществляется торговая деятельность; а также объект недвижимого имущества, с использованием которого управляющая рынком компания организовала розничный рынок.

Налоговый кодекс освобождает определенные категории лиц от уплаты торгового сбора: к ним относятся индивидуальные предприниматели, применяющие патентную систему налогообложения, и налогоплательщики, уплачивающие единый сельскохозяйственный налог (п. 2 ст. 411 Налогового Кодекса РФ). Также при введении торгового сбора на территории муниципального образования или города федерального значения единый налог на вмененный доход нельзя будет применять в отношении видов предпринимательской деятельности, по которым установлена уплата торгового сбора [6]. Некоторые исследователи считают введенный торговый сбор ограниченным вариантом налога с продаж в сфере торговой деятельности (Трубицина, Бачило, 2015).

Торговый сбор рассчитывается юридическими лицами и индивидуальными предпринимателями отдельно по каждому объекту торговли как произведение ставки сбора на фактическое значение физической характеристики соответствующего объекта осуществления торговли (п.1 ст. 417 Налогового Кодекса РФ). При этом фактическим значением в зависимости от объекта обложения может быть либо площадь объекта торговли, либо сам объект осуществления торговли. Ставки торгового сбора устанавливаются законами городов федерального значения или нормативными правовыми актами представительных органов муниципальных образований в рублях за квартал. В соответствии со ст. 415 Налогового Кодекса РФ могут быть установлены дифференцированные ставки сбора в зависимости от территории осуществления конкретного вида торговой деятельности, категории плательщика сбора, особенностей осуществления отдельных видов торговли, а также особенностей объектов осуществления торговли. При этом ставка сбора может быть снижена вплоть до нуля. Законодательство предусмотрело ограничения только по максимальным ставкам сбора в зависимости от:

- вида торговли;

- от площади объекта торговли;

- стоимости патента для розничной торговли.

В соответствии с общим правилом, отраженным в п. 1 ст. 415 Налогового Кодекса РФ, ставка сбора не может превышать расчетную сумму налога, подлежащую уплате в соответствующем муниципальном образовании (городе федерального значения) в связи с применением патентной системы налогообложения на основании патента по соответствующему виду деятельности, выданному на три месяца. При этом следует отметить, что если при организации розничных рынков ставка сбора не может превышать 550 рублей на 1 квадратный метр [7] площади, то по всем остальным видам торговой деятельности величина торгового сбора напрямую увязана со стоимостью патента, который власти городов федерального значения, в отличие, от местных властей, вправе увеличивать. Таким образом, если местные власти ограничены в своих действиях максимальными ставками торгового сбора, то власти Москвы, Санкт-Петербурга и Севастополя могут управлять ими более свободно.

Некоторые исследователи отмечают такой важный факт, что законодательство предусматривает возможность снижения платежей по налогу на прибыль и налогу, уплачиваемому в связи с применением упрощенной системы налогообложения на сумму уплаченного торгового сбора для юридических лиц, а также сумму НДФЛ для индивидуальных предпринимателей (Малис, 2015b). Однако следует отметить, что во многих случаях предприниматели, уплачивающие торговый сбор, не смогут списать его полностью на уменьшение иных налоговых платежей. Потому следует более подробно проанализировать, как введение торгового сбора может отразиться на налоговой нагрузке предприятий розничной торговли.

Сначала рассмотрим налогообложение предприятий, применяющих общую систему налогообложения. В соответствии с пунктом 10 статьи 286 Налогового Кодекса РФ организации имеют право уменьшить сумму исчисленного ими налога на прибыль (авансовых платежей по налогу) на сумму торгового сбора, фактически уплаченного с начала налогового периода до даты уплаты налога (авансового платежа). При этом предприятию необходимо соблюдать следующее условие – налог на прибыль уплачивается в консолидированный бюджет субъекта Российской Федерации, в состав которого входит муниципальное образование (в бюджет города федерального значения), в котором установлен указанный сбор. Если организация имеет обособленные подразделения, то она также имеет право уменьшать налог на прибыль, зачисляемый в региональные бюджеты, на сумму уплаченного торгового сбора по месту нахождения данных подразделений.

Стоит отметить, что общий режим налогообложения применяют достаточно крупные предприятия. Таким образом, введение торгового сбора практически не повлияет на их налоговую нагрузку.

Если же общая система налогообложения применяется индивидуальным предпринимателем, то, в соответствии с пунктом 5 статьи 225 Налогового Кодекса РФ, в случае осуществления им по месту своего учета торговой деятельности, то он имеет право уменьшить уплачиваемый им налог на доходы физических лиц на сумму сбора. В данном случае проблемы могут возникнуть у тех индивидуальных предпринимателей, которые состоят на учете по месту прописки в одном регионе, а торговую деятельность ведут в другом регионе – в этом случае уменьшение налога на доходы физических лиц невозможно, соответственно, налоговая нагрузка предпринимателей повысится.

Теперь рассмотрим изменение налоговой нагрузки организаций и индивидуальных предпринимателей, применяющих упрощенную систему налогообложения. Они имеют право уменьшить налог, взимаемый в связи с применением УСН на сумму уплаченного торгового сбора при условии, что налог зачисляется в консолидированный бюджет субъекта РФ, в состав которого входит муниципальное образование (в бюджет города федерального значения), в котором установлен торговый сбор (п.8 ст. 346.21 Налогового Кодекса РФ). В случае же наличия у организации на УСН обособленных подразделений в регионах, где введен торговый сбор, то в случае нахождения головной организации в ином регионе уменьшение налога невозможно и приведет к росту налоговой нагрузки.

Проанализируем изменение налоговой нагрузки предприятия, применяющего УСН с объектом налогообложения доходы, уменьшенные на величину расходов [8]. Для расчета возьмем предельный размер дохода, который за год может получить такое предприятие (68 820 000 руб. [9]) и среднюю рентабельность продаж по данным Федеральной налоговой службы за 2014 год для розничной торговли – 2,2% [10]. При данных условиях в соответствии со ст. 346.18 Налогового кодекса РФ компания должна будет платить минимальный налог в размере 688 200 руб., и согласно этой же статье не сможет уменьшить налог на сумму торгового сбора [11]. В иных условиях, но при сохранении такой же рентабельности, ситуация будет аналогичная. Таким образом, налоговая нагрузка предприятия, применяющего УСН с объектом обложения доходы, уменьшенные на величину расходов (а это большинство малых предприятий розничной торговли), вырастет на полную сумму торгового сбора.

Проанализируем размер торгового сбора на примере объекта стационарной торговли площадью до 50 квадратных метров. Размер торгового сбора в квартал для него составляет:

- 60 000 руб. – в пределах Центрального административного округа,

- 30 000 руб. – в пределах Московской кольцевой автомобильной дороги (кроме Центрального административного округа);

- 21 000 руб. – за пределами Московской кольцевой автомобильной дороги [12].

Подсчитано, что в случае введения торгового сбора в Санкт-Петербурге и Севастополе его предельные ставки на вышеуказанный объект налогообложения за квартал будут иными – например, по такому объекту налогообложения, как объект стационарной торговой сети, имеющий торговый зал площадью не более 50 кв. м – 38 200 руб. и 7 740 руб. за объект соответственно (Яценко, 2015).

Для малого бизнеса, который составляет значительную часть предприятий розничной торговли, данные суммы весьма существенны, а значит, у многих малых предприятий розничной торговли произойдет значительное увеличение налоговой нагрузки. В дополнение к этому фирма может столкнуться с проблемой зачисления налогов в бюджеты разных субъектов Российской Федерации, что приведет к невозможности уменьшения иных налогов на суммы уплаченного сбора. Также необходимо учитывать, что с введением торгового сбора для компаний усложнится бухгалтерский и налоговый учет, что дополнительно может привести к увеличению управленческих расходов компании и негативно отразится на их деятельности.

При этом уже существующую налоговую нагрузку многие предприниматели воспринимают как очень высокую: по данным Федеральной службы государственной статистики высокий уровень налогов как фактор, тормозящий развитие торговой деятельности, отметила половина опрашиваемых предпринимателей (в 1 квартале 2015 года – 51%, во втором – 50%). Впереди данного фактора – только высокая конкуренция со стороны других организаций розничной торговли (69% в 2015 году) и недостаточно платежеспособный спрос (54% по состоянию на 2 квартал 2015 года).

Некоторые исследователи отмечают «узкие» места введенного торгового сбора. В частности, Черник Д.Г. задается вопросом о том, что «детальная раскладка торгового сбора подобно тому, как вводился налог на вмененный доход с учетом видов деятельности, расположения и целого ряда других факторов, весьма трудоемка и может привести к тому, что расходы на установление сборов с учетом принципа справедливости превысят доходы» (Черник, 2015). Его мнение разделяет и Малис Н.Н, утверждая, что «существенного прироста налоговых поступлений от введения торгового сбора ожидать не приходится» (Малис, 2015a). Ялбуганов А.А. отмечает, что учет фактической способности уплаты торгового сбора в условиях нарастающего финансового кризиса исходя из правовых принципов справедливости и соразмерности чрезвычайно актуален, так же как и защита прав пользователей услугами налогооблагаемых субъектов предпринимательской деятельности (Ялбулганов, 2015).

Против торгового сбора выступают многие предприниматели, прежде всего Москвы (где уже действует данный сбор): например, по мнению руководителя московского отделения общероссийской общественной организации малого и среднего предпринимательства «Опора России» Александра Жаркова, «под действие нового налога в Москве подпадет около 130 тысяч индивидуальных предпринимателей и предприятий малого и среднего бизнеса. Порядка 15 тысяч индивидуальных предпринимателей и предприятий в результате нововведения прекратят свое существование, более 90 тысяч человек останутся без работы» [13].

Выводы

1. По оценкам самим предпринимателей, после кризиса 2008 года деловой климат в секторе розничной торговли постепенно улучшался вплоть до конца 2014 года, но индекс предпринимательской уверенности, его характеризующий, так и не приблизился к уровню 2006–2008 годов.

2. Кризис, случившийся во втором полугодии 2014 года, ударил по розничной торговле не менее, а в некоторых случаях и более сильно, чем в 2008 году, и последствия его до сих пор не преодолены: напротив, в настоящее время спад розничной торговли все еще продолжается.

3. Налоговая нагрузка многих предприятий торговли, прежде всего малого бизнеса, с введением сбора увеличится на фоне того, что руководители данных предприятий отмечают высокий уровень налогообложения как один из факторов, ограничивающий развитие их фирм, что может вынудить фирмы прекратить свою деятельность или уйти «в тень».

Таким образом, в существующей ситуации возложение на предпринимателей дополнительной налоговой нагрузки в виде торгового сбора ухудшит деловой климат в сфере розничной торговли и приведет к спаду деловой активности в данной области. Это необходимо понимать как федеральным властям, так и властям муниципалитетов.

[1] Закон г. Москвы от 17.12.2014 № 62 «О торговом сборе».

[2] Официальный портал Мэра и Правительства Москвы.

[3] Всемирный Банк. (2004). Доклад о мировом развитии – 2005. Режим доступа: http://www.un.org/ru/development/surveys/docs/worlddev2005.pdf

[4] Официальный сайт Федеральной службы государственной статистики.

[5] Индекс предпринимательской уверенности определяет, в каком положении находятся предприниматели, и прогнозирует развитие экономики страны (Фатхуллина, 2014).

[6] Федеральный закон Российской Федерации от 29.11.2014 № 382-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации».

[7] Данная ставка подлежит ежегодной индексации на коэффициент-дефлятор.

[8] Хочется отметить, что данный режим налогообложения применяют большинство предприятий торговли малого бизнеса, так как именно он позволяет им оптимизировать свои налоговые платежи.

[9] Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ (ред. от 29.06.2015); Приказ Министерства экономического развития Российской Федерации от 29.10.2014 № 685 «Об установлении коэффициентов-дефляторов на 2015 год».

[10] Официальный сайт Федеральной налоговой службы.

[11] Минимальный налог уплачивается в случае, если за налоговый период сумма исчисленного в общем порядке налога меньше суммы исчисленного минимального налога: Ст. 346.18 Налогового Кодекса РФ «Налоговая база». В Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ (ред. от 29.06.2015).

[12] Закон г. Москвы от 17.12.2014 № 62 «О торговом сборе».

[13] Бизнесмены Москвы против вступления в силу закона о торговом сборе // РИА новости.

Страница обновлена: 19.02.2026 в 18:34:00

Download PDF | Downloads: 23

The effect of the sales tax introduction on the business climate in the Russian retail trade sector

Shinkaryova O.V., Mayorova E.A.Journal paper

Russian Journal of Entrepreneurship *

Volume 16, Number 15 (August, 2015)

Abstract:

In connection with the introduction of sales tax in Russia, we analyzed the changes of commercial companies’ tax burden as well as the changes in the business climate in the retail trade sector of the Russian Federation in 2006-2015. Based on the studies we concluded that in the existing situation, charging entrepreneurs with an additional tax burden in the form of sales tax will worsen the business climate in the sector of retail trade and will lead to the decrease of business activity in this sector.

Keywords: small business, retail trade, tax code, sales tax, business climate, business confidence index