Анализ поступлений налогов и сборов в территориальный бюджет Ленинградской области

Шлепова К.О.1

1 Выборгский филиал Российской академии народного хозяйства и государственной службы при Президенте Российской Федерации, ,

Скачать PDF | Загрузок: 77 | Цитирований: 1

Статья в журнале

Экономические отношения (РИНЦ, ВАК)

опубликовать статью | оформить подписку

№ 1 (5), Июнь 2013

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=29289217

Цитирований: 1 по состоянию на 07.12.2023

Аннотация:

В статье проводится анализ поступлений налогов и сборов в бюджет Ленинградской области, особое внимание уделено транспортному налогу и объектам его обложения.

Ключевые слова: налогообложение, транспортный налог, налоговая база, налог, территориальный бюджет

К региональным налогам согласно Налоговому кодексу (НК) РФ отнесены транспортный налог, налог на игорный бизнес, налог на имущество организаций.

Транспортный налог установлен гл.28 НК РФ и, как все региональные налоги, вводится в действие законами субъектов Российской Федерации о налоге. Налог обязателен к уплате на территории соответствующего субъекта Российской Федерации. На территории Ленинградской области порядок введения и уплаты транспортного налога, а также размеры ставок определены Законом Ленинградской области от 22.11.2002 г. № 51-оз «О транспортном налоге»

Охарактеризуем транспортный налог в соответствии с требованиями законодательства.

В соответствии с частью 1 статьи 19 НК РФ налогоплательщиками признаются организации и физические лица, на которых в соответствии с НК РФ возложена обязанность уплачивать налоги и сборы.

Налогоплательщиками транспортного налога признаются лица, на которых в соответствии с законодательством Российской Федерации зарегистрированы транспортные средства, признаваемые объектом налогообложения.

Объектом налогообложения транспортным налогом признаются автомобили, мотоциклы, мотороллеры, автобусы и другие самоходные машины и механизмы, самолеты, вертолеты, теплоходы, яхты, парусные суда, катера, снегоходы, и другие водные и воздушные транспортные средства, зарегистрированные в установленном порядке в соответствии с законодательством Российской Федерации [1].

Не являются объектом налогообложения (п. 2 ст. 358 НК РФ) [2]:

1) весельные лодки, а также моторные лодки с двигателем мощностью не свыше 5 лошадиных сил;

2) автомобили легковые, специально оборудованные для использования инвалидами;

3) промысловые морские и речные суда;

4) специальная техника, используемая сельхозтоваропроизводителями;

5) транспортные средства, находящиеся в розыске, при условии подтверждения факта их угона (кражи) документом, выдаваемым уполномоченным органом;

6) самолеты и вертолеты санитарной авиации и медицинской службы;

7) суда, зарегистрированные в Российском международном реестре судов.

8) транспортные средства, принадлежащие на праве хозяйственного ведения или оперативного управления федеральным органам исполнительной власти, где законодательно предусмотрена военная и (или) приравненная к ней служба.

Налоговая база – стоимостная, количественная или физическая характеристика объекта, которая имеет значение для установления его в качестве объекта налогообложения.

Налоговая база по транспортному налогу в зависимости от вида транспортного средства определяется как мощность двигателя транспортного средства в лошадиных силах; как паспортная статическая тяга реактивного двигателя; как валовая вместимость в регистровых тоннах; как единица транспортного средства.

Под налоговым периодом понимается календарный год или иной период времени применительно к отдельным налогам, по окончании которого определяется налоговая база и исчисляется сумма налога, подлежащая уплате. Налоговый период может состоять из одного или нескольких отчетных периодов.

Налоговым периодом признается календарный год. Отчетными периодами для налогоплательщиков, являющихся организациями, признаются первый квартал, второй квартал, третий квартал. При установлении налога законодательные (представительные) органы субъектов Российской Федерации вправе не устанавливать отчетные периоды [1].

Налоговая ставка представляет собой величину налоговых начислений на единицу измерения налоговой базы.

Налоговые ставки устанавливаются законами субъектов Российской Федерации соответственно в зависимости от мощности двигателя, тяги реактивного двигателя или валовой вместимости транспортных средств, категории транспортных средств в расчете на одну лошадиную силу мощности двигателя транспортного средства, один килограмм силы тяги реактивного двигателя, одну регистровую тонну транспортного средства или единицу транспортного средства. Ставки, установленные в статье 361 НК, могут быть изменены законами субъектов РФ, но не более чем в 5 раз. Допускается установление дифференцированных налоговых ставок в отношении каждой категории транспортных средств, а также с учетом срока полезного использования транспортных средств.

Порядок исчисления налога. Налогоплательщики, являющиеся организациями, исчисляют сумму налога и сумму авансового платежа по налогу самостоятельно. Сумма налога, подлежащая уплате налогоплательщиками, являющимися физическими лицами, исчисляется налоговыми органами на основании сведений, которые представляются в налоговые органы органами, осуществляющими государственную регистрацию транспортных средств на территории Российской Федерации.

Сумма налога, подлежащая уплате в бюджет по итогам налогового периода, исчисляется в отношении каждого транспортного средства как произведение соответствующей налоговой базы и налоговой ставки.

Сумма налога, подлежащая уплате в бюджет налогоплательщиками, являющимися организациями, определяется как разница между исчисленной суммой налога и суммами авансовых платежей по налогу, подлежащих уплате в течение налогового периода.

Налогоплательщики, являющиеся организациями, исчисляют суммы авансовых платежей по налогу по истечении каждого отчетного периода в размере одной четвертой произведения соответствующей налоговой базы и налоговой ставки [1].

В случае регистрации транспортного средства и (или) снятия транспортного средства с регистрации (снятия с учета, исключения из государственного судового реестра и т.д.) в течение налогового (отчетного) периода исчисление суммы налога (суммы авансового платежа по налогу) производится с учетом коэффициента, определяемого как отношение числа полных месяцев, в течение которых данное транспортное средство было зарегистрировано на налогоплательщика, к числу календарных месяцев в налоговом (отчетном) периоде. При этом месяц регистрации транспортного средства, а также месяц снятия транспортного средства с регистрации принимается за полный месяц. В случае регистрации и снятия с регистрации транспортного средства в течение одного календарного месяца указанный месяц принимается как один полный месяц.

Органы, осуществляющие государственную регистрацию транспортных средств, обязаны сообщать в налоговые органы по месту своего нахождения о транспортных средствах, зарегистрированных или снятых с регистрации в этих органах, а также о лицах, на которых зарегистрированы транспортные средства, в течение 10 дней после их регистрации или снятия с регистрации.

Органы, осуществляющие государственную регистрацию транспортных средств, обязаны сообщать в налоговые органы по месту своего нахождения сведения о транспортных средствах, а также о лицах, на которых зарегистрированы транспортные средства, по состоянию на 31 декабря истекшего календарного года до 1 февраля текущего календарного года, а также обо всех связанных с ними изменениях, произошедших за предыдущий календарный год.

Порядок и сроки уплаты налога и авансовых платежей по налогу

Уплата налога и авансовых платежей по налогу производится налогоплательщиками по месту нахождения транспортных средств в порядке и сроки, которые установлены законами субъектов Российской Федерации.

В течение налогового периода налогоплательщики, являющиеся организациями, уплачивают авансовые платежи по налогу, если законами субъектов Российской Федерации не предусмотрено иное. По истечении налогового периода налогоплательщики, являющиеся организациями, уплачивают сумму налога.

Налогоплательщики, являющиеся физическими лицами, уплачивают транспортный налог на основании налогового уведомления, направляемого налоговым органом.

Органы, осуществляющие государственную регистрацию транспортных средств, обязаны сообщать в налоговые органы по месту своего нахождения о транспортных средствах, зарегистрированных или снятых с регистрации в этих органах, а также о лицах, на которых зарегистрированы транспортные средства, в течение 10 дней после их регистрации или снятия с регистрации.

Налогоплательщики, являющиеся организациями, по истечении налогового периода представляют в налоговый орган по месту нахождения транспортных средств налоговую декларацию по налогу.

Форма налоговой декларации по налогу утверждается Министерством финансов Российской Федерации [1].

Налогоплательщики, являющиеся организациями и уплачивающие в течение налогового периода авансовые платежи по налогу, по истечении каждого отчетного периода представляют в налоговый орган по месту нахождения транспортных средств налоговый расчет по авансовым платежам по налогу.

Форма налогового расчета по авансовым платежам по налогу утверждается Министерством финансов Российской Федерации.

Налоговые декларации по налогу представляются налогоплательщиками не позднее 1 февраля года, следующего за истекшим налоговым периодом.

Налоговые расчеты по авансовым платежам по налогу представляются налогоплательщиками в течение налогового периода не позднее последнего числа месяца, следующего за истекшим отчетным периодом.

Следующим региональным налогом является налог на имущество организаций. В целях стимулирования развития производства и подготовки к введению налога на недвижимость предусмотрено сужение субъектов налогообложения за счет исключения из налогообложения готовой продукции, сырья и материалов, товаров и др. В перспективе этот налог, а также налог на имущество физических лиц и земельный налог могут быть заменены на налог на недвижимость.

Налогоплательщиками налога на имущество организаций являются практически все российские организации, в том числе финансируемые из бюджетов всех уровней. К числу плательщиков относятся также иностранные организации, осуществляющие деятельность в России через постоянные представительства. Иностранные организации, не осуществляющие деятельность в России, но имеющие недвижимое имущество на территории РФ, на континентальном шельфе РФ и в исключительной экономической зоне РФ тоже являются плательщиками налога.

Объектом налогообложения для российских организаций определено учитываемое на их балансе в качестве объектов основных средств – движимое и недвижимое имущество, включая имущество, переданное во временное владение, пользование, распоряжение или доверительное управление, внесенное в совместную деятельность.

Не являются объектами налогообложения земельные участки и другие объекты природопользования, имущество, принадлежащее на праве хозяйственного ведения или оперативного управления федеральным органом исполнительной власти, в которой законодательно предусмотрена военная или приравненная к ней служба, и которое используется этими органами для нужд обороны, гражданской обороны, обеспечения безопасности и охраны правопорядка.

Налоговая база определяется как средняя стоимость имущества, являющегося объектом налогообложения. Имущество учитывается по его остаточной стоимости, сформированной в соответствии с порядком ведения бухгалтерского учета, утвержденного в учетной политике конкретной организации.

Налоговым периодом по налогу на имущество организаций установлен календарный год. Отчетными периодами являются один квартал, полугодие и девять месяцев календарного года.

Налоговая ставка по налогу на имущество организаций устанавливается законами субъектов РФ и не может превышать 2,2 процента к налоговой базе. Для Ленинградской области налоговая ставка, установленная Законом Ленинградской области от 25.11.2003 г. № 98-оз является максимальной и составляет 2,2 процента [3].

Освобождаются от налогообложения организации уголовно-исправительной системы Минюста России в части имущества, используемого для осуществления возложенных на них функций. Также не подлежат налогообложению религиозные организации и общероссийские общественные организации инвалидов. Льгота распространяется только на имущество, используемое для осуществления уставной деятельности данных организаций.

В Ленинградской области от налога освобождены:

а) бюджетные и автономные учреждения Ленинградской области в части недвижимого имущества и особо ценного движимого имущества, закрепленного учредителями или приобретенного за счет средств, выделенных учредителями данным учреждениям, казенные учреждения, финансовое обеспечение которых осуществляется из областного бюджета Ленинградской области и (или) из бюджетов муниципальных образований Ленинградской области, органы государственной власти Ленинградской области и государственные органы, финансируемые из областного бюджета Ленинградской области, органы местного самоуправления Ленинградской области, государственные внебюджетные фонды, образованные в соответствии с Бюджетным кодексом РФ и расположенные на территории Ленинградской области;

б) инвесторы – на период применения режима наибольшего благоприятствования в соответствии с законом Ленинградской области от 22.07.1997 № 24-оз (в редакции областного закона от 22.07.2009 г № 57-оз с последующими изменениями) [4], то есть на срок фактической окупаемости инвестиционных затрат (но не превышающий прогнозный срок окупаемости инвестиционных затрат, предусмотренный бизнес-планом инвестиционного проекта), и на двухлетний период после наступления срока окупаемости инвестиционных затрат в отношении имущества, создаваемого или приобретаемого для реализации инвестиционного проекта в соответствии с бизнес-планом инвестиционного проекта (и не входившего в состав налогооблагаемого имущества на территории Ленинградской области до начала реализации инвестиционного проекта);

в) организации по производству, переработке и хранению сельскохозяйственной продукции (кроме птицефабрик по производству мяса бройлера), выращиванию, лову и переработке рыбы при условии, что выручка от указанных видов деятельности составляет не менее 70 процентов общей суммы выручки от реализации продукции (работ, услуг); г) жилищные кооперативы, жилищно-строительные кооперативы, товарищества собственников жилья – в отношении общего имущества собственников помещений в многоквартирном доме и имущества, используемого для обеспечения эксплуатации многоквартирного дома; д) организации – в отношении имущества, используемого исключительно для организации отдыха и оздоровления детей до 18 лет; е) научные организации, имеющие государственный заказ на выполнение научно-исследовательских, опытно-конструкторских и технологических работ, а также научные организации Российской академии наук и других академий наук, имеющие государственный статус, – в отношении их имущества, за исключением имущества, сдаваемого в аренду или переданного другим юридическим и (или) физическим лицам на иных основаниях;

ж) религиозные организации – в отношении имущества, используемого для административно-хозяйственной, просветительской и общественно полезной деятельности (имущество богаделен, приютов, домов причта, монастырских подсобных хозяйств и так далее); з) организации – в отношении имущества, предназначенного для водоснабжения населения питьевой водой по магистральным водоводам;

и) организации поддержки субъектов малого предпринимательства при одновременном соблюдении следующих условий:

– доля участия Ленинградской области и (или) муниципальных образований Ленинградской области в уставном капитале этой организации – более 50 процентов и (или) представители Ленинградской области и (или) муниципальных образований входят в попечительский совет или иные органы управления такой организации;

– оказание одного или нескольких видов услуг, в частности, консультационных, аудиторских, обучающих, финансовых, юридических, организационно-технических, научно-исследовательских, направленных на содействие развития малого предпринимательства, является основным видом деятельности организации;

к) газораспределительные организации в отношении имущества, относящегося к объектам жилищно-коммунальной сферы, находящегося на балансе газораспределительных организаций;

л) организации народных художественных промыслов;

н) организации – в отношении объектов жилищного фонда и инженерной инфраструктуры жилищно-коммунального комплекса, на поддержку которых выделяются средства из областного бюджета Ленинградской области и (или) местных бюджетов;

о) предприятия сланцедобывающей промышленности;

п) предприятия потребительской кооперации;

р) предприятия текстильной и легкой промышленности в отношении имущества, используемого для основной производственной деятельности;

с) предприятия текстильного и швейного производства, производства кожи, изделий из кожи и производства обуви в отношении имущества, используемого для основной производственной деятельности;

т) государственные унитарные производственно-эксплуатационные коммунальные предприятия Российской академии наук в отношении государственного жилого фонда, находящегося на их балансе, и объектов обеспечивающей его инфраструктуры;

у) общественные объединения, осуществляющие свою деятельность за счет взносов граждан и организаций и не осуществляющие предпринимательскую деятельность;

ф) государственные унитарные предприятия, оказывающие инженерные услуги (сбор, очистка и распределение воды, прием стоков, передача пара и горячей воды, передача электроэнергии, услуги железнодорожного транспорта) предприятиям, осуществляющим свою хозяйственную деятельность на территории Ленинградской области, в части налогообложения не используемого в производстве, а также не приносящего иного дохода имущества при условии, что выручка от указанных видов деятельности составляет не менее 70 процентов общей суммы выручки от реализации продукции (работ, услуг). Объем налоговых льгот рассчитывается по перечню не используемого в производстве и (или) не приносящего иного дохода имущества, сформированного по данным бухгалтерского учета организации в соответствии с нормативными правовыми актами РФ.

х) садоводческие, огороднические, дачные некоммерческие объединения граждан – в отношении имущества, находящегося в их собственности;

ц) гаражные кооперативы – в отношении имущества, находящегося в их собственности.

Налог в размере 50 процентов от установленной ставки уплачивают:

– предприятия средств массовой информации, полиграфии и книгоиздания;

– организации, осуществляющие содержание автомобильных дорог общего пользования, находящихся в государственной собственности Ленинградской области, у которых удельный вес доходов от осуществления этой деятельности составляет не менее 50 процентов в отношении имущества, предназначенного для содержания указанных автомобильных дорог;

– организации – в отношении имущества, используемого для ремонта и обслуживания сельскохозяйственной техники и животноводческого оборудования, при условии, что выручка от указанных видов деятельности составляет не менее 50 процентов общей суммы выручки от реализации продукции (работ, услуг) [3].

Рассмотрим налогообложение на игорный бизнес.

В настоящее время проведена реформа в сфере игорного бизнеса. Она проходила в два этапа. С 1 июля 2007 года вступили в силу ограничения, способствующие концентрации бизнеса в отношении чистых активов оператора игорного заведения, минимального размера казино и зала игровых автоматов и возрастного ценза для посетителей и работников. Не соответствующие требованиям заведения были закрыты. На втором этапе (до 1 июля 2009 года) все игорные заведения России должны были разместиться в четырех зонах: Калининградской области, Алтайском, Приморском и Краснодарском краях. При выборе регионов в первую очередь учитывалось желание местных властей, во вторую – географическое расположение, инвестиционные перспективы, близость к границе, наличие аэропортов, туристическая привлекательность.

По нашему мнению, игорные заведения, особенно залы игровых автоматов, провоцируют увеличение количества игроков, которые становятся "игроманами". Но в то же время сокращение числа игорных заведений и их доступности приводит к открытию подпольных игорных заведений, от которых страдают не только простые обыватели, но и государство, не получившее доходов в виде налога на игорный бизнес, о чем свидетельствуют недавние скандалы, связанные с подпольными казино в Московской области.

В отношении букмекерских контор и тотализаторов сложилась иная ситуация. Их по новому закону можно открывать вне игорных зон. Национальной ассоциации букмекеров удалось доказать властям, что букмекеры занимаются не азартными играми, а спортом. Статьей 14 Федерального закона от 29.12.2006 № 244-ФЗ «О государственном регулировании деятельности по организации и проведению азартных игр и о внесении изменений в некоторые законодательные акты Российской Федерации» вне игровых зон на основании лицензий на осуществление деятельности по организации и проведению азартных игр в букмекерских конторах и тотализаторах. В букмекерских конторах и тотализаторах, расположенных вне игорных зон, не может осуществляться деятельность по организации и проведению азартных игр с использованием игровых автоматов и игровых столов. В Ленинградской области установлена ставка на игорный бизнес: за каждую кассу тотализатора или каждую кассу букмекерской конторы – 35000 рублей [5].

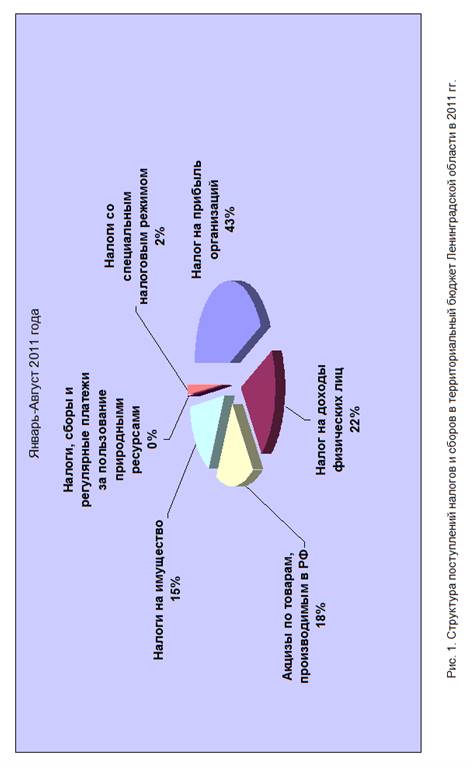

Проведем анализ поступлений налогов и сборов в территориальный бюджет Ленинградской области в 2011–2012 гг. (рис. 1, рис. 2).

В 2011 г. структура налоговых доходов бюджета Ленинградской области выглядела следующим образом (рис. 1):

Налог на прибыль организаций – 43 %,

Налог на доходы физических лиц – 22 %,

Акцизы по товарам, производимым в РФ – 18 %,

Налоги на имущество – 15 %,

Налоги, сборы и регулярные платежи за пользование природными ресурсами – 0,5 %,

Налоги со специальным налоговым режимом – 2 %.

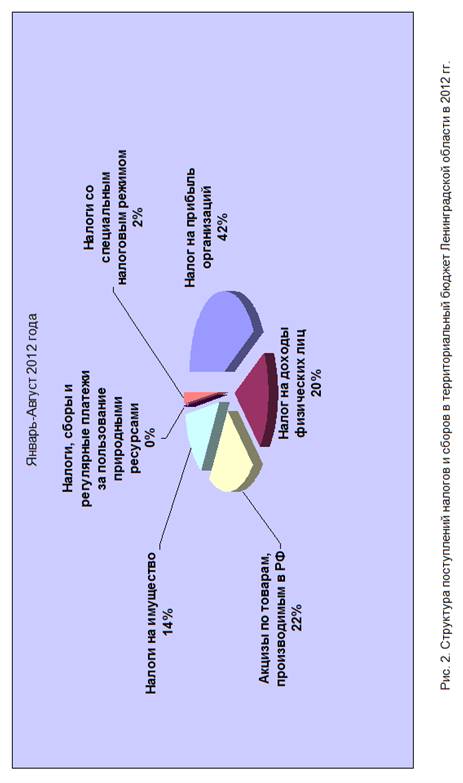

В 2012 г. структура налоговых доходов бюджета Ленинградской области выглядела следующим образом (рис. 2):

Налог на прибыль организаций – 42 %,

Налог на доходы физических лиц – 20 %,

Акцизы по товарам, производимым в РФ – 22 %,

Налоги на имущество – 14 %,

Налоги, сборы и регулярные платежи за пользование природными ресурсами – 0,4 %,

Налоги со специальным налоговым режимом – 2 %.

Таким образом, можно сделать вывод, что при сохранении в целом структуры налоговых поступлений без изменений, отмечается рост акцизной составляющей 18 % в 2011 г. до 22 % в 2012 г.

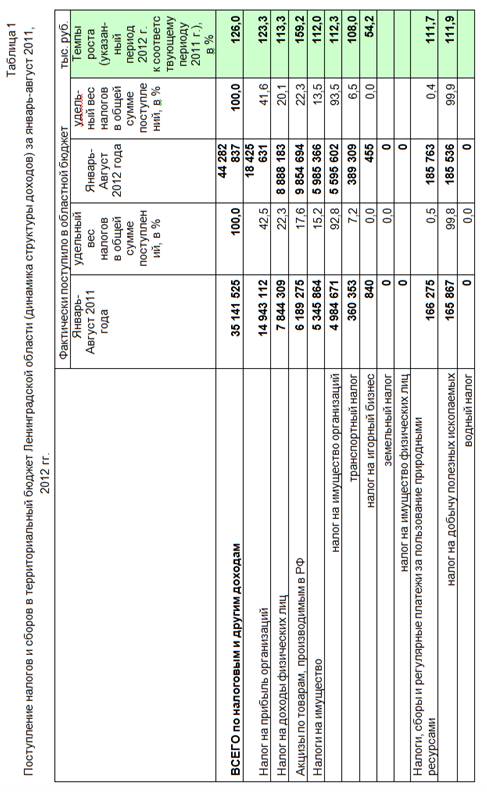

Большую часть налоговых доходов составляют перечисления налога на прибыль организаций (43 % в 2011 г. и 42 % в 2012 г.) (табл. 1).

Ставка налога на прибыль организации, в части зачисляемой в бюджет Ленинградской области, составляет:

18 % – основная;

13,5 % для следующих категорий налогоплательщиков:

– жилищные кооперативы, жилищно-строительные кооперативы, товарищества собственников жилья,

– инвесторы, осуществляющие инвестиционную деятельность на территории Ленинградской области,

– трейдеры, в отношении которых применяются меры государственной поддержки,

– организации, находящиеся в собственности общественных организаций инвалидов,

– предприятия, находящиеся в собственности Всероссийского общества слепых,

– фонды социальной поддержки населения Ленинградской области, учредителями которых являются органы государственной власти и органы местного самоуправления Ленинградской области,

– организации потребительской кооперации,

– организации, находящиеся в ведении Главного управления Федеральной службы исполнения наказаний по СанктПетербургу и Ленинградской области, независимо от их организационно-правовых форм,

– организации, использующие на договорной основе труд лиц, отбывающих наказание в виде лишения свободы в исправительных учреждениях Главного управления Федеральной службы исполнения наказаний по Санкт-Петербургу и Ленинградской области, независимо от организационно-правовых форм и форм собственности, расположенные на территории Ленинградской области,

– организации, предоставляющих рабочие места и использующие труд лиц, отбывающих наказание в виде исправительных работ, независимо от организационно-правовых форм и форм собственности, расположенных на территории Ленинградской области,

– экспортеры информационных технологий,

– организации, осуществляющие инвестиционную деятельность на территории Ленинградской области,

– налогоплательщики, состоящие на учете в налоговых органах на территории Лодейнопольского муниципального района и (или) Подпорожского муниципального района, имеющие среднесписочную численность работников на территории одного из указанных муниципальных районов не менее 10 человек и получающие не менее 70 процентов выручки от реализации товаров (работ, услуг), произведенных (выполненных, оказанных) на территории одного из указанных муниципальных районов,

14 % – организации-участники консолидированной группы налогоплательщиков, образованной в соответствии с положениями Налогового кодекса РФ, осуществляющие добычу, переработку нефти и газа, производство нефтепродуктов и их реализацию, транспортировку нефти, нефтепродуктов и газа, при условии, что один или несколько участников консолидированной группы налогоплательщиков и (или) их обособленные подразделения расположены на территории Ленинградской области.

Рассмотрим структуры и ставки налога на имущество, перечисляемого в бюджет Ленинградской области.

К числу имущественных налогов относятся:

налог на имущество организаций,

транспортный налог,

налог на игорный бизнес,

земельный налог,

налог на имущество физических лиц.

В бюджет Ленинградской области поступает налог на имущество организаций по ставке 2,2 %, транспортный налог и налог на игорный бизнес.

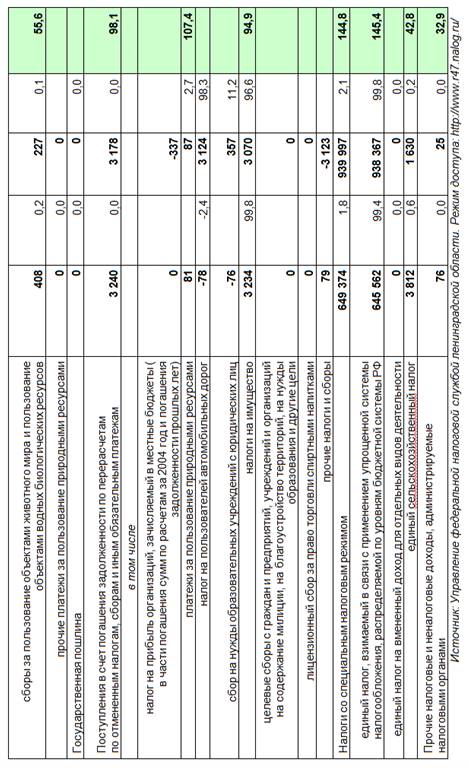

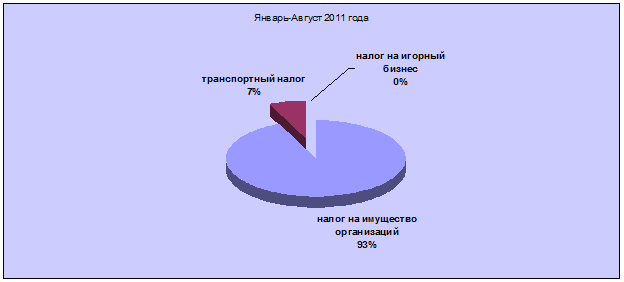

Рис. 3. Структура поступлений имущественных налогов в бюджет Ленинградской области в 2011 г.

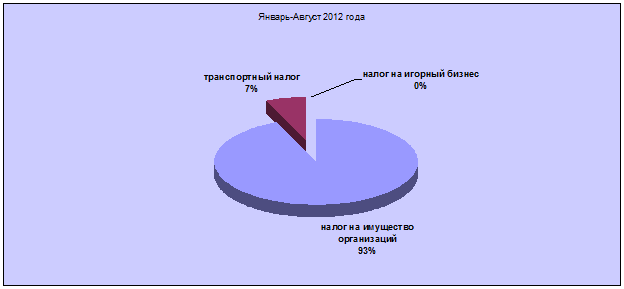

Рис. 4. Структура поступлений имущественных налогов в бюджет Ленинградской области в 2012 г.

Заключение

Как видно из рис. 3, 4, структура поступлений имущественных налогов в бюджет Ленинградской области не изменилась: и в 2011 г., и в 2012 г. 93 % поступлений составил налог на имущество организаций, а 7 % – транспортный налог.

Анализ структуры динамики доходов поступлений налогов и сборов в территориальный бюджет Ленинградской области свидетельствует об увеличении темпов роста в 2012 году на 26 процентов по сравнению с 2011 годом.

Такой прирост обеспечен за счет, во-первых, роста темпов поступлений акцизных платежей (на 56 % в 2012 г.), а во-вторых, налога на прибыль организаций – на 23,3 % в 2012 г., что обусловлен во многом политикой властей Ленинградской области в части поддержки предпринимательства и снижения размеров налогов для субъектов малого бизнеса.

Источники:

2. Налоговый кодекс Российской Федерации (Час¬ти I и II). Официальный текст. - М.: "ТД ЭЛИТ- 2000", 2009.

3. О налоге на имущество организаций: закон Ленинградской области от 25.11.2003г. № 98-о // Вести, N 135, 27.11.2003, Вестник Правительства Ленинградской области N 32, 17.12.2003.

4. О государственной поддержке инвестиционной деятельности в Ленинградской области: закон Ленинградской области от 22.7.1997 N 24-оз//Вести, N 86, 05.08.97, Вестник правительства Ленинградской области, N 8, август 1997 года.

5. О ставках на игорный бизнес в Ленинградской области: закон Ленинградской области от 13.07.2004 № 37-оз // Вести, N 82, 20.07.2004, Вестник Правительства Ленинградской области, N 23, 18.08.2004.

6. Управление федеральной налоговой службой ленинградской области. Режим доступа: http://www.r47.nalog.ru/

Страница обновлена: 10.03.2026 в 08:12:17

Download PDF | Downloads: 77 | Citations: 1

The analysis of receipts of taxes and fees in the territorial budget of the Leningrad region

Shlepova C.O.Journal paper

Journal of International Economic Affairs

№ 1 (5), January-June 2013

Abstract:

In article the analysis of receipts of taxes and fees is carried out to the budget of the Leningrad region, special attention is paid to a vehicle tax and subjects to its taxation.

Keywords: taxation, tax base, tax, vehicle tax, territorial budget