Доходность и риск российского фондового рынка

Скачать PDF | Загрузок: 18

Статья в журнале

Российское предпринимательство *

№ 21 (219), Ноябрь 2012

* Этот журнал не выпускается в Первом экономическом издательстве

Аннотация:

В статье изложены результаты оценки доходности и риска инвестиций в акции на российском финансовом рынке в период с 2000 по 2012 год.

Ключевые слова: инвестиции, фондовый рынок, акции, риск, доходность

Как известно, основной задачей инвесторов является получение прибыли. Однако при равенстве прибыли от прироста стоимости различных биржевых активов важнейшим параметром выступает риск. Основу теории управления риском на фондовом рынке наиболее полно разработал и представил научному сообществу У. Шарп [1].

Авторский метод оценки доходности опирается, прежде всего, на анализ среднегодового роста биржевой цены 30-ти наиболее ликвидных обыкновенных акций в период с 2000 по 2012 гг. и не учитывает дивиденды. Например, дивидендная доходность для топ-30 российских акций за 2008−2011 годы в среднем равна 2% [2]. Так, дивидендными выплатами, по нашему мнению, в силу их малой величины можно пренебречь.

Для расчетов вводится понятие «средней акции», которое представляет собой среднеарифметическую доходность группы анализируемых акций. Также ведется исчисление ежегодного процентного изменения значения индекса ММВБ. Логика такого подхода проста: инвестор, как правило, покупает не индекс, а конкретный актив в виде акции.

Таким образом, прибыль инвестора можно определить как разность между ценой реализации и ценой приобретения того или иного актива. Строго говоря, дивиденды также можно отнести к прибыли инвестора, однако в силу их низкой величины (относительно инфляции) и нерегулярности выплат, ими можно пренебречь.

Можно условно считать, что если спекулянт приобретает ценные бумаги на срок не менее года, то его можно отнести к инвесторам.

Применяемая модель расчетов предполагает, что доход и риск акций оценивается по интервалам в один год по дневным ценам закрытия основной торговой сессии на Московской бирже (ранее ММВБ).

Для инвестора важна относительная доходность инвестиций, а также риск внутри исследуемого годового интервала.

Ценовой (рыночный) риск, наряду с доходностью является ключевой категорией. В связи с этим существует множество теорий его оценки. Мы считаем, что нет принципиального различия в том, какой параметр для оценки риска колебаний актива внутри годового интервала будет использован. Важно, чтобы это было некое единое число, учитывающие вариативность цен закрытия каждого торгового дня.

Стоит отметить, что практически все методы оценки колебаний цен так или иначе опираются на стандартное отклонение, которое представляет собой меру того, насколько широко разбросаны точки данных относительно их среднего.

Подход к оценке доходности и риска инвестирования в акции

В авторском диссертационном исследовании, риск акции оценивается через процентное выражение стандартного отклонения междневной доходности на основе дневных цен закрытия основной сессии торгов внутри годового интервала. Причем, анализу подвергаются обыкновенные акции с не менее чем 3-летней историей торгов на периоде с 2000 по 2012 годы, входящие в топ-30 по оборотам на Московской бирже (ранее ММВБ).

Проведение исследования в соответствии с этими условиями, на наш взгляд, позволяют корректно оценить ценовой риск.

По нашему мнению, подобный подход к оценке доходности и риска инвестирования в акции является оригинальным, удобным и практичным. Отметим, что он может использоваться практически любым лицом, заинтересованном в получении объективных показателей доходности и риска для любого развивающегося фондового рынка.

Результаты исследования позволяют продемонстрировать инвесторам характер рынка в количественных показателях, а также включить эти данные в модель торговой стратегии. Кроме того, результаты такого исследования могут экстраполироваться на будущее и использоваться для сравнения с другими рынками.

Группировка значений средней доходности и риска по эмитенту позволяет отразить индивидуальные особенности динамики цены конкретной акции, обусловленные их ликвидностью, числом в свободном обращении и другими причинами. Основным искомым показателем, который позволяет выявить авторская методика, является среднегодовое значение доходности и риска для всего российского рынка. Зная эти параметры, любой инвестор сможет оценить прошлую динамику рынка, эффективность инвестирования и сделать прогноз на вероятное будущее поведение котировок акций.

Однако следует иметь виду, что данный подход не учитывает влияния внешних факторов (реализацию крупных политических, экономических и других нерыночных рисков). Также при разработке модели не учитывались в силу их незначительной, по нашему мнению, величины, некоторые внутренние факторы, способные повлиять на итоговые количественные результаты. К ним можно отнести дивиденды, инфляционные ожидания, приостановки торгов отдельными бумагами, внутредневные колебания и тому подобное. Отметим, что в ходе составления базы расчета выяснилось, что отдельные акции не торговались в некоторые дни. Это происходило либо ввиду корпоративных событий эмитента, либо из-за приостановок биржей торгов по ним. В этих довольно редких случаях методом частичного интерполирования (замещения соседними значениями) данные за отсутствующие даты были восстановлены. Кроме того, по разным причинам торги в начале 2000-х годов по выбранным бумагам не проводились или проводились в неполном, на наш взгляд, объеме, поэтому используются данные котировок только за годовые периоды с полноценными торгами.

Среднегодовая доходность акций и инфляция

Ключевым искомым значением в рамках исследования является среднегодовая величина доходности «средней акции», равная 41,91%.

В целях лучшего понимания взаимосвязей между годовыми изменениями индекса ММВБ и среднего арифметического значения доходности «средней акции» необходимо сравнить эти показатели непосредственно друг с другом. Так, в 2001-м, 2002-м, 2004-м, 2007-м и 2009-м годах расхождения составили более 20%. Причем, иногда разрыв достигал двукратной величины (2002 год). В целом, можно считать, что показатель «средней акции» более объективен, так как не ограничен правилами расчета биржевого индекса. Он представляет собой лишь усредненное значение доходности всех доступных для рассмотрения бумаг, которые имеют длительную историю торгов и необходимую ликвидность.

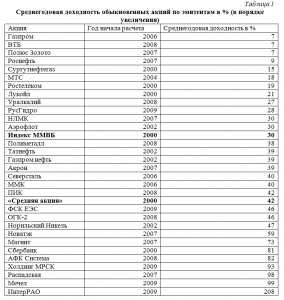

Если посмотреть на среднегодовую доходность индекса ММВБ и значения доходности «средней акции» за весь анализируемы период, то можно заметить в целом больший темп роста последней (см. табл. 1).

Рассчитано на основе дневных цен закрытия торгов, округлено до целых

Исходя из представленных данных можно заключить, что, в целом, темпы роста цен основных анализируемых акций превышали темп увеличения официальной инфляции (около 12%) на периоде с 2000 по 2012 год. Это говорит о потенциальной привлекательности вложения в эти активы не только с целью сохранения, но и для приумножения капитала инвестора.

Методика оценки риска инвестирования в акции на основе волатильности

Для определения степени риска инвестирования в акции используется следующий способ:

начиная со второго торгового дня исследуемого года рассчитывается процентное изменение ценовой котировки актива относительно предыдущего дня. Далее вычисляется среднее отклонение этого значения за год.

Полученная величина, на наш взгляд, позволяет объективно и в количественной форме отражать реальный уровень риска инвестиций в актив. Ключевым искомым значением является среднее дневное отклонение доходности по всем анализируемым бумагам в периоде с 2000 по 2012 год. В результате проведенных расчетов выяснилось, что она составляет 2,99%.

Для определения степени риска каждой отдельной акции, целесообразно, рассчитать индивидуальную волатильность каждой бумаги (см. табл. 2).

* Рассчитано на основе дневных цен закрытия торгов, округлено до целых

На основе анализа результатов таких расчетов удалось установить акции, уровень волатильности которых выше и ниже среднего (среднее равно 2,99%).

Отметим также, что среднегодовая волатильность индекса ММВБ оказалась ниже, чем по любой из акций, участвующих в исследовании. Это логично, так как диверсифицированный портфель бумаг, как правило, меньше подвержен колебаниям стоимости, чем отдельный актив.

Отсюда мы можем заключить, что ориентация на биржевой индикатор при оценке рыночных ценовых рисков инвестирования в отдельные акции нецелесообразна. Для получения объективной картины инвестору следует ориентироваться на среднюю величину риска случайной акции («средняя акция»).

С учетом молодости российского фондового рынка эти данные, на наш взгляд, могут быть признаны достаточными для целей определения объективной доходности и риска инвестиций на российском фондовом рынке.

ARCH – еще одна методика оценки риска актива

Следует отметить, что если определить доходность инвестирования в биржевые активы относительно просто, то адекватно оценить риск таких вложений – задача гораздо более нетривиальная. Наряду с использованной для расчета представленной выше методики (оценка междневной волатильности) может применяться и другая. Одной из возможных методик оценки риска актива, которые не генерируют автокорреляцию, является модель типа ARCH (Autoregressive conditional heteroscedasticity). Она была предложена нобелевским лауреатом Робертом Инглом в 1982 году [3]. Часто в исследованиях предполагается, что дисперсия ошибок наблюдений постоянная. Однако такое предположение не всегда отвечает характеру временного ряда и задачам прогноза. Например, краткосрочный инвестор интересуется прогнозом уровней доходности и их дисперсиями лишь на период владения бумагами. Безусловная (долговременная) дисперсия не интересна держателю ценных бумаг, если он планирует продажу в краткосрочном периоде, например, в течение недели или месяца.

Методы, разработанные в 1980−90-х годах, могут использоваться для предсказания будущей нестабильности. Ингл ввел понятие авторегрессионной условной гетероскедастичности (ARCH), что породило целый класс подходов для работы с временными рядами. Эти модели описывают такие временные ряды, у которых фазы спокойствия чередуются с периодами большой изменчивости.

В настоящий момент легко убедиться в том, что биржевые котировки имеют спокойный период, за которым следует период сравнительной нестабильности. Таким образом, нестабильность является не постоянной, а изменяющейся во времени.

Источники:

2. Яковенко К.В. Биржевой рантье // Фьючерсы и Опционы. – 2012. − № 4. – С. 32.

3. Engle, R.F. GARCH101: The Use of ARCH/GARCH Models in Applied Econometrics // Journal of Economic Perspectives. Vol. 15. No. 4.

Страница обновлена: 25.11.2025 в 00:38:28

Download PDF | Downloads: 18

The Yield and the Risk of Russian Stock Market

Yakovenko K.V., Trunichkin N.I.Journal paper

Russian Journal of Entrepreneurship *

№ 21 / November, 2012

Abstract:

In the article the results of the valuation of the yield and the risk of the investment into shares in Russian stock market in the period from 2000 till 2012 are represented.

Keywords: investment, stock market, risk, yield, shares