Минимальная доходность инвестиционных проектов в рамках соглашения о защите и поощрении капиталовложений

Егорова Д.А.1

1 Финансовый университет при Правительстве Российской Федерации, Россия, Москва

Скачать PDF | Загрузок: 33 | Цитирований: 2

Статья в журнале

Экономика, предпринимательство и право (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 12, Номер 11 (Ноябрь 2022)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=49880600

Цитирований: 2 по состоянию на 07.08.2023

Аннотация:

Продолжающаяся работа специалистов над изданным еще в 2020 году Федеральным законом «О защите и поощрении капиталовложений в Российской Федерации» обуславливает актуальность настоящего исследования. Для эффективной реализации тезисов данного Федерального закона необходима, в том числе, разработка методики определения минимальной требуемой доходности инвестиционного проекта, подлежащего государственной финансовой поддержке. Выбор и обоснование показателя минимальной требуемой доходности инвестиционного проекта, подлежащего государственной финансовой поддержке в рамках Соглашения о защите и поощрении капиталовложений явились целью написания настоящей статьи. Выявленная неоднородность рентабельности инвестированного капитала компаний внутри одного вида экономической деятельности и медианных значений показателя, а также периоды его «экстремальных» значений, в различных видах экономической деятельности являются научной новизной исследования и представляют практический интерес как на уровне компаний при реализации инвестиционных проектов, так и на уровне государства в рамках обеспечения мер защиты и поощрения капиталовложений

Ключевые слова: соглашение о защите и поощрении капиталовложений, государственно-частное партнерство, инвестиционная деятельность, минимальная доходность, рентабельность инвестированного капитала

Финансирование:

Статья подготовлена в рамках научно-исследовательской работы, выполняемой по теме: «Разработка методических рекомендаций для получения государственной финансовой поддержки организациями, реализующими инвестиционные проекты в рамках соглашения о защите и поощрении капиталовложений» (ВТК-ГЗ-ПИ-16, Финансовый университет)

JEL-классификация: L32, E22, D25

Введение

Актуальность настоящего исследования обусловлена как меняющимися трендами мировой экономики, так и инвестиционными инициативами государств на национальном уровне. Так, 20-е годы 21 века стали переломными в продолжающейся цифровой и «зеленой» трансформации экономики на международном и национальном уровнях. Осложненный последствиями пандемии COVID-19 и меняющимися политическими отношениями «переход» в различных, в том числе приоритетных, сферах экономики, тем не менее, продолжается и становится как никогда актуальным для России. На первый план выходят новые инструменты стимулирования развития социально-значимых видов экономической деятельности, что подразумевает формирование новых и трансформацию существующих отношений бизнеса и институциональной среды.

Государственно-частное партнерство (далее – ГЧП), безусловно, не новая для России практика, по состоянию на конец 2021 года число инвестиционных проектов в рамках ГЧП, прошедших коммерческое закрытие, составило 21, на сумму 124,4 млрд. руб. [1] Среди ключевых тенденций ГЧП в 2021 году аналитики выявили следующие:

· рост числа конкурсов и объемов инвестиций при снижении числа проектов;

· окончательно оформились механизмы федеральной̆ поддержки ГЧП-проектов в регионах;

· появление новых льготных источников привлечения финансирования для инвесторов;

· рост стоимости строительства инфраструктурных объектов;

· создание качественной̆ инфраструктуры, устойчивой̆ к природным явлениям [1].

Перечисленные тенденции обусловили развитие законодательной базы реализации и поддержки инфраструктурных инвестиций: Федеральный закон «О защите и поощрении капиталовложений в Российской Федерации» от 01.04.2020 № 69-ФЗ [2]; Постановление Правительства Российской Федерации от 14.07.2021 №1189 «Об утверждении Правил отбора инфраструктурных проектов, источником финансового обеспечения расходов на реализацию которых являются бюджетные кредиты из федерального бюджета бюджетам субъектов Российской Федерации» [3]; Постановление Правительства Российской Федерации от 14.07.2021 №1190 «Об утверждении Правил предоставления, использования и возврата субъектами Российской Федерации бюджетных кредитов, полученных из федерального бюджета на финансовое обеспечение реализации инфраструктурных проектов» [4].

Наиболее масштабным нормативно-правовым актом из перечисленных является ФЗ «О защите и поощрении капиталовложений в Российской Федерации», который ложится в основу построения нового типа отношений между инвесторами и публично-правовыми образованиями [5]. На сегодняшний день работа над редакцией закона продолжается, ключевые аспекты подлежат уточнению как с точки зрения правового статуса участников регулируемого процесса, так и в разрезе его экономической эффективности и результативности.

Одна из задач, стоящих перед специалистами, работающими над ФЗ «О защите и поощрении капиталовложений в Российской Федерации», заключается в определении критериев отбора инвестиционных проектов, подлежащих государственной поддержке и уточнение самих форм поддержки [6].

Так, встает закономерный вопрос о формализации экономической эффективности инвестиционного проекта, подлежащего государственной поддержке в рамках соглашения о защите и поощрении капиталовложений (далее – СЗПК).

В зарубежной и отечественной литературе нет однозначной позиции по вопросу о требуемой доходности инвестиционного проекта, подлежащего государственной поддержке. Среди наиболее значимых работ, посвященных вопросам разработки методологии сопоставления издержек и выгод реализации инвестиционных проектов в рамках государственной поддержки, стоит отметить труды А. Бордмана [7], Д. Ваймера [7], Д. Гринберга [7], А. Вайнинга [7], В.Н. Лившица [8, 9], И.А. Мироновой [8], А.Н. Швецова [8], С.А. Смоляка [9], П.Л. Виленкского [9], И.А. Никоновой [10]. Также интересен опыт Всемирного банка и Европейской комиссии в отношении оценки эффективности инвестиционных проектов, в рамках принятия решения о их финансовой поддержки со стороны государства: оказание финансовой поддержки инвестиционным проектам, в частности общественно значимым, возможно только при обеспечении положительной экономической эффективности (чистая приведенная стоимость проекта NPV>0) без учета оказания проекту финансовой поддержки общественным сектором [11, 12, 13].

Таким образом, в большинстве научных работ, ставится вопрос о требуемой доходности проекта, при этом в большинстве из них авторы рассуждают о максимизации экономической эффективности инвестиций, выбирая в качестве результирующего показателя абсолютное значение чистой приведенной стоимости NPV или же его отношение к сумме инвестиций [14, 15]. Выбор в качестве основного критерия отбора проектов для оказания государственной поддержки показателя NPV и/или рентабельности инвестиций PI (прим. как отношение NPV к сумме инвестиций), вместе с тем, значительно ограничивает возможности оценки как самого проекта, так и компании, реализующей проект. А также не позволяет стандартизировать и систематизировать расчетную информацию, необходимую для создания цифровых платформ-агрегаторов, которые в дальнейшем автоматизируют процесс первичного отбора инвестиционных проектов для оказания государственной финансовой поддержки в рамках СЗПК.

Целью настоящего исследования является выбор и обоснование показателя минимальной требуемой доходности инвестиционного проекта, подлежащего государственной финансовой поддержке в рамках Соглашения о защите и поощрении капиталовложений

Сформулируем гипотезы, соответствующие заявленной цели, для последующей проверки в ходе исследования.

Гипотеза 1. В качестве показателя минимальной требуемой доходности инвестиционного проекта, подлежащего государственной финансовой поддержке в рамках СЗПК, целесообразно использовать показатель рентабельность инвестированного капитала ROIC.

Гипотеза 2. В качестве показателя минимальной требуемой доходности инвестиционного проекта, подлежащего государственной финансовой поддержке в рамках СЗПК, целесообразно использовать медианное значение ROIC по экономическому виду деятельности.

Разработка методики определения минимальной требуемой доходности инвестиционного проекта, подлежащего государственной финансовой поддержке и ее апробация на примере исторических данных компаний, осуществляющих различные виды экономической деятельности, является научной новизной исследования, представляет практический интерес для компаний и государства.

Методы

В целях определения оптимального критерия отбора инвестиционного проекта для оказания государственной финансовой поддержки в рамках СЗПК необходимо рассмотреть диапазон доступных инструментов и показателей оценки экономической эффективности инвестиций. И предложить один из них в качестве требуемой минимальной доходности проекта.

Помимо ранее отмеченных абсолютного показателя NPV и относительного показателя PI отечественные и зарубежные авторы рассматривают достаточно широкий спектр инструментов оценки экономической эффективности инвестиционных проектов (табл.1).

Таблица 1

Показатели доходности инвестиционного проекта

|

№

|

Автор

|

Показатель

доходности инвестиционного проекта

|

|

1

|

Aswath

Damodaran [17] |

(1)

или (2) где Operating Income – операционная прибыль компании; tax rate – ставка налога на прибыль; Book Value of IC – балансовая стоимость инвестированного капитала. Cкорректированный ROIC: (3) где Gross Fixed Assets = Net Fixed Assets + Accumulated Depreciation Gross Fixed Assets – сумма основных средств компании и накопленной амортизации; Non-cash Working Capital – рабочий капитал, рассчитанный с исключением денежных средств из состава оборотных активов. Cash Flow Return on Investments: (4) где Operating Cash Flow – операционный денежный поток; Average BV of IC – среднегодовая балансовая стоимость инвестированного капитала. |

|

2

|

Niklas

Lampenius

[18] |

Risk-adjusted return on capital:

(5) где: Income from capital = (capital charges) * (risk-free rate) Доход от капитала = капитальные вложения*безрисковая ставка Expected loss = average loss expected over a specified period of time Средний убыток, ожидаемый за определенный период времени Return on Risk Adjusted Capital: (6) где: Net Income – чистая прибыль компании; Risk-Weighted Assets – экономический капитал. *Другой статистический показатель, аналогичный RORAC, – это скорректированная с учетом риска доходность капитала с поправкой на риск (RARORAC). Эта статистика рассчитывается путем Базеле III, который представляет собой набор реформ, которые должны быть реализованы к 1 января 2022 года, и предназначен для улучшения регулирования, надзора и управления рисками в банковском секторе. |

|

3

|

Carlo

Alberto Magni

[19] |

Aggregated Return on Investments:

(7) где Net Cash Flow from project – чистый денежный поток от инвестиционного проекта; Invested Capital – инвестированный капитал. |

|

4

|

Кузнецов

Алексей Алексеевич

[20] |

Показатель

простой относительной доходности:

(8) |

В наиболее широком смысле инвестиции в деятельность компании оценивает показатель рентабельность инвестированного капитала ROIC. Помимо ROIC (1) А. Дамодаран в своих трудах «Return on Capital (ROC), Return on Invested Capital (ROIC) and Return on Equity (ROE): Measurement and Implications» [17] рассматривает показатель Cash ROIC (2). Однако, эмпирические исследования показали, что во всех секторах экономики ROIC очень близка к Cash ROIC, разница составляет менее 0,5%. Если детально сравнить эти два показателя, можно сделать вывод, что Cash ROIC примерно в 60% секторов экономики выше, чем ROIC. Неудивительно, что эффект корректировки денежных потоков является наибольшим в секторах, где амортизация составляет значительную долю EBITDA. Для секторов, где амортизация превышает 30% от EBITDA, Cash ROIC дает доходность, которая примерно на 5% выше, чем при традиционном подходе к ROIC [17].

Также А. Дамодаран сравнивает классический показатель ROIC с модификацией CFROI (3), отмечая, что CFROI, как правило, лучше всего работает для компаний, которые осуществляют одни и те же инвестиции снова и снова: простым примером может служить сфера ритейл, в которой каждый год происходит открытие аналогичных торговых точек на разных площадках.

Ряд авторов рассматривают показатели рентабельности капитала с поправкой на риск, такие как: RAROC (4), RORAC (5), RARORAC [18]. Действительно, любые инвестиционные проекты связаны с риском разного вида и количественной оценки, однако, в случае рассматриваемых показателей их применение ограничено преимущественно банковской сферой, в которой можно достоверно рассчитать величину экономического капитала. Экономический капитал рассчитывается внутри компании, это размер капитала, который компания должна иметь для поддержки любых рисков, которые она принимает.

К.А. Магни рассматривает показатель AROI (6) как альтернативу AIRR [19]. Среди достоинств AROI автор выделяет внутренний характер и возможность его противопоставления ставке альтернативной доходности, которая учитывает выгоду, упущенную инвестором.

Схожий подход к оценке доходности инвестиционного проекта в своих работах предлагает отечественный автор Кузнецов А.А. [20] Один из ключевых аспектов расчета предлагаемого показателя ПОД (7) заключается в том, что среднее арифметическое значение доходности возможно оценить за исторический период и экстраполировать на горизонт планирования для сопоставления с ожидаемой альтернативной доходностью.

Проведенный анализ инструментов оценки экономической эффективности инвестиций позволил сделать вывод о ряде ограничений для их использования в качестве показателя минимальной требуемой доходности инвестиционного проекта, подлежащего государственной финансовой поддержке в рамках СЗПК. Законодательное закрепление прочих критериев отбора инвестиционных проектов (ограничение экономических видов деятельности, характер и форма капитальных вложений, допустимая форма государственной финансовой поддержки) позволяет нам говорить о том, что это проекты, в первую очередь, обеспечивающие воспроизводственный процесс компании, с достаточной предсказуемостью операционных и инвестиционных затрат (OpEx, CapEx), создающие активы, являющиеся основой операционной деятельности компании. Таким образом, реализуемые для осуществления операционной деятельности инвестиционные проекты можно в определенной степени рассматривать в качестве проектов-аналогов для компаний одной и той же отрасли (вида экономической деятельности), а в целях оценки их экономической эффективности и требуемой доходности использовать наиболее общий показатель рентабельности инвестированного капитала ROIC.

Результаты и Анализ

Расчет показателя ROIC предполагает использование традиционных форм бухгалтерской отчетности (как МСФО, так и РСБУ), что позволяет автоматизировать сбор информации по компаниям, реализующим инвестиционные проекты, обеспечивающие их операционную деятельность. Формализация показателя в целом не вызывает дискуссий, отдельно можно рассмотреть элементы, входящие в операционную прибыль компании и инвестированный капитал, который в целях расчета мы принимаем за стоимостную оценку совокупности инвестиционных проектов-аналогов, реализуемых компанией.

В целях дальнейшего анализа эмпирических данных предлагаем включать в состав операционной прибыли следующие элементы Отчета о финансовых результатах компании в соответствии с РСБУ (9):

![]() (9)

(9)

где:

Net Profit- чистая прибыль,

Tax Paid - сумма текущего налога на прибыль,

Other Expenses - неоперационные расходы в состав прочих расходов,

Other Income - неоперационные доходы в составе прочих доходов,

Interest Received - проценты к уплате,

Interest Paid - проценты к получению,

Income from participation in other organizations - доходы от участия в других организациях.

Стоит обратить внимание на использование эффективной ставки налога на прибыль, что согласуется с позицией А. Дамодарана, отраженной в его трудах «Return on Capital (ROC), Return on Invested Capital (ROIC) and Return on Equity (ROE): Measurement and Implications» [15] и также может быть аргументировано разнородностью компаний, участвующих в выборке.

Расчет

инвестированного капитала, используемого в операционной деятельности ( ![]() ),

по нашему мнению, должен включать (10):

),

по нашему мнению, должен включать (10):

![]() (10)

(10)

где:

опер Assets - операционные активы (активы, используемые в операционной деятельности),

AccountsPayable - величина кредиторской задолженности.

Величина операционных активов определяется как разность валюты баланса и неоперационных активов (активов, используемых в неоперационной деятельности: финансовые вложения, отложенные налоговые активы, прочие внеобротные и оборотные активы).

При расчете инвестированного капитала А. Дамодаран рекомендует брать величины на конец предыдущего периода или же среднегодовые значения статей бухгалтерского баланса [17]. В дальнейших расчетах в знаменателе ROIC был использован среднегодовой инвестированный капитал. Для экстраполяции исторических значений доходности инвестиционной деятельности компании на горизонт планирования результатов реализации ожидаемых проектов необходим массив финансовой информации за репрезентативный ретроспективный период. Для получения средней оценки ожидаемой доходности инвестиционной деятельности компании можно использовать среднее арифметическое значение (методика, аналогичная расчету AROI, предложенному А.А. Кузнецовым [20, 21]) или медианное значение ROIC. Преимуществом использования медианного значения ROIC является то, что набор полученных в ходе расчетов данных может содержать «экстремальные» значения в отдельные периоды анализа (например, в результате полученных убытков от операционной деятельности), что исказит среднеарифметическую величину показателя.

Для апробации предложенной методики расчета ROIC и определения медианных значений в разных видах экономической деятельности были сформированы выборки компаний со следующими характеристиками и объемом (табл. 2):

Таблица 2

Выборки компаний для расчета медианного значения ROIC

|

№ п/п

|

Раздел ОКВЭД

|

Вид

экономической деятельности

|

Код ОКВЭД |

Объем

наблюдений

|

Медианное

значение ROIC

|

|

1

|

Деятельность

в области информации и связи

|

«Деятельность

в области связи на базе проводных технологий»

|

код

ОКВЭД 61.1

|

219

|

~16 %

|

|

2

|

«Деятельность в области связи на базе беспроводных

технологий»

|

код

ОКВЭД 61.2

| |||

|

3

|

«Разработка

компьютерного программного обеспечения»

|

код

ОКВЭД 62.01

|

98

|

~12%

| |

|

4

|

«Деятельность консультативная и работы в области

компьютерных технологий

|

код

ОКВЭД 62.02

| |||

|

5

|

Производство

химических веществ и химических продуктов

|

Производство

удобрений и азотных соединений

|

код ОКВЭД

20.15

|

52

|

~26%

|

Для анализа была отобрана бухгалтерская отчетность компаний, составленная в соответствии с РСБУ: Бухгалтерский баланс, Отчет о финансовых результатах, Отчет о движении денежных средств, - за период 2012-2021 гг. Выбор видов экономической деятельности обусловлен актуальностью производимого продукта, высокой потребностью в развитии компаний данного направления на национальном уровне, а также отсутствием масштабных программ государственной финансовой поддержки инвестиционной деятельности в рассмотренном сегменте экономики.

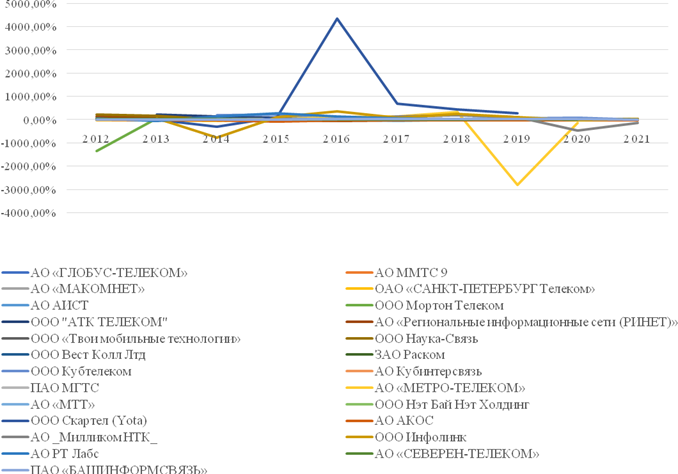

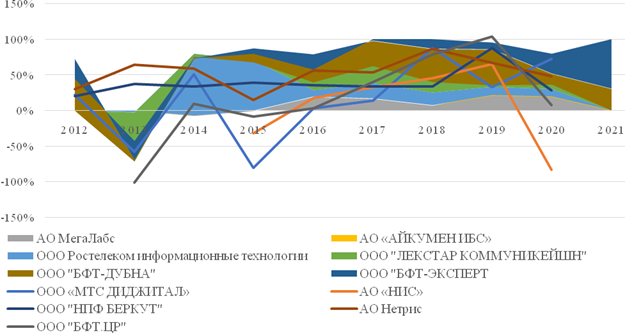

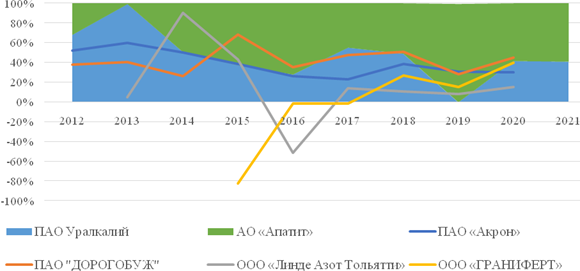

Динамика показателя ROIC за период 2012-2021 гг. представлена на рисунках 1-3.

Рис. 1. Динамика показателя ROIC ОКВЭД 61.1. - 61.2.

Источник:

составлено автором

Источник:

составлено автором

Рис. 2. Динамика показателя ROIC ОКВЭД 62.01. - 62.02.

Источник: составлено автором

Рис. 3. Динамика показателя ROIC ОКВЭД 20.15.

Источник: составлено автором

Проведенный анализ результатов, полученных в ходе расчета показателя ROIC за период 2012-2021 гг. компаний, относящихся к различным видам экономической деятельности, позволил сделать несколько ключевых выводов:

· неоднородность значений ROIC за рассматриваемый период внутри одного вида экономической деятельности;

· неоднородность медианных значений ROIC за рассматриваемый период в различных видах экономической деятельности;

· сопоставимые периоды «экстремальных» значений ROIC в отдельных компаниях различных видов экономической деятельности.

Заключение

Возвращаясь к сформулированным во Введении гипотезам, можно сделать вывод о подтверждении выдвинутых тезисов:

1. В качестве показателя минимальной требуемой доходности инвестиционного проекта, подлежащего государственной финансовой поддержке в рамках СЗПК, целесообразно использовать показатель рентабельность инвестированного капитала ROIC.

Показатель рентабельности ROIC наиболее широко рассматривает понятие инвестиционной деятельности компании, не зависит от стандартов раскрытия бухгалтерской отчетности компании, реализующей инвестиционный проект, подлежащий государственной финансовой поддержке, универсален для всех видов экономической деятельности и форм бизнеса, что позволяет автоматизировать расчет показателя и предшествующий ему сбор необходимой информации.

Вместе с тем для использования ROIC в качестве показателя минимальной требуемой доходности инвестиционного проекта, подлежащего государственной финансовой поддержке, необходимо принимать существенные допущения о характере реализуемых проектов:

· аналогичность капитальных вложений, реализуемых компанией;

· характер реализуемых в рамках СЗПК проектов, подразумевающий, в первую очередь, обеспечение операционной деятельности компании;

· возможность экстраполяции исторических данных об инвестиционной деятельности компании на проекты в рамках СЗПК.

Перечисленные допущения, тем не менее, не противоречат текущей редакции ФЗ «О защите и поощрении капиталовложений в Российской Федерации».

2. В качестве показателя минимальной требуемой доходности инвестиционного проекта, подлежащего государственной финансовой поддержке в рамках СЗПК, целесообразно использовать медианное значение ROIC по экономическому виду деятельности.

Проведенные расчеты по выборкам компаний, осуществляющих различные виды экономической деятельности, позволили сделать вывод о неоднородности значений ROIC, несмотря на относительный характер показателя. Следовательно, инвестиционные проекты в рамках СЗПК должны подвергаться первоначальной оценке, исходя из потенциально возможной минимальной доходности, доступной компаниям отдельного вида экономической деятельности.

Выпадающие значения ROIC в компаниях разных видов экономической деятельности, приходящиеся на сопоставимые периоды времени, говорят, во-первых, о целесообразности использования медианных значений показателя в противовес среднеарифметическому; во-вторых, ставят вопрос о зависимости ROIC от внешних макроэкономических факторов.

Дальнейшим этапом экспертизы ROIC в качестве результирующего показателя минимальной требуемой доходности инвестиционного проекта, подлежащего государственной финансовой поддержке в рамках СЗПК, целесообразно считать корреляционно-регрессионный анализ зависимости ROIC от внутренних и внешних для компании факторов в разрезе отдельных видов экономической деятельности.

Источники:

2. СПС «Консультант Плюс»: Федеральный закон «О защите и поощрении капиталовложений в Российской Федерации» от 01.04.2020 № 69-ФЗ

3. СПС «Консультант Плюс»: Постановление Правительства Российской Федерации от 14.07.2021 №1189 «Об утверждении Правил отбора инфраструктурных проектов, источником финансового обеспечения расходов на реализацию которых являются бюджетные кредиты из федерального бюджета бюджетам субъектов Российской Федерации»

4. СПС «Консультант Плюс»: Постановление Правительства Российской Федерации от 14.07.2021 №1190 «Об утверждении Правил предоставления, использования и возврата субъектами Российской Федерации бюджетных кредитов, полученных из федерального бюджета на финансовое обеспечение реализации инфраструктурных проектов»

5. СЗПК: Новый инструмент поощрения инвестиций в России. Официальный сайт информационного портала «Право». [Электронный ресурс]. URL: https://pravo.ru/story/223639/ (дата обращения: 10.08.2022).

6. Инфралекс: Обзор Федерального закона «О защите и поощрении капиталовложений в Российской Федерации». [Электронный ресурс]. URL: https://www.infralex.ru/media/news/d4c210bdacfde222ca07b08d818163a3.pdf (дата обращения: 10.08.2022).

7. Boardman A., Greenberg D., Vining A., Weimer D. Cost-benefit analysis. / Concepts and practice. - Boston: Prentice Hall, 2012.

8. Лившиц В.Н., Миронова И.А., Швецов А.Н. Оценка эффективности инвестиционных проектов в различных условиях // Экономика промышленности. – 2019. – № 12(1). – c. 29-43.

9. Виленкский П.Л., Лившиц В.Н., Смоляк С.А. Оценка эффективности инвестиционных проектов. Теория и практика. / учеб. пособие 2 изд., перераб. и доп. - М.: Дело, 2002. – 888 c.

10. Никонова И.А. Банк развития: оценка эффективности кредитно-инвестиционной деятельности // Труды ИСА РАН. – 2013. – № 1. – c. 77-84.

11. Guide to cost-benefit analysis of investment projects. - Luxembourg: Publications Office of the European Union, 2014.

12. Grout P.A. Value-for-money measurements in public-private partnerships // EIB Papers. – 2005. – № 2. – p. 33-56.

13. Cost-benefit analysis in World Bank projects. - Wash.: The World Bank, 2010.

14. Архипов В.М., Емельянов А.М. Оценка социальной ставки дисконтирования // Финансы и кредит. – 2006. – № 17. – c. 49-55.

15. Мельников Р.М. Оценка эффективности региональной инвестиционной политики мето¬дом анализа издержек и выгод // Регион: Экономика и Социология. – 2007. – № 3. – c. 176-193.

16. СПС «Консультант Плюс»: Методические указания по разработке и реализации государственных программ Россий¬ской Федерации. Утверждены приказом Министерства экономического развития Российской Федерации от 26 декабря 2012 г. №817

17. Damodaran A. Return on Capital (ROC), Return on Invested Capital (ROIC) and Return on Equity (ROE): Measurement and Implications. [Электронный ресурс]. URL: https://pages.stern.nyu.edu/~adamodar/pdfiles/papers/returnmeasures.pdf (дата обращения: 10.08.2022).

18. Lampenius N. Are real investment decisions based on risk adjusted performance measures consistent with maximizing shareholder value? // Journal of Risk. – 2012. – № 2. – p. 77-102.

19. Magni С.А. Aggregate Return on Investment and Investment Decisions: A Cash-Flow Perspective // The Engineering Economist. – 2010. – № 56(2).

20. Kuznetsov A. Сritical analysis of the concept of internal rate of return of investments projects // Vestnik Universiteta. – 2018. – № 5. – p. 140-146.

21. Кузнецов А. А. Моделирование денежных потоков для оценки эффективности проектов государственно-частного партнерства // Интеграция, партнерство и инновации в строительной науке и образовании: сборник материалов международной научной конференции, Москва, 16–17 ноября 2016 года / ФГБОУ ВО «Национальный исследовательский Московский государственный строительный университет». – Москва: Национальный исследовательский Московский государственный строительный университет. Москва, 2017. – c. 498-506.

22. Мишланова М. Ю., Кузнецов А.А. Компаративная оценка инвестиционно-строительных проектов в условиях государственно-частного партнерства // Известия вузов. Инвестиции. Строительство. Недвижимость. – 2018. – № 2(25). – c. 42-55.

Страница обновлена: 20.12.2025 в 08:10:56

Download PDF | Downloads: 33 | Citations: 2

Minimum return on investment projects under the Agreement on the Investments Protection and Promotion

Egorova D.A.Journal paper

Journal of Economics, Entrepreneurship and Law

Volume 12, Number 11 (November 2022)

Abstract:

The ongoing work of specialists on the Federal Law "On the Protection and Promotion of Capital Investments in the Russian Federation", published in 2020, determines the relevance of this study. For the effective implementation of the theses of this Federal Law, it is necessary to develop a methodology for determining the minimum required profitability of an investment project subject to state financial support. The purpose of this article is to select and justify the indicator of the minimum required profitability of an investment project subject to state financial support under the Agreement on the Investments Protection and Promotion. The revealed heterogeneity of the companies' invested capital profitability within one type of economic activity and the median values of the indicator, as well as periods of its extreme values in various types of economic activity are the scientific novelty of the study and are of practical interest both at the level of companies in the implementation of investment projects and at the state level in the framework of measures to protect and encourage investment.

Keywords: Agreement on the Investments Protection and Promotion, public-private partnership, investment activity, minimum return, return on invested capital

Funding:

JEL-classification: L32, E22, D25

References:

Cost-benefit analysis in World Bank projects (2010).

Guide to cost-benefit analysis of investment projects (2014).

Arkhipov V.M., Emelyanov A.M. (2006). Otsenka sotsialnoy stavki diskontirovaniya [Assessment of the social discount rate]. Finance and credit. (17). 49-55. (in Russian).

Boardman A., Greenberg D., Vining A., Weimer D. (2012). Cost-benefit analysis

Damodaran A. Return on Capital (ROC), Return on Invested Capital (ROIC) and Return on Equity (ROE): Measurement and Implications. Retrieved August 10, 2022, from https://pages.stern.nyu.edu/~adamodar/pdfiles/papers/returnmeasures.pdf

Grout P.A. (2005). Value-for-money measurements in public-private partnerships EIB Papers. (2). 33-56.

Kuznetsov A. (2018). Sritical analysis of the concept of internal rate of return of investments projects Vestnik Universiteta. (5). 140-146.

Kuznetsov A. A. (2017). Modelirovanie denezhnyh potokov dlya otsenki effektivnosti proektov gosudarstvenno-chastnogo partnerstva [Cash flow modeling for evaluating the effectiveness of public-private partnership projects] Integration, partnership and innovation in construction science and education. 498-506. (in Russian).

Lampenius N. (2012). Are real investment decisions based on risk adjusted performance measures consistent with maximizing shareholder value? Journal of Risk. 15 (2). 77-102.

Livshits V.N., Mironova I.A., Shvetsov A.N. (2019). Otsenka effektivnosti investitsionnyh proektov v razlichnyh usloviyakh [Evaluating investment projects efficiency in various conditions]. Ekonomika promyshlennosti. (12(1)). 29-43. (in Russian).

Magni S.A. (2010). Aggregate Return on Investment and Investment Decisions: A Cash-Flow Perspective The Engineering Economist. (56(2)).

Melnikov R.M. (2007). Otsenka effektivnosti regionalnoy investitsionnoy politiki meto¬dom analiza izderzhek i vygod [Assessing efficiency ofa regional investment policy by cost-benfit analysis]. Regional Research of Russia. (3). 176-193. (in Russian).

Mishlanova M. Yu., Kuznetsov A.A. (2018). Komparativnaya otsenka investitsionno-stroitelnyh proektov v usloviyakh gosudarstvenno-chastnogo partnerstva [A comparative assessment of construction projects under the conditions of public-private partnership]. Scientific journal «Izvestiya vuzov. Investitsii. Stroitelstvo. Nedvizhimost» (Proceedings of Universities. Investment. Construction. Real estate). (2(25)). 42-55. (in Russian).

Nikonova I.A. (2013). Bank razvitiya: otsenka effektivnosti kreditno-investitsionnoy deyatelnosti [Bank for development: efficiency evaluation of loan-investment activity]. Trudy ISA RAN. (1). 77-84. (in Russian).

Vilenkskiy P.L., Livshits V.N., Smolyak S.A. (2002). Otsenka effektivnosti investitsionnyh proektov. Teoriya i praktika [Evaluation of the effectiveness of investment projects. Theory and practice] (in Russian).