Доходность свиноводства: текущая оценка, проблемы и перспективы роста

Хайруллина О.И.1,2![]()

1 Пермский государственный аграрно-технологический университет им. акад. Д.Н. Прянишникова, ,

2 Пермский государственный национальный исследовательский университет, ,

Скачать PDF | Загрузок: 23

Статья в журнале

Продовольственная политика и безопасность (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 12, Номер 3 (Июль-сентябрь 2025)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=83113843

Аннотация:

В статье представлено исследование доходности компаний, занимающихся разведением и выращиванием свиней. Дана оценка мирового и отечественного прогноза производства, потребления и цены на свинину. Определено, что в свиноводстве функционируют преимущественно организации холдингового типа. Систематизирован перечень факторов, способных оказать влияние на рентабельность продаж в свиноводстве. Установлена прямая зависимость между рентабельностью продаж и размером компаний. Предложена модель зависимости доходности от финансово-экономических показателей. Выявлены проблемы и даны рекомендации для бизнеса и государства в отношении дальнейшего развития данной подотрасли. Статья представляет интерес для научных работников, аналитиков и экономистов в области исследования продовольственного рынка.

Ключевые слова: свиноводство, производство, потребление, доход, факторы

JEL-классификация: Q02, Q13, Q17

Введение. Свиноводство является стратегически важной подотраслью животноводства, которая обеспечивает население высококачественным белком. Потребление данного продукта ежегодно растет, что создаёт благоприятные предпосылки для расширения производства.

Согласно прогнозу социально-экономического развития Российской Федерации, к 2030 году производство скота и птицы на убой должно вырасти на 13,9% относительно 2018 г., а к 2036 г. - на 16,2%. Производство свиней на убой увеличится на 17,1% к 2030 г. и 2036 г. – на 27,4% [8].

Однако высокий уровень самообеспеченности по свинине и незначительный объем экспортных поставок не позволят в перспективе достичь прогнозного прироста производства свинины. Требуется развитие глубокой переработки мясных ресурсов, внедрение безотходных технологий, племенной базы. Не менее важной остается проблема распространения АЧС и иных болезней на территории России [8].

Насыщение мясного рынка потребует поиска новых каналов сбыта. Это значит, что освоение ближнего и дальнего зарубежья неизбежно. В условиях внешнеполитического давления и существующих ограничений на экспортные поставки отечественным компаниям необходимо, прежде всего, обратить внимание на доходность бизнеса и финансовые возможности роста.

Именно оптимальная структура источников финансирования и наличие собственного капитала является одним из важных показателей успешности ведения бизнеса. Нарушение ликвидности и снижение финансовой автономии приводят к существенным рискам и потерям. Стремление к росту доходов должно сопровождаться постоянным контролем расходов по текущей, инвестиционной и финансовой деятельности. В этом аспекте ключевым индикатором эффективности является доходность, под которой мы понимаем расчет рентабельности продаж.

Таким образом, именно данный показатель приобретает особую важность и актуальность для дальнейшего исследования положения дел и возможных перспектив развития российского свиноводства.

На современном этапе проблемы данного сегмента бизнеса регулярно обсуждаются на разных уровнях. Национальный союз свиноводов отмечает риск разрыва логистических цепочек поставок ресурсов для производства мяса, падение реальных доходов населения, сокращение экспорта и сокращение бюджетной поддержки, ужесточение экологических норм безопасности. Однако при этом поставлена амбициозная цель войти в ТОП - 5 мировых экспортеров свинины в ближайшие десять лет [5].

На уровне отдельных научных исследований следует отметить работы в области повышения конкурентоспособности продукции свиноводства и наращивания экспортного потенциала О.Г. Чарыковой, Е.В. Сальниковой, М.Е. Отиновой, Е.А. Поповой, Н.Ю. Полунининой, Е.А. Зайцевой, Е.А. Демаковой, А.И Тихомирова, В.Н. Шарнина, В.И. Чинарова [14, 7, 2, 10, 15].

Факторы, оказывающие влияние на развитие свиноводства, были рассмотрены К.С. Терновых, О.И. Кучеренко О.И., А.Я. Кибировым, С.О. Виткаловой [9, 4, 1].

Цель данного исследования – проанализировать экономическое положение и перспективы развития свиноводства, определить факторы доходности компаний, занимающихся разведением и выращиванием свиней, а также их взаимосвязь с конечным результатом производства.

Научная новизна заключается в выявлении закономерностей развития свиноводства на мировом и российском уровнях, определении зависимости доходности свиноводческих компаний от финансово-экономических факторов с учетом организационно-правовой формы и размера выручки. Разработана и предложена модель зависимости доходности от финансово-экономических факторов.

Материалы и методы. Анализ финансово-экономических показателей в целом по свиноводству выполнен на основе данных Единой межведомственной информационно-статистической системы (ЕМИСС). Данные по аграрным компаниям, занимающимся выращиванием и разведением свиней, были сформированы на основе информационно-аналитической системы СПАРК. Использовался монографический метод, группировки и сравнения.

Пространство объектов было задано следующими переменными, которые были использованы для проведения множественного корреляционно-регрессионного анализа зависимости доходности компаний от финансово-экономических факторов:

У - рентабельность продаж, %;

Х1 – налоги, руб.;

Х2 – стоимость основных средств, руб.;

Х3 – стоимость чистых активов, руб.;

Х4 - долгосрочные заёмные средства, руб.;

Х5 - краткосрочные заёмные средства, руб.;

Х6 – выручка, руб.;

Х7 - себестоимость продаж, руб.

Для оценки финансового состояния организаций были использованы данные бухгалтерского баланса. Рассчитаны следующие показатели по формулам (1-3):

- соотношение собственных и заемных средств - (стр. 1400+стр. 1500)/(стр.1300+стр.1530) *100 (1);

- расчет стоимости чистых активов стр. 1600 - (стр.1400+стр.1500-стр.1530) (2);

- обеспеченность собственными оборотными средствами - (стр. 1300+ стр. 1530 – стр.1100) / стр. 1200 *100 (3).

Объектом исследования явились аграрные компании, занимающиеся выращиванием и разведением свиней, с объемом выручки от 500 млн. руб. По данной категории в выборке оказалось 131 экономический субъект различной формы собственности. С учетом корректировки данных и удаления пропущенных значений по переменным для построения модели было отобрано 87 организаций.

Для группировки по объему выручки использован следующий диапазон значений:

- первая группа – более 8 млрд руб.;

- вторая группа – от 2 млрд руб. до 8 млрд руб.;

- третья группа – от 0,8 млрд руб. до 2 млрд руб.;

- четвертая группа - менее 0,8 млрд. руб.

С учетом положений Федерального закона «О развитии малого и среднего предпринимательства в Российской Федерации» от 24.07.2007 г. 209-ФЗ (ред. от 29.05.2024 г.) [12], первая и вторая и группа – крупный, третья группа – средний, четвертая – малый бизнес.

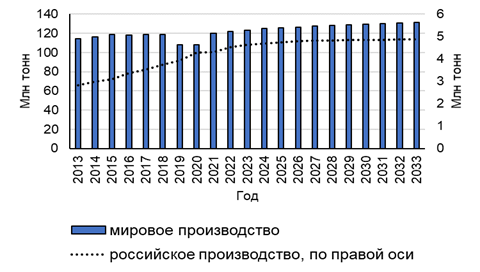

Результаты. За последние двадцать лет доля свинины в мировом производстве увеличилась с 35,6 % до 39,4%. В перспективе, к 2033 г., ежегодный рост дополнительно обеспечит 131,1 млн тонн свинины, в том числе 4,9 млн тонн будет приходиться на Россию. В целом прогнозные темпы внутреннего производства будут превышать мировые в 1,5 раза [17]. Следовательно, ожидается достаточно динамичное развитие отечественного свиноводства.

К 2033 г. объем производства свинины в России должен составить 4,9 млн тонн, что на 5,2% больше, чем в 2023 г. (рисунок 1).

Рисунок 1. Производство свинины*

* до 2023 включительно фактические данные, с 2024 г. - прогноз

Источник: составлено автором с использованием [17]

В 2023 г. удельный вес свинины в структуре мясных ресурсов достиг 40,9%, а к концу прогнозного периода увеличится незначительно - на 0,1 п.п.

Согласно данным таблицы 1 преимущество в структуре мирового производства свинины останется за Китаем и странами ЕС, на долю которых будет приходиться 61,1%.

Россия занимает пятое место и сохранит свою позицию до 2033 г. Однако в долгосрочной перспективе увеличение удельного веса относительно объема не прогнозируется.

Таблица 1

ТОП-10 стран-производителей свинины

|

№ п.п

|

Страна

|

2013 г.

|

Страна

|

2023 г.

|

Страна

|

2033 г.

| |||

|

Объем производства, млн.

тонн

|

Удельный вес, %

|

Объем производства, млн.

тонн

|

Удельный вес, %

|

Объем производства, млн.

тонн

|

Удельный вес, %

| ||||

|

1.

|

Китай

|

55,1

|

48,1

|

Китай

|

57,8

|

46,9

|

Китай

|

59,5

|

45,4

|

|

2.

|

ЕС

|

21,8

|

19,0

|

ЕС

|

20,9

|

16,9

|

ЕС

|

20,5

|

15,6

|

|

3.

|

США

|

10,4

|

9,1

|

США

|

12,2

|

9,9

|

США

|

13,0

|

9,9

|

|

4.

|

Бразилия

|

3,4

|

3,0

|

Бразилия

|

5,3

|

4,3

|

Бразилия

|

5,5

|

4,2

|

|

5.

|

Россия

|

2,8

|

2,5

|

Россия

|

4,6

|

3,8

|

Россия

|

4,9

|

3,7

|

|

6.

|

Вьетнам

|

2,4

|

2,1

|

Вьетнам

|

3,0

|

2,5

|

Вьетнам

|

4,5

|

3,4

|

|

7.

|

Канада

|

1,9

|

1,7

|

Канада

|

2,2

|

1,8

|

Канада

|

2,2

|

1,7

|

|

8.

|

Филиппины

|

1,7

|

1,5

|

Мексика

|

1,6

|

1,3

|

Филиппины

|

1,9

|

1,4

|

|

9.

|

Япония

|

1,3

|

1,1

|

Корея

|

1,4

|

1,1

|

Япония

|

1,3

|

1,0

|

|

10.

|

Мексика

|

1,3

|

1,1

|

Япония

|

1,3

|

1,0

|

Мексика

|

1,8

|

1,4

|

Источник: составлено автором с использованием [17]

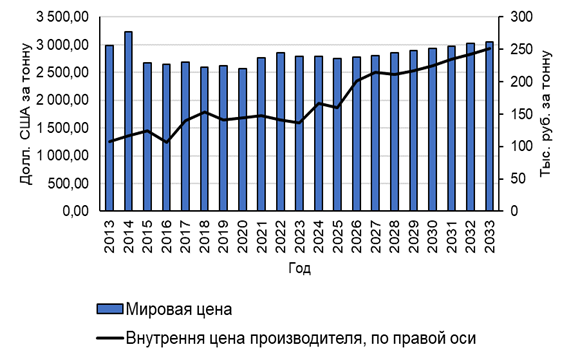

Анализ динамики мировой цены на свинину свидетельствует о незначительном повышении относительно 2023 г. – на 9,2% и составит 3049,2 долл. США за тонну.

Внутренняя цена производства увеличится в 1,8 раза и достигнет 251,2 тыс. руб. за тонну (рисунок 2).

Рисунок 2. Производство свинины*

* до 2023 включительно фактические данные, с 2024 г. - прогноз

Источник: составлено автором с использованием [17]

Таким образом, темпы роста российских цен будут опережать мировые. Однако в условиях перенасыщения внутреннего рынка свининой первостепенную важность для производителей приобретает расширение географии поставок, прежде всего, в ближнее и дальнее зарубежье. Поэтому в данном аспекте следует учитывать тенденции мирового спроса и цен на свинину [6, 13].

К 2033 г. существенных структурных изменений в мировом потреблении не произойдет. Тройка лидеров останется прежней – Китай (46,4%), страны ЕС (13,1%) и США (8,1%) (таблица 2).

Между тем, именно страны с формирующейся рыночной экономикой будут стимулировать дальнейшее развитие продовольственных рынков. Роль Китая в потреблении свинины будет ослабевать.

Таблица 2

ТОП-10 стран-потребителей свинины

|

№ п.п

|

Страна

|

2013 г.

|

Страна

|

2023 г.

|

Страна

|

2033 г.

| |||

|

Объем производства, млн.

тонн

|

Удельный вес, %

|

Объем производства, млн.

тонн

|

Удельный вес, %

|

Объем производства, млн.

тонн

|

Удельный вес, %

| ||||

|

1.

|

Китай

|

55,4

|

48,9

|

Китай

|

59,7

|

48,4

|

Китай

|

60,9

|

46,4

|

|

2.

|

ЕС

|

18,8

|

16,5

|

ЕС

|

17,6

|

14,2

|

ЕС

|

17,1

|

13,1

|

|

3.

|

США

|

8,7

|

7,7

|

США

|

9,9

|

8,0

|

США

|

10,6

|

8,1

|

|

4.

|

Россия

|

3,6

|

3,2

|

Россия

|

4,6

|

3,7

|

Россия

|

4,8

|

3,7

|

|

5.

|

Бразилия

|

2,9

|

2,6

|

Бразилия

|

4,2

|

3,4

|

Бразилия

|

4,8

|

3,6

|

|

6.

|

Япония

|

2,4

|

2,1

|

Вьетнам

|

3,1

|

2,5

|

Вьетнам

|

4,5

|

3,4

|

|

7.

|

Вьетнам

|

2,3

|

2,1

|

Мексика

|

2,7

|

2,2

|

Мексика

|

3,0

|

2,3

|

|

8.

|

Мексика

|

1,8

|

1,6

|

Япония

|

2,7

|

2,1

|

Япония

|

2,7

|

2,0

|

|

9.

|

Филиппины

|

1,8

|

1,6

|

Корея

|

2,1

|

1,7

|

Филиппины

|

2,2

|

1,7

|

|

10.

|

Корея

|

1,6

|

1,4

|

Филиппины

|

1,7

|

1,4

|

Корея

|

2,1

|

1,6

|

Источник: составлено автором с использованием [17]

Одновременно другие страны Азии будут наращивать объемы потребления благодаря росту городского населения и доходов соответственно.

Потребление в России составит 3,7%, что соответствует четвертому месту в представленном рейтинге. Следовательно, внутренний спрос по-прежнему формирует основной объем для отечественного производства.

Анализ потребления свинины на душу населения в 2023 г., по данным розничной продажи, свидетельствует о том, что в пятерку стран вошли следующие: Вьетнам – 30 кг/чел, страны ЕС – 29,9 кг/чел, Корея – 29,2 кг/чел, Китай – 28,0 кг/чел, США – 21,7 кг/чел. Россия находится на шестом месте – 21,2 кг/чел, а к 2033 г. ожидается увеличение – на 5,1% [16].

Наибольший рост потребления на душу населения в долгосрочной перспективе ожидается во Вьетнаме (+9,6%) и Китае (+6,5%). При этом в странах ЕС произойдёт сокращение данного показателя на 2,6% или 29,1 кг/чел. [17].

Следует отметить, что страны Азии будут не только оказывать влияние на формирование спроса, но и также активно наращивать собственное производство за счёт внедрения передовых инновационных технологий и вовлечения природных ресурсов.

Ориентация отечественных производителей на экспорт свинины, безусловно, является положительным моментом для развития свиноводческих компаний. В последние годы объем внешних поставок вырос в 3,3 раза, но по данному каналу сбыта реализуется всего лишь 2,2 % от объема производства.

Если обратить внимание на прогнозные данные, то удельный вес российских поставок на внешнем рынке к 2033 г. составит не более 1 % или 107 тыс. тонн свинины. Для сравнения доля стран ЕС будет 32,2% (3,4 млн тонн), США – 29,8% (3,2 млн тонн), Канады 15,3% (1,6 млн тонн) [17].

В этой связи именно внутренний рынок является основным источником доходов российских свиноводческих компаний.

Внешнеполитическое давление, ограничение доступа на зарубежные рынки, а также усиление инфляционных процессов и снижение реальных доходов населения, создают существенные риски для реализации стратегии по наращиванию объемов производства свинины.

На 01.01.2023 г. поголовье свиней во всех категориях хозяйств составило 27,7 млн голов, что в 1,4 раза больше, чем в 2013 г. Однако по сравнению с уровнем 1990 г. данный показатель ниже на 27,9 % [11].

Сложившаяся институциональная структура производства свинины свидетельствует о том, что главными экономическими субъектами являются крупные аграрные компании холдингового типа, на долю которых приходится 92,7% поголовья скота и 91,1% продукции [11]. Процессы консолидации и поглощения в данной подотрасли за последние десять лет способствовали усилению концентрации мясных ресурсов в данных компаниях. Кроме того, большинство из них являются системообразующими предприятиями.

В региональном разрезе следует отметить, что на десять регионов РФ приходится 2,6 млн тонн или 60,4%. В частности, к ним относятся следующие: Белгородская область (18,3%), Курская область (10,1%), Воронежская область (6,7%), Псковская область (4,4%), Орловская область (4,2%), Брянская область (3,9%), Тамбовская область (3,8%), Тверская область (3,5%), Республика Мордовия (3,0%) и Краснодарский край (2,5 %) [11].

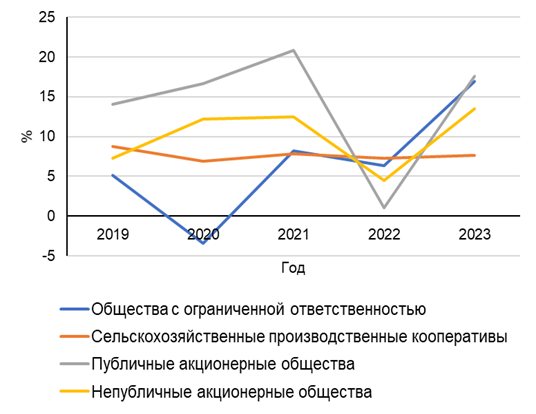

Группировка компаний в свиноводстве по организационно-правовой форме позволила установить, что на публичные акционерные общества приходится 1,5%, на непубличные акционерные общества – 27,7%, на общества с ограниченной ответственностью – 67,7% и на сельскохозяйственные производственные кооперативы- 3,1%. Преобладает частная форма собственности, в том числе есть компании с участием иностранного капитала.

Анализ финансово-экономических показателей деятельности свиноводческих организаций свидетельствует о том, что данная подотрасль имеет высокую степень закредитованности. Кроме того, большая часть из них не обеспечена собственными оборотными средствами. Наибольшая доходность зафиксирована у публичных акционерных обществ – 18%. Несмотря на большой объем привлеченных заемных средств по непубличным акционерным обществам – 8 млрд. руб., средняя стоимость основных средств составила 2,7 млрд. руб., а рентабельность - 13% (таблица 3).

Динамика доходности компаний, занимающихся разведением свиней в рамках организационно-правовой формы неоднородна. Между тем после 2021 г. наблюдается отрицательная тенденция.

В 2023 г. существенно улучшили результат по данному показателю общества с ограниченной ответственностью и публичные акционерные общества (рисунок 3).

Таблица 3

Финансово-экономические показатели в зависимости от организационно-правовой формы компаний (свиноводство)

|

Показатель

|

АО*

|

СПК**

|

ООО***

| |

|

непубличные

|

публичные

| |||

|

Среднесписочная численность

работников, чел.

|

432

|

156

|

н/д****

|

529

|

|

Налоги, млн руб.

|

205,0

|

60,7

|

н/д

|

219,4

|

|

Стоимость основных средств, млн руб.

|

2657,05

|

187,91

|

2239,04

|

5165,6

|

|

Стоимость чистых активы, млн руб.

|

3753,0

|

1695,5

|

6078,3

|

4636,1

|

|

Долгосрочные

заёмные средства, млн руб.

|

2422,67

|

-

|

75,47

|

4007,4

|

|

Краткосрочные

заёмные средства, млн руб.

|

5577,7

|

100,03

|

266,18

|

1274,8

|

|

Выручка,

млн руб.

|

5577,7

|

1649,5

|

4832,18

|

5176,1

|

|

Себестоимость

продаж, млн руб.

|

4361,0

|

1311,9

|

3962,7

|

3967,7

|

|

Валовая прибыль, млн руб.

|

1216,7

|

337,6

|

869,48

|

1208,4

|

|

Соотношение заемных и собственных

средств, %

|

282

|

108

|

105

|

232

|

|

Обеспеченность собственными оборотными

средствами, %

|

-9

|

89

|

86

|

-39

|

|

Рентабельность продаж, %

|

13

|

18

|

8

|

17

|

* Акционерные общества

** Сельскохозяйственный производственный кооператив

*** Общество с ограниченной ответственностью

**** нет данных

Источник: расчеты автора с использованием данных СПАРК [3]

Группировка свиноводческих организаций свидетельствует о том, что объему полученных доходов преимущественно это крупный и средний бизнес.

В крупных компаниях (20 ед.) сконцентрировано 61,3 % стоимости основных средств, 54,3% чистых активов, 67,3% заемных средств, 63,1% доходов (выручки). При этом соотношение заемных и собственных средств свидетельствует о значительном превышении размера привлеченных кредитных ресурсов по сравнению с наличием собственных источников финансирования. Следовательно, наблюдается аномально высокая степень закредитованности данных экономических субъектов. Имеется проблема с обеспеченностью собственными оборотными средствами практически во всех группах, кроме третьей.

Рисунок 3. Рентабельность продаж

Источник: составлено автором с использованием данных СПАРК [3]

Анализ рентабельности продаж в зависимости от выручки свидетельствует о наличии прямой зависимости. В частности, чем больше объем выручки, тем выше доходность компании. Максимальное значение было зафиксировано по первой группе – 21,1% (таблица 4).

Таблица 4

Группировка организаций по объему выручки за 2023 г.*

|

Показатель

|

Группа

| |||

|

Первая

|

Вторая

|

Третья

|

Четвертая

| |

|

Количество организаций, ед.

|

20

|

45

|

48

|

18

|

|

Стоимость основных средств, млн руб.

|

17265,60

|

3980,55

|

623,80

|

498,71

|

|

Стоимость чистых активов, млн руб.

|

15551,14

|

4516,30

|

1002,84

|

561,65

|

|

Долгосрочные заёмные средства, млн руб.

|

12803,23

|

2060,31

|

316,56

|

241,44

|

|

Краткосрочные заёмные средства, тыс. руб.

|

5340,63

|

1402,38

|

345,41

|

173,30

|

|

Выручка, млн руб.

|

21491,33

|

3983,04

|

1264,06

|

636,11

|

|

Соотношение заемных и собственных средств, %

|

203,68

|

500,50

|

141,89

|

-139,28

|

|

Обеспеченность собственными оборотными средствами, %

|

-13,90

|

-60,87

|

9,69

|

-44,59

|

|

Рентабельность продаж, %

|

21,07

|

16,44

|

15,53

|

7,52

|

Источник: расчеты автора с использованием данных СПАРК [3]

Результаты корреляционного анализа показали, что отсутствует заметная связь между доходностью и рассматриваемыми факторами (таблица 5).

Таблица 5

Коэффициенты парной корреляции

|

Показатель

|

Рентабельность

продаж

|

|

Налоги

|

0,111

|

|

Стоимость основных средств

|

-0,063

|

|

Стоимость чистых активов

|

0,114

|

|

Долгосрочные заёмные средства

|

0,019

|

|

Краткосрочные заёмные средства

|

-0,030

|

|

Выручка

|

0,130

|

|

Себестоимость продаж

|

0,062

|

Поэтому далее было принято решение воспользоваться методом последовательного исключения переменных с использованием двухстороннего р-значения = 0,10.

Функциональная зависимость между переменными была выражена следующим образом (4):

Y = f (X1, X2, X3, X4, X5, X6, X7) (4)

В результате подбора модели с наиболее высокими качественными характеристиками (использован RESET-тест, тест на гетероскедастичность White, метод инфляционных факторов, критерий Шварца, стандартная ошибка модели, коэффициент детерминации) было установлено, что наиболее подходящей является полулогарифмическая функция (5):

Ŷ = -0,293 −0,042 ln x1 – 0,017 ln x2 + 0,939 ln x6 - 0,876 ln x7 (5)

Стандартная ошибка модели составила 0,04, коэффициент детерминации 0,901. Это свидетельствует о высокой точности модели.

Таким образом, на доходность компаний, занимающихся разведением свиней, среди перечисленных факторов положительно влияет увеличение размера выручки и снижение себестоимости продаж.

Выводы. За последние двадцать лет наблюдается рост мирового потребления свинины. Это в основном происходит за счет роста численности населения и увеличения платежеспособного спроса в странах с низким и средним уровнем дохода. Прогноз потребления данного продукта предполагает, что влияние стран Азии будет усиливаться в следующие десять лет. Поэтому именно данное направление является перспективным для наращивания экспорта.

К 2033 г. относительно 2023 г. прогнозируется незначительный рост объемов российского производства свинины, при этом стоимость продукции к 2033 г. существенно подорожает по сравнению с мировой справочной ценой. Между тем ценовая конкуренция в данном сегменте продолжает усиливаться. В условиях перенасыщения внутреннего рынка необходимо продолжать осваивать зарубежные рынки. Для этого следует обратить внимание на то, что в ближайшей перспективе основными факторами конкурентоспособности станут увеличение производительности в свиноводстве, рост продуктивности животных и, как следствие, снижение затрат на единицу продукции. Необходимо также повышать доходность подотрасли с учетом контроля финансово-экономических показателей.

Исследование компаний, занимающихся разведением и выращиванием свиней на мясо, свидетельствует о концентрации ресурсов и капитала преимущественно в аграрных структурах холдингового типа с объемом выручки свыше 2 млрд. руб. Данные экономические субъекты имеют более высокие показатели доходности по сравнению с другими. Однако наращивание объемов производства происходит за счет агрессивного использования заемных средств при существенном дефиците собственных.

Оценка факторов, потенциально влияющих на доходность свиноводческих компаний свидетельствует о том, наибольшую эластичность имеют выручка (0,939) и себестоимость продаж (-0,876).

Серьезной проблемой является увеличение рентабельности в свиноводстве без учета оценки показателей финансового состояния компаний. Поэтому рекомендуем обратить внимание на использование детального анализа эффективности бизнеса.

Не менее важным для отраслевого мониторинга является наличие полной и достоверной информации в отчетности организаций. В этой связи зачастую по некоторым системообразующим субъектам холдингового типа и малым предприятиям сложно дать объективную оценку фактического положения дел.

Продолжаются процессы слияния и консолидации. Данные обстоятельства могут оказать серьезное негативное влияние на развитие конкуренции, как важнейшего стимула повышения эффективности. Требуется государственный контроль над текущими процессами для обеспечения развития российского свиноводства как важного стратегического направления.

Для дальнейшего роста объемов производства в свиноводстве необходимо также рассмотреть возможность кооперации, горизонтальной и вертикальной интеграции крупного бизнеса со средним и малым. Создание такой системы позволит максимально вовлечь в данный процесс всех участников продовольственной цепочки и обеспечить дополнительный эффект.

Источники:

2. Демакова Е.А. Прогноз развития рынка продукции свиноводства в России // Экономика, труд, управление в сельском хозяйстве. – 2021. – № 7. – c. 3-11. – doi: 10.33938/216-3.

3. Информационно-аналитическая система СПАРК. Спарк. [Электронный ресурс]. URL: https://spark-interfax.ru/about (дата обращения: 02.11.2024).

4. Кибиров А.Я., Виткалова С.О. Технико-технологический суверенитет как фактор конкурентоспособности высокотехнологичных свиноводческих агропромышленных формирований холдингового типа // Экономика, труд, управление в сельском хозяйстве. – 2023. – № 2. – c. 78-85. – doi: 10.33938/232-78.

5. Ковалев Ю.И. Итоги 2022 года и перспективы развития индустрии свиноводства России в 2023 году. FCongress. [Электронный ресурс]. URL: https://fcongress.forbes.ru/assets/images/files/8dz413.pdf?ysclid=m38l6k5vwl299775652 (дата обращения: 05.10.2024).

6. Мазлоев В.З., Хайруллина О.И. Экспорт свинины: состояние и перспективы // Экономика сельскохозяйственных и перерабатывающих предприятий. – 2023. – № 3. – c. 20-27. – doi: 10.31442/0235-2494-2023-0-3-20-27.

7. Попова Е.А., Полунина Н.Ю., Зайцева Е.А. Рынок свинины в России: состояние и тенденции развития // Экономика, труд, управление в сельском хозяйстве. – 2022. – № 2. – c. 42-49. – doi: 10.33938/222-42.

8. Прогноз социально-экономического развития Российской Федерации на период до 2036 года (разработан Минэкономразвития России). Консультант Плюс. [Электронный ресурс]. URL: https://www.consultant.ru.

9. Терновых К.С., Кучеренко О.И. Факторы инновационно-инвестиционного развития свиноводства в ЦЧР // Вестник Воронежского государственного аграрного университета. – 2021. – № 1. – c. 102-108. – doi: 10.53914/issn2071-2243_2021_1_102.

10. Тихомиров А.И. Развитие экспортного потенциала отечественного свиноводства: от планирования к реализации // Свиноводство. – 2024. – № 5. – c. 7-11. – doi: 10.37925/0039-713X-2024-5-7-11.

11. Федеральная служба государственной статистики. Росстат. [Электронный ресурс]. URL: https://rosstat.gov.ru/ (дата обращения: 06.10.2024).

12. Федеральный закон «О развитии малого и среднего предпринимательства в Российской Федерации» от 24.07.2007 г. 209-ФЗ (ред. от 29.05.2024 г.). Консультант Плюс. [Электронный ресурс]. URL: https://www.consultant.ru/ ( (дата обращения: 02.11.2024).

13. Хайруллина О.И. Анализ состояния и перспектив роста российского экспорта мяса // Продовольственная политика и безопасность. – 2023. – № 1. – c. 191-206. – doi: 10.18334/ppib.10.1.117021.

14. Чарыкова О.Г., Сальникова Е.В., Отинова М.Е. Тенденции и ориентиры развития отечественного рынка свинины // Экономика, труд, управление в сельском хозяйстве. – 2021. – № 12. – c. 89-96. – doi: 10.33938/21121-89.

15. Шарнин В.Н., Чинаров В.И. Роль свиноводства в формировании внутреннего рынка мяса // Свиноводство. – 2023. – № 2. – c. 4-6. – doi: 10.37925/0039-713X-2023-2-4-6.

16. OECD Data Explorer. Oecd. [Электронный ресурс]. URL: https://data-explorer.oecd.org (дата обращения: 05.10.2024).

17. OECD/FAO (2024), OECD-FAO Agricultural Outlook 2024-2033, OECD Publishing, Paris. Oecd. [Электронный ресурс]. URL: https://www.oecd.org/en/publications/2024/07/oecd-fao-agricultural-outlook-2024-2033_e173f332.html (дата обращения: 12.10.2024).

Страница обновлена: 05.03.2026 в 14:02:24

Download PDF | Downloads: 23

Pig farming profitability: current assessment, problems and growth prospects

Khayrullina O.I.Journal paper

Food Policy and Security

Volume 12, Number 3 (July-september 2025)

Abstract:

The article presents a study of the profitability of companies involved in breeding and raising pigs. The world and domestic forecasts of production, consumption and price of pork were evaluated. In pig breeding, mainly holding type organizations operate. The list of factors influencing the profitability of sales in pig breeding was systematized. The profitability of sales and the size of the companies have a direct relationship. A model of profitability dependence on financial and economic indicators is proposed. Problems are identified; and recommendations to the business and the state for the further development of this sub-sector are given. The article is of interest to researchers, analysts and economists in the field of food market research.

Keywords: pig farming, production, consumption, income, factor

JEL-classification: Q02, Q13, Q17

References:

Charykova O.G., Salnikova E.V., Otinova M.E. (2021). Trends and benchmarks for the development of the domestic pork market. Economics, labor, management in agriculture. 1 (12). 89-96. doi: 10.33938/21121-89.

Demakova E.A. (2021). Forecast for the development of the pig production market in Russia. Economics, labor, management in agriculture. (7). 3-11. doi: 10.33938/216-3.

Khayrullina O.I. (2023). Analysis of the status and growth prospects of russian meat exports. Food policy and security. 10 (1). 191-206. doi: 10.18334/ppib.10.1.117021.

Kibirov A.Ya., Vitkalova S.O. (2023). Technical and technological sovereignty as a factor of competitiveness of high-tech pig breeding agro-industrial formations of a holding type. Economics, labor, management in agriculture. (2). 78-85. doi: 10.33938/232-78.

Mazloev V.Z., Khayrullina O.I. (2023). Pork exports: status and prospects. Economics of agricultural and processing enterprises. (3). 20-27. doi: 10.31442/0235-2494-2023-0-3-20-27.

OECD Data ExplorerOecd. Retrieved October 05, 2024, from https://data-explorer.oecd.org

OECD/FAO (2024), OECD-FAO Agricultural Outlook 2024-2033, OECD Publishing, ParisOecd. Retrieved October 12, 2024, from https://www.oecd.org/en/publications/2024/07/oecd-fao-agricultural-outlook-2024-2033_e173f332.html

Popova E.A., Polunina N.Yu., Zaytseva E.A. (2022). Pork market in Russia: state and trends. Economics, labor, management in agriculture. (2). 42-49. doi: 10.33938/222-42.

Sharnin V.N., Chinarov V.I. (2023). The role of pig-breeding in formation of the domestic meat market. Svinovodstvo. (2). 4-6. doi: 10.37925/0039-713X-2023-2-4-6.

Ternovyh K.S., Kucherenko O.I. (2021). Factors of innovative & investment pig industry development in the Central chernozem region. Vestnik of Voronezh state agrarian university. 14 (1). 102-108. doi: 10.53914/issn2071-2243_2021_1_102.

Tikhomirov A.I. (2024). Development of the export potential of domestic pig farming: from planning to implementation. Svinovodstvo. (5). 7-11. doi: 10.37925/0039-713X-2024-5-7-11.

Vitkalova S.O. (2022). Investment development and competitiveness of pig products under sanctions pressure. Rural economy in Russia (Ekonomika sel\'skogo khozyaystva Rossii). (7). 58-65. doi: 10.32651/227-58.