Налоговый потенциал региона и проблемы его оценки

Скачать PDF | Загрузок: 120

Статья в журнале

Российское предпринимательство *

№ 5 (203), Март 2012

* Этот журнал не выпускается в Первом экономическом издательстве

Аннотация:

Статья посвящена исследованию теоретических и методических подходов к оценке величины налогового потенциала региона. Анализируются проблемы, препятствующие оценке налогового потенциала в современных условиях, классифицируются существующие методики. Дана оценка налогового потенциала регионов Сибирского федерального округа, предлагаются способы его увеличения.

Ключевые слова: налоговые поступления, налоговый потенциал региона, налоговая база, налогооблагаемые ресурсы, методы оценки и прогнозирования

Расчеты налоговых доходов по величине налогового потенциала содействуют повышению эффективности бюджетного планирования и оптимизации межбюджетного выравнивания. По мнению ряда ученых, измерение налоговых доходов с помощью показателей налогового потенциала дает такие преимущества, как повышение заинтересованности органов местного самоуправления в сокращении налоговых недоимок, поскольку уменьшение собираемости налогов не будет компенсироваться увеличением объемов финансовой помощи из вышестоящего бюджета; повышение заинтересованности использования налоговой базы, что предполагает отказ от предоставления необоснованных налоговых льгот [6, 7].

В настоящее время пока еще нет единой общепринятой методики расчета налогового потенциала региона. Как правило, применяют три подхода к определению исходной базы:

− по величине потенциалов отдельных налогов;

− по сумме основных бюджетообразующих налогов;

− по фактическим поступлениям налогов, сборов и других обязательных платежей.

Методы оценки налогового потенциала и их классификация

Обобщение приводимых в современной экономической литературе методов оценки налогового потенциала позволило классифицировать их в четыре группы.

Первая группа методов базируется на оценке налогового потенциала в зависимости от показателей экономического дохода.

Преимуществами данной группы методов являются простота расчетов и доступность информационной базы; учет доходов резидентов и нерезидентов. Основной недостаток метода оценки по показателю среднедушевых доходов населения − невозможность учета незначительных доходов региональных бюджетов; метода оценки на основании валового регионального продукта − игнорирование неравенства баз (структуры производства) и ставок налогообложения в различных регионах. В целом первая группа методов больше подходит для оценки налогового потенциала регионов, где налог на доходы физических лиц составляет преобладающий объем налоговых поступлений.

Вторая группа методов основана на применении репрезентативной системы налоговых показателей.

Главное преимущество данной группы состоит в невысокой трудоемкости расчетов при высокой объективности результатов; возможности выявления факторной зависимости фактических поступлений и налоговых баз. Существенным недостатком метода оценки по репрезентативной системе налоговых показателей является сложность составления самой репрезентативной системы; метода оценки по корреляционно-регрессионному анализу − неоднозначность выбора показателей для расчета, что, в конечном счете, отражается на конечном значении показателя. Применение второй группы методов полезно при сравнительной характеристике налогового потенциала разных регионов, стран.

Третья группа методов заключается в количественном измерении зависимости налоговых доходов региональных бюджетов от факторов, характеризующих налоговую базу в регионах.

Главное преимущество этой группы методов состоит в высокой степени достоверности расчетов. Недостаток метода оценки, учитывающего аддитивное свойство налогового потенциала и коэффициента собираемости, заключается в том, что информационной базой служат данные ретроспективного периода, не учитывается текущее и перспективное состояние налоговой базы. Недостатками упрощенного метода, основанного на использовании небольшого количества параметров, являются неоднозначность выбора показателей для расчета и, как следствие, ограниченность расчетов на их основе.

Недостаток планового метода оценки налогового потенциала вытекает из того, что в расчетах не используется информация о налоговой базе, поэтому по отдельным налогам изначально закладывается существенная вероятность ошибки. Метод оценки на основе корректировки суммы фактически собранных платежей отличается низкой достоверностью результатов. В целом данная группа методов наиболее полезна при необходимости проведения факторного анализа и выявления направлений развития налогового потенциала.

Четвертая группа методов основана на использовании индекса налогового потенциала, рассчитываемого как отношение нормативных закрепленных доходов муниципального образования, скорректированных на численность постоянного населения соответствующего муниципального образования к нормативным закрепленным доходам в целом по региону, скорректированных на численность постоянного населения региона.

Данную группу методов отличает высокая степень достоверности и наиболее точное отражение фактического объема налоговых ресурсов. Существенный недостаток в применении данной группы методов состоит в необходимости сбора и обработки большого объема ретроспективной информации. Эта группа методов наиболее полезна при создании Фонда финансовой поддержки муниципальных образований на выравнивание бюджетной обеспеченности, распределяемого в целях обеспечения равных возможностей доступа граждан, проживающих на данной территории, к основным социальным услугам.

Оценка налогового потенциала регионов Сибирского федерального округа

Для определения налогового потенциала регионов Сибирского федерального округа СФО использован метод, основанный на применении данных форм налоговой отчетности и корректировки сумм фактически собранных налогов. Главными преимуществами метода являются простота расчетов, наличие всей необходимой информации в сборниках официальной статистики. Кроме того, итоговый результат позволяет проследить прирост/снижение задолженности по налогам и сборам; степень влияния предоставляемых льгот на совокупный объем налоговых поступлений; соотношение величин налогового потенциала и фактических налоговых поступлений в регионах СФО. Основной недостаток метода (низкая достоверность результатов), в данном случае является допустимым, поскольку при сравнении налогового потенциала регионов возможное отклонение одновременно отражается во всех вычислениях и практически нивелируется в итоговом сравнении.

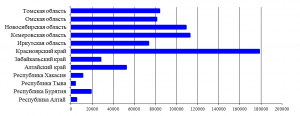

По оценке за 2010 год максимальная величина налогового потенциала отмечена в Красноярском крае, несколько меньшая − в Новосибирской и Кемеровской областях. За этот же период минимальная величина налогового потенциала установлена в республиках Алтай и Тыва. Соотношение максимальной и минимальной величин налоговых потенциалов регионов СФО достигает почти 45 раз, что свидетельствует о существенной их дифференциации (см. рис.).

Показателем эффективности использования налогового потенциала можно считать удельный вес суммы фактических поступлений налогов, сборов и иных обязательных платежей в его расчетной величине. Наибольшее значение показателя эффективности использования налогового потенциала присуще для Кемеровской области и Красноярского края (83−84%), минимальное − для Республики Тыва (менее 70%).

Оценка структуры налогового потенциала регионов СФО в разрезе отдельных налогов свидетельствует о значительной доле налога на доходы физических лиц (45−50%), налога на прибыль организаций (23−27%) и налога на имущество организаций (10−14%).

Рис. Величина налогового потенциала регионов СФО в 2010 году [1]

Резервы роста налогового потенциала региона

Развитию экономики региона с учетом оценивания налогового потенциала, по мнению некоторых ученых, будет содействовать формирование и реализация инвестиционно-ориентированной налоговой политики, включающей формирование налоговой системы, поощряющей накопления юридических и физических лиц; дифференцированный подход при налогообложении предприятий производственного и непроизводственного сектора; максимально возможное сокращение льгот, не имеющих отношения к инвестиционной деятельности [9]. Безусловно, предложенные направления налоговой политики будут содействовать наращению инвестиционных возможностей в регионе, однако, по мнению авторов, могут существенно снизить уровень собираемости налогов и сборов, а также деструктивно отразиться на величине налогового потенциала.

В качестве основного направления эффективного использования и увеличения налогового потенциала отдельные исследователи предлагают ужесточение контроля над соблюдением действующего законодательства по борьбе с «теневой экономикой», особенно в сфере малого бизнеса. При этом основными направлениями борьбы с «теневой экономикой» должны стать:

− создание условий, стимулирующих контроль одних субъектов экономических отношений за уплатой налогов другими субъектами;

− увеличение роли муниципальных налогов;

– создание льгот для фирм с хорошей налоговой репутацией;

− повышение налоговой культуры [10].

Реализация названных направлений, по мнению авторов, будет способствовать решению проблемы легализации «теневых» средств, что позитивно повлияет и на объем собираемых налогов и сборов и на величину налогооблагаемых ресурсов территории.

Существенным резервом повышения налогового потенциала может стать объединение имущественных налогов в налоге на недвижимость, которая будет оцениваться по стоимости, взаимоувязанной с рыночной. Введение налога на недвижимость, с одной стороны, − позволит сформировать стабильный источник доходов бюджета, а, с другой, − будет стимулировать повышение эффективности использования ресурсов и модернизации производства у собственников.

Заключение

Реализация перечисленных мероприятий будет способствовать повышению налогового потенциала и росту уровня собираемости налоговых платежей.

Поскольку налоговый потенциал определяет будущие налоговые поступления, то оценка его величины будет содействовать более реалистичному планированию доходов региональных и местных бюджетов, оптимизации уровня налоговой нагрузки хозяйствующих субъектов территории и выработке стратегических направлений налоговой политики.

[1] Рассчитано авторами на основе источников: http://www.novosibstat.ru/federal/sfo_2/default.aspx и http://www.gks.ru/wps/wcm/connect/rosstat/rosstatsite/main

Источники:

2. Лавренчук Е.Н. Налоговое прогнозирование // Финансы, денежное обращение и кредит. Экономические науки. – 2011. − №1 (74). – С. 257−260.

3. Прокопенко Р.А. Понятие налогового потенциала в экономическом развитии региона // Успехи современного естествознания. – 2007. − № 12. − С. 113−115.

4. Барулин С.В., Ермакова Е.А., Степаненко В.В. Налоговый менеджмент. − М.: Омега-Л, 2007. − 272 с.

5. Петров А.В., Толкушин А.В. Налоги и налогообложение. – М.: Юрайт, 2012. – 889 с.

6. Рощупкина В.В. Концепция прогнозирования налогового потенциала субъекта Федерации на основе системы общеэкономических показателей развития региона // Вестник Северо-Кавказского государственного технического университета. – 2006. − № 5 (9). – С. 181–183.

7. Леонов С.Н., Казанцев Т.В. Межбюджетные отношения на уровне субъекта Федерации. – Владивосток: Дальнаука, 2006. – 101 с.

8. Доржиева В.В., Чимитдоржиева Е.Ц., Карпушев Б.В. Методика оценки налогового потенциала на примере Республики Бурятия // Финансы и кредит. – 2009. − № 48 (384). – С. 41−49.

9. Каримова А.Р., Азнабаева Г.Х. Развитие экономики региона посредством налогового регулирования [Электронный ресурс]. − Режим доступа: http://www.icp-ua.com/ru/node/520.

10. Серебрякова О.В. Оценка налогового потенциала региона на основе макроэкономических показателей // Сборник статей III всероссийской научно-практической конференции «Проблемы экономики и статистики в общегосударственном и региональном масштабах». − Пенза: РИО ПГСХА, 2006. − С. 104−108.

Страница обновлена: 21.02.2026 в 21:27:54

Download PDF | Downloads: 120

A Region’s Tax Capacity and the Problem of Its Estimation

Slepneva L.R., Dondokov Z.B.Journal paper

Russian Journal of Entrepreneurship *

№ 5 / March, 2012

Abstract:

The paper is a study of theoretical and methodological approaches to the calculation of a region’s tax capacity. The problems are analyzed that hinder

estimation of tax capacity under present conditions, and the existing methods are classified. The paper also contains estimation of the tax capacity of Siberian Federal District and formulates some ideas of how to increase it.

Keywords: tax revenues, tax base, tax capacity of a region, taxable resources, methods of estimation and forecasting