Пути снижения уклонения от уплаты налогов в агросфере региона (на примере Республики Бурятия)

Слепнева Л.Р.1![]() , Дондокова Е.Б.1

, Дондокова Е.Б.1![]() , Каурова О.А.1

, Каурова О.А.1![]()

1 Восточно-Сибирский государственный университет технологий и управления, Россия, Улан-Удэ

Скачать PDF | Загрузок: 33 | Цитирований: 1

Статья в журнале

Теневая экономика (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 6, Номер 4 (Октябрь-декабрь 2022)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=50084764

Цитирований: 1 по состоянию на 31.03.2023

Аннотация:

Статья посвящена исследованию тенденций проявления проблем уклонения сельскохозяйственными товаропроизводителями от уплаты налогов и сборов. Обобщены и систематизированы виды контроля и ответственности при уклонении от уплаты налогов и сборов в России и зарубежных странах. Представлена группировка схем уклонения от уплаты налогов и сборов в агросфере с позиции их законности и объемов неисполнения налоговых обязательств. На примере Республики Бурятия проанализирована ситуация по уклонению от уплаты налогов и сборов в агросфере, выявлены особенности ее проявления. Определены факторы и предпосылки, приводящие к уклонению от уплаты налогов и сборов в агросфере региона. Предложены пути нивелирования уклонения от уплаты налогов и сборов в агросфере Республики Бурятия как региона с высоким сельскохозяйственным потенциалом и низкой эффективностью работы в агросфере.

Ключевые слова: уклонение от уплаты налогов и сборов, теневая экономика, агросфера, регион, единый сельскохозяйственный налог

JEL-классификация: H26, O17

Введение

Актуальность исследования. Вопросы уклонения от уплаты налоговых и других обязательных платежей приобретают особую актуальность в наши дни, что обусловлено следующими обстоятельствами. Во-первых, в стране принят курс на декриминализацию налоговых преступлений, в соответствии с чем уже уточнены отдельные нормы Уголовно-процессуального кодекса РФ и планируется пересмотр в сторону уменьшения сроков давности по налоговым правонарушениям, изменение порядка отказа от возбуждения уголовного дела в случае погашения недоимки по налогам и сборам в полном объеме [1]. Во-вторых, из-за относительно высокой теневой занятости, использования серых схем в налогообложении добавленной стоимости, имущества, прибыли и других объектов, а также при специальных налоговых режимах возникает существенный разрыв по величине налоговой нагрузки налогоплательщиков «теневой» и «белой» экономики, что способствует снижению конкурентоспособности добросовестных налогоплательщиков и стимулирует их к умышленному занижению налоговой базы. Вследствие этого сумма непоступивших в бюджетную систему страны налоговых доходов оценивается примерно в 3 трлн руб., или около 3% ВВП [2]. В-третьих, перекосы в развитии «теневой» и «белой» экономики не только негативно сказываются на качестве жизни населения, финансово-экономической ситуации и бюджетно-налоговой устойчивости, но и не способствуют обеспечению экономической безопасности.

Проблемы уклонения от уплаты налоговых и других обязательных платежей неодинаково проявляются в разных сферах и отраслях экономики, имеют специфические черты проявления при анализе в территориальном разрезе. Кроме того, нелегальные и неформальные виды экономической деятельности в разных регионах сопряжены со сложными специфическими процессами, отличаются разными предпосылками, закономерностями и тенденциями, а также различной степенью воздействия на экономику региона.

Специфика предпринимательства в агросфере предопределена отличительными особенностями самого сельскохозяйственного производства, многоаспектностью факторов (как внешних, так и внутренних), влияющих на результативность деятельности, существенностью ненаблюдаемого сектора в структуре агросферы, а также особыми условиями применения системы налогообложения для сельскохозяйственных товаропроизводителей, порядком исчисления и уплаты единого сельскохозяйственного налога – ЕСХН. Значимость обозначенной проблемы для агросферы подтверждается следующим: в последние годы удельный вес валовой добавленной стоимости по виду экономической деятельности «Сельское, лесное хозяйство, охота, рыболовство и рыбоводство» в валовом внутреннем продукте колеблется от 4,2до 4,4% [3]; в сфере сельского, лесного хозяйства, охоты, рыболовства и рыбоводства занято более 6,5% общей численности занятого населения [4]; доля поступлений налогов и сборов по виду экономической деятельности «Сельское, лесное хозяйство, охота, рыболовство, рыбоводство» в совокупных налоговых доходах консолидированного бюджета Российской Федерации составляет от 0,76 до 0,8% [5]; задолженность организаций и индивидуальных предпринимателей с основным видом деятельности «Сельское, лесное хозяйство, охота, рыболовство, рыбоводство» в совокупной задолженности по налогам и сборам в бюджетную систему Российской Федерации превышает 2% [6].

Для большей части регионов России присущи высокий сельскохозяйственный потенциал, огромная площадь сельских территорий и значительная доля сельских жителей. Однако, согласно рейтингу эффективности работы АПК, только 4 региона имеют высокий рейтинг (превышающий 75 баллов), 25 регионов – средний рейтинг (от 50 до 75 баллов), 45 регионов – ниже среднего (от 25 до 50 баллов) и 11 регионов – очень низкий (от 0 до 25 баллов) [7]. В структуре валовой добавленной стоимости в отраслевом разрезе по итогу 2019 года на долю сельского, лесного хозяйства, охоты, рыболовства и рыбоводства приходится 4,1% [4]. Однако для большей части регионов с рейтингом «ниже среднего» и «очень низким» присущи доли сельского, лесного хозяйства, охоты, рыболовства и рыбоводства выше среднероссийского уровня (например, в республиках Алтай, Бурятия, Тыва и других).

Перечисленное выше обусловило проведение исследования тенденций, предпосылок и факторов, содействующих уклонению от уплаты налогов и сборов в агросфере регионов с высоким сельскохозяйственным потенциалом и низкой эффективностью работы АПК.

Целью исследования является определение путей снижения уклонения от уплаты налогов и сборов в агросфере Республики Бурятия как региона с высоким сельскохозяйственным потенциалом и низкой эффективностью работы АПК.

При проведении исследования применены научные подходы и методы: системный, дедуктивный, абстрактно-логический, монографический, экономико-математический, метод опроса. Основные достигнутые результаты заключаются в развитии концептуально-методологических аспектов и выработке направлений снижения уклонения от уплаты налогов и сборов в агросфере региона.

Результаты исследования и их обсуждение

1. Концептуально-методологический аспект

Рассмотрение такого сложного и многоаспектного явления, как уклонение от уплаты налоговых и других обязательных платежей, как правило, осуществляется в неразрывной связи с изучением процессов формирования теневой экономики, выявления нелегальных и неформальных видов экономической деятельности, проведения финансово-экономических операций, ненаблюдаемых прямыми статистическими методами. Безусловно, перечисленные процессы и явления взаимосвязаны и взаимообусловлены, однако по экономическому содержанию и природе проявления – разнятся.

Под теневой экономикой принято понимать скрытую от государства и общества экономическую деятельность, то есть ненаблюдаемую, фиктивную часть «белой» экономики и нелегальную, криминальную (запрещенную действующим законодательством). Нормативно-правовые аспекты и концептуально-методические положения теневой экономики обобщены и представлены в работах многих отечественных ученых [8, 9 и др.] (Burov, 2018; Afanaseva, 2019). В структуре теневой экономики выделяют «черную» (подпольную, нелегальную, криминальную), «вторую» (беловоротничковую) и «серую» (неформальную) экономику [10, 11 и др.] (Erokhina, 2022).

При этом уклонение от уплаты налогов и сборов непосредственно касается только части теневой экономики, поскольку «черная» экономика запрещена действующим законодательством и не входит в сферу налоговых правоотношений. В агросфере примерами такой деятельности являются: выращивание отдельных видов растений с целью изготовления из них наркотических средств или психотропных веществ; производство алкогольной продукции из выращенной сельхозпродукции с целью коммерческой реализации и т.п. Некоторые виды нелегальной деятельности, например добыча водных биологических ресурсов и объектов животного мира без специального разрешения и при неуплате сбора, относятся к сфере налоговых правоотношений и представляют собой уклонение от уплаты налогов и сборов.

Ненаблюдаемая часть «белой» экономики в силу ряда причин не охватывается прямыми статистическими методами и не учитывается при исчислении ВВП, однако некоторые виды доходов как не подлежащие налогообложению НДФЛ (освобождаемые от налогообложения), перечислены в статье 217 Налогового кодекса РФ. Следовательно, ненаблюдаемая часть не подпадает под уклонение от уплаты налогов и сборов. Деятельность огороднических, садоводческих, крестьянских хозяйств, а также связанная со сбором дикоросов, добычей пушнины, мяса диких животных и иной продукции, даже при реализации ее излишков и получении от перечисленной деятельности дохода, не подлежит налогообложению (освобождается от налогообложения).

Фиктивная часть «белой» экономики связана с нарушением действующего законодательства (приписки, фальсификация сведений, завышение расходов, занижение доходов и т.п.), является нарушением действующего законодательства и непосредственно связана с уклонением от уплаты налогов и сборов. К сожалению, в агросфере подобные случаи также фиксируются.

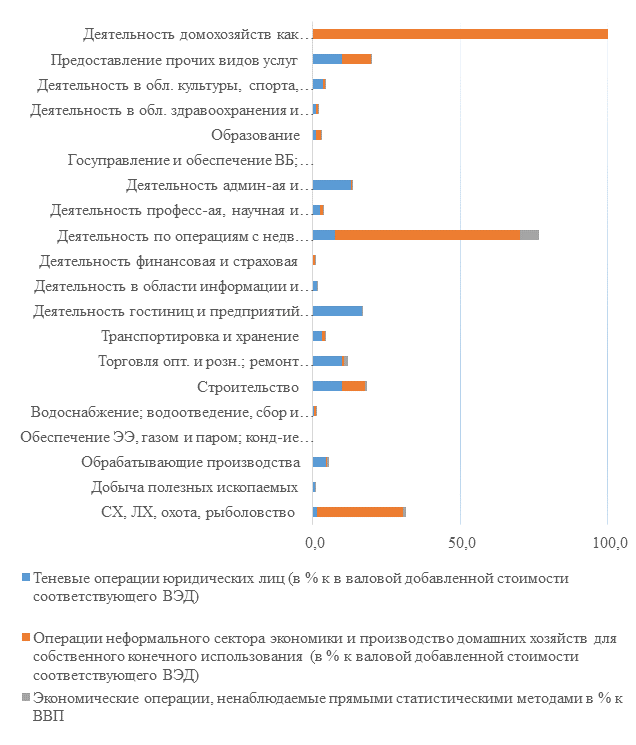

Согласно данным органов официальной статистики, наибольшие доли, учитываемые при корректировке валовой добавленной стоимости, приходятся на экономические операции: 1) деятельность домохозяйств как работодателей; недифференцированная деятельность домохозяйств по производству товаров и оказанию услуг для собственного потребления; 2) деятельность по операциям с недвижимым имуществом; 3) сельское, лесное хозяйство, охота, рыболовство [12]. По перечисленным операциям отмечается самый высокий удельный вес неформального сектора экономики и производства товаров для собственного конечного потребления. Для сельского, лесного хозяйства, охоты, рыболовства присущи значения выше среднего по доле теневых операций юридических лиц, учитываемых при корректировке валовой добавленной стоимости (рис. 1). Что еще раз подчеркивает актуальность проблемы уклонения от уплаты налогов и сборов для агросферы.

Рисунок 1. Доли, учитываемые при корректировке валовой добавленной стоимости

по экономическим операциям за 2020 год

Источник: составлено на основе [12].

Под уклонением от уплаты налогов и сборов понимается умышленное действие, приводящее к неуплате или неполной уплате налоговых платежей (включая уплату страховых взносов) в бюджетную систему страны. Уклонение от уплаты налогов и сборов проявляется как в рамках теневой, так и «белой» экономики; непосредственно связано с налоговой нагрузкой. По содержанию данное явление более узкое по отношению к уклонению от уплаты налоговых и других обязательных платежей, которое связано с финансовой нагрузкой.

Проблемы уклонения от уплаты налогов и сборов имеются во всех странах мира; при этом в разных странах установлены различные виды ответственности и контроля (табл. 1).

Таблица 1

Ответственность и контроль уклонения от уплаты налогов и сборов в зарубежных странах

|

Страна

|

Вид ответственности

|

Вид контроля

|

|

Азербайджан

|

Уголовная (Уголовный кодекс)

|

Налоговый

|

|

Белоруссия

|

Уголовная, вплоть до ограничения или

лишения свободы (Уголовный кодекс)

|

Налоговый

|

|

Великобритания

|

Уголовная и административная за

различные виды правонарушений посредством действия или бездействия (отдельные

законодательные акты)

|

Налоговый

|

|

Германия

|

Уголовная (Положение о налогах и

платежах 1977 г.)

|

Налоговый

|

|

Канада

|

Сопоставление уплаченных налогов и

задекларированных доходов с образом жизни физического лица

|

Общественный

|

|

КНР

|

Уголовная, вплоть до лишения свободы в

зависимости от размера неуплаченного налога. Особенность: уголовная

ответственность распространяется на организации и их руководителей,

причастных к фиктивной выдаче или подделке специальных квитанций об уплате

налога на добавленную стоимость (Уголовный кодекс от 1997 г.)

|

Налоговый

|

|

Македония

|

Уголовная за искажение либо сокрытие

обязательных для представления объектов налогообложения (Уголовный кодекс)

|

Налоговый

|

|

США

|

Уголовная даже за опоздание с подачей

налоговой декларации, а за попытку уклонения от уплаты налога – лишение

свободы (Внутренний Налоговый кодекс)

|

Налоговый

|

|

Финляндия

|

Ежегодная публикация в СМИ сведений о

доходах и расходах всех граждан за прошедший налоговый период

|

Общественный

|

|

Франция

|

Ответственность зависит от размера

уклонения от уплаты налогов при наличии действительного прямого умысла и

недобросовестности (Кодекс о налогах)

|

Налоговый

|

|

Швейцария

|

Налоговое мошенничество регулируется административным

правом

|

Налоговый

|

|

Турция

|

Отсутствует уголовная ответственность; применяется

система доплат к налогам

|

Налоговый

|

|

Япония

|

Отсутствует уголовная ответственность,

применяются санкции (надбавка к сумме, укрытой от налога)

|

Налоговый

|

В России вопросы уклонения от уплаты налогов и сборов входят в сферу налогового контроля (ст. 122 НК РФ), предусматривают уголовную (ст. 198, 199 УК РФ) и административную (ст. 15.11 КоАП РФ) ответственность.

О высокой значимости решения проблем уклонения от уплаты налогов и сборов свидетельствует то, что этот вид правонарушений занимает четвертое место в структуре расследуемых с участием НЦБ Интерпола транснациональных экономических преступлений после мошенничества, хищения денежных средств и ценных бумаг, отмывания денег [18] (Ivanov, 2020).

Применяемые в агросфере схемы уклонения от уплаты налогов и сборов систематизированы авторами с позиции их законности (законная и незаконная деятельность) и объемов неисполнения (выполнены полностью и выполнены частично) налоговых обязательств (рис. 2).

Отдельные операции в рамках законной основной деятельности (сельскохозяйственного производства) могут рассматриваться в качестве фиктивных, например, разовые сделки на крупные суммы, доначисление НДС при «мультипликативном» росте документооборота и т.п., что может привести к полному и/или частичному неисполнению налоговых обязательств.

Аналогичная ситуация может возникнуть при получении необоснованной выгоды от полного и/или частичного неисполнения налоговых обязательств ввиду использования налоговых льгот, например из-за неправомерного занижения налоговых ставок.

|

|

|

Налоговые

обязательства

| |

|

|

|

Не выполнены

|

Не

полностью выполнены

|

|

Законность действий

|

Незаконные

|

- нелегальная

сельскохозяйственная деятельность

- обход налогообложения - уход от налогообложения |

- умышленное сокрытие

части объектов налогообложения

- преднамеренное завышение расходов, занижение налоговой базы - избежание полного и своевременного исполнения налоговых обязательств |

|

Законные

|

- фиктивные

сделки, фиктивная деятельность в сельхозпроизводстве

- применение налоговых льгот - офшорные схемы, экспортно-импортные сделки |

- минимизация

налогов и сборов

- фиктивные сделки в рамках основной деятельности (сельхозпроизводства) - применение налоговых льгот - налоговая оптимизация | |

Детальный анализ способов уклонения от уплаты налогов и сборов зависит от организационно-правовой формы, деловой репутации, группы (крупный, средний, малый бизнес) налогоплательщика и вида налога; соотношения масштаба выгоды при уклонении и размера санкций при выявлении факта уклонения; степени влияния факторов и условий на принятие решения и уровня социальной ответственности лиц, принимающих финансовые решения в организации-налогоплательщике.

2. Анализ масштабов уклонения от уплаты налогов и сборов в агросфере Республики Бурятия

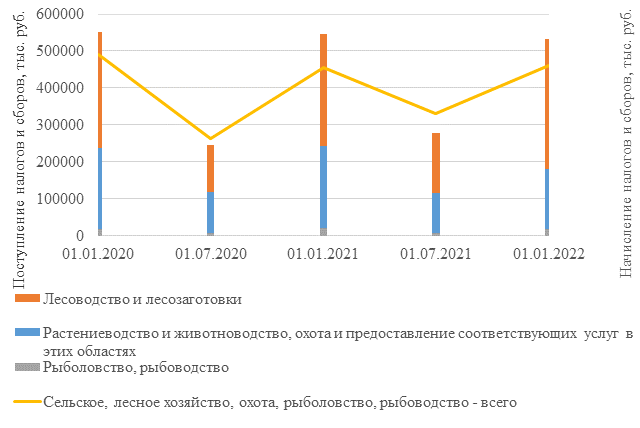

В структуре начисления и фактического поступления налогов и сборов по организациям и индивидуальным предпринимателям с основным видом деятельности «Сельское, лесное хозяйство, охота, рыболовство и рыбоводство» традиционно наименьшая доля приходится на «Рыболовство и рыбоводство» (около 4–5%) в силу небольшого числа налогоплательщиков и малых объемов доходов, следовательно, низкой налогооблагаемой базы (рис. 3). При этом задолженность по налогам и сборам организаций и индивидуальных предпринимателей с основным видом деятельности «Рыболовство и рыбоводство» в совокупной задолженности по виду деятельности «Сельское, лесное хозяйство, охота, рыболовство и рыбоводство» не превышает 2% (табл. 2). Основная доля задолженности по налогам и сборам отмечается по организациям и индивидуальным предпринимателям с основным видом деятельности «Растениеводство и животноводство, охота и предоставление соответствующих услуг в этих областях» (около 60%), при этом налоговые поступления по организациям и индивидуальным предпринимателям по данному виду деятельности не превышают 40% от совокупной величины по виду «Сельское, лесное хозяйство, охота, рыболовство и рыбоводство».

Рисунок 3. Начисление и поступление налогов и сборов в консолидированный бюджет РФ

с территории Бурятии по ВЭД «Сельское, лесное хозяйство, охота, рыболовство и рыбоводство»

Источник: составлено на основе [5].

Совокупная сумма недоимки организаций и ИП Бурятии с видом деятельности «Сельское, лесное хозяйство, охота, рыболовство и рыбоводство» сформирована на 57,3% за счет недоимки организаций и ИП с видом деятельности «Растениеводство и животноводство, охота и предоставление соответствующих услуг в этих областях» и на 40,8% – с видом деятельности «Лесоводство и лесозаготовки». При этом доля недоимки по названным видам деятельности организаций и ИП, не предоставивших налоговую отчетность, составляет 3,6% и 7,1% совокупного объема недоимки соответствующего вида деятельности соответственно.

Доля недоимки организаций и ИП Бурятии с видом деятельности «Рыболовство, рыбоводство» составляет около 2% совокупной недоимки по ВЭД «Сельское, лесное хозяйство, охота, рыболовство и рыбоводство», однако сумма недоимки организаций и ИП, не предоставивших налоговую отчетность, превышает 38,6% совокупного объема недоимки соответствующего вида деятельности. Таким образом, практически 4 из 10 налогоплательщиков с видом деятельности «Рыболовство, рыбоводство» не предоставляют налоговую отчетность, однако сумма недоимки при этом несущественная.

Совокупная задолженность по пеням и налоговым санкциям организаций и ИП с видом деятельности «Сельское, лесное хозяйство, охота, рыболовство и рыбоводство» сформирована главным образом за счет задолженности организаций и ИП с видом деятельности «Растениеводство и животноводство, охота и предоставление соответствующих услуг в этих областях» (53,3%) и с видом деятельности «Лесоводство и лесозаготовки» (44,1%). Доля задолженности по пеням и налоговым санкциям организаций и ИП, не предоставивших налоговую отчетность, составляет, соответственно, 7,5% и 8,4% совокупного объема задолженности по пеням и налоговым санкциям соответствующего вида деятельности.

На долю задолженности по пеням и налоговым санкциям организаций и ИП с видом деятельности «Рыболовство, рыбоводство» приходится 3,6% совокупной задолженности по ВЭД «Сельское, лесное хозяйство, охота, рыболовство и рыбоводство». При этом доля задолженности по пеням и налоговым санкциям организаций и ИП с видом деятельности «Рыболовство, рыбоводство», не предоставивших налоговую отчетность, составляет 24,8% задолженности соответствующего вида деятельности.

Таблица 2

Задолженность по налогам и сборам, пеням и налоговым санкциям в бюджетную систему РФ с территории Бурятии по ВЭД «Сельское, лесное хозяйство, охота, рыболовство и рыбоводство» на 01.01.2021

|

ВЭД

|

Совокупная

задолженность организаций и ИП по налогам и сборам в бюджетную систему РФ по

Бурятии, тыс. руб.

| |||||

|

всего

|

В

том числе

| |||||

|

недоимка

|

по

пеням и санкциям

| |||||

|

всего

|

из нее

|

всего

|

из

нее

| |||

|

по не представившим отчетность

|

по пеням

|

по

не представившим отчетность

| ||||

|

Сельское, лесное

хозяйство, охота, рыболовство, рыбоводство – всего

|

83778

|

61960

|

3563

|

18704

|

17694

|

1482

|

|

в том числе:

|

|

|

|

|

|

|

|

растениеводство

и животноводство, охота и предоставление соответствующих услуг в этих

областях

|

48243

|

35497

|

1292

|

9971

|

9338

|

706

|

|

лесоводство и

лесозаготовки

|

33860

|

25272

|

1811

|

8249

|

7901

|

663

|

|

рыболовство,

рыбоводство

|

1675

|

1191

|

460

|

484

|

455

|

113

|

В динамике трехлетнего периода совокупный объем доходов сельскохозяйственных товаропроизводителей республики вырос на 265 734 тыс. рублей, или 9,4%; при этом совокупный объем расходов увеличился на 330 234 тыс. рублей, или 12,7%, что привело к снижению налоговой базы на 60 689 тыс. рублей, или 21,7% (табл. 3). Следует отметить что совокупные доходы индивидуальных предпринимателей и крестьянских (фермерских) хозяйств растут опережающими темпами в сравнении с совокупными доходами сельскохозяйственных организаций; соответственно, темп прироста – 5,3% и 17,8%. Следует отметить, что совокупный объем налоговой базы сельскохозяйственных организаций примерно вдвое превышает совокупный объем налоговой базы индивидуальных предпринимателей и крестьянских (фермерских) хозяйств, при этом количество индивидуальных предпринимателей и крестьянских (фермерских) хозяйств почти в 5 раз больше количества сельскохозяйственных организаций.

Таблица 3

Динамика показателей о налоговой базе и структуре начисления ЕСХН в Республике Бурятия

|

Показатель

|

2019г.

|

2020г.

|

2021г

| |||

|

Организации

|

ИП, К(Ф)Х

|

Организации

|

ИП, К(Ф)Х

|

Организации

|

ИП,

К(Ф)Х

| |

|

Сумма доходов в

среднем на 1 налогоплательщика, тыс. рублей

|

14750,3

|

1196,7

|

15387,2

|

1449,6

|

14303,8

|

1684,1

|

|

Сумма

переносимого убытка прошлых лет в среднем на 1 налогоплательщика, тыс.

рублей

|

192,7

|

15,3

|

303,8

|

6,5

|

227,7

|

4,1

|

|

Сумма

исчисленного ЕСХН, тыс. рублей

|

9736

|

4834

|

5996

|

3906

|

6828

|

4237

|

|

Сумма не

поступления ЕСХН из-за переноса убытка или части убытка, тыс. рублей

|

1481

|

712

|

2534

|

285

|

1899

|

160

|

|

Доля налогоплательщиков,

представивших нулевую отчетность по ЕСХН в общем числе предоставивших

налоговые декларации, %

|

13,3

|

13,5

|

20,1

|

10,2

|

19,4

|

10,8

|

Снижение числа индивидуальных предпринимателей и крестьянских (фермерских) хозяйств (на 16,3%) при увеличении совокупных доходов в динамике рассматриваемого периода способствовало повышению суммы доходов в расчете на 1 налогоплательщика на 40,7%.

Несущественное увеличение числа сельскохозяйственных организаций (на 8,6%) при увеличении совокупных доходов в динамике рассматриваемого периода привело к неустойчивому, но все же снижению суммы доходов в расчете на 1 налогоплательщика на 3,0%.

Сумма переносимого убытка прошлых лет в среднем на 1 налогоплательщика – сельскохозяйственную организацию резко возросла в 2020 году в сравнении с 2019 годом; затем сократилась в 2021 году, однако не достигла уровня 2019 года. Сумма переносимого убытка прошлых лет в среднем на 1 ИП и К(Ф)Х поступательно снижается в динамике анализируемого периода. Объясняется это тем, что сельскохозяйственные организации, являющиеся основными производителями зерновых культур, в 2018–2019 гг. несли убытки из-за засушливых погодных условий и снижения урожайности.

Сумма исчисленного ЕСХН по всем категориям налогоплательщиков снизилась в 2020 году в сравнении с предыдущим годом; в 2021 году несколько повысилась, однако не достигла уровня 2019 года.

Среди сельскохозяйственных организаций в последние годы сохраняется высокий удельный вес предоставляющих нулевую налоговую отчетность (практически пятая часть общего числа налогоплательщиков). Доля индивидуальных предпринимателей и крестьянских (фермерских) хозяйств, предоставляющих нулевую налоговую отчетность, стабилизировалась на уровне чуть выше 10%. Контрольная сумма в последние годы практически не изменяется по всем категориям налогоплательщиков ЕСХН.

3. Пути снижения уклонения от уплаты налогов и сборов в агросфере

К сожалению, в современной России, как и в большинстве зарубежных стран, уклонение сельскохозяйственными товаропроизводителями от уплаты налогов и сборов трансформировалось в нередкую социально-экономическую практику, что негативно сказывается на социально-экономическом и общественном развитии сельских территорий, требует принятия мер по нивелированию уклонения как деструктивного явления. Обобщение приводимых в современной литературе способов и механизмов борьбы с уклонением от уплаты налоговых и других обязательных платежей позволило выделить основные, в числе которых [15, 20 и др.] (Elinskiy, 2008; Mayburov, Kireenko, Ivanov et al., 2022): совершенствование, а по ряду отдельных документов – коренное обновление нормативно-правовой и законодательной базы для устранения потенциальных пробелов и «лазеек», применяемых недобросовестными налогоплательщиками – сельхозтоваропроизводителями; пересмотр системы мер ответственности и ужесточение санкций в отношении нарушителей налогового законодательства; расширение практики применения налогового мониторинга, выявления и предупреждения налоговых правонарушений.

Следует отметить, что в мировой практике активно обсуждается такой путь снижения уклонения от уплаты налогов, как введение цифрового налога, при этом некоторые отдельные страны уже начали применение временного цифрового налога. Интересным представляется намерение налогообложения прибыли цифровых монополистов на территории стран, где получена прибыль, несмотря на то, что сама прибыль выводится за границу. В разных странах, в том числе и в России, к основным мерам борьбы с уменьшением налоговых платежей в сфере интернета относятся налог на доходы от интернет-рекламы, налог с оборота цифровых компаний, налог на электронные услуги, удержание налога на дивиденды и выплаты роялти дочерним компаниям, налог с платежей за трансграничные услуги онлайн-рекламы и т.д. [21] (Teteryatnikov, Kamolov, Blashkina, 2020).

Практический опыт применения действенных мер в странах, экономически преуспевающих, с развитой рыночной экономикой, показывает, что особое внимание уделяется поддержке развития малых форм предпринимательской деятельности, активному стимулированию получения ими достаточных средств не только для покрытия затрат финансово-хозяйственной деятельности, но и оптимизации доходов и расходов, формированию налоговой базы, обеспечивающей рост сумм исчисления и уплаты налогов и сборов.

Что касается агросферы, то сама специфика сферы обуславливает необходимость более «взвешенного» подхода для выбора путей нивелирования уклонения от уплаты налогов и сборов.

Для более глубокого понимания сути проблемы уклонения от уплаты налогов и сборов как социального явления, изучения мнения представителей агросферы Республики Бурятия о первопричинах, закономерностях и факторах, предопределяющих стремление сельхозпроизводителей к уклонению от уплаты налогов и сборов, проведен социологический опрос 100 работников различных сельскохозяйственных организаций, ИП и К(Ф)Х. Ответы респондентов на вопрос: «С чем ассоциируется уклонение от уплаты налогов и сборов» разделились на три практически равные доли: «незаконная форма минимизации налоговых обязательств» (23,8%), «финансовый резерв для выживания агробизнеса» (22,3%), «неэффективность финансового менеджмента» (21,7%). В качестве основной проблемы, которая может привести к ограничениям и угрозам для агробизнеса в среднесрочной перспективе, опрошенные в основном указали: «нестабильность налогового законодательства» (35,2%), «удорожание энергоносителей» (34,8%), «непрозрачность процедуры получения и ограниченность объемов государственной поддержки» (33,1%). На вопрос: «Что является основной предпосылкой и/или фактором, стимулирующим уклонение от уплаты налогов и сборов», ответы разделились следующим образом: «относительно высокое налоговое бремя для сельхозпроизводителей» (19,3%), «отсутствие четкого учета земель и материальных активов, задействованных в сельхозпроизводстве» (11,4%), «сравнительно меньшая ответственность при выявлении налогового правонарушения по сравнению с возможной финансовой выгодой при уклонении от уплаты налогов и сборов» (9,1%), «слабый учет специфики финансово-хозяйственной деятельности сельхозпроизводителей» (8,4%), «иные, в числе которых внешнеэкономические причины» (6,5%). На вопрос: «Что следует предпринять региональным органам власти для нивелирования уклонения от уплаты налогов и сборов» большинство респондентов ответило: «расширить меры господдержки» (25,6%), «упростить процедуру заполнения налоговой отчетности» (21,1%), «расширить формы взаимодействия налогоплательщиков – сельхозпроизводителей и налоговых органов» (18,3%), «пересмотреть налоговые санкции и виды ответственности при выявлении налоговых правонарушений» (8,9%).

Таким образом, итогом проведения социологического опроса стало формулирование выводов:

1) действующее в отношении сельхозпроизводителей налогообложение приводит к относительно высокому «ощущаемому» налоговому бремени, что порождает фиксируемые факты уклонения от уплаты налогов и сборов;

2) уход в теневую сферу ряда сельхозпроизводителей приводит к ухудшению положения добросовестных налогоплательщиков, снижает их конкурентоспособность и стимулирует к незаконным действиям по минимизации налогов и сборов;

3) нивелированию уклонения от уплаты налогов и сборов будет содействовать совершенствование системы господдержки, призванной восстановить баланс между регулирующей и фискальной функциями налогов.

Заключение

Способы уклонения от уплаты налогов и сборов в агросфере обусловлены спецификой самой сферы, а также рядом факторов, в числе которых: наличие существенного ненаблюдаемого сектора в структуре агросферы; особые условия применения системы налогообложения для сельскохозяйственных товаропроизводителей, порядок исчисления и уплаты ЕСХН; наибольшие доли, учитываемые при корректировке валовой добавленной стоимости, традиционно приходящиеся на экономические операции в агросфере.

Проблема уклонения от уплаты налогов и сборов сельхозпроизводителями нами рассматривается, с одной стороны, как реакция налогоплательщиков на социально-экономическую ситуацию и меняющуюся конкурентную среду, а с другой – как условие для переключения основного внимания с фискальной на регулирующую функцию налогов, ориентированную на устранение проблем и угроз для агросферы, а также направленную на развитие агросеры посредством налоговых инструментов и механизмов.

В условиях современной России требуется «разумное» налогообложение, которое будет стимулировать экономический рост у сельхозпроизводителей, стремление не занижать налоговую базу, а оптимизировать ее. Требуется установление баланса, при котором: совокупность изъятых у сельхозпроизводителей как добросовестных налогоплательщиков сумм налоговых платежей не оказывается «ощущаемым» непосильным бременем, а ушедшие в «тень» недобросовестные налогоплательщики не становятся примером эффективного финансового менеджмента.

Источники:

2. О дополнительных источниках налоговых доходов бюджетов бюджетной системы Российской Федерации. Парламентские слушания. [Электронный ресурс]. URL: http://council.gov.ru/activity/activities/parliamentary/122065/.

3. Сельское хозяйство в России. 2021. / Статистический сборник. - M: Росстат, 2021. – 100 c.

4. Регионы России. Социально-экономические показатели. 2021. / Статистический сборник. - М.: Росстат, 2021. – 1112 c.

5. Отчет по форме №1-НОМ. ФНС России. [Электронный ресурс]. URL: https://www.nalog.gov.ru/rn03/related_activities/statistics_and_analytics/forms/.

6. Отчет по форме №4-НОМ. ФНС России. [Электронный ресурс]. URL: https://www.nalog.gov.ru/rn03/related_activities/statistics_and_analytics/forms/.

7. Аналитики составили рейтинг регионов по эффективности работы АПК. Agroinvestor.ru. [Электронный ресурс]. URL: https://www.agroinvestor.ru/analytics/news/34201-analitiki-sostavili-reyting-regionov-po-effektivnosti-raboty-apk.

8. Буров В.Ю. Обзор нормативно-правовой базы противодействия теневой экономике // Теневая экономика. – 2018. – № 4. – c. 129-138. – doi: 10.18334/tek.2.4.40909.

9. Афанасьева А.О. Особенности теневой экономики в различных по уровню развития экономики группах стран // Научные записки молодых исследователей. – 2019. – № 3. – c. 74-82.

10. Ерохина Е.В. Проблемы теневизации экономики и экономической свободы в новых экономических условиях // Теневая экономика. – 2022. – № 2. – c. 85-104. – doi: 10.18334/tek.6.2.115197.

11. Вне учета и без контроля – как развивается теневая экономика. Совкомблог. [Электронный ресурс]. URL: https://sovcombank.ru/blog/umnii-potrebitel/vne-ucheta-i-bez-kontrolya--kak-razvivaetsya-tenevaya-ekonomika.

12. Корректировка валовой добавленной стоимости на экономические операции, ненаблюдаемые прямыми статистическими методами 2017-2021 гг. Webcache.googleusercontent.com. [Электронный ресурс]. URL: https://webcache.googleusercontent.com/search?q=cache:ds3xHaU56r4J:https://rosstat.gov.ru/storage/mediabank/VDS_god_OKVED2_s2011.xls&cd=2&hl=ru&ct=clnk&gl=ru.

13. Справочно-правовая система WBL – World Business Law. [Электронный ресурс]. URL: https://worldbiz.ru/.

14. Шешукова Т.Г., Баленко Д.В. Развитие налогового контроля: опыт зарубежных стран // Вестник Пермского университета. Экономика. – 2012. – № 3(18). – c. 122-128.

15. Елинский А.В. Уголовно-правовые средства борьбы с уклонением от уплаты налогов (по законодательству зарубежных стран). / Автореферат диссер. на соиск. уч. степ. к.ю.н. - М., 2008. – 13-14 c.

16. Батюкова В.Е. Некоторые вопросы ответственности на налоговые правонарушения в законодательстве зарубежных стран // Вестник Московского университета МВД России. – 2019. – № 4. – c. 73-75. – doi: 10.24411/2073-0454-2019-10198.

17. Коробеев А.И., Чучаев А.И. Уголовный кодекс Китая: общая характеристика (к 20-летию со дня принятия) // Актуальные проблемы российского права. – 2018. – № 2(87). – c. 151-193. – doi: 10.17803/1994-1471.2018.87.2.151-199.

18. Иванов П.И. Проблемы противодействия легализации преступных доходов и пути их решения // Вестник Белгородского юридического института МВД России имени И.Д. Путилина. – 2020. – № 3. – c. 9-19.

19. Отчет по форме №5-ЕСХН. ФНС России. [Электронный ресурс]. URL: https://www.nalog.gov.ru/rn03/related_activities/statistics_and_analytics/forms/.

20. Майбуров И.А., Киреенко А.П., Иванов Ю.Б. и др. Уклонение от уплаты налогов, проблемы и решения. / Монография. - М.: Изд-во «Юнити-Дана», 2022. – 384 c.

21. Тетерятников К.С., Камолов С.Г., Блашкина Д.А. Цифровой налог: поучительный зарубежный опыт // Российский экономический журнал. – 2020. – № 4. – c. 69-87. – doi: 10.33983/0130-9757-2020-4-69-87.

Страница обновлена: 15.11.2025 в 00:40:08

Download PDF | Downloads: 33 | Citations: 1

Ways to reduce tax evasion in the regional agricultural sector (on the example of the Republic of Buryatia)

Slepneva L.R., Dondokova E.B., Kaurova O.A.Journal paper

Shadow Economy

Volume 6, Number 4 (October-December 2022)

Abstract:

The article is devoted to the study of agricultural producers' evasion of taxes and charges. The types of control and responsibility for tax evasion in Russia and foreign countries are systematised. The article presents a grouping of schemes of taxes and charges evasion in the agricultural sphere from the standpoint of their legality and the volume of non-fulfillment of tax obligations. On the example of the Republic of Buryatia, the situation of taxes and charges evasion in the agricultural sector is analysed. The features of its manifestation are revealed. The factors and prerequisites leading to taxes and charges evasion in the regional agricultural sector are identified. The ways of leveling taxes and charges evasion in the agricultural sector of the Republic of Buryatia as a region with high agricultural potential and low efficiency are proposed.

Keywords: taxes and charges evasion, shadow economy, agricultural sector, region, unified agricultural tax

JEL-classification: H26, O17

References:

Regiony Rossii. Sotsialno-ekonomicheskie pokazateli. 2021 [Regions of Russia. Socio-economic indicators. 2021] (2021). M.: Rosstat. (in Russian).

Selskoe khozyaystvo v Rossii. 2021 [Agriculture in Russia. 2021] (2021). M.: Rosstat. (in Russian).

Afanaseva A.O. (2019). Osobennosti tenevoy ekonomiki v razlichnyh po urovnyu razvitiya ekonomiki gruppakh stran [The features of the shadow economy in groups of countries with different level of economic development]. Nauchnye zapiski molodyh issledovateley. 7 (3). 74-82. (in Russian).

Batyukova V.E. (2019). Nekotorye voprosy otvetstvennosti na nalogovye pravonarusheniya v zakonodatelstve zarubezhnyh stran [Some issues of liability for tax offenses in the legislation of foreign countries]. Vestnik Moskovskogo universiteta MVD Rossii. (4). 73-75. (in Russian). doi: 10.24411/2073-0454-2019-10198.

Burov V.Yu. (2018). Obzor normativno-pravovoy bazy protivodeystviya tenevoy ekonomike [Review of the regulatory legal and regulatory framework for combating the shadow economy]. Shadow Economy. 2 (4). 129-138. (in Russian). doi: 10.18334/tek.2.4.40909.

Elinskiy A.V. (2008). Ugolovno-pravovye sredstva borby s ukloneniem ot uplaty nalogov (po zakonodatelstvu zarubezhnyh stran) [Criminal legal means of combating tax evasion (according to the legislation of foreign countries)] M.. (in Russian).

Erokhina E.V. (2022). Problemy tenevizatsii ekonomiki i ekonomicheskoy svobody v novyh ekonomicheskikh usloviyakh [Problems of economic shadowing and economic freedom in the new economic environment]. Shadow Economy. 6 (2). 85-104. (in Russian). doi: 10.18334/tek.6.2.115197.

Ivanov P.I. (2020). Problemy protivodeystviya legalizatsii prestupnyh dokhodov i puti ikh resheniya [Problems of countering the legalization of criminal proceeds and ways to solve them]. Vestnik Belgorodskogo yuridicheskogo instituta MVD Rossii imeni I.D. Putilina. (3). 9-19. (in Russian).

Korobeev A.I., Chuchaev A.I. (2018). Ugolovnyy kodeks Kitaya: obshchaya kharakteristika (k 20-letiyu so dnya prinyatiya) [Criminal code of China (to the 20th anniversary of its adoption)]. Current problems of Russian law. (2(87)). 151-193. (in Russian). doi: 10.17803/1994-1471.2018.87.2.151-199.

Mayburov I.A., Kireenko A.P., Ivanov Yu.B. i dr. (2022). Uklonenie ot uplaty nalogov, problemy i resheniya [Tax evasion, problems and solutions] M.: Izd-vo «Yuniti-Dana». (in Russian).

Sheshukova T.G., Balenko D.V. (2012). Razvitie nalogovogo kontrolya: opyt zarubezhnyh stran [Tax control development: foreign experience]. Perm University Herald. ECONOMY. (3(18)). 122-128. (in Russian).

Teteryatnikov K.S., Kamolov S.G., Blashkina D.A. (2020). Tsifrovoy nalog: pouchitelnyy zarubezhnyy opyt [Digital tax: instructive foreign experience]. Russian Economic Journal. (4). 69-87. (in Russian). doi: 10.33983/0130-9757-2020-4-69-87.