Глобальная конкурентоспособность национального финансового рынка и меры по ее повышению

Данилов Ю.А.1

1 Российская академия народного хозяйства и государственной службы при Президенте Российской Федерации, г. Москва, ,

Скачать PDF | Загрузок: 26

Статья в журнале

Российское предпринимательство *

Том 16, Номер 24 (Декабрь 2015)

* Этот журнал не выпускается в Первом экономическом издательстве

Аннотация:

В настоящей статье предложено дополнить анализ глобальной конкурентоспособности посредством экзогенных параметров (реализован в рейтингах глобальной конкурентоспособности национальных финансовых рынков и/или международных финансовых центров) оценками конкурентной силы «постфактум». Автором также проанализированы государственные программы мер по формированию международных финансовых центров и/или повышению глобальной конкурентоспособности национальных финансовых рынков.

Ключевые слова: финансовый рынок, глобальная конкурентоспособность, финансовое развитие, международный финансовый центр

Введение

Важнейшей чертой современного финансового развития является глобализация. В условиях финансовой глобализации кардинально возрастает роль глобальной конкурентоспособности.

Необходимо уточнить понятие глобальной конкурентоспособности, оценивая ее не только на основе способности к конкуренции, но и на основе итогов конкурентной борьбы, т.е. экзогенные оценки должны дополняться эндогенными характеристиками, оценками «постфактум». В этом случае мы получим комплексный анализ конкурентоспособности, включающий как анализ предпосылок к участию в конкуренции, так и анализ результатов конкуренции в виде оценок долей рынка и других «эндогенных» показателей.

Как представляется, такой подход в значительной степени учитывает критику П. Кругманом (Krugman, 1994) понятия «национальная конкурентоспособность», используемого при построении рейтингов как национальных экономик [1], так и национальных финансовых рынков [2].

Глобальная конкурентоспособность финансового рынка Российской Федерации – это характеристика его конкурентной силы в конкурентной борьбе на глобальном рынке капитала, описываемая как оценками факторов, предопределяющих его способности к ведению конкурентной борьбы на глобальном рынке, так и оценками результатов этой конкуренции, прежде всего, долей на глобальном рынке капитала.

Ужесточение глобальной конкуренции между национальными финансовыми секторами предопределяет их преобразование в форму международных финансовых центров (МФЦ). Предложенное нами определение МФЦ как центра концентрации инвестиционного спроса, инвестиционного предложения и финансовых посредников (Российский фондовый рынок и создание международного финансового центра, 2008) естественным образом отсылает к целому классу теорий (включая теорию кластеров), в рамках которых закономерности формирования того или иного центра описываются в терминах гравитационных моделей. Формирование крупного международного финансового центра в какой-либо стране приводит, как правило, к перераспределению в пользу этой страны не только инвестиционных потоков, но и занятости, по крайней мере, в финансовом секторе (Розинский, 2008). Лидерство на глобальном рынке капитала способствует также общему экономическому лидерству в глобальном масштабе (Буклемишев, Данилов, 2015).

Результаты оценки глобальной конкурентоспособности российского финансового рынка

Нами были рассмотрены оценки конкурентоспособности национальных финансовых рынков (финансовых центров), разработанные компанией Z/Yen Group Limited, Всемирным экономическим форумом и альянсом Xinhua и Dow Jones, проведено исследование динамики показателей России и ее основных конкурентов на глобальном рынке капитала в этих рейтингах. Отставание России от своих конкурентов в этих рейтингах заметно усилилось в последние годы (табл. 1).

Таблица 1

Места России в рейтингах национальных финансовых рынков и МФЦ

|

Рейтинги

|

2007

|

2008

|

2009

|

2010

|

2011

|

2012

|

2013

|

2014

|

2015

|

|

Z/Yen

Group Limited

|

55

|

57

|

67

|

68

|

61

|

64

|

69

|

80

|

78

|

|

Всемирного

экономического форума

|

-

|

36

|

40

|

40

|

39

|

39

|

-

|

-

|

-

|

|

альянса

Xinhua и Dow Jones

|

-

|

-

|

-

|

35

|

35

|

31

|

28

|

33

|

-

|

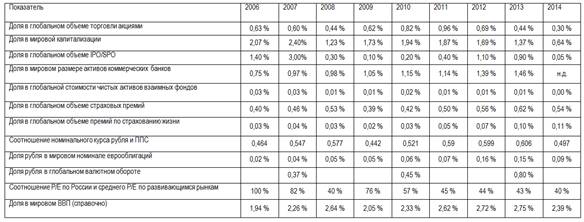

В целях дополнения анализа со стороны экзогенных параметров конкурентоспособности эндогенными параметрами нами разработан комплекс агрегированных эндогенных показателей, характеризующих текущий уровень глобальной конкурентоспособности национального финансового рынка и его отдельных секторов. Данный комплекс включает показатели долей в мировых объемах капитализации, биржевых торгов акциями, IPO/SPO, банковских активов, стоимости чистых активов открытых инвестиционных фондов, страховых премий, премий по страхованию жизни, еврооблигаций в обращении, валютной торговле, а также соотношение номинального валютного курса рубля и паритета покупательной способности рубля и соотношение показателя P/E по российским корпорациям к среднему значению данного показателя по развивающимся рынкам.

При расчете данных показателей были получены следующие результаты (табл. 2).

Кроме оценки конкурентоспособности российского финансового рынка на глобальном уровне, была проведена оценка на уровне развивающегося мира и на уровне стран БРИКС.

В результате проведенных расчетов были получены оценки глобальной конкурентоспособности национальных финансовых рынков, а также показатели роли финансового рынка в экономике России и других стран БРИКС и показатели относительного уровня развития секторов российского финансового рынка. На основе последней группы показателей были выявлены «слабые звенья» российского финансового рынка и сформулирована гипотеза о том, что причинами отставания России в части развития финансовых рынков являются:

- отсутствие долгосрочного инвестора (крупной индустрии институтов, аккумулирующих долгосрочные инвестиции);

- отставание небанковского сектора в целом (по сравнению с банковским сектором).

Результаты анализа мер по повышению глобальной конкурентоспособности, применяемых другими странами

В последние годы активизировались исследования закономерностей формирования МФЦ, включая меры государств по повышению их глобальной конкурентоспособности (Дробышевский, Худько, Великова, 2010). Продолжая данную линию исследований, мы проанализировали меры, предпринимаемые основными конкурентами России на глобальном финансовом рынке в целях повышения конкурентоспособности своих финансовых рынков, а также государственные программы формирования МФЦ (Германия, Гонконг, Китай, Южная Корея, Индия, Казахстан).

Таблица 2

Эндогенные показатели конкурентоспособности России в глобальной финансовой системе

Источник: рассчитано по данным Всемирного банка, МВФ, Мировой федерации бирж, Федерации европейских бирж, The Swiss Re Group, базы данных Principal Global Indicators, Bank for International Settlements, Institute of International Finance, The Investment Company Institute, Лондонской фондовой биржи, информационной системы Блумберг, Банка России, ФСФР России, ЦРФР, агентства Cbonds.ru

Заключение

По итогам проведенного анализа были выявлены наиболее эффективные меры, предпринимаемые этими государствами в целях повышения глобальной конкурентоспособности своих национальных рынков, включая меры по организации самого процесса стратегического планирования и выполнению утвержденных стратегий и программ, которые могут быть использованы в России:

1. Обязательность выполнения стратегии или программы.

2. Последовательность, постоянно идущий процесс реформ.

3. Оптимальное сочетание постепенности и амбициозности планов и программ развития финансового сектора.

4. Приоритетное внимание вопросам стимулирования внутреннего инвестиционного спроса.

5. Использование множества эффективно работающих институтов и механизмов защиты инвесторов, отсутствующих в России.

6. Первоочередное внимание проблемам финансовой стабильности.

7. Постепенное усиление роли институциональных инвесторов.

8. Сочетание внедрения международных стандартов с использованием национальных особенностей как конкурентных преимуществ.

9. Обеспечение полноты рынка.

10. Тесная увязка стратегий развития финансового сектора со стратегиями социально-экономического развития страны в целом.

11. Повышенное внимание к эффективности регуляторов и адекватности архитектуры финансового регулирования.

12. Развитие рыночной инфраструктуры.

13. Активное совершенствование технологий IPO/SPO и надзора над ними.

14. Стремление к превращению национальной валюты в СКВ.

15. Меры по обеспечению доступности финансовых услуг (financial inclusion).

16. Кодификация финансового законодательства.

Необходимо также указать на очень важную закономерность, выявившуюся в ходе анализа. По крайней мере, две страны, попавшие в глубокий кризис (Индия 1991 года, Южная Корея 1998 года), осуществили успешный выход из кризиса исключительно через крайне резкую и быструю либерализацию. Китай также, сталкиваясь со снижением темпов роста национальной экономики, начинал ускорять политику либерализации и открытости. Германия в начале 1990-х годов также опиралась на либерализацию как на один из основных инструментов по выводу финансового рынка из кризиса. Резкая либерализация приводила к быстрому росту финансового сектора, повышению его роли в экономике, увеличению инвестиций и в конечном итоге к ускорению темпов экономического роста.

[1] The Global Competitiveness Report 2014–2015. World Economic Forum. Geneva, 2014.

[2] The Global Financial Centres Index. №№ 1–18. – City of London. March 2007. – September 2015; The Financial Development Report. - World Economic Forum, Geneva, Switzerland & World Economic Forum USA Inc., New York, USA, 2008 - 2012; Xinhua-Dow Jones International Financial Centers Development Index (2010–2014)– CFC Holding Company, Ltd., Index Center & CME Group Index services LLC (Dow Jones Indexes), 2010–2014.

Страница обновлена: 20.02.2026 в 05:56:00

Download PDF | Downloads: 26

Global competitiveness of the national financial market and measures for its increasing

Danilov Y.A.Journal paper

Russian Journal of Entrepreneurship *

Volume 16, Number 24 (December, 2015)

Abstract:

This article suggests to update the analysis of global competitiveness through exogenic parameters (it is implemented in global competitiveness ratings of national financial markets and/or international financial centers) by the post factum evaluations of the competitive power. The author has also analyzed governmental programs of measures for formation of international financial centers and/or increasing of global competitiveness of national financial markets.

Keywords: technologies, industry, liberalization, financial market, financial development, global competitiveness, international financial center