Компании со сложной структурой акционерного капитала: проблема оценки пакетов акций

Скачать PDF | Загрузок: 22

Статья в журнале

Российское предпринимательство *

№ 7 (79), Июль 2006

* Этот журнал не выпускается в Первом экономическом издательстве

Аннотация:

Стоимость пакета акций, размер которого может колебаться в пределах от одного до ста процентов, зависит от состава прав на активы и денежные потоки компании, которые обеспечивает данный пакет. Определяющее значение при этом имеет не только размер пакета, но и тип акций, входящих в оцениваемый пакет. В России в соответствии с Федеральным законом «Об акционерных обществах» компании могут иметь обыкновенные и привилегированные акции разных типов.

Ключевые слова: акции, акционерные общества, контрольный пакет акций, структура капитала

Стоимость пакета акций, размер которого может колебаться в пределах от одного до ста процентов, зависит от состава прав на активы и денежные потоки компании, которые обеспечивает данный пакет. Определяющее значение при этом имеет не только размер пакета, но и тип акций, входящих в оцениваемый пакет. В России в соответствии с Федеральным законом «Об акционерных обществах» компании могут иметь обыкновенные и привилегированные акции разных типов.

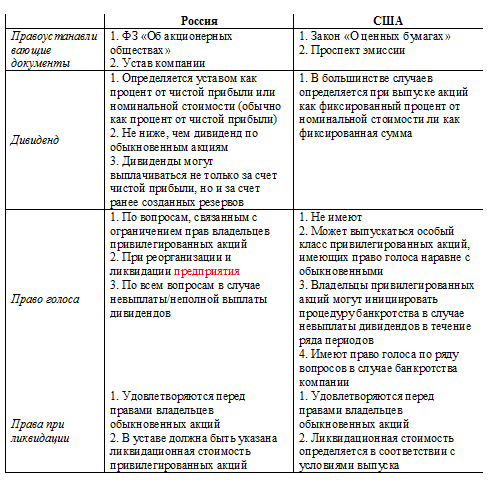

В западной практике общепризнанным подходом к оценке привилегированных акций (ПА) является метод дисконтированных дивидендных выплат. Дивиденды по таким акциям в большинстве случаев там определяются как процент от номинала акции, поэтому легко прогнозируемы. В этих условиях применение модели дисконтированных дивидендных выплат не представляется сложной задачей, и степень достоверности получаемого результата крайне высока. В России привилегированные акции, как один из инструментов финансового рынка, по своей экономической сущности серьезно отличаются от аналогичных на Западе (табл. 1)

Таблица 1

Сравнение прав владельцев привилегированных акций.

Источник: www.preferredstockonline.com

Источник: www.preferredstockonline.com

Как видно из таблицы, права владельцев привилегированных акций по отношению к компании-эмитенту существенно отличаются. Закрепление гарантированных дивидендов, как процента от чистой прибыли общества, и норма о невозможности превышения дивиденда по обыкновенной акции над дивидендом по привилегированной акции делают российские ПА уникальными финансовыми инструментами.

Построить достоверный прогноз потока дивидендов в таких условиях для подавляющего большинства российских компаний не представляется возможным. Чистая прибыль компании, влияющая на уровень дивидендных выплат по привилегированным акциям, отличается высокой волатильностью, выплата дивидендов по привилегированным акциям может быть перенесена на неопределенный период времени в будущем.

В условиях невозможности оценить доходным методом стоимость привилегированных акций компаний со сложной структурой капитала может использоваться метод распределения стоимости акционерного капитала между обыкновенными и привилегированными акциями. В основе данного метода лежит выведение соотношения между стоимостью обыкновенной и привилегированной акции. При определении указанного соотношения предлагается рассмотреть следующие подходы:

1) исследование сделок с обыкновенными и привилегированными акциями одного эмитента;

2) сравнительный анализ денежных потоков владельцев привилегированных и обыкновенных акций;

3) анализ практики реструктуризации акционерного капитала отечественными компаниями.

Определение указанного соотношения также необходимо для расчета справедливых коэффициентов конвертицаии/обмена акций в рамках сделок слияний и приобретений для компаний со сложной структурой акционерного капитала.

Сравнительный анализ денежных потоков владельцев привилегированных и обыкновенных акций основывается на абстрактном применении доходного подхода по отношению к потенциальным денежным потокам, возникающим в результате владения акциями компании. Стоимость любого актива с точки зрения доходного подхода определяется по следующей общей формуле:

V = CF×(1+g)/(r-g), (1)

где:

V – стоимость актива;

CF – денежный поток, получаемый от данного актива;

g – темп роста денежного потока в будущем;

r – требуемая инвесторами норма доходности.

Проведем сравнительный анализ каждой из компонент данной формулы применительно к обыкновенной и привилегированной акции.

В случае отсутствия у держателей обыкновенных акций возможности получать дополнительные денежные потоки, связанные с заключением нерыночных сделок в пользу аффилированных лиц, денежные потоки, распределяемые от компании к ее владельцам, могут формироваться за счет трех основных источников:

– выплаты дивидендов;

‑ получения дохода, связанного с ликвидацией компании;

‑ выкупа компанией собственных акций.

Согласно ФЗ «Об акционерных обществах» размер дивидендных выплат, выплачиваемых по одной привилегированной акции, не может быть ниже дивидендных выплат по одной обыкновенной акции. В случае невыплаты дивидендов сверх гарантированного уставом минимума вследствие инвестирования средств в новые инвестиционные проекты владельцы привилегированных акций будут делить будущие выгоды от данных проектов наряду с владельцами обыкновенных акций.

Согласно уставам большинства компаний при распределении имущества ликвидируемого общества владельцы привилегированных и обыкновенных акций получают одинаковый доход на одну акцию. В ряде случаев владельцы привилегированных также дополнительно получают номинальную стоимость своих акций. При этом права владельцев привилегированных акций удовлетворяются раньше прав владельцев обыкновенных акций.

Единственным законным случаем возможного превышения денежного потока от обыкновенной акции над денежным потоком от привилегированной акции является выкуп компанией собственных обыкновенных акций у акционеров. Данная процедура сложна технически. При этом объем выкупаемых акций ограничен рядом требований законодательства, в т.ч. нормой, определяемой долей привилегированных акций в уставе компании, ограничена 25-тью процентами.

Что касается ставки дисконтирования, то риски владельцев обыкновенных акций не могут быть ниже рисков владельцев привилегированных акций, дивидендный доход которых гарантирован в большей степени. Так как:

‑ денежный поток, приходящийся на одну привилегированную акцию, не может быть ниже денежного потока, приходящегося на одну обыкновенную;

‑ темп роста денежного потока для владельцев обыкновенных акций в будущем не может превышать темпа роста для владельцев привилегированных акций;

‑ требуемая инвесторами доходность по привилегированным акциям не может быть выше нормы доходности по обыкновенным акциям;

‑ стоимость одной привилегированной акции не может быть меньше стоимости одной обыкновенной акции.

Исследование сделок с обыкновенными и привилегированными акциями на российском фондовом рынке выявило, что средний дисконт по акциям компаний, входящих в индекс РТС, составляет 25% (табл. 2).

Таблица 2

Дисконт между ценами привилегированных и обыкновенных акций.

|

Компания

|

Дисконт, %

|

|

Дальсвязь

|

4,9%

|

|

Мегионнефтегаз

|

10,3%

|

|

РАО ЕЭС

|

10,4%

|

|

Воткинская ГЭС

|

14,3%

|

|

Колэнерго

|

17,5%

|

|

Сургутнефтегаз

|

21,1%

|

|

Саяно-Шушенская ГЭС

|

21,6%

|

|

Центральный телеком

|

22,0%

|

|

Ростелеком

|

23,2%

|

|

Северо-западный телеком

|

24,5%

|

|

Уралсвязьинформ

|

25,5%

|

|

Волжская ГЭС

|

26,5%

|

|

Саратовэнерго

|

26,7%

|

|

Волгателеком

|

27,2%

|

|

Южный телеком

|

27,2%

|

|

Сибирьтелеком

|

28,5%

|

|

Зейская ГЭС

|

32,7%

|

|

Новгородэнерго

|

33,3%

|

|

Татнефть

|

36,6%

|

|

Башкирэнерго

|

38,9%

|

|

Самараэнерго

|

52,8%

|

|

Среднее

|

25,0%

|

|

Медиана

|

25,5%

|

Дисконт цен привилегированных акций по отношению к обыкновенным объясняется возможностью владельцев последних влиять на управленческие решения компании. Данные решения могут, в том числе, способствовать перераспределению денежных потоков от владельцев обыкновенных акций к владельцам привилегированных акций в случае нарушения норм корпоративного законодательства. При этом степень публичности компании, очевидно, влияет на размер данного дисконта: чем выше степень публичности компании, чем больше у нее миноритарных акционеров, тем меньший уровень дисконта для нее характерен.

Обзор практики конвертации привилегированных акций показал, что компании, осуществившие подобную операцию, предлагали своим акционерам конвертировать их акции 1:1. Подобная практика была применена следующими компаниями: «ЛУКОЙЛ», «Норильский никель», «Уралкалий», «Магнитогорский металлургический комбинат», «Силовые машины» и др.

Выводы:

1. Проблема оценки привилегированных акций – краеугольный камень оценки стоимости конкретных пакетов акций для российских компаний со сложной структурой капитала. Для решения этой проблемы необходимо определить справедливое соотношение стоимостей одной обыкновенной и одной привилегированной акции.

2. Исследование сделок с обыкновенными и привилегированными акциями одного эмитента, сравнительный анализ денежных потоков владельцев акций разных типов, а также анализ прецедентов конвертации акций показывают, что справедливое соотношение стоимостей привилегированной и обыкновенной акций находится в диапазоне 0,75 – 1.

На указанное соотношение влияют практика соблюдения компанией норм корпоративного права, степень публичности и отдельные положения ее Устава.

Страница обновлена: 10.02.2026 в 03:01:25

Download PDF | Downloads: 22

Kompanii so slozhnoy strukturoy aktsionernogo kapitala: problema otsenki paketov aktsiy

Sidorenko Y.S.Journal paper