Влияние геополитического кризиса на нефтегазовую отрасль экономики Российской Федерации

Стефанова Н.А.1, Королев А.А.1

1 Поволжский государственный университет телекоммуникаций и информатики, ,

Скачать PDF | Загрузок: 96

Статья в журнале

Экономические отношения (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 14, Номер 2 (Апрель-июнь 2024)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=67903446

Аннотация:

В данной работе рассматривается вопрос о влиянии иностранных ограничительных мер (пакеты санкций) на состояние коммерческой деятельности ведущих компаний нефтегазовой отрасли экономической системы РФ через фундаментальный анализ изменения их чистой прибыли в 2022 году по отношению к 2021 году (базисный временной промежуток времени) и динамики волатильности рыночной стоимости их ценных бумаг на фондовых рынках России. Для достижения поставленной цели в представленном научном исследовании проводится анализ квинтэссенции экономических и политических рестрикций, накладываемых «недружественными странами» по отношению Российской Федерации, в связи с обострением мировой геополитической обстановки, затрагивающих деятельность предприятий, функционирующих в нефтяной и газовой промышленности России. Следующим шагом исследования авторы научной работы проводят фундаментальный анализ влияния нестабильности на геополитическом уровне на изменение динамики волатильности ведущих мировых фьючерсов на газ и нефть. Далее коллективом авторов всесторонне рассматривается влияние представленных экономико-политических ограничительных мер на состояние организаций упомянутой отрасли экономики РФ и способы их обхода. В заключении работы, на основе ранее сказанного, представлен вывод о влиянии геополитического кризиса, наблюдаемого с 2022 по 2024 года на нефтегазовую промышленность Российской Федерации и её перспективы на ближайшее будущее в контексте с нестабильностью на мировой политической арене.

Ключевые слова: Североатлантический альянс, Евросоюз, коллективный Запад, пакет санкций, нефтегазовая отрасль, индекс РТС, экономика

JEL-классификация: G13, F51, L16

Введение

Нестабильность на мировой политической арене, наблюдаемая с 2022 по 2024 года, бесспорно, оказала существенное влияние на мировую экономику, став драйвером формирования новых экономико-политических реалий. Это было следствием политических решений стран, входящих в Североатлантический Альянс и Евросоюз, направленных на установление своего патернализма над ведущими государствами мира, что спровоцировало политическую нестабильность на территории Украины с начала 2014 года (на данный момент данная ситуация сохраняет статус-кво). В перспективе эти действия должны были привести к усилению экономико-политической гегемонии Западных стран над государствами постсоветского пространства, ранее занимающими нейтральную позицию или имеющими слабую зависимость от геополитического курса стран-участниц Североатлантического договора. Указанная ситуация обострилась в первой половине 2022 года после усиления открытого вмешательства стран блока "НАТО" во внутреннюю политику Украины с целью реализации плана по расширению своей военной инфраструктуры на восток. Данные изменения в мировой политической и экономической системе, безусловно, негативно сказались на суверенных интересах Российской Федерации, что привело к началу полномасштабного экономического и политического противостояния на геополитическом уровне между государствами, придерживающимися прозападной политики, и Российской Федерацией.

Для достижения своих политических и экономических целей посредством «подавления» своего оппонента в лице России на геополитическом уровне, государства «коллективного Запада» начали экономико-политическое давление на финансовую систему Российской Федерации. Представленный рестриктивный режим на сегодняшний день затронул все ключевые отрасли экономики России и, по мнению лидеров Западных стран, должен был спровоцировать начало полномасштабного финансового кризиса в отечественной финансовой системе на макроуровне. Здесь возникает вопрос о влиянии действий «недружественных стран» на одну из ключевых отраслей экономики РФ – нефтегазовую. В 2021 году доля нефтегазового сектора в ВВП РФ составила 17,4%, а индекс физического объема валовой добавленной стоимости нефтегазового сектора – 108,2%. [1]

Так же за представленный временной период экспорт из Российской Федерации на 43% состоял из товаров, относящихся к минеральному топливу, нефти и продуктам их перегонки [2]. Рассмотренная выше информация доказывает беспрецедентную значимость нефтяной и газовой промышленности в экономической системе РФ и позволяют назвать её одной из ведущих отраслей народного хозяйства Российской Федерации. В настоящее время в политическом контексте экспорт природных ресурсов, относящихся к рассматриваемому сектору, фактически стал геополитическим инструментом в «руках» правительства России, позволяющим отстаивать свои суверенные интересы посредством самодостаточности макроэкономики РФ в сырьевом аспекте. Стоит отметить, что превалирование упомянутой отрасли в экономике РФ, позволяет минимизировать оказываемое воздействие мировых экономических кризисов на финансовые системы Российской Федерации (это аффилированно с тем, что после большинства экономических циклов, можно наблюдать рост рыночной стоимости природных ископаемых) и в ряде случаев оказывать поддержку государствам, попавшим под санкции «коллективного Запада» (осуществлять поставки критической инфраструктуры, не опасаясь наложения подобных рестрикций в связи с колоссальной зависимостью ведущих стран мира от российской нефти и газа, а в случае необходимости просто переориентироваться на другие рынки сбыта – потребность нефти и газа в современном мире будет всегда).

Актуальность представленного исследования обусловлена колоссальным экономико-политическим давлением стран Североатлантического альянса и Евросоюза на экономическую систему Российской Федерации на фоне эскалации «Украинского кризиса» в 2022 году. В связи с этим, всесторонний анализ состояния ключевой отрасли народного хозяйства России позволит оценить влияние действий «недружественных стран» на финансовую систему РФ.

Литературный обзор:

Всесторонний анализ проблематики «Украинского кризиса» рассматривается в работах следующих авторов: Дробот Е.В., Стамати Е.П., Никитина А.В. [3], Дробот Е.В., Поспелова А.Л., Утябаева Э.Р., Петровская В.А. [4], Шабловский, В. С. [5], Гераськина А.Р. [6].

Вопрос о влиянии нестабильности на геополитическом уровне на фоне эскалации «Украинского кризиса» в феврале 2022 года на изменения тенденций мирового политического и экономического строя представлен в научных изысканиях следующих авторов: Костин К.Б., Шимко П.Д., Сун Ци [7], Стефанова Н.А., Королев А.А. [8], Бегларян Г.А., Иванов Г.Н., Калугина П.П., Половинчикова А.В. [9], Кудряшов А.А., Королев А.А. [10], Городнова Н.В., Домников А.Ю. [11], Зимовец А.В., Климачев Т.Д. [12], Кудряшов А.А., Королев А.А. [13], Стефанова Н.А., Королев А.А. [14], Стефанова Н.А., Королев А.А. [15].

Проблематика проводимого научного изыскания заключается в беспрецедентном количестве экономических и политических рестрикций, вводимых в отношении Российской Федерации с февраля 2022 года на фоне обострения мирового геополитического кризиса. В результате этого экономика России оказалась «формально» изолирована от финансовых систем «недружественных стран». Однако, в связи с налаживанием «механизма обхода санкций», рыночная стоимость большинства компаний, входящих в нефтегазовую отрасль экономической системы России, начала стремительное увеличение на национальных фондовых биржах, несмотря на снижение чистой прибыли в 2023 году у ведущих предприятий РФ, относящихся к данному сектору производства, что свидетельствует о «невыгодности» существующих путей обхода введённых рестрикций. На основании выше сказанного, вопрос о перспективах изменения рыночной стоимости предприятий, относящихся к рассматриваемой отрасли финансовой системы России, и о влиянии геополитического кризиса на нефтяную и газовую промышленность России остаётся на 2024 год «открытым».

Целью данной работы является определить влияние эскалации «Украинского кризиса» на нефтегазовую отрасль экономики Российской Федерации.

Для достижения представленной цели необходимо выполнить следующий перечень задач:

- провести фундаментальный анализ рестрикций, входящих в «пакеты санкций», аффилированных с нефтегазовой отраслью экономики России;

- рассмотреть влияние геополитического кризиса, наблюдаемого в 2022-2024 годах на ведущие мировые фьючерсы на нефть и газ;

- определить влияние экономико-политического противостояния между Российской Федерацией и странами Североатлантического альянса и Евросоюза на изменение волатильности рыночного курса ценных бумаг ведущих компаний нефтегазовой отрасли России (входящих в РТС нефти и газа) и изменение их чистой прибыли по отношению к 2021 году.

Научной новизной проводимого исследования является всесторонний фундаментальный анализ влияния эскалации мировой геополитической обстановки на состояние нефтегазовой промышленности экономики Российской Федерации.

В работе выдвинута гипотеза, подразумевающая, что созданный на фоне нестабильности на геополитическом уровне механизм обхода иностранных санкций, крайне невыгоден для транснациональных корпораций Российской Федерации. Это выраженно в падении их чистой прибыли на 2024 год, что в контексте с ростом рыночной стоимости подавляющего числа компаний, относящихся к данному сектору экономики РФ, может привести к негативному «потрясению» на отечественных фондовых рынках.

При проведении исследования коллективом авторов использовались следующие научные методы: метод изучения информационных материалов, метод математического анализа, аналитический метод, графический метод, метод статистического анализа.

Фундаментальный анализ рестрикций, входящих в «пакеты санкций», аффилированных с нефтегазовой отраслью экономики России

На сегодняшний день в отношении Российской Федерации было введено беспрецедентное количество экономико-политических ограничений, затрагивающих практически все ключевые сектора отечественной экономики и, по мнению Западных стран, ответственное за эскалацию «Украинского кризиса» политическое руководство РФ [3] [4]. Как следствие, на 2023 год Россия стала лидером по количеству наложенных на неё экономических и политических рестрикций. Рассматривая квинтэссенцию «пакетов санкций», предполагающую давление на нефтегазовую отрасль экономической системы Российской Федерации, можно заметить, что государства «коллективного Запада», осознавая её важность для финансовой системы РФ, акцентировали на ней особое внимание [5] [6]. Для более детального анализа необходимо провести фундаментальное исследование комплекса ограничительных мер (пакеты санкций), напрямую или косвенно затрагивающих деятельность ведущих компаний России, относящихся к нефтегазовой отрасли:

Первый пакет санкций был официально утвержден 21 февраля 2022 года. В целом, он не подразумевал наложение существенных ограничений на экономику Российской Федерации. Вероятно, он был «предупредительным» шагом стран Североатлантического альянса и Евросоюза, нацеленным на демонстрацию готовности оказывать экономическое и политическое давление на РФ и предполагал принуждение её политических лидеров пойти на соглашения, негативно затрагивающих суверенные интересы России, угрожая «разрушительными» последствиями в случае отказа. С точки зрения влияния на нефтегазовую отрасль России, он затрагивал коммерческою деятельность транснациональной компании ПАО «Газпром» (мажоритарным акционером представленного предприятия является правительство Российской Федерации) посредством введения США санкции против швейцарской компании Nord Stream 2 AG – оператора газопровода «Северный поток-2» и её исполнительного директора Маттиаса Варнига. Также представленный комплекс ограничительных мер был направлен на приостановку правительством Германии сертификации магистрального газопровода «Северный поток-2», на основе отзыва существующего отчёта Министерства экономики по анализу надёжности снабжения и запроса новой оценки с учётом «изменений в последние несколько дней».

Второй пакет ограничительных мер в отношении Российской Федерации был принят 25 февраля 2022 года. Представленные экономико-политические рестрикции в основном затрагивали «банковский», энергетический и транспортный сектора экономики РФ, а также политическое руководство России. На нефтегазовую отрасль отечественной экономики представленный «пакет санкций» оказывал давление через наложение запрета странами ЕС поставок компаниям Российской Федерации товаров, оборудования и технологий для нефтепереработки.

Третий «пакет санкций» был утвержден лидерами «коллективного Запада» 26 февраля 2022 года. Данные экономические и политические ограничения также незначительно затрагивали нефтегазовую отрасль экономки РФ, однако являлись драйвером для концентрации усиления давления стран Североатлантического альянса и Евросоюза в отношении компаний из России, коммерческая деятельность которых связана с газовой и нефтяной промышленностью. Так, 8 марта 2022 года президент США Джо Байден объявил о запрете поставок нефти, газа и угля из России. Также правительство Соединенных Штатов Америки накладывало запрет на осуществление новых инвестиций в энергетический сектор России и финансирование в иностранные компании, осуществляющие подобные инвестиции для своих граждан. Политическое руководство Великобритании оказало полную поддержку решениям правительства США и начало вводить аналогичные запреты, касающиеся нефти, нефтепродуктов, угля и газа, импортируемого из РФ. Стоит отметить, что США и Великобритания являются партикулярными лидерами стран, входящих в блок «НАТО» и Евросоюз. Из представленной информации можно сделать вывод, что данные государства приняли решения начать оказывать релевантное давление на нефтегазовую отрасль РФ, вынуждая другие страны, разделяющие их идеологические взгляды на геополитическом уровне, начать вводить аналогичные рестрикции в отношении экспортируемых из России экономических ресурсов нефтегазовой отрасли России.

Следующий перечень ограничений, направленных против Российской Федерации (вступил в силу 15 марта 2022 года) подразумевал более радикальные шаги в отношении компаний ее нефтегазовой отрасль. Под санкции стран «коллективного Запада» попали ряд транснациональных корпораций РФ: «Роснефть», «Транснефть», «Газпром Нефть».

Пятый пакет экономико-политических рестрикций, вступивший в силу 5 апреля 2022 года, в основном, не акцентировал внимание на усилении давления на контрагентов из России, осуществляющих реализацию нефтегазовой продукции, но закладывал почву для введения кардинальных ограничений против них (например, лишение российских государственных учреждений финансовой поддержки со стороны ЕС или наложение запрета на транзакции с четырьмя крупнейшими российскими банками).

Шестой пакет санкций, введенный 3 июня 2022 года подразумевал частичное эмбарго на российскую нефть. Так, в течение 6 месяцев государства Евросоюза были намерены отказаться от импорта российской нефти, в течение 8 месяцев – нефтепродуктов.

Седьмой комплекс ограничительных мер был утвержден странами Североатлантического договора и Евросоюза 21 июля 2022 года. В целом, они практически не затрагивали нефтегазовую отрасль экономической системы РФ, что свидетельствовало об отсутствии единства среди «недружественных стран» к плану по ужесточению санкций в отношении экономических ресурсов, импортируемых из РФ, относящихся к рассматриваемой категории. Однако Великобритания усилила давление на импорт нефти из России (с 31 декабря), скорее всего, для «мотивации» действий своих союзников на мировой политической арене.

Шестого октября 2022 года государства, входящие в блок «НАТО» и Евросоюз, утвердили восьмой «пакет санкций». Принятие представленных рестрикций в отношении России было обусловлено резким увеличением волатильности стоимости фьючерсов на российскую нефть и желанием «недружественных стран» нарастить давление на нефтегазовую отрасль экономики РФ. Для достижения упомянутых целей лидеры ЕС согласовали введение потолка цен на российскую нефть. Предполагалось: если нефть и нефтепродукты из Российской Федерации были куплены дешевле установленной цены (60 долларов за баррель), европейским операторам будет разрешено перевозить их – и наоборот, в случае покупки нефти у контрагентов из России по цене, превышающей установленный лимит, предполагаемые компании подвергались политическому и экономическому давлению со стороны государств, поддержавших представленную базисную стоимость нефти. Для соблюдения ранее принятых и «новых» ограничительных мер в данный «пакет санкций» также вошло условие, подразумевающее наложение санкций на «лиц», способствующих обходу введенных против России экономико-политических ограничений.

Девятый комплекс экономических и политических рестрикций в отношении РФ, принятый 16 декабря 2022 года, напрямую не затрагивал компании, коммерческая деятельность которых каким-либо образом была аффилирована с ее нефтяной и (или) газовой промышленностью. В основном, он был направлен на ведущие политические партии РФ («Единой России», КПРФ, ЛДПР, «Справедливой России» и «Новых людей») и организаций, связанных с оборонным сектором РФ.

Следующий «пакет санкций» (25 февраля 2023 года) в основном был нацелен на усиление давления на газовую промышленность России посредством запрета на предоставление гражданам РФ мощностей по хранению газа (за исключением части объектов для сжиженного природного газа). Также он косвенно затрагивал коммерческую деятельность предприятий, функционирующих в представленной отрасли, усиливая контроль за соблюдением ранее принятых ограничений (например, запрет на транзит через Россию экспортируемых из ЕС товаров и технологий двойного назначения во избежание обхода санкций).

Квинтэссенция одиннадцатого «пакета санкций» (принят 23 июня 2023 года) сводилась к продолжению политики, нацеленной на борьбу с обходом принятых ранее ограничительных мер в отношении России. К основным шагам, предпринимаемым для ослаблении нефтегазовой отрасли России, можно отнести запрет танкерам, осуществлявшим морскую перегрузку нефти с других судов, заходить в порты Евросоюза без уведомления об этом за сорок восемь часов и запрет на транспортировку российской нефти по северной ветке нефтепровода «Дружба» (по мнению лидеров ЕС с помощью представленного нефтепровода транснациональные компании из России реализуют свои экономические ресурсы – например, месторождение нефти в Казахстане откуда экспортируется нефть в ЕС частично принадлежат российской компании «Лукойл»).

Последний на 2023 год пакет ограничительных мер был утвержден 18 декабря. Лидеры стран-участниц Североатлантического альянса и Евросоюза в представленном комплексе экономико-политических ограничений приняли решение об ужесточении контроля, касающегося соблюдения ранее утвержденного потолка цен на российскую нефть и продажу старых танкеров. В рамках данного «пакета санкций» политические лидеры «недружественных стран» планировали усовершенствовать механизм обмена информацией с целью повышения эффективности поиска организаций, оказывающих содействие перевозки российской нефти – по новым правилам каждый участник цепочки поставки должен будет предоставить детализированную информацию в любой момент, когда это понадобится властям Европейского союза.

Так же государства, придерживающиеся проамериканского политического курса, ввели новые правила, подразумевающие необходимость уведомления о продаже танкеров любой третьей стране (данными действиями планировалось увеличить степень обнаружения старых танкеров, которые российские компании могут использовать в своем теневом флоте для обхода принятых ранее экономических ограничений посредством повышения прозрачности рассматриваемого процесса).

Как можно видеть из приведённой информации, государства, входящие в блок «НАТО» и Евросоюз на начало 2024 года, подвергли нефтегазовую отрасль Российской Федерации беспрецедентному давлению. Однако, можно заметить, что в ряде «пакетов санкций» рассматриваемая отрасль экономической системы РФ затрагивалась крайне незначительно [7] [8] [9]. Данный факт аффилирован с достаточно тесными торговыми связями «Европы» с Российской Федерацией до 2022 года (например, на 2021 год российский экспорт товаров, относящихся к категории «топливо минеральное, нефть и продукты их перегонки; битуминозные вещества; воски минеральные» в страны ЕС составлял 26,63 % от всего товарного потока представленной категории). В связи с этим страны Евросоюза, несмотря на релевантное давление США, были не в состоянии в краткосрочном периоде отказаться от нефтегазовой продукции из России, но под упомянутым политическим напором Соединенных Штатов Америки были вынуждены постепенно готовить «почву» для отказа от представленной категории товаров из РФ и впоследствии снизить товарооборот с Россией. [10] [11] [12]

Стоит отметить, что несмотря на колоссальное число принятых рестрикций в отношении нефтяной и газовой промышленности Российской Федерации и борьбу с их обходом, в целом их можно назвать «формальными». Лидеры ЕС в связи со снижением товарооборота с Россией с начала 2022 года начали искать государства, способные компенсировать потерянные экономические ресурсы. Эти действия в ряде случаев спровоцировали начало полномасштабного реэкспорта природных ресурсов из Российской Федерации в Евросоюз через «третьи страны». Одним из ярчайших примеров представленной ситуации может служить торговая политика Индии и Азербайджана во временной период нестабильности на геополитическом уровне. Подтверждением упомянутого утверждения служит изменение экспортируемых и импортируемых экономических резусов данных стран в 2022 году. [13] [14] [15]

В 2022 году Индия увеличила импорт товаров из России, относящихся к категории «Топливо минеральное, нефть и продукты их перегонки; битуминозные вещества; воски минеральные» по сравнению с 2021 годом на 627,77 %, в свою очередь, нарастив экспорт представленной категории товаров в Евросоюз на 99,11 %. [2]

Азербайджан в 2022 году, как и Индия, увеличил закупку экономических ресурсов у России, относящихся к нефтепродуктам на 622,48% по отношению к 2021 году. На этом фоне правительство рассматриваемой страны изменило количество поставляемых в Евросоюз товаров данной категории (рост в 2022 году на 111,43% по сравнению с прошлым годом). [2]

Так же стоит упомянуть новую торговую политику Российской Федерации с начала 2022 года, нацеленную на увеличение товарооборота с нейтральными Азиатскими странами (например, экспорт нефтепродуктов в Китай из России в 2022 году увеличился на 60,46%). [2]

Анализ влияния геополитического кризиса, наблюдаемого в 2022-2024 годах на ведущие мировые фьючерсы на нефть и газ

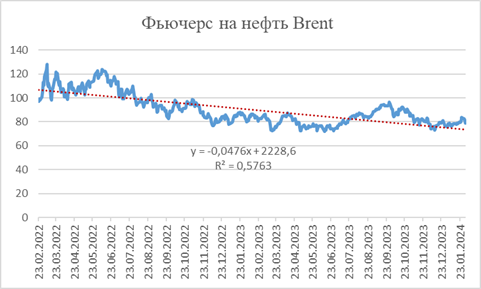

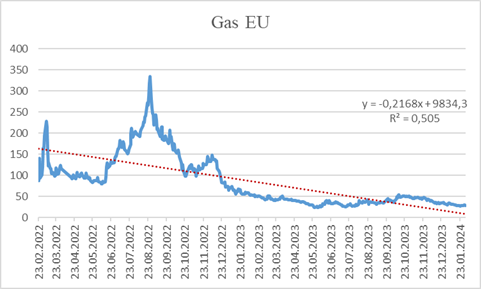

Проводя анализ влияния представленных выше экономико-политических рестрикций на ведущие мировые фьючерсы на нефть и газ, можно заметить, что в целом динамика данных производных финансовых инструментов с начала эскалации «Украинского кризиса» с 23 февраля 2022 года по 1 февраля 2024 года имела тренд на снижение (рисунок 1-4).

Рисунок 1. Изменения динамики стоимости фьючерсов на нефть Brent с 23 февраля 2022 года по 1 февраля 2024 года.

Figure 1. Changes in the dynamics of the price of Brent crude futures from February 23, 2022 to February 1, 2024.

Источник: составлено авторами на основе [16]

Рисунок 2. Изменения динамики стоимости фьючерсов на нефть WTI с 23 февраля 2022 года по 1 февраля 2024 года.

Figure 2. Changes in the dynamics of the value of WTI oil futures from February 23, 2022 to February 1, 2024.

Источник: составлено авторами на основе [16]

Рисунок 3. Изменения динамики стоимости фьючерсов на природный газ с 23 февраля 2022 года по 1 февраля 2024 года.

Figure 3. Changes in the dynamics of the price of natural gas futures from February 23, 2022 to February 1, 2024.

Источник: составлено авторами на основе [16]

Рисунок 4. Изменения динамики стоимости фьючерсов на Gas EU с 23 февраля 2022 года по 1 февраля 2024 года.

Figure 4. Changes in the dynamics of futures prices for Gos EU from February 23, 2022 to February 1, 2024.

Источник: составлено авторами на основе [16]

Как можно видеть из представленной информации, с начала нестабильности на мировой политической арене стоимость на фьючерсные контракты, относящиеся к категории «нефтяных», в первой половине 2022 года имела положительную динамику, однако во второй половине 2022 года, а также в 2023 году и в начале 2024 года их рыночная стоимость снизилась.

Представленная волатильность данных денежных агрегатов объясняется тем, что с начала обострения мировой геополитической обстановки мировые инвестиционные структуры, стремясь защитить свои средства от девальвации на фоне роста показателей мировой инфляции, приняли решение совершать инвестиционные вложения на их взгляд в более надежные активы – сырьевые фьючерсные контракты. Эти действия в совокупности со сбоями в поставках нефтепродуктов из России в Евросоюз спровоцировали рост цен на рассматриваемые производные инструменты. Однако, поиск странами Европейского союза новых торговых партнеров (государств ОПЕК и ряд стран ОПЕК+) привели к снижению рыночной стоимости нефти в мире. Но в связи с ограниченными квотами на добычу сырой нефти среди участников ОПЕК и ОПЕК+ котировки на данный вид биржевых товаров кардинально не снизились (за представленный промежуток времени у главных нефтяных фьючерсов на нефть тенденции рыночной стоимости нисходящие, коэффициент аппроксимации у нефтяной марки Brent 0,5763, а у WTI 0,5366).

В свою очередь, у фьючерсов на природный газ ситуация схожая, так, разрыв экономических и дипломатических связей стран Евросоюза с Россией спровоцировал ажиотаж на фьючерсные контракты на газ, но после снижения спекулятивной активности в газовых фьючерсных контрактах его цена начала стремительно снижаться. Данный фактор объясняется фактическим отсутствием поддержки явно завышенным биржевым котировкам среди продавцов (линия тренда у ведущих газовых фьючерсов нисходящая, однако в связи с высокой волатильностью цен на данный природный ресурс в мире в 2022 году, коэффициент аппроксимации у котировок газа в Европе ниже чем у нефтепродуктов – 0,5993 у фьючерс на природный газ в мире и 0,505 в ЕС).

Также стоит упомянуть о влиянии диверсии на газопроводах «Северный поток» и «Северный поток 2», которые были совершены 26 сентября 2022 года на предмет исследования данной работы. В этот день в результате серии взрывов в исключительных экономических зонах Дании и Швеции были катастрофически повреждены все «нитки» проекта «Северный поток 1» и один из двух магистральных газопроводов «Северного потока 2» – являющегося одним из важнейших проектов транснациональной корпорации ПАО «Газпром» в Балтийском море. Последствиями представленных террористических актов стала потеря упомянутой компанией трети всего своего экспортного потенциала в страны дальнего зарубежья. Однако, данная ситуация практически не отобразилась на стоимости ведущих мировых газовых фьючерсах (рисунок 3-4). Это объясняется тем, что на тот момент «недружественные страны» нашли альтернативу природному газу из РФ. Это сукцессетивно спровоцировало снижение цен на газ в ЕС и США после «газовых реалий», наблюдаемых со второй половины 2021 года по начала 2023 года. Так же низкая волатильность фьючерсов на рассматриваемую категорию товаров объясняется тем, что транспортировка упомянутого экономического ресурса по представленным «товарным путям» на 26 сентября 2022 года практически не велась. Поставки газа по «Северному потоку 1» были прекращены в связи с проведением технических работ (существует версия, что остановка продажи природного газа через Балтику была вызвана геополитической контроверзой между РФ и странами «коллективного Запада», а технические работы были предлогом). В свою очередь, реализация рассматриваемого ресурса через «Северный поток 2» еще не началась.

Стоит отметить, что представленный инцидент, как и на мировых биржах, оказал минимальное влияние на стоимости газа на макроэкономических рынках Российской Федерации (26 сентября 2022 года цены на газ в России варьировалась на отметки 22,9, ближайшее изменение произошло 3 октября 2022 года – 21,9).

Всесторонний анализ влияния экономико-политического противостояния между Российской Федерацией и странами Североатлантического альянса и Евросоюза на изменение волатильности рыночного курса ценных бумаг ведущих компаний нефтегазовой отрасли России (входящих в РТС нефти и газа) и изменение их чистой прибыли по отношению к 2021 году

Возвращаясь к вопросу, касающегося влияния политических и экономических рестрикций «недружественных стран» в отношении РФ на изменение динамики рыночной стоимости ведущих компаний нефтегазовой отрасли Российской Федерации (входящих в РТС нефти и газа) и изменение их чистой прибыли по отношению к базисному периоду (за базисный период предполагается взять 2021 год), можно заметить достаточно амфиболичную динамику. Как можно видеть на графике (рисунок 5), рыночная стоимость ценных бумаг ведущих компаний нефтегазовой промышленности России имела негативную динамику (линия тренда незаходящая, коэффициент аппроксимации варьируется у отметки 0,0337). Однако, незначительный коэффициент достоверности свидетельствует о достаточно противоречивом состоянии биржевого курса доминирующих предприятий нефтяной и газовой промышленности Российской Федерации.

Рисунок 5. Изменение динамики рыночной стоимости биржевого индекса РТС (нефти и газа) с 20 февраля 2022 года по 1 января 2024 года.

Figure 5. Changes in the dynamics of the market value of the RTS (oil and gas) exchange index from February 20, 2022 to January 1, 2024.

Источник: составлено авторами на основе [16]

Так, рыночная стоимость большинства компаний нефтегазовой отрасли экономической системы Российской Федерации, за рассматриваемый временной период нестабильности на геополитическом уровне, имела тенденцию роста (исключением является транснациональная компания ПАО Газпром, комерческая деятельно которой подверглась колоссальному числу ограничительных мер со стороны государств Североатлантического альянса и Евросоюза) (таблица 1).

Таблица 1.

Изменение динамики чистой прибыли в 2022 году по отношению к 2021 году компаний, входящих в нефтегазовый РТС, и их рыночной стоимости с 20 февраля 2022 года по 1 января 2023 года

Table 1.

Changes in the dynamics of net profit in 2022 in relation to 2021 of companies belonging to the oil and gas RTS, and their market value from February 20, 2022 to January 1, 2023

|

Название

эмитента

|

Чистая

прибыль за 2021 год в млрд. руб. по МСФО

|

Чистая

прибыль за 2022 год в млрд. руб. по МСФО

|

Изменения

в %

|

Линия

тренда

|

Коэффициент

аппроксимации

|

|

ПАО

Лукойл

|

773,4

|

790

|

2,1464

|

Восходящая

|

0,5984

|

|

ПАО

Газпром

|

2093

|

1311,7

|

–

37,3292

|

Нисходящая

|

0,4191

|

|

ОАО

НОВАТЭК

|

432

|

864

|

100

|

Восходящая

|

0,6601

|

|

ПАО

Роснефть

|

1057

|

813

|

–

23,0842

|

Восходящая

|

0,6324

|

|

ОАО

Татнефть

|

198,412

|

284,9

|

43,5901

|

Восходящая

|

0,5571

|

|

ОАО Татнефть

(привилегированные)

|

198,412

|

284,9

|

43,5901

|

Восходящая

|

0,6833

|

|

ПАО

Транснефть (привилегированные)

|

152,2

|

241,6

|

58,7385

|

Восходящая

|

0,3252

|

|

ПАО

Сургутнефтегаз

|

513

|

60,73

|

–

88,1618

|

Восходящая

|

0,4382

|

|

ПАО

Сургутнефтегаз (привилегированные)

|

513

|

60,73

|

–

88,1618

|

Восходящая

|

0,5288

|

|

ПАО

Башнефть

|

84,9

|

–

|

–

|

Восходящая

|

0,7157

|

|

ПАО

Башнефть (привилегированные)

|

84,9

|

–

|

–

|

Восходящая

|

0,7697

|

|

ПАО

РуссНефть

|

32,4

|

–

|

–

|

Восходящая

|

0,6335

|

Источник: составлено авторами на основе [16] [17]

Стоит упомянуть, что положительно на динамику биржевой стоимости представленных эмитентов повлияло отсутствие возможности нерезидентам реализовать свои «пакеты акций» в связи с кризисом на мировой политической арене, что так же повлияло на снижение оборотов акций на фондовых рынках России (например, на 1 декабря 2022 года оборот акций ОАО НОВАТЭК составлял 1 435 523 059,8, против 3 632 796 692,2 годом ранее). [18]

Анализируя чистую прибыль данных компаний можно заметить, что определённое количество компаний смогло увеличить положительное сальдо в 2022 году по сравнению с 2021 годом. Стоит отметить, что некоторые компании отказались от публикации своей финансовой отчётности по стандартам МФСО и перешли полностью на РСБУ в 2022 году (например, компания ПАО РуссНефть опубликовала свою годовую бухгалтерскую отчётность только по Российским стандартам – чистая прибыль по РСБУ снизилась за 2022 год в 2,3 раза по сравнению с 2021 годом) [19] [20]. Некоторые компании в принципе отказались публиковать отчётность об изменении своего сальдо, воспользовавшись временным «разрешением» со стороны правительства РФ, обусловленного экономико-политическим противостоянием РФ со странами «коллективного Запада». К представленным компаниям можно отнести ПАО Башнефть, данная компания не раскрывала финансовые показатели за 2022 год ни по РСБУ, ни по МСФО. Однако, при детальном анализе можно предположить увеличение её чистой прибыли в 2022 году. Этому свидетельствует решение руководства компании после выплаты дивидендов за 2022 год (35,507 млрд рублей) часть чистой прибыли по результатам 2022 года в размере 72,57 млрд рублей оставить нераспределенной. На основе выше сказанного можно предположить, что при условии наличия чистой прибыли за 2021 год в размере 84,9 миллиарда рублей, представленная организация в настоящее время с финансовой точки зрения «чувствует» себя достаточно хорошо. [21]

Стоит упомянуть, что кризисная ситуация, наблюдаемая в нефтегазовой промышленности Российской Федерации, негативно отобразилась на внутреннем рынке отечественной экономики. Это было выраженно в росте цен на газ и ведущие марки бензина (таблица 2)

Таблица 2.

Изменение динамики волатильности стоимости газа и ведущих марок бензина на внутренних рынках России с 21 февраля 2022 года по 29 января 2024 года.

Table 2.

Changes in the dynamics of volatility in the cost of gas and leading gasoline brands in the domestic markets of Russia from February 21, 2022 to January 29, 2024.

|

Название

экономического ресурса

|

Стоимость

на 21 февраля 2022 год, руб.

|

Стоить

на 29 января 2024 года, руб.

|

Изменение

в %

|

|

Дизель

|

54,9

|

64,43

|

+

17,3588

|

|

Бензин

92

|

47,61

|

50,55

|

+

6,1752

|

|

Бензин

95

|

51,63

|

55,2

|

+

6,9146

|

|

Бензин

98

|

59,97

|

68,62

|

+

14,4239

|

|

Газ

|

27,4

|

34,16

|

+

24,6715

|

Источник: составлено авторами на основе [22] [23]

Рост цен на рассматриваемые категории товаров был спровоцирован девальвацией рубля по отношении к мировым валютам (на этой почве цена экономических ресурсов на иностранных рынках для отечественных предприятий выросла, что сукцессетивно привело к росту цен в России на макроуровне в связи с нежеланием организаций, функционирующих в нефтегазовой промышленности, реализовывать свои ресурсы «ниже рынка») и сокращением чистой прибыли из-за Западных санкций в 2023 году, что вынудило российских производителей нефти и газа компенсировать катастрофическое снижение положительного сальдо за счет «покупателей» из Российской Федерации.

Заключение

Проведенный анализ позволяет ответить на главный вопрос данного научного исследования о влиянии действий государств «коллективного Запада» на нефтегазовую отрасль экономики РФ. Действия стран Североатлантического альянса и Евросоюза оказали достаточно существенное воздействие на компании, ведущие свою коммерческую деятельность в нефтяной и газовой промышленности. Представленные экономико-политические рестрикции за ставили ведущие компании РФ искать «обход» введённых санкций, что при условии «наказания» для компаний за оказание помощи в их обходе, вынудила компании из РФ реализовывать свою продукцию по демпинговым ценам по сравнению с курсом нефтяных фьючерсов на Европейских рынках. Однако, резкий рост стоимости нефти и газа в ЕС тесно аффилированный с частичным эмбарго на Российскую нефть и газ спровоцировали скачок цен на них, что в некоторых случаях привело к созданию ситуации «выгодной торговли» для предприятий из РФ, когда нефтяные фьючерсы реализовывались посредникам дороже, чем до эскалации «Украинского кризиса» в феврале 2022 года. В свою очередь, девальвация Российского рубля по отношению к мировым валютам так же оказала колоссальное влияние на увеличение чистой прибыли компаний из Российской Федерации в связи с получением оплаты за продажу нефти и газа от своих контрагентов в иностранных валютах. Снижение прибыли у ряда компаний в 2022 году, относящихся к рассматриваемой отрасли, объясняется в некоторых случаях колоссальным давление со стороны Западных стран, обусловленным политико-идеологическим фактором (ПАО Газпром и ПАО Роснефть) или неспособностью руководства компании оперативно реагировать на изменение мировых экономических и политических реалий (ПАО Сургутнефтегаз и ПАО РуссНефть).

Стоит отметить, что падение стоимости природных ресурсов, относящихся к нефти и газу, в будущем ставит нефтегазовую отрасль Российской экономики в непростое положение. Например, уже на 2023 год прибыль ПАО Газпрома за период по итогам 6 месяцев упала в 7,8 раза в годовом выражении (г/г), до 330,996 млрд руб. Убыток по итогам II квартала составил 7,232 млрд руб. против прибыли в 1064,823 млрд руб., полученной годом ранее. [24]

В перспективе рыночные субъекты, ведущие свою коммерческую деятельность в нефтяной и газовой промышленности Российской Федерации, имеют шансы стабилизировать падение своего положительного сальдо посредством увеличения своей чистой прибыли. К этому могут привести следующие факторы: рост цен на природные ресурсы в мире, поиск более эффективных путей обхода введённых ограничительных мер и заключение новых торговых соглашений на поставку продаваемой категории товаров по рыночной стоимости (в данный момент Россия экспортирует товары, относящиеся к нефти и газу в дружественные страны по демпинговым ценам).

Источники:

2. TrendEconomy. [Электронный ресурс]. URL: https://trendeconomy.ru/ (дата обращения: 01.02.2024).

3. Дробот Е.В., Стамати Е.П., Никитина А.В. Россия и Украина: возможности и угрозы // Экономические отношения. – 2016. – № 4. – c. 132-143. – doi: 10.18334/eo.6.4.37382.

4. Дробот Е.В., Поспелова А.Л., Утябаева Э.Р., Петровская В.А. Россия и Украина: вместе или порознь? // Экономические отношения. – 2016. – № 2. – c. 33-41. – doi: 10.18334/eo.6.2.37311.

5. Шабловский В.С. Отношения России и НАТО в контексте кризиса на Украине // Постсоветские исследования. – 2019. – № 2. – c. 1032-1041.

6. Гераськина А.Р. Влияние антироссийских санкций на мировую экономику и современные международные экономические отношения // Экономические отношения. – 2023. – № 2. – c. 221-236. – doi: 10.18334/eo.13.2.117900.

7. Костин К.Б., Шимко П.Д., Сун Ци Международный трансфер технологий в Российской Федерации и его перспективы в современных условиях санкционных ограничений // Вопросы инновационной экономики. – 2022. – № 4. – c. 2169-2192. – doi: 10.18334/vinec.12.4.116523.

8. Стефанова Н.А., Королев А.А. Влияние иностранных санкций на фондовый рынок Российской Федерации // Основы экономики, управления и права. – 2023. – № 4(39). – c. 96-101. – doi: 10.51608/23058641_2023_4_96.

9. Бегларян Г.А., Иванов Г.Н., Калугина П.П., Половинчикова А.В. Санкционная политика США и европейских стран в отношении России: поворот начала 2022 года // Экономические отношения. – 2022. – № 3. – c. 367-388. – doi: 10.18334/eo.12.3.115086.

10. Кудряшов А.А., Королев А.А. Анализ и оценка тенденций мировых биржевых индексов в контексте эскалации украинского кризиса // Экономические отношения. – 2023. – № 4. – c. 653-668. – doi: 10.18334/eo.13.4.118971.

11. Городнова Н.В., Домников А.Ю. Влияние финансовых санкций на регулирование внешнеэкономической деятельности России // Экономические отношения. – 2022. – № 2. – c. 215-234. – doi: 10.18334/eo.12.2.114676.

12. Зимовец А.В., Климачев Т.Д. Анализ и оценка сценариев социально-экономического развития России в условиях санкционной блокады и непредсказуемости глобальных трендов мировой экономики // Экономические отношения. – 2023. – № 1. – c. 181-202. – doi: 10.18334/eo.13.1.117207.

13. Кудряшов А.А., Королев А.А. Влияние геополитической обстановки на трансформацию неоколониальной системы // Экономические отношения. – 2023. – № 4. – c. 735-750. – doi: 10.18334/eo.13.4.119283.

14. Стефанова Н.А., Королев А.А. Нестабильность экономики США как драйвер нового мирового финансового кризиса // Основы экономики, управления и права. – 2023. – № 3(38). – c. 52-57. – doi: 10.51608/23058641_2023_3_52.

15. Стефанова Н.А., Королев А.А. Проблема вмешательства иностранного капитала в Российскую экономику // Основы экономики, управления и права. – 2023. – № 1(36). – c. 74-79. – doi: 10.51608/23058641_2023_1_74.

16. Investing.com. [Электронный ресурс]. URL: https://ru.investing.com/ (дата обращения: 01.02.2024).

17. SMart-lab.ru. [Электронный ресурс]. URL: https://smart-lab.ru/ (дата обращения: 01.02.2024).

18. «Новатэк» нарастил чистую прибыль по МСФО за 2022 год на 50%. Tass.ru. [Электронный ресурс]. URL: https://tass.ru/ekonomika/16972457 (дата обращения: 01.02.2024).

19. «Русснефть» получила в 2021 году прибыль по МСФО в 32,4 млрд рублей. Tass.ru. [Электронный ресурс]. URL: https://tass.ru/ekonomika/14208997 (дата обращения: 01.02.2024).

20. «Русснефть» в 2022 году снизила чистую прибыль по РСБУ в 2,3 раза. Interfax.ru. [Электронный ресурс]. URL: https://www.interfax.ru/business/886466 (дата обращения: 01.02.2024).

21. Акционеры «Башнефти» одобрили выплату дивидендов за 2022 г. в 199,89 руб. на акцию. Interfax.ru. [Электронный ресурс]. URL: https://www.interfax.ru/business/908629 (дата обращения: 01.02.2024).

22. Средние цены на бензин в России на 29 января 2024. Fuelprices.ru. [Электронный ресурс]. URL: https://fuelprices.ru/ (дата обращения: 01.02.2024).

23. Цены на Газ в России. Driff.ru. [Электронный ресурс]. URL: https://driff.ru/fuel-dynamics/gaz/ (дата обращения: 01.02.2024).

24. Газпром отчитался по МСФО за I полугодие 2023. Bcs-express.ru. [Электронный ресурс]. URL: https://bcs-express.ru/novosti-i-analitika/gazprom-otchitalsia-po-msfo-za-i-polugodie-2023 (дата обращения: 01.02.2024).

Страница обновлена: 13.01.2026 в 03:58:25

Download PDF | Downloads: 96

The impact of the geopolitical crisis on the oil and gas industry of the Russian Federation

Stefanova N.A., Korolev A.A.Journal paper

Journal of International Economic Affairs

Volume 14, Number 2 (April-June 2024)

Abstract:

The article examines the impact of foreign restrictive measures (packages of sanctions) on commercial activity of leading companies in the oil and gas industry of the economic system of the Russian Federation through a fundamental analysis of changes in their net profit in 2022 relative to 2021 (the basic time period) and the dynamics of volatility of the market value of their securities on the stock markets of Russia. In order to achieve this goal, the presented scientific study analyzes the quintessence of economic and political restrictions imposed by unfriendly countries on the Russian Federation in connection with the aggravation of the global geopolitical situation affecting the activities of companies operating in the Russian oil and gas industry.

At the next step of the research, the authors carry out a fundamental analysis of the impact of instability at the geopolitical level on the change in the volatility dynamics of the world's leading gas and oil futures. Further, the authors comprehensively examines the impact of the presented economic and political restrictive measures on companies in the mentioned branch of the Russian economy and ways to circumvent them. The conclusion on the impact of the geopolitical crisis observed from 2022 to 2024 on the oil and gas industry of the Russian Federation and its prospects for the near future amidst instability in the global political arena is presented.

Keywords: North Atlantic Alliance, European Union, collective West, sanctions package, oil and gas industry, RTS index, economy

JEL-classification: G13, F51, L16

References:

Beglaryan G.A., Ivanov G.N., Kalugina P.P., Polovinchikova A.V. (2022). Sanktsionnaya politika SShA i evropeyskikh stran v otnoshenii Rossii: povorot nachala 2022 goda [US and European sanctions against Russia: the turnaround of early 2022]. Journal of international economic affairs. 12 (3). 367-388. (in Russian). doi: 10.18334/eo.12.3.115086.

Drobot E.V., Pospelova A.L., Utyabaeva E.R., Petrovskaya V.A. (2016). Rossiya i Ukraina: vmeste ili porozn? [Russia and Ukraine: together or separately?]. Journal of international economic affairs. 6 (2). 33-41. (in Russian). doi: 10.18334/eo.6.2.37311.

Drobot E.V., Stamati E.P., Nikitina A.V. (2016). Rossiya i Ukraina: vozmozhnosti i ugrozy [Russia and Ukraine: opportunities and threats]. Journal of international economic affairs. 6 (4). 132-143. (in Russian). doi: 10.18334/eo.6.4.37382.

Geraskina A.R. (2023). Vliyanie antirossiyskikh sanktsiy na mirovuyu ekonomiku i sovremennye mezhdunarodnye ekonomicheskie otnosheniya [The impact of anti-Russian sanctions on the global economy and contemporary international economic relations]. Journal of international economic affairs. 13 (2). 221-236. (in Russian). doi: 10.18334/eo.13.2.117900.

Gorodnova N.V., Domnikov A.Yu. (2022). Vliyanie finansovyh sanktsiy na regulirovanie vneshneekonomicheskoy deyatelnosti Rossii [The impact of financial sanctions on the regulation of Russia’s foreign economic activity]. Journal of international economic affairs. 12 (2). 215-234. (in Russian). doi: 10.18334/eo.12.2.114676.

Investing.com. Retrieved February 01, 2024, from https://ru.investing.com/

Kostin K.B., Shimko P.D., Sun Tsi (2022). Mezhdunarodnyy transfer tekhnologiy v Rossiyskoy Federatsii i ego perspektivy v sovremennyh usloviyakh sanktsionnyh ogranicheniy [International technology transfer in the Russian Federation and its prospects amidst sanctions]. Russian Journal of Innovation Economics. 12 (4). 2169-2192. (in Russian). doi: 10.18334/vinec.12.4.116523.

Kudryashov A.A., Korolev A.A. (2023). Analiz i otsenka tendentsiy mirovyh birzhevyh indeksov v kontekste eskalatsii ukrainskogo krizisa [Analysis and assessment of trends in global stock indices in the context of the Ukrainian crisis escalation]. Journal of international economic affairs. 13 (4). 653-668. (in Russian). doi: 10.18334/eo.13.4.118971.

Kudryashov A.A., Korolev A.A. (2023). Vliyanie geopoliticheskoy obstanovki na transformatsiyu neokolonialnoy sistemy [Influence of the geopolitical situation on the neocolonial system transformation]. Journal of international economic affairs. 13 (4). 735-750. (in Russian). doi: 10.18334/eo.13.4.119283.

SMart-lab.ru. Retrieved February 01, 2024, from https://smart-lab.ru/

Shablovskiy V.S. (2019). Otnosheniya Rossii i NATO v kontekste krizisa na Ukraine [Relations between Russia and NATO in the context of the crisis in Ukraine]. Post-Soviet research. (2). 1032-1041. (in Russian).

Stefanova N.A., Korolev A.A. (2023). Nestabilnost ekonomiki SShA kak drayver novogo mirovogo finansovogo krizisa [Instability of the us economy as a driver of the new global financial crisis]. Fundamentals of Economics, Management and Law. (3(38)). 52-57. (in Russian). doi: 10.51608/23058641_2023_3_52.

Stefanova N.A., Korolev A.A. (2023). Problema vmeshatelstva inostrannogo kapitala v Rossiyskuyu ekonomiku [The problem of foreign capital intervention in the Russian economy]. Fundamentals of Economics, Management and Law. (1(36)). 74-79. (in Russian). doi: 10.51608/23058641_2023_1_74.

Stefanova N.A., Korolev A.A. (2023). Vliyanie inostrannyh sanktsiy na fondovyy rynok Rossiyskoy Federatsii [Impact of foreign sanctions on the stock market of the Russian Federation]. Fundamentals of Economics, Management and Law. (4(39)). 96-101. (in Russian). doi: 10.51608/23058641_2023_4_96.

TrendEconomy. Retrieved February 01, 2024, from https://trendeconomy.ru/

Zimovets A.V., Klimachev T.D. (2023). Analiz i otsenka stsenariev sotsialno-ekonomicheskogo razvitiya Rossii v usloviyakh sanktsionnoy blokady i nepredskazuemosti globalnyh trendov mirovoy ekonomiki [Analysis and assessment of scenarios for Russia's socio-economic development under the sanctions embargo and unpredictable global economic trends]. Journal of international economic affairs. 13 (1). 181-202. (in Russian). doi: 10.18334/eo.13.1.117207.