Управление рисками с помощью опционов

Скачать PDF | Загрузок: 14

Статья в журнале

Российское предпринимательство *

№ 9 (69), Сентябрь 2005

* Этот журнал не выпускается в Первом экономическом издательстве

Аннотация:

Продолжение. Начало в №№ 11, 12/2003, 4, 5, 6, 7, 9, 10, 12, /2004, 1, 4, 5, 6, 7, 8 /2005. Стоимость опционов.

Стоимость опциона слагается из двух составляющих: внутренней стоимости и временной. Внутренняя стоимость отражает выигрыш от исполнения опциона в момент его истечения.

Ключевые слова: управление рисками, реальные опционы

Продолжение. Начало в №№ 11, 12/2003, 4, 5, 6, 7, 9, 10, 12, /2004, 1, 4, 5, 6, 7, 8 /2005

Стоимость опционов

Стоимость опциона слагается из двух составляющих: внутренней стоимости и временной.

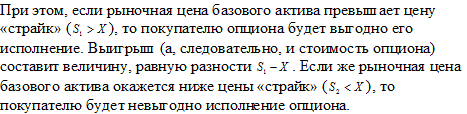

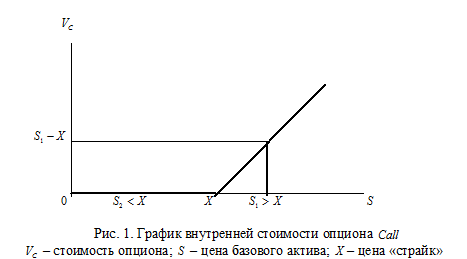

Внутренняя стоимость отражает выигрыш от исполнения опциона в момент его истечения. В качестве примера на рис. 1 представлена зависимость внутренней стоимости опционного контракта , выписанного на единицу базового актива, от рыночной цены данного актива. Как показано на рис. 1, внутренняя стоимость опциона представляет собой разность между рыночной ценой базового актива и ценой «страйк».  Он откажется от исполнения контракта. Стоимость опциона для него в этом случае равна нулю. Таким образом, в день исполнения (экспирации) стоимость опциона определяется всего двумя параметрами: ценой базового актива и ценой «страйк».

Он откажется от исполнения контракта. Стоимость опциона для него в этом случае равна нулю. Таким образом, в день исполнения (экспирации) стоимость опциона определяется всего двумя параметрами: ценой базового актива и ценой «страйк».

Он откажется от исполнения контракта. Стоимость опциона для него в этом случае равна нулю.

Он откажется от исполнения контракта. Стоимость опциона для него в этом случае равна нулю.

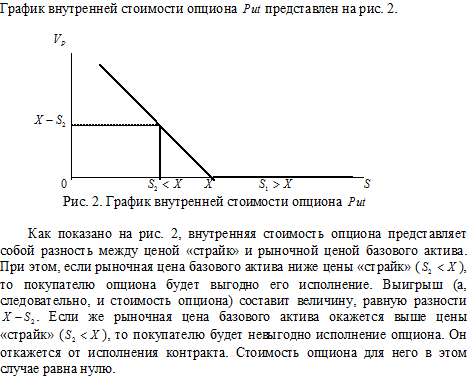

В реальной практике опционы всегда приобретаются за некоторый (иногда значительный) промежуток времени до истечения контракта. При этом на момент покупки неизвестна цена базового актива, которая сложится на рынке на дату экспирации. Такая неопределённость приводит к тому, что зависимость стоимости контракта в момент покупки (премии по опциону) от цены базового актива приобретает вид, представленный на рис. 3.

Дело в том, что существует ненулевая вероятность того, что цена актива в момент экспирации превысит цену «страйк». Разность между общей и внутренней стоимостями опциона (заштрихованная часть графика (рис. 3)) называют временной стоимостью. Такое название обусловлено тем, что эта составляющая стоимости опциона зависит от времени, оставшегося до экспирации. Чем меньше времени остается до истечения контракта, тем меньше временная стоимость опциона. В момент экспирации временная стоимость опциона равна нулю, то есть, кривая линия стоимости опциона приобретает кусочно-линейный профиль внутренней стоимости (см. рис. 1).

Как уже отмечалось, премия, выплачиваемая покупателем опциона продавцу, как раз и представляет собой стоимость данного контракта. Величина этой премии является предметом биржевой торговли. Следует отметить, что стоимость опциона зависит не только от уже названных факторов: соотношения рыночной цены базового актива и цены «страйк», времени до экспирации. Она определяется ещё и такими параметрами, как степень волатильности рынка базового актива, величина безрисковой процентной ставки. Существуют несколько моделей, позволяющих в аналитическом виде представить зависимость стоимости опционов (величины премии) от вышеназванных параметров. Наибольшее распространение получила модель Блэка-Шоулза, позволяющая рассчитывать премию по европейскому опциону на акцию. (За создание этой модели американским ученым Блэку, Шоулзу и Мертону в 1997 году была присуждена Нобелевская премия в области экономики).

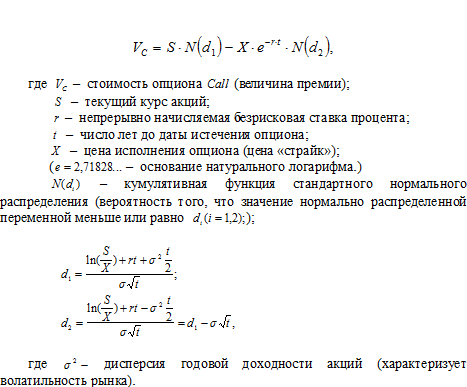

Формула Блэка-Шоулза для расчёта премии по европейскому опциону имеет следующий вид:

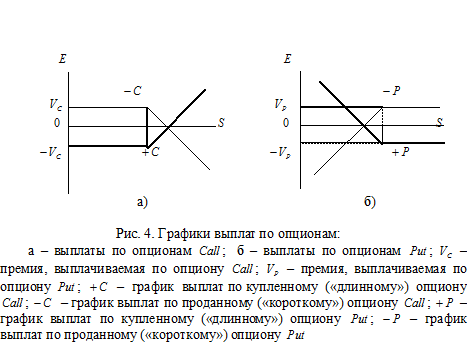

С учётом выплачиваемой премии покупателем опциона продавцу графики выплат по контрактам для единицы актива будут иметь вид, представленный на рис. 4 а, б.

Анализ графиков (рис. 4) показывает, что если для -опциона на дату экспирации рыночная цена базового актива будет ниже цены «страйк» (опцион «вне денег»), то владелец опциона откажется от его исполнения, так как стоимость опциона равна нулю. При этом его потери составят величину премии, уплаченной продавцу контракта. Если рыночная цена базового актива будет выше цены «страйк» (опцион «в деньгах»), то подписчик опциона воспользуется своим правом и потребует исполнения контракта. Как уже отмечалось, стоимость опциона в этом случае равна разности между рыночной ценой базового актива и ценой «страйк». Продавец опциона, обязанный исполнить контракт, будет нести убытки. Ситуация, когда рыночная цена базового актива равна цене «страйк» (опцион «на деньгах»), является граничной между двумя ранее рассмотренными случаями.

Для -опциона (см. рис. 4б) ситуация противоположная. Если рыночная цена базового актива на момент экспирации будет выше цены «страйк» (опцион «вне денег», стоимость его равна нулю), то владелец контракта откажется от его исполнения и потеряет только премию. Если же рыночная цена будет ниже цены «страйк» (опцион «в деньгах»), то подписчик опциона воспользуется своим правом и потребует исполнения контракта. Как уже отмечалось, стоимость опциона в этом случае равна разности между ценой «страйк» и рыночной ценой базового актива.

Анализ приведённых графиков выплат (рис. 4) также показывает, что у покупателя опционов может быть неограниченная прибыль при ограниченных убытках (размер премии). У продавца опционов возможен лишь ограниченный доход (величина премии) при неограниченном убытке.

Продолжение следует

Страница обновлена: 04.01.2026 в 08:05:29

Download PDF | Downloads: 14

Upravlenie riskami s pomoshchyyu optsionov

Selyukov V.K.Journal paper