Системные риски и подходы к международному регулированию финансовых рынков

Гроссман Ю.А.1

1 РАНХиГС при Президенте РФ, ,

Скачать PDF | Загрузок: 71

Статья в журнале

Глобальные рынки и финансовый инжиниринг *

Том 3, Номер 2 (Апрель-Июнь 2016)

* Этот журнал не выпускается в Первом экономическом издательстве

Аннотация:

Данная статья рассматривает вопрос решения проблем системных рисков в глобальном разрезе с помощью улучшения регулирования и контроля на финансовых рынках, в частности на международном внебиржевом рынке ПФИ. В статье перечисляются основные факторы возникновения системных рисков, приводятся примеры их реализации и примеры законодательных мер, принятых в США и ЕС для снижения таких рисков. Также в тексте данной статьи указаны выявленные автором проблемы мировой финансовой системы, которые регуляторам до сих пор не удалось до конца решить, и системные риски, вытекающие из данных проблем. Для данных проблем автором статьи предложен ряд возможных решений и указаны условия, без соблюдения которых решить проблемы невозможно.

Ключевые слова: кредитный риск, дефолт, гарантийное обеспечение, клиринг, кредитно-дефолтный своп, кредитное событие, кредитный дериватив, системный риск, центральный контрагент, дериватив

JEL-классификация: G18, D81, G15

Тезисы (Highlights):

Сущность системного риска

В наши дни, по сравнению с периодом вплоть до второй половины прошлого столетия, финансовые рынки достигают беспрецедентных показателей по объему, темпам роста, разнообразию активов и инструментов, а также по распространенности и влиянию как в географическом, так и в отраслевом аспектах. На протяжении долгой истории финансов человечество научилось в высокой мере эффективно использовать их в своих экономических целях, изобретая все новые и все более удобные инструменты, придумывая все новые способы контролировать риски, а иногда и вовсе избегать их. Однако с резким скачком развития мировой финансовой системы в конце XX – начале XXI века люди столкнулись с ситуацией, когда старые, проверенные временем механизмы контроля над рисками перестают работать. Когда финансовый сектор стал превалировать над реальным сектором мировой экономики, он приобрел новые свойства и новые риски, которых прежде не существовало, и которые еще мало кем учтены. Так, например, финансовые риски в общем понимании можно разделить на ряд видов и подвидов:

- Кредитный риск – риск неисполнения финансовых обязательств (невыплаты кредита, непоставки товара, невыплаты страховки, неисполнения обязательств по ценным бумагам и т. д.).

- Рыночный риск – риск неблагоприятного движения цены актива (снижение стоимости актива, находящегося во владении или повышение стоимости актива, который требуется приобрести).

- Процентный риск – риск неблагоприятного движения процентных ставок. Можно причислить к разновидности рыночного риска, т. к. процентную ставку можно считать стоимостью такого актива, как заемные средства.

- Операционный риск – риск сбоя в операционных процессах организации (из-за поломки оборудования, человеческого фактора, несчастного случая и т. д.).

- Риск ликвидности – риск того, что в нужный момент у организации не хватит наличных средств, чтобы расплатиться по текущим обязательствам, а быстро и без существенных потерь в стоимости продать имущество для оплаты не представляется возможным.

В том или ином виде с данными рисками на протяжении столетий и до недавнего времени умели справляться практически все участники финансовых рынков. Но процесс глобализации способствовал появлению принципиально нового вида рисков, с которым никакая отдельно взятая организация не в состоянии бороться без содействия других участников финансовых рынков, а в первую очередь – государства. Таким риском является системный риск. Данный вид рисков можно отнести как к кредитным, так и к рыночным рискам, к рискам ликвидности, процентным и т. д., поскольку он представляет из себя влияние большой совокупности факторов на большом пространстве как на движение котировок, как на изменение процентных ставок, так и на способность сразу большого числа контрагентов расплачиваться по своим обязательствам. Нельзя сказать, что раньше системных рисков совсем не существовало, они, скорее, носили гораздо более локальный характер, и последствия их реализации были куда менее болезненны, чем сегодня. Яркими примерами реализации глобальных системных рисков в наши дни можно считать кризис «Доткомов» 1990-х, Азиатский кризис 1998, ипотечный кризис в США 2007 г., переросший в 2008–2009 гг. в глобальный финансово-экономический кризис, последствия которого ощущаются до сих пор.

Для исследования системных рисков стоит обратить внимание на один из наиболее сложных и быстрорастущих финансовых рынков. Одним из элементов мировой финансовой системы и вместе с тем серьезным фактором риска является рынок производных финансовых инструментов (или ПФИ/деривативов). Существует разделение на два принципиально разных вида деривативов: биржевые и внебиржевые.

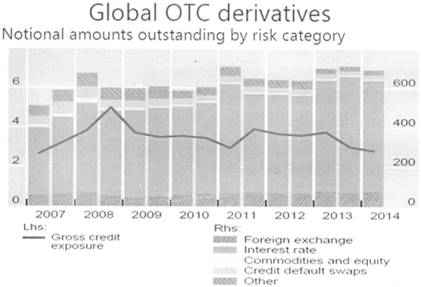

Рисунок 1. Объем рынка деривативов в номинальной стоимости по категориям риска

Источник: BIS

Несмотря на то, что биржевые деривативы торгуются по всему миру в значительно больших объемах, чем внебиржевые (более квадриллиона долларов США против 600 трлн долларов (рисунок 1) США в виде валовых открытых позиций на конец 2015 года), вторые из них обладают гораздо большими рисками, чем первые. Это объясняется несколькими причинами:

- На бирже торгуется ограниченный перечень стандартизированных инструментов, которые должны соответствовать ряду требований, прежде чем быть допущенными к эмиссии и торгам.

- Биржевой рынок прозрачен, т. к. все биржевые эмитенты обязаны в публичном доступе размещать подробную информацию о своем бизнесе. Спецификации всех инструментов также публикуются.

- Основная функция биржи состоит не только в том, чтобы создать удобную площадку для торговли, биржа также выступает контрагентом и гарантом по каждой сделке. Это существенно снижает риски для всех участников биржевых торгов, а также дополнительно стимулирует биржу осуществлять тщательный контроль за сделками и за клиентами, чтобы снизить собственные риски.

- Кроме того, биржи сами отчитываются перед государственными регуляторами, что сильно способствует контролю над финансовыми рынками, удерживает участников торговли от совершения махинаций и тем самым существенно снижает риски.

- Для обеспечения покрытия обязательств по определенным сделкам (маржинальным сделкам или сделкам с покрытием) участники биржевых торгов вносят так называемую маржу на свой счет до заключения такой сделки. В случае если позиция контрагента по сделке теряет стоимость, часть маржи, равная данному снижению, автоматически переходит на счет второго контрагента по этой сделке (вариационная маржа). Если через некоторое время позиция продолжает терять стоимость, а уровень маржи опускается до пороговой отметки, участника торгов просят довнести маржу, и если он не в состоянии это сделать, позицию принудительно закрывают.

- Участники биржевых торгов проходят процедуру клиринга – проведения расчетов между контрагентами по итогам торговой сессии с участием клирингового дома (клирингового центра / клиринговой палаты), который, как правило, входит в структуру биржи и также является контрагентом по каждой сделке (центральный контрагент). Процедура клиринга позволяет в оперативном режиме определять реальную позицию контрагента по его сделке, корректировать уровень маржи, что препятствует возникновению ситуации, когда, например, контрагент внезапно обнаруживает, что его позиция сгенерировала такой убыток, который он не в состоянии будет покрыть. А такая ситуация была бы пагубна и для него самого и для второго контрагента, который не получит свои средства.

До недавнего времени внебиржевой рынок ПФИ не мог похвастаться ни одним из перечисленных выше атрибутов.

Сущность CDS и краткая история кризиса

Такие инструменты как кредитно-дефолтный своп (CDS – внебиржевая сделка, дающая право одному лицу в обмен на регулярные платежи (рисунок 2) получить от другого лица сумму убытка в случае наступления банкротства или дефолта по определенному активу), например, не подпадали ни под регулирование рынка ценных бумаг США, ни под страховое регулирование, ни под регулирование деривативов в предкризисный период. Это позволяло эмитентам и держателям данного инструмента не учитывать его у себя на балансе.

Рисунок 2. Общая схема кредитного свопа

Источник: bankir.ru

Кроме того, для приобретения CDS не требовалось наличие актива, защиту от дефолта которого он обеспечивает, вместе с тем многие продавцы CDS верили, что дефолт по их инструменту никогда не наступит, это со временем придало рынку данного инструмента спекулятивный характер. По этой же причине сделки с CDS обладали меньшими издержками, чем сделки с самим базовым активом, поэтому данный рынок бурно развивался с момента своего зарождения. CDS нередко выпускались для защиты от кредитных событий по пулам ипотечных кредитов, которые зачастую встраивались в более сложные инструменты, такие как кредитные обязательства, обеспеченные ипотечными облигациями (MBS CDOs и др.). При этом, т. к. данные инструменты эмитировались преимущественно с участием крупнейших американских и европейских финансовых организаций, таких как Fannie Mae, Freddie Mack, JP Morgan, Goldman Sachs, Deutsche Bank и др., данные инструменты обладали максимальным кредитным рейтингом, даже если они были обеспечены платежами по ипотечным кредитам неблагонадежных заемщиков. CDS является обращаемым инструментом, поэтому многие часто перепродавали его в спекулятивных целях вскоре после покупки, зачастую с одним и тем же инструментом это происходило множество раз подряд, в результате чего создавались длинные цепочки контрагентов, и порой трудно было узнать информацию обо всех обязанных по нему, в т. ч. о первоначальном эмитенте. Поскольку к продавцам кредитной защиты (так принято порой называть CDS) не предъявлялось никаких требований, существовала опасность, что при наступлении кредитного события (дефолта, банкротства, ухудшения рейтинга по базовому активу) продавец защиты не сможет исполнить свои обязательства. В таких ситуациях контрагенты надеялись, что смогут обратиться к предыдущему продавцу защиты, когда и он оказывался не в состоянии исполнить обязательства, им приходилось обращаться далее по цепочке вплоть до первоначального эмитента CDS. До наступления ипотечного кризиса в США в 2007 г. кредитные события по CDS наступали очень редко, что сильно стимулировало рост объема эмиссии и приносило эмитентам и спекулянтам немалый доход.

Когда спрос и цены на недвижимость в США в конце 2006 – начале 2007 гг. стали падать, это привело к ситуации, когда недвижимость по закладным неблагонадежных плательщиков начала продаваться с убытком, или ее было невозможно продать вовсе. Это привело к серии дефолтов по ипотечным ценным бумагам, которые, в свою очередь, породили массовые обращения владельцев кредитной защиты к ее продавцам. Удовлетворить такое количество требований одновременно крупнейшие эмитенты CDS были не в состоянии. В итоге крах ряда крупнейших американских финансовых организаций повлек за собой волну банкротств по всему миру, т. к. у них было множество международных контрагентов, взаимосвязанных также друг с другом. Таким образом, системный риск, вызванный большой совокупностью факторов, малейшая часть которых была здесь изложена, реализовался в виде мирового финансового кризиса 2008–2009 гг.

Недавние законодательные меры США и ЕС по снижению системных рисков

С момента наступления мирового финансового кризиса были приняты значительные меры по предотвращению подобных явлений в будущем как на национальном, так и на международном уровне. Очень важной мерой по урегулированию последствий кризиса и по снижению системных рисков является принятие закона Додда–Франка (в особенности – его составная часть, Директива о прозрачности и подотчетность Уолл-стрит), принятый в 2010 г. Закон призван увеличить прозрачность финансовых рынков, ужесточить регулирование и усилить контроль на рынке внебиржевых ПФИ.

Закон Додда–Франка представляет из себя очень обширный документ, изложенный более чем на 2400 страницах и учитывающий значительное число особенностей финансового сектора США. Документ содержит требования о перемещении торговли внебиржевыми инструментами на биржи. Однако это возможно, только если инструмент возможно стандартизировать. При этом особенностью многих внебиржевых инструментов является их индивидуальный характер. Для того чтобы все же ограничить торговлю внебиржевыми деривативами, авторы закона также ввели требования к обязательному присутствию центральных контрагентов во внебиржевых сделках, к увеличению размера обеспечения по подобным сделкам (там, где обеспечение уже подразумевалось, а там, где не подразумевалось, – требование к его введению), а также обязанность участников рынка учитывать подобные сделки у себя на балансе и отчитываться перед регулятором. После вступления закона в силу, сделки и участники сделок со свопами на процентные ставки, а также с товарными, валютными и индексными свопами подпадают под надзор Комиссии по Торговле Товарными Фьючерсами (Commodity Futures Trading Commission); надзор за рынком ПФИ на ценные бумаги (например, опционы на покупку/продажу ценных бумаг, опционы на индексы акций, CDS) осуществляется Комиссией по Ценным Бумагам и Биржам (Securities and Exchange Commission или SEC). Также теперь создание любых новых видов ПФИ подлежит обязательному согласованию упомянутыми регуляторами. Закон также запрещает банкам совершать слишком рискованные сделки за счет собственных средств и средств вкладчиков, ограничения на участие в хедж-фондах. Для совершения наиболее рискованных видов сделок банки теперь должны создавать дочерние организации, т. к. подобные сделки могут совершать лишь юридические лица, не являющиеся банками и соответствующие определенным критериям. Кроме упомянутых требований закон Додда–Франка содержит еще один важный аспект, а именно – введение строгого порядка ликвидации системообразующих финансовых организаций с участием правительства США. Теперь системообразующие финансовые организации, с консолидированными активами свыше 50 млрд дол. США и осуществляющие свою деятельность в США (т. е. являющейся не только американскими организациями), и включенные в перечень системообразующих Советом по Надзору за Финансовой Стабильностью (FSOC), обязаны регулярно отчитываться о том, как можно безболезненно провести процедуру их ликвидации при появлении такой необходимости. Кроме того, правительство США принимает лишь ограниченное участие в спасении компаний «Too big to fall» (англ. «Слишком большой, чтобы рухнуть»): правительство оказывает ограниченную финансовую помощь и оттягивает наступление банкротства, а затем передает завершение процедуры ликвидации другим системообразующим организациям. Эта мера помогает избежать лишних трат средств налогоплательщиков и стимулирует крупные финансовые организации вести бизнес более умеренно, делать свою структуру боле простой и прозрачной. Кроме того, теперь все организации, совершающие сделки со свопами, лишены права на какую-либо государственную финансовую помощь (например, кредиты ФРС или государственные гарантии). К основным участникам рынка свопов предъявляются дополнительные требования по уровню обеспечения и собственного капитала, кроме требований, установленных клиринговыми центрами. Также участники рынка внебиржевых ПФИ стали обязанными предоставлять всю информацию о сделках в депозитарии, а данные о котировках – публиковать в общий доступ.

Схожие меры были приняты и в Европе в виде реформ директивы «O рынках финансовых инструментов» (Markets in Financial Instruments Directive – MIFID), а также в виде создания «Директивы Европарламента и Совета Европы о Внебиржевой Торговле Деривативами, Центральном Контрагенте и Регистре Сделок», последовавших после встречи участников G-20 в Питтсбурге в сентябре 2009 года. Вторую часто принято сокращенно называть на английском языке EMIR (European Market Infrastructure Regulation). Согласно EMIR, участники внебиржевого рынка ПФИ обязаны использовать высокотехнологичные методы оценки собственных рисков, а объемы контрактов ограничиваются размерами капитала (напоминаем, что до ужесточения законодательства контрагенты могли заключать сколь угодно большие контракты с внебиржевыми ПФИ, независимо от количества собственных средств). Каждая страна ЕС в соответствии с Директивой должна была подготовить соответствующие требования к надзору за организациями внутри страны, в частности за центральными контрагентами, и к надзору за сделками, что способствовало сильным задержкам в выполнении глобальных целей, поставленных перед EMIR.

Основные современные системные проблемы, генерирующие системные риски. Рынок ПФИ, как важный фактор

В наши дни, несмотря на серьезные меры со стороны государств по урегулированию последствий кризиса 2008–2009 гг. и по предотвращению новых кризисных явлений, как никогда остро стоит проблема прогнозирования и снижения глобальных системных рисков. В данном разделе сформулированы проблемы мировой финансовой системы, которые складываются в глобальные системные риски. Ниже в общем виде приведены основные из них:

- Чрезмерно большая система запутанных и зачастую непрозрачных финансовых взаимосвязей между разными участниками финансовых рынков по всему миру. Данный фактор вытекает из самого названия «системный» риск. Суть заключается в том, что существование длинных цепочек контрагентов из самых разных финансовых и нефинансовых отраслей, из самых разных уголков планеты, построенных на самых разных видах инструментов и обязательств, создают возможность ситуации, когда при неплатежеспособности одного контрагента по цепочке несут убытки практически все остальные контрагенты.

- Невозможность оказания со стороны более сильных финансовых институтов, в т. ч. со стороны государства, достаточной финансовой помощи, когда происходит цепная реакция банкротств. Для большинства людей не секрет, что, несмотря на многомиллиардные вливания властями США, стран ЕС, стран СНГ и многих других стран, в их финансовый сектор в период кризиса 2008–2009 гг., им не удалось удержать данный сектор от больших потерь, а экономику – от рецессии. При этом трудно представить, что было бы, если бы государственные органы пустили тогда все на самотек и не стали бы вливать средства вовсе.

- Проблема подходов к регулированию финансовой системы в разных странах, проблема единообразного понимания и использования терминов субъектами финансовых рынков, закрепления данных терминов и классификаций на международном законодательном уровне. Данная проблема порождает две другие: во-первых, многие участники финансовых рынков не вполне понимают, какие финансовые инструменты они используют, и к каким последствиям это может привести; во-вторых, многие финансовые организации, более осведомленные в силу своей деятельности, активно используют лазейки в законодательстве и совершают различные махинации, которые они зачастую успешно скрывают от регуляторов, поскольку те не всегда даже могут определить, в компетенцию какого органа входит надзор за теми или иными видами операций и инструментов.

- Низкие ограничения для лиц, желающих совершить финансовые сделки. В США до наступления финансового кризиса предъявлялись неприемлемо низкие требования к ипотечным заемщикам, к сторонам внебиржевых сделок с ценными бумагами и производными финансовыми инструментами – ими могли стать практически любые юридические и физические лица. Ситуация в Европе обстояла ненамного лучше на тот момент. Это, с одной стороны, в большой мере стимулировало экономику, но вместе с тем послужило одной из первопричин возникновения финансового пузыря, взрывом которого можно считать кризис 2008–2009 гг.

- Непрозрачность финансовых рынков, перекосы в информации. Ситуация, когда о многомиллиардных сделках знают только сами участники этих сделок, которая также имела место быть в предкризисный период, опасна не только потому, что государство не обладает достаточной информацией и не может в полной мере контролировать рынок, но и потому, что многочисленные контрагенты упомянутых организаций не знают их реальное финансовое положение и рискуют иметь дело с потенциальным банкротом, тогда как отчетность данных организаций выглядит безупречно.

- Большой объем сделок, не обеспеченных реальными активами. Возможность заключения практически неограниченного количества необеспеченных сделок с финансовыми инструментами порождает огромные финансовые пузыри, несущие в себе системные риски.

Частично некоторые из вышеупомянутых проблем были решены с помощью ужесточения регулирования и надзора за финансовыми рынками со стороны США и ЕС. Например, как уже было сказано, в значительной степени решена проблема прозрачности внебиржевого рынка ПФИ и осведомленности регулирующих органов, а также проблема низких барьеров вхождения в рынок и отсутствия обеспечения по сделкам. Однако ряд проблем остается, и даже появляются новые, связанные с возникшими диспропорциями в регулировании. Несмотря на то, что новое законодательство, принятое после кризиса в США и в ЕС, преследует примерно одни и те же цели и является достаточно схожим по большинству положений, в нем есть некоторые принципиальные различия. Так, в ЕС к участникам рынка ПФИ предъявляется требовании хранить все данные о сделках с ПФИ для возможности обратиться к ним при возникновении необходимости выявить какое-либо нарушение. Требования в США и в ЕС к предоставлению информации по деривативам в торговые репозитарии различаются по срокам и способам: в ЕС – не позднее рабочего дня, следующего за днем заключения сделки или изменения ее параметров, тогда как для США этот срок составляет от тридцати минут до сорока восьми часов, в зависимости от вида информации и контрагента. При этом в ЕС данную информацию обязаны предоставить обе стороны сделки, а в США – только одна. Зато в европейском регулировании отсутствует требование, имеющееся в США, об обязательном фактическом преобразовании поставочных свопов в поставочные фьючерсы, а участники таких сделок должны предоставлять данные по ним в CFTC. Различается регулирование также по такому принципиальному вопросу, как перечень ПФИ, подлежащих обязательному клирингу: процентные, кредитные, товарные и валютные ПФИ, а также ПФИ на акции – в ЕС; кредитные и процентные ПФИ (не подлежат регулированию валютные форварды и свопы, остальные инструменты еще не добавлены в перечень) – в США. Также в ЕС к сделкам, не оплаченным на момент введения требований об обязательном клиринге, предъявляются требования о его проведении, чего нет в США.

Все упомянутые различия, кажущиеся на первый взгляд не существенными, уже сейчас создают так называемые «законодательные» спреды – различия в регулировании финансовых рынков разных стран, приводящие к диспропорциям ограничений в уровнях издержек по одним и тем же инструментам. Данные спреды могут использоваться для обхода законодательства, а также для арбитража (получение прибыли за счет спредов), что способствует возникновению новых рисков в среднесрочной и долгосрочной перспективе. После принятия упомянутых мер интерес в мире к рискованным финансовым сделкам и махинациям едва ли упал. Да, объем сделок с CDS как с инструментом, претерпевшим наиболее жесткие изменения, упал с момента кризиса в два раза, однако его объемы по прежнему остаются колоссальными (более 30 трлн долларов при уровне мирового ВВП всего около 70 трлн долларов), кроме того, данное сокращение произошло во многом из-за взаимозачетов, имевших место быть в результате судебных тяжб между контрагентами.

Осложняет ситуацию также тот факт, что значительную долю финансовых рынков занимают фонды, осуществляющие торговлю с помощью алгоритмизированных систем, которые строят прогнозы поведения цен на основе сложных статистических моделей, а также мониторят рынок в поисках ценовых спрэдов. Проблема заключается в том, что при управлении активами данных фондов анализ финансового положения организаций – эмитентов ценных бумаг и финансовых инструментов, входящих в портфель фондов, намеренно практически не осуществляется. Большую долю сделок в таких фондах совершают не люди, а суперкомпьютеры, а сотрудники фондов лишь вводят переменные, настраивают и совершенствуют модели. Подобная ситуация приводит к тому, что, несмотря на рост прозрачности рынков, многие его участники осуществляют сделки практически вслепую, не отдавая себе отчет в том, что их инвестиции могут оказаться ненадежными. Кроме того, поскольку размеры спрэдов на рынке, стремящемся к равновесным ценам, очень малы, для получения достаточно высокой прибыли на арбитражных операциях подобного рода, хедж-фонды стремятся увеличивать частоту совершаемых сделок и размер кредитного плеча. Таким образом, можно сказать, что каждая единица риска, который несет хедж-фонд, совершая операции с большим плечом, умножается в количество раз, кратное размеру этого плеча. При этом если банкам на данный момент запрещено совершать рисковые операции с финансовыми инструментами за счет средств вкладчиков, то на хедж-фонды это правило не распространяется. И хотя для инвестиций в хедж-фонды в большинстве стран существуют определенные барьеры, данные барьеры совершенно не существенны для банков, поэтому те могут инвестировать средства вкладчиков в фонды, обходя таким образом закон.

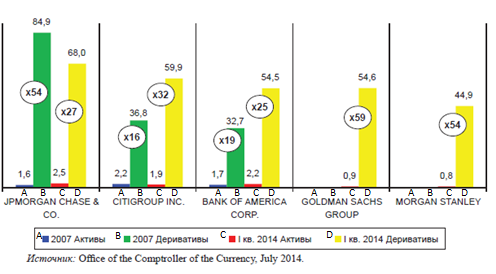

Рисунок 3. Крупнейшие американские финансовые холдинги – держатели деривативов: объем деривативов, активов (трлн дол.) и их соотношение (раз)

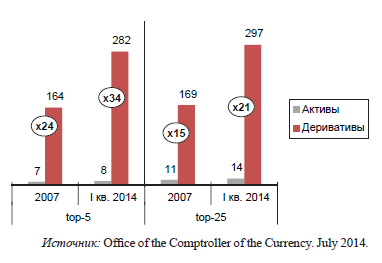

Рисунок 4. Крупнейшие (top-5, top-25) американские финансовые холдинги – держатели ПФИ: объем деривативов, активов (трлн дол.) и их соотношение (раз)

Как в США, так и в ЕС требования о гарантийном обеспечении для некоторых распространенных и при этом наиболее рискованных видов внебиржевых ПФИ (например, процентные и валютные свопы и опционы) либо незначительны, либо отсутствуют вовсе, в результате чего продолжают создаваться огромные непокрытые позиции в ПФИ (рисунки 3 и 4). Установление более жестких требований к рынку внебиржевых ПФИ увеличило издержки для его участников, чем просто создало барьеры для мелких участников, тогда как крупнейшие финансовые институты лишь, наоборот, нарастили свои позиции (рисунки 3 и 4), оказавшись в доминирующем положении. Увеличение концентрации позиций по внебиржевым ПФИ в руках крупнейших американских и европейских финансовых корпораций приводит, на наш взгляд, едва ли не к большим системным рискам, чем риски, которые реализовались в финансовом кризисе 2008 г., ведь теперь еще большая доля кредитного риска, связанного с внебиржевыми ПФИ, приходится на системообразующие организации.

Предлагаемые меры

Для решения проблемы глобальных системных рисков необходимо принять меры по унификации международного регулирования финансовых рынков:

- В США необходимо ввести требование, имеющееся в ЕС, о хранении всех данных о сделках с ПФИ.

- Определить единые сроки предоставления информации по деривативам в торговые репозитарии для США и в ЕС. Ввести в США обязанность предоставления информации для обеих сторон сделки.

- Создать для ЕС требование, аналогичное имеющемуся в США, об обязательном фактическом преобразовании поставочных свопов в поставочные фьючерсы и предоставлении участниками таких сделок данных по ним в регулирующий орган.

- Создать максимально полный и универсальный международный перечень ПФИ, подлежащих обязательному клирингу. В данном перечне не должно быть пробелов и лазеек, для этого критерии отнесения финансового инструмента к тому или иному виду должны быть достаточно жесткими и едиными для всех стран.

- В США необходимо ввести требование об обязательном клиринге к сделкам, не оплаченным на момент создания требования об обязательном клиринге новых сделок, поскольку в противном случае колоссальный объем финансовых сделок останется в тени, многие контрагенты останутся подверженными серьезному риску.

Данные регуляторные требования должны распространяться не только на США и Евросоюз, но и на все другие страны, принимающие участие в международной торговле финансовыми инструментами, иначе существует риск увода теневого финансового сектора в страны, не подпадающие под такое законодательство. Кроме мер по унификации международного регулирования требуется также ужесточить законодательство в отношении инвестиционных фондов, в т. ч. в отношении хедж-фондов и в отношении финансовых групп, в которые они входят. Ограничения должны касаться в первую очередь возможности участия банков в инвестиционных фондах, а также размеров кредитного плеча, используемого хедж-фондами. Также, на наш взгляд, необходимо ограничить долю активов фондов, которыми могут управлять алгоритмизированные системы, и обязать трейдеров осуществлять фундаментальный анализ в отношении своих инвестиций.

Важнейшим шагом к уменьшению крупных системных рисков может стать введение жестких требований к гарантийному обеспечению по сделкам с процентными и валютными ПФИ, что позволит дополнительно ограничить соотношение позиций в крупных финансовых корпораций в ПФИ и решить сразу несколько основных проблем: проблему концентрации обязательств по ПФИ, проблему кредитных рисков контрагентов по данным сделкам и проблему уклона в сторону торговли рискованными видами инструментов.

Выводы

В качестве обобщения можно сказать, что для решения глобальных проблем недостаточно принятия точечных мер в конкретных странах. Как читатель, наверное, успел заметить в ходе прочтения данной статьи, системные риски создаются не рынком какими-то отдельно взятыми факторами, не концентрацией непокрытых обязательств, не отсутствием прозрачности рынка и даже не рынком деривативов; они создаются поведением участников глобальных финансовых отношений. Да, само поведение таких участников во многом определяется упомянутыми факторами. Именно поэтому перед создателями международного законодательства стоит задача сформировать такие рамки, которые бы не оставляли возможности финансовым субъектам поступать неправильно и наносить тем самым вред системе. Для этого необходимо избегать перекосов в финансовом законодательстве разных государств, равно как и наличия лазеек, т. к. ими непременно начнут пользоваться. По этой причине работа над созданием соответствующего законодательства должна проходить с участием всех стран – субъектов финансовых рынков, при этом проходить синхронно и сопровождаться глубоким анализом всех упомянутых проблем и моделированием возможных последствий.

Таким образом, вопрос регуляторных подходов к системным рискам в мире по-прежнему имеет место быть и является важнейшим фактором международной финансовой и экономической безопасности. Данный вопрос представляется многогранным и требующим именно совместных усилий государственных органов и крупнейших участников рынков стран мира по глобальной унификации и всестороннему улучшению международного законодательства в данной сфере. Только соблюдение данных условий позволит существенно снизить факторы, способствующие появлению системных рисков, и предотвратить повторение кризисных явлений 2007–2009 гг. При этом должен соблюдаться принцип всеобщего использования финансовых инструментов по назначению, т. е. для страховки от рисков, а не для создания таковых.

Источники:

2. Сайт Bank for International Settlements.

3. Сайт International Swap and Derivatives Association.

4. Managing change with OTC derivatives reforms [Electronic resource] // EY. – Mode of access: http://www.ey.com

5. Start the Countdown – Implementation of Swaps Clearing in the US [Electronic resource] // BlackRock. – Mode of access: http://www.blackrock.com

6. Miller R. S., Ruane K. A. The Dodd-Frank Wall Street reform and consumer protection act: Title VII, Derivatives [Electronic resource] // Federation of American Scientists. – 2012. – Mode of access: http://www.fas.org

7. Derivatives EMIR [Electronic resource] // European Commission. – Mode of access: http://ec.europa.eu

8. European Market Infrastructure Regulation (EMIR) [Electronic resource] // Financial Services Authority. – Mode of access: http://www.fsa.gov.uk

9. Regulation (EU) № 648/2012 of the European Parliament and of the Council of 4 July 2012 on OTC derivatives, central counterparties and trade repositories [Electronic resource] // EUR-Lex – Europa. – 2012. – Mode of access: http://eur-lex.europa.eu

10. MiFID II – market overhaul looms [Electronic resource] // PwC. – Mode of access: http://www.pwc.com

11. CFTC and EU OTC derivatives regulation. An outcomes-based comparison [Electronic resource] // Deloitte US. – Mode of access: http://www.deloitte.com

Страница обновлена: 22.02.2026 в 03:45:19

Download PDF | Downloads: 71

Systemic Risks and Approaches to the International Regulation of the Financial Markets

Grossman Y.A.Journal paper

*

Volume 3, Number 2 (April-June, 2016)

Abstract:

This article is dedicated to the issue of the solution of the problems of systemic risks from global perspective by means of regulation and control on the financial markets, in particular, on the international over-the-counter market of derivative financial instruments. The article lists the main factors of the appearance of systemic risks, demonstrates the examples of their realization, as well as the examples of the laws adopted by the USA and EU for mitigation of such risks. The author has also pointed out the problems of the world financial system that still haven’t been solved by the regulators and the systemic risks resulting from these problems. For the solution of these problems the author has proposed a set of possible solutions and identified the conditions that are obligatory for the solution thereof.

Keywords: credit default swap, credit exposure, systemic risk, default, security deposit, clearing, credit event, credit derivative, derivative security, central counterparty

JEL-classification: G18, D81, G15

Highlights: