Управление рисками с помощью форвардных контрактов

Скачать PDF | Загрузок: 47

Статья в журнале

Российское предпринимательство *

№ 1 (61), Январь 2005

* Этот журнал не выпускается в Первом экономическом издательстве

Аннотация:

Соглашение о форвардной процентной ставке (FRA) Разновидностью форвардных контрактов является соглашение о форвардной процентной ставке (Forward Rate Agreement % FRA). Это соглашение заключается между двумя сторонами с целью управления процентным риском. FRA может также использоваться и в спекулятивных целях.

Ключевые слова: управление рисками, форвардные контракты, форвардная процентная ставка

Продолжение. Начало в №№ 11, 12/2003, 4, 5, 6, 7, 9, 10, 12 /2004

Соглашение о форвардной процентной ставке (FRA)

Разновидностью форвардных контрактов является соглашение о форвардной процентной ставке (Forward Rate Agreement - FRA). Это соглашение заключается между двумя сторонами с целью управления процентным риском. FRA может также использоваться и в спекулятивных целях.

Целесообразно рассмотреть механизм управления процентным риском с помощью FRA.

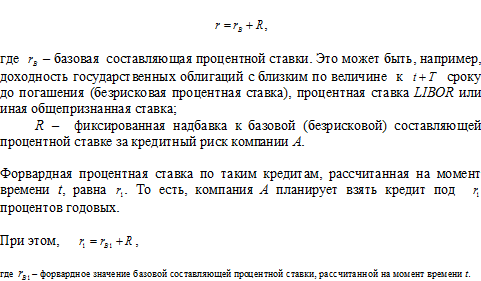

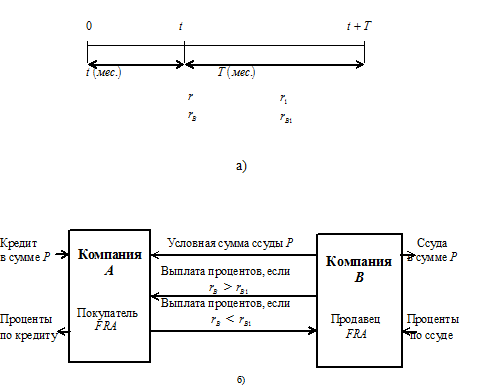

Предположим, что некоторая компания A (рис. 5 а, б) планирует через t месяцев взять кредит в размере P на T месяцев под доступную ей годовую процентную ставку. В текущий (нулевой) момент времени рыночная процентная ставка спот по кредитам рассматриваемой продолжительности и рискованности, соответствующей рейтингу компании A, составляет r процентов годовых. При этом,

Рис. 1. Временная структура кредита и участники рынка FRA

а) временная структура кредита; б) участники рынка FRA

Руководство компании опасается, что через t месяцев (в тот момент времени, когда нужно будет брать кредит) рыночная процентная ставка может превысить расчётную форвардную ставку (), и компания понесет убытки. Поэтому принимается решение хеджировать этот процентный риск с помощью финансовых инструментов.

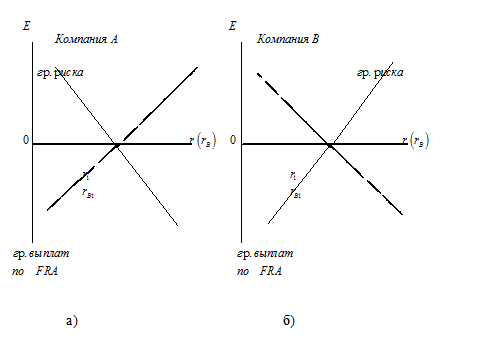

Предположим также, что существует некоторая компания В (см. рис. 1б), которая планирует через t месяцев выдать ссуду одной организации с таким же кредитным рейтингом, как и компания A, в размере P на T месяцев. То есть, предполагается выдать ссуду под процентную ставку . Руководство компании B опасается, что через t месяцев процентная ставка на рынке упадёт, и компания понесёт убытки. Поэтому принимается решение хеджировать процентный риск с помощью финансовых инструментов. Графики рисков компаний A и B представлены на рис. 2а и 2б. Как следует из анализа этих рисунков, процентные риски компаний противоположны.

Рис. 2. Графики рисков и выплат

Компании A и B могут договориться о взаимном страховании друг друга. Инструментом такого страхования может быть, в частности, соглашение о форвардной процентной ставке (FRA).

Сконструируем этот инструмент применительно к решаемой задаче.

Целью управления процентным риском в рассматриваемых примерах является обеспечение независимости результатов деятельности компаний A и B от изменения рыночной процентной ставки. Для этого, в частности, в портфель обязательств компании A (в портфель активов компании B) может быть помещён дополнительный финансовый инструмент (FRA), который обеспечит иммунизацию полученного комплексного портфеля (независимость параметров комплексного портфеля от изменения процентной ставки). В этом случае линия прибылей-убытков (см. рис. 6, жирная линия) должна идти параллельно оси рыночных процентных ставок (в частном случае, непосредственно по оси абсцисс).

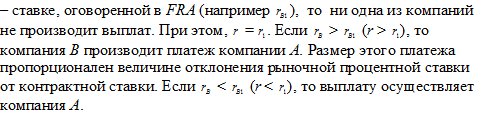

Чтобы обеспечить иммунизацию портфеля, выплаты по FRA должны в точности компенсировать потери компаний, вызванные изменением рыночной процентной ставки. Требуемые графики выплат по FRA представлены на рис. 6 (пунктир). Данные выплаты могут осуществить компании A и B друг другу по взаимной договоренности. Так, если базовая процентная ставка в момент времени t (её именуют ставкой-ориентиром) соответствует контрактной ставке,  Следует отметить, что особенностью FRA является не только компенсация убытков каждой из компаний из-за неблагоприятного изменения процентной ставки, но и исключение прибылей в благоприятном случае. Другой особенностью FRA является согласование во времени выплат по контракту с выплатами, производимыми компаниями на рынке «реальных» денег. Так как компании A и B планируют свои операции на финансовом рынке с отсрочкой в t месяцев, то и FRA должен иметь период t-месячной отсрочки и T-месячный период действия.

Следует отметить, что особенностью FRA является не только компенсация убытков каждой из компаний из-за неблагоприятного изменения процентной ставки, но и исключение прибылей в благоприятном случае. Другой особенностью FRA является согласование во времени выплат по контракту с выплатами, производимыми компаниями на рынке «реальных» денег. Так как компании A и B планируют свои операции на финансовом рынке с отсрочкой в t месяцев, то и FRA должен иметь период t-месячной отсрочки и T-месячный период действия.

Таким образом, для реализации соглашения о форвардной процентной ставке необходимо наличие двух сторон (стороны A и стороны B, см. рис. 5). Одна из сторон «соглашения» именуется покупателем, другая сторона – продавцом. Продавец FRA согласен условно ссудить, а покупатель – взять взаймы определённую сумму денег под оговоренный процент. То есть, термины покупатель и продавец обозначают условного кредитора и условного заемщика. Дело в том, что условная сумма займа используется только для расчета процентных выплат между сторонами «соглашения» и никуда не передаётся. (По условиям рассматриваемой задачи компания A является покупателем FRA, а компания В – продавцом). Для выполнения этой функции величина условного займа, а также используемая валюта должны быть оговорены сторонами заранее. Как уже отмечалось, в «соглашении» в обязательном порядке указывается фиксированная ставка процента, по которой делается условный заём (контрактная ставка), дата выдачи и срок этого займа. Кроме того, в «соглашении» стороны определяют вид процентной ставки-ориентира (базовой процентной ставки, например, LIBOR) и расчётную дату. В зависимости от соотношения значений контрактной процентной ставки и ставки-ориентира в установленную дату одна сторона производит выплаты другой стороне. При этом, покупатель контракта защищён от роста процентных ставок, а продавец – от их падения.

Таким образом, соглашение о форвардной ставке процента (FRA) – это договор между двумя сторонами (покупателем и продавцом), в рамках которого:

1) покупатель условно занимает, а продавец условно даёт взаймы, указанную в контракте денежную сумму (например, P), выраженную в оговоренной валюте. В соответствии с договором, эта условная сумма выдается под фиксированную процентную ставку (например, ), на определенный период T, начинающийся с согласованного момента времени в будущем (t);

2) в установленную расчетную дату стороны обязуются произвести

друг другу платёж, размер которого определяется соотношением значений процентной ставки, зафиксированной в контракте (), и оговоренной ставки-ориентира (). (см. рис. 1а).

На практике расчётная сумма по «соглашению» выплачивается в расчётную дату, то есть в начальный день периода кредитования (периода контракта). Поскольку эта сумма выплачивается раньше, чем завершается период кредитования, то она может быть размещена выигравшей стороной на рынке под процент. Для учёта этой возможности расчётную сумму дисконтируют по рыночной ставке процента.

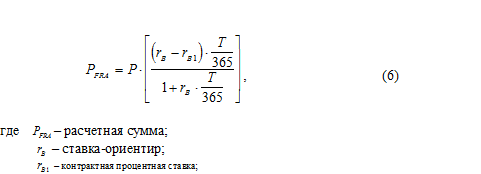

Формула для вычисления расчётной суммы имеет следующий вид:

P – контрактная сумма;

T – период контракта (в днях);

365 – число дней в году (иногда указывают 360 дней).

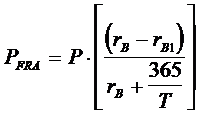

Можно привести выражение (6) к более простому виду.

Таким образом, применение форвардных контрактов позволяет управлять ценовыми рисками на рынке реального товара с отсроченными поставкой и оплатой. Это достигается благодаря тому, что цена поставки в классическом форвардном контракте фиксируется в момент заключения данного контракта. Негативным моментом такой фиксации является возникновение кредитного риска для контрагентов форвардной сделки. Этим риском сложно управлять, так как продать форвардный контракт из-за его неликвидности практически невозможно. Решение этой проблемы возможно при использовании фьючерсных контрактов для хеджирования рисков. Этот вопрос будет рассмотрен в следующих статьях.

В данной статье рассмотрен также финансовый инструмент – соглашение о форвардной процентной ставке (FRA). С помощью этого инструмента можно управлять процентным риском, которому подвергаются компании на финансовом рынке. Рассматриваемый инструмент является разновидностью форвардного контракта и обладает всеми его достоинствами и недостатками. В частности, FRA обладает низкой ликвидностью. Поэтому для поиска контрагентов фирмам приходится прибегать к помощи профессионалов-посредников.

Источники:

2. Маршалл Дж.Ф., Бансал В.К. Финансовая инженерия/ Пер. с англ. – М.: ИНФРА-М, 1998. – 784 с.

3. Галиц Л. Финансовая инженерия: инструменты и способы управления финансовым риском. – М.: ТВП, 1998. – 576 с.

Страница обновлена: 02.02.2026 в 18:39:53

Download PDF | Downloads: 47

Upravlenie riskami s pomoshchyyu forvardnyh kontraktov

Selyukov V.K.Journal paper