Маркетплейсы как ключевое звено современных каналов сбыта

Буевич А.П.1![]()

1 Финансовый университет при Правительстве Российской Федерации, ,

Скачать PDF | Загрузок: 81

Статья в журнале

Экономика, предпринимательство и право (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 14, Номер 6 (Июнь 2024)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=68015166

Аннотация:

В современном мире маркетплейсы становятся доминирующими каналами сбыта продукции, привлекая к сотрудничеству множество компаний. Рост популярности данных площадок приводит к появлению множества новых возможностей как для потребителей, так и для продавцов. Данная работа посвящена анализу возможных перспектив для перехода компаний на торговлю на маркетплейсах и факторов, сдерживающих данный процесс. В качестве объекта исследования автором была выбрана сфера производства кормов для сельскохозяйственных животных. На основании анализа конкурентной среды и стратегий повышения конкурентоспособности в выбранной отрасли были выявлены основные конкурентные преимущества, которые могут приобрести производители в ходе трансформации своих каналов сбыта. В заключении была проведена оценка эффективности перехода на торговлю на маркетплейсы для разных категорий предприятий.

Ключевые слова: маркетплейсы, электронная коммерция, каналы дистрибуции, сельское хозяйство

JEL-классификация: Д3, Д4, Д6

Введение

В современном мире проблема конкурентоспособности предприятий значительно обостряется под воздействием новых информационных технологий, которые не только усиливают рыночную конкуренцию, но и в целом трансформируют все бизнес-процессы, подвергая их оцифровыванию. Так, одним из таких аспектов, обеспечивающих потенциал для устойчивого развития и повышения конкурентоспособности компаний, является использование маркетплейсов в качестве доминирующих каналов сбыта. Однако, несмотря на рост популярности и успешности использования подобных торговых площадок для повышения конкурентоспособности многих предприятий, на сегодняшний день ещё не во всех отраслях производства произошёл переход на новые каналы сбыта.

В связи с чем особую актуальность приобретает анализ особенностей интеграции данных каналов сбыта в общий контур функционирования всех бизнес-процессов предприятий.

Бурный рост торговли через маркетплейсы вызывает интерес у исследователей. В частности, изучению этого феномена посвящены труды Гумеровой Г.И., Мурзак М.М. [4], Кординой И.В., Хлебович Д.И. [8], Куликовой О.М., Суворовой С.Д. [9], Лизаковой Р.А., Челяпиной В. [10], Пановой Е.А. [10] и др. Однако, несмотря на обилие исследований, актуальным остаётся вопрос изучения препятствий на пути перехода разных категорий предприятий на данные площадки. Более того, существует необходимость и в выявлении эффективности интеграции подобных каналов сбыта в контур развития предприятий, представляющих разные отрасли, в связи с наличием особой специфики функционирования ряда из них.

Целью исследования является выявление реальной эффективности использование маркетплейсов в качестве ключевого звена каналов сбыта современных предприятий с целью повышения их конкурентоспособности.

Новизна исследования заключается в выявлении особенностей реализации продукции на маркетплейсах и её эффективности для разных категорий предприятий сферы производства кормов для сельскохозяйственных животных.

В ходе проведения исследования была проанализирована статистическая и аналитическая информация, представленная различными источниками. Более того, был проведён анализ практического опыта взаимодействия российских компаний с маркетплейсами.

Основная часть

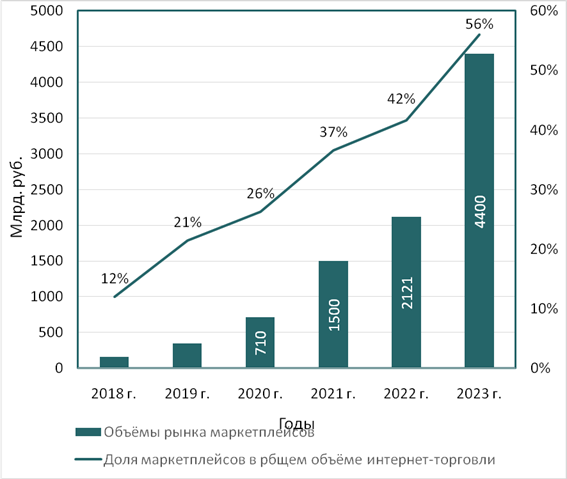

Маркетплейсы появились на рынке электронной торговли относительно недавно, но вызвали повышенный интерес со стороны предпринимательских структур, что способствовало их стабильному росту и развитию [10]. Так, всего лишь в период с 2018 по 2023 год объёмы рынка увеличились почти в 30 раз и на данный момент составляют 4400 млрд. руб. Рассматривая долю продаж на маркетплейса в общей доле розничной торговле (Рис. 1), можно констатировать, что их доля также активно растёт и на момент 2023 года составляет 56% [6, 14].

Рис. 1. Динамика номинальной выручки маркетплейсов.

Источник: составлено автором на основании данных [6, 14].

Самыми популярными площадками сегодня являются Wildberries, Ozon, Яндекс.Маркет, AliExpress Россия и Lamoda [1].

Таким образом, маркетплейсы действительно становятся доминирующей формой организации продажи товаров и услуг, сопровождающейся активным проникновением во все сферы жизнедеятельности населения [9]. Вследствие чего число продавцов и покупателей на электронных торговых площадках неустанно растёт, и сегодня потребитель может найти там почти все необходимые товары.

Тем не менее, важно отметить, что далеко не все категории продукции представлены на маркетплейсах. Несмотря на значительных рост популярности покупки одежды, товаров до дома, мебели, электроники, средств для ухода и некоторых других товаров широкого пользования через данные площадки, более узкоспециализированные ниши остаются не развитыми, даже несмотря на высокий спрос в них.

Одним из примеров таких отраслей служит сельскохозяйственный сектор, а именно производство кормов для сельскохозяйственных животных, которое сегодня является одной из самых перспективных отраслей для развития бизнеса, ведь в условиях нестабильной внешней обстановки и активно проводимой политики импортозамещения, вопрос развития животноводства, необходимого для достижения продовольственной безопасности, в России встаёт наиболее остро [5].

Важно отметить, что в сфере АПК наблюдается увеличение концентрации рыночной власти у ряда крупных компаний [2]. И данная ниша не является исключением в общей тенденции. В связи с чем, развитие малых и микропредприятий, а также вход новых компаний сильно затруднён, что заставляет их искать новые пути развития. В ходе чего многие компании, в первую очередь, стремятся повысить свою конкурентоспособность за счёт диверсификации или, наоборот унификации своей продукции. Но что же касается вопросов развития каналов сбыта и организации логистики, то здесь уже существуют проверенные схемы, из-за чего данная сторона деятельности компании почти не претерпевает каких-либо изменений. Тем не менее, она является одной из ключевых, ведь для многих покупателей, помимо потребительских свойств товара, крайне важными является два следующих фактора: временной разрыв между совершением сделки и получением товара, а также цена товара с учётом доставки.

При этом одной из особенностей рассматриваемой отрасли является то, что значительная часть спроса представлена крупными компаниями-оптовиками. Исходя из чего можно сделать вывод, что данные факторы могут играть решающую роль для них при выборе поставщиков продукции.

Ещё одной особенностью развития данной отрасли является и крайне неравномерное распределение поставщиков продукции. Так, основные компании-производители сосредоточены в Европейской части России, преимущественно на юге. В связи с чем другие регионы остаются малообеспеченными кормами. И для того, чтобы обеспечить и их, компании предлагают следующие варианты:

· Собственная доставка компании-поставщика;

· Доставка транспортными компаниями (ТК);

· Доставка попутной машиной;

· Самовывоз клиентом со склада поставщика.

Более того, ряд производителей стремиться найти дистрибьюторов, заключить договоры с магазинами, чтобы обеспечить представительство своей продукции в других регионах и расширить тем самым географию своих поставок. Однако, даже несмотря на большое количество возможных способов доставки, они бывают невыгодны клиентам. При стоимости 1500-2000 руб. 1 мешка его доставка покупателю из Европейской части России в другие регионы, по расчётам разных транспортных компаний, от 650 рублей (Табл. 1) [7], что составляет треть стоимости самой продукции. И при условии, что цена продукции, как уже было упомянуто выше, является достаточно важным фактором при выборе потребителем поставщика, такие условия доставки могут негативно сказаться на спросе продукции компании. Более того, сеть транспортных компаний несмотря на её развитие, сегодня ещё недостаточна широка, вследствие чего это может затруднить получение груза клиентом. Несмотря на то, что данные компании предлагают доставку «до двери», это также может быть невыгодно потребителем, поскольку стоимость данной услуги составит примерно 500 рублей в дополнение к стоимости доставки до нужного города [7]. Таким образом, большое количество потенциальных клиентов, особенно в регионах, не охвачено именно из-за невыгодных условий доставки.

Таблица 1. Расчёт стоимости доставки одного мешка на июнь 2024 г., руб.

|

Транспортная компания

|

Смоленск

|

Мурманск

|

Находка

|

Амурск

|

|

СДЭК

|

1090

|

1535

|

3345

|

3250

|

|

Почта России

|

744

|

775

|

3476

|

4819

|

|

Деловые Линии

|

1309

|

1215

|

2964

|

-

|

|

Байкал Сервис

|

747

|

711

|

9549

|

4680

|

|

Боксбери

|

885

|

1275

|

3590

|

3590

|

|

Возовоз

|

990

|

700

|

1770

|

1750

|

|

ПЭК

|

840

|

816

|

1968

|

1584

|

|

ДПД

|

707

|

614

|

715

|

-

|

|

Энергия

|

650

|

680

|

1350

|

1270

|

|

КИТ

|

810

|

790

|

2090

|

6990

|

И для того, чтобы решить данную проблему, а именно предложить более выгодные условия доставки для большего числа потребителей, для компании целесообразным может быть выход на маркетплейсы. Данные площадки имеют широкую сеть пунктов выдачи заказов при условии, что доставка для потребителя будет абсолютно бесплатной (за исключением некоторых регионов, где может взиматься дополнительная плата за доставку, однако она составляет обычно не более 300 руб.). Более того, растущее доверие клиентов к маркетплейсам позволяет им покупать товары без опаски попасться на обман мошенников, что также может повлиять на повышение спроса на продукцию компании.

Со стороны производителей также виден ряд преимуществ в использовании маркетплейсов, ведь сотрудничество с данными сервисами сократит затраты как на рекламу [4], так и на доставку продукции [11], ведь поставщику достаточно просто привезти готовый продукт на ближайший склад, а остальную логистику организуют менеджеры сервиса. Более того, использование данных каналов сбыта целесообразно и с той точки зрения, что деятельность компании не сосредоточена на взаимодействии с определёнными клиентами, вследствие чего происходит некая диверсификация сбыта. Это, в свою очередь, в долгосрочном периоде может положительно сказаться на устойчивости деятельности предприятия. Тем самым, сотрудничество с подобными сервисами стабилизирует продажи компании и сокращает её издержки. Тем не менее, взаимодействие предприятий с подобными площадками сопряжено и с рядом существенных рисков.

Во-первых, это может быть связано со взимаемой комиссией, а также платой за логистику [8]. Так, например, при продаже на Вайлдберриз (табл. 2) стоимость логистики для 1 мешка 20 кг составляет 750 рублей, а комиссия маркетплейса составляет 12% от стоимости товара [15]. На Озоне, же размер комиссии составляет всего 10,5–11%, в то время как размеры логистики составляют 600 рублей [17]. Таким образом, при стоимости мешка в 2000 руб. компания вынуждена уплачивать около 50% от выручки маркетплейсу.

Таблица 2. Условия продажи на разных маркетплейсах на июнь 2024 г.

|

МП

|

Время отгрузки

|

Комиссия

|

Логистика

|

Итого

|

В % к стоимости товара

|

|

Вайлдбериз

|

120 часов

|

12%

|

750 руб.

|

990 руб.

|

49,5%

|

|

Озон

|

72 часа

|

10,5 - 11%

|

600 руб.

|

820 руб.

|

41,0%

|

Во-вторых, это может быть связано со сроками доставки. Компании, сотрудничающие с маркетплейсами, обязаны отгружать свою продукцию в течение определённого времени с момента заказа. Для всех маркетплейсов срок составляет всего несколько дней. Так, Вайлдберриз даёт своим поставщикам до 120 часов на отгрузку (при этом чем выше будет срок отгрузки – тем выше будет комиссия маркетплейса) [15], а Озон 72 [16]. Именно поэтому предприятиям необходимо держать продаваемую продукцию всегда в наличии, что требует достаточно больших первоначальных вложений в сырьё, а это, в свою очередь, сильно увеличивает временной разрыв между приходами и расходами компании. Более того, в связи с тем, что производитель получает средства только после того, как продукцию выкупит покупатель, получение выручки ещё оттягивается на некоторый срок, который в общей сложности может составить около месяца. И подобные условиях продажи могут спровоцировать возникновение кассового разрыва на предприятии.

В-третьих, условия продажи на данных площадках достаточно нестабильны, что связано с низкой защищённостью прав поставщиков [3]. Так, маркетплейсы в одностороннем порядке могут поменять стоимость логистики, правила приёма груза, условия продажи и т.д., что приводит к финансовым потерям со стороны производителей. И это зачастую ставит поставщиков перед необходимостью постоянного мониторинга оферту с целью более быстрого принятия оперативных решений (например, в виде корректировки цены). Более того, на электронных площадках нередки и сбои в работе системы, что может привести к потере груза или к отмене заказа. Это, в свою очередь, также может привести к финансовым потерям со стороны поставщика ввиду необходимости уплаты логистики (поскольку потеря товара по правилам продаж не отменяет необходимость уплаты логистики) и возможных штрафов (за отмену). И, хотя в некоторых случаях маркетплейсы могут компенсировать понесённые потери, часть денежных средств компании все равно потеряют.

Выводы

На основании анализа приведённых выше фактов, можно сделать вывод, что многие компании, в особенности крупные, у которых уже есть своя наработанная клиентская база и продажи которых стабильны, не стремятся использовать маркетплейсы в качестве своих каналов сбыта, ведь они не видят в нём потенциала для своего развития. Часть из них, конечно, пыталась выйти на маркетплейсы, но почти все ушли из-за невыгодных для них условий.

При этом, для малых и микропредприятий переход на данные каналы сбыта может быть экономически обоснованным. Так, это позволит им исключить расходы на содержание аппарата менеджеров, рекламных агентов, а также специалистов по логистике и водителей, ведь решение вопросов по взаимодействию компании с маркетплейсом в первое время может решать всего один человек. Таким образом, предприятия смогут исключить достаточно значительную статью расходов, в которую входит не только выплата заработной платы, но и аренда офисных помещений, покупка оборудования и т.д. Более того, подобная передача продаж на аутсорсинг исключит необходимость управления и контроля за персоналом.

При этом, важным преимуществом маркетплейсов перед удаленно работающими работниками является то, что в данном случае исключается необходимость в координации всех отделов, связанных с реализацией продукции. Это, в свою очередь, также может упростить деятельность компании.

Таким образом, маркетплейсы, как канал сбыта, наиболее эффективны для небольших предприятий, с относительно небольшими объемами сбыта, в том числе и для дистрибьюторов более крупных производителей.

Источники:

2. Варвус С.А. Влияние монополий на формирование новой экономической системы в России // Управленческий учёт. – 2024. – № 2. – c. 42-48. – doi: 10.25806/uu2202442-48.

3. Высогурская Т.В. Правовое регулирование маркетплейсов: на примере Вайлдберриз // Время науки. – 2023. – № 4-1. – c. 37-43.

4. Гумерова Г.И., Мурзак М.М. Почему российским интернет-магазинам стоит размещаться на маркетплейсах? // Инновации и инвестиции. – 2021. – № 4. – c. 144-146.

5. Зюкин Д.А., Сергеева Н.М., Беляев С.А., Иванова Ю.А. Состояние продовольственной безопасности России в контексте самообеспечения ключевыми видами продуктов // Вестник НГИЭИ. – 2023. – № 4. – c. 99-111. – doi: 10.24412/2227-9407-2023-4-99-111.

6. Интернет-торговля в России: итоги-2023 и прогнозы-2024. «Сегмент.ру» (segment.ru). [Электронный ресурс]. URL: https://segment.ru/analytics/internet-torgovlya_v_rossii-_itogi-2023_i_prognozyi-2024/#:~:text=Интернет%2Dторговля%20в%20России%20продолжает,два%20раза%20—%20%2B92%20%25 (дата обращения: 10.06.2024).

7. Калькулятор стоимости доставки транспортными компаниями. Main Transport. [Электронный ресурс]. URL: https://maintransport.ru/transportnye-kompanii/calc (дата обращения: 22.05.2024).

8. Кордина И.В., Хлебович Д.И. Маркетплейс как бизнес-модель электронного посредничества // Известия Байкальского государственного университета. – 2021. – № 4. – c. 467-477. – doi: 10.17150/2500-2759.2021.31(4).467-477.

9. Куликова О.М., Суворова С.Д. Маркетплейс: бизнес-модель современной торговли // Инновационная экономика: перспективы развития и совершенствования. – 2020. – № 6. – c. 50-55. – doi: 10.47581/2020/10.23.PS85/IE/5.48.008.

10. Лизакова Р.А., Челяпина В. Особенности продажи товаров на маркетплейсах // Умная цифровая экономика. – 2022. – № 3. – c. 12-16.

11. Панова Е.А. Возможности маркетплейсов в развитии и повышении конкурентоспособности малых и средних предприятий // Государственное управление. Электронный вестник. – 2021. – № 89. – c. 52-61. – doi: 10.24412/2070-1381-2021-89-52-61.

12. Доля продаж через Интернет в общем объеме оборота розничной торговли. ЕМИСС. Государственная статистика. [Электронный ресурс]. URL: https://www.fedstat.ru/indicator/50236 (дата обращения: 20.02.2024).

13. Социально-экономическое положение России. Федеральная служба государственной статистики (Росстат). [Электронный ресурс]. URL: https://rosstat.gov.ru (дата обращения: 16.02.2024).

14. Маркетинговое исследование Селлеры на российских маркетплейсах 2022. Data Insight. [Электронный ресурс]. URL: https://datainsight.ru/SellersOnMarketplaces_2022 (дата обращения: 15.02.2024).

15. Комиссия маркетплейса WILDBERRIES. MasterProf. [Электронный ресурс]. URL: https://masterprof.net/academy/poleznoe/komissiya-marketpleysa-wildberries/ (дата обращения: 13.05.2024).

16. Время на сборку заказа. Ozon. [Электронный ресурс]. URL: https://docs.ozon.ru/global/fulfillment/fbs/ozon-logistics/assembly-time/?country=CN (дата обращения: 14.05.2024).

17. Полный список комиссий и тарифов. Ozon. [Электронный ресурс]. URL: https://seller-edu.ozon.ru/commissions-tariffs/legal-information/full-actual-commissions (дата обращения: 14.05.2024).

Страница обновлена: 29.12.2025 в 02:45:38

Download PDF | Downloads: 81

Marketplaces as a key link of modern sales channels

Buevich A.P.Journal paper

Journal of Economics, Entrepreneurship and Law

Volume 14, Number 6 (June 2024)

Abstract:

In the modern world, marketplaces are becoming the dominant sales channels for products, attracting many companies to collaborate. The growing popularity of these sites provides many new opportunities for both consumers and sellers. The article is devoted to the analysis of possible prospects for the transition of companies to trading on marketplaces and the factors constraining this process. The author chose the field of production of feed for farm animals as the object of research. Based on the analysis of the competitive environment and strategies for increasing competitiveness in the chosen industry, the main competitive advantages that manufacturers can acquire during the transformation of their sales channels were identified. Finally, the effectiveness of the transition to market trade for different categories of companies was assessed.

Keywords: marketplace, e-commerce, distribution channel, agriculture

JEL-classification: Д3, Д4, Д6

References:

Blinova Yu.V., Utemova K.E. (2024). O nekotoryh problemakh pravovogo regulirovaniya marketpleysov v Rossii [On some problems of the legal regulation of marketplaces in Russia]. Ekonomika. Sotsiologiya. Pravo. (1). 71-76. (in Russian). doi: 10.22281/2542-1697-2024-03-01-71-76.

Gumerova G.I., Murzak M.M. (2021). Pochemu rossiyskim internet-magazinam stoit razmeshchatsya na marketpleysakh? [Why should Russian online stores be placed on marketplaces?]. Innovation and Investment. (4). 144-146. (in Russian).

Kordina I.V., Khlebovich D.I. (2021). Marketpleys kak biznes-model elektronnogo posrednichestva [Marketplace as a business model of e-commerce]. Bulletin of Baikal State University. 31 (4). 467-477. (in Russian). doi: 10.17150/2500-2759.2021.31(4).467-477.

Kulikova O.M., Suvorova S.D. (2020). Marketpleys: biznes-model sovremennoy torgovli [Marketplace: the business model of the modern trade]. Innovation economy: prospects for development and improvement. (6). 50-55. (in Russian). doi: 10.47581/2020/10.23.PS85/IE/5.48.008.

Lizakova R.A., Chelyapina V. (2022). Osobennosti prodazhi tovarov na marketpleysakh [Features of selling goods on marketplaces]. Umnaya tsifrovaya ekonomika. (3). 12-16. (in Russian).

Panova E.A. (2021). Vozmozhnosti marketpleysov v razvitii i povyshenii konkurentosposobnosti malyh i srednikh predpriyatiy [Opportunities of marketplaces in developing and increasing the competitiveness of small and medium-sized enterprises]. Public administration. Electronic Bulletin. (89). 52-61. (in Russian). doi: 10.24412/2070-1381-2021-89-52-61.

Varvus S.A. (2024). Vliyanie monopoliy na formirovanie novoy ekonomicheskoy sistemy v Rossii [The influence of monopoly on the formation of a new economic system in Russia]. Management accounting. (2). 42-48. (in Russian). doi: 10.25806/uu2202442-48.

Vysogurskaya T.V. (2023). Pravovoe regulirovanie marketpleysov: na primere Vayldberriz [Legal regulation of marketplaces: the example of Wildberrys]. Vremya nauki. (4-1). 37-43. (in Russian).

Zyukin D.A., Sergeeva N.M., Belyaev S.A., Ivanova Yu.A. (2023). Sostoyanie prodovolstvennoy bezopasnosti Rossii v kontekste samoobespecheniya klyuchevymi vidami produktov [The state of Russia\'s food security in the context of self-sufficiency with key types of products]. Bulletin NGII. (4). 99-111. (in Russian). doi: 10.24412/2227-9407-2023-4-99-111.