Налоговые правонарушения как угроза экономической безопасности страны

Голова Е.Е.1

1 Омский государственный аграрный университет имени П.А.Столыпина, ,

Скачать PDF | Загрузок: 89

Статья в журнале

Экономика, предпринимательство и право (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 14, Номер 5 (Май 2024)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=67918255

Аннотация:

Вопросам безопасности в настоящее время уделяется большое значение, что обоснованно противоречивыми обстоятельствами на мировой арене, угрозами с которым сталкивается наша страна. Понятие экономической и финансовой безопасности напрямую связано со многими функциями, которые обеспечивает государство для собственных граждан. Налоговые правонарушения своей природой существования ставят под угрозу поступления в бюджет, посредством которых затем финансируются все сферы жизнедеятельности общества. В данной статье автором предпринята попытка связать между собой понятие налоговых правонарушений с экономической безопасностью, оценке влияния их друг на друга, сформировать целевые установки между участниками налоговых правоотношений, которые могут вести к появлению нарушений в этой сфере. Значимость влиянияналоговых поступлений в бюджет трудно переоценить, государством предпринимается множество мер, направленных на таких нарушений, что послужило предпосылкой для группировки в статье существующих мероприятий. Автором проведён анализ статистики налоговых правонарушений за последнее время, сформулированы выводы о необходимости постоянной профилактике данного явления и формировании в обществе портрета сознательного налогоплательщика

Ключевые слова: налоговые правонарушения, экономическая безопасность, налоги, налоговый контроль, ответственность

JEL-классификация: F52, H56, H12

Введение

Бюджет страны формируется разными источниками и один из них — это налоговые поступления, которые образуются посредством взаимодействия налоговых органов и организаций, населения. Обращаясь к истории, можно отметить, что изначально налоговые поступления формировали только фискальную функцию и были предназначены для пополнения казны, однако, со временем экономика становилась более сложным механизмом и появилась объективная необходимость её регулирования. Эти процессы привели к трансформации роли налогов в экономической жизни государства, они стали более разносторонними и значимыми в финансовой системе. В настоящее время налоги выступают одним из источников пополнения государственного бюджета, который обеспечивает выполнение целей и задач государства, а также обеспечивает экономическую безопасность страны, которая во многом зависит от эффективной налоговой системы. В 2022 году налоговые поступления составили порядка 45,6 трлн. рублей или 86 процентов консолидированного бюджета РФ [1].

Учитывая происходящие геополитические события проблемы экономической безопасности, стали ещё более актуальными для России, что вызвано противоречивыми явлениями на мировой экономической арене, а также с многочисленными нарушениями в области налогообложения, наличием задолженности у юридических лиц. Налоговые правонарушения ставят под угрозу социальную поддержку населения, систему здравоохранения и образования, развитие научно-технологического потенциала страны, те атрибуты, которые формируют развитое общество. В этой связи исследование тематики налоговых правонарушений представляет особый интерес, поскольку мировой экономический кризис, введение санкций, которые используются как мера политического давления, развитие цифровой экономики ставят перед государством новые вызовы, требующие эффективного использования имеющихся ресурсов, необходимость разработки мероприятий по предупреждению возникновения общественно опасных явлений в области налогообложения с целью соблюдения социальной справедливости [2].

В новых экономических условиях изучение природы налоговых правонарушений и их влияние на экономическую безопасность носит социально значимый характер, требующий выработки адекватных мер на новые глобальные вызовы. В настоящее время отмечается рост штрафных санкций за выявленное налоговое правонарушение, однако, важно уделять внимание не только формированию ответственности за совершённое правонарушение, но и профилактике их возникновения. Кроме того, появление новых экономических условий, определяемых санкциями и развитием цифровых реалий требуют дополнения, уточнения ранее разработанных методик, совершенствования инструментария предупреждения нарушения налогового законодательства, а также дополнения характеристик налоговой преступности. Модернизация существующих механизмов должна способствовать росту экономики, её стабильности и создавать условия противодействия вновь проявившимся угрозам [3].

Изученность проблемы. Изучением вопросов налоговых правонарушении и методикам их поиска занимается много учёных, среди которых можно выделить труды: Оганов А.К. [4], Шекула Е.И. [5], Грошев Я.Д. [6], Семенова Г.Н. [7], Беловицкий К.Б., Рыбакова Е.Д. [8], Толмачев М.Р. [9], Пономарев О.В., Моженко Н.С., Прохорова Н.А., Шичко А.Р. [10], Хасянова Д.Р. [11], Коренюгин В.В., Овсепян Г.М., Сидоренко Е.Н. [12], Гетман И.Б., Шилехин К.Е. [13], Бородаенко Г.В., Нефедова С.В. [14] и многие другие. Вопросами влияния налоговой системы на экономическую безопасность страны занимались такие экономисты как: Баландина Е.В., Пинков А.П., Попов Ю.Д., Рогова Т.Н. [15], Горшукова К.М., Береговская Е.Ю., Чугаева Ю.А. [16], Анофриков С.П., Терре Д.В. [17], Смородина Е.П., Космачев К.А., Лукьянов А.Д. [18], Егорова Е.В., Крынкин А.П. [19], Сеуткина Д.А., Пенчукова Т.А. [20] и т.д.

Целесообразность исследования. За последние два десятилетия вопросам налоговых правонарушений посвящено достаточно много трудов, особый интерес представляют исследования о влиянии правонарушений в области налогообложения на экономическую безопасность страны, поскольку в условиях геополитических вызовов это носит стратегически важный характер, который нуждается в усовершенствовании. Рост доначислений в динамике за 2020-2022 годы показывает, что правонарушений становится больше. За девять месяцев 2023 года доначислений за выявленные правонарушения в области налогообложения выросли на 4 % по сравнению с аналогичным периодом 2022 года, что говорит о необходимости регулярного контроля и значимости исследований в данной сфере. Актуальность данной тематики важна и по причине прямого влияния состояния налоговых поступлений на экономическую безопасность страны, которые помогают государству исполнять его прямые функции: социально-экономическую, правоохранительную, оборонительную. Защита интересов страны на мировой арене возможна только при условии роста экономических показателей и эффективного удовлетворения экономических потребностей, что может осуществляться только при стабильных поступления доходов в бюджет, в том числе в виде налогов [21].

Цель исследования: оценка современного состояния процесса выявления налоговых правонарушений, изучение их места и роли в формировании экономической безопасности страны, определение участников налоговых правоотношений и целей их взаимодействия между собой, а также группировка мероприятий по профилактике и выявлению налоговых правонарушений.

Для реализации названной цели поставлены следующие задачи:

– изучить современные тенденции выявления налоговых правонарушений и их результаты, нормативно-правовое регулирование;

– исследовать современный инструментарий в области налогового контроля, теоретические аспекты возникновения налоговых правонарушений, их природу и виды;

– определить налоговые правонарушения как угрозу экономической безопасности;

– проанализировать существующие мероприятия в формате интерактивных сервисов, которые помогают бороться с налоговыми правонарушениями на уровне государства.

Научная новизна исследования заключается в разработке механизма действия налоговой системы на экономическую безопасность через выявление налоговых правонарушений, формирование целевых установок между участниками налоговых правоотношений и группировка существующих мероприятий по выявлению налоговых правонарушений.

Авторская гипотеза заключается в предположении, что развитие и совершенствование системы противодействия налоговым правонарушениям должно способствовать улучшению состояния экономической безопасности страны.

Объект исследования – налоговые правонарушения как противоправный аспект, причиняющий вред экономической безопасности государства.

Предмет исследования – нормативно–правовые документы в области налогового контроля, теоретические представления о сущности налоговых правонарушений, их видах, влиянии на экономическую безопасность страны, аналитические материалы по данной проблематике.

Методологическая основа исследования. Методологической основой данной статьи выступили общенаучные методы: сравнительный анализ, исследование законодательства о налоговых правонарушениях, анализ, синтез, системный подход к изучению понятия налогового правонарушения и другие. Информационной базой выступили данные органов статистики, информационные обзоры аналитических агентств, обобщение имеющихся теоретических исследований.

Результаты и обсуждение. Понятие налогового правонарушения дано в главе 16 НК РФ, где сказано, что это можно расценивать как несоблюдение норм налогового права лицом, которое имеет возложенные на него действующим законодательством права по уплате налогов. При этом нарушение может быть выражено как в действии, так и бездействии налогоплательщика. В свою очередь как любое противоправное действие (бездействие) налоговое правонарушение подлежит ответственности, ее виды предусмотрены статьёй 106 НК РФ. Перечень налоговых правонарушений достаточно широк, оно может заключаться в несоблюдении порядка регистрации в налоговых органах налогоплательщиком, искажение налоговой базы в следствии не верного отражения в учёте доходов и расходов, несвоевременное представление или не представление отчётности в налоговые органы, неуплата налогов в бюджет и т.д. Вместе с тем важным аспектом экономической и правовой природы налогового правонарушения является основание для признания деяния как противоправного, что выражается квалификации деяния как правонарушения, наличием факта совершения деяния и документального решения налогового органа [22].

Поскольку выявление налоговых правонарушений на прямую связано с работой органов налогового контроля, обозначим их. Самый главный орган налогового контроля – федеральная налоговая служба (ФНС) в лице его структурных подразделений, межрегиональных инспекций и управлений ФНС по регионам РФ.

Помимо ФНС функции налогового контроля возложены на таможенные органы, возглавляемые Таможенным комитетом РФ, но только в отношении определённых налогов (НДС), которые уплачивают при пересечении границы РФ, а также в отношении пошлин, сборов. Функции налогового контроля исполняет Министерство внутренних дел, Федеральное казначейство, Счётная палата, органы президентского контроля, различные финансовые органы, правоохранительные органы, бюджетные комиссии парламента, Социальный фонд РФ, а также органы законодательной и судебной власти. Помимо этого, Министерство финансов РФ разрабатывает план действий в налоговой сфере и координирует его исполнение [23].

Основными нормативными документами в сфере налоговых правонарушений был и остаётся Конституция РФ, НК РФ (глава 16). За подобного рода нарушения предусмотрена административная ответственность, которая предполагает санкции к должностным лицам организации (главный бухгалтер и руководитель), что регулируется Кодексом Российской Федерации об административных правонарушениях (глава 15). Как налоговые, так административные нарушения в области налогообложения при отсутствии должного контроля за ними и мероприятий по их профилактике способны нанести ощутимый ущерб экономической безопасности РФ.

В случае причинения вреда бюджету (крупный и особо крупный) наступает уголовная ответственность, к ней привлекают не организацию, а её должностных лиц, совершивших подобное правонарушение. В случае если ущерб был оценён как крупный, то есть шанс избежать уголовной ответственности при условии, что вся задолженность будет погашена. Вопросы уголовной ответственности регулируются Уголовным кодексом РФ. Этот вид правонарушений особенно опасен для экономической безопасности страны своими размерами в денежном эквиваленте.

Большая часть правонарушений выявляется в процессе проведения налоговых проверок. Налоговые проверки могут быть камеральными, когда проверка проводится по месту нахождения налогового органа и выездными, когда проверка проходит на территории налогоплательщика.

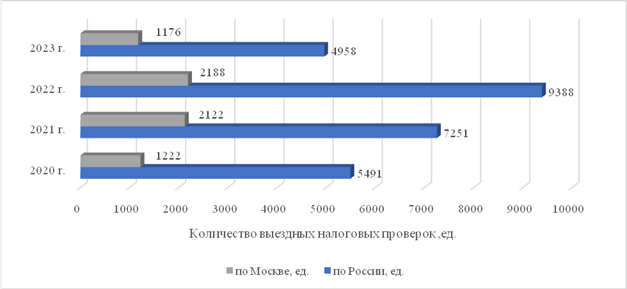

Наиболее весомые денежные санкции, как правило, выявляются в процессе проведения именно выездных налоговых проверок, поскольку у инспекторов есть возможность проверить отчётность и иную документацию в части налогов более глубоко и досконально, поскольку в рамках такой проверки предусмотрены документальные запросы у налогоплательщика. По данным официального сайта ФНС РФ за 2023 год было проведено около 5000 выездных налоговых проверок, при этом как результативные были отмечены 4815 проверок. А вот непосредственно случаев проведения налоговых проверок зафиксировано на 47 % меньше, чем в 2022 году. В Москве было проверено на 46 процентов меньше предприятий, чем в 2022 году, что составило 1176 случаев, зато 1141 проверка позволила пополнить бюджет за счёт выставленных штрафных санкций (рис.1).

Рисунок 1 – Количество выездных налоговых проверок организаций в РФ за 2020 – 2023 гг. (составлено автором по [23])

Камеральных налоговых проверок (КНП) за 2023 год проведено 7 699 679 единиц, а по их результатам в бюджет было начислено 26 397 290 тыс. рублей. Положительным моментом является тот факт, что за девять месяцев 2023 года увеличились поступления от налогоплательщиков на добровольной основе (особенно по НДС) после аналитических бесед с разъяснением необходимости исполнения законодательства, сумма таких доплат составила 158 млрд. рублей, что выше на 15 % по сравнению с аналогичным периодом 2022 года (табл.1). Важно отметить, что повышение доплат осуществляется главным образом за счёт организаций, где пренебрегают профилактикой налоговых рисков [23].

Таблица 1 – Сравнение общего числа доначислений по итогам проведения КНП и ВНП, млрд. рублей (составлено автором по [4])

|

Показатель

|

2018 г.

|

2019 г.

|

2020 г.

|

2021 г.

|

2022 г.

|

Темп роста, %

|

|

Сумма доначислений налогов по итогам КНП, млрд. руб.

|

36,1

|

21,5

|

35,2

|

64,7

|

66,5

|

184,2

|

|

Общая сумма доначислений по итогам КНП, млрд. руб.

|

55,1

|

37,7

|

52,5

|

90,4

|

94,5

|

171,5

|

|

Сумма доначислений налогов по итогам ВНП, млрд. руб.

|

217,1

|

210,9

|

136,2

|

253,5

|

448,8

|

206,7

|

|

Общая сумма доначислений по итогам ВНП, млрд. руб.

|

307

|

299,4

|

196,9

|

378,6

|

685,7

|

223,4

|

За девять месяцев 2023 года выросло число налоговых преступлений, около 34 %. Между тем, специалисты в области налогообложения разделяют между собой понятия налогового преступления и правонарушения. Балдин Д.А. отмечает, что неналоговые правонарушения могут быть разделены на два вида: собственно, сами правонарушения по налогам и налоговые преступления. Но понятию налогового преступления свойственны помимо всего прочего такие качества как: общественная опасность, размер ущерба, виновное лицо, последствия привлечения к ответственности. Если хоть одна характеристика отсутствует, то тогда это действие/бездействие считается правонарушением. Поэтому налоговое преступление расценивается как общественно опасное делание, противоречащее УК РФ и посягающее на финансовую безопасность страны в сфере налогов. Налоговое преступление всегда содержит в себе и правонарушение, но эти понятия не тождественны и их отличает друг от друга в большей степени общественная опасность. По данным Следственного комитета РФ ежегодно бюджет теряет порядка 58 млрд. рублей из-за налоговых преступлений. Отличительной чертой налогового преступления является тот факт, что оно совершается чаще всего группой лиц: руководителем, главным бухгалтером, рядовым бухгалтером. Однако, несмотря на отличия этих двух понятий оба этих вида противоправных действий представляет угрозу эконмической безопасности страны и формируют негативные последствия. В 2023 году был увеличено пороговое значение понятия крупного и особо крупного ущерба по налоговым преступлениям, так, за уклонение от уплаты налогов сумма в 15 – 34 млн. рублей считается крупной, а сумма в 45 – 100 млн. рублей особо крупной [25].

Лобов С.Р., Гварлиани Т.Е. в своём исследовании представили декомпозицию функциональной модели обеспечение налоговой безопасности региона, однако, в ней не выделено как это влияет на экономическую безопасность и большую упор в ней сделан на формирование налоговой безопасности региона, а не федерации [26].

Безпалов В.В., Жариков Р.В. и Горина Т.В. в своих трудах большее внимание уделяют методам оценки функционирования налоговой системы и ее и показателям [27].

В своих исследованиях Хоружий Л.И., Катков Ю.И. и Хоружий В.И. разработали механизм обеспечения налоговой безопасности хозяйствующего субъекта, но по отношению к макроэкономическим процессам он может быть применим [28].

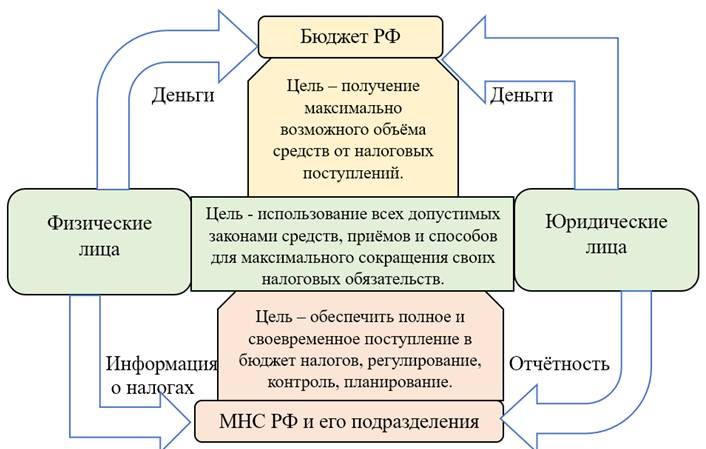

Рисунок 2 – Механизм действия налоговой системы на экономическую безопасность через выявление налоговых правонарушений

Источник: составлено автором

Рисунок 2 наглядно показывает степень влияния и роль налогов в обеспечении экономической безопасности страны. Вся налоговая систем с её элементами нацелена на повышение экономической безопасности, что выражается в тех возможностях, которые она обеспечивает. Однако, если налоговая система работает со сбоями, не в полной мере, выполняя свои функции, то возникают угрозы, которые могут привести к негативным последствиям в виде роста налоговых правонарушений, что выражается сокращением поступлений в бюджет страны, снижением производства, ростом инфляции, активности бизнеса и многих других вредоносных для экономики явлений.

Природа налоговых правонарушений тесно связано с её участниками, ведь именно из-за конфликта интересов возникло данное понятие. С одной стороны стоят налоговые органы и органы, вовлечённые в соблюдение налогового законодательства, цель которых – обеспечить поступление налоговых платежей в бюджет в полном объёме и в срок, обозначенный налоговым законом, с дугой стороны – организации и физические лица, среди которых не все являются образцовыми налогоплательщиками, в результате чего возникает налоговое правонарушение, которое, безусловно, может быть совершено не всегда со злым умыслом, а по неосторожности, но согласно закона все равно расценивается как правонарушение. Непосредственными участниками налоговых правонарушений выступают физические лица, которые могут быть представлены гражданами страны, лицами без гражданства, иностранными гражданами, проживающими на территории РФ и также обязанными платить налоги, а также лица с двойным гражданством. Более весомая категория налоговых правонарушений — это юридические лица, именно на их долю приходится большая часть конфликтов с законом и возникновением налоговых правонарушений. В эту категорию входят государственные органы, юридические лица (коммерческие и некоммерческие). Все взаимодействия с налоговой системой выражаются в регулярной сдаче налоговой и бухгалтерской отчётности в налоговую инспекцию [29]. На основании сформированной отчётности налогоплательщики осуществляют платежи в бюджет, только посредством разных инструментов. Рассмотрев виды участников налоговых правоотношений, автор предлагает механизм взаимодействия участников в области налоговых правонарушений (рис.3), в котором ключевую роль играет постановка цели каждого из участников.

Рисунок 3 – Участники налоговых правонарушений, их цели и взаимодействие между собой

Источник: составлено автором

Очень часто конфликт интересов возникает именно из-за разного понимания собственных целей. В настоящее время стало очень популярным и распространённым налоговое планирование, которое налоговая понимает как попытка ухода от налогов, а организации как возможность законными способами сократить сумму налогов. Важно отметить, что действительно иногда налоговое планирование из-за неграмотных решений может привести к нарушению норм налогового законодательства, поэтому к разного схемам важно подходить с хорошим знанием законов, чтобы не платить потом штрафы за неправомерные действия.

Из имеющихся разновидностей экономической безопасности именно финансовая безопасность, куда входит и налоговая безопасность, несёт в себе большие финансовые потери посредством возникновения налоговых правонарушений, влекущих недополучение денежных средств в бюджет.

Исходя из всего вышеизложенного в данной статье, можно утверждать, что налоговые правонарушения представляют собой угрозу для функционирования всех элементов налоговой системы, а значит оказывают влияние на всю экономику в целом, следовательно, нуждаются в глубоком, всестороннем анализе и контроле.

Таблица 2 – Преступления экономической направленности за период 2019- 2022 годы, ед. (составлено автором по [30])

|

Показатель

|

2019 г.

|

2020 г.

|

2021 г.

|

2022 г.

|

|

Экономические преступления, ед.-всего:

|

107 314

|

112 445

|

108 754

|

105 087

|

|

из них налогового характера

|

6 205

|

9 041

|

9 283

|

8 654

|

Регулирование вопросов экономической безопасности в РФ основывается на Стратегии экономической безопасности Российской Федерации на период до 2030 года, утверждённой Указом Президента России от 13.05.2017 г. В данном документе отмечены основные вызовы и угрозы на современном этапе развития нашей страны и одна из них — это низкие темпы роста нашей экономики, что может быть спровоцировано в том числе и налоговыми правонарушениями, которые препятствуют полному и своевременному пополнению бюджета страны [31].

В это связи представляется необходимым проанализировать состав мероприятий, которые на данный момент действуют в РФ для предотвращения возникновения налоговых правонарушений.

Ритман Э.А. условно разбил все мероприятия, направленные на противодействие налоговым нарушениям и преступлением на три блока: экономический, управленческий и правовой [33]. Однако по мнению автора в данной методике учитываются моменты, которые и так должны соблюдаться законодательством и являются обязанностью налогоплательщика, так, в правовом блоке предусмотрено создание равных условий для налогоплательщиков, но эта обязанность со стороны налоговых органов уже предусмотрена НК РФ.

Соколов И.А. полагает, что одним из провоцирующих факторов является нестабильность налогового законодательства, что выражается частыми дополнениями и изменениями в области налогового права, а НК РФ порой содержит расплывчатые положения, требующие пояснений [34].

Таблица 3 – Мероприятия по профилактике и выявлению налоговых правонарушений в РФ (по состоянию на 01.03.2024 г.)

|

Группировка мероприятий

|

Инструменты для осуществления

мероприятия

|

Суть профилактики

|

|

Цифровизация

налоговых проверок

|

АИС

«Налог-3»

|

Проверка

налогоплательщика в цифровом формате по необоснованному занижению сумм

налогов

|

|

ПК

«АСК НДС-2»

|

Автоматизация

камеральных проверок по НДС посредством мониторинга пути товара

| |

|

Информационные

ресурсы для налогоплательщика (юридического лица)

|

Ресурс

«Риски бизнеса: проверь себя и контрагента»

|

Получение

сведений о партнёрах

|

|

Программа

контрагентов «Прозрачный бизнес»

|

Проверка

контрагентов в целях профилактики негативных последствий

| |

|

Онлайн-сервис

«Налоговый калькулятор по расчёту налоговой нагрузки»

|

Возможность

оценки налоговых рисков и проведения выездной проверки

| |

|

Онлайн-сервис

«Личный кабинет юридического лица»

|

Позволяет

поучить информацию о налогах и страховых взносах

| |

|

|

Онлайн-сервис

«Подача заявки на государственную регистрацию индивидуальных предпринимателей

и юридических лиц»

|

Помогает

сформировать пакет документов для открытия бизнеса

|

|

Информационные

ресурсы для налогоплательщика (юридического лица)

|

Онлайн-сервис

«Обратиться в ФНС России»

|

Даёт

возможность обратиться в налоговую с любым вопросом

|

|

Онлайн-сервис

«Узнать о жалобе»

|

Даёт

информацию о состоянии рассмотрении ранее поданной жалобы

| |

|

Онлайн-запись

на приём в налоговый орган

|

Позволяет

записать лицам в налоговую на определённый день и время

| |

|

Онлайн-сервис

Адрес и платёжные реквизиты Вашей инспекции

|

Позволяет

получить информацию к какой налоговой принадлежит налогоплательщик

| |

|

Онлайн-сервис

Справочная информация о ставках и льготах по имущественным налогам

|

Позволяет

получить информацию по НДФЛ, земельному, транспортному налогах и налогу на

имущество

| |

|

Информационные

ресурсы для налогоплательщика (физического лица)

|

Онлайн-сервис

«Заплати налоги»

|

Сервис

по формированию платёжек по налогам для физических лиц

|

|

Онлайн-сервис

Узнай ИНН

|

Позволяют

узнать свой ИНН

| |

|

Онлайн-сервис

Подача заявления физического лица о постановке на учёт.

|

Даёт

возможность встать на налоговый учёт

| |

|

Онлайн-сервис

Создай свой бизнес

|

Изложен

порядок создания организации и выбора режима налогообложения

| |

|

Межведомственное

взаимодействие

|

Совместная

работа и обмен информацией с другими ведомствами

|

Снижение

налоговой задолженности

|

|

Кадровые

реформы

|

Обучение,

реформа структуры налоговых органов

|

Перераспределение

функций для кадрового усиления

|

|

Повышение

финансовой грамотности населения

|

Уроки

в школах, открытые лекции, онлайн-сервисы

|

Формирование

роли осознанного налогоплательщика

|

|

Проведение

личных бесед

|

Опрос,

допрос, наблюдение, встречная проверка

|

Побуждение

к оплате штрафных санкций и устранения налоговых правонарушений

|

|

Повышение

величины штрафных санкций

|

Нормативно–правовые

акты в области налогового права

|

Повышение

осознания финансовых последствий за налоговые правонарушения

|

В настоящее время налоговая служба даёт возможность налогоплательщикам в целях профилактики налоговых правонарушений, вызванных незнанием той или иной информации, найти нужные сведения, поучить полный ответ на интересующий вопрос. На сайте ФНС РФ существует порядка 70 интерактивных сервисов, которые сгруппированы по определённой тематике, среди которых: Электронный документооборот, Регистрация бизнеса, Налоговые калькуляторы, Обратная связь, Международное налогообложение и т.д.

Сама налоговая инспекция также не стоит на месте и происходят кадровые реформы, так, в Санкт-Петербурге в 2022 году отдельно была создана инспекция, которая уполномочена заниматься только проведением выездных налоговых проверок.

Заключение. Природа налогового правонарушения такова, что оно возникает в том случае, когда налогоплательщик достаточно уверен в безнаказанности собственных незаконных действий, а величина штрафа не высока, что побуждает к совершению противоправных действий, угрожающих финансовой безопасности. Отсюда можно сделать вполне закономерный вывод, чтобы пресечь возникновение налоговых нарушений необходимо сделать контроль более глубоким, а штрафные санкции увеличить [35].

Вопросы предупреждения и выявления налоговых правонарушений в условиях геополитического кризиса являются первостепенными и важными, поскольку формируют угрозы и риски для формирования технологического суверенитета и экономической безопасности. Налоговые правонарушения своим существованием ставят под угрозу все экономические процессы в стране, препятствуют эффективному бюджетном распределению средств и финансирование государственных программ. Суть профилактики налоговых правонарушений состоит в том, чтобы минимизировать ущерб от этих противоправных действий, своевременно выявлять нарушения, а также формировать в обществе портрет сознательного налогоплательщика, который выполняет обязанности, возложенные на него НК РФ.

Источники:

2. Бакирова Р.Р., Губайдуллин Б.Ф., Хазиахметов Р.А., Шеина А.Ю. Современные тенденции налогового администрирования в Российской Федерации // Экономика, предпринимательство и право. – 2020. – № 2. – c. 459-470. – doi: 10.18334/epp.10.2.41570.

3. Левшукова О.А., Коровин Д.А., Карабаева А.С. Актуальные проблемы выявления налоговых правонарушений и пути их решения // Вестник Академии знаний. – 2021. – № 3(44). – c. 279-284.

4. Оганов А.К. Анализ налоговых правонарушений в России 2020-2023 гг // Актуальные исследования. – 2023. – № 48 (178).

5. Шекула Е.И. Сравнительный анализ налоговых правонарушений, налоговых преступлений и административных правонарушений, направленных против налоговой системы // Молодой учёный. – 2021. – № 48 (390). – c. 381-384.

6. Грошев Я.Д. Характеристика налоговых правонарушений и меры юридической ответственности за налоговые правонарушения // Человек. Социум. Общество. – 2022. – № 14. – c. 149-151.

7. Семенова Г.Н. Налоговый контроль и ответственность за совершение налоговых правонарушений // Вестник Московского государственного областного университета. Серия: Экономика. – 2021. – № 1. – c. 133-144.

8. Беловицкий К.Б., Рыбакова Е.Д. Влияние цифровой трансформации налогового контроля на выявление налоговых преступлений и правонарушений // Экономика и предпринимательство. – 2023. – № 1(150). – c. 1049-1052.

9. Толмачев М.Р. Роль налогового контроля в предупреждении налоговых правонарушений // Научный аспект. – 2023. – № 2. – c. 56-60.

10. Пономарев О.В., Моженко Н.С., Прохорова Н.А., Шичко А.Р. Налоговые преступления и налоговые правонарушения: вопросы разграничения, проблемы выявления // Nternational Law Journal. – 2023. – № 4. – c. 126-130.

11. Хасянова Д.Р. Налоговый контроль как инструмент предупреждения налоговых правонарушений // Инновации. Наука. Образование. – 2022. – № 53. – c. 409-419.

12. Коренюгин В.В., Овсепян Г.М., Сидоренко Е.Н. Налоговые правонарушения и налоговые преступления в режиме цифровой экономики // Юрист-Правоведъ. – 2020. – № 3(94). – c. 15-21.

13. Гетман И.Б., Шилехин К.Е. Налоговое правонарушение: сущность и виды // Вопросы российского и международного права. – 2023. – № 9-1. – c. 149-157.

14. Бородаенко Г.В., Нефедова С.В. Экономические правонарушения в бухгалтерском и налоговом учёте и методы их выявления // Вести научных достижений. Экономика и право. – 2020. – № 5. – c. 212-214.

15. Баландина Е.В., Пинков А.П., Попов Ю.Д., Рогова Т.Н. Перераспределительная функция налогов в обеспечении экономической безопасности: оценка и мониторинг // Экономика и предпринимательство. – 2020. – № 6(119). – c. 96-100.

16. Горшукова К.М., Береговская Е.Ю., Чугаева Ю.А. Уклонение от уплаты налогов в АПК как угроза экономической безопасности страны // Актуальные научные исследования в современном мире. – 2020. – № 6-9 (62). – c. 46-49.

17. Анофриков С.П., Терре Д.В. Роль налогов в обеспечении экономической безопасности региона // Сибирская финансовая школа. – 2021. – № 3 (143). – c. 63-68.

18. Смородина Е.П., Космачев К.А., Лукьянов А.Д. Уклонение от уплаты налогов как угроза экономической безопасности государства // Цифровая и отраслевая экономика. – 2022. – № 2 (27). – c. 76-81.

19. Егорова Е.В., Крынкин А.П. Налоги и налоговая политика как фактор обеспечения экономической безопасности России // Мировая экономика: проблемы безопасности. – 2023. – № 2. – c. 53-56.

20. Сеуткина Д.А., Пенчукова Т.А. Влияние уклонения от уплаты налогов на экономическую безопасность государства // Российский экономический интернет-журнал. – 2023. – № 2. – c. 48.

21. Татаринцева Е. Е. Роль налогов в обеспечении экономической безопасности государства // Актуальные исследования. – 2023. – № 32 (162). – c. 104-106.

22. Налоговые правонарушения и ответственность за их совершение. Клерк.ру. [Электронный ресурс]. URL: https://www.klerk.ru/buh/articles/488525/ (дата обращения: 01.03.2024).

23. Васюченкова Л.В. О составе субъектов налогового контроля // Российское предпринимательство. – 2008. – № 3. – c. 176-179.

24. Налоговый контроль в цифрах и фактах. Статистика ФНС и бюджета 2023-2024. ПравовестАудит. [Электронный ресурс]. URL: https://pravovest-audit.ru/nashi-statii-nalogi-i-buhuchet/nalogovaya-realnost-v-tsifrakh-i-faktakh/?ysclid=ltaarobqgb485344088 (дата обращения: 02.03.2024).

25. Балдин Д.А. Налоговые преступления. Правовая гарантия. 2023. [Электронный ресурс]. URL: https://sibadvokat.ru/statiy/nalogovye-prestuplenija (дата обращения: 03.03.2024).

26. Лобов С.Р., Гварлиани Т.Е. Формирование экономического механизма обеспечения налоговой безопасности // Вестник СГУТиКД. – 2011. – № 3(17). – c. 77-80.

27. Безпалов В.В., Жариков Р.В., Горина Т.В. Налоговая система как механизм повышения уровня национальной экономической безопасности Российской Федерации // Научное обозрение. Экономические науки. – 2020. – № 4. – c. 31-40.

28. Хоружий Л.И., Катков Ю.И., Хоружий В.И. Обеспечение налоговой безопасности российских организаций // Вестник профессиональных бухгалтеров. – 2016. – № 6.

29. Арсланбекова А.З. Характеристика субъектов налоговых правонарушений // Вестник Дагестанского государственного университета. – 2006. – № 2. – c. 69 – 73.

30. Сеуткина Д.А., Пенчукова Т.А. Влияние уклонения от уплаты налогов на экономическую безопасность государства // Российский экономический интернет-журнал. – 2023. – № 2. – c. 48.

31. Сенков В.А., Домничев Д.Ю., Карп М.В., Бардина И.В. Теоретические основы недобросовестной конкуренции как угрозы экономической безопасности // Экономическая безопасность. – 2024. – № 1. – c. 109-122. – doi: 10.18334/ecsec.7.1.120183.

32. Пронина В. С. Меры по предотвращению налоговых правонарушений // Молодой учёный. – 2023. – № 44 (491). – c. 260-262.

33. Ритман Э. А. Проблемы совершенствования системы предупреждения и противодействия налоговым правонарушениям и преступлениям // Известия Российского государственного педагогического университета им. А.И. Герцена. – 2008. – № 65. – c. 277-282.

34. Соколов И.А. Меры по предупреждению налоговых преступлений // Аллея науки. – 2019. – № 2(29). – p. 668-674.

35. Антипина Д.П. Основные направления для совершенствования налогового контроля в Российской Федерации // Вестник евразийской науки. – 2022. – № 1. – c. 39.

Страница обновлена: 26.12.2025 в 15:44:53

Download PDF | Downloads: 89

Tax violations as a threat to the economic security of the country

Golova E.E.Journal paper

Journal of Economics, Entrepreneurship and Law

Volume 14, Number 5 (May 2024)

Abstract:

Security issues are currently of great importance, which is justified by the contradictory circumstances on the world stage and the threats that our country faces. The concept of economic and financial security is directly related to many of the functions that the state provides for its own citizens. Tax violations, by their very nature, jeopardize budget revenues, which are used to finance all spheres of social life. In this article, the author attempts to link the concept of tax violations with economic security, to assess their mutual impact and to formulate objectives between the participants of tax relations, which may lead to violations in this area. It is difficult to overestimate the importance of the impact of tax revenues on the budget. The state takes many measures aimed at such violations, which served as a prerequisite for grouping existing measures in the article. The author analyzes the statistics of tax violations in recent years. The article draws conclusions about the necessity of constant prevention of this phenomenon and formation of a portrait of a conscious taxpayer in society.

Keywords: tax violation, economic security, tax, tax control, liability

JEL-classification: F52, H56, H12

References:

Anofrikov S.P., Terre D.V. (2021). Rol nalogov v obespechenii ekonomicheskoy bezopasnosti regiona [The role of taxes in the formation of the economic security of the region]. Siberian Financial School. (3 (143)). 63-68. (in Russian).

Antipina D.P. (2022). Osnovnye napravleniya dlya sovershenstvovaniya nalogovogo kontrolya v Rossiyskoy Federatsii [The main directions for improving tax control in the Russian Federation]. Vestnik evraziyskoy nauki. (1). 39. (in Russian).

Arslanbekova A.Z. (2006). Kharakteristika subektov nalogovyh pravonarusheniy [Characteristics of subjects of tax offenses]. Bulletin of the Dagestan State University. (2). 69 – 73. (in Russian).

Bakirova R.R., Gubaydullin B.F., Khaziakhmetov R.A., Sheina A.Yu. (2020). Sovremennye tendentsii nalogovogo administrirovaniya v Rossiyskoy Federatsii [Modern trends in tax administration in the Russian Federation]. Journal of Economics, Entrepreneurship and Law. 10 (2). 459-470. (in Russian). doi: 10.18334/epp.10.2.41570.

Balandina E.V., Pinkov A.P., Popov Yu.D., Rogova T.N. (2020). Pereraspredelitelnaya funktsiya nalogov v obespechenii ekonomicheskoy bezopasnosti: otsenka i monitoring [The redistributive function of taxes in ensuring economic security: assessment and monitoring]. Journal of Economy and Entrepreneurship. (6(119)). 96-100. (in Russian).

Belovitskiy K.B., Rybakova E.D. (2023). Vliyanie tsifrovoy transformatsii nalogovogo kontrolya na vyyavlenie nalogovyh prestupleniy i pravonarusheniy [The impact of digital transformation of tax control on the detection of tax crimes and offenses]. Journal of Economy and Entrepreneurship. (1(150)). 1049-1052. (in Russian).

Bezpalov V.V., Zharikov R.V., Gorina T.V. (2020). Nalogovaya sistema kak mekhanizm povysheniya urovnya natsionalnoy ekonomicheskoy bezopasnosti Rossiyskoy Federatsii [The tax system as a mechanism of increasing the level of national economic security of the Russian Federation]. Scientific review. Economic sciences. (4). 31-40. (in Russian).

Borodaenko G.V., Nefedova S.V. (2020). Ekonomicheskie pravonarusheniya v bukhgalterskom i nalogovom uchyote i metody ikh vyyavleniya [Economic offenses in accounting and tax accounting and methods of their detection]. Vesti nauchnyh dostizheniy. Ekonomika i pravo. (5). 212-214. (in Russian).

Egorova E.V., Krynkin A.P. (2023). Nalogi i nalogovaya politika kak faktor obespecheniya ekonomicheskoy bezopasnosti Rossii [Taxes and tax Policy as a factor in ensuring Russia's economic security]. Mirovaya ekonomika: problemy bezopasnosti. (2). 53-56. (in Russian).

Getman I.B., Shilekhin K.E. (2023). Nalogovoe pravonarushenie: sushchnost i vidy [Tax offense: the essence and types]. Voprosy rossiyskogo i mezhdunarodnogo prava. (9-1). 149-157. (in Russian).

Gorshukova K.M., Beregovskaya E.Yu., Chugaeva Yu.A. (2020). Uklonenie ot uplaty nalogov v APK kak ugroza ekonomicheskoy bezopasnosti strany [Tax evasion in the agricultural sector as a threat to the country's economic security]. Aktualnye nauchnye issledovaniya v sovremennom mire. (6-9 (62)). 46-49. (in Russian).

Groshev Ya.D. (2022). Kharakteristika nalogovyh pravonarusheniy i mery yuridicheskoy otvetstvennosti za nalogovye pravonarusheniya [Characteristics of tax offenses and measures of legal responsibility for tax offenses]. Chelovek. Sotsium. Obschestvo. (14). 149-151. (in Russian).

Khasyanova D.R. (2022). Nalogovyy kontrol kak instrument preduprezhdeniya nalogovyh pravonarusheniy [Tax control as a tool for preventing tax offenses]. Innovatsii. Nauka. Obrazovanie. (53). 409-419. (in Russian).

Khoruzhiy L.I., Katkov Yu.I., Khoruzhiy V.I. (2016). Obespechenie nalogovoy bezopasnosti rossiyskikh organizatsiy [Ensuring tax security of Russian organizations]. Vestnik professionalnyh bukhgalterov. (6). (in Russian).

Korenyugin V.V., Ovsepyan G.M., Sidorenko E.N. (2020). Nalogovye pravonarusheniya i nalogovye prestupleniya v rezhime tsifrovoy ekonomiki [Tax offenses and tax crimes in digital economy]. Yurist-Pravoved. (3(94)). 15-21. (in Russian).

Lev M.Yu., Bolonin A.I., Leschenko Yu.G. (2022). Nalogovoe administrirovanie kak mekhanizm ukrepleniya ekonomicheskoy bezopasnosti nalogovoy sistemy gosudarstva [Tax administration as a mechanism for strengthening the tax system economic security]. Economic security. 5 (2). 525-546. (in Russian). doi: 10.18334/ecsec.5.2.114626.

Levshukova O.A., Korovin D.A., Karabaeva A.S. (2021). Aktualnye problemy vyyavleniya nalogovyh pravonarusheniy i puti ikh resheniya [Actual problems of identifying tax offenses and ways to solve them]. Vestnik Akademii znaniy. (3(44)). 279-284. (in Russian).

Lobov S.R., Gvarliani T.E. (2011). Formirovanie ekonomicheskogo mekhanizma obespecheniya nalogovoy bezopasnosti [Tax security economic mechanism creation]. «Sochi Journal of Economy». (3(17)). 77-80. (in Russian).

Oganov A.K. (2023). Analiz nalogovyh pravonarusheniy v Rossii 2020-2023 gg [Analysis of tax offenses in Russia 2020-2023]. Aktualnye issledovaniya. (48 (178)). (in Russian).

Ponomarev O.V., Mozhenko N.S., Prokhorova N.A., Shichko A.R. (2023). Nalogovye prestupleniya i nalogovye pravonarusheniya: voprosy razgranicheniya, problemy vyyavleniya [Tax crimes and tax offences: issues of differentiation, problems of detection]. Nternational Law Journal. (4). 126-130. (in Russian).

Pronina V. S. (2023). Mery po predotvrashcheniyu nalogovyh pravonarusheniy [Measures to prevent tax violations]. The young scientist. (44 (491)). 260-262. (in Russian).

Ritman E. A. (2008). Problemy sovershenstvovaniya sistemy preduprezhdeniya i protivodeystviya nalogovym pravonarusheniyam i prestupleniyam [Perfection of the system of prevention and counteraction to tax offences and crimes]. Izvestia: Herzen University Journal of Humanities & Science. (65). 277-282. (in Russian).

Semenova G.N. (2021). Nalogovyy kontrol i otvetstvennost za sovershenie nalogovyh pravonarusheniy [Tax control and liability for committing tax offenses]. Bulletin of the Moscow State Regional University. series: economics. (1). 133-144. (in Russian).

Senkov V.A., Domnichev D.Yu., Karp M.V., Bardina I.V. (2024). Teoreticheskie osnovy nedobrosovestnoy konkurentsii kak ugrozy ekonomicheskoy bezopasnosti [Theoretical foundations of unfair competition as a threat to economic security]. Economic security. 7 (1). 109-122. (in Russian). doi: 10.18334/ecsec.7.1.120183.

Seutkina D.A., Penchukova T.A. (2023). Vliyanie ukloneniya ot uplaty nalogov na ekonomicheskuyu bezopasnost gosudarstva [The impact of tax evasion on the economic security of the state]. Russian economic online journal. (2). 48. (in Russian).

Seutkina D.A., Penchukova T.A. (2023). Vliyanie ukloneniya ot uplaty nalogov na ekonomicheskuyu bezopasnost gosudarstva [The impact of tax evasion on the economic security of the state]. Russian economic online journal. (2). 48. (in Russian).

Shekula E.I. (2021). Sravnitelnyy analiz nalogovyh pravonarusheniy, nalogovyh prestupleniy i administrativnyh pravonarusheniy, napravlennyh protiv nalogovoy sistemy [Comparative analysis of tax offenses, tax crimes and administrative offenses against the tax system]. The young scientist. (48 (390)). 381-384. (in Russian).

Smorodina E.P., Kosmachev K.A., Lukyanov A.D. (2022). Uklonenie ot uplaty nalogov kak ugroza ekonomicheskoy bezopasnosti gosudarstva [Tax evasion as a threat to the economic security of the state]. Tsifrovaya i otraslevaya ekonomika. (2 (27)). 76-81. (in Russian).

Sokolov I.A. (2019). Mery po preduprezhdeniyu nalogovyh prestupleniy Alley of Science. (2(29)). 668-674.

Tatarintseva E. E. (2023). Rol nalogov v obespechenii ekonomicheskoy bezopasnosti gosudarstva [The role of taxes in ensuring the economic security of the state]. Aktualnye issledovaniya. (32 (162)). 104-106. (in Russian).

Tolmachev M.R. (2023). Rol nalogovogo kontrolya v preduprezhdenii nalogovyh pravonarusheniy [The role of tax control in the prevention of tax offenses]. Nauchnyy aspekt. (2). 56-60. (in Russian).

Vasyuchenkova L.V. (2008). O sostave subektov nalogovogo kontrolya [The body of tax control authorities]. Russian Journal of Entrepreneurship. (3). 176-179. (in Russian).