Преступления экономической направленности в кредитной сфере как объект исследования теневой экономики государства

Коноваленко С.А.1![]() , Трофимов М.Н.1

, Трофимов М.Н.1![]()

1 Рязанский филиал федерального государственного казенного образовательного учреждения высшего образования «Московский университет Министерства внутренних дел Российской Федерации имени В.Я. Кикотя», Россия, Рязань

Скачать PDF | Загрузок: 83 | Цитирований: 9

Статья в журнале

Теневая экономика (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 6, Номер 1 (Январь-март 2022)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=49827119

Цитирований: 9 по состоянию на 30.01.2024

Аннотация:

Банковская сфера имеет огромное значение для эффективного осуществления денежно-кредитной политики, от стабильного функционирования кредитных организаций зависят темпы социально-экономического развития экономики, появлению дополнительных возможностей хозяйствующих субъектов по привлечению финансовых средств, в связи с чем обеспечение экономической безопасности банковской деятельности является первостепенной задачей. Вместе с тем, банковская система подвержена многочисленным угрозам, главными из которых являются преступления экономической направленности, в связи с этим повышается значимость их анализа, а также разработки мероприятий по нейтрализации данных противоправных деяний с позиции противодействия теневому сектору финансово-кредитной системы, чем и обусловлена актуальность данной научной статьи.

Целью научной статьи является проведение анализа схем и механизмов совершения преступлений и правонарушений экономической направленности в финансово-кредитной сфере.

Основными методами исследования, использованными при написании работы, явились общенаучные методы индукции и дедукции, метод теоретического системного анализа, монографический (описательный) метод.

Результаты. Авторами были рассмотрены наиболее типичные схемы и механизмы совершения преступлений экономической направленности в кредитно-финансовой сфере, проведен анализ эффективности выявления подобных правонарушений следственными органами.

Заключение. По результатам исследования авторы пришли к мнению о необходимости повышения эффективности проведения мероприятий профилактической направленности, выявления и раскрытия преступлений в кредитной сфере, с учетом консолидации усилий всех надзорных и регулирующих органов в данной сфере деятельности.

Ключевые слова: теневая экономика, банковская система, финансово-кредитная система, преступления экономической направленности

JEL-классификация: E26, O17, G21

Введение

Преступления в сфере экономической деятельности размещены в главе 22 УК РФ (Уголовный кодекс). Диспозиции статей данной главы направлены в первую очередь на защиту предпринимательской деятельности, охрану финансовых операций и сделок, соблюдение прав участников потребительского рынка, защиту таможенных и фискальных отношений, установленных в Российской Федерации [1] (Gadzhiev, Gazimagomedov, Doronin et al., 2021).

Исходя из принятой в теории уголовного права классификации по направлениям правонарушений в финансово-кредитной сфере, их можно разделить на следующие группы:

1) преступления в сфере предпринимательской деятельности (ст. 169–175, 185.5 УК РФ);

2) преступления против интересов инвесторов и кредиторов (ст. 177, 195–197 УК РФ) [2] (Nikolaeva, 2014);

3) преступления в сфере финансово-хозяйственной деятельности и соблюдения добросовестной конкуренции (ст. 178–180, 183, 184 УК РФ);

4) преступления в кредитно-финансовой сфере (ст. 159.1, 159.3, 159.5, 176 ст. 185–185.4, 185.6, 186, 187, 191–193.1. УК РФ);

5) преступления в сфере нарушения таможенного законодательства и внешнеэкономической деятельности (ст. 189, 190, 194, 200.1 УК РФ);

6) преступления в сфере потребительского рынка (ст. 181 УК РФ) [3] (Gaag, 2014).

Отдельно ряд специалистов выделяют налоговые составы преступлений и правонарушений в структуре финансово-кредитной системы (ст. 198–199.1, 199.3, 199.4 УК РФ).

По значимости преступлений и их влиянию на состояние теневой экономики можно ранжировать экономические преступления в банковской сфере следующим образом:

1. Изготовление, хранение, перевозка или сбыт поддельных денег или ценных бумаг (ст. 186 УК РФ).

2. Мошенничество (ст. 159 УК РФ).

В целях наиболее полного и всестороннего исследования считаем целесообразным выделить некоторые виды преступных посягательств, сопряженных с правонарушениями при получении кредита через банковскую сферу:

1) предоставление кредита фиктивным лицам по поддельным документам;

2) введение в заблуждение потенциальными ссудозаемщиками банковских служащих путем:

– использования специально созданных для хищения кредитных средств фиктивных предприятий, фирм-однодневок (учредители и руководители такого предприятия присваивают полученный кредит и скрываются от кредиторов, фирма «исчезает») [4] (Shalaev, Drozhzhakova, Khomutova, 2018).

3. Незаконное получение кредита (ст. 176 УК РФ).

Законодательно установлена уголовная ответственность за незаконное получение кредита – статья 176 УК РФ. Выделяют четыре вида таких преступных деяний:

1) получение индивидуальным предпринимателем или руководителем организации кредита путем предоставления банку заведомо ложных сведений о финансовом состоянии экономического субъекта, если это деяние причинило крупный ущерб;

2) получение индивидуальным предпринимателем или руководителем организации льготных условий кредитования путем представления банку заведомо ложных сведений об имущественном и финансовом положении, если это деяние причинило крупный ущерб;

3) незаконное получение государственного целевого кредита, если это деяние причинило крупный ущерб потерпевшей стороне;

4) использование государственного целевого кредита не по прямому назначению, если это деяние причинило вред потерпевшей стороне [5] (Abduragimovoy, Aliev, 2015).

По степени влияния на экономическую систему преступления в кредитно-финансовой сфере с определенной долей условности следует разделять на:

1. Преступные деяния, квалифицированные по ст. 172 УК РФ «Незаконная банковская деятельность».

2. Преступные деяния, квалифицированные по ст. 176 УК РФ «Незаконное получение кредита» [6] (Teplyashin, Vinokurov, 2021).

3. Преступные деяния, квалифицированные по ст. 191 УК РФ «Незаконный оборот драгоценных металлов, природных драгоценных камней и жемчуга».

4. Преступные деяния, квалифицированные по ст. 193.1 УК РФ «Совершение валютных операций по переводу денежных средств в иностранной валюте или валюте РФ на счета нерезидентов с использованием подложных документов».

5. Преступные деяния, квалифицированные по ст. 174 УК РФ Легализация (отмывание) денежных средств или иного имущества, приобретенных другими лицами преступным путем.

Основная часть

Типичные схемы и механизмы совершения преступлений экономической направленности в кредитно-финансовой сфере

На основе проведенной выше классификации преступлений и правонарушений экономической направленности в банковской системе авторы представляют фабулы наиболее часто встречающихся составов преступлений и механизмы их совершения:

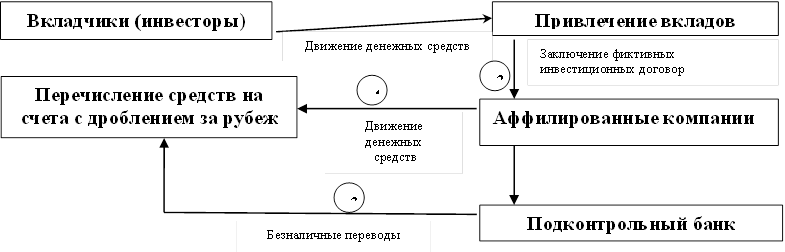

а) хищение денежных средств вкладчиков некредитными финансовыми организациями по схеме финансовой пирамиды (рис. 1).

![]()

Рисунок 1. Хищение денежных средств вкладчиков некредитными финансовыми организациями по схеме финансовой пирамиды

Источник: составлено авторами.

Пример данной схемы представлен следующей фабулой: XX.XX.20XX СЧ СУ УМВД по имеющимся оперативным данным УЭБ и ПК (Управление экономической безопасности и противодействия коррупции) [1] возбуждено уголовное дело № ХХХХ по ч. 4 ст. 159 УК РФ в отношении группы лиц, которые, действуя под видом некредитной финансовой организации «КПК «Центральная сберкасса», зарегистрированной на территории Республики ХХХ и осуществляющей финансово-хозяйственную деятельность по схеме «финансовой пирамиды» на территории ряда субъектов Российской Федерации, включая Энскую область (г. Энск, ул. Первомайский проспект, д. 72), в период с ноября XXXХ г. по октябрь XXXХ г. путем мошенничества совершили хищение денежных средств граждан-вкладчиков по не менее 16 договорам, причинив тем самым ущерб в особо крупном размере на общую сумму более 7 млн рублей. По аналогичным фактам возбуждены уголовные дела в ряде регионов страны. Вывод средств осуществлялся через подконтрольный банк по фиктивным инвестиционным договорам с дроблением средств и выводом на офшорные счета фигурантов уголовного дела за рубеж [7] (Trofimov, Konovalenko, Kornilovich, Gadzhiev, 2021).

Основными признаками мошеннических действий в рамках данной преступной схемы могут быть:

– существенно более высокие проценты по вкладам инвесторов (значительно выше среднерыночных);

– относительно недолгий срок функционирования финансовой организации (пирамиды);

– отсутствие письменных гарантий и поручительств (например, со стороны коммерческих банков) в договоре в отношении осуществляемого инвестиционного вклада;

– отсутствие системы страхования гражданской ответственности в рамках заключенного договора по вкладам инвесторов;

– финансовая организация (пирамида) подает нулевую (убыточную) бухгалтерскую отчетность за прошлые периоды по данным сервиса gks.ru/accounting_report и ФНС РФ;

– отсутствие информации о долгосрочных (внеоборотных) активах финансовой организаций, или же отсутствует информация о собственности директора (руководителя организации) по данным сервиса rosreestr.ru;

– есть признаки наличия номинального (фиктивного) директора (управляющего) [8] (Gadzhiev, Konovalenko, Trofimov, 2021).

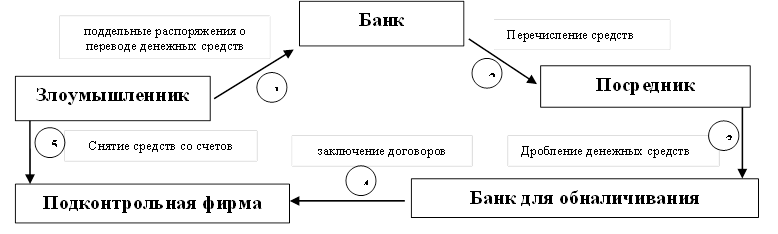

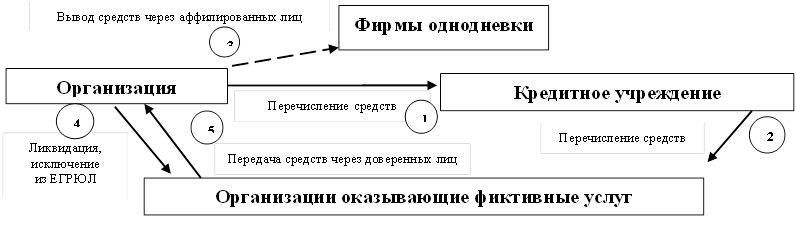

Схема незаконного получения кредита в кредитном учреждении по подложным финансовым документам (рис. 2).

Рисунок 2. Схема незаконного получения кредита в кредитном учреждении по подложным финансовым документам

Источник: составлено авторами.

Пример данной схемы представлен следующей фабулой: в ходе реализации оперативных материалов сотрудниками УЭБиПК установлено, что XX.XX.XXXX гражданин Пономарев И.Н., являясь бенефициарным владельцем ООО «Современная медицина», путем предоставления в Энский региональный филиал АО «Мегабанк» заведомо ложных сведений об имущественном и финансовом положении своей организации незаконно получил кредит в размере более 18 млн рублей, чем причинил кредитному учреждению крупный ущерб. По данному факту XX.XX.XXXX СЧ СУ УМВД возбуждено уголовное дело № ХХХХ по ч. 1 ст. 176 УК РФ.

Чаще всего изготовление подложных документов может производиться с участием и материальной заинтересованностью ответственного сотрудника кредитного отдела по работе с юридическими лицами коммерческого банка. В этом случае проверка документов по существу проводится заведомо формально, а факт преступления выдается как ошибка при анализе соответствующей финансовой и бухгалтерской документации;

б) хищение денежных средств путем составления подложных финансовых документов на перечисление денежных средств с последующим обналичиванием (рис. 3).

Рисунок 3. Схема неправомерного оборота средств платежей, осуществляемых через кредитные учреждения

Источник: [9] (Larichev, 2020).

Пример данной схемы представлен следующей фабулой: подразделением УЭБиПК возбуждено уголовное дело по ч. 1 ст. 187 УК РФ в отношении гражданки Харитоновой И.Г., которая совместно с группой лиц в период с января XXXX года по сентябрь XXXX года по предварительному сговору изготавливала в целях использования поддельные распоряжения о переводе денежных средств на расчетные счета подконтрольных организаций. При этом следует отметить, что преступной деятельности Харламовой И.Г. способствовал заместитель начальника межрайонной инспекции ФНС России № 3 по Энской области Авдонькин С.А., который за денежное вознаграждение (взятку) оказывал общее покровительство. По данному факту XX.XX.XXXX Железнодорожным МСО г. Энска СУ СК России по Энской области возбуждено уголовное дело по ч. 3 ст. 290 УК РФ по факту получения взятки в размере 90 тыс. рублей в отношении Авдонькина С.А., в отношении Харламовой И.Г. – по ч. 3 ст. 291 УК РФ.

Другим примером служит уголовное дело, возбужденное по ч. 1 ст. 187 УК РФ по факту изготовления в целях использования поддельных финансовых документов о переводе денежных средств в количестве XX штук на общую сумму 551,5 тыс. рублей группой лиц в составе генерального директора ООО «Салют» Машковой Е.Н. и финансового директора ООО «Салют» Дашковой Н.Н. В качестве назначений платежа ими включались фиктивные сведения о заключенных договорах на осуществление различного рода услуг, исполнение обязательств по которым фактически не проводилось ввиду отсутствия хозяйственной деятельности подконтрольных организаций [10] (Kornilov, Kutyakin, 2018).

Выявление данной схемы возможно, прежде всего, в части взаимодействия с ФНС РФ по итогам выездных или камеральных проверок;

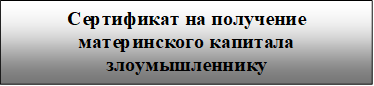

г) преступления, связанные с обналичиванием средств материнского (семейного) капитала через кредитно-финансовые учреждения (рис. 4).

Рисунок 4. Механизм мошеннических действий по обналичиванию материнского капитала через кредитно-финансовые учреждения

Источник: составлено авторами.

Пример данной схемы представлен следующей фабулой: в мае – июне XXXX г. сотрудниками УЭБиПК в ходе реализации оперативных материалов была пресечена незаконная деятельность гражданки Балакиной Т.К., являющейся работником кредитно-потребительского кооператива «Общественная касса» и кредитно-потребительского кооператива граждан «Доверие», связанная с обналичиванием средств материнского (семейного) капитала, выделяемых в рамках государственной поддержки семей, имеющих детей. Установлено, что в течение первых трех кварталов XXXХ года Балакина Т.К. путем заключения с рядом граждан, имеющих государственный сертификат на получение материнского (семейного) капитала, фиктивных договоров целевого займа на строительство объекта капитального строительства – индивидуального жилищного дома и последующего предоставления документов в территориальные органы Пенсионного фонда РФ Энской области, совершила хищение денежных средств, выделенных в рамках Федерального закона от 29.12.2006 № 256-ФЗ «О дополнительных мерах государственной поддержки семей, имеющих детей», в особо крупном размере на общую сумму более 3,7 млн рублей. При этом часть денежных средств в последующем гражданкой Бариновой Т.К. была легализовала путем подачи в главный офис КПК «Общественная касса», КПКГ «Доверие» фиктивных заявлений граждан о возврате денежных средств по ранее заключенному договору о передаче пайщиком сбережений «Социальный». На основании материалов оперативно-розыскной деятельности СЧ СУ УМВД в отношении гражданки Балакиной Т.К. возбуждены уголовные дела по ч. 3 ст. 159.2, ч. 1 ст. 174.1 УК РФ [11–13] (Korzun, 2015; Kozlovskiy, Maletskaya, Sychev, 2014; Mayorova, 2015).

Выявление данной схемы осуществляется в рамках практического взаимодействия между подразделениями УЭБиПК и региональными представительствами ПФ РФ;

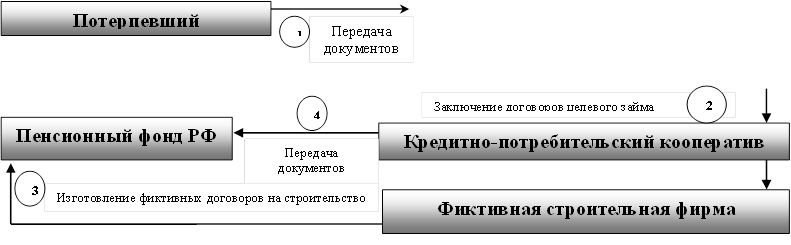

д) преступления, связанные с незаконной банковской деятельностью (рис. 5).

Рисунок 5. Схема незаконной банковской деятельности

Источник: составлено авторами.

Пример данной схемы представлен следующей фабулой: оперуполномоченным ОЭБиПК ОП № 4 (по обслуживанию Московского района) УМВД России по Энской области поступила оперативная информация о том, что группа лиц в составе гражданина Алькина А.И. и Павлова Н.В. фактически осуществляют банковскую деятельность без регистрации и специального разрешения. Согласно информации, к данным гражданам поступают денежные средства, добытые другими лицами в результате совершения различных преступлений, через филиалы ОАО «Нота-банк». В качестве основания платежа указываются различные договоры подряда, работы по которым фактически не выполнялись. Получателями платежей выступают 27 юридических лиц, которые открылись в прошлом и текущем году и фактически финансово-хозяйственную деятельность не ведут. Впоследствии в результате проведения комплекса оперативно-розыскных мероприятий изъяты уставные документы и печати 27 различных ООО, через которые осуществлялись денежные переводы и обналичивание денежных средств. В отношении граждан Алькина А.И. и Павлова Н.В. возбуждено уголовное дело по статье 172 УК РФ.

Реализация данной схемы возможна только с участием подконтрольных фирм-однодневок, а также заинтересованных лиц, работающих в кредитном учреждении, осуществляющих формально контроль за соблюдением финансового законодательства своих клиентов.

Анализ динамики раскрытия экономических преступлений в кредитно-финансовой сфере

На эффективность финансово-кредитного сектора экономики страны существенное влияние оказывают правоохранительные органы путем противодействия преступности в финансовом секторе экономики страны. В таблице 1 представлены данные по раскрытию преступлений экономической направленности следственными органами, по данным подразделений ЭБ и ПК ЦФО.

Таблица 1

Эффективность следственных органов в части раскрытия преступлений экономической направленности за 2018–2020 годы по ЦФО

|

Результаты раскрываемости преступлений экономической

направленности

|

Штат

|

Раскрыто

за 2018 год |

Раскрыто

за 2019 год |

Раскрыто

за 9 месяцев 2020 года | ||||||

|

Всего

|

Ранг с учетом штатки

|

Всего

|

Ранг с учетом штатки

|

Всего

|

Ранг с учетом штатки

| |||||

|

ЦФО

|

Россия

|

ЦФО

|

Россия

|

ЦФО

|

Россия

| |||||

|

Белгородская обл.

|

160

|

227

|

13

|

61

|

180

|

11

|

56

|

338

|

4

|

12

|

|

Брянская обл.

|

161

|

233

|

12

|

58

|

301

|

4

|

22

|

355

|

3

|

11

|

|

Владимирская обл.

|

157

|

249

|

9

|

51

|

178

|

12

|

58

|

136

|

17

|

70

|

|

Воронежская обл.

|

249

|

439

|

7

|

46

|

306

|

8

|

47

|

272

|

15

|

60

|

|

Ивановская обл.

|

130

|

212

|

10

|

52

|

127

|

16

|

70

|

268

|

5

|

14

|

|

Калужская обл.

|

157

|

281

|

6

|

43

|

279

|

5

|

24

|

218

|

7

|

39

|

|

Костромская обл.

|

80

|

165

|

4

|

33

|

151

|

3

|

19

|

97

|

9

|

48

|

|

Курская обл.

|

153

|

350

|

5

|

34

|

177

|

13

|

60

|

202

|

8

|

42

|

|

Липецкая обл.

|

137

|

189

|

14

|

63

|

118

|

17

|

75

|

106

|

18

|

76

|

|

г. Москва

|

1374

|

4685

|

1

|

3

|

5462

|

1

|

1

|

5143

|

1

|

3

|

|

Московская обл.

|

726

|

1755

|

3

|

16

|

1757

|

2

|

9

|

2023

|

2

|

5

|

|

Орловская обл.

|

127

|

143

|

17

|

74

|

81

|

18

|

81

|

191

|

6

|

37

|

|

Рязанская обл.

|

139

|

204

|

11

|

55

|

179

|

7

|

45

|

161

|

12

|

55

|

|

Смоленская обл.

|

129

|

151

|

18

|

75

|

172

|

6

|

43

|

142

|

13

|

57

|

|

Тамбовская обл.

|

113

|

133

|

16

|

68

|

119

|

15

|

63

|

113

|

16

|

62

|

|

Тверская

обл.

|

157

|

455

|

2

|

9

|

179

|

10

|

53

|

187

|

11

|

53

|

|

Тульская

обл.

|

166

|

268

|

8

|

49

|

190

|

9

|

52

|

182

|

14

|

59

|

|

Ярославская

обл.

|

128

|

171

|

15

|

65

|

134

|

14

|

62

|

155

|

10

|

49

|

Источник: составлено авторами по данным статистики по ЦФО.

Анализ результатов эффективности следственных органов в части раскрытия преступлений экономической направленности в банковской сфере свидетельствует о повышении эффективности работы следственных органов ЦФО в следующих регионах: Белгородской, Брянской, Ивановской, Московской, Орловской областях. Сокращение эффективности раскрытия преступлений экономической направленности отмечается во Владимирской, Воронежской, Липецкой, Орловской, Рязанской, Смоленской, Тверской и Тульской областях. Наибольшее число преступлений экономической направленности в банковской сфере выявляется по субъекту г. Москва.

Совершенствование взаимодействия правоохранительных и субъектов финансово-кредитной системы в рамках профилактики и противодействия экономическим преступлениям в банковской сфере

Главная цель обеспечения экономической безопасности финансово-кредитной системы состоит в достижении устойчивого развития и стабильного функционирования банковской системы и противодействия расширению теневого сектора экономки страны. Достижение данной цели предполагает решение некоторых задач, среди которых можно выделить:

− совершенствование законодательной базы осуществления банковской деятельности;

− обеспечение финансовой устойчивости, независимости и конкурентоспособности банков;

− защиту информационной среды и обеспечение сохранности коммерческой тайны;

− обеспечение эффективности функционирования кредитно-финансовой системы;

− повышение уровня эффективности взаимодействия кредитных учреждений и правоохранительных органов;

− повышение доверия населения и организаций к банкам и финансовым институтам;

Механизм обеспечения экономической безопасности финансово-кредитной системы может содержать следующие направления:

− создание единой базы данных, которая обобщала бы сведения всех кредитных организаций, Банка России и правоохранительных органов по идентификации клиентов для противодействия совершению банками сомнительных операций;

− разъяснение спорных и неоднозначных вопросов в законодательстве, регулирующем банковскую деятельность (например, в части соблюдения банковской тайны и блокировки счетов (операций) по запросам правоохранительных органов;

− совершенствование системы внутреннего контроля банков и финансовых институтов (в рамках осуществления высокорисковых финансовых операций);

− разработка современных программно-технических систем и устройств обеспечения информационной безопасности банков, внедрение систем и элементов искусственного интеллекта, защита информационных ресурсов от несанкционированного доступа;

− дальнейшее развитие национальной платежной системы, не зависимой от иностранных государств (расширение сферы ее применения на страны «Русского пояса»;

− улучшение качества кредитного портфеля банков и страховых организаций;

− усиление надзора в банковской сфере и сфере микрокредитования;

− создание возможностей для обучения специалистов высшей квалификации, повышения квалификации кадров;

− адаптирование к отечественным реалиям международной системы CAMELS для оценки финансовой устойчивости банков и создание рейтинговой системы банков.

Результаты и их обсуждение

Таким образом, по результатам исследований нами могут быть сделаны следующие выводы:

Во-первых, общественная опасность преступлений, совершенных в финансово-кредитной сфере, заключается в том, что приводит к очень тяжким последствиям как для самих банков, так и для экономики страны в целом. К негативным последствиям можно отнести широкое распространение различных видов мошенничества в кредитно-финансовой сфере, которое приводит к серьезным проблемам социального характера (материальным проблемам, конфликтам в семье и даже суициду), а также, например, снижению уровня доверия к органам власти и удовлетворенности работой правоохранительных органов [5, 14] (Abduragimovoy, Aliev, 2015; Ramazanov, Konovalenko, Gadzhiev, 2019).

Во-вторых, наиболее значимые преступления экономической направленности в кредитно-финансовой сфере можно разделить на три группы: изготовление, хранение, перевозка или сбыт поддельных денег или ценных бумаг (ст. 186 УК РФ); мошенничество (ст.159 УК РФ); незаконное получение кредита (ст.176 УК РФ).

В-третьих, анализ результатов эффективности следственных органов в части раскрытия преступлений экономической направленности в банковской сфере свидетельствует о повышении эффективности работы следственных органов ЦФО в следующих регионах: Белгородской, Брянской, Ивановской, Московской, Орловской областях. Сокращение эффективности раскрытия преступлений экономической направленности отмечается во Владимирской, Воронежской, Липецкой, Орловской, Рязанской, Смоленской, Тверской и Тульской областях. Наибольшее число преступлений экономической направленности в банковской сфере выявляется по субъекту г. Москва.

Заключение

Финансово-кредитная система РФ развивается умеренными темпами, однако реальный сектор экономики требует активизации механизма кредитования на выгодных рыночных условиях, повышения эффективности активных банковских операций, повышения гибкости национальной платежной системы. Развитие банковской системы РФ должно сопровождаться совершенствованием национальной платежной системы; повышением эффективности денежно-кредитной политики; повышением качества предоставляемых финансовых услуг в сфере страхования, факторинга и лизинга; развитием финансовой инфраструктуры, а также повышением эффективности работы правоохранительных органов в части профилактики, выявления и раскрытия преступлений в данной сфере.

В свою очередь, сегодня эффективность работы финансово-кредитной системы РФ снижается в связи с ростом преступлений экономической направленности в банковской системе и низким уровнем их раскрываемости. Негативной тенденцией остается сокращение соотношения выявленных и раскрытых преступлений экономической направленности в банковской системе. Так, например, только каждое пятое преступление экономической направленности раскрывается следственными органами [15] (Gadzhiev, Konovalenko, Aleksandrov et al., 2020). Угрозой стабильности банковской системы страны становится ежегодный кратный рост всех видов мошенничества в кредитно-финансовой сфере, в связи с чем требуется консолидация усилий всех надзорных и регулирующих органов в данной сфере экономики.

[1] Все имена фамилии и данные уголовных дел изменены в целях интересов следствия

Источники:

2. Николаева Ю.В. Уголовно-правовые нормы о преступлениях в сфере экономической деятельности: актуальные проблемы теории и практики. / монография. - Москва: Русайнс, 2014. – 119 c.

3. Гааг И.А. Преступления в сфере экономической деятельности. / учебное пособие. - Кемерово: КемГУ, 2014. – 175 c.

4. Шалаев И. А., Дрожжакова Н. С., Хомутова А. А. Статистический анализ экономических преступлений в банковской сфере // Вестник КемРИПК. – 2018. – № 2. – c. 33-38.

5. Абдурагимовой Р. М., Алиев О. М. Развитие преступности в деятельности кредитных организаций // Актуальные вопросы современной экономики. – 2015. – № 1. – c. 4-8.

6. Тепляшин П.В., Винокуров В.Н. Современная уголовно-правовая характеристика и криминологическая профилактика кредитных преступлений (статьи 176, 177 УК РФ) // Современное право. – 2021. – № 6. – c. 115-120. – doi: 10.25799/NI.2021.64.73.020.

7. Трофимов М.Н., Коноваленко С.А., Корнилович Р.А., Гаджиев Н.Г. Эффективность финансового сектора как важнейшее условие обеспечения экономической безопасности государства // Экономика. Информатика. – 2021. – № 2. – c. 307-318. – doi: 10.52575/2687-0932-2021-48-2-307-318.

8. Гаджиев Н.Г., Коноваленко С.А., Трофимов М.Н. Теневая экономика как фактор дестабилизации экономической безопасности государства // Теневая экономика. – 2021. – № 3. – c. 167-182.

9. Ларичев В.Д. Характеристика преступлений, совершаемых с использованием усиленной квалифицированной подписи // Общество и право. – 2020. – № 2(72). – c. 15-20.

10. Корнилов А.Р., Кутякин С.А. Современный экспертно-статистический анализ состояния противодействия преступности в сфере экономики и борьбы с коррупцией на территории Рязанской области // Юридическая наука. – 2018. – № 1. – c. 93-100.

11. Корзун В. А. Способы совершения мошенничества при получении средств материнского капитала // Власть и управление на Востоке России. – 2015. – № 2(71). – c. 177-182.

12. Козловский П.В., Малецкая О.Г., Сычев А.Л. Особенности расследования уголовных дел о хищении материнского (семейного) капитала // Законодательство и практика. – 2014. – № 2(33). – c. 9-13.

13. Майорова Е. И. Типичные способы хищения средств материнского капитала (уголовно-правовой аспект) // Российский следователь. – 2015. – № 5. – c. 19-22.

14. Рамазанов Т.Б., Коноваленко С.А., Гаджиев Н.Г. Экономико-правовые проблемы участия государства в хозяйственных обществах // Юридический вестник. – 2019. – № 4. – c. 94-98.

15. Гаджиев Н.Г., Коноваленко С.А., Александров А.С. [и др.] Методические аспекты проведения документальных исследований при выявлении и документировании мошенничества в сфере строительства // Юридический вестник ДГУ. – 2020. – № 2. – c. 133-139. – doi: 10.21779/2224-0241-2020-34-2-133-139.

Страница обновлена: 14.01.2026 в 15:40:10

Download PDF | Downloads: 83 | Citations: 9

Crimes of economic orientation in the credit sphere as an object of the shadow economy research

Konovalenko S.A., Trofimov M.N.Journal paper

Shadow Economy

Volume 6, Number 1 (January-March 2022)

Abstract:

The banking sector is of great importance for the effective implementation of monetary policy. The pace of socio-economic development depends on the stable functioning of credit institutions, the emergence of additional opportunities for economic entities to attract financial resources. Therefore, ensuring the economic security of banking activities is a primary task. At the same time, the banking system is subject to numerous threats, the main of which are economic crimes. Consequently, the importance of their analysis increases. And the development of measures to neutralize these illegal acts from the position of countering the shadow sector of the financial and credit system is urgent. This determines the relevance of this scientific article.

The purpose of the scientific article is to analyze the schemes and mechanisms of committing crimes and offenses of economic orientation in the financial and credit sphere.

The main research methods were as follows: induction and deduction, theoretical system analysis, and the monographic (descriptive) method.

The authors considered the most typical schemes and mechanisms of committing crimes of an economic orientation in the credit and financial sphere. The analysis of the effectiveness of detecting such offenses by investigative authorities was carried out.

According to the results of the study, the authors came to the conclusion that it is necessary to increase the effectiveness of preventive measures, detection and disclosure of crimes in the credit sphere, taking into account the consolidation of efforts of all supervisory and regulatory authorities in this field of activity.

Keywords: shadow economy, banking system, financial and credit system, economic crimes

JEL-classification: E26, O17, G21

References:

Abduragimovoy R. M., Aliev O. M. (2015). Razvitie prestupnosti v deyatelnosti kreditnyh organizatsiy [The development of crime in the activities of credit institutions]. Aktualnye voprosy sovremennoy ekonomiki. (1). 4-8. (in Russian).

Gaag I.A. (2014). Prestupleniya v sfere ekonomicheskoy deyatelnosti [Crimes in the sphere of economic activity] (in Russian).

Gadzhiev N. G., Gazimagomedov M. A., Doronin A. V. [i dr.] (2021). Ekonomicheskaya bezopasnost [Economic security] (in Russian).

Gadzhiev N.G., Konovalenko S.A., Aleksandrov A.S. [i dr.] (2020). Metodicheskie aspekty provedeniya dokumentalnyh issledovaniy pri vyyavlenii i dokumentirovanii moshennichestva v sfere stroitelstva [Methodical aspects of documentary research during identification and documentation of fraud in the field of construction]. LAW NERALD of Dagestan State University Scientific and educational journal. (2). 133-139. (in Russian). doi: 10.21779/2224-0241-2020-34-2-133-139.

Gadzhiev N.G., Konovalenko S.A., Trofimov M.N. (2021). Tenevaya ekonomika kak faktor destabilizatsii ekonomicheskoy bezopasnosti gosudarstva [The shadow economy as a factor of the state's economic security destabilization]. Shadow Economy. (3). 167-182. (in Russian).

Kornilov A.R., Kutyakin S.A. (2018). Sovremennyy ekspertno-statisticheskiy analiz sostoyaniya protivodeystviya prestupnosti v sfere ekonomiki i borby s korruptsiey na territorii Ryazanskoy oblasti [Modern expert-statistical analysis of the state of combating crime in the field of economics and the fight against corruption in the Ryazan region]. Yuridicheskaya nauka. (1). 93-100. (in Russian).

Korzun V. A. (2015). Sposoby soversheniya moshennichestva pri poluchenii sredstv materinskogo kapitala [Methods of committing fraud when receiving maternity capital funds]. Power and administration in the East of Russia. (2(71)). 177-182. (in Russian).

Kozlovskiy P.V., Maletskaya O.G., Sychev A.L. (2014). Osobennosti rassledovaniya ugolovnyh del o khishchenii materinskogo (semeynogo) kapitala [Peculiarities of investigating maternity (family) capital embezzlements]. Zakonodatelstvo i praktika. (2(33)). 9-13. (in Russian).

Larichev V.D. (2020). Kharakteristika prestupleniy, sovershaemyh s ispolzovaniem usilennoy kvalifitsirovannoy podpisi [Characterization of crimes committed using enhanced qualified signature]. Scientific And Practical Magazine \. (2(72)). 15-20. (in Russian).

Mayorova E. I. (2015). Tipichnye sposoby khishcheniya sredstv materinskogo kapitala (ugolovno-pravovoy aspekt) [Typical means of stealing of means of maternity capital (criminal-law aspect)]. Rossiyskiy sledovatel. (5). 19-22. (in Russian).

Nikolaeva Yu.V. (2014). Ugolovno-pravovye normy o prestupleniyakh v sfere ekonomicheskoy deyatelnosti: aktualnye problemy teorii i praktiki [Criminal law norms on crimes in the sphere of economic activity: actual problems of theory and practice] (in Russian).

Ramazanov T.B., Konovalenko S.A., Gadzhiev N.G. (2019). Ekonomiko-pravovye problemy uchastiya gosudarstva v khozyaystvennyh obshchestvakh [Economic and legal problems of state participation in economic societies]. Yuridicheskiy vestnik. (4). 94-98. (in Russian).

Shalaev I. A., Drozhzhakova N. S., Khomutova A. A. (2018). Statisticheskiy analiz ekonomicheskikh prestupleniy v bankovskoy sfere [Statistical analysis of economic crimes in the banking sector]. Vestnik KemRIPK. (2). 33-38. (in Russian).

Teplyashin P.V., Vinokurov V.N. (2021). Sovremennaya ugolovno-pravovaya kharakteristika i kriminologicheskaya profilaktika kreditnyh prestupleniy (stati 176, 177 UK RF) [Modern criminal law characteristics and criminological prevention of credit crimes (articles 176, 177 of Criminal Code of Russian Federation)]. The modern law. (6). 115-120. (in Russian). doi: 10.25799/NI.2021.64.73.020.

Trofimov M.N., Konovalenko S.A., Kornilovich R.A., Gadzhiev N.G. (2021). Effektivnost finansovogo sektora kak vazhneyshee uslovie obespecheniya ekonomicheskoy bezopasnosti gosudarstva [Efficiency of the financial sector as the most important condition for ensuring the economic security of the state]. Ekonomika. Informatika. (2). 307-318. (in Russian). doi: 10.52575/2687-0932-2021-48-2-307-318.