Создание цифровых платформ для реализации исследований и разработок в сфере налоговой безопасности страны: «сквозные» цифровые технологии

Деева Т.В.1

1 Институт проблем рынка РАН, Россия, Москва

Скачать PDF | Загрузок: 48

Статья в журнале

Экономика и социум: современные модели развития (РИНЦ)

опубликовать статью

Том 11, Номер 2 (Апрель-июнь 2021)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=46353819

Аннотация:

Цель статьи – рассмотрение вопросов внедрения цифровых технологий и платформенных решений в сфере налоговой безопасности страны.

Результаты. В соответствии с целью исследования был проведен анализ вопросов касающихся создания цифровых платформ для повышения эффективности деятельности Федеральной налоговой службы (ФНС) и обеспечения налоговой безопасности в стране. В рамках исследования также рассмотрены последующие перспективы использования «сквозных» цифровых технологий для оптимизации налогового администрирования в России, а также упрощения процесса уплаты налогов и сборов потребителями налоговых услуг.

Выводы. По итогам исследования было установлено, что использование «сквозных» цифровых технологий должно обеспечить развитие налоговой системы Российской Федерации и способствовать росту налоговой безопасности за счет сокращения рисков совершения преступлений и правонарушений в данной сфере.

Ключевые слова: «сквозные» цифровые технологии, налоговое администрирование, налоговая безопасность, цифровизация экономики, цифровые публичные услуги

Введение

Развитие цифровых технологий приводит не только к упрощению обмена информацией между различными органами власти, но и формирует единое информационное пространство, связывающее между собой различные ведомства и министерства, а также обычных граждан и представителей бизнеса.

Поэтому актуальным вопросом является использование сквозных цифровых технологий для оптимизации публичной власти с минимальным вмешательством в деятельность граждан и хозяйствующих субъектов. Особенно это важно в области налогов и сборов, где, с одной стороны, государство заинтересовано в эффективном сборе всех необходимых налоговых платежей с физических и юридических лиц, при этом с минимальным вмешательством в ход их работы, без существенных затрат на аудит корректности выплат с их стороны.

Развитие цифровых технологий приводит к максимальному упрощению налогового процесса как для государства, так и представителей бизнеса с обычными гражданами [1, 4] (Andronova, Izryadnova, Kazakova, 2020; Deeva, 2019). Информационные технологии позволяют в автоматическом режиме определять необходимые налоговые выплаты и осуществлять их уплату.

Все это обосновывает необходимость создания цифровых платформ для реализации исследований и разработок в сфере налоговой безопасности страны. Использование сквозных цифровых технологий поможет оптимизировать процессы сбора налогов, повышая уровень налоговой безопасности государства.

В России развитие цифровизации налоговой системы находится на достаточно высоком уровне, создано большое количество различных информационных ресурсов для налогоплательщиков, позволяющих им эффективно осуществлять налоговые платежи. Помимо этого активно используются цифровые технологии в области налогового мониторинга, что повышает эффективность налогового администрирования.

Тем не менее существует множество направлений развития использования сквозных цифровых технологий для повышения эффективности работы налоговой службы в Российской Федерации. Все это обосновывает необходимость исследований в данной сфере и разработки новых цифровых платформ.

Основные положения

Использование и развитие цифровых платформ приводит к новым инновационным организационным формам развития налоговых процессов в государстве. Цифровизация экономики приводит к изменению процесса товарно-денежного обмена, в котором все большее значение приобретают безналичные формы оплаты. Развитие интернета привело к связи кассовых аппаратов с информационными технологиями налоговых служб, что существенно упрощает процесс слежения за различными операциями физических и юридических лиц, что в последующем намного оптимизирует налоговое администрирование [5, 6] (Kirova, Kozhebatkina, 2020; Golova, Baranova, 2021).

Государственная налоговая система приобретает черты цифровой платформы, содержащей в себе большой массив различной информации в области движения денежных средств и совершения различных операций физическими и юридическими лицами. Происходит ускорение операций в экономике, но при этом и облегчается их учет, а также обслуживание проведения.

Цифровая платформа является совокупностью информации, которая содержится в базах данных, помогающая заниматься их оперативной обработкой с помощью различных сетевых технологий и программных средств.

В качестве важнейшей задачи налоговых органов выступает формирование налогоплательщикам условий, максимально способствующих отказу от применения нелегальных схем в области налогообложения. Современные информационные ресурсы способствуют существенному снижению рисков в области налогового администрирования, формируют инструментарий для оперативного реагирования на их возникновение. Цифровизация экономики выступает в качестве ведущей задачи государства. Активное развитие сквозных цифровых технологий позволяет сокращать нагрузку с Федеральной налоговой службы, повышая эффективность контрольной работы. Развитие данных технологий приводит к повышению уровня соблюдения налогового законодательства со стороны налогоплательщиков, делая процесс налогового администрирования практически незаметным.

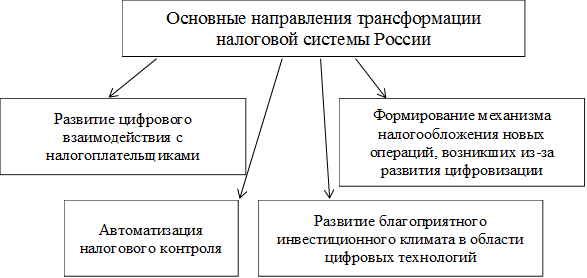

В целом можно выделить четыре основные направления трансформации налоговой системы России в связи с развитием цифровых технологий (рис. 1).

Рисунок 1. Основные направления цифровой трансформации налоговой системы России

Источник: составлено автором.

В целом можно сделать вывод о том, что основной целью цифровизации налоговой системы является упрощение процесса налогового администрирования для налоговых органов и оптимизация уплаты необходимых налогов для физических и юридических лиц.

Активное развитие цифровых технологий позволило вдвое увеличить поступления в государственный бюджет, а также упростить процесс их уплаты для налогоплательщиков [7, с. 189] (Novoselov, 2019, р. 189).

Ярким примером оптимизации налогового администрирования с помощью информационных технологий выступает внедрение контрольно-кассовой техники, позволившее существенно оптимизировать налогообложение в сфере розничной торговли, выступающей в качестве одного из самых трудно администрируемых секторов экономики [8–10] (Panchenko, 2021; Kuzmin, 2020; Mikhaleva, 2020).

В целом процесс цифровизации деятельности ФНС РФ проходил по двум ключевым направлениям:

1. Цифровизация налогового администрирования на протяжении существенного времени развивалась в области формирования платформ для проведения контроля за сделками, образующими факты начисления налога на добавленную стоимость. Здесь государство активно привлекало частные компании к разработке налоговых сервисов в целях упростить и автоматизировать процесс сбора НДС, что позволило создать необходимые цифровые решения достаточно оперативно.

2. Разработка цифровых сервисов для налогоплательщиков. Другим ведущим направлением деятельности ФНС РФ в области цифровизации стало формирование специальных сервисов для налогоплательщиков, позволяющих существенно сократить сложности в процессе уплаты налогов для них. Каждый гражданин может легко разобраться в аспектах налогообложения и осуществить все необходимые платежи не выходя из дома с помощью цифровых ресурсов ФНС.

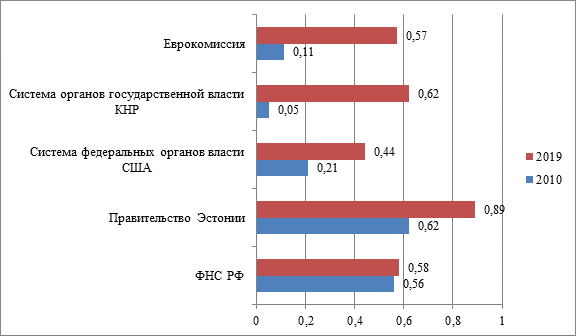

Для комплексной оценки состояния развития и динамики цифровизации в области деятельности ФНС РФ можно рассмотреть индекс цифровизации публичных услуг, который показывает удельный вес услуг, предоставленных в цифровом формате одному пользователю из всех оказанных услуг. Данный индекс применяется во всем мире, что позволяет проводить сравнения среди различных стран и отдельных органов публичной власти. На рисунке 2 представлены показатели данного индекса для некоторых органов власти разных стран (рис. 2).

Рисунок 2. Основные направления цифровой трансформации налоговой системы России

Источник: составлено автором по данным [11].

Из представленного выше рисунка видно, что еще в 2010 году ФНС была очень развита в цифровом плане, уже в то время больше половины услуг предоставлялись в электронном виде. Правда, за последующие десять лет данный показатель практически не вырос, однако основной причиной здесь является сложная адаптация части населения к цифровым услугам, характерная для Российской Федерации. На 2010 год в плане цифровизации ФНС России существенно опережала Китай, Еврокомиссию и США, уступая Правительству Эстонии, но в последующем Китай и Еврокомиссия обогнали ее. В целом на протяжении последнего десятилетия часто отмечались особые достижения ФНС, что привело к передаче ей функций по сбору пенсионных платежей, а ее руководитель был назначен премьер-министром Российской Федерации, во многом все успехи были достигнуты благодаря успешному внедрению цифровых технологий в ее деятельность.

В целом можно выделить несколько направлений использования сквозных цифровых технологий для повышения налоговой безопасности государства:

1. К наиболее интересным сквозным цифровым технологиям для внедрения в деятельность ФНС можно отнести блокчейн. Данные технологии могут быть успешно применены для создания платформ учета налогоплательщиков. Предполагается, что в ближайшее время существующие базы данных могут быть заменены на верифицированную блокчейн-платформу. О том, что блокчейн-технологии могут быть эффективным инструментом предоставления публичных услуг, есть высказывания в академической литературе [12–14] (Alketbi, Nasir, Talib, 2018; Warkentin, Orgeron, 2020; Safiullin, Savelichev, Elshin, 2019).

Однако необходимо понимать, что использование данных технологий требует серьезных усилий в их внедрении в практику. Поэтому России целесообразно действовать в международном сотрудничестве при их исследовании. Данные технологии обладают большим количеством плюсов, необходимо подчеркнуть, что технология блокчейн уже успешно используется для осуществления криптографической защиты данных в различных сферах. В качестве главного плюса данной технологии выступает именно безопасность данных. Безопасность обеспечивается особенностью технологии блокчейн, при которой отсутствует единое место хранения всей информационной базы, для получения данных необходимо наличие ключей шифрования, а также знание схемы расположения блоков реестра, что делает процесс хищения информации практически невозможным. Все это объясняет высокий интерес к использованию данных технологий для формирования баз данных налогоплательщиков и реестра налоговых деклараций. Помимо этого рост безопасности данных приведет к увеличению лояльности к самой налоговой службе среди населения и хозяйствующих субъектов.

2. Развитие цифровых платформ для осуществления удаленного контроллинга со стороны ФНС. Важным направлением развития налоговой системы является переход от налогового контроля к налоговому мониторингу. Налоговые органы стремятся отойти от налогового контроля за деятельностью юридических и физических лиц, ограничиваясь лишь мониторингом их операций, что снижает тревожность у налогоплательщиков. Работа налоговых органов становится практически незаметной для налогоплательщиков благодаря развитию цифровых технологий.

3. Развитие инструментов цифрового управления человеческими ресурсами налоговых органов.

Современные цифровые технологии позволяют мониторить работу не только хозяйствующих субъектов, но и анализировать деятельность непосредственных представителей налоговых органов. Существуют кадровые риски в налоговой безопасности государства, связанные с использованием служебных полномочий отдельных представителей налоговой службы в личных интересах, коррупция остается одной из проблем государственной власти [15, 16] (Rudenko, Subbotina, Fedotova, 2019; Arkhipov, Sushkova, 2019). Использование информационных технологий позволяет оценивать работу налоговых кадров, а также предотвращать возможные ошибки, сокращая влияние человеческого фактора на эффективность налоговой службы.

4. Еще одним направлением использования сквозных цифровых технологий для повышения эффективности работы налоговых органов является применение VR/AR-технологий в коммуникационном процессе с налогоплательщиками.

Серьезной проблемой развития цифровизации в налоговой сфере является недостаточный уровень цифровой компетентности, а также отсутствие конкретного желания обучению работы с цифровыми сервисами налоговой службы ряда представителей старшего и среднего поколения пользователей налоговых услуг [17, 18] (Kostin, Berezovskaya, 2019; Deeva, 2020). Эффективным способом решения данной проблемы является организация обучения работы с цифровыми сервисами данных налогоплательщиков. Однако обеспечение данного обучения конкретными кадрами налоговой службы не представляется возможным из‑за слишком большой нагрузки на сотрудников, а также нахождения большого количества налогоплательщиков в малых муниципальных образованиях без территориальных представительств налоговой службы. Для решения данной проблемы могут быть успешно применены технологии виртуальной реальности, с помощью которых возможно создать кибернетических обучающих помощников для налогоплательщиков. Они смогут наглядно демонстрировать и показывать основы использования информационных технологий в области оплаты налоговых платежей и сборов, обучать самостоятельному заполнению деклараций и различных документов, необходимых для налоговой отчетности.

Помимо этого, должны использоваться технологии хранения больших данных и иные сквозные цифровые решения для развития налогового администрирования, что существенно повысит уровень налоговой безопасности государства и поможет оптимизировать работу ФНС.

Заключение

В настоящее время использование цифровых технологий является одним из основных факторов развития налоговой системы государства, позволяя повысить уровень эффективности сборов налоговых платежей, снизить нагрузку с налоговых органов и сократить контроль за деятельностью физических и юридических лиц, ограничиваясь лишь налоговым мониторингом.

Цифровизация налоговой системы России находится на достаточно высоком уровне, но при этом есть дальнейшие возможности повышения ее эффективности с помощью применения сквозных цифровых технологий.

Наиболее интересным направлением развития использования сквозных цифровых технологий в области налогового администрирования является применение блокчейн-технологий для формирования баз данных налогоплательщиков.

Источники:

2. Андронова О.А., Изряднова О.И., Казакова М.В. Современная налоговая система России: основные принципы, реформы и роль в обеспечении экономической безопасности страны // Экономические отношения. – 2020. – № 4. – c. 1365-1386. – doi: 10.18334/eo.10.4.110920.

3. Андронова О.А., Изряднова О.И., Казакова М.В. Налоговая нагрузка и система налогообложения в странах мира: динамика и реформы // Экономические отношения. – 2020. – № 3. – c. 629-648. – doi: 10.18334/eo.10.3.110891.

4. Деева Т.В. Цифровые технологии в системе современных моделей взаимодействия налогоплательщиков и налоговых органов: опыт Центральной Азии и индустриально развитых стран // Экономика. – 2019. – № 4. – c. 253-264. – doi: 10.18334/asia.3.4.111601.

5. Кирова Е.А., Кожебаткина А.В. Модернизация налогового контроля в условиях цифровизации экономики // Вестник университета. – 2020. – № 9. – c. 94-99. – doi: 10.26425/1816-4277-2020-9-94-99 .

6. Голова Е.Е., Баранова И.В. Цифровизация налоговых процессов как способ повышения эффективности налоговой системы России // Фундаментальные исследования. – 2021. – № 4. – c. 30-34. – doi: 10.17513/fr.42996 .

7. Новоселов К.В. Трансформация налогового контроля НДС в условиях цифровой экономики // Инновационное развитие экономики. – 2019. – № 5-1(53). – c. 188-191.

8. Панченко Ю.Ю. Особенности налоговой политики в условиях цифровизации налоговой системы // Интеллектуальные ресурсы – региональному развитию. – 2021. – № 1. – c. 311-314.

9. Кузьмин И.В. Налоговый мониторинг – цифровизация налогового контроля // Мировая экономика: проблемы безопасности. – 2020. – № 2. – c. 70-75.

10. Михалева О.Л. Оценка влияния цифровизации на налоговое администрирование // Экономика и управление: научно-практический журнал. – 2020. – № 4(154). – c. 74-77. – doi: 10.34773/EU.2020.4.16 .

11. Public digitalization outlook. - Amsterdam: Ernst & Young, KPN, 2020. – 280 p.

12. Alketbi A., Nasir Q., Talib M.A. Blockchain for government services – Use cases, security benefits and challenges // In Proceedings of 15th Learning and Technology Conference (L&T). 2018. – p. 112-119.– doi: 0.1109/LT.2018.8368494.

13. Warkentin M., Orgeron C. Using the security triad to assess blockchain technology in public sector applications // International Journal of Information Management. – 2020. – p. 102090. – doi: 10.1016/j.ijinfomgt.2020.102090.

14. Сафиуллин М.Р., Савеличев М.В., Ельшин Л.А. Блокчейн как технология повышения доверия и снижения трансакционных издержек в финансовой сфере // Вопросы инновационной экономики. – 2019. – № 3. – c. 1161-1176. – doi: 10.18334/vinec.9.3.40927.

15. Руденко М.Н., Субботина Ю.Д., Федотова А.С. Коррупция как фактор теневой экономики: тенденции и перспективы развития (на примере Приволжского ФО) // Теневая экономика. – 2019. – № 1. – c. 33-47. – doi: 10.18334/tek.3.1.39950.

16. Архипов Э.Л., Сушкова Т.В. Коррупционная преступность и ее развитие в России // Теневая экономика. – 2019. – № 2. – c. 107-114. – doi: 10.18334/tek.3.2.40773.

17. Костин К.Б., Березовская А.А. Современные технологии цифровой экономики как драйвер роста мирового рынка товаров и услуг // Экономические отношения. – 2019. – № 2. – c. 455-480. – doi: 10.18334/eo.9.2.40511 .

18. Деева Т.В. Цифровой аудит и удалённый налоговый контроллинг как инструмент повышения экономической безопасности государства в современных условиях // Проблемы рыночной экономики. – 2020. – № 2. – c. 105-113. – doi: 10.33051/2500-2325-2020-2-105-113 .

Страница обновлена: 15.12.2025 в 01:49:05

Download PDF | Downloads: 48

Creation of digital platforms for the R&D implementation in the country's tax security:

Deeva T.V.Journal paper

Economics and society: contemporary models of development

Volume 11, Number 2 (April-June 2021)

Abstract:

The purpose of the article is to consider the issues of introducing digital technologies and platform solutions in the field of tax security of the country.

Results. In accordance with the purpose of the study, an analysis was made of issues related to the creation of digital platforms to improve the efficiency of the Federal Tax Service (FTS) and ensure tax security in the country. The study also examined the subsequent prospects for the use of "end-to-end" digital technologies to optimize tax administration in Russia, as well as to simplify the process of paying taxes and fees by consumers of tax services.

Conclusions. According to the results of the study, it was found that the use of "end-to-end" digital technologies should ensure the development of the tax system of the Russian Federation and contribute to the growth of tax security by reducing the risks of committing crimes and offenses in this area.

Keywords: “end-to-end” digital technologies, tax administration, tax security, digitalization of the economy, digital public services

References:

Public digitalization outlook (2020). Amsterdam: Ernst & Young, KPN.

Alketbi A., Nasir Q., Talib M.A. (2018). Blockchain for government services – Use cases, security benefits and challenges In Proceedings of 15th Learning and Technology Conference (L&T). 112-119. doi: 0.1109/LT.2018.8368494.

Andronova O.A., Izryadnova O.I., Kazakova M.V. (2020). Nalogovaya nagruzka i sistema nalogooblozheniya v stranakh mira: dinamika i reformy [Tax burden and tax system in the countries of the world: dynamics and reforms]. Journal of International Economic Affairs. 10 (3). 629-648. (in Russian). doi: 10.18334/eo.10.3.110891.

Andronova O.A., Izryadnova O.I., Kazakova M.V. (2020). Sovremennaya nalogovaya sistema Rossii: osnovnye printsipy, reformy i rol v obespechenii ekonomicheskoy bezopasnosti strany [Russiaʼs modern tax system: basic principles, reforms, and role in ensuring the countryʼs economic security]. Journal of International Economic Affairs. 10 (4). 1365-1386. (in Russian). doi: 10.18334/eo.10.4.110920.

Arkhipov E.L., Sushkova T.V. (2019). Korruptsionnaya prestupnost i ee razvitie v Rossii [Corruption crime and its development in Russia]. Shadow Economy. 3 (2). 107-114. (in Russian). doi: 10.18334/tek.3.2.40773.

Belousova S.N., Rykunova V.L., Trusova N.S. (2020). Tsifrovizatsiya kontrolnoy deyatelnosti nalogovyh organov Rossiyskoy Federatsii v tselyakh motivatsii nalogoplatelshchikov k dobrovolnomu ispolneniyu svoikh obyazannostey [Digitalization of control activities of the tax authorities of the Russian Federation in order to motivate taxpayers to voluntarily fulfill their duties]. Proceedings of the South-Western State University. Series: Economy. Sociology. Management. 10 (2). 131-139. (in Russian).

Deeva T.V. (2019). Tsifrovye tekhnologii v sisteme sovremennyh modeley vzaimodeystviya nalogoplatelshchikov i nalogovyh organov: opyt Tsentralnoy Azii i industrialno razvityh stran [Digital technologies in the system of modern models of interaction between taxpayers and tax authorities: the experience of Central Asia and industrialized countries]. Economics. 3 (4). 253-264. (in Russian). doi: 10.18334/asia.3.4.111601.

Deeva T.V. (2020). Tsifrovoy audit i udalyonnyy nalogovyy kontrolling kak instrument povysheniya ekonomicheskoy bezopasnosti gosudarstva v sovremennyh usloviyakh [Digital audit and remote tax controlling as a tool to increase the economic security of the state in modern conditions]. Problemy rynochnoy ekonomiki. (2). 105-113. (in Russian). doi: 10.33051/2500-2325-2020-2-105-113 .

Golova E.E., Baranova I.V. (2021). Tsifrovizatsiya nalogovyh protsessov kak sposob povysheniya effektivnosti nalogovoy sistemy Rossii [Digitalization of tax processes as a way to increase the efficiency of the tax system in Russia]. Fundamental research. (4). 30-34. (in Russian). doi: 10.17513/fr.42996 .

Kirova E.A., Kozhebatkina A.V. (2020). Modernizatsiya nalogovogo kontrolya v usloviyakh tsifrovizatsii ekonomiki [Modernization of tax control in the context of digitalization of the economy]. Vestnik Universiteta. (9). 94-99. (in Russian). doi: 10.26425/1816-4277-2020-9-94-99 .

Kostin K.B., Berezovskaya A.A. (2019). Sovremennye tekhnologii tsifrovoy ekonomiki kak drayver rosta mirovogo rynka tovarov i uslug [Modern technologies of the digital economy as a driver of growth in the world market of goods and services]. Journal of International Economic Affairs. 9 (2). 455-480. (in Russian). doi: 10.18334/eo.9.2.40511 .

Kuzmin I.V. (2020). Nalogovyy monitoring – tsifrovizatsiya nalogovogo kontrolya [Tax monitoring - the digitalization of the tax control]. Mirovaya ekonomika: problemy bezopasnosti. (2). 70-75. (in Russian).

Mikhaleva O.L. (2020). Otsenka vliyaniya tsifrovizatsii na nalogovoe administrirovanie [Assessment of the impact of digitalization on tax administration]. Ekonomika i upravlenie: nauchno-prakticheskiy zhurnal. (4(154)). 74-77. (in Russian). doi: 10.34773/EU.2020.4.16 .

Novoselov K.V. (2019). Transformatsiya nalogovogo kontrolya NDS v usloviyakh tsifrovoy ekonomiki [Transformation of VAT tax control in the digital economy]. Innovative development of economy. (5-1(53)). 188-191. (in Russian).

Panchenko Yu.Yu. (2021). Osobennosti nalogovoy politiki v usloviyakh tsifrovizatsii nalogovoy sistemy [Features of tax policy in the context of digitalization of the tax system]. Intellektualnye resursy – regionalnomu razvitiyu. (1). 311-314. (in Russian).

Rudenko M.N., Subbotina Yu.D., Fedotova A.S. (2019). Korruptsiya kak faktor tenevoy ekonomiki: tendentsii i perspektivy razvitiya (na primere Privolzhskogo FO) [Corruption as a factor of the shadow economy: trends and prospects of development (on the example of Privolzhsky federal district)]. Shadow Economy. 3 (1). 33-47. (in Russian). doi: 10.18334/tek.3.1.39950.

Safiullin M.R., Savelichev M.V., Elshin L.A. (2019). Blokcheyn kak tekhnologiya povysheniya doveriya i snizheniya transaktsionnyh izderzhek v finansovoy sfere [The blockchain as a technology of increasing trust and reducing transaction costs in the financial sector]. Russian Journal of Innovation Economics. 9 (3). 1161-1176. (in Russian). doi: 10.18334/vinec.9.3.40927.

Warkentin M., Orgeron C. (2020). Using the security triad to assess blockchain technology in public sector applications International Journal of Information Management. 52 102090. doi: 10.1016/j.ijinfomgt.2020.102090.