Системные изменения процессов глобальной торговли и трансформация трансграничных расчетов для России в ответ на современные вызовы

Комарова Е.М.1

1 Российский экономический университет имени Г.В. Плеханова, ,

Скачать PDF | Загрузок: 52

Статья в журнале

Экономика, предпринимательство и право (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 14, Номер 3 (Март 2024)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=63861845

Аннотация:

Динамично меняющаяся макроэкономическая и геополитическая мировая обстановка влияет на переориентацию международных цепочек поставок, а также трансформирует сферу трансграничных расчетов для российских компаний. В данной статье были рассмотрены основные трудности и риски при трансграничных расчетах для Российских компаний/банков, а также определены перспективные векторы адаптации финансового сектора Российской Федерации к изменившимся условиям в разрезе трансграничных взаиморасчетов. Были рассмотрены: новые инструменты трансграничных расчетов, стратегия экономического партнерства и укрепление сотрудничества стран БРИКС в области платежных систем, новые международные платежные платформы на базе цифровых валют центральных банков (ЦВЦБ/CBDC), практические схемы трансграничных переводов.

Ключевые слова:

Ключевые слова: трансграничные взаиморасчеты, трансграничная платежная инфраструктура, страны БРИКС, система обмена финансовыми сообщениями, платежная платформа, цифровая валюта, центральный банк

JEL-классификация: F01, F20, F24

ВВЕДЕНИЕ

До пандемии COVID-19 наблюдался стабильный рост мировой торговли, даже в разгар пандемии торговля оставалась относительно устойчивой, и к 2021 году экономическая активность вновь стала возрастать. Но с 2022 года, учитывая меняющуюся макроэкономическую и геополитическую обстановку, экономика следует другой траектории с замедлением роста торговли из-за сбоев в цепочках поставок, например, в энергетическом и сельскохозяйственном секторах в результате более широкой геополитической напряженности, повышенной глобальной инфляции и высоких процентных ставок.Несмотря на эти изменения, роль торговли, а также продуктов для финансирования торговли и цепочки поставок важна как никогда. Поскольку геополитическая и экономическая среда становится все более сложной, устойчивые цепочки поставок и финансовое сопровождение торговых сделок являются важнейшим фактором функционирования и развития мировой экономики, что определяет актуальность исследования процессов, происходящих на мировом финансовом рынке. Такие факторы как своевременность, качество и надежность исполнения финансовых транзакций, являются основополагающими в системе международных расчетов, в связи с чем исследование данной темы особенно актуально в сложившейся нестабильной мировой ситуации.

Целью работы оценка возможностей адаптации финансового сектора Российской Федерации и мирового финансового сектора к реалиям многополярного мира, а именно исследование действующих международных платежных систем и инструментов и возможность интеграции и адаптации в них российских.

Методологической основой исследования являются контент-анализ научных публикаций в сфере трансформации мировой финансовой системы, официальных аналитических отчетов ведущих банков страны и органов государственной власти.

Вопросам анализа процессов, происходящих на международном финансовом рынке, в настоящее время уделяется достаточно пристальное внимание как в научной среде, так и в экспертном сообществе. В России исследованиями данной темы занимаются различные коммерческие и некоммерческие, а также государственные организации такие, как Международная торговая палата в России (ICC), Центральный банк РФ (ЦБ), Минпромторг РФ, Минэкономразвития РФ, Российский экспортный центр (РЭЦ), Группа Московская биржа, Финтех ассоциация, Национальный расчетный депозитарий, и многие российские банки (ВТБ, Сбербанк, Газпромбанк). Свои исследования и научные разработки данные организации публикуют в открытых источниках (на сайтах в новостных разделах, на конференциях и вебинарах).

Научная новизна исследования заключается в предложенном системном подходе к определению векторов адаптации финансового сектора Российской Федерации к изменяющимся условиям мирового финансового рынка, а именно: предложены инструменты трансграничных расчетов, стратегия экономического партнерства и укрепление сотрудничества стран БРИКС, рекомендации по использованию практических схем трансграничных переводов.

ОСНОВНАЯ ЧАСТЬ

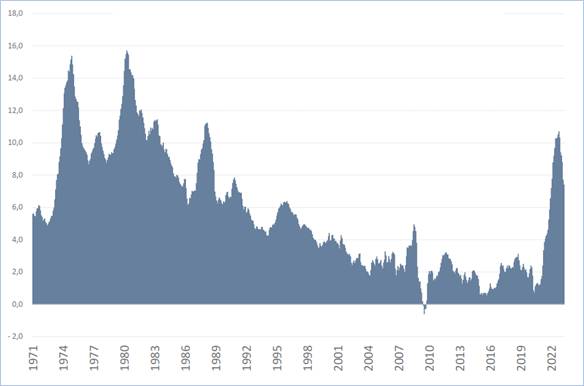

Мировая торговля в 2022 году претерпела значительный спад из-за множества негативных факторов, таких как: последствия ограничений в международных цепочках поставок во время пандемии COVID-19 2020-2021 г., обострение политической ситуации в феврале 2022 года, и связанные с этим выход большого количества санкций [14]. Все вышеперечисленные факторы усугубили ситуацию в мировой торговле, и привели к сбоям в цепочках поставок, особенно в энергетическом и продовольственном секторах. Что привело в свою очередь к исключительному скачку цен на сырьевые товары, повышению производственных издержек для предприятий и, как следствие, повышению цен как на товары, так и на услуги. Данные макроэкономические и геополитические события привели к росту инфляции. На рисунке 1 наглядно отражена динамика изменения инфляции, в том числе активный рост, начиная с 2021 г.

Рис. 1. Инфляция в странах ОЭСР, % г/г

Источник: OECD [3]

События вокруг российско-украинских отношений продолжают оказывать влияние на мировую торговлю, в связи с чем цепочки поставок претерпевают значительную переориентацию: компании диверсифицируют производство в сторону Китая, а также в страны АСЕАН [1], санкции, введенные против России США, ЕС и другими странами, снижают объемы торговли с Россией. Например, в 2022 году экспорт товаров из США в Россию сократился на 73%, а импорт - на 51%, тогда как товарооборот между Россией и Китаем достиг рекордного уровня в 190 миллиардов долларов в 2022 году, увеличившись на 50%. По мере того, как предприятия переориентировали свои цепочки поставок, наблюдалось увеличение объемов альтернативных экспортных рынков, например, Индия и большая часть Африки. Некоторые из крупнейших изменений в цепочках поставок произошли на рынке нефти и газа, поскольку западные страны отказались от Российских источников [18].

Ожидается, что реальные двусторонние торговые потоки между Россией и западными странами продолжат сокращаться (на 32% с Великобританией, на 44% с США и на 35% с ЕС), в то время как прогнозируется увеличение потоков между Россией и другими странами (38% с Индией, 16% с Китаем) [1]. Также ожидается значительное сокращение реальных торговых потоков между США и Китаем (-3,9% в период 2022-2032 гг.), поскольку предприятия перестраивают свои цепочки поставок, а правительства усиливают свою торговую политику, такую как экспортный контроль, который ограничивает торговлю товарами и услугами с определенными регионами или странами [1].

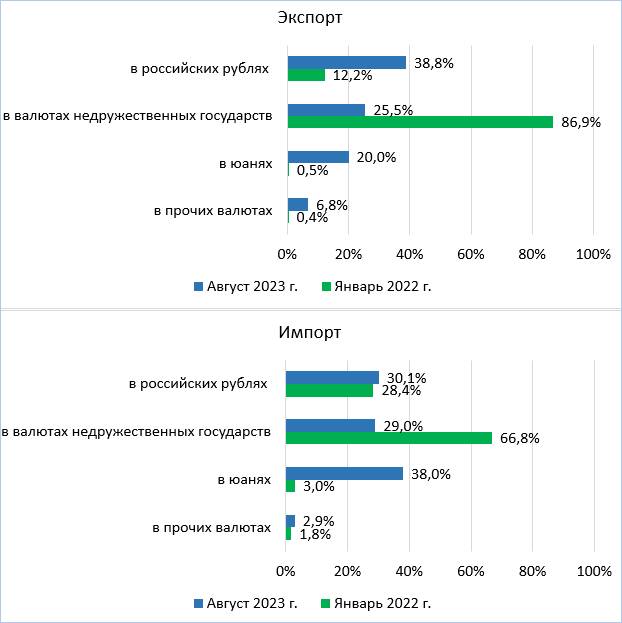

В разрезе трансграничных платежей можно отметить рост операций в российских рублях и юанях (рис.2), развитие цифровых активов, развитие финансовых технологий (финтех платежи, альтернативные платежные системы), создание и изучение цифровых валют центральных банков [16]. Расчеты в долларах и евро сильно ограничены для российских контрагентов/банков, объемы расчетов в этих валютах снижаются, качество и скорость падают, надежность и гарантии для российских компаний отсутствуют. Расчеты в национальных валютах и рублях показывают взрывной рост, валютой-лидером становится юань (доля во внешнеторговых контрактах выросла вдвое в 1-ом полугодии 2023 г. по сравнению с 1-ым полугодием 2021 г.). Однако пока рано говорить о том, будут ли попытки ухода от взаиморасчетов в долларах США на международных развивающихся рынках существенными [15].

Рисунок 2. Изменение структуры трансграничных расчетов

Источник: исследования АО «РЭЦ» (Российский экспорт центр) [2]

Для российских компаний/банков можно отметить следующие основные трудности и риски в трансграничных расчетах:

‒ санкции в отношении России: отказ со стороны зарубежных банков исполнять банковские переводы в РФ и принимать переводы от подсанкционных организаций;

‒ вторичные санкции против иностранных компаний;

‒ разрыв логистических цепочек [21];

‒ переориентация рынков;

‒ непрозрачность валютного регулирования и иных административных процедур [20];

‒ невозможность расчетов в валюте по традиционным платежным каналам, 42 банка под санкциями с 2014 г., 37 банков под санкциями с 2022 г., 17 банков официально отключены от SWIFT [4]);

‒ отсутствие возможности расчетов в национальных валютах по многим валютным парам;

‒ проблемы с конвертацией мягких валют;

‒ ограниченность расчетов по неттингу;

‒ кредитные риски платежных агентов;

‒ блокировка денег банками-корреспондентами;

‒ риск блокировки денежных средств, отправленных через SWIFT и «боязнь» вторичных санкций;

‒ увеличенные сроки прохождения платежей для российских компаний;

‒ отсутствие прозрачности и гарантии проведения расчетов, риски «зависания» платежей;

‒ высокая волатильность курсов национальных валют и негибкие/невыгодные курсы конвертации.

Текущие ограничения и вышеперечисленные проблемы и риски стимулируют поиск новых решений, в первую очередь для беспрепятственного проведения трансграничных расчетов для российских компаний. Основные потребности финансового рынка России при осуществлении трансграничных переводах это: (1) оплата зарубежным контрагентам без дополнительных посредников, (2) универсальность решений для всех юрисдикций без риска вторичных санкций, (3) прозрачность и предсказуемость сделок, (4) высокая скорость и низкая стоимость транзакций, соответствие законодательству Российской Федерации.

К основным направлениям адаптации финансового сектора Российской Федерации к изменившимся условиям в разрезе трансграничных расчетов можно отнести следующие перспективные векторы:

Новые инструменты трансграничных расчетов:

‒ традиционные банковские переводы;

‒ факторинг, платежное агентирование;

‒ взаимозачеты внутри компании, между российскими компаниями;

‒ клиринг/неттинг, в том числе многострановой;

‒ гибкие условия договоров в части расчетов, специфика – мультивалютный перевод (с рублевого счета в валюту получателя), опция конвертации;

‒ новая «логистика»: агентский договор с российским агентом, имеющим счет в банке страны, в которой необходимо осуществить платеж консультанту;

‒ выстраивание партнерских отношений с зарубежными юридическими фирмами [17].

Стратегия экономического партнерства и укрепление сотрудничества стран БРИКС в области платежных систем. БРИКС как опора для адаптации расчетов к изменившимся условиям:

‒ Развитие сотрудничества по вопросам реформирования международной финансовой архитектуры [12];

‒ Содействие расширению использования национальных валют во взаимных расчетах;

‒ Укрепление сотрудничества стран БРИКС в области платежных систем;

‒ Взаимодействие с Ираном: соединение систем обмена финансовыми сообщениями Ирана (SEPAM) и России (СПФС), открытие офиса Банка ВТБ в Тегеране, подписание соглашения об интеграции российской платежной системы МИР и иранской системы Shetab;

‒ Взаимодействие с Индией: открытие офиса Сбербанка в Нью-Дели и Мумбаи, Банка ВТБ в Индии, защищенные и конфиденциальные расчеты в национальных валютах по собственным каналам передачи финансовых сообщений и внутреннему клирингу Индии CPS (RTGS/NEFT,SFMS), без использования SWIT [6] ;

‒ Взаимодействие с Китаем: открытие офиса ВТБ Шанхай, безопасные трансграничные переводы по системам CIPS (China International Payment System)/ CNAPS (China National Advanced Payment System) INT (КНР) [7] и СПФС РФ (Система передачи финансовых сообщений) [10] в национальных валютах.

Проект основных направлений развития финансового рынка РФ на 2024 г.- 2026 г. [5]:

‒ Использование российского рубля и национальных валют стран – торговых партнеров в трансграничных расчетах;

‒ Расширение инфраструктуры международных расчетов, выстраивание независимых каналов передачи финансовых сообщений, в том числе с использованием российской СПФС (с 01.10.2023 внутри Российской Федерации используются только СПФС, более 100 иностранных участников из 15 стран используют СПФС), обеспечение недискриминационного доступа к инфраструктуре международных расчетов для российских кредитных организаций;

‒ Развитие сети корреспондентских отношений [19];

‒ Сохранение и развитие инфраструктуры приема карт «Мир» за рубежом, поиск альтернативных решений;

Новые международные платежные платформы на базе цифровых валют центральных банков (ЦВЦБ/CBDC) [8]:

ЦВЦБ/ CBDC выпускается Центральным банком (ЦБ), имеет форму безналичных денег, регулируется ЦБ, разработка общих стандартов и функциональная совместимость между оптовыми национальными CBDC и развитие региональных и глобальных платформ CBDC. Платформы CBDC позволяют мгновенно проводить международные транзакции с минимальными техническими требованиями для интеграции. Запущенные пилотные проекты в разных странах: «Mariana», «mBridge», «Sela», «e-CNY». В таблице 1 представлены CBDC стран БРИКС. В России цифровой рубль планируют использовать в международных расчетах к 2025 г. Расчеты на базе ЦВЦБ представляют собой новый механизм трансграничных расчетов, который позволяет исключить посредников в схеме международных расчетов, устраняет необходимость в последовательной передаче сообщений через разрозненные базы данных, а также позволяет осуществлять расчеты в национальных валютах.

Таблица 1

Цифровые валюты центральных банков БРИКС

|

Государство

|

CDBC

|

|

Бразилия

|

DREX

|

|

Россия

|

Цифровой рубль

|

|

Китай

|

e-CNY

|

|

ЮАР

|

Khokha

|

|

Индия

|

Digital

Rupee (e-Rupee)

|

На данный момент многие российские компании при международных взаиморасчетах с иностранными контрагентами используют следующие практический схемы:

‒ Переход на расчеты в рублях и юанях между российскими и иностранными хозяйствующими субъектами [13].

* сложность: высокая волатильность рубля, риски вторичных санкций для иностранных компаний,

‒ Использование дирхамов ОАЭ, индийских рупий и турецких лир в международной торговле.

* сложность: проблемы при конвертации и репатриации денежных средств в указанных валютах,

‒ Использование агентских схем расчетов (половина экспорта и импорта приходится на недружественные страны и ведется в долларах и евро), данная схема - наиболее работающий механизм в настоящее время.

* сложность: риски для всех участников сделки,

‒ Платежи с использованием цифровых активов. Максимально удобный инструмент (скорость, сложно ввести ограничения).

* сложность: не до конца обозначены «правила игры».

ЗАКЛЮЧЕНИЕ

На сегодняшний день наблюдается фрагментация мировой экономики (торговые войны, пандемия и санкции), что в свою очередь ведет к переосмыслению географии сотрудничества участников мировой торговли в финансовом-банковском, производственном, торговом и логистическом секторах. Основной концепцией внешней политики России является приоритетное внимание сфере международного экономического сотрудничества, а именно: «адаптация мировых торговой и валютно-финансовой систем к реалиям многополярного мира, снижение зависимости российской экономики от недружественных действий иностранных государств, прежде всего посредством развития деполитизированной, безопасной, независимой от недружественных государств международной платежной инфраструктуры и расширения практики использования национальных валют в расчетах с партнерами» [11]. Для достижения указанных целей необходимы разработка и внедрение новых международных платежных платформ на базе цифровых валют, укрепление сотрудничества стран БРИКС в области платежных систем, расширение инфраструктуры международных расчетов на основе российской платежной системы для осуществления трансграничных взаиморасчётов, что в свою очередь требует от государства политической поддержки, вложение инвестиций в трансграничную платежную инфраструктуру нового типа, принятие новой нормативной правовой базы.Источники:

2. Исследования АО «РЭЦ» (Российский экспорт центр). [Электронный ресурс]. URL: https://www.exportcenter.ru/ (дата обращения: 10.02.2024).

3. Oecd. [Электронный ресурс]. URL: https://www.oecd.org/ (дата обращения: 10.02.2024).

4. Интернет-ресурс: SDN List (Specially Designated Nationals). [Электронный ресурс]. URL: https://ofac.treasury.gov (дата обращения: 10.02.2024).

5. Основные направления развития финансового рынка Российской Федерации на 2024 год и период 2025 и 2026 годов. [Электронный ресурс]. URL: https://cbr.ru/Content/Document/File/155957/onrfr_2024-26.pdf (дата обращения: 10.02.2024).

6. Интернет-ресурс: Central Bank of India. [Электронный ресурс]. URL: https://www.centralbankofindia.co.in/en/neft (дата обращения: 10.02.2024).

7. Интернет-ресурс: Cross-Border Interbank Payment System. [Электронный ресурс]. URL: https://www.cips.com.cn/ (дата обращения: 10.02.2024).

8. Интернет-ресурс: Today's Central Bank Digital Currencies Status. [Электронный ресурс]. URL: https://cbdctracker.org/ https://www.cips.com.cn/ (дата обращения: 10.02.2024).

9. Интернет-ресурс: Телеграм-канал юридической фирмы «Кучер Кулешов Максименко и партнёры». [Электронный ресурс]. URL: https://t.me/s/kkmpconnect (дата обращения: 10.02.2024).

10. Система передачи финансовых сообщений. [Электронный ресурс]. URL: https://cbr.ru/PSystem/fin_msg_transfer_system/ https://www.cips.com.cn/ (дата обращения: 10.02.2024).

11. Указ Президента РФ от 31.03.2023 № 223. [Электронный ресурс]. URL: http://www.kremlin.ru/acts/bank/49093 (дата обращения: 10.02.2024).

12. Зеленов Д. С. Классификация товаров по Товарной номенклатуре внешнеэкономической деятельности Евразийского экономического союза. / учебное пособие. - Москва ; Берлин : Директ-Медиа, 2021. – 176 c.

13. Володина О.А., Демченкова С.А., Крыгина И.Е., Кузнецова Е.Н. Исследование теоретических основ стратегии импортозамещения // Гуманитарные, социально-экономические и общественные науки. – 2023. – № 7. – c. 177-181. – doi: 10.23672/SAE.2023.97.26.004.

14. Крыгина И.Е. Логистические маршруты параллельного импорта // Вектор экономики. – 2023. – № 1. – c. 23.

15. Синицына А.С., Некрасов А.Г., Конарева Н.А., Каширцева Т.И., Басыров И.М., Лахметкина Н.Ю., Щелкунова И.В., Пашков Н.Н., Козлова О.В., Коновалов В.Л., Веселкова М.Г., Можчеров А.В. Клиентоориентированные транспортно-логистические системы и технологии. / Учебное пособие. - Москва: Ай Пи Ар Медиа, 2023.

16. Манушин Д.В. Современная классификация макроэкономических кризисов // Вопросы экономики. – 2012. – № 2. – c. 35-46.

17. Камынин В.А. Устойчивое развитие компании: трактовка, методы и модели // Российское предпринимательство. – 2017. – № 4. – c. 533-550. – doi: 10.18334/rp.18.4.37550.

18. Шушунова Т.Н., Ситников Е.В. Трансформация отечественной экономической модели в целях обеспечения технологического суверенитета // Экономическая безопасность. – 2023. – № 3. – c. 925-940. – doi: 10.18334/ecsec.6.3.118348.

19. Медведева М.Б., Лев М.Ю., Лещенко Ю.Г. Торгово-экономические санкции в отношении России и их совместимость с правом ВТО: сценарии обеспечения экономической безопасности государства // Экономическая безопасность. – 2023. – № 4. – c. 1561-1590. – doi: 10.18334/ecsec.6.4.119262.

20. Зимовец А.В., Климачев Т.Д. Анализ и оценка сценариев социально-экономического развития России в условиях санкционной блокады и непредсказуемости глобальных трендов мировой экономики // Экономические отношения. – 2023. – № 1. – c. 181-202. – doi: 10.18334/eo.13.1.117207.

21. Батаева П. С. Типология экономических санкций. / Глобальная экономика в XXI веке: роль биотехнологий и цифровых технологий: Сборник научных статей по итогам работы третьего круглого стола с международным участием. Часть 1. - Москва: Общество с ограниченной ответственностью КОНВЕРТ, 2020. – 164-165 c.

22. ККМП.connect. [Электронный ресурс]. URL: https://www.cips.com.cn/ (дата обращения: 10.02.2024).

Страница обновлена: 10.01.2026 в 13:12:54

Download PDF | Downloads: 52

Systemic changes in global trade processes and the transformation of cross-border settlements for Russia in response to modern challenges

Komarova E.M.Journal paper

Journal of Economics, Entrepreneurship and Law

Volume 14, Number 3 (March 2024)

Abstract:

The dynamically changing macroeconomic and geopolitical global environment affects the reorientation of international supply chains and transforms the sphere of cross-border settlements for Russian companies. In the article, the main difficulties and risks of cross-border settlements for Russian companies and banks are considered; and promising vectors of adaptation of the financial sector of the Russian Federation to the changed conditions of cross-border settlements are identified. New tools for cross-border settlements, the strategy of economic partnership and strengthening of cooperation between the BRICS countries in the field of payment systems, new international payment platforms based on digital currencies of central banks (CBDC), and practical schemes of cross-border transfers are considered.

Keywords: cross-border settlements, cross-border payment infrastructure, BRICS countries, financial messaging system, payment platform, digital currency, central bank

JEL-classification: F01, F20, F24

References:

2023 ICC Trade Register Summary Report Global risks in trade finance Summary Version. Retrieved February 10, 2024, from https://iccwbo.ru/

Bataeva P. S. (2020). Tipologiya ekonomicheskikh sanktsiy [Typology of economic sanctions] OOO KONVERT: Moskva. (in Russian).

Kamynin V.A. (2017). Ustoychivoe razvitie kompanii: traktovka, metody i modeli [Company's sustainable development: interpretation, methods and models]. Russian Journal of Entrepreneurship. 18 (4). 533-550. (in Russian). doi: 10.18334/rp.18.4.37550.

Krygina I.E. (2023). Logisticheskie marshruty parallelnogo importa [Parallel import logistics routes]. Vectoreconomy. (1). 23. (in Russian).

Manushin D.V. (2012). Sovremennaya klassifikatsiya makroekonomicheskikh krizisov [Modern classification of macroeconomic crises]. Voprosy Ekonomiki. (2). 35-46. (in Russian).

Medvedeva M.B., Lev M.Yu., Leschenko Yu.G. (2023). Torgovo-ekonomicheskie sanktsii v otnoshenii Rossii i ikh sovmestimost s pravom VTO: stsenarii obespecheniya ekonomicheskoy bezopasnosti gosudarstva [Trade and economic sanctions against Russia and their compatibility with WTO law: scenarios for ensuring the economic security of the state]. Economic security. 6 (4). 1561-1590. (in Russian). doi: 10.18334/ecsec.6.4.119262.

Oecd. Retrieved February 10, 2024, from https://www.oecd.org/

Shushunova T.N., Sitnikov E.V. (2023). Transformatsiya otechestvennoy ekonomicheskoy modeli v tselyakh obespecheniya tekhnologicheskogo suvereniteta [Transformation of the domestic economic model to ensure technological sovereignty]. Ekonomicheskaya bezopasnost. (3). 925-940. (in Russian). doi: 10.18334/ecsec.6.3.118348.

Sinitsyna A.S., Nekrasov A.G., Konareva N.A., Kashirtseva T.I., Basyrov I.M., Lakhmetkina N.Yu., Schelkunova I.V., Pashkov N.N., Kozlova O.V., Konovalov V.L., Veselkova M.G., Mozhcherov A.V. (2023). Klientoorientirovannye transportno-logisticheskie sistemy i tekhnologii [Customer-oriented transport and logistics systems and technologies] Moskva : Ay Pi Ar Media. (in Russian).

Volodina O.A., Demchenkova S.A., Krygina I.E., Kuznetsova E.N. (2023). Issledovanie teoreticheskikh osnov strategii importozameshcheniya [Study of the theoretical foundations of the import substitution strategy]. Humanities, socio-economic and social sciences. (7). 177-181. (in Russian). doi: 10.23672/SAE.2023.97.26.004.

Zelenov D. S. (2021). Klassifikatsiya tovarov po Tovarnoy nomenklature vneshneekonomicheskoy deyatelnosti Evraziyskogo ekonomicheskogo soyuza [Classification of goods according to the Commodity Nomenclature of foreign economic activity of the Eurasian Economic Union] Moskva ; Berlin : Direkt-Media. (in Russian).

Zimovets A.V., Klimachev T.D. (2023). Analiz i otsenka stsenariev sotsialno-ekonomicheskogo razvitiya Rossii v usloviyakh sanktsionnoy blokady i nepredskazuemosti globalnyh trendov mirovoy ekonomiki [Analysis and assessment of scenarios for russia's socio-economic development under the sanctions embargo and unpredictable global economic trends]. Journal of International Economic Affairs. (1). 181-202. (in Russian). doi: 10.18334/eo.13.1.117207.