Механизм безопасности интегрированной системы CBDC: перспективы трансграничных платежей

Лев М.Ю.1![]() , Болонин А.И.2, Болонина С.Е.3, Лещенко Ю.Г.4,5

, Болонин А.И.2, Болонина С.Е.3, Лещенко Ю.Г.4,5![]()

1 Институт экономики Российской Академии Наук, Россия, Москва

2 Финансовый университет при Правительстве Российской Федерации, Россия, Москва

3 Московский финансово-промышленный университет «Синергия», Россия, Москва

4 ООО «Первое экономическое издательство», ,

5 Экономическая безопасность, ,

Скачать PDF | Загрузок: 50 | Цитирований: 3

Статья в журнале

Экономика, предпринимательство и право (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 13, Номер 8 (Август 2023)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=54604825

Цитирований: 3 по состоянию на 30.01.2024

Аннотация:

Актуальность исследования содержится в применении финансово-цифровых технологий, способствующих улучшению трансграничных платежей. Одним из способов повышения качества процесса выступает система интегрирующих цифровых валют центральных банков (CBDC) в контексте формирования её механизма безопасности.

В работе рассматриваются аспекты функциональной совместимости платежных систем в механизме безопасности с несколькими CBDC, а также их потенциальные преимущества, которые особенно важны для стран с формирующимся рынком. Однако, результаты исследования доказывают, что конкурирующие приоритеты и практический опыт затрудняют достижение этих преимуществ.

Сделан вывод о необходимости учёта центральными банками трансграничных стратегий при разработке своих CBDC. На основе выявленного потенциала улучшения трансграничных платежей с применением CBDC, авторами предлагается: механизм безопасности интегрированной системы CBDC, и алгоритм действий по сотрудничеству центральных банков в аспекте различных механизмов CBDC.

Ключевые слова: цифровая валюта центрального банка (Central bank digital currency, CBDC), механизм безопасности, финансовые технологии, трансграничные платежи, платежные системы

Финансирование:

Статья подготовлена в соответствие с темой государственного задания Рег. № НИОКТР 121030500096-5; Рег. № ИКРБС «Новые вызовы и угрозы социально-экономической безопасности: меры бюджетно-финансового регулирования».

JEL-классификация: F31, F36, F37

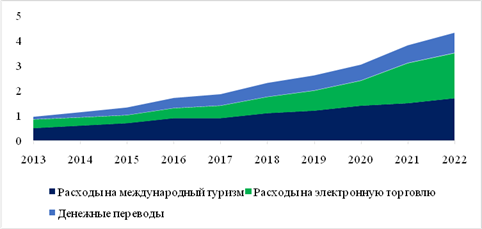

Введение. В современных условиях, трансграничные платежи становятся все более востребованными с точки зрения развития мировой, региональных и национальных экономик, особенно операции, связанные с международным туризмом, электронной торговлей и денежными переводами, значительно выросшие за последнее десятилетие (рис. 1).

Рисунок 1. Масштабы трансграничных платежей, связанных с международным туризмом, электронной торговлей и денежными переводами, трлн. долл. США

Источник: [31].

Как видно на графике (рис. 1), трансграничные платежи ежегодно увеличиваются с положительной тенденцией роста, демонстрируя высокий уровень экономической розничной деятельности и их масштабы финансовых операций. Между тем, трансграничные платежи по-прежнему осуществляются медленно, непрозрачно и дорого [5; 6].

Качественное улучшение процесса трансграничных платежей возможно с помощью цифровых валют центральных банков (CBDC [1]), о чем свидетельствуют исследования многих экономистов [2; 8; 20], и международных финансово-экономических организаций [10; 13; 14]. Например, разработанная G-20 [2] «дорожная карта» по инициативе FSB [3], обеспечивает координацию действий по имплементации CBDC в национальные платёжные системы [26]. Координирующими действиями по имплементации CBDC в национальные платёжные системы являются пять направлений (приверженность государственного и частного секторов; нормативная, регулятивная и надзорная структуры; существующие платежные инфраструктуры и их механизмы; данные и рыночная практика; новые платежные инфраструктуры и их механизмы), которые позволят в будущем:

– разработать стратегии трансграничных платежей;

– согласовать нормативную, регулятивную и надзорную системы;

– улучшать доступ к платежным системам;

– принять гармонизированную версию стандарта ISO 20022 [4] для различных форматов сообщений;

– рассмотреть возможность создания новых многосторонних платформ и механизмов безопасности трансграничных платежей.

Помимо улучшения существующих систем, центральные банки изучают риски, возможности и различные модели CBDC, но особое внимание уделяется лишь национальным потребностям. При этом, глобальные последствия применения CBDC в трансграничных платежах очевидны, поэтому крайне важно согласовывать функционирование платёжных систем (и их составляющих), и находить точки соприкосновения на региональном и международном уровнях.

Цель исследования – обоснование механизма безопасности интегрированной системы CBDC в трансграничных платежах.

Задачи исследования:

– выявить и уточнить трансграничные противоречия платежных систем и их функциональную совместимость;

– рассмотреть концептуальные подходы к трансграничным CBDC;

– предложить оптимальный механизм безопасности интегрированной системы CBDC в трансграничных платежах.

Научная новизна исследования заключается в развитии теоретических положений и практических рекомендаций по интеграции цифровых трансформаций в легитимную платежно-расчётную архитектуру, формированию механизма безопасности обращения CBDC и организации правомерного использования цифровой системы в трансграничном платежно-расчётном пространстве.

Объект исследования – механизм безопасности интегрированной системы CBDC в трансграничных платежах.

Предмет исследования – организационно-управленческие отношения, возникающие в процессе трансграничных платежей с применением интегрированной системы CBDC в контексте механизма безопасности.

В процессе обработки и анализа накопленных информационных данных был использован комплекс методов экономических исследований, объединенных системным подходом к изучению проблемы.

Информационной базой исследования послужили российские [1; 2; 4; 10 и др.], зарубежные [23; 24 и др.] источники, аналитические материалы международных финансово-экономических организаций [25; 26; 27 и др.].

Практическая значимость исследования содержится в том, что положения и выводы, изложенные в работе, могут быть использованы в процессе разработки нормативно-правовых актов, регулирующих сферу обращения CBDC, и направленных на совершенствование механизма безопасности осуществления трансграничных платежей.

Функциональная совместимость и трансграничные противоречия платежных систем. С активным применением финансово-цифровых технологий, трансграничные платежи, как оптовые, так и розничные, должны стать более быстрыми, дешёвыми, прозрачными и доступными, сохраняя свою надежность и безопасность [11]. Между тем, в настоящее время для достижения этих целей, интероперабельность [5] между различными платежными системами недостаточно обеспечена.

«Функциональная совместимость CBDC включает в себя стандартизацию, масштабируемость, отказоустойчивость, совместную работу и трансграничную инклюзивность» [4]. Несмотря на то, что не существует универсально согласованной основы для функциональной совместимости CBDC, несколько основополагающих принципов могут определить её развитие: стандартизация; открытость и инклюзивность; масштабируемость; устойчивость и непрерывность бизнеса; сотрудничество с заинтересованными сторонами; трансграничная интеграция.

Повышение функциональной совместимости платежных систем может обеспечить ряд преимуществ как участникам, так и конечным пользователям [29]:

– снизить разовые первоначальные затраты и сложность, связанную с установлением связи между системами (снизить потребность участников в подключении к нескольким системам);

– сократить барьеры между традиционными и новыми инфраструктурами и системами, в частности, предлагая альтернативы традиционным корреспондентским банковским цепочкам;

– стимулировать конкуренцию за счет снижения затрат на переключение и предотвращение эффекта блокировки;

– использовать более интегрированные (универсальные) решения;

– сводить к минимуму время обработки для конечных пользователей, и повышать прозрачность платежей.

Следовательно, «с более широкой точки зрения, большая функциональная совместимость могла бы способствовать эффективной международной экономической и финансовой интеграции» [28].

Функциональная совместимость платежных систем включает в себя множество атрибутов, которые можно комбинировать различными способами. Эти атрибуты можно разделить на три широких измерения: технические, семантические и бизнес-совместимость.

Техническая работоспособность имеет основополагающее значение, поскольку для согласованной интерпретации данных и выполнения дальнейших действий (семантическая интероперабельность) необходимо сначала легитимно обмениваться этими данными.

Семантическая совместимость необходима для установления бизнес-совместимости. По существу, функциональная совместимость увеличивается в процессе интенсивных взаимодействий атрибутов.

Интероперабельные платежные системы могут быть расположены в одной юрисдикции (внутренняя совместимость) или функционировать за границей (международная совместимость). Их совместимость может быть достигнута с использованием одной и той же технологии или путем обеспечения интеграции различных технологий (например, совместимость между новыми и старыми технологиями). Из чего следует, что платежные системы одного типа (две или более систем быстрых платежей) можно сделать совместимыми. Аналогичный подход можно реализовать и к платежным системам различных типов (например, между системой валовых расчетов в режиме реального времени (RTGS) и системой CBDC).

Интероперабельность имеет разную степень сложности. Относительно просто связать платежные системы, основанные на одной и той же технологии, и функционирующие в одной юрисдикции. Достижение же функциональной совместимости между различными типами платежных систем, основанных на разных технологиях в одной и той же юрисдикции или за границей, является более сложным, поскольку требует объединения отдельных инфраструктур.

Платежные системы во всем мире становятся все более стандартизированными, и в настоящее время реализуется множество перспективных инициатив. Например, платежные системы находятся в процессе принятия международного стандарта ISO 20022 в качестве своего формата обмена финансовыми сообщениями. Однако, форматы сообщений и компоненты данных ISO 20022 должны быть согласованы между отправляющими и принимающими системами. Несмотря на глобальный характер стандарта ISO 20022, отдельные юрисдикции могут применять его по-разному, следовательно, необходимы скоординированные действия, чтобы свести к минимуму вариативность в его реализации.

«Центральные банки, как регуляторы, операторы и катализаторы платежных систем, имеют возможности для повышения внутренней и международной функциональной совместимости, путем согласования бизнес-правил и нормативно-правовой базы среди прочих мер» [12]. Кроме того, управляя ядром платежной системы, центральные банки контролируют жизненно важную часть платежной цепочки, и могут способствовать определению специфических стандартов, необходимых для функциональной совместимости. Выбор центральных банков в стремлении к функциональной совместимости можно проиллюстрировать с помощью следующих моделей, перечисленных в порядке возрастания сложности, стоимости и эффективности (табл. 1).

Таблица 1. Модели взаимосвязи трансграничных платежных систем

|

I.

Модель

|

II. Модель

|

III. Модель

|

IV. Модель

|

|

Единая база

доступа

|

Двусторонняя

связь

|

Центральная/многосторонняя

связь

|

Общая

платформа

|

Модель единой базы доступа: участники одной системы имеют доступ к другой системе через единый «шлюз», который работает в обеих системах, то есть, участник одной системы напрямую участвует в другой системе. В этой схеме только один объект – «шлюз» должен реализовать технические и семантические элементы, необходимые для участия в обеих системах. Несмотря на простоту и низкую стоимость, модель имеет ограничения по масштабируемости.

Модель двусторонней связи: участники одной системы могут напрямую связываться со всеми участниками другой системы. Транзакции между связанными системами обычно осуществляются через счета, которые поставщики платёжных услуг имеют в каждой системе у своих партнеров в другой системе. Установление двусторонней связи может быть относительно рентабельным, и служить промежуточным шагом на пути к более централизованному подходу. Однако множество двусторонних соединений приводит к сложным процессам, так как необходимо поддерживать несколько механизмов функциональной безопасности.

Модель центральной/многосторонней связи. Используя общего расчетного агента, участники одной системы могут напрямую связываться со всеми участниками двух или более систем. Межсистемный учет, клиринг и расчеты осуществляются единым расчетным агентом, у которого участники каждой системы ведут свои расчетные счета. Атрибуты, относящиеся к функциональной совместимости в этой модели, такие же, как и для модели двусторонних связей, за исключением дополнительной сложности – применения к трем или более юрисдикциям, включая определение стандартизированных и гармонизированных структур. Стоимость будет варьироваться в зависимости от предлагаемых функций.

Модель общей платформы: участники из одной юрисдикции могут напрямую связаться с участниками из других юрисдикций через одну общую платежную систему, которая работает на единой интегрированной технической платформе. Поскольку общая платформа требует гармонизации многих атрибутов, технически это наиболее сложная модель, поскольку она не связывает существующие системы, а требует создания новой полноценной платежной системы. Единственная проблема интероперабельности касается участников, которым следует установить связь с новым центральным объектом. Эта модель является самой дорогостоящей из-за первоначальных инвестиций, а также необходимости обеспечения операционной устойчивости и устранения риска «единой базы отказа». В то же время, модель предлагает широкие возможности масштабирования и максимальную эффективность в долгосрочной перспективе.

Таким образом, преимущества функциональной совместимости в улучшении трансграничных платежей и снижении затрат будут различаться в зависимости от моделей, представленных в таблице 1, а также от систем и участвующих юрисдикций. При этом, повышение функциональной совместимости в пределах региона может быть достижимо относительно быстро, но, в тоже время, непреднамеренно замедлить глобальную функциональную совместимость. В связи с этим, авторы предлагают условия компромиссов для каждой из моделей (табл. 2).

Таблица 2. Условия компромиссов для стилизованных моделей

взаимосвязи трансграничных платежных систем

|

Условия

компромиссов

|

Единая база

доступа

|

Двусторонняя

связь

|

Центральная/

многосторонняя связь |

Общая

платформа

|

|

Первоначальная

стоимость инвестиций

|

Относительно низкая

стоимость

|

Относительно

низкая стоимость

|

Стоимость

варьируется в зависимости от предлагаемых функций

|

Самый дорогой

вариант

|

|

Масштабируемость

|

Ограниченная

|

Обширная

| ||

|

Устаревшие

системы

|

Старые

системы часто разрабатывались исключительно для внутреннего использования, с

применением запатентованных технологий и без учета международной

совместимости. Более новые системы могут преодолеть ограничения, если на

этапе проектирования будет учитываться возможность взаимодействия

| |||

|

Неоднородность

систем и поставщиков платёжных услуг

|

В

зависимости от открытости экономики и концентрации рынка платежных услуг

предпочтение может быть отдано той или иной модели

| |||

Предложенные условия компромиссов по каждой из моделей позволят сделать рациональный выбор независимо от обстоятельств и политических предпочтений конкретной юрисдикции.

Концептуальные подходы к трансграничным CBDC. CBDC, поддерживаемые центральными банками набирают популярность, поскольку все больше стран рассматривают возможность выпуска собственных CBDC. Тем не менее, «чтобы получить широкое распространение трансграничных CBDC, страны должны согласовать свои технологические рамки и нормативные стандарты в области обеспечения конфиденциальности и прозрачности трансграничных CBDC; форм данных с несколькими CBDC и механизмов безопасности обмена данными CBDC» [19]. Для повышения инклюзивности транзакций, государственный и частный секторы должны действовать совместно в целях совершенствования существующих систем, и исследуя новые технологические и финансовые решения. «Центральные банки и органы денежно-кредитного регулирования также обязаны учитывать свою роль в этой области, поскольку появляются новые организации, предлагающие альтернативу традиционным банкам» [18].

Формирование механизма безопасности с несколькими (мультивалютными) CBDC в трансграничных платежах является концептуальным мероприятием. Исследования за последние несколько лет в области CBDC рассматриваются через концептуальную структуру следующих моделей (с целью обосновать механизм безопасности, и предложить практические советы о возможных преимуществах и проблемах) [1; 30]:

– Модель совместимых систем CBDC. Благодаря совместимым стандартам платежные системы могут снизить трения и барьеры для разнообразных частных трансграничных и кросс-валютных услуг. Анализ дизайна CBDC, проведенный в 2020 г., продемонстрировал, что во многих юрисдикциях усилия по проектированию сосредоточены на гибридных архитектурах CBDC [23], в которых частный сектор проводит все транзакции со своими клиентами.

В CBDC, как и в любых других платежных средствах существуют общие технические стандарты, такие как форматы сообщений, криптографические методы, требования к данным и пользовательские интерфейсы, снижающие операционную нагрузку, связанную с участием в нескольких системах. Согласованные правовые, нормативные и надзорные стандарты упрощают процессы «знай своего клиента» и мониторинг транзакций.

Однако без международно-скоординированных действий политики, совместимость CBDC требует большего времени. Опыт показывает, что на координацию участников финансовых рынков для перехода к общим стандартам сообщений или согласованию правовых рамок уходят годы. В связи с чем, предпринимаются усилия по снижению непреднамеренных барьеров, хотя предыдущий опыт свидетельствует, что процесс правовой гармонизации проходит медленно, даже при поддержке центрального банка и политической мотивации (например, Единая зона платежей в евро (SEPA)) [15].

В контексте модели совместимых систем CBDC, у центральных банков имеется огромное количество инструментов, позволяющих влиять на платежные схемы, и потенциально избегать негативных результатов. «Центральный банк, как оператор внутренней системы CBDC, может связать свою систему с другими системами, и обеспечить более формальное соглашение, а также функции безопасности (например, платеж против платежа (PvP)) или эффективности (например, общий механизм клиринга)» [17].

– Модель интегрированных систем CBDC. Интеграция систем CBDC является сложной задачей, требующая мер совместимости, а также оперативного управления. На практике это может принимать две формы:

– общий технический интерфейс, поддерживаемый договорными соглашениями между системами, позволяет участникам одной системы осуществлять платежи участникам другой системы;

– общий клиринговый механизм интегрирует системы через расчетные счета.

Например, восточноафриканская платежная система, в которой участвующие центральные банки имеют счета друг у друга для совершения и получения платежей; или централизованная система TARGET-2, где общая система взаимосвязей дебетует и кредитует счета участвующих национальных центральных банков.

Хотя существует множество вариантов интеграции платёжных систем, ни одна из них не является простой в реализации. Практический опыт указывает на то, что многие проекты не приносят ожидаемых результатов или даже не достигают стадии эксплуатации, несмотря на значительные инвестиции [22].

Хотя, отдельные экспериментальные проекты продемонстрировали техническую возможность интеграции между системами CBDC, фактическая интеграция осложняется не только обеспечением масштабируемости, безопасности и отказоустойчивости операционной инфраструктуры, но и координацией множества вовлеченных сторон/участников, которые, как и в традиционных платёжных системах, будут увеличиваться с каждой добавленной CBDC.

– Модель единой системы с несколькими (мультивалютными) CBDC. Помимо совместимых и интегрированных систем, возможны мультивалютные трансграничные платежные системы с CBDC. «Мультивалютные системы, использующие традиционные типы денег, имеют единый независимый свод правил и критерии доступа, однако существенно отличаются по своей конструкции от традиционных платежных систем и друг от друга (может существовать несколько систем для разных вариантов использования, например, «розничные» мультивалютные системы CBDC, ориентированные на крупные трансграничные платежи с меньшей стоимостью, обеспечивая более широкий доступ участников, чем «оптовые» мультивалютные системы CBDC, ориентированные на крупные платежи в режиме реального времени)» [8].

Кроме того, единая мультивалютная система CBDC вызывает много вопросов в политике центральных банков. Более широкие последствия выпуска CBDC для денежно-кредитной политики, финансовой стабильности и платежной инфраструктуры необходимо будет прорабатывать для каждого центрального банка отдельно, что может потребовать компромиссов в окончательном дизайне. Из чего следует, что центральным банкам необходимо будет оценить, готовы ли они передать оператору некоторые функции системного контроля и мониторинга для коллективного согласования механизмов управления и безопасности.

Теоретически, «мультивалютная система CBDC может использовать новые технологии для изучения ранее недоступных возможностей и сложностей (например, посредством дополнительного мониторинга, контроля и сегментации в системе распределенного реестра)» [24]. Это позволит системе производить расчеты в денежных средствах центрального банка, делая её более безопасной. CBDC в токенизированной форме может существовать вне центрального банка, и, следовательно, использовать различные и более интегрированные модели, в которых все валюты могут рассчитываться в едином распределенном реестре. «Это также было бы возможно с частными токенизированными деньгами, хотя это может быть не такой безопасной системой, как система, использующая CBDC для расчетов по транзакциям» [7].

Механизм безопасности интегрированной системы CBDC в трансграничных платежах. По состоянию на январь 2023 г. Центральные банки стран либо исследуют, либо тестируют потенциал официальных цифровых валют, при этом, трансграничные платежи являются той областью, где CBDC имеют особые преимущества. То, как именно CBDC могут и будут модифицировать трансграничные платежи представить чрезвычайно сложно, поскольку существует множество альтернатив в их реализации.

В настоящее время изучается вопрос о том, будет ли блокчейн использоваться для поддержки CBDC, и некоторые считают, что это лучшее решение [3]. Разные банки занимают неоднозначные позиции в отношение CBDC. Так, Банк Англии рассматривает CBDC как дополнение к наличным деньгам, которые могут находиться у населения [25]. Швейцарский Национальный Банк исследует оптовую CBDC, но не видит никакой выгоды от выпуска розничной CBDC, используемой широкой общественностью в повседневных транзакциях [27]. Китайский Народный Банк изучает CBDC с 2014 г., хотя первое испытание системы e-CNY состоялось только в 2020 г. с запуском в Шэньчжэне, Сучжоу, Чэнду и Сюнъане [16]. Однако реальность намного сложнее, поскольку китайский проект CBDC сталкивается с множеством как внутренних так внешних проблем.

В связи с многовариантностью подходов к CBDC и согласно теме исследования, авторами предлагается рассмотреть их потенциал в улучшении трансграничных платежей в следующей концепции (табл. 3).

Таблица 3. Потенциал CBDC в улучшении трансграничных платежей

|

Актуальные

вопросы трансграничных платежей

|

Трансграничные

сценарии

|

Модель

взаимодействия

|

Потенциальные

преимущества CBDC

|

Потенциальные

риски CBDC

|

|

Фрагментированные

и усеченные форматы данных

|

Отсутствие

ограничений на трансграничное использование

|

Оптовая

|

Меньше

посредников

|

Микро-финансовые,

операционные и кибер-риски

|

|

Комплексная

обработка проверок соответствия

|

Скоординированный

трансграничный доступ к внутренней системе CBDC

|

Розничная

|

Повышенная

эффективность

|

Макро-финансовые

риски (международные потоки, финансовая стабильность, денежно-кредитная

политика)

|

|

Ограниченный

режим работы

|

Механизмы

с несколькими (мультивалютными) CBDC

|

Расширенная

интеграция

| ||

|

Устаревшие

технологические платформы

|

Улучшенная

техническая совместимость

| |||

|

Длинные

цепочки транзакций

|

Высокий

уровень безопасность

| |||

|

Расходы

на финансирование

|

Снижение

трансграничных и кросс-валютных рисков

| |||

|

Слабая

конкуренция

|

Авторская концепция «Потенциала CBDC в улучшении трансграничных платежей» содержит пять блоков:

1. Блок – актуальные вопросы трансграничных платежей выступают проблемными аспектами, являющимися предпосылками преобразования трансграничных платежей с применением CBDC.

2. Блок – трансграничные сценарии – это стратегии, предполагающие специфические действия на определенный период времени для достижения конкретных целей.

3. Блок – модели взаимодействия. Оптовая модель CBDC – обеспечивает финансово-банковские учреждения надежной платформой для платежно-расчетных операций. Хотя банки уже имеют прямой доступ к деньгам центрального банка, эта модель способствует дополнительной эффективности существующих оптовых финансовых систем. Розничная модель CBDC направлена на упрощение финансовых услуг для населения, не имеющего доступа к услугам частного банковского обслуживания. Внедрение розничной модели CBDC может сократить обращение наличных денег, поскольку она предполагает ежедневное использование цифровых денег.

4. Блок – потенциальные преимущества. CBDC может сделать платежные системы более рентабельными, конкурентоспособными и устойчивыми. В странах, где проживает большое количество граждан, не охваченных банковскими услугами, CBDC может повысить финансовую доступность. CBDC можно использовать для улучшения трансграничных платежей, которые в настоящее время совершаются медленно, небезопасно и затратно.

5. Блок – потенциальные риски CBDC. Микро-финансовые риски могут проявится тогда, когда депозиты начнут интенсивно отзываться со счетов коммерческих банков, если клиенты решат держать CBDC в значительном объеме. В сложившихся обстоятельствах, банкам придется повышать процентные ставки по депозитам, чтобы удержать клиентов, или предлагать более качественные платежные услуги. Макрофинансовые риски могут возникнуть при трансграничном использовании CBDC. Для CBDC стран с резервной валютой, которые доступны через границы, может произойти увеличение замещения валюты в странах с высокой инфляцией и неустойчивыми обменными курсами.

На основе выявленного потенциала CBDC в улучшении трансграничных платежей, авторы предлагают механизм безопасности интегрированной системы CBDC в контексте устранения разногласий между банками-корреспондентами при осуществлении трансграничных платежей (табл. 4).

Таблица 4. Механизм безопасности интегрированной системы CBDC в контексте устранения разногласий между банками-корреспондентами

при осуществлении трансграничных платежей

|

Разногласия в существующих механизмах |

Потенциальные улучшения

| ||

|

Модель 1 – на основе

совместимых систем CBDC

|

Модель 2 – на основе

интегрированных систем CBDC

|

Модель 3 – единая

мультивалютная система CBDC

| |

|

Операционные

расходы на поддержание трансграничных банковских отношений

|

Позволит

повысить эффективность существующих банковских отношений

|

Общий

клиринговый механизм может сократить количество взаимосвязей и обеспечить

экономию за счет масштаба

|

Единая

система не требует таких отношений (однако единая система может увеличить

эксплуатационные расходы)

|

|

Несоответствие

режима работы

|

CBDC

в разных часовых поясах могут быть открыты круглосуточно и без выходных, что

устранит любые несоответствия по режиму работы

| ||

|

Разные

курсы валют и входящие

комиссии

|

Требования

совместимости для поставщиков кошельков могут позволить клиентам рассчитывать

комиссии и ставки до платежа

|

Общий

расчет ставок и комиссий за переводы с использованием любой взаимосвязи будет

способствовать прозрачности

|

Разные

курсы валют и входящие комиссии

|

|

Ограниченная

транспарентность

|

Статус

платежей CBDC могут мгновенно рассчитываться, что снижает потребность в

обновлении статуса

| ||

|

Несоответствие

стандартов связи

|

Совместимые

стандарты сообщений позволят проводить платежи без потери данных или ручного

вмешательства

|

Стандарт

сообщений (ISO 20022), принятый взаимосвязью, будет способствовать

гармонизации стандартов между системами

|

Стандарт

единого сообщения в системе устраняет несоответствия

|

|

Высокие

затраты на трансграничное соблюдение

|

Совместимые

режимы соответствия снижают неопределенность и затраты

|

Интегрированные

системы не влияют на множественные или противоречащие друг другу требования

соответствия

|

Единый

набор требований к доступу означает, что соответствие может быть одинаковым во

всей системе

|

Целью формирования механизма безопасности интегрированной системы CBDC является устранение разногласий в существующих механизмах между банками-корреспондентами при проведении трансграничных платежей. В дополнение к потенциальным улучшениям механизма безопасности, обеспечиваемым моделями на основе систем CBDC также потребуется глобальная согласованность правовых и нормативных требований:

– соответствие национальному законодательству: нормативно-правовая база CBDC должна соответствовать действующим законам и правилам страны-эмитента;

– структуры функциональной совместимости: необходимо разработать стандарты и протоколы для обеспечения взаимодействия между различными системами CBDC;

– международные стандарты и передовая практика: CBDC должны разрабатываться в соответствии с признанными международными стандартами и передовой практикой, например, установленными международными организациями, такими как Совет по финансовой стабильности (FSB), Международный валютный фонд (МВФ) и Базельский комитет по банковскому надзору (БКБС);

– регулятивное сотрудничество и обмен информацией: следует поощрять сотрудничество и обмен информацией между центральными банками, финансовыми регуляторами и другими компетентными органами, чтобы способствовать эффективному надзору за CBDC;

– защита прав потребителей: нормативно-правовая база должна включать положения, защищающие интересы пользователей CBDC, обеспечивая прозрачность, и защиту от мошенничества/злоупотреблений;

– конфиденциальность и защита данных: принципы функциональной совместимости должны отдавать приоритет защите конфиденциальности и личных данных пользователей.

Создание четкой нормативно-правовой базы и развитие международного сотрудничества имеют приоритетную значимость для успешной интеграции CBDC в трансграничное платежное пространство. Гармонизация правил, устранение правовой неопределенности и обеспечение соблюдения требований по борьбе с отмыванием денег являются ключевыми аспектами в формировании безопасного глобального ландшафта CBDC. Для достижения этой цели авторы предлагают алгоритм действий по международному сотрудничеству центральных банков в аспекте различных механизмов CBDC (табл. 5).

Таблица 5. Международное сотрудничество центральных банков

в аспекте различных механизмов CBDC

|

Механизмы CBDC

|

Алгоритм действий

|

|

Единая

мультивалютная система CBDC

|

Проектирование,

установление, управление, запуск единой системы

|

|

Модель

на основе интегрированных систем CBDC

|

Проектирование,

установление, управление связями между внутренними системами CBDC

|

|

Модель

на основе совместимых систем CBDC

|

Согласование

совместных стандартов для внутренних систем CBDC; координация технической

инфраструктуры, свода правил и критерий участия

|

|

Транспорентность

внутренних проектов CBDC

|

Обмен

информацией о внутренних концепциях и реализации проектов CBDC

|

Предложенный алгоритм действий позволит сбалансировать национальные/региональные предпочтения в области трансграничных платежей и глобальное согласование при разработке и реализации CBDC.

Заключительные выводы

Проведённое исследование позволило сделать следующие выводы:

1. CBDC – это цифровые формы фиатных денег, выпускаемые и регулируемые центральными банками. В отличие от криптовалют, CBDC поддерживаются доверием центрального банка-эмитента и обеспечивают стабильную стоимость. CBDC могут быть разработаны либо как оптовые CBDC, ограниченные финансовыми учреждениями, либо как розничные CBDC, доступные для широкого круга пользователей, выступая основой для улучшения трансграничных платежей.

2. CBDC могут трансформировать трансграничные платежи за счет повышения скорости, снижения затрат, расширения финансовой доступности и повышения прозрачности. Тем не менее, необходимо решить такие проблемы, как технологическая инфраструктура, гармонизация нормативных требований, вопросы безопасности и конфиденциальности. По мере развития инициатив CBDC для реализации всего их потенциала в трансграничных платежах необходим сбалансированный подход, учитывающий преимущества, проблемы и глобальное сотрудничество.

3. Центральные банки активно и конструктивно работают над выпуском CBDC общего назначения, которые потенциально откроют следующие преимущества: поддержка и гармонизация устойчивого платежного ландшафта; избегание рисков, связанных с новыми формами создания частных денег; поддержка конкуренции, эффективности и инноваций в платежах; удовлетворение будущих потребностей в платежах цифровой экономике; повышение доступности и удобства использования денег центрального банка; устранение последствий снижения наличности; предоставление фундаментальной базы для качественных, быстрых и безопасных трансграничных платежей.

По результатам исследования предложены следующие рекомендации:

1. Для Центральных банков: сотрудничество с государственным и частным секторами будет способствовать развитию партнерских отношений, ускоряя разработку совместимых решений CBDC.

2. Для частного сектора: тестирование функциональной совместимости и пилотные проекты с центральными банками и другими финансовыми учреждениями будут способствовать выявлению технических проблем и оперативных решений; взаимодействие с органами по стандартизации, отраслевыми ассоциациями и рабочими группами, внесут существенный вклад в установление согласованных технических стандартов и протоколов функциональной совместимости CBDC.

3. Для рыночной политики: содействовать согласованности нормативно-правовой базы в разных юрисдикциях, чтобы свести к минимуму юридические и нормативные барьеры для совместимости CBDC; стимулировать инновации и исследования в области функциональной совместимости CBDC.

4. Для инфраструктуры финансового рынка: совершенствовать системы клиринга и расчетов, поддерживающие совместимость между различными CBDC; разрабатывать инфраструктуру, обеспечивающую беспрепятственную передачу и расчет транзакций CBDC на нескольких платформах; имплементировать стандартизированные форматы и протоколы обмена сообщениями, которые упростят обмен информацией между системами CBDC.

[1] Цифровая валюта центрального банка (Central bank digital currency, CBDC) (цифровая фиатная валюта/цифровые базовые деньги) – цифровые деньги, эмитентом которых является государство.

[2] Большая двадцатка (G-20) – клуб правительств и глав центральных банков государств с наиболее развитой и развивающейся экономикой.

[3] Совет по финансовой стабильности (FSB) – международная организация, созданная странами G-20 на Лондонском саммите в апреле 2009 года.

[4] ISO 20022 – международный стандарт обмена электронными сообщениями между организациями финансовой (банковской) отрасли.

[5] Интероперабельность – это характеристика продукта или системы для работы с другими продуктами или системами.

Источники:

2. Болонин А.И., Болонина С.Е., Лещенко Ю.Г. Мониторинг финансовых инноваций в статистике центральных банков // Информатизация в цифровой экономике. – 2023. – № 2. – c. 119-138. – doi: 10.18334/ide.4.2.118424.

3. Бурлачков В.К., Никитина С.А. Цифровые валюты центральных банков: особенности и возможности использования // Финансы и кредит. – 2022. – № 7(823). – c. 1452-1469. – doi: 10.24891/fc.28.7.1452.

4. Ермоловская О.Ю. Развитие цифровых финансовых инструментов // Самоуправление. – 2023. – № 3(136). – c. 284-287.

5. Караваева И.В., Лев М.Ю. Новые вызовы экономической безопасности России (обзор выступлений участников Всероссийской научно-практической конференции «VII Сенчаговские чтения. Экономическая безопасность России: реакция на новые вызовы») // Вестник Института экономики Российской академии наук. – 2023. – № 3. – c. 177-193. – doi: 10.52180/2073-6487_2023_3_177_193.

6. Караваева И.В., Лев М.Ю. Приоритеты государственного регулирования экономической безопасности России в условиях новых глобальных вызовов // Экономическая безопасность. – 2023. – № 2. – c. 453-466. – doi: 10.18334/ecsec.6.2.117953.

7. Центробанковские цифровые валюты: ключевые характеристики и направления влияния на денежно-кредитную и платежную системы // Финансы: теория и практика. – 2019. – № 4(112). – c. 80-98. – doi: 10.26794/2587-5671-2019-23-4-80-98.

8. Кочергин Д.А. Современные модели систем цифровых валют центральных банков // Вестник Санкт-Петербургского университета. Экономика. – 2021. – № 2. – c. 205-240. – doi: 10.21638/spbu05.2021.202.

9. Кочергин Д.А. Цифровые валюты центральных банков: мировой опыт // Мировая экономика и международные отношения. – 2021. – № 5. – c. 68-77. – doi: 10.20542/0131-2227-2021-65-5-68-77.

10. Лаврушин О.И., Соколинская Н.Э. Взгляд на трансформацию финансовых рынков и финансовых систем в условиях цифровой экономики // Банковское дело. – 2019. – № 12. – c. 58-64.

11. Лев М.Ю. Публичное управление в информационном пространстве: цифровая трансформация социально-экономической сферы в контексте влияния на экономическую безопасность стран СНГ // Развитие и безопасность. – 2022. – № 3(15). – c. 85-102. – doi: 10.46960/2713-2633_2022_3_85.

12. Лев М.Ю., Медведева М.Б., Лещенко Ю.Г. Оценка устойчивости коммерческого банка в аспекте экономической и финансовой безопасности // Экономическая безопасность. – 2023. – № 1. – c. 173-200. – doi: 10.18334/ecsec.6.1.117469.

13. Лещенко Ю.Г. Институциональные ориентиры группы 20 (G-20) в аспекте российской экономики и интересах российского предпринимательства // Российское предпринимательство. – 2017. – № 17. – c. 2417-2450. – doi: 10.18334/rp.18.17.38255.

14. Лещенко Ю.Г. Совет по финансовой стабильности: перспективы развития механизма глобального регулирования // Вопросы инновационной экономики. – 2018. – № 2. – c. 197-222. – doi: 10.18334/vinec.8.2.39151.

15. Лещенко Ю.Г., Ермоловская О.Ю. Особенности регулирования интегрированной и функциональной моделей финансовых рынков: опыт Германии и Франции // Экономические отношения. – 2019. – № 4. – c. 2419-2432. – doi: 10.18334/eo.9.4.41430.

16. Лещенко Ю.Г., Ермоловская О.Ю., Никулин С.В. Институциональная модель регулирования финансового рынка Китая // Экономика, предпринимательство и право. – 2020. – № 1. – c. 139-154. – doi: 10.18334/epp.10.1.41535.

17. Лещенко Ю.Г. Финансовая безопасность в ракурсе стабильности финансовой системы // Обеспечение национальной экономической безопасности: новые вызовы и приоритеты: Сборник тезисов международной научной конференции. Москва, 2020. – c. 74-78.

18. Лещенко Ю.Г., Медведева М.Б., Лев М.Ю. Управление финансовыми рисками в процессе изменения климата в контексте экономической безопасности // Экономическая безопасность. – 2023. – № 3. – doi: 10.18334/ecsec.6.3.118578.

19. Медведева М.Б. Мировая финансовая индустрия в условиях цифровизации // Банковские услуги. – 2020. – № 7-8. – c. 3-10. – doi: 10.36992/2075-1915_2020_7-8_3.

20. Лаврушин О.И., Соловьев В.И., Гобарева Я.Л., Золотарюк А.В., Косарев В.Е., Соколинская Н.Э., Макрушин С.В., Добриднюк С.Л. Основы банковских информационных систем и технологий. / Учебное пособие. - Москва: ООО «Издательство «КноРус», 2023. – 528 c.

21. Алексеев П.В., Бадалов Л.А., Белянчикова Т.В., Барабанов В.Ю., Гронин Д.П., Загалова З.А., Ивановская Ж.В., Криворучко С.В., Лукашенко И.В., Медведева М.Б., Пищик В.Я., Сахаров Д.М., Цвирко С.Э. Стратегии развития платежно-расчетной инфраструктуры: глобальный и региональный аспекты. / Монография: в 2-х томах. Том 1. - Москва: ООО «Издательство Прометей», 2023. – 274 c.

22. Туруев И.Б., Перцева С.Ю. Платежные системы в условиях новой реальности. / Монография. - Москва: ООО Издательство «Аспект Пресс», 2023. – 216 c.

23. Auer R., Cornelli G., Frost J. Rise of the central bank digital currencies: drivers, approaches and technologies. BIS Working Papers, № 880. [Электронный ресурс]. URL: https://www.bis.org/publ/work880.htm.

24. Auer R., Monnet C., Shin H.S Permissioned distributed ledgers and the governance of money. BIS Working Papers, № 924. [Электронный ресурс]. URL: https://www.bis.org/publ/work924_2101.pdf.

25. Central Bank Digital Currency: opportunities, challenges and design. Bank of England. [Электронный ресурс]. URL: https://www.bankofengland.co.uk/paper/2020/central-bank-digital-currency-opportunities-challenges-and-design-discussion-paper (дата обращения: 27.07.2023).

26. G20 Roadmap for Enhancing Cross-border Payments Consolidated progress report for 2022. Financial Stability Board. [Электронный ресурс]. URL: https://www.fsb.org/wp-content/uploads/P101022-1.pdf (дата обращения: 07.07.2023).

27. Swiss National Bank against issuing retail central bank digital currency. Global banking and finance. [Электронный ресурс]. URL: https://www.globalbankingandfinance.com/swiss-national-bank-against-issuing-retail-central-bank-digital-currency/ (дата обращения: 27.07.2023).

28. Isaeva E.A., Leshchenko J.G. Evaluation of the effectiveness of modern models of regulation of financial markets // Creative Economy. – 2019. – № 10. – p. 2045-2066. – doi: 10.18334/ce.13.10.40967.

29. Leshchenko Yu.G. Transformation of the economic security concept of the state in the process of global integration under membership in international financial and economic organizations // Экономика и управление: проблемы, решения. – 2021. – № 11(119). – p. 150-159. – doi: 10.36871/ek.up.p.r.2021.11.02.019.

30. Panova G. Digital Platforms and Banks. / Current Achievements, Challenges and Digital Chances of Knowledge Based Economy Vol. 133. - Cham: Springer Nature Switzerland AG, 2021. – 463-472 p.

31. Central Bank Digital Currency Global Interoperability Principles. World Economic Forum. [Электронный ресурс]. URL: https://www3.weforum.org/docs/WEF_Central_Bank_Digital_Currency_Global_Interoperability_Principles_2023.pdf (дата обращения: 07.07.2023).

Страница обновлена: 24.12.2025 в 10:49:33

Download PDF | Downloads: 50 | Citations: 3

The security mechanism of the integrated CBDC system: prospects for cross-border payments

Lev M.Y., Bolonin A.I., Bolonina S.E., Leshchenko Y.G.Journal paper

Journal of Economics, Entrepreneurship and Law

Volume 13, Number 8 (August 2023)

Abstract:

The introduction of financial and digital technologies contributes to the improvement of cross-border payments. One of the ways to improve the quality of the process is the system of integrating digital currencies of central banks (CBDC) in the context of its security mechanism.

The article discusses aspects of the interoperability of payment systems in a security mechanism with several CBDCs, as well as their potential advantages, which are especially important for emerging markets. However, the results of the study prove that competing priorities and practical experience make it difficult to achieve these advantages.

The authors conclude that central banks should take into account cross-border strategies when developing their CBDCs. Based on the identified potential for improving cross-border payments based on CBDC, the authors propose a security mechanism for the integrated CBDC system and an algorithm of actions for central banks' cooperation in the aspect of various CBDC mechanisms.

Acknowledgments:

The paper was prepared in accordance with the topic of the state task Reg. No. NIOKTR 121030500096–5; Reg. No. ICRBS "New Challenges and Threats to Socio-Economic Security: Measures of Budgetary and Financial Regulation".

Keywords: central bank digital currency (CBDC), security mechanism, financial technology, cross-border payments, payment systems

Funding:

JEL-classification: F31, F36, F37

References:

Tsentrobankovskie tsifrovye valyuty: klyuchevye kharakteristiki i napravleniya vliyaniya na denezhno-kreditnuyu i platezhnuyu sistemy [Central bank digital currencies: key characteristics and directions of influence on monetary and credit and payment systems]. (2019). Finance: Theory and Practice». 23 (4(112)). 80-98. (in Russian). doi: 10.26794/2587-5671-2019-23-4-80-98.

Alekseev P.V., Badalov L.A., Belyanchikova T.V., Barabanov V.Yu., Gronin D.P., Zagalova Z.A., Ivanovskaya Zh.V., Krivoruchko S.V., Lukashenko I.V., Medvedeva M.B., Pischik V.Ya., Sakharov D.M., Tsvirko S.E. (2023). Strategii razvitiya platezhno-raschetnoy infrastruktury: globalnyy i regionalnyy aspekty [Payment and settlement infrastructure development strategies: global and regional aspects] Moscow: OOO «Izdatelstvo Prometey». (in Russian).

Auer R., Cornelli G., Frost J. Rise of the central bank digital currencies: drivers, approaches and technologiesBIS Working Papers, № 880. Retrieved from https://www.bis.org/publ/work880.htm

Auer R., Monnet C., Shin H.S Permissioned distributed ledgers and the governance of moneyBIS Working Papers, № 924. Retrieved from https://www.bis.org/publ/work924_2101.pdf

Belyanchikova T.V., Garnov A.P., Markov M.A. (2022). Raschetnye i platezhnye sistemy [Settlement and payment systems] Moscow: OOO «Rusayns». (in Russian).

Bolonin A.I., Bolonina S.E., Leschenko Yu.G. (2023). Monitoring finansovyh innovatsiy v statistike tsentralnyh bankov [The monitoring of financial innovation in the central banks´ statistics]. Informatizatsiya v tsifrovoy ekonomike. 4 (2). 119-138. (in Russian). doi: 10.18334/ide.4.2.118424.

Burlachkov V.K., Nikitina S.A. (2022). Tsifrovye valyuty tsentralnyh bankov: osobennosti i vozmozhnosti ispolzovaniya [Digital currencies of central banks: special features and possibilities of use]. Finance and credit. 28 (7(823)). 1452-1469. (in Russian). doi: 10.24891/fc.28.7.1452.

Central Bank Digital Currency Global Interoperability PrinciplesWorld Economic Forum. Retrieved July 07, 2023, from https://www3.weforum.org/docs/WEF_Central_Bank_Digital_Currency_Global_Interoperability_Principles_2023.pdf

Central Bank Digital Currency: opportunities, challenges and designBank of England. Retrieved July 27, 2023, from https://www.bankofengland.co.uk/paper/2020/central-bank-digital-currency-opportunities-challenges-and-design-discussion-paper

Ermolovskaya O.Yu. (2023). Razvitie tsifrovyh finansovyh instrumentov [Development of digital financial instruments]. Samoupravlenie. (3(136)). 284-287. (in Russian).

G20 Roadmap for Enhancing Cross-border Payments Consolidated progress report for 2022Financial Stability Board. Retrieved July 07, 2023, from https://www.fsb.org/wp-content/uploads/P101022-1.pdf

Isaeva E.A., Leshchenko J.G. (2019). Evaluation of the effectiveness of modern models of regulation of financial markets Creative Economy. 13 (10). 2045-2066. doi: 10.18334/ce.13.10.40967.

Karavaeva I.V., Lev M.Yu. (2023). Novye vyzovy ekonomicheskoy bezopasnosti Rossii (obzor vystupleniy uchastnikov Vserossiyskoy nauchno-prakticheskoy konferentsii «VII Senchagovskie chteniya. Ekonomicheskaya bezopasnost Rossii: reaktsiya na novye vyzovy») [New challenges to Russia´s economic security (based on proceedings of the All-Russian scientific and practical conference «VII Senchagov readings. Russia's economic security: response to new challenges»)]. Bulletin of the Institute of Economics of RAS. (3). 177-193. (in Russian). doi: 10.52180/2073-6487_2023_3_177_193.

Karavaeva I.V., Lev M.Yu. (2023). Prioritety gosudarstvennogo regulirovaniya ekonomicheskoy bezopasnosti Rossii v usloviyakh novyh globalnyh vyzovov [Priorities of state regulation of Russia´s economic security amidst new global challenges]. Ekonomicheskaya bezopasnost. 6 (2). 453-466. (in Russian). doi: 10.18334/ecsec.6.2.117953.

Kochergin D.A. (2021). Sovremennye modeli sistem tsifrovyh valyut tsentralnyh bankov [Modern models of systems of central bank digital currency]. Vestnik Sankt-Peterburgskogo universiteta. Ekonomika. 37 (2). 205-240. (in Russian). doi: 10.21638/spbu05.2021.202.

Kochergin D.A. (2021). Tsifrovye valyuty tsentralnyh bankov: mirovoy opyt [Central banks digital currencies: world experience]. World Economy and International Relations. 65 (5). 68-77. (in Russian). doi: 10.20542/0131-2227-2021-65-5-68-77.

Lavrushin O.I., Sokolinskaya N.E. (2019). Vzglyad na transformatsiyu finansovyh rynkov i finansovyh sistem v usloviyakh tsifrovoy ekonomiki [A look at the transformation of financial markets and financial systems in the digital economy]. Banking (bankovskoye delo). (12). 58-64. (in Russian).

Lavrushin O.I., Solovev V.I., Gobareva Ya.L., Zolotaryuk A.V., Kosarev V.E., Sokolinskaya N.E., Makrushin S.V., Dobridnyuk S.L. (2023). Osnovy bankovskikh informatsionnyh sistem i tekhnologiy [Fundamentals of banking information systems and technologies] Moscow: OOO «Izdatelstvo «KnoRus». (in Russian).

Leschenko Yu.G. (2017). Institutsionalnye orientiry gruppy 20 (G-20) v aspekte rossiyskoy ekonomiki i interesakh rossiyskogo predprinimatelstva [Institutional guidelines for the Group 20 (G-20) in the aspect of the Russian economy and the interests of Russian entrepreneurship]. Russian Journal of Entrepreneurship. 18 (17). 2417-2450. (in Russian). doi: 10.18334/rp.18.17.38255.

Leschenko Yu.G. (2018). Sovet po finansovoy stabilnosti: perspektivy razvitiya mekhanizma globalnogo regulirovaniya [Financial stability board: prospects for the development of a global regulation mechanism]. Russian Journal of Innovation Economics. 8 (2). 197-222. (in Russian). doi: 10.18334/vinec.8.2.39151.

Leschenko Yu.G. (2020). Finansovaya bezopasnost v rakurse stabilnosti finansovoy sistemy [Financial security from the perspective of the stability of the financial system] Ensuring national economic security: new challenges and priorities. 74-78. (in Russian).

Leschenko Yu.G., Ermolovskaya O.Yu. (2019). Osobennosti regulirovaniya integrirovannoy i funktsionalnoy modeley finansovyh rynkov: opyt Germanii i Frantsii [Features of regulation of integrated and functional models of financial markets: the experience of Germany and France]. Journal of International Economic Affairs. 9 (4). 2419-2432. (in Russian). doi: 10.18334/eo.9.4.41430.

Leschenko Yu.G., Ermolovskaya O.Yu., Nikulin S.V. (2020). Institutsionalnaya model regulirovaniya finansovogo rynka Kitaya [Institutional model of regulation of the financial market of China]. Journal of Economics, Entrepreneurship and Law. 10 (1). 139-154. (in Russian). doi: 10.18334/epp.10.1.41535.

Leschenko Yu.G., Medvedeva M.B., Lev M.Yu. (2023). Upravlenie finansovymi riskami v protsesse izmeneniya klimata v kontekste ekonomicheskoy bezopasnosti [Financial risk management during climate change in the context of economic security]. Economic security. 6 (3). (in Russian). doi: 10.18334/ecsec.6.3.118578.

Leshchenko Yu.G. (2021). Transformation of the economic security concept of the state in the process of global integration under membership in international financial and economic organizations Economics and management: problems, solutions (Ekonomika i upravleniye: problemy, resheniya nauchno-prakticheskiy zhurnal). 2 (11(119)). 150-159. doi: 10.36871/ek.up.p.r.2021.11.02.019.

Lev M.Yu. (2022). Publichnoe upravlenie v informatsionnom prostranstve: tsifrovaya transformatsiya sotsialno-ekonomicheskoy sfery v kontekste vliyaniya na ekonomicheskuyu bezopasnost stran SNG [Public administration in the information space: digital transformation of socio-economic sphere in the context of impact on economic security UIS countries]. Razvitie i bezopasnost. (3(15)). 85-102. (in Russian). doi: 10.46960/2713-2633_2022_3_85.

Lev M.Yu., Medvedeva M.B., Leschenko Yu.G. (2023). Otsenka ustoychivosti kommercheskogo banka v aspekte ekonomicheskoy i finansovoy bezopasnosti [Assessing the sustainability of a commercial bank in terms of economic and financial security]. Ekonomicheskaya bezopasnost. 6 (1). 173-200. (in Russian). doi: 10.18334/ecsec.6.1.117469.

Medvedeva M.B. (2020). Mirovaya finansovaya industriya v usloviyakh tsifrovizatsii [The global financial industry in the context of digitalization]. Banking services. (7-8). 3-10. (in Russian). doi: 10.36992/2075-1915_2020_7-8_3.

Panova G. (2021). Digital Platforms and Banks Cham: Springer Nature Switzerland AG.

Swiss National Bank against issuing retail central bank digital currencyGlobal banking and finance. Retrieved July 27, 2023, from https://www.globalbankingandfinance.com/swiss-national-bank-against-issuing-retail-central-bank-digital-currency/

Turuev I.B., Pertseva S.Yu. (2023). Platezhnye sistemy v usloviyakh novoy realnosti [Payment systems in a new reality] Moscow: OOO Izdatelstvo «Aspekt Press». (in Russian).