Стратегии трансграничного банковского взаимодействия в условиях трансформации внешнеэкономических связей

Иванов В.В.1,2![]() , Девочкин С.О.1

, Девочкин С.О.1

1 Всероссийская академия внешней торговли, Россия, Москва

2 Московский институт электронной техники, ,

Скачать PDF | Загрузок: 36

Статья в журнале

Вопросы инновационной экономики (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 13, Номер 2 (Апрель-июнь 2023)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=54060718

Аннотация:

Статья посвящена исследованию формирования стратегий банковских и корпоративных структур в международном экономическом взаимодействии в условиях трансформации внешнеэкономических связей. Авторами проведен анализ существующих моделей трансграничного взаимодействия финансовых институтов, определены наиболее перспективные направления в национальном аспекте. Выявлены интеграционные особенности и синергетические эффекты внешнеэкономического развития и корпоративного взаимодействия банковских структур, отражены ключевые тенденции в сфере международного финансового сотрудничества. В статье предложена экономическая модель выбора стратегии трансграничного взаимодействия банковских структур, предполагающая следующие стратегические направления: трансформация традиционных каналов международного сотрудничества, предусматривающая переориентацию систем финансовых потоков и внешнеторговых расчетов; кооперация и интеграция национальных банковских структур во внешнеэкономической сфере; экосистемный подход к формированию корпоративных стратегий развития международного бизнеса, основанный на применении последних достижений цифровизации; интеграционная модель участия корпоративных и банковских институтов, направленная на развитие собственной международной инфраструктуры. Авторами исследован потенциал использования цифровых финансовых активов в трансграничных операциях, предложен механизм организации выпуска и обращения корпоративными структурами цифровых активов, способных стать альтернативным инструментом расчетов и средством привлечения инвестиций. Обоснована необходимость разработки уникальной гибкой системы экономических индикаторов, позволяющей оценить эффективность стратегической модели и ее способность обеспечить адаптацию и трансформацию в условиях изменяющихся факторов внутренней и внешней среды.

Ключевые слова: внешнеэкономические связи, формирование международных стратегий, экономическая модель трансграничного взаимодействия, внешнеторговые расчеты, международные финансовые потоки

JEL-классификация: G21, G28, Е52, E58

Введение.

Глобальные трансформационные процессы, происходящие в мировой экономике, ведущие к переориентации международных экономических связей РФ, делают актуальными задачи по адаптации стратегий участия национальных корпоративных банковских структур в развитии международного трансграничного взаимодействия. Успешное участие в международном экономическом сотрудничестве предполагает разработку многофакторной модели и инструментария формирования корпоративной стратегии, учитывающей современные тренды цифровизации, растущей роли цифровых финансовых активов в трансграничных операциях, использования экосистемных подходов.

Современные исследования охватывают широкий спектр проблем функционирования мировой финансовой системы, особенности различных типов финансовых систем, их преимущества и недостатки рассмотрены в работах М.Е. Дорошенко [4. C.100-123], М.Ю. Головнина [3. C.74-96], А.В. Верникова [2.c.108-120], Н.А. Ранневой [12. C.28-45], И.А. Балюк [1. C.72-87], вопросам формирования международных банковских стратегий, роли финансовых институтов в развитии трансграничного взаимодействия посвящены работы Н.С. Зиядуллаева [5. C.78-89], Н.В. Кириллова [6. C.123-129], Е.М. Коликовой [7, c. 98-107], А.В. Суворова [14. c.41-52], А.Н. Спартак [13. C.7-29] рассматривает основные вызовы для России в условиях трансформации мировой экономики и пути их решения, особенности различных типов платежных систем исследованы в работах Л.Н. Красавиной [10. C.147-158], отдельные аспекты актуальных тенденций цифровизации, появления новых цифровых финансовых инструментов, экосистемного подхода отражены в исследованиях Д.А. Кочергина [8. C.51-78, 9. c. 32-51] М.А. Эскиндарова [16. C.6-23], И.З. Ярыгиной [15. C. 133-141], В.Д. Марковой [11 C. 242-251].

Трансформация системы международных экономических отношений, переориентация внешнеэкономических связей РФ, обусловливают необходимость поиска новых стратегических подходов к вопросам трансграничного взаимодействия корпоративных банковских структур, делают актуальными дальнейшие исследования проблем формирования международных стратегий. Перспективными направлениями представляется разработка экономической модели формирования стратегий, внедрение цифровой экосистемы в сферу внешнеэкономической деятельности корпоративного бизнеса, использование цифровых финансовых активов.

Целью исследования является анализ и оценка тенденций, проблем и перспектив участия национальных банковских корпоративных структур в международном трансграничном взаимодействии с разработкой экономической модели и инструментария формирования стратегии.

Научная новизна работы предполагает выявление современных трендов и проблем трансграничного взаимодействия корпоративных банковских структур, определение стратегических направлений их развития, разработку многофакторной экономической модели формирования банковских стратегий участия в трансграничных процессах, соответствующего экономического инструментария.

Методология исследования основана на применении анализа и синтеза, дедукции и индукции, системного подхода, построении экономической модели.

Современное состояние мировой финансовой системы характеризуется тенденциями глобализации, концентрации существенной части как расчетных операций, так и операций на рынке капитала в крупнейших транснациональных банках, опережающего роста объема финансовых активов по сравнению с масштабами мировой экономики. В тоже время финансовый кризис 2007-2009 гг. и кризис, связанный с пандемией COVID 19, привел к существенному сокращению трансграничного движения капитала. Причинами можно назвать рост регулирования национальных и глобальных банковских рынков, операций с производными финансовыми инструментами, принятием мер, вынуждающих сокращать использование оффшорных юрисдикций, что обусловило переход от тенденции роста отношения трансграничных банковских требований к мировому ВВП к его устойчивому снижению. Выросла доля прямых инвестиций к прочим, что говорит о снижении трансграничных потоков спекулятивного капитала [3.c.74-96].

Тренд концентрации международного финансового рынка определяется ведущей ролью крупнейших международных банков, представляющих, в основном, промышленно развитые страны: США, Великобританию, страны ЕС, Японию и Китай. Роль китайских банков в трансграничном взаимодействии в последние десятилетия имеет устойчивую тенденцию к росту. Пять из десяти крупнейших банков по размеру активов представляют Китай [24] .

Модели финансовых систем можно классифицировать на банко-ориентированиые и рыночно-ориентированные. В первом случае перераспределение финансовых ресурсов в экономику происходит в большей части при посреднической функции банковской системы, во втором непосредственно через механизмы финансового рынка. Традиционно финансовые системы США, Великобритании являются более рыночно-ориентированными, системы европейских стран, Китая – банко-ориентированными. Результаты исследований в этой области не говорят о неоспоримых преимуществах одного из этих подходов, а скорее о взаимодополняемости посреднических услуг банков и финансовых рынков. Экономический прогресс зависит в большей степени от общего уровня развития финансовой системы, а не от ее структуры [4. c.100-123]. Основные характеристики банковских систем приведены в таблице 1.

Преимущественно рыночно-ориентированная финансовая система США предусматривает акцент на рынки капиталов и операции с производными финансовыми инструментами. Рынок ценных бумаг США является крупнейшим в мире и служит важнейшим источником привлечения инвестиций как для американских корпораций, так и компаний других стран, что делает операции на фондовом рынке одним из приоритетных направлений международного бизнеса американских банков. Роль доллара США как международной резервной валюты и его ведущая роль в системе международных расчетов обусловили лидирующие позиции американских банков в объемах трансграничного взаимодействия. В США значима роль небанковских финансовых институтов, активы которых существенно превышают банковские [12. C.28-45]. Анализ индикаторов финансового развития показывает, что российский фондовый рынок значительно отстает от мировых лидеров, незначительна роль небанковских финансовых институтов, реализация потенциала в этой сфере может стать значимым источником инвестиционных ресурсов для экономики.

Модель международного взаимодействия европейских банков является более банко-ориентированной с акцентом на традиционном кредитовании, банковский капитал является основным источником финансирования международных проектов, при этом банковские структуры нередко принимают непосредственное участие в управлении промышленными и торговыми предприятиями. Для японской модели характерна консолидация банковского и промышленного капитала, обусловившая возникновение крупнейших многоотраслевых финансово-промышленных групп, ведущую роль в которых играют банковские структуры, обеспечивая финансовую поддержку, в том числе способствуя выходу на международные рынки. В этом аспекте российская банковская система более приближена к европейской, показатель банковского кредитования экономики существенно превышает капитализацию фондового рынка. Однако, для российской экономики нехарактерно ведущее участие банковских структур в управлении финансово-промышленными группами. В этом аспекте представляется, что более тесная интеграция промышленного и финансового капитала могла бы дать существенный синергетический эффект экономическому развитию.

В последние десятилетия в мировой финансовой системе значительно вырос вес китайских банков. Несмотря на то, что крупнейшие банки Китая являются акционерными, влияние государства на их деятельность велико, делая приоритетными направления, соответствующие государственным стратегическим задачам экономического развития. Хотя китайские корпоративные банковские структуры являются формально независимыми от государства, их кредитная политика находится в соответствии с национальной стратегией экономического роста. [2.C.108-120]. В международном аспекте банки Китая предпочитают комплексный подход к инвестиционным проектам. В большинстве случаев, условия международного кредитования предполагают поставку китайского оборудования и товаров, работу с поставщиками и подрядчиками из Китая, использование китайских специалистов. Подобный подход имеет синергетический эффект, дающий серьезный импульс развитию всей экономики. Принимая во внимание, преобладающую долю банков с государственным участием в российской банковской системе, китайский опыт представляет существенный интерес. Координация стратегических моделей с принципами государственной экономической политики, в частности через механизмы государственно-частного партнерства, участия в проектах национальных институтов развития, может оказать существенное позитивное влияние на достижение целей национального экономического роста.

Таблица 1.

Ключевые показатели развития финансовых рынков отдельных стран.

|

Страна

|

Концентрация банковских активов Доля 5

крупнейших Банков (%)

|

Совокупный объем иностранных

банковских активов (

% к ВВП) |

Объем совокупных активов банковской

системы (% к ВВП)

|

Объем совокупных активов небанковских

кредитных организаций (% к ВВП)

|

Капитализация фондового рынка (% к

ВВП)

|

|

РФ

|

69,8

|

8

|

65,6

|

33,6

|

46,7

|

|

США

|

49,7

|

35,9

|

74,2

|

198,1

|

194,9

|

|

Великобритания

|

59,9

|

116,4

|

136

|

-

|

115,7

|

|

Япония

|

63,6

|

35,2

|

169,6

|

149,5

|

133,3

|

|

Германия

|

94,3

|

52,7

|

95,9

|

-

|

59,4

|

|

Франция

|

78,5

|

81,1

|

131,1

|

-

|

84,8

|

|

Италия

|

73,8

|

52,6

|

115,5

|

-

|

77,7

|

|

Швейцария

|

84,2

|

82,9

|

172,5

|

-

|

266,1

|

|

Турция

|

68,1

|

25,9

|

88,8

|

10,4

|

33

|

|

Саудовская

Аравия

|

92,8

|

14,6

|

66

|

10,3

|

345,4

|

|

БРИКС

| |||||

|

Китай

|

54,1

|

9

|

214,3

|

20,2

|

83,2

|

|

Индия

|

53,4

|

10,2

|

72,4

|

-

|

97,3

|

|

Бразилия

|

79,4

|

24,1

|

125,8

|

27,5

|

68,2

|

|

ЮАР

|

38,7

|

15,9

|

74,3

|

84

|

313,5

|

|

ЕАЭС

| |||||

|

Армения

|

69,8

|

12,4

|

76,9

|

1,3

|

-

|

|

Беларусь

|

85,9

|

5,5

|

43,3

|

11,1

|

2,6

|

|

Казахстан

|

76

|

4

|

30

|

12,7

|

26,4

|

|

Кыргызстан

|

68,8

|

0,5

|

28,4

|

3,3

|

0

|

|

Таджикистан

|

99,6

|

0,4

|

12,1

|

0,4

|

-

|

|

Узбекистан

|

79,7

|

9,9

|

46,3

|

-

|

-

|

Проведенное авторами исследование интеграционных особенностей взаимодействия корпоративных и банковских структур в международной сфере показывает существенный синергетический эффект для экономического развития как на уровне отдельных предприятий, так и национальной экономики в целом. Кооперация в рамках отдельных банковских структур, интеграционное взаимодействие с промышленными предприятиями и государственными институтами позволит увеличить возможности мобилизации финансовых ресурсов, обеспечить финансирование капиталоемких проектов, повысить эффективность использования финансовой инфраструктуры, минимизировать транзакционные издержки.

По мнению авторов, одним из наиболее перспективных направлений корпоративной интеграции является современный тренд формирования стратегических моделей банковских структур на основании экосистемного подхода, предполагающего кооперацию предприятий различных сфер деятельности, позволяющего максимизировать синергетический эффект за счет внедрения лучших технологических достижений и передовых практик из различных областей, расширения предлагаемой линейки продуктов и услуг, объединения клиентской базы, минимизации транзакционных издержек. Данный подход стал возможен благодаря широкому внедрению достижений цифровизации, использованию передовых технологий, таких как искусственный интеллект, обработка больших данных, машинное обучение.

На национальном уровне синергетический эффект может быть обеспечен путем интеграции стратегий банковских структур в международной сфере с приоритетными направлениями государственной экономической политики и проектами национального развития, кооперацией с государственными и международными институтами развития. Увеличение объемов взаимной торговли, создание финансовой инфраструктуры, гарантирующей надежность и бесперебойность трансграничных операций, снижающей их издержки, позволит укрепить интеграционные процессы в рамках региональных объединений, таких как ЕАЭС, БРИКС, ШОС. Развитие расчетов в национальных валютах будет способствовать росту их роли в мировой финансовой системе, укреплению финансовой независимости.

Мировая система трансграничного взаимодействия характеризуется значительной асимметрией направлений движения финансовых потоков и валютной структуры трансграничных платежей. Доля доллара США и евро в международных расчетах существенно превышает долю этих стран в мировой торговле и движении капиталов. Согласно данным SWIFT за декабрь 2022 г. на доллар США приходится 41,9% мировых расчетов, евро – 36,3%, британский фунт стерлингов 6,1%, японскую йену – 2,9, китайский юань 2,2%. [22]. Диспропорция обусловлена ролью доллара США и евро как мировых резервных валют, традиционным осуществлением расчетов по большинству сырьевых товаров в долларах США и евро, существенной волатильностью и ограниченной конвертируемостью валют других стран.

Подобная асимметрия характерна и для России, что подтверждается анализом данных о направлении финансовых потоков и их валютной структуре (Таблицы 2, 3). Ведущая роль в трансграничных расчетах продолжает оставаться за долларом США. Несмотря на то, что на долю США во внешнеторговом обороте РФ приходится всего 4,4%, доля доллара США во внешнеторговых платежах составляет 54,5% в экспорте и 35,8% в импорте. Доля доллара в иностранных активах и обязательствах банковской системы РФ превышает 50%. В тоже время в последние годы наметилась устойчивая тенденция к росту доли рубля и национальных валют. Особенно данный тренд заметен в разрезе некоторых ключевых торговых партнеров России. Так, доля российского рубля в расчетах со странами СНГ – около 65%, странами ЕАЭС- более 70%, 27% импортных платежей в Китай осуществляются в юанях.

Беспрецедентные экономические санкции, введенные против РФ и российских компаний, обусловили необходимость кардинальной переориентации внешнеэкономических связей. В настоящее время практически все национальные банковские институты и крупнейшие компании лишены возможности проведения расчетов в традиционных международных валютах, потеряли доступ к рынкам капитала, мировой платежной инфраструктуре.

Таблица 2.

Структура основных трансграничных операций РФ за 2021 г.

|

Страны

|

Оборот внешней торговли товарами

|

Оборот внешней торговли услугами

|

Трансграничные переводы физических лиц

|

Прямые инвестиции в РФ

|

Прямые инвестиции из РФ

|

Иностранные активы банковской системы РФ на 01.01.2022

|

Иностранные обязательства банковской системы РФ на 01.01.2022

| |

|

Поступления в РФ

|

Перечисления из РФ

| |||||||

|

Всего

(млн долл. США)

|

785 000

|

131 619

|

24 734

|

43 931

|

40 450

|

65 883

|

199 488

|

130 188

|

|

Всего

(%) в т.ч.

|

100,0

|

100,0

|

100,0

|

100,0

|

100,0

|

100,0

|

100,0

|

100,0

|

|

Страны СНГ

|

12,2

|

10,8

|

15,9

|

29,3

|

0,7

|

2,7

|

5,4

|

7,5

|

|

Страны ЕАЭС

в т.ч.

|

8,8

|

7,0

|

11,2

|

8,6

|

0,8

|

1,9

|

4,0

|

5,4

|

|

Армения

|

0,3

|

0,5

|

1,6

|

2,0

|

0,1

|

0,2

|

0,0

|

0,2

|

|

Беларусь

|

4,9

|

2,8

|

1,3

|

0,6

|

0,0

|

0,7

|

3,2

|

3,7

|

|

Казахстан

|

3,3

|

3,0

|

6,8

|

1,1

|

0,8

|

0,9

|

0,7

|

1,3

|

|

Киргизия

|

0,3

|

0,7

|

1,5

|

4,9

|

-0,1

|

0,1

|

0,0

|

0,2

|

|

Прочие страны СНГ в т.ч.

|

3,5

|

3,8

|

4,7

|

20,7

|

-0,1

|

0,7

|

1,5

|

2,1

|

|

Азербайджан

|

0,4

|

0,3

|

0,5

|

2,2

|

0,0

|

0,0

|

0,0

|

0,3

|

|

Молдова

|

0,3

|

0,2

|

0,7

|

0,7

|

0,0

|

0,0

|

0,0

|

0,2

|

|

Таджикистан

|

0,2

|

0,5

|

0,2

|

4,1

|

0,0

|

0,0

|

0,0

|

0,3

|

|

Туркмения

|

0,1

|

0,3

|

0,1

|

0,0

|

0,0

|

0,0

|

0,0

|

0,1

|

|

Узбекистан

|

0,9

|

1,2

|

1,6

|

12,6

|

-0,1

|

0,5

|

1,3

|

0,5

|

|

Украина

|

1,6

|

0,9

|

1,6

|

1,1

|

0,0

|

0,2

|

0,0

|

0,7

|

|

Страны ЕС

|

35,9

|

38,9

|

23,1

|

19,3

|

59,8

|

73,6

|

35,4

|

44,5

|

|

Индия

|

1,7

|

0,8

|

н/д

|

н/д

|

0,0

|

0,1

|

0,0

|

0,2

|

|

Китай

|

17,9

|

4,8

|

н/д

|

н/д

|

0,0

|

0,1

|

0,6

|

3,6

|

|

Великобритания

|

3,4

|

5,9

|

12,3

|

5,9

|

17,6

|

1,5

|

11,9

|

6,8

|

|

Соединенные

штаты

|

4,4

|

6,3

|

16,9

|

7,0

|

0,9

|

0,8

|

21,4

|

12,6

|

|

Турция

|

4,2

|

4,5

|

1,0

|

2,5

|

0,4

|

0,4

|

0,2

|

0,7

|

|

Швейцария

|

0,8

|

6,1

|

16,9

|

18,7

|

1,6

|

4,4

|

9,3

|

2,2

|

|

Япония

|

2,5

|

0,6

|

0,2

|

2,5

|

0,1

|

0,0

|

0,0

|

1,1

|

|

Прочие страны

|

17,0

|

21,3

|

13,7

|

14,8

|

18,9

|

16,4

|

15,71

|

20,7

|

|

Справочно:

|

|

|

|

|

| |||

|

Страны БРИКС

|

20,7

|

5,7

|

н/д

|

н/д

|

0,0

|

0,2

|

0,6

|

3,9

|

|

Страны ОЭСР

|

|

58,2

|

н/д

|

н/д

|

11,7

|

н/д

|

71,3

|

61,9

|

|

Страны АТЭС

|

33,3

|

15,8

|

н/д

|

н/д

|

5,0

|

н/д

|

26,5

|

19,5

|

Источник: составлено авторами на основании данных ФТС, Банка России

Таблица 3.

Валютная структура внешней торговли товарами и услугами РФ в разрезе основных контрагентов за 2021 г.

|

Страны

|

экспорт

|

Импорт

| ||||||

|

рубли РФ

|

доллар США

|

евро

|

иные валюты

|

рубли РФ

|

доллар США

|

евро

|

иные валюты

| |

|

Всего (%)

|

14,3

|

54,5

|

29,7

|

1,5

|

27,9

|

35,8

|

30,4

|

5,9

|

|

Дальнее зарубежье

|

7,2

|

58,6

|

32,7

|

1,5

|

23,8

|

37,2

|

32,8

|

6,2

|

|

ЕС

|

7,9

|

43,2

|

48,4

|

0,5

|

27,1

|

19,7

|

51,8

|

1,4

|

|

БРИКС

|

14,2%

|

36,6

|

43,0

|

6,2

|

4,7

|

59,6

|

10,5

|

25,2

|

|

Китай

|

8,5

|

36,2

|

48,2

|

7,1

|

4,1

|

58,2

|

10,6

|

27,1

|

|

Индия

|

53,4

|

38,3

|

8,2

|

0,1

|

16,0

|

68,6

|

9,6

|

5,8

|

|

Турция

|

6,2

|

82,4

|

11,4

|

0,0

|

23,2

|

41,7

|

35,0

|

0,1

|

|

СНГ

|

64,0

|

25,5

|

8,3

|

2,2

|

64,5

|

22,7

|

9,0

|

3,8

|

|

ЕАЭС

|

70,4

|

18,8

|

8,3

|

2,5

|

73,6

|

17,8

|

3,9

|

4,7

|

Источник: составлено авторами на основании данных Банка России.

Актуальные стратегии международного взаимодействия должны обеспечить возможность бесперебойного функционирования субъектов внешнеэкономической деятельности, найти новый инструментарий как для непосредственно трансграничных расчетных операций, так и для связанных с ними продуктов, таких как торговое финансирование, банковские гарантии, хеджирование валютных и товарных рисков.

Исследование текущих тенденций показывает необходимость региональной трансформации международных банковских стратегий, переориентации от традиционных финансовых центров США и Европы на страны азиатского региона. Важной составляющей эффективного трансграничного взаимодействия будет являться развитие взаимодействия в рамках региональных интеграционных объединений, таких как ЕАЭС, БРИКС, ШОС.

Проведенный авторами анализ состояния российской банковской системы выявил и сильные стороны, способные обеспечить конкурентные преимущества на международных рынках. Среди них можно отметить мировое лидерство российских банков по успешности цифровизации [23]. Устойчивые позиции российские банковские структуры занимают в большинстве стран СНГ. По состоянию на 01.01.2020 на долю банков с российским капиталом в структуре банковской системы Республики Беларусь приходится 25%, Казахстана – 11%. [17]. Банковская система РФ характеризуется высокой степенью финансовой устойчивости. Несмотря на беспрецедентные проблемы, возникшие в 2022 г., банковский сектор закончил год с прибылью более 200 млрд руб. [20].

По мнению авторов, эффективная модель должна быть основана на всестороннем анализе внутренних и внешних факторов, быть клиентоориентированной, вариативной, легко адаптируемой к изменяющимся условиям. При выборе модели банк должен оценивать текущие и потенциальные потребности клиентской базы, собственные возможности – наличие финансовых ресурсов, уровень технологического развития, существующую инфраструктуру (сеть зарубежных филиалов и представительств, корреспондентских отношений, членство в платежных системах), потенциальную рентабельность инвестиций, внешние факторы, такие как особенности законодательного регулирования, наличие ограничительных мер. Важнейшим фактором является потенциал развития внешнеэкономических связей с РФ. Например, по оценке исследователей наибольшим экспортными потенциалом для экспорта российской несырьевой продукции являются рынки Китая, Индии, Турции, Египта, Вьетнама. [13.c.7-29]

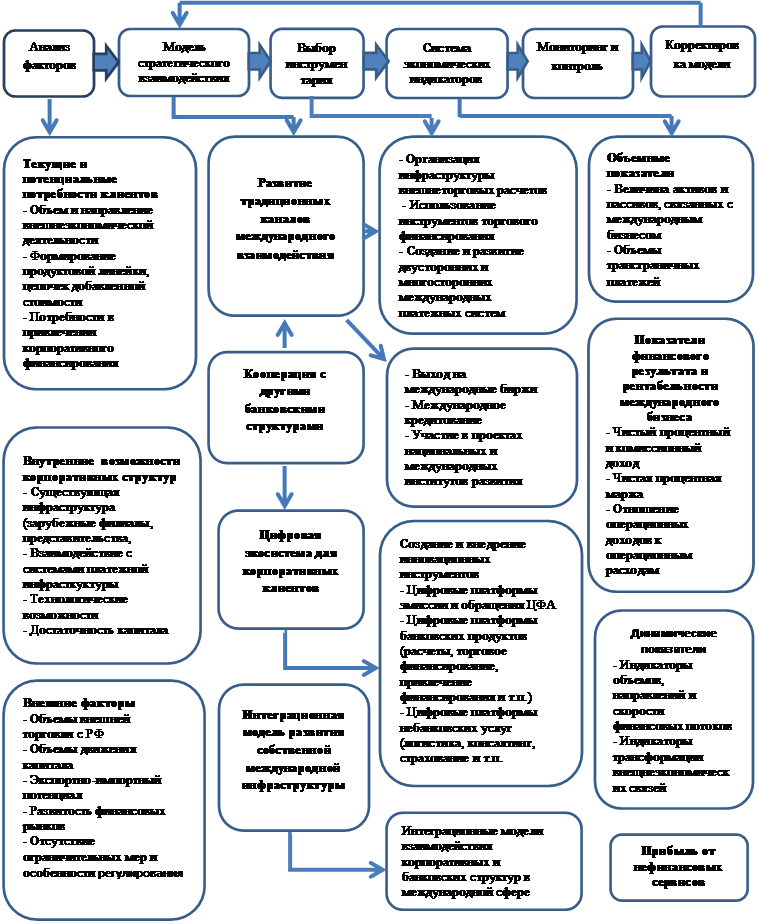

Авторы выделяют следующие глобальные стратегические направления участия национальных банковских структур в трансграничном взаимодействии (Рис.1).

1. Развитие традиционных каналов взаимодействия с зарубежными корпоративными структурами, предполагающее переориентацию направлений международной деятельности на новые рынки, разработку и внедрение альтернативных механизмов расчетов, участие в создании актуальной платежной инфраструктуры, выход на новые рынки капитала. Система трансграничных расчетов должна соответствовать новым направлениям внешнеторговых потоков, ориентированных на азиатский регион, а также на страны Африки и Латинской Америки. Введенные отдельными государствами экономические санкции практически парализовали действующую систему, ориентированную в большей степени на работу в долларах США и евро через корреспондентские отношения с американскими и европейскими банками и использование международной платежной инфраструктуры, в частности SWIFT. Многие контрагенты, опасаясь вторичных санкций, либо полностью приостановили отношения с российскими банками, либо ужесточили процедуры контроля, сделав невозможным обеспечение своевременности, надежности и бесперебойности трансграничных платежей. Решениями проблемы могут стать развитие корреспондентских отношений в национальных валютах с банками стран – основных торговых партнеров, не вводивших ограничительные меры, в первую очередь Китаем, Индией, Турцией, странами СНГ, интеграция национальных платежных систем в трансграничные расчеты, таких как российская Система передачи финансовых сообщений (СПСФ), китайская CIPS. Ряд российских банков уже подключился к CIPS, 52 нерезидента являются пользователями СПСФ. [1] Эффективным решением могла бы стать разработка региональной инфраструктуры платежных решений в рамках интеграционных объединений ЕАЭС, БРИКС, ШОС. Серьезное внимание проблеме уделяет Банк России, определяя использование рубля и национальных валют в трансграничных расчетах, расширение платежной инфраструктуры одной из приоритетных задач. [18].

Ограничение доступа к традиционным европейскому и американскому рынкам капитала, требует от национального банковского сектора создания механизмов переориентации на рынки капиталов юго-восточной Азии и Ближнего востока. Одним из первых шагов в данном направлении стал выпуск корпоративных облигаций российских эмитентов ПАО «Русал», ПАО «Полюс», АО «ХК Металлоинвест», номинированных в китайских юанях, организаторами которых явились национальные банки [2]. Выпуски российских корпоративных обязательств в валютах дружественных стран, в том числе размещаемые на иностранных биржах, будут способствовать увеличению интереса зарубежных инвесторов и, соответственно, притоку иностранных инвестиций.

Большие экономические перспективы имеет участие национальных банковских структур в реализации совместных проектов с межгосударственными институтами развития, такими как Международный инвестиционный банк ЕАЭС, Новый банк развития БРИКС, Азиатский банк инфраструктурных инвестиций и т.п.

2. Развитие кооперации между российскими банковскими структурами. Малые и средние банки, а также банки, не имеющие значительных объемов международного бизнеса, могут рассмотреть стратегию кооперации с лидерами отрасли. Создание современной высокотехнологической системы трансграничного взаимодействия требуют от банка значительных затрат, которые при отсутствии соответствующей клиентской базы, могут оказаться нерентабельными. В данном случае оптимальной представляется модель кооперации, обеспечивающая взаимовыгодные условия совместного использования финансовой инфраструктуры и технологий, делегирования части функционала при сохранении операционной самостоятельности участников.

3. Интеграционная модель развития собственной международной инфраструктуры. Модель предполагает использование широкого спектра интеграционного взаимодействия корпоративных и финансовых структур на национальном, региональном и международных уровнях. Выбор форм взаимодействия должен ориентироваться на максимальный синергетический эффект, который может быть обеспечен консолидацией капитала, взаимодополняемостью технологических компетенций, расширением клиентской базы. Реализация стратегии возможна как путем открытия зарубежных филиалов и представительств, международных сделок слияний и поглощений, так и развитием партнерского сотрудничества с зарубежными и национальными структурами.

Стратегия предполагает широкую вариативность форм партнерских отношений различной степени интеграции участников, от полной консолидации в рамках финансово-промышленных групп до создания региональных или отраслевых ассоциаций и объединений для координации отдельных аспектов экономической политики во внешнеэкономической сфере. Решением проблемы привлечения финансирования под крупные капиталоемкие проекты может стать создание специализированных международных инвестиционных фондов, находящихся под контролем банковских структур.

Национальному экономическому развитию будет способствовать интеграционные процессы взаимодействия корпоративных структур с государственными и международными институтами в рамках государственно-частного партнерства, двусторонних межгосударственных отношений, региональных объединений.

4. Стратегия создания цифровой экосистемы для корпоративных клиентов в сфере международного бизнеса, позволяющая предоставлять широкий спектр финансовых и нефинансовых услуг в партнерстве с крупнейшими мировыми и национальными лидерами в соответствующих отраслях. В настоящее время экосистемный подход успешно реализуются рядом крупных банков на внутреннем рынке [11c.242-251], преимущественно в розничной сфере, его масштабирование на область международного взаимодействия корпоративных клиентов позволит значительно укрепить конкурентные позиции российских банков. Примером цифровой экосистемы банковских услуг может являться предлагаемая унифицированная цифровая платформа торгового финансирования в рамках ЕАЭС [15 c.133-141]. Корпоративная стратегия создания экосистемы может базироваться как на модели сделок слияния и поглощения в интересующих сферах бизнеса, так и на модели развития партнерских отношений с независимыми компаниями. Помимо традиционных финансовых услуг банки могут взять на себя функции полного сопровождения внешнеэкономической деятельности клиента, оказывая содействие в выборе и проверке контрагента, обеспечивая логистические решения, таможенное оформление, проводя финансовую, юридическую, техническую экспертизу контрактов, участвуя в разработке корпоративных стратегий и т.п.

Авторы предполагают вариативность форм строительства экосистемы в зависимости от компетенций участников. Модель может быть комплексной, нацеленной на максимальное удовлетворение потребностей в продуктах и услугах с максимальным географическим охватом. Эффективным решением для структур, обладающих наиболее выраженными конкурентными преимуществами в отдельных областях, станет формирование специализированных моделей, основанных на отраслевом, географическом или продуктовом принципе, подходящие для банков с отраслевой специализацией, либо имеющих сильные позиции на рынках отдельных стран или региональных групп, либо занимающих лидирующие позиции в отдельных направлениях (например, торговое финансирование или операции на международных рынках капитала и т.п.).

Рис. 1 Модель выбора стратегии участия национальных банковских структур в трансграничном взаимодействии.

Источник: разработано авторами

По мнению авторов, ключевым инновационным направлением в рамках международной цифровой экосистемы может стать использование нового класса финансовых инструментов - цифровых финансовых активов (ЦФА), основанных на технологии распределенных реестров. ЦФА в зависимости от своей природы могут выполнять самые разнообразные функции: средства платежа, накопления, удостоверять право собственности, быть альтернативой фиатных денег либо ценных бумаг. Использование ЦФА в качестве средства трансграничных расчетов и средства привлечения инвестиций придаст импульс национальному технологическому развитию [16 c.6-23]. На основе ЦФА может быть построена система международных расчетов в рамках межгосударственных интеграционных объединений, таких как ЕАЭС, ШОС, БРИКС [10 c.147-158].

ЦФА можно классифицировать как необеспеченные, в частности криптовалюты (биткойн, эфир и пр.) и обеспеченные реальными активами, которыми могут выступать валюта, ценные бумаги, физические товары [19].

Несмотря на широкое распространение криптовалюты в качестве средства расчетов и инструмента накопления, отсутствие единого для мирового сообщества мнения о регулировании, полная необеспеченность, чрезмерная волатильность, конфиденциальность, дающая возможность использования для нелегальных операций, по мнению авторов, не позволяет рассматривать вопрос о широком применении криптовалют в трансграничных расчетах. В РФ использование криптовалют в качестве платежного средства запрещено [21].

Альтернативой криптовалютам может стать разработка центральными банками платформ выпуска собственных цифровых валют. Подобные решения позволят максимально использовать технологические преимущества распределенных реестров и в то же время существенно снизить риски, связанные с обеспеченностью и отсутствием контроля за эмиссией и обращением. Банк России не остается в стороне, активно разрабатывая и продвигая концепцию цифрового рубля, обозначая ее как один из приоритетов [18].

Серьезных достижений в вопросах разработки и внедрения цифрового юаня добился Народный Банк Китая, запустивший пилотный проект в отдельных регионах страны, к которому подключены крупнейшие китайские банки и операторы мобильной связи. Основными задачами внедрения цифрового юаня считаются расширение доступа к финансовым услугам, создание конкуренции частным платежным системам бигтех компаний, альтернативы криптовалютам, усиление контроля за движением финансовых потоков [8. C.51-78].

Большинство современных исследований в области возможности использования ЦФА, в основном, сконцентрированы на криптовалютах и цифровых валютах центральных банков. По мнению авторов, значительный интерес может представлять развитие ЦФА, обеспеченных активами, эмиссия которых может осуществляться российскими банковскими и корпоративными структурами, для которых Банком России заложены правовые основы. Российские корпоративные структуры могут эмитировать ЦФА, имеющими базисный актив в виде экспортных товаров, доля российских производителей в обороте которых существенна в мировом масштабе. Наиболее простым вариантом будет выпуск ЦФА, основанный на продукции, имеющей характеристики биржевого товара, например, различные виды сырья, металлы, сельскохозяйственная продукция. Эмитентом может выступать как конкретная компания-производитель, так и их объединение. Задачей банковской структуры будет организация платформы для эмиссии и обращения ЦФА, в ряде случаев банк может выступить в роли гаранта. Данные активы могут стать эффективным средством расчета в трансграничных операциях за счет прозрачности и безопасности сделок, экономии на транзакционных издержках, невозможности блокировки в рамках санкционного режима, отсутствия риска валютной волатильности. Помимо функции расчетов ЦФА может являться перспективным инструментом привлечения инвестиций. В данном случае базовым активом может быть доля в компании, крупном инвестиционном проекте, либо право на получение конечной продукции. ЦФА, основанные на корзинах валют, выпускаемые национальными банковскими структурами, либо совместно с зарубежными банками-партнерами могут стать эффективным средством расчета при двустороннем международном взаимодействии, либо для трансграничных расчетов в рамках межгосударственных интеграционных объединений.

По мнению авторов, ключевым фактором конкурентоспособности и устойчивости модели должна стать разработка индивидуальной динамической системы показателей, оценивающих ее эффективность и обеспечивающей ее вариативность и адаптивность к изменяющимся условиям. В качестве финансовых индикаторов, оценивающих эффективность модели трансграничного взаимодействия, можно использовать традиционные показатели, используемые в финансовом анализе, применительно к рассматриваемым моделью направлениям. Например, чистая прибыль от международных операций, чистая процентная маржа по кредитным инструментам, направленным на финансирование международных операций, отношение величины операционных расходов к операционным доходам международного бизнеса, среднегодовой темп роста. Система индикаторов может быть дополнена показателями объемов, скорости и направления движения финансовых потоков в рамках международного взаимодействия. Уникальность системы может быть обеспечена включением показателей, отражающими индивидуальные особенности бизнес-модели отдельного банка, его стратегические цели и задачи. В основе технологических решений должны быть заложены наиболее перспективные достижения цифровизации, такие как искусственный интеллект, обработка больших данных, машинное обучение, квантовые вычисления.

Заключение.

Авторами проведено исследование моделей трансграничного взаимодействия корпоративных и банковских структур, для которых характерны тенденции глобализации, концентрации финансовых рынков, асимметричности направлений финансовых потоков и валютной структуры валютных платежей. Выявлены интеграционные особенности и синергетические эффекты в национальном, региональном и международных аспектах. Экономические санкции в отношении российских банков и корпораций поставили перед банковской системой задачи сохранения стабильности национальной экономики в финансовой сфере, бесперебойного функционирования внешнеэкономической деятельности, развития международного инвестиционного сотрудничества, что требует трансформации стратегий трансграничного взаимодействия банковских и корпоративных структур.

Авторами предложена модель формирования глобальных стратегических направлений трансформации международного финансового сотрудничества:

1. Развитие традиционных каналов взаимодействия с зарубежными корпоративными структурами, предполагающее углубление партнерских отношений с финансовыми институтами стран Азии, СНГ, построением двусторонней и многосторонней финансовой инфраструктуры, основанной на национальных валютах и собственных платежных системах, использование возможностей азиатских рынков капитала, сотрудничество с национальными и межгосударственными институтами развития, в том числе в рамках интеграционных объединений ЕАЭС, БРИКС, ШОС;

2. Стратегия кооперации с национальными банковскими структурами с делегированием определенного функционала и сохранением операционной самостоятельности, позволяющая повысить эффективность использования финансовой инфраструктуры и технологических возможностей, минимизировать операционные издержки.

3. Интеграционная модель развития собственной международной инфраструктуры, предполагающая широкую вариативность интеграционных форм взаимодействия корпоративных и финансовых структур от консолидации в рамках финансово-промышленных групп до создания ассоциаций и объединений независимых участников с целью координации отдельных аспектов экономической политики. Стратегия предусматривает возможность развития интеграционного взаимодействия с государственными и международными институтами на национальном, региональном и международном уровнях.

4. Стратегия создания банковских экосистем в области внешнеэкономической деятельности, позволяющие масштабировать бизнес-модели, доказавшие эффективность на национальном рынке, в сферу трансграничных операций. Международные экосистемы могут строиться как по принципу максимизации спектра предлагаемых продуктов и услуг и географического охвата, так и по принципу специализации – отраслевой, географической или продуктовой.

Проведенные авторами исследования показали перспективность использования в трансграничных операциях цифровых финансовых активов, в частности обеспеченных активами и эмитируемых российскими банковскими и корпоративными структурами. Создание на базе национальных банков платформ, обеспечивающих эмиссию и обращение ЦФА, приведет к появлению нового средства расчетов и инструмента привлечения инвестиций, позволяющего сократить транзакционные издержки и минимизировать риски, увеличить объемы привлекаемых ресурсов.

Авторами обоснована необходимость разработки гибкой системы экономических индикаторов, основанной на принципах релевантности, индивидуальности, адаптивности, позволяющей оценить эффективность выбранной экономической модели и своевременно определить направления ее трансформации.

[1] Выступление Председателя Банка России Э.С. Набиуллиной в Государственной Думе 18.04.22.

[2] Данные ПАО «Московская биржа» https://www.moex.com/ru/issue.aspx?board=TQCB&code=RU000A105104, https://www.moex.com/ru/issue.aspx?board=TQCB&code=RU000A1057A0, https://www.moex.com/ru/issue.aspx?board=TQCB&code=RU000A1054W1 [электронный ресурс]. Дата обращения 01.02.2023

Источники:

2. Верников А.В. Сравнительный анализ российской и китайской моделей банковских систем: пять лет спустя // Проблемы прогнозирования. – 2015. – № 2(149). – c. 108-120.

3. Головнин М.Ю. Трансформация глобальной финансовой системы в первые два десятилетия XXI века // Контуры глобальных трансформаций: политика, экономика, право. – 2020. – № 4. – c. 74-96. – doi: 10.23932/2542-0240-2020-13-4-4.

4. Дорошенко М., Дубинин С., Лолейт А. Рыночно-ориентированные и банко-ориентированные финансовые системы: посткризисные соотношения в России и в мире // Экономическая политика. – 2019. – № 5. – c. 100-123. – doi: 10.18288/1994-5124-2019-5-100-123.

5. Зиядуллаев Н.С., Симонова Ю.С., Зоилов З.К. Проблемы и перспективы совершенствования международной деятельности банков в условиях интеграции и глобальной нестабильности // Региональные проблемы преобразования экономики. – 2016. – № 5(67). – c. 78-89.

6. Кириллов Н.В. Вопросы трансформации международных стратегий российских банков в условиях экономических санкций // Modern Economy Success. – 2022. – № 4. – c. 123-129.

7. Коликова Е.М. Международные особенности деятельности национальных банков: системный подход // Финансовые исследования. – 2020. – № 2(67). – c. 98-107.

8. Кочергин Д.А. Цифровые валюты центральных банков: опыт внедрения цифрового юаня и развитие концепции цифрового рубля // Russian Journal of Economics. – 2022. – № 1. – c. 51-78. – doi: 10.21202/2782-2923.2022.1.51-78.

9. Кочергин Д.А., Шешукова Е.С. Перспективы деятельности экосистем бигтех-компаний в платежной сфере // Финансы: теория и практика. – 2022. – № 6. – c. 32-51. – doi: 10.26794/2587-5671-2022-26-6-32.

10. Анализ национальных платежных систем и предложения по оптимизации расчетов стран ШОС // Экономика и управление: проблемы, решения. – 2020. – № 6. – c. 147-158. – doi: 10.34684/ek.up.p.r.2020.06.02.021.

11. Маркова В.Д., Кузнецова С.А. Стратегии развития экосистем: анализ российского опыта // Стратегические решения и риск-менеджмент. – 2021. – № 3. – c. 242-251. – doi: 10.17747/2618-947Х-2021-3-242-251.

12. Раннева Н.А. Будущее параллельной банковской системы США. / В сборнике: Перспективы социально-экономического развития США после кризиса 2008–2009. - Москва: Институт мировой экономики и международных отношений РАН, 2012. – 28-45 c.

13. Спартак А.Н. Переход к новому мировому экономическому порядку: этапы, ключевые черты, вызовы и решения для России // Российский внешнеэкономический вестник. – 2022. – № 7. – c. 7-29. – doi: 10.24412/2072-8042-2022-7-7-29.

14. Суворов А.В. Опыт иностранных банков по освоению финансовых рынков стран с переходной экономикой // Финансовая аналитика: проблемы и решения. – 2008. – № 3(3). – c. 41-52.

15. Ярыгина И.З. Торговое финансирование ЕАЭС в современных условиях: проблемы и перспективы // Экономика. Налоги. Право. – 2022. – № 4. – c. 133-141. – doi: 10.26794/1999-849X-2022-15-4-133-141.

16. Эскиндаров М.А., Абрамова М.А., Масленников В.В. и др. Направления развития финтеха в России: экспертное мнение Финансового университета // Мир новой экономики. – 2018. – № 2. – c. 6-23. – doi: 10.26794/2220-6469-2018-12-2-6-23.

17. Особенности национального банкинга: банковский рынок России, Казахстана и Беларуси. Эксперт РА. [Электронный ресурс]. URL: https://www.raexpert.ru/researches/banks/banking_market_2020/ (дата обращения: 25.01.2023).

18. Основные направления развития финансового рынка Российской Федерации на 2023 год и период 2024 и 2025 годов. Банк России. [Электронный ресурс]. URL: https://cbr.ru/Content/Document/File/142394/onrfr_2023-25.pdf (дата обращения: 16.12.2022).

19. Децентрализованные финансы. Банк России. [Электронный ресурс]. URL: https://cbr.ru/Content/Document/File/141992/report_07112022.pdf (дата обращения: 16.12.2023).

20. О развитии банковского сектора Российской Федерации в декабре 2022 года. Информационно-аналитический материал. Банк России. [Электронный ресурс]. URL: https://www.cbr.ru/Collection/Collection/File/43685/razv_bs_22_12.pdf (дата обращения: 15.02.2023).

21. Федеральный закон от 31.07.2020 N 259-ФЗ (ред. от 14.07.2022) «О цифровых финансовых активах, цифровой валюте и о внесении изменений в отдельные законодательные акты Российской Федерации». Консультант Плюс. [Электронный ресурс]. URL: http://www.consultant.ru/document/cons_doc_LAW_358753/e21bf6629de12458b6382a7c2310cc359186da60/ (дата обращения: 19.12.2022).

22. RMB Tracker Monthly reporting and statistics on renminbi (RMB) progress towards becoming an international currency. Swift. [Электронный ресурс]. URL: https://www.swift.com/our-solutions/compliance-and-shared-services/business-intelligence/renminbi/rmb-tracker/rmb-tracker-document-centre (дата обращения: 25.01.2023).

23. Digital Banking Maturity 2020. Delloite. [Электронный ресурс]. URL: https://www2.deloitte.com/ce/en/pages/financial-services/articles/digital-banking-maturity-2020.html (дата обращения: 13.01.2022).

24. Top 1000 World Banks 2022. Thebanker.com. [Электронный ресурс]. URL: https://www.thebanker.com/Top-1000/2022/Top-1000-World-Banks-2022-Rankings-by-bank (дата обращения: 15.01.2023).

25. Global Financial Development. The World Bank. [Электронный ресурс]. URL: https://databank.worldbank.org/source/global-financial-development# (дата обращения: 13.01.2022).

Страница обновлена: 14.11.2025 в 18:26:10

Download PDF | Downloads: 36

Strategies for cross-border banking interaction in the transformation of foreign economic relations

Ivanov V.V., Devochkin S.O.Journal paper

Russian Journal of Innovation Economics

Volume 13, Number 2 (April-June 2023)

Abstract:

The article is devoted to the study of banking and corporate structures' strategies in international economic cooperation amidst transformation of foreign economic relations. The authors analyzed the existing models of cross-border interaction of financial institutions. The authors identified the most promising areas in the national aspect. The authors particularized the integration features and synergistic effects of foreign economic development and corporate interaction of banking structures. Key trends of international financial cooperation are reflected.

The article proposes an economic model for choosing a strategy for cross-border cooperation of banking structures. The model implies the following strategies: transformation of traditional channels of international cooperation, which provides for the reorientation of financial flows and foreign trade settlements; cooperation and integration of national banking structures in the foreign economic sphere; an ecosystem approach to the formation of corporate strategies for the development of international business, based on achievements in digitalization; an integration model for the participation of corporate and banking institutions, aimed at developing their own international infrastructure.

The authors explored the potential of digital financial assets (DFA) in cross-border settlements and proposed a mechanism for organizing the issuance and circulation of DFA by corporate structures that can become an alternative instruments of payment and a means of attracting investments.

The necessity of developing a unique flexible system of economic indicators, which allows evaluating its effectiveness and capable of ensuring the adaptation and transformation of strategic models in the face of changing factors of the internal and external environment, is substantiated.

Keywords: foreign economic relations, international strategy development, cross-border cooperation economic model, foreign trade settlements, international financial flows

JEL-classification: G21, G28, Е52, E58

References:

Analiz natsionalnyh platezhnyh sistem i predlozheniya po optimizatsii raschetov stran ShOS [Analysis of the sco national payment systems and proposals for optimization of the settlements in SCO]. (2020). Economics and management: problems, solutions (Ekonomika i upravleniye: problemy, resheniya nauchno-prakticheskiy zhurnal). 2 (6). 147-158. (in Russian). doi: 10.34684/ek.up.p.r.2020.06.02.021.

Balyuk I.A., Balyuk M.A. (2022). Problema asimmetrichnosti razvitiya mirovogo finansovogo rynka [The problem of asymmetric development of the global financial market]. Finance: Theory and Practice». 26 (6). 72-87. (in Russian). doi: 10.26794/2587-5671-2022-26-6-72-87.

Digital Banking Maturity 2020Delloite. Retrieved January 13, 2022, from https://www2.deloitte.com/ce/en/pages/financial-services/articles/digital-banking-maturity-2020.html

Doroshenko M., Dubinin S., Loleyt A. (2019). Rynochno-orientirovannye i banko-orientirovannye finansovye sistemy: postkrizisnye sootnosheniya v Rossii i v mire [Market-oriented vs. bank-oriented financial systems: post-crisis balance shifts in Russia and abroad]. “Economic Policy” Journal. 14 (5). 100-123. (in Russian). doi: 10.18288/1994-5124-2019-5-100-123.

Eskindarov M.A., Abramova M.A., Maslennikov V.V. i dr. (2018). Napravleniya razvitiya fintekha v Rossii: ekspertnoe mnenie Finansovogo universiteta [The directions of fintech development in Russia: expert opinion of the Financial university]. The world of new economy. 12 (2). 6-23. (in Russian). doi: 10.26794/2220-6469-2018-12-2-6-23.

Global Financial DevelopmentThe World Bank. Retrieved January 13, 2022, from https://databank.worldbank.org/source/global-financial-development#

Golovnin M.Yu. (2020). Transformatsiya globalnoy finansovoy sistemy v pervye dva desyatiletiya XXI veka [Transformation of the global financial system in the first two decades of the twenty-first century]. Kontury globalnyh transformatsiy: politika, ekonomika, pravo. 13 (4). 74-96. (in Russian). doi: 10.23932/2542-0240-2020-13-4-4.

Kirillov N.V. (2022). Voprosy transformatsii mezhdunarodnyh strategiy rossiyskikh bankov v usloviyakh ekonomicheskikh sanktsiy [Issues of transformation of international strategies of russian banks into conditions of economic sanctions]. Modern Economy Success. (4). 123-129. (in Russian).

Kochergin D.A. (2022). Tsifrovye valyuty tsentralnyh bankov: opyt vnedreniya tsifrovogo yuanya i razvitie kontseptsii tsifrovogo rublya [Central bank digital currencies: experience of introducing a digital yuan and development of a digital ruble conception]. Russian Journal of Economics. 16 (1). 51-78. (in Russian). doi: 10.21202/2782-2923.2022.1.51-78.

Kochergin D.A., Sheshukova E.S. (2022). Perspektivy deyatelnosti ekosistem bigtekh-kompaniy v platezhnoy sfere [Bigtech-companies ecosystems prospectsin the payment sector]. Finance: Theory and Practice». 26 (6). 32-51. (in Russian). doi: 10.26794/2587-5671-2022-26-6-32.

Kolikova E.M. (2020). Mezhdunarodnye osobennosti deyatelnosti natsionalnyh bankov: sistemnyy podkhod [International hang of the activities of national banks: a system approach]. “Finansovye issledovania”. (2(67)). 98-107. (in Russian).

Markova V.D., Kuznetsova S.A. (2021). Strategii razvitiya ekosistem: analiz rossiyskogo opyta [Strategic management in ecosystems: analysis of the Russian experience]. Strategicheskie resheniya i risk-menedzhment. 12 (3). 242-251. (in Russian). doi: 10.17747/2618-947Kh-2021-3-242-251.

RMB Tracker Monthly reporting and statistics on renminbi (RMB) progress towards becoming an international currencySwift. Retrieved January 25, 2023, from https://www.swift.com/our-solutions/compliance-and-shared-services/business-intelligence/renminbi/rmb-tracker/rmb-tracker-document-centre

Ranneva N.A. (2012). Budushchee parallelnoy bankovskoy sistemy SShA [The future of the parallel US banking system] Moscow: Institut mirovoy ekonomiki i mezhdunarodnyh otnosheniy RAN. (in Russian).

Spartak A.N. (2022). Perekhod k novomu mirovomu ekonomicheskomu poryadku: etapy, klyuchevye cherty, vyzovy i resheniya dlya Rossii [Transition to the new world economic order:essential stages, basic features, challenges and policies for Russia]. Russian Foreign Economic Bulletin. (7). 7-29. (in Russian). doi: 10.24412/2072-8042-2022-7-7-29.

Suvorov A.V. (2008). Opyt inostrannyh bankov po osvoeniyu finansovyh rynkov stran s perekhodnoy ekonomikoy [Experiences of foreign banks with financial markets in transition economies]. Financial Analytics: Science and Experience. (3(3)). 41-52. (in Russian).

Top 1000 World Banks 2022Thebanker.com. Retrieved January 15, 2023, from https://www.thebanker.com/Top-1000/2022/Top-1000-World-Banks-2022-Rankings-by-bank

Vernikov A.V. (2015). Sravnitelnyy analiz rossiyskoy i kitayskoy modeley bankovskikh sistem: pyat let spustya [Comparing the banking models in china and russia: revisited]. Problems of forecasting. (2(149)). 108-120. (in Russian).

Yarygina I.Z. (2022). Torgovoe finansirovanie EAES v sovremennyh usloviyakh: problemy i perspektivy [Trade financing of the EAEU in modern conditions: problems and prospects]. Economy. Taxes. Law. 15 (4). 133-141. (in Russian). doi: 10.26794/1999-849X-2022-15-4-133-141.

Ziyadullaev N.S., Simonova Yu.S., Zoilov Z.K. (2016). Problemy i perspektivy sovershenstvovaniya mezhdunarodnoy deyatelnosti bankov v usloviyakh integratsii i globalnoy nestabilnosti [Problems and prospects of improving the international activity of banks in the conditions of integration and global instability]. Regional problems of transforming the economy. (5(67)). 78-89. (in Russian).