Экономические перспективы международного сотрудничества при реализации проектов производства сжиженного природного газа в России

Жуков О.В.1

1 Институт экономических проблем им. Г.П. Лузина – обособленное подразделение Федерального исследовательского цента «Кольский научный центр Российской академии наук», ,

Скачать PDF | Загрузок: 51

Статья в журнале

Экономика, предпринимательство и право (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 14, Номер 2 (Февраль 2024)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=63548438

Аннотация:

Привлечение иностранных технологий и инвестиций в проекты производства сжиженного природного газа является весьма актуальной проблемой как для научного сообщества, так и для отечественной промышленности. Разработка механизмов взаимодействия с технологическими и финансовыми компаниями из дружественных стран в области реализации проектов производства сжиженного природного газа возможна только при условии экономической целесообразности реализации подобных проектов. В статье рассматриваются методические, аналитические и практические вопросы, связанные с оценкой инвестиционной привлекательности крупномасштабных российских проектов производства сжиженного природного газа. Выполнен обзор методического инструментария и особенностей проведения технико-экономических расчетов по оценке инвестиционной привлекательности крупномасштабных проектов производства сжиженного природного газа. Проанализированы краткосрочные и среднесрочные тенденции развития мирового рынка потребления сжиженного природного газа, определены основные страны экспортеры и импортеры. Представлены результаты оценки инвестиционной привлекательности действующего проекта по сжижению природного газа, расположенного в пределах территории Арктики. Учтены возможные инвестиционные риски. На этой основе сформулирован вывод об инвестиционной привлекательности таких проектов для иностранных инвесторов при условии осуществления мер государственной поддержки, связанных в основном с предоставление льгот по налогообложению

Ключевые слова: Инвестиционная привлекательность, крупномасштабный проект, СПГ, методы и инструменты оценки инвестиционной привлекательности, инвестиционные риски

JEL-классификация: O31 O32 O 33

Введение

Поскольку Россия обладает самой крупной подготовленной сырьевой базой природного газа и является одним из крупнейших мировых поставщиков этого вида энергетического ресурса на внешний рынок немаловажными являются вопросы, связанные с развитием перспективных проектов производства сжиженного природного газа (СПГ) и с построением оптимальных транспортно-логистических маршрутов, которые позволят осуществить эффективный процесс поставок сырья на экспорт [1,2].

Подобные проекты осуществляются во всех основных газодобывающих регионах мира, их логистика обладает определенной спецификой и преимуществами: с одной стороны, требуется иметь выход к морским путям и специальный танкерный флот, с другой – в отличие от стационарных газотранспортных систем, направления поставок СПГ обладают высокой степенью маневренности, что в определенные моменты времени может оказывать достаточно сильное влияние на мировой рынок энергетического сырья [3].

Вместе с этим подобные проекты являются весьма капиталоемкими и в большинстве случаев осуществляются с привлечением иностранного капитала. Так например, государственные и частные нефтегазодобывающие и транспортные компании Китайской Народной Республики наряду с национальными и частными инвестиционными фондами, специализирующимися на участии в международных топливно-энергетических проектах, в качестве одного из перспективных направлений рассматривают развитие газопереработки в странах, обладающих существенными запасами природного газа и экспортирующими его. К числу таких стран в первую очередь относится Россия [4].

На сегодняшний день в планы крупных российских газодобывающих компаний входит реализация проектов СПГ, сырьевая база которых в основном расположена в непосредственной близости портовых территорий. Выполнение такого географического условия позволит сократить издержки, связанные с транспортом СПГ и в полной мере задействовать существующие российский сорские транспортные артерии к числу которых относится Северный Морской путь. Пилотными проектами в Арктике являются «ЯМАЛ-СПГ» и «Арктик-СПГ». К числу участников этих проектов относятся представители международного энергетического и инвестиционного сообщества.

Целью работы является оценка инвестиционной привлекательности проектов СПГ, действующих на территории России, и определение на этой основе новых перспектив развития международного сотрудничества в сфере топливно-энергетического комплекса.

Достижение поставленной цели возможно при решении следующих основных задач:

1. Определить методы оценки инвестиционной привлекательности проектов для каждого из его участников в условиях риска и неопределенности.

2. Выполнить анализ мирового рынка СПГ в краткосрочной и среднесрочной перспективах.

3. Обосновать инвестиционную привлекательность российского проекта производства СПГ для международных участников и на этой основе разработать предложения по развитию международного сотрудничества в области энергетики с учетом рисков.

Методы и инструменты оценки инвестиционной привлекательности проектов СПГ

Оценка инвестиционной привлекательности совместных международных проектов в нефтегазовой отрасли осуществляется в несколько этапов. На первом этапе выполняются технико-экономические расчеты в целом по проекту, определяются основные и дополнительные показатели экономической эффективности. В случае удовлетворительных результатов осуществляется оценка эффективности реализации инвестиционного проекта для каждого из его участников [5].

В случае взаимодействия в одном проекте нескольких компаний, принадлежащих различным государствам определяются условия этого взаимодействия. Здесь могут быть использованы различные механизмы: соглашение о разделе продукции или совместное предприятие [6].

В каждом из перечисленных случаев определяются условия взаимодействия между участниками проекта, в том числе и распределение ожидаемых эффектов.

Крупномасштабные проекты, к которым в частности относятся и проекты по производству СПГ, отвечают определенным специфическим особенностям, что в последствие определяет методический подход к оценке их экономической эффективности. Следует отметить специфику модели ценообразования по которой определяется конечная стоимость готовой продукции. Так, сжиженный природный газ реализуется по двум схемам: либо на контрактной основе, либо на бирже в онлайн формате [7]. В Азиатско-Тихоокеанском регионе весь объем продукции реализуется на контрактной основе, на Северо-Американсокм рынке ценообразующим механизмом служит текущие котировки на СПГ в Henry Hub, на европейском континенте основой для ценообразования служат текущие котировки на СПГ в National Balancing Point и на свободной товарной биржа ICE [8].

Вместе с этим проекты по производству СПГ отличаются весьма высокой капиталоемкостью, присутствием при реализации таких проектов масштабных интегрированных групп в сбытовой и производственной цепях. Привлечение инвестиционного капитала в проект СПГ требует от инвестора понимания основных принципов реализации такого проекта, включающая понимание и оценку возможных рисков, присущих его различным этапам. Формирование добавленной стоимости такого проекта включает семь основных этапов: поисково-оценочны, разведочный и добычной, технологию переработки, наличие резервуаров для хранения готовой продукции, условия транспортировки готовой продукции, наличие резервуаров для хранения перед началом регазификации, собственно, сам процесс регазификации, транспорт до потребителя готовой продукции [9].

Перечисленные этапы представляют собой отдельные проекты, являющиеся составными частями крупномасштабного проекта по производству и сбыту сжиженного природного газа. В этих отдельно взятых проектах существуют группы независимых стейклодеров, преследующих собственные финансовые интересы. Каждый из структурных проектов имеет свои риски реализации, понимание и объективная оценка которых позволяет эффективно реализовывать крупномасштабный проект. Поэтому, сам проект производства и сбыта сжиженного природного газа целесообразно рассматривать как программный и в целях повышения его экономической эффективности использовать мультипроектный инструментарий управления.

Любой проект по производству СПГ является уникальным в связи с чем требует определенного подхода к его управлению, особенно к выбору модели реализации бизнеса. В таблице 1 перечислены применяемые в мировой практике управления проектами по производству СПГ модели бизнеса.

Таблица 1 - Перечень используемых в мировой практике моделей бизнеса при управлении проектами производства СПГ [10]

|

№ п/п

|

Название

модели

|

Суть модели

|

|

1

|

Традиционная интегрированная

|

Производство СПГ, складирование,

погрузка в танкеры СПГ, транспорт, процесс регазификации и продвижение

продукции на рынке

|

|

2

|

Производственная

|

Добыча природного газа, сжижение и

реализация готовой продукции

|

|

3

|

Толлинговая

|

Производство СПГ, хранение и отгрузка

в СПГ-танкеры

|

|

4

|

Сбытовая

|

Перепродажа СПГ, транспорт СПГ и

маркетинг готовой продукции

|

|

5

|

Интегрированный агрегатор

|

Производство или закупка СПГ с целью дальнейшего

продвижения товара на рынок

|

Создание концептуальной модели оценки инвестиционной привлекательности реализации проекта производства СПГ требует выявления факторов, которые и определяют его эффективность [11]. К ним в частности относятся:

- территориальное положение, которое определяет величину капитальных затрат на возведение объектов промышленной инфраструктуры и строительство необходимого морского транспорта;

- инфраструктурная и социальная развитость региона реализации проекта, определяющая цену имеющегося местного трудового потенциала, работ, услуг и материалов, необходимых для возведения завода по производству СПГ, а также возможность доставки модульных блоков;

- природные и климатические условия, в том числе наличие и продолжительность низких температур воздуха, влажности и сейсмической устойчивости;

- некоторые унификации налогового законодательства. Например, в случае, если стоимость добычи природного газа будет достаточно низкой, то действующая 2-х ступенчатая система обложения налогами, включающая налог на добычу полезных ископаемых и взимание экспортной пошлины поспособствует тому, что более привлекательными с точки зрения экономики окажутся менее сложные технологические системы, обеспечивающие добычу и процесс сжижения природного газа;

- качество и химический состав добываемого природного газа;

- потенциал компании, которая реализует инновационно-технологический проект;

- производственная мощность линий по сжижению природного газа и перспективы ее увеличения в средне и долгосрочной перспективе;

- оптимизация транспортно-логистической цепи поставок СПГ [12];

- наличие мер государственной поддержки;

- учет и соблюдение интересов всех заинтересованных сторон проекта;

- наличие возможности изменения направлений поставок СПГ [13,14].

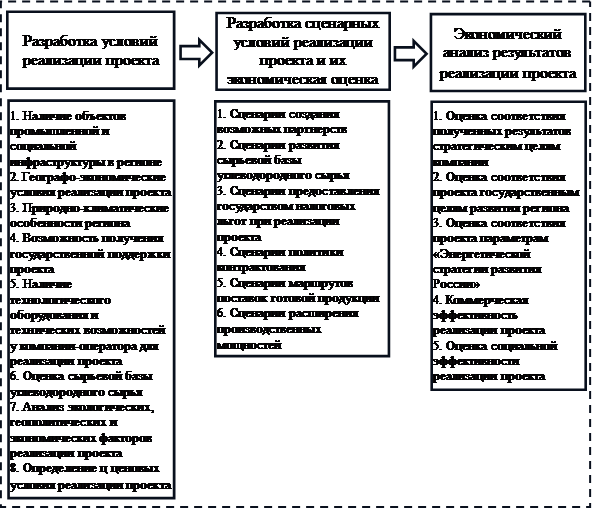

Учитывая перечисленные факторы, на рисунке 1 представлен алгоритм оценки эффективности реализации проектов СПГ.

В качестве основного расчетного показателя оценки инвестиционной привлекательности проекта СПГ выступает свободный денежный поток, формируемый выручкой, капитальными и эксплуатационными затратами, которые образуются в результате его реализации [15].

При этом, расчет показателей инвестиционной привлекательности соответствует общепринятым мировым стандартам экономической оценки крупномасштабных проектов с международным участием [16].

При реализации крупномасштабных энергетических проектов следует учитывать интересы всех участников проекта, в том числе экономические, бюджетные и социальные выгоды, поскольку такие проекты оказывают влияние на широкое внешнее окружение. Внутренними участниками проекта являются инвесторы, акционеры и команда проекта. К внешним участникам проекта относятся в первую очередь потребители его продукции. Косвенный эффект от реализации проекта могут на себе ощутить второстепенные внешние участники проекта [17].

Рисунок 1 – Этапы экономической оценки крупномасштабных проектов производства сжиженного природного газа (составлено автором)

Учитывая сложность и многозадачность крупномасштабных энергетических проектов следует отметить, что при проведении оценки инвестиционной привлекательности немаловажное значением имеет учет различных видов рисков, сопутствующих их реализации. Вместе с этим методический инструментарий должен позволять выполнять технико-экономические расчеты по оценке эффективности как в целом по проекту, так и для отдельных его участников. Для этого предлагается использовать методику оценки проекта, предусматривающую формирование денежных потоков для каждого инвестора проекта в отдельности с последующей аккумуляцией полученных результатов [18].

Показатели инвестиционной привлекательности для каждого участника проекта следует рассчитывать с учетом текущих и возможных рисков. Оценку рисков реализации крупномасштабного проекта следует проводить с применением качественных и количественных методов. При этом некоторые качественные методы оценки также могут иметь и количественное определение. Чаще всего при этом используется процедура опроса мнений экспертов с расстановкой баллов по заранее утвержденной шкале. По результатам проведения расчетов определяется величина показателей EMV, NPV, IRR [19].

Анализ мирового рынка СПГ в краткосрочной и среднесрочной перспективах

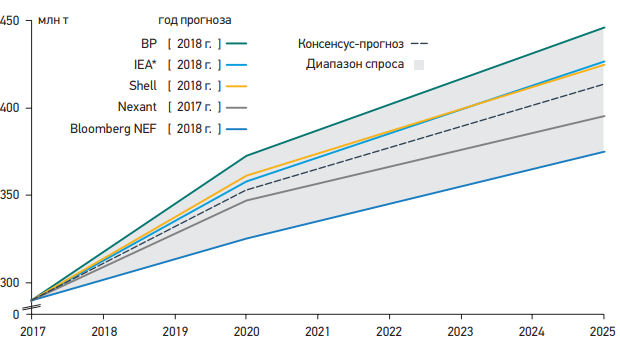

На рисунке 2 представлена динамика и прогноз мирового потребления СПГ. Кривые по спросу построены на основе сведений компаний, являющихся производителями СПГ (BP, SHELL), а так же с учетом прогнозов ведущих мировых аналитических агентств в области энергетики (МЭА, Nexant и Bloomberg NEF). В соответствии с представленными значениями с 2017 года отмечается тенденция устойчивого повышения спроса на СПГ. Поэтому перспективы использования СПГ в мировом хозяйстве достаточно хорошие и в долгосрочной перспективе этот энергетический ресурс будет постепенно вытеснять нефть и продукты ее переработки с рынка.

Рисунок 2 – Динамика и краткосрочный прогноз мирового потребления СПГ

*Прогноз скорректирован с учетом внутрирегиональной торговли СПГ [20]

В таблице 2 представлен среднесрочный прогноз спроса на СПГ по основным регионам мира. К числу основных потребителей СПГ относятся страны Азиатско-Тихоокеанского региона и ведущие индустриальные страны Европы.

Таблица 2 – Среднесрочный прогноз потребления СПГ по основным регионам мира (составлено автором на основе данных [21,22])

|

№ п/п

|

Наименование региона

|

Прогноз спроса на СПГ к 2025 году, млн т

|

Прогноз спроса на СПГ к 2030 году, млн т

|

|

1

|

Европейские страны

|

75

|

87

|

|

2

|

Ближний Восток

|

25

|

30

|

|

3

|

Страны Азиатско-Тихоокеанского региона

|

273

|

335

|

|

4

|

Африка

|

7

|

12

|

|

5

|

Страны Южной Америки

|

27

|

35

|

В таблице 3 представлены ведущие страны – производители и их характеристика по выпуску СПГ: Катар является самым крупным мировым производителем СПГ и обеспечивает большую часть потребностей стран Азиатско-Тихоокеанского региона в этом продукте [23]. При этом в зону интересов Катара попадают страны западной и южной Европы, что делает его основным конкурентом на этом рынке. Учитывая себестоимость производства СПГ в Катаре и наличие у страны мощного танкерного флота это государство сможет занять лидирующие позиции на рынке потребления СПГ в Европе в среднесрочной перспективе [24].

Таблица 3 – Динамика и прогноз производства СПГ в ведущих странах производителях в мире (составлено автором на основе данных [25,26,27,28)

|

№

п/п

|

Страна - производитель

|

Годовой объем производства СПГ, млн т

| ||

|

2022 год

|

2023 год

|

2030 год

| ||

|

1

|

Катар

|

106,8

|

108,4

|

130

|

|

2

|

Австралия

|

108,1

|

109,2

|

90

|

|

3

|

Малайзия

|

33,5

|

30,2

|

|

|

4

|

Нигерия

|

23,3

|

27,6

|

|

|

5

|

США

|

95,0

|

111,5

|

90

|

|

6

|

Россия

|

39,6

|

39,8

|

80

|

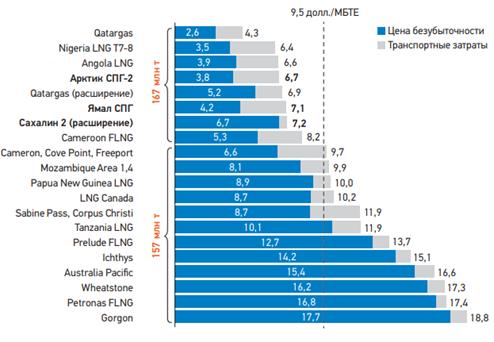

Одним из главных вопросов при производстве СПГ является его себестоимость. В случае увеличения конкуренции на международном рынке энергоресурсов и повышении числа производителей СПГ снижение рыночных цены на конечную продукции может оказать негативное влияние на экономическую эффективность реализации таких проектов. На графике, который представлен на рисунке 3 обозначены значения минимально приемлемой стоимости 1 МБТЕ СПГ для ряда крупнейших мировых производителей этой продукции.

Рисунок 3 – Сопоставление уровней безубыточности мировых производств СПГ [29]

Наиболее эффективные проекты СПГ реализовываются в Катаре. Данные проекты характеризуются высокой степенью устойчивости к изменению цен на рынке. Учитывая объемы доказанных запасов природного газа в Катаре и рост производственных мощностей вместе с увеличением танкерного СПГ флота, Катар способен предоставить потребителям существенно большую скидку на этот вид энергетической продукции [30].

Согласно существующим прогнозным оценкам, потребление СПГ в мире к 2030 году существенно увеличится и потеснит объемы потребления традиционного природного газа. Вместе с этим основные мировые производители СПГ к 2030 году обеспечат рост собственных производственных мощностей. Россия, обладающая наибольшими запасами природного газа в мире имеет возможность стать одним из ведущих игроков на рынке СПГ. Основным препятствием для развития отечественной промышленности являются сложные природно-климатические условия реализации проектов добычи и переработки традиционного природного газа в сжиженный.

Обоснование инвестиционной привлекательности российских проектов СПГ с учетом рисков

Оценка инвестиционной привлекательности крупномасштабного проекта Ямал СПГ, который реализуется с международным участием проведена в двух вариантах. Вариант 1 – рассчитаны показатели эффективности с учетом применения налоговых льгот. Вариант является основным, реализуемым на сегодняшний день. Второй вариант расчетов не предусматривает предоставление налоговых льгот участникам проекта и показывает величину государственной поддержки при реализации проекта (таблица 4).

Представленные результаты свидетельствуют о невозможности реализации подобных проектов без осуществления мер государственного стимулирования, которые заключаются во вложении средств в инфраструктурные и транспортно-логистические объекты, а также в применении механизма льготного налогообложения.

Таблица 4 – Результаты оценки инвестиционной привлекательности проекта Ямал СПГ по двум вариантам (составлено автором)

|

№

п/п

|

Показатель

|

Единица измерения

|

Значение

|

|

Вариант №1 – с учетом предоставленных

налоговых льгот

| |||

|

1

|

ЧДД

инвесторов

|

млн руб.

|

78321

|

|

1.1

|

в

т.ч. ПАО «НОВАТЭК»

|

млн руб.

|

52214,4

|

|

1.2

|

TOTAL

|

млн руб.

|

17404,8

|

|

1.3

|

CNPC

|

млн руб.

|

17404,8

|

|

1.4

|

Фонд Шелкового пути

|

млн руб.

|

8703

|

|

2

|

Внутренняя

норма доходности

|

%

|

18

|

|

3

|

Срок

окупаемости

|

Лет

|

7

|

|

4

|

Индекс

доходности

|

Д.ед.

|

1,42

|

|

5

|

ЧДД

государства

|

млн руб.

|

58944

|

|

Вариант №2 – без учета предоставления

льгот по налогам

| |||

|

1

|

ЧДД

инвесторов

|

млн руб.

|

-461894

|

|

1.1

|

в

т.ч. ПАО «НОВАТЭК»

|

млн руб.

|

-307920

|

|

1.2

|

TOTAL

|

млн руб.

|

-102643,2

|

|

1.3

|

CNPC

|

млн руб.

|

-102643,2

|

|

1.4

|

Фонд Шелкового пути

|

млн руб.

|

-51322

|

|

2

|

Внутренняя

норма доходности

|

%

|

4

|

|

3

|

Срок

окупаемости

|

Лет

|

-

|

|

4

|

Индекс

доходности

|

Д.ед.

|

-

|

|

5

|

ЧДД

государства

|

млн руб.

|

2398

|

Ожидаемый чистый дисконтированный доход инвесторов при реализации проекта по варианту №1 составляет 78321 млн руб., при этом на долю иностранного участия приходится 43512,6, в т.ч. на долю компании CNPC 17404,8 млн руб. Учитывая не высокую норму доходности и продолжительный срок окупаемости данный проект вызывает у инвесторов больше стратегический интерес, нежели коммерческий. При успешной реализации проекта иностранные инвесторы смогут получить определенные квоты на СПГ, что позволит защитить их страны от возможных энергетических кризисов в будущем. Вместе с этим иностранные инвесторы получат уникальный практический опыт реализации проектов в суровых климатических условиях, что в последствии позволит им принимать участие в сопоставимых по сложности крупномасштабных проектах [31].

Ниже приведены основные риски финансирования, связанные с инвестиционным процессом:

I. Риск участника проекта (бенефициарный) – риск смены намерений или состава учредителей (акционеров). При условии смены концепции реализации проекта либо смены состава его участников это может повлечь за собой дополнительные расходы вплоть до полной остановки финансирования.

II. Управленческий риск – связан с перераспределение инвестиционного капитала внутри проекта, злоупотреблениями топ-менеджмента, связанными с привлечением необоснованных подрядных работ.

III. Банкротный риск – при наступлении обстоятельств, связанных с неисполнением долговых обязательств проект может быть остановлен.

IV. Риск, связанный с недофинансированием проекта – отсутствие у кредитора возможности предоставлять заемные средства для реализации проекта.

V. Риск наличия штрафных санкций – при отсутствии соблюдения гарантийных обязательств, связанных с реализацией проекта и отвечающих за целостность внешней по отношению к проекту среде возможно привлечение оператора и участников проекта к административной ответственности, в т.ч. к платежам за нарушение экосистемы.

VI. Риск нарушения договоренностей как между участниками проекта, так и между заинтересованными лицами проекта. Отсутствие или нарушение договоренностей может привести к другим сопутствующим рискам: отсутствие инвестиционного капитала в полном объеме, срыв поставок, отказ от заключения соглашений на производимую продукцию и т.п.

Каждому из перечисленных рисковых событий присвоен свой порядковый номер. В таблице 5 представлена экспертная оценка вероятности наступления перечисленных рисков на примере реализации проекта «ЯМАЛ-СПГ».

Таблица 5 – Экспертная оценка вероятности наступления рисковых событий I-VI (составлено автором)

|

Риск

|

Оценка экспертов

| ||||

|

Эксперт 1

|

Эксперт

2

|

Эксперт

3

|

Эксперт

4

|

Эксперт

5

| |

|

I

|

0,31

|

0,24

|

0,16

|

0,31

|

0,26

|

|

II

|

0,62

|

0,54

|

0,56

|

0,64

|

0,58

|

|

III

|

0,21

|

0,26

|

0,12

|

0,21

|

0,18

|

|

IV

|

0,12

|

0,06

|

0,14

|

0,16

|

0,12

|

|

V

|

0,47

|

0,41

|

0,46

|

0,51

|

0,44

|

|

VI

|

0,83

|

0,71

|

0,74

|

0,72

|

0,76

|

Таблица 6 – Экспертная оценка отрицательного воздействия рисков, имеющих место при финансировании проекта (составлено автором)

|

Риск

|

Оценка экспертов

|

Очередность

| |||

|

Эксперт 1

|

Эксперт 2

|

Эксперт 3

|

Эксперт 4

| ||

|

I

|

IV

|

III

|

IV

|

V

|

IV

|

|

II

|

I

|

II

|

I

|

I

|

I

|

|

III

|

V

|

V

|

VI

|

VI

|

VI

|

|

IV

|

VI

|

VI

|

V

|

IV

|

V

|

|

V

|

III

|

IV

|

III

|

II

|

III

|

|

VI

|

II

|

II

|

II

|

III

|

II

|

Таблица 8 – Количественный учет факторов риска при условии наличия вероятности и угроз (составлено автором)

|

Риск

|

Значение вероятности

|

Очередность угроз

|

|

I

|

0,26

|

IV

|

|

II

|

0,58

|

I

|

|

III

|

0,18

|

VI

|

|

IV

|

0,12

|

V

|

|

V

|

0,46

|

III

|

|

VI

|

0,76

|

II

|

Таблица 8 – Количественная оценка степени отрицательного воздействия последствий наступления управленческого риска на величину ожидаемого ЧДД от реализации проекта производства СПГ (составлено автором)

|

Описание негативного воздействия

|

ЧДД, млн руб.

|

Возможное изменение ЧДД

|

|

Базовое

значение

|

78321

|

-

|

|

Изменение

финансирования на 0,2%

|

77019

|

1,69%

|

|

Изменение

финансирования на 0,3%

|

76322

|

2,54%

|

|

Изменение

финансирования на 0,4%

|

75752

|

3,39%

|

|

Изменение

финансирования на 0,5%

|

75142

|

4,23%

|

Таблица 9 – Количественная оценка степени отрицательного воздействия последствий наступления риска, связанного с отсутствием договоренностей на величину ожидаемого ЧДД от реализации проекта производства СПГ (составлено автором)

|

Описание негативного воздействия

|

ЧДД, млн руб.

|

Возможное изменение ЧДД

|

|

Продолжительность

несогласованного периода 0,5 года (1,23%)

|

70488,9

|

10,42%

|

|

Продолжительность

несогласованного периода 0,75 года (1,24%)

|

70089,5

|

10,51%

|

|

Продолжительность

несогласованного периода 0,5 года (1,25%)

|

70026,8

|

10,59%

|

|

Продолжительность

несогласованного периода 0,5 года (1,26%)

|

69964,1

|

10,67%

|

Таблица 10 – Оценка ЧДД проекта производства СПГ при различных сценариях его реализации (составлено автором)

|

Сценарий

развития

|

ЧДД, млн руб.

|

Вероятность

|

|

Оптимистичный

|

81188,13

|

0,17

|

|

Базовый

|

78321

|

0,56

|

|

Пессимистичный

|

70920,59

|

0,27

|

Таблица 11 – Результаты экономико-статистический анализа имитационного моделирования (составлено автором)

|

Среднее значение ЧДД, млн руб.

|

78321

|

|

Величина

стандартного отклонения

|

3795,82

|

|

Величина

коэффициента отклонения

|

6%

|

|

Минимальное

значение ЧДД, млн руб.

|

70920,59

|

|

Максимальное

значение ЧДД, млн руб.

|

81188,13

|

|

Количество

случаев при ЧДД < 0

|

Нет

|

|

P (ЧДД < 0)

|

0

|

|

P (ЧДД>0)

|

0

|

|

Р (ЧДД ϵ [M(E)+s; max])

|

14,8%

|

|

Р (ЧДД ϵ [M(E) - s; M(E)])

|

37,6%

|

|

Р (ЧДД ϵ [М-3s; М+3s])

|

98,7%

|

Заключение

При проведении оценки инвестиционной привлекательности крупномасштабных проектов производства СПГ требуется учитывать определенную специфику, связанную с влиянием географо-экономических, геополитических и технологических факторов. При этом процесс технико-экономических расчетов следует выполнять с рекомендованным работе алгоритмом.

Международный рынок СПГ имеет существенный потенциал развития, основными потребителями являются страны АТР и страны Западной Европы, имеющие выход к морским артериям. Крупнешими игроками на рынке по страновой принадлежности являются компании из Катара, США и Австралии. Перечисленные страны имеют специализированный флот, обеспечивающий поставки СПГ на европейский и азиатский рынки. Россия занимает пятое место на международном рынке по объемам производства СПГ, при этом имеет крупнейшую доказанную сырьевую базу природного газа в мире. Основными препятствиями для реализации проектов СПГ в России являются: нехватка собственных технологий производства СПГ, недостаточное количество танкерного и ледокольного флота для обеспечения перевозок посредствам восточной части Северного морского пути.

На основе полученных результатов расчетов следует заключить: российские арктические крупномасштабные проекты СПГ являются привлекательными для иностранных инвесторов при условии осуществления государственной поддержки, которая выражается в основном в предоставлении налоговых льгот. Согласно проведенной экспертной и количественной оценке установлено, что наибольшее негативное влияние на проект окажет риск, связанный с нарушением договоренностей между стейкхолдерами проекта.

Источники:

2. Сасаев Н.И. Развитие крупнотоннажного производства сжиженного природного газа как стратегический приоритет экономико-социального развития России // Управленческое консультирование. – 2018. – № 8(116). – c. 82-95.

3. Цветков П.С. Анализ специфики организации проектов малотоннажного производства СПГ // Записки Горного института. – 2020. – c. 678-686.

4. Чжан Т. Технико-экономическая характеристика реализуемых и перспективных проектов производства СПГ в России // Право, экономика и управление: от теории к практике: Сборник материалов всероссийской научно-практической конференции с международным участием. 2021. – c. 58-62.

5. Владимирова Т.А., Куречка А.Г. Проблемы методического инструментария организации взаимодействия участников крупномасштабных бизнес-проектов // Сибирская финансовая школа. – 2017. – № 1(102). – c. 103-108.

6. Ивлева Т.В., Талипов И.Ф. Международно-правовое сотрудничество государств в области недропользования // Нефть, газ и право. – 2013. – № 2(110). – c. 51-55.

7. Бровкин А.В., Кунцевич Т. Модели ценообразования на мировом рынке сжиженного природного газа (СПГ) // Экономика и предпринимательство. – 2019. – № 6(107). – c. 26-29.

8. Ульченко М.В. Анализ тенденций рынка СПГ и перспектив реализации российский арктических СПГ-проектов // Север и рынок: формирование экономического порядка. – 2021. – № 1(71). – c. 82-87.

9. Бадылевич Р.В. Тенденции и перспективы привлечения иностранных инвестиций в арктические мегапроекты в условиях геополитической напряжённости // Арктика и Север. – 2023. – № 51. – c. 5–27. – doi: 10.37482/issn2221-2698.2023.51.5.

10. Габриелов А.О. Обоснование моделей бизнеса в управлении международными проектами производства и поставок сжиженного природного газа // Труды Российского государственного университета нефти и газа им. И.М. Губкина. – 2011. – № 1. – c. 145-153.

11. Сахаров А.А., Новиков А.И. Сжиженный природный газ: современное состояние и объективные тенденции развития. Часть II. Осуществление СПГ-проектов. Риски реализации, основные методы долгосрочного прогнозирования рынка СПГ, проблемы и сложности развития СПГ-индустрии // Нефтепромысловое дело. – 2011. – № 10. – c. 53-63.

12. Бровкин А.В., Кунцевич Т. Развитие мирового рынка СПГ и перспективы экспорта сжиженного газа из России // Экономика и предпринимательство. – 2019. – № 5(106). – c. 30-33.

13. Cherepovitsyn A., Metkin D., Gladilin A. An algorithm of management decision-making regarding the feasibility of investing in geological studies of forecasted hydrocarbon resources // Resources. – 2018. – № 3. – p. 47.

14. Новоселов А.Л., Новоселова И.Ю., Петров И.В. Моделирование оценки эффективности проектов развития Северного морского пути // Российский экономический журнал. – 2023. – № 3. – c. 105-117.

15. Смагина М.Н., Москаленко Н.В., Невзорова Н.А. Понятия, сущность и методы оценки инвестиционной привлекательности предприятий в современных условиях хозяйствования // Ученые записки Российской Академии предпринимательства. – 2023. – № 1. – c. 25-31.

16. Лихачева Н.А., Усин Р.У. Методы оценки инвестиционной привлекательности компании // Актуальные научные исследования в современном мире. – 2020. – № 12-3 (68). – c. 247-251.

17. Мерзилов И.Ю. Оценка успешности реализации проектов государственно-частного партнерства с учетом этапов их жизненного цикла и интересов основных стейкхолдеров // RussianJournalofEconomicsandLaw. – 2022. – № 3. – c. 525-534.

18. Васильева Е.Ю. Комплексный подход к оценке привлекательности инновационного проекта // Экономика и предпринимательство. – 2019. – № 11(112). – c. 698-703.

19. Кикоть И.И. Направления совершенствования методического инструментария оценки инвестиционных проектов // Экономика. Бизнес. Финансы. – 2018. – № 1. – c. 18-23.

20. Мировой рынок СПГ: иллюзия избытка. VYGONconsulting, декабрь 2018. Исследование. [Электронный ресурс]. URL: https://old.vygon.consulting/upload/iblock/542/vygon_consulting_lng_world_balance_2018.pdf (дата обращения: 12.01.2024).

21. К 2030 году в мире прогнозируют рост производства СПГ на 70%. Газета «Ведомости». [Электронный ресурс]. URL: https://www.vedomosti.ru/business/articles/2022/09/08/940001-prognoziruyut-proizvodstva (дата обращения: 13.01.2024).

22. К 2030 году в мире прогнозируют рост производства СПГ на 70%. Газета «Ведомости». [Электронный ресурс]. URL: https://www.vedomosti.ru/business/articles/2022/09/08/940001-prognoziruyut-proizvodstva (дата обращения: 13.01.2024).

23. Мещерин И., Миславский С. Сотрудничество и конкуренция СПГ и трубопроводного газа // Деловой журнал Neftegaz.RU. – 2019. – № 10(94). – c. 62-67.

24. Бабицкий Б.И. Факторы, сдерживающие развитие рынка СПГ в России // Инновационная наука. – 2023. – № 11-2. – c. 73-77.

25. Страны с крупнейшими экспортными мощностями по экспорту сжиженного природного газа (СПГ) в мире по состоянию на октябрь 2023 года. Исследование. [Электронный ресурс]. URL: https://www.statista.com/statistics/1262074/global-lng-export-capacity-by-country/ (дата обращения: 13.01.2024).

26. Мощности по сжижению газа в мире к 2026 году могут вырасти на 20%. Газета «Ведомости». [Электронный ресурс]. URL: https://www.vedomosti.ru/business/articles/2023/07/18/985762-moschnosti-po-szhizheniyu-gaza-v-mire-mogut-virasti (дата обращения: 13.01.2024).

27. Мировой рынок СПГ: структурные особенности и прогноз развития. Журнал Neftegaz.ru. – 2023. - №2. [Электронный ресурс]. URL: https://magazine.neftegaz.ru/articles/rynok/769892-mirovoy-rynok-spg-strukturnye-osobennosti-i-prognoz-razvitiya/?ysclid=ls1or80a82823314130 (дата обращения: 14.01.2024).

28. Сравнительный анализ систем ценообразования на рынках СПГ. Презентационный материал. Москва, 2023. [Электронный ресурс]. URL: https://www.imemo.ru/files/File/ru/conf/2023/12052023/2-07-Pilipenko.pdf (дата обращения: 16.01.2024).

29. Мировой рынок СПГ: иллюзия избытка. VYGONconsulting, декабрь 2018. Исследование. [Электронный ресурс]. URL: https://old.vygon.consulting/upload/iblock/542/vygon_consulting_lng_world_balance_2018.pdf (дата обращения: 16.01.2024).

30. Мифтахова М.Р., Лиман И.А., Важенина Л.В. Современное состояние мировой индустрии сжиженного природного газа // Фундаментальные науки и современность. – 2019. – № 4(25). – c. 8-16.

31. Жуков О.В. Потенциальные эффекты развития промышленного комплекса морской газодобычи в Арктике // Север и рынок: формирование экономического порядка. – 2020. – № 1(67). – c. 59-68.

Страница обновлена: 19.12.2025 в 11:39:15

Download PDF | Downloads: 51

Economic prospects of international cooperation in LNG projects in Russia

Zhukov O.V.Journal paper

Journal of Economics, Entrepreneurship and Law

Volume 14, Number 2 (February 2024)

Abstract:

Attracting foreign technologies and investments into LNG projects is a very urgent problem for both the scientific community and domestic industry. The development of mechanisms for interaction with technological and financial companies from friendly countries in LNG projects is possible only if it is economically feasible to implement such projects. The article discusses methodological, analytical and practical issues related to the assessment of the investment attractiveness of large-scale Russian LNG projects. A review of methodological tools and features of technical and economic calculations for assessing the investment attractiveness of large-scale LNG projects is carried out. Short and medium-term trends in the development of the world market for LNG consumption are analysed; and the main exporting and importing countries are identified. The results of the investment attractiveness assessment of the existing LNG project in the Arctic are presented. Possible investment risks are taken into account. On this basis, a conclusion on the investment attractiveness of such projects for foreign investors, provided that state support measures are implemented, mainly related to the provision of tax benefits, is formulated.

Keywords: investment attractiveness, large-scale project, LNG, investment attractiveness assessment methods and tools, investment risks

JEL-classification: O31 O32 O 33

References:

Babitskiy B.I. (2023). Faktory, sderzhivayushchie razvitie rynka SPG v Rossii [Factors constraining the development of the LNG market in Russia]. Innovative science. (11-2). 73-77. (in Russian).

Badylevich R.V. (2023). Tendentsii i perspektivy privlecheniya inostrannyh investitsiy v arkticheskie megaproekty v usloviyakh geopoliticheskoy napryazhyonnosti [Trends and prospects of attracting foreign investment in arctic megaprojects under geopolitical tension]. Arktika i Sever. (51). 5–27. (in Russian). doi: 10.37482/issn2221-2698.2023.51.5.

Brovkin A.V., Kuntsevich T. (2019). Modeli tsenoobrazovaniya na mirovom rynke szhizhennogo prirodnogo gaza (SPG) [Pricing models on the global liquefied natural gas (lng) market]. Journal of Economy and Entrepreneurship. (6(107)). 26-29. (in Russian).

Brovkin A.V., Kuntsevich T. (2019). Razvitie mirovogo rynka SPG i perspektivy eksporta szhizhennogo gaza iz Rossii [Development of the global liquefied natural gas (lng) market and prospects for the development of liquefied gas from the Russian Federation]. Journal of Economy and Entrepreneurship. (5(106)). 30-33. (in Russian).

Cherepovitsyn A., Metkin D., Gladilin A. (2018). An algorithm of management decision-making regarding the feasibility of investing in geological studies of forecasted hydrocarbon resources Resources. (3). 47.

Chzhan T. (2021). Tekhniko-ekonomicheskaya kharakteristika realizuemyh i perspektivnyh proektov proizvodstva SPG v Rossii [Technical and economic characteristics of ongoing and promising LNG production projects in Russia] Law, Economics and Management: from Theory to Practice. 58-62. (in Russian).

Gabrielov A.O. (2011). Obosnovanie modeley biznesa v upravlenii mezhdunarodnymi proektami proizvodstva i postavok szhizhennogo prirodnogo gaza [Rationale for business models of management of international projects of lng production and supplies]. Trudy Rossiyskogo gosudarstvennogo universiteta nefti i gaza im. I.M. Gubkina. (1). 145-153. (in Russian).

Istratov I.V., Osipov A.V. (2018). Sovremennoe sostoyanie razvedannyh zapasov i urovnya dobychi uglevodorodnogo syrya v mire [The modern state of proven reserves and production levels of hydrocarbons in the world]. Nedropolzovanie XXI vek. (3(73)). 26-33. (in Russian).

Ivleva T.V., Talipov I.F. (2013). Mezhdunarodno-pravovoe sotrudnichestvo gosudarstv v oblasti nedropolzovaniya [International legal cooperation of states in the field of subsoil use]. Neft, gaz i pravo. (2(110)). 51-55. (in Russian).

Kikot I.I. (2018). Napravleniya sovershenstvovaniya metodicheskogo instrumentariya otsenki investitsionnyh proektov [Directions for improving the methodological tools for evaluating investment projects]. Ekonomika. Biznes. Finansy. (1). 18-23. (in Russian).

Likhacheva N.A., Usin R.U. (2020). Metody otsenki investitsionnoy privlekatelnosti kompanii [Methods of evaluation of investment attractiveness of the company]. Aktualnye nauchnye issledovaniya v sovremennom mire. (12-3 (68)). 247-251. (in Russian).

Merzilov I.Yu. (2022). Otsenka uspeshnosti realizatsii proektov gosudarstvenno-chastnogo partnerstva s uchetom etapov ikh zhiznennogo tsikla i interesov osnovnyh steykkholderov [Assessment of the success of public-private partnership projects, taking into account the stages of their life cycle and the interests of the main stakeholders]. RussianJournalofEconomicsandLaw. (3). 525-534. (in Russian).

Mescherin I., Mislavskiy S. (2019). Sotrudnichestvo i konkurentsiya SPG i truboprovodnogo gaza [Cooperation and competition between LNG and pipeline gas]. Delovoy zhurnal Neftegaz.RU. (10(94)). 62-67. (in Russian).

Miftakhova M.R., Liman I.A., Vazhenina L.V. (2019). Sovremennoe sostoyanie mirovoy industrii szhizhennogo prirodnogo gaza [The current state of the global liquefied natural gas industry]. Fundamentalnye nauki i sovremennost. (4(25)). 8-16. (in Russian).

Novoselov A.L., Novoselova I.Yu., Petrov I.V. (2023). Modelirovanie otsenki effektivnosti proektov razvitiya Severnogo morskogo puti [Modeling of the evaluation of the effectiveness of projects for the development of the northern sea route]. Russian Economic Journal. (3). 105-117. (in Russian).

Sakharov A.A., Novikov A.I. (2011). Szhizhennyy prirodnyy gaz: sovremennoe sostoyanie i obektivnye tendentsii razvitiya. Chast II. Osushchestvlenie SPG-proektov. Riski realizatsii, osnovnye metody dolgosrochnogo prognozirovaniya rynka SPG, problemy i slozhnosti razvitiya SPG-industrii [Liquified natural gas: contemporary state and objective development tendencies. Part II. Implementation of lng-projects, realization risks, basic methods of long-term prediction of lng markets situation, problems and complications of lng-industry development]. Neftepromyslovoe delo. (10). 53-63. (in Russian).

Sasaev N.I. (2018). Razvitie krupnotonnazhnogo proizvodstva szhizhennogo prirodnogo gaza kak strategicheskiy prioritet ekonomiko-sotsialnogo razvitiya Rossii [The development of large-capacity liquefied natural gas production as the strategic priority of economic and social development of Russia]. Management consulting. (8(116)). 82-95. (in Russian).

Smagina M.N., Moskalenko N.V., Nevzorova N.A. (2023). Ponyatiya, sushchnost i metody otsenki investitsionnoy privlekatelnosti predpriyatiy v sovremennyh usloviyakh khozyaystvovaniya [The concept, essence and methods of assessing the investment attractiveness of an enterprise in modern economic conditions]. Scientific notes of the Russian Academy of Entrepreneurship. (1). 25-31. (in Russian).

Tsvetkov P.S. (2020). Analiz spetsifiki organizatsii proektov malotonnazhnogo proizvodstva SPG [Analysis of project organization specifics in small-scale lng production]. Zapiski Gornogo instituta. 246 678-686. (in Russian).

Ulchenko M.V. (2021). Analiz tendentsiy rynka SPG i perspektiv realizatsii rossiyskiy arkticheskikh SPG-proektov [Analysis of lng market trends and prospects for the implementation of Russian Arctic lng projects]. Sever i rynok: formirovanie ekonomicheskogo poryadka. (1(71)). 82-87. (in Russian).

Vasileva E.Yu. (2019). Kompleksnyy podkhod k otsenke privlekatelnosti innovatsionnogo proekta [Comprehensive approach to the assessment of the innovative project attractiveness]. Journal of Economy and Entrepreneurship. (11(112)). 698-703. (in Russian).

Vladimirova T.A., Kurechka A.G. (2017). Problemy metodicheskogo instrumentariya organizatsii vzaimodeystviya uchastnikov krupnomasshtabnyh biznes-proektov [Problems of methodological tools of interaction between the participants of large-scale business projects]. Siberian Financial School. (1(102)). 103-108. (in Russian).

Zhukov O.V. (2020). Potentsialnye effekty razvitiya promyshlennogo kompleksa morskoy gazodobychi v Arktike [Potential effects of the development of the industrial complex of marine gas production in the Arctic]. Sever i rynok: formirovanie ekonomicheskogo poryadka. (1(67)). 59-68. (in Russian).