Цифровой разрыв в сфере технологий добычи и производства сжиженного природного газа: стратегический фактор ослабления экономической безопасности страны

Титков И.А.1

1 Институт проблем рынка РАН, Россия, Москва

Скачать PDF | Загрузок: 50

Статья в журнале

Экономика и социум: современные модели развития (РИНЦ)

опубликовать статью

Том 10, Номер 3 (Июль-сентябрь 2020)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=45706908

Аннотация:

Важность газодобывающего бизнеса для российской экономики сложно переоценить, и поэтому обеспечение устойчивого и инновационного развития данного сектора экономики является не просто важным, а стратегическим вектором обеспечения национальной экономической безопасности страны: в случае отрицательного технологического разрыва происходит обострение влияния санкций в части импорта высоких технологий и общей зависимости российской экономики от «политического настроения» мировых технологических лидеров Западной Европы и США. Целью данной статьи является оценка цифрового разрыва в сфере технологий добычи и производства сжиженного природного газа с позиции ослабления экономической безопасности страны. Предметом исследования являются вопросы цифровизации газодобывающего бизнеса и СПГ в рамках государственной политики импортозамещения. Результаты. В рамках исследования проведен обзор мирового рынка инвестиций в цифровизацию газодобывающей подотрасли и производства СПГ, изучены особенности реализации программ «оцифровки» отечественного газодобывающего бизнеса. Выводы. Проведенное научное исследование по вопросу оценки цифрового разрыва в сфере технологий добычи и производства сжиженного природного газа с позиции ослабления экономической безопасности страны показал, что в РФ цифровизация рассматривается во многом как инструмент модернизации технологической и инфраструктурной составляющей бизнесов, а уже потом – как стратегический инструмент импортозамещения и снижения влияния санкций со стороны ЕС и США. Несмотря, что ключевым игроком по внедрению цифровых технологий в области добычи газа выступает ПАО «Роснефть» и ПАО «Лукойл», в части объемов инвестиций в цифровизацию газового бизнеса лидером является именно ПАО «Газпром» – удельный вес инвестиций данной компании в анализируемый промежуток времени составил более 75,0 %. По итогам их исследования был сделан вывод, что ни одно из действующих в настоящее время комплексных цифровых решений не может в полной мере обеспечить компании статус «полностью оцифрованной», а тем более – работающей автономно в цифровой реальности. Среди российских разработок, а их по данным на конец 2020 г. официально подтверждено 2 единицы, лучшим является решение EvOil от ПАО «Газпром», позволяющее объединить лучшие мировые и отечественные практики цифровизации газового бизнеса.

Ключевые слова: газодобыча, инвестиции, цифровизация, инновации, импортозамещение, экономическая безопасность, риски, финансирование, государственная программа, цифровой разрыв, технологическое превосходство, инфраструктура

Введение. Роль энергетического сектора в национальной экономике России как драйвера ее развития и источника благосостояния сложно переоценить. Российская экономика, несмотря на значительные успехи в области развития индустриальной модели нового поколения формата 4.0, принятием федеральных программ развития территорий, остается во многом зависимой от сырьевой составляющей, а именно: добычи углеводородов, причем по добыче природного газа наша страна входит в тройку мировых лидеров, и является абсолютным лидером в Евразийском регионе [15, c. 89-90]. Вместе с тем, эскалация санкционной политики со стороны таким международных центров силы, как ЕС и США, затрудняет процессы инновационного развития добывающей промышленности в целом в части трансферта новых технологий, привлечения венчурных инвестиций, реализации совместных инфраструктурных проектов, направленных не только на устойчивое развития топливно-энергетического сегмента национальной экономики, но и «умной эксплуатации» природного потенциала с учетом новейших достижений мировой науки [4, c. 139; 6, c. 94]. В настоящее время инновационно развитие компаний, занятых добычей природного газа носит во многом административный характер и зависит от государственного финансирования, в то время как в мировой практике успешно зарекомендовали себя практики государственно-частного партнерства и модели стратегических партнерств, позволяющих решать вопросы стратегического обеспечения технологического превосходства через чистые рыночные инструменты межфирменной кооперации бизнесов.

Результаты исследований. По данным Росстата вклад добывающей промышленности в ВВП страны за 2019 г. превысил 13,4 %, в т.ч. в составе добывающей промышленности добыча сырой нефти и газа составила более 72,4 % [1], что прямо свидетельствует о стратегической роли данной подотрасли и необходимости обеспечения ее инновационного развития, а по итогу 2019 г. Россия уверенно заняла второе место в мире по добыче природного газа (737,8 млрд. м3), уступив только США [2].

Несмотря на объективные лидерские позиции в отношении добычи природного газа, технологическая обеспеченность и соответствие мировым стандартам компаний, занимающихся его добычей, занимает совсем не лидерские позиции: удельный вес добывающих компаний, осуществляющих технологические инновации по данным за 2018 г. составило только 8-10 %, в то время как в Германии их удельный вес превышает 65 %, в Швеции – более 50 %, в Великобритании и Португалии – более 40 % [3].

Для понимания особенностей обеспечения инновационного развития топливно-энергетического комплекса в России и мире, проведем сравнительный анализ практик и инструментов стимулирования умного развития (таблица 1).

Таблица 1 – Отечественный и зарубежный опыт стимулирования инновационного развития топливно-энергетического комплекса

|

Критерий сравнения

|

Россия

|

ЕС

|

США

|

|

1. Инициатор инновационного развития

|

Государственные институты власти

(Министерство энергетики РФ)

|

Департамент энергетики Европейской

Комиссии

|

- Министерство энергетики США

|

|

2. Государственные программы

инновационного развития

|

- Федеральная программа Исследования и разработки

по приоритетным направлениям развития научно-технологического комплекса

России на 2014-2021 годы [4]; – Государственная программа Российской Федерации «Развитие энергетики» № 335 от 28.03.2019 г. [5] |

- Стратегия комплексного развития

энергетической системы ЕС [6];

– Водородная стратегия для климатически нейтральной Европы [7] |

-Сводный закон об Ассигнованиях [8]

|

|

3. Инструменты финансирования

инновационного развития

|

- бюджетные средства (в среднем 70,0 %);

– средства Инновационных фондов топливно-энергетических холдингов (25,0 %); – внебюджетные источники (5,0 %) |

- перекрестное субсидирование (до 65,0 %) [9];

– Европейский инструмент соседства и партнерства (рамочное финансирование – 20,0 %) [10]; – кредиты Европейского банка |

- частные фонды инновационного развития

энергетических мегабизнесов [11];

– Фонд развития энергетики США (государственно-частная форма) [12]; |

Окончание таблицы 1

|

Критерий сравнения

|

Россия

|

ЕС

|

США

|

|

|

|

реконструкции и развития (15,0 %) [13].

|

- частный венчурный фонд Dominion Energy [14]

|

|

4. Стратегические цели программ

развития

|

- технологическая модернизация

топливно-энергетического комплекса;

– развитие импортозамещения технологий; – поиск новых рынков сбыта продукции; – совершенствование ценообразования |

- развитие гибридных форм

энергообеспечения стран;

– развитие энергоэффективных технологий; – экологические проекты; – повышение продуктивности добычи газа |

- консолидация прав на лучшие

технологические практики добычи газа;

– усиление присутствия на мировом энергетическом рынке; – развитие трансферта технологий и торговли патентами |

Как следует из данных таблицы практика регулирования энергетического рынка России, ЕС и США как мировых центров во многом похожа: административные рычаги влияния оказывают самое непосредственное влияние на стимулирование бизнесов газодобывающей сферы к внедрению инновационных решений. Но, начиная с вопроса финансирования, идут достаточно явные различия:

в РФ практически все финансирование инновационных проектов и программ происходит с участием бюджетных и государственных внебюджетных источников (например, Инновационные фонды ведущих российских энергетических бизнесов с доминирующей долей государственного участия в уставном капитале) [2; 4; 7];

в ЕС, несмотря на высокий удельный вес перекрестного субсидирования (по некоторым оценкам, его величина в среднем составляет более 59,0 %, а в некоторых странах достигает 68,0 % и даже больше) [15], активно функционируют такие институты финансирования как рамочные фонды, созданные за счет отчислений всех государств-членов, и именно за их счет происходит оплата расходов на инновационные разработки с учетом интереса большинства сторон [3; 5; 9];

в США же, напротив, практически все финансирование инновационного развития лежит непосредственно на государственно-частных и чисто частных фондах, созданных непосредственно на базе крупнейших энергетических агентов рынка. Причем следует отметить, что и программы инновационного развития в США строятся по принципу снизу – вверх, т.е. бизнесы формируют инновационную повестку, а затем защищают ее в Министерстве энергетики США. Это позволяет не только снизить вероятность возникновения нецелевого финансирования инновационных проектов, но и гармонизировать национальные интересы и технологические возможности бизнесов в сфере газодобычи [16]. И, конечно, очень явно видны различия в целях реализации инновационных программ и проектов в сфере добычи газа в РФ и мире: если в первом случае речь идет о масштабной модернизации и технологическом перевооружении предприятий за лучших мировых практик и образцов ведения газового бизнеса, то в ЕС цель направлена на «экологизацию и продуктивность» добычи и транспортировки газа, в США лейтмотивом программ развития является поддержание позиции мирового лидера в области владения патентами и лицензиями на инновационные решения и активная торговля ими [2; 6; 11]. Для лучшего раскрытия цели исследования в части наличия цифровой разрыв в сфере технологий добычи и производства сжиженного природного газа рассмотрим эволюцию технологического оснащения мирового рынка природного газа (рисунок 1). Как мы видим процесс инкорпорации цифровых технологий в бизнес-процессы добычи природного газа логически разделяется на три этапа:

1. 1920 – 1937 гг. – доцифровой, или индустриальный этап – добыча природного газа производилась исключительно механическими средствами и инструментами на всех шагах добывающих проектов: от геологоразведочных работ до непосредственно эксплуатации скважин. На данном этапе целевой установкой была экстенсивная эксплуатация газовых месторождений со сравнительно простыми геологическими и климатическими условиями работы. В технологическом плане применялись простейшие схемы бурения и передачи газа через трубы на находящиеся рядом газовые заводы.

Рисунок 1 – Эволюция технологий добычи природного газа в мире [17]

2. 1940 – 1990 гг. – индустриально-автоматизированный этап – добыча природного газа ввиду стремительного масштабирования отрасли адаптирует технологические решения и начинает их прототипизировать, чтобы ускорить коммерческое использование потенциала газовых месторождений. На данном этапе формируются всемирно известные энергетические холдинги и ассоциации, например, Royal Dutch Shell, ExxonMobil [18], а также British Petroleum [19]. На данном этапе начинает формироваться идея постепенного перехода от экстенсивного использования месторождений к повышению их продуктивности, растет понимание важности технологического обеспечения развития отрасли.

3. 1990 – 2010 гг. – постиндустриальный этап – эпоха сложны разработок месторождений газа в экстремальных климатических условиях или нестандартных геологических структурах. Ввиду сокращения продуктивности скважин возникает вопрос разработок инновационных технологий эксплуатации ранее открытых месторождений, активное применение новейших достижений в области геологоразведки, химии и информационных технологий для обеспечения проходок с минимальными издержками в расчете на единицу продукции. На следующем этапе рассмотрим в агрегированном виде по данным Vygon Consulting, ОО «ТЭК-Рейтинг», а также аналитических обзоров Корнельского университета и INSEAD состав и структуру инвестиций в развитие цифровых технологий в сфере добычи природного газа и производства сжиженного природного газа (далее – СПГ) (таблица 2).

Таблица 2 – Состав и структура инвестиций в развитие цифровых технологий в сфере добычи природного газа и производства СПГ [20] [21] [22] [23]

|

Показатели

|

2015 г.

|

2016 г.

|

2017 г.

|

2018 г.

|

2019 г.

|

2020 г. (прогноз)

|

|

1. Совокупный объем инвестиций в цифровые

технологии добычи и переработки газа, млн долл. США.

В том числе: |

6585,3

|

7216,6

|

5229,1

|

7789,9

|

4169,9

|

7001,2

|

|

1.1 Повышение операционной

эффективности бизнес-модели добычи

|

1692,4

|

1970,1

|

1124,3

|

2173,4

|

884,0

|

1820,3

|

Окончание таблицы 2

|

Показатели

|

2015 г.

|

2016 г.

|

2017 г.

|

2018 г.

|

2019 г.

|

2020 г. (прогноз)

|

|

1.2 Новые технологии

геологоразведочных работ

|

2146,8

|

2078,4

|

1542,6

|

1308,7

|

754,8

|

2086,4

|

|

1.3 Мониторинг состояния скважины в реальном

времени

|

1152,4

|

1414,5

|

1171,3

|

2375,9

|

1396,9

|

1435,2

|

|

1.4 Роботизированные системы управления

бурением

|

678,3

|

635,1

|

481,1

|

950,4

|

683,9

|

854,1

|

|

1.5 Технологии IoT-управления

газовыми комплексами (безлюдные скважины)

|

915,4

|

1118,6

|

909,9

|

981,5

|

450,3

|

805,1

|

Как видно из данных таблицы в мире имелась достаточно устойчивая тенденция к инвестированию в цифровые технологии добычи и производства СПГ вплоть до 2019 г., но после пандемии COVID-19 и определенного замедления промышленного роста мировой экономики интерес к таким инвестициям несколько «поутих», но уже по прогнозам PWC [24] к концу 2020 г. ожидается новый всплеск спроса на высокотехнологичные решения. Причем если рассмотреть структуру приоритетов инвестирования, можно заметить, что главный интерес у газовых компаний лежит во внедрении новых технологий геологоразведочных работ – в среднем на данное направление пришлось по нашим оценкам 1652,9 млн долл. США (с учетом прогнозного 2020 года), на втором месте – использование цифровых технологий в повышении операционной эффективности работы газовых бизнесов – 1610,8 млн долл. США, на третьем месте – использование цифровых технологий для мониторинга состояния скважины, своевременного устранения неполадок и предотвращения аварий – 1491,0 млн долл. США.

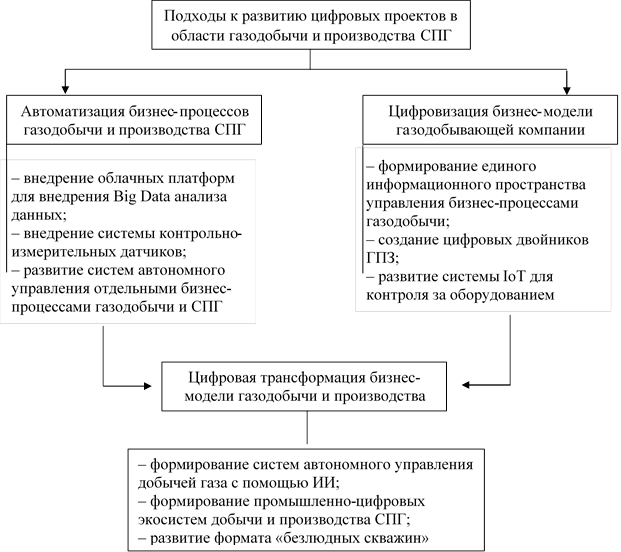

В настоящее время в мире выделяют три подхода к развитию цифровых технологий в области газодобычи и производства СПГ (рисунок 2).

Как следует из представленного выше рисунка мировой опыт цифровизации газодобывающих компаний имеет достаточно различные точки зрения на процессы внедрения digital-решений в такую сложную и проблемную сферу как добывающая промышленность [9; 13; 15]. Исходя из проведенного обзора практик цифровизации, нами было установлено, что за каждым из подходов сегодня стоит своеобразный куратор в лице крупнейших газодобывающих и газоперерабатывающих компаний мира: первую модель представляют такие компании, как Shell. Shevron: вторую – BP и Petoro, третью модель в настоящее время достигла только StatOil [25] [26].

Рисунок 2 – Подходы к развитию цифровых технологий в области газодобычи и производства СПГ [27] [28]

На следующем этапе рассмотрим практику развития цифровых технологий в области газодобычи и производства СПГ в Российской Федерации. По данным на конец 2019 г. в РФ было определено 43 точки для потенциального внедрения digital-технологий добычи газа и производства СПГ (рисунок 3).

Рисунок 3 – Карта потенциальных месторождений природного газа для внедрения digital-технологий [29]

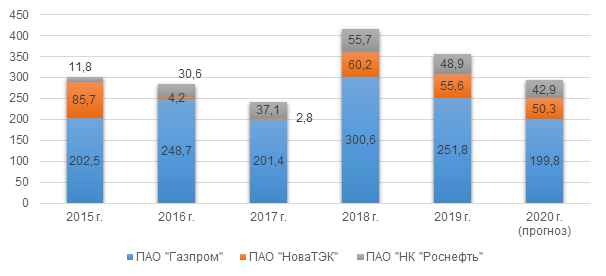

Как следует из данных приведенной выше карты ключевым игроком по внедрению цифровых технологий в области добычи газа выступает ПАО «Роснефть» и ПАО «Лукойл», ПАО «Газпром», несмотря на свое абсолютное лидерство и статус национального газового оператора находится на третьем месте. Однако, здесь следует сделать оговорку: карта отражает все проекты, которые имеют хотя бы одну существенную характеристику, связанную с цифровизацией бизнес-процессов, а ПАО «Роснефть» и ПАО «Лукойл» имеют наибольшее количество лицензий на добычу, кроме этого, они специализируются, прежде всего, на нефтедобыче, а сопутствующий газовый конденсат, фактически, является косвенным продуктом, который ранее приходилось сжигать для безопасности работы всего месторождения [6; 11]. Этот тезис легко подтверждается, если же обратиться к статистически данным, характеризующим объем инвестиций основных компаний газового сектора РФ (рисунок 4).

Как следует из данных приведенного выше рисунка именно ПАО «Газпром» является законодателем «цифровой моды» в сфере добычи природного газа и производства СПГ – удельный вес инвестиций данной компании в анализируемый промежуток времени составил более 75,0 %, более того решением Совета директоров на базе дочерней структуры «Газпром нефть» был создан Центр цифровых инноваций компании, что позволяет не только централизовать финансирование инновационных проектов, но и координировать цифровое развитие всего холдинга. [30]

Рисунок 4 – Объем инвестиций крупнейших газодобывающих компаний России за 2015 – 2020 гг. (прогноз) [31] [32]

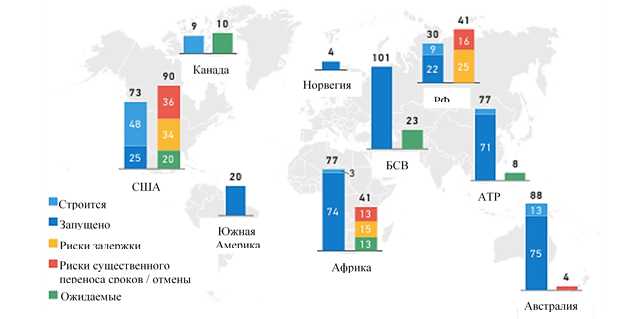

Однако при анализе качественного состояния проектов цифровизации газодобычи и производства СПГ нам предстает совсем иная картина: соотношение успешно реализованных проектов и проектов с существенными задержками составляет по данным за 2018 г. 30 / 41, т.е. немногим больше 73,0 % всех проектов были доведены до логичного завершения (рисунок 5).

Рисунок 5 – Распределение проектов цифровизации добычи природного газа и производства СПГ в мире по стадиям жизненного цикла [33] [34]

Как видно из представленного рисунка в мировой практике именно РФ является аутсайдером в части цифровизации бизнес-процессов добычи природного газа и производства СПГ как по количеству таких проектов (меньше – только в странах Южной Америки и в Норвегии – 20 и 4 соответственно, но при этом нет ни одного отменённого или перенесенного).

Основными причинами такого «отрицательного лидерства» РФ в вопросе цифровизации процессов газодобычи и производства СПГ обусловлена несколькими причинами:

1) в настоящее время отсутствует единая государственная программа цифровизации нефтегазового сектора экономики, а все проекты по цифровизации данных бизнесов происходят в рамках ведомственного проекта Министерства энергетики РФ «Цифровая энергетика» (2018 – 2021 гг.) [35];

2) отсутствие положения о заявительном характере НИОКР по принципу «одного окна» по аналогии с Китаем, Индией, США и ЕС [36];

3) отсутствие государственной и (или) ведомственной инициативы в вопросе разработки государственной программы инкорпорации аэрокосмических и атомных технологий в проекты разработки газовых месторождений в Русской Арктике (в настоящее время имеется только один действующий проект на базе стратегического партнерства ФГУП «Космическая связь» и ОАО «Газпром космические системы» (ГКС), реализующие систему геолокации и аэрофотосъемки миграции льдов высокого разрешения с применением спутников низкой орбиты [37]);

4) финансовая обременительность, трудо- и времязатратность на создание национального протокола обмена Большими Геоданными (Big GeoData) при одновременном ограничении РФ в доступе к международным нефтегазовым стандартам обмена информацией (POSC) на базе американского программного обеспечения [38]. Однако согласно данным пресс-релиза Минэнерго в 2021 г. начнется плановая работа по созданию национального стандарта сертификации оборудования и протоколов связи на базе Института нефтегазовых технологических инициатив [39];

5) отсутствие методологической базы по реализации проектов в части оптикализации объектов газодобычи (в РФ в настоящее время только у ПАО «Газпром» имеется рабочий прототип цифровой платформы, который построен на лучших практиках оптикализации промышленных объектов [40]).

Дополнительно к указанным факторам-барьерам на пути цифровизации газодобывающего бизнеса рассмотрим портфели проектов цифровизации собственных бизнесов за 2020 – 2025 гг. на примере крупнейших игроков газового рынка РФ (таблица 3).

Таблица 3 – Портфели проектов цифровизации собственных бизнесов за 2020 – 2025 гг. на примере крупнейших игроков газового рынка РФ [41] [42] [43]

|

Критерии сравнения

|

ПАО «Газпром»

|

ПАО «НоваТЭК»

|

ПАО «НК «Роснефть»

|

|

1. Горизонт реализации стратегии

цифровизации, лет

|

2020 – 2030 гг.

|

2020 – 2030 гг.

|

2020 – 2022 гг.

|

|

2. Заявленный объем финансирования, млрд

руб.

|

1854,0

|

700-780

|

650,0

|

|

3. Цели стратегии

|

- создание полностью цифровой автономной

платформы управления газодобычей;

– масштабирование опыта безлюдных платформ; – разработка собственного программного обеспечения управления газодобычей и СПГ |

- роботизация отдельных

бизнес-процессов;

– создание цифровых двойников месторождений; – развитие собственного программного обеспечения управления газодобычей |

- роботизация сложных и опасных

месторождений;

– развитие системы AI-управления месторождениями; – развитие систем машинного зрения и диагностики скважин в режиме реального времени |

Как следует из данных таблицы стратегии крупнейших газовых бизнесов России в целом достаточно схожи в стремлении приблизиться к цифровым лидерам мирового рынка, но на сегодняшний день только ПАО «Газпром» может считаться компанией, у которой действительно есть продукт, способный качественно расти и развиваться по законам Индустрии 4.0: по данным на начало 2020 г. разработчиками Центра цифровой трансформации ПАО «Газпром» был проведен сравнительный анализ характеристик наиболее известных платформ промышленной цифровизации в сфере газодобычи и производства СПГ (таблица 4) [14 – 16].

Таблица 4 – Сравнительный анализ характеристик наиболее известных платформ промышленной цифровизации в сфере газодобычи и производства СПГ [44] [45] [46]

|

Критерии сравнения

|

Omnia StatOil (США)

|

Predix (ЕС)

|

SAP (Шве-ция)

|

EvOil (РФ)

|

Altero-Power (РФ)

|

|

1. Бизнес-модель цифровой платформы

интеграции в бизнес-процессы управления газодобычей и СПГ

|

вертикальная

|

горизонтальная

|

смешанная

|

вертикальная / масштабируемая

|

горизонтальная

|

|

2. Наличие средств BPM (Business Process Management) и средств

взаимодействия (центры совместной работы, голосовые интерфейсы, AR/VR,

носимые устройства)

|

да

|

нет

|

нет

|

да

|

нет

|

|

3. Способсность бизнес-модели к работе

в режиме промышленного маркетплейса

|

да

|

нет

|

нет

|

да

|

нет

|

|

4. Наличие опций «промышленного

двойника» газового месторождения

|

да

|

нет

|

нет

|

да

|

нет

|

|

5. Возможность интеграции бизнес-модели

с AI-механизмом

управления

|

нет

|

нет

|

нет

|

частично

|

нет

|

|

6. Работа платформы в системе IoT

|

частично

|

частично

|

нет

|

да

|

нет

|

|

7.Наличие собственного промышленного

облака данных

|

да

|

нет

|

нет

|

да

|

нет

|

|

8. Уровень защищенности от хакерских

атак (0 – 10)

|

6,5

|

5,5

|

7,0

|

8,0

|

5,0

|

По итогам их исследования был сделан вывод, что ни одно из действующих в настоящее время комплексных цифровых решений не может в полной мере обеспечить компании статус «полностью оцифрованной», а тем более – работающей автономно в цифровой реальности. Среди российских разработок, а их по данным на конец 2020 г. официально подтверждено 2 единицы, лучшим является решение EvOil от ПАО «Газпром», позволяющее объединить лучшие мировые и отечественные практики цифровизации газового бизнеса [7; 9 ; 13].

Заключение. В рамках научного исследования нами были изучены особенности цифровизации бизнесов в сфере газодобычи и СПГ в РФ и мире, по итогам которого были сделаны следующие выводы:

1. Несмотря на лидерские позиции России в мире в рейтинге добычи природного газа, технологическая обеспеченность и соответствие мировым стандартам компаний, занимающихся его добычей, занимает совсем не лидерские позиции: удельный вес добывающих компаний, осуществляющих технологические инновации по данным за 2018 г. составило только 8-10 %, в то время как в Германии их удельный вес превышает 65 %, в Швеции – более 50 %, в Великобритании и Португалии – более 40 %.

2. В РФ практически все финансирование инновационных проектов и программ происходит с участием бюджетных и государственных внебюджетных источников (например, Инновационные фонды ведущих российских энергетических бизнесов с доминирующей долей государственного участия в уставном капитале, и, конечно, очень явно видны различия в целях реализации инновационных программ и проектов в сфере добычи газа: в России речь идет о масштабной модернизации и технологическом перевооружении предприятий за лучших мировых практик и образцов ведения газового бизнеса.

3. Ключевым игроком по внедрению цифровых технологий в области добычи газа выступает ПАО «Роснефть» и ПАО «Лукойл», ПАО «Газпром», несмотря на свое абсолютное лидерство и статус национального газового оператора находится на третьем месте, однако в части объемов инвестиций в цифровизацию газового бизнеса лидером является именно ПАО «Газпром» – удельный вес инвестиций данной компании в анализируемый промежуток времени составил более 75,0 %, более того решением Совета директоров на базе дочерней структуры «Газпром нефть» был создан Центр цифровых инноваций компании, что позволяет не только централизовать финансирование инновационных проектов, но и координировать цифровое развитие всего холдинга.

4. Основными причинами такого «отрицательного лидерства» РФ в вопросе цифровизации процессов газодобычи и производства СПГ обусловлена несколькими причинами: отсутствие единой государственной программы цифровизации нефтегазового сектора экономики; отсутствие положения о заявительном характере НИОКР по принципу «одного окна»; отсутствие государственной и (или) ведомственной инициативы по инкорпорации аэрокосмических и атомных технологий в проекты разработки газовых месторождений; финансовая обременительность, трудо- и времязатратность на создание национального протокола обмена Большими Геоданными; отсутствие методологической базы по реализации проектов в части оптикализации объектов газодобычи.

[1] Бюллетень о текущих тенденциях российской экономики – https://ac.gov.ru/files/publication/a/23451.pdf

[2] География промышленности – https://bigenc.ru/text/5626938

[3] Инновационное развитие: отраслевые приоритеты – https://www.neftegaz-expo.ru/common/img/uploaded/exhibitions/neftegaz/doc_2018/Neftegaz_Digest_2018.06.pdf

[4] "О федеральной целевой программе "Исследования и разработки по приоритетным направлениям развития научно-технологического комплекса России на 2014-2021 годы" №426 от 21.05.2013 (в ред. от 1 декабря 2020 г. N 1983) – https://base.garant.ru/75002691/

[5] Государственная программа Российской Федерации «Развитие энергетики» №335 от 28.03.2019 г. (в ред. от 09.12.2020 №2049) – https://minenergo.gov.ru/node/323

[6] А. Громов. Новая энергополитика ЕС: заменят ли ВИЭ и водород российский газ? – https://energypolicy.ru/a-gromov-novaya-energopolitika-es-zame/energoperehod/2020/16/09/

[7] Там же.

[8] Государственные программы поддержки повышения ресурсо- и энергоэффективности в США – https://www.abok.ru/for_spec/articles.php?nid=6923#note0

[9] Голиков, А. Из каких источников европейские страны черпают деньги на развитие энергетики и ВИЭ – https://vc.ru/finance/185568-iz-kakih-istochnikov-evropeyskie-strany-cherpayut-dengi-na-razvitie-energetiki-i-vie

[10] Финансирование Европейского Союза для региона Соседства и России – https://by.odb-office.eu/files/docs/FInansirovanie-ES.pdf

[11] Новый подход к финансированию развития – https://www.ifc.org/wps/wcm/connect/047caa5f-89ea-4ac8-8184-7e678ca951bd/IFC-AR18-Full-Report-Russian.pdf?MOD=AJPERES&CVID=mtqMywn

[12] Международная практика создания инвестиционных фондов финансовыми институтами развития – https://veb.ru/common/upload/files/veb/analytics/strman/sm201212.pdf

[13] Источники финансирования WECOOP – https://wecoop.eu/ru/regional-knowledge-centre/sources-of-funding/

[14] Как $10 млрд от Баффета помогут энергетикам из США получать миллионы кубометров газа из навоза – https://www.forbes.ru/milliardery/404807-kak-10-mlrd-ot-baffeta-pomogut-energetikam-iz-ssha-poluchat-milliony-kubometrov

[15] Газовый рынок Европы: при многообразии выбора альтернативы "Газпрому" нет – https://1prime.ru/energy/20180830/829177137.html

[16] Что думают об энергетическом рынке в США – https://bcs-express.ru/novosti-i-analitika/chto-dumaiut-ob-energeticheskom-rynke-v-ssha

[17] Цифровая добыча нефти: тюнинг для отрасли – https://vygon.consulting/upload/iblock/d11/vygon_consulting_digital_upstream.pdf

[18] 25 крупнейших нефтегазовых компаний мира и Владимир Путин: новый рейтинг Forbes – https://www.forbes.ru/sobytiya-slideshow/rynki/84318-25-krupneishih-neftegazovyh-kompanii-mira-i-vladimir-putin-novyi-reit

[19] Крупнейшие нефтегазовые компании мира – https://batop.ru/krupneyshie-neftegazovye-kompanii-mira

[20] Глобальный инновационный индекс 2020 г. Кто будет финансировать инновации – https://www.wipo.int/edocs/pubdocs/ru/wipo_pub_gii_2020_keyfindings.pdf

[21] Актуальные технологические направления в разработке и добыче нефти и газа. Публичный аналитический доклад – https://www.skoltech.ru/app/data/uploads/2014/02/Aktualnye-tehnologicheskie-napravleniya-v-razrabotke-i-dobyche-nefti-i-gaza-publichnyj-analiticheskij-doklad.pdf

[22] Инвестиционные программы нефтегазовых компаний-2019 – https://www.tek-all.ru/userfiles/file/Investprogrammy2019.pdf

[23] Мировой рынок СПГ: иллюзия избытка – https://vygon.consulting/upload/iblock/542/vygon_consulting_lng_world_balance_2018.pdf

[24] Инвестиционные проекты в российской нефтегазовой отрасли. Четыре шага к повышению эффективности – https://www.pwc.ru/ru/oil-and-gas/publications/assets/four-steps.pdf

[25] Мировой рынок СПГ: иллюзия избытка – https://www.neftegaz-expo.ru/common/img/uploaded/exhibitions/neftegaz2020/img/digest/Neftegaz_Digest_2020.17(24).pdf

[26] Цифровая добыча нефти: тюнинг для отрасли – https://vygon.consulting/upload/iblock/d11/vygon_consulting_digital_upstream.pdf

[27] Цифровизация в нефтегазовой отрасли или как повысить эффективность бизнеса, не рискуя его стабильностью – https://disruptive.vc/mag/moscow13

[28] Комплексная энергетическая безопасность и цифровизация ТЭК – https://www.neftegaz-expo.ru/common/img/uploaded/exhibitions/neftegaz2020/img/digest/Neftegaz_Digest_2020.17(24).pdf

[29] Там же.

[30] Цифровизация в нефтегазовой отрасли или как повысить эффективность бизнеса, не рискуя его стабильностью – https://disruptive.vc/mag/moscow13

[31] Анализ инвестиций в газовую отрасль. 2019 г. – http://npa-arm.org/images/KVARTALi/15kch18p/Analiz-investici-v-gazovuyu-otrasl-2019-2.pdf

[32] Цифровая нефтегазовая экономика – http://lib4ipng.ru/PDFs/doklad-2-fevralya-2017-eremin.pdf

[33] Мировой рынок СПГ: иллюзия избытка – https://www.neftegaz-expo.ru/common/img/uploaded/exhibitions/neftegaz2020/img/digest/Neftegaz_Digest_2020.17(24).pdf

[34] На пути к новой реальности. Нефтегазовая отрасль одной из первых запустила процесс индустриальной цифровой трансформации – https://www.gazprom-neft.ru/press-center/sibneft-online/archive/2019-july-august/3406688/

[35] Ведомственный проект «Цифровая энергетика» – https://digital.gov.ru/uploaded/files/vedomstvennyij-proekt-tsifrovaya-energetika.pdf

[36] Цифровая нефтегазовая модернизация – https://www.osp.ru/netcat_files/userfiles/Svyaz_2017/2.2_Nikolay_Eremin_RGU_nefti_i_gaza.pdf

[37] Космическая связь" и дочка "Газпрома" вложат в программу "Сфера" более 140 млрд рублей – https://tass.ru/ekonomika/10618231

[38] Нефтяники нашли способ защитить российских производителей от санкций – https://www.rbc.ru/business/04/12/2019/5de76cd79a79476873fe3492

[39] До скважин сложно докопаться – https://rg.ru/2021/01/20/neftegazovuiu-otrasl-v-rossii-zashchitiat-ot-sankcij.html

[40] Цифровая платформа для непрерывного производства – https://files.data-economy.ru/cipr/gpn.pdf

[41] Оцифрованное развитие. «Газпром нефть» разработала стратегию цифровой трансформации – https://www.gazprom-neft.ru/press-center/sibneft-online/archive/2019-november/3914079/

[42] НОВАТЭК заявил о планах стать глобальным игроком на рынке СПГ – https://www.rbc.ru/business/12/12/2017/5a2ffede9a79472364e959be

[43] «Цифровое месторождение», центры удаленного управления бурением и добычей, промышленный интернет, технологии Big Data – https://www.rosneft.ru/docs/report/2019/ru/strategy/digital-transformation-technology.html

[44] Цифровая платформа для непрерывного производства – https://files.data-economy.ru/cipr/gpn.pdf

[45] Цифровая трансформация ТЭК России – https://digital.gov.ru/uploaded/files/2-mesoveschanieakimov20190424vc.pdf

[46] Будущее энергетики: новые тенденции развития. Перспективы трансформации нефтегазового сектора – https://www.pwc.ru/ru/oil-and-gas/publications/assets/new-energy-futures-final_rus.pdf

Источники:

2. Бажитов А.В. Трансформация нефтегазового сектора в условиях цифровизации // Эксперт. – 2019. – № 3(3). – c. 28-33. – doi: 10.24411/2686-7818-2019-00004 .

3. Гарнов А.П. Тенденции развития нефтегазового комплекса // Вестник Российского экономического университета им. Г.В. Плеханова. – 2019. – № 6(108). – c. 108-115. – doi: 10.21686/2413-2829-2019-6-108-115.

4. Горлов С.С., Вечкинзова Е.А., Ким Т.С. Совершенствование бизнес-процесса «Управление рисками» на примере коммерческой службы казахстанского горнорудного предприятия с использованием процессного подхода // Экономика Центральной Азии. – 2018. – № 1. – c. 21-28. – doi: 10.18334/asia.2.1.41035.

5. Горлов С.С., Вечкинзова Е.А., Ким Т.С. Вопросы внедрения системы управленческой отчетности на горнорудных предприятиях Казахстана // Экономика. – 2018. – № 2. – c. 87-94. – doi: 10.18334/asia.2.2.41036.

6. Иванова Н.М. Влияние антироссийских санкций США на зарубежную экспансию крупнейших российских нефтегазовых ТНК ПАО «Лукойл» и ПАО «Роснефть» (инвестиционная стратегия крупнейших российских компаний нефтегазового сектора в условиях ужесточения санкционных ограничений) // Вестник международных организаций: образование, наука, новая экономика. – 2019. – № 1. – c. 126-144. – doi: 10.17323/1996-7845-2019-01-08 .

7. Казанцев С.В. Антироссийские санкции и нефтегазовый сектор России в 2014-2016 гг // Экономическая безопасность. – 2018. – № 1. – c. 63-70. – doi: 10.18334/ecsec.1.1.100491 .

8. Кореневская А.В. Внешние и внутренние барьеры на пути внедрения инноваций в нефтегазовом комплексе России // Вестник Российского университета дружбы народов. Серия: Экономика. – 2019. – № 1. – c. 169-179. – doi: 10.22363/2313-2329-2019-27-1-169-179 .

9. Лавров С.Н. Российские компании в международном нефтегазовом бизнесе: инновационный вектор развития // Вестник Российского университета дружбы народов. Серия: Экономика. – 2019. – № 1. – c. 90-101. – doi: 10.22363/2313-2329-2019-27-1-90-101 .

10. Ларин С.Н. Системный анализ угроз экономической безопасности России в условиях действия секторальных и финансовых санкций на примере нефтегазового комплекса // Политематический сетевой электронный научный журнал Кубанского государственного аграрного университета. – 2017. – № 127. – c. 767-780. – doi: 10.21515/1990-4665-127-053 .

11. Линник Ю.Н., Кирюхин М.А. Цифровые технологии в нефтегазовом комплексе // Вестник университета. – 2019. – № 7. – c. 37-40. – doi: 10.26425/1816-4277-2019-7-37-40.

12. Малых О.Е., Ходковская Ю.В. Влияние цифровых технологий на капитализацию нефтегазового бизнеса // Вестник УГНТУ. Наука, образование, экономика. Серия: Экономика. – 2020. – № 34. – c. 66-71. – doi: 10.17122/2541-8904-2020-4-34-66-71.

13. Разманова, С.В., Андрухова О.В. Нефтесервисные компании в рамках цифровизации экономики: оценка перспектив инновационного развития // Записки Горного института. – 2020. – c. 482-492. – doi: 10.31897/PMI.2020.4.11.

14. Сулоева, С.Б., Мартынатов В.С. Особенности цифровой трансформации предприятий нефтегазового комплекса // Организатор производства. – 2019. – № 2. – c. 27-36. – doi: 10.25987/VSTU.2019.26.70.003 .

15. Тчаро Х., Воробьев А.Е. Цифровизация нефтяной промышленности: базовые подходы и обоснование «интеллектуальных» технологий // Вестник евразийской науки. – 2018. – № 2. – c. 77.

16. Черняев М.В., Кореневская А.В. Инструменты поддержки нефтегазового комплекса России в условиях санкционных ограничений Запада // Вестник Российского университета дружбы народов. Серия: Экономика. – 2018. – № 4. – c. 620-629. – doi: 10.22363/2313-2329-2018-26-4-620-629 .

17. Afanasyev V.Y., Ukolov V.F., Bolshakova O.I., Baykova O.V., Kislenko N.A., Alekseev A.O. Adaptive impact factor research concerning effectiveness of the introduction and use of digital twins for oil and gas deposits // International Journal of Criminology and Sociology. – 2020. – p. 2043-2047. – doi: 10.6000/1929-4409.2020.09.239.

18. Nengkoda A. Technology Focus: Offshore Facilities (September 2019) // Journal of Petroleum Technology. – 2019. – № 09. – p. 85. – doi: 10.2118/0919-0085-jpt.

19. Shvedina S.A. Digital transformation of mining enterprises contributes to the rational use of resources // In IOP Conference Series: Earth and Environmental Science. Listvyanka, Baikal, Irkutsk Region, 2020. – p. 012064.– doi: 10.1088/1755-1315/408/1/012064.

Страница обновлена: 02.11.2025 в 12:23:49

Download PDF | Downloads: 50

Digital gap in liquefied natural gas production technologies: a strategic factor in weakening the country's economic security

Titkov I.A.Journal paper

Economics and society: contemporary models of development

Volume 10, Number 3 (July-september 2020)

Abstract:

It is difficult to overestimate the importance of the gas-producing business for the Russian economy. Therefore ensuring the sustainable and innovative development of this sector of the economy is not just important, but it is a strategic vector of ensuring the countryʼs national economic security. In the case of a negative technological gap, the impact of the sanctions on the high-tech import and the overall dependence of the Russian economy on the political mood of the worldʼs technological leaders in Western Europe and the United States was worsening. The purpose of this article was to assess the digital gap in the liquefied natural gas (LNG) production from the point of view of weakening the countryʼs economic security. The subject of the study is the digitalization of gas business and LNG within the framework of the state import substitution policy. Results. As part of the study, a review of the global investment market in the digitalization of the gas production sub-sector and the production of LNG was conducted, especially the stages of implementing programs for the digitization of the domestic gas production business were studied. Conclusions. A scientific study conducted on the assessment of the digital gap in the field of technology for the liquefied natural gas production from the point of view of weakening the countryʼs economic security showed that digitalization in the Russian Federation is seen largely as a tool for modernizing the technological and infrastructure component of businesses, and only then as a strategic tool for import substitution and reducing the impact of sanctions on the part of the EU and the United States. Despite the fact that Rosneft and PJSC Lukoil are key players in the introduction of digital technologies in gas production, in terms of investments in the digitalization of the gas business, Gazprom is the leader. Its share of investments in the analyzed period of time amounted to more than 75.0 %. Based on the results of the study, it was concluded that none of the currently operating complex digital solutions can fully provide the company with the status of fully digitized, and even more operating autonomously in digital reality. Among Russian developments, and according to the data at the end of 2020, 2 units were officially confirmed, the decision of the EvOil from PJSC Gazprom, which would unite the best world and domestic digitalization practices of the gas business, was the best one.

Keywords: gas production, investments, digitalization, innovations, import substitution, economic security, risks, financing, public program, digital gap, technological superiority, infrastructure

References:

Afanasyev V.Y., Ukolov V.F., Bolshakova O.I., Baykova O.V., Kislenko N.A., Alekseev A.O. (2020). Adaptive impact factor research concerning effectiveness of the introduction and use of digital twins for oil and gas deposits International Journal of Criminology and Sociology. 9 2043-2047. doi: 10.6000/1929-4409.2020.09.239.

Azieva R.S., Khasan E.T. (2020). Neobkhodimost i vozmozhnosti ispolzovaniya tsifrovyh tekhnologiy v neftegazovoy otrasli v usloviyakh tsifrovoy transformatsii ekonomiki [The necessity and possibility of using digital technologies in the oil and gas industry in the conditions of digital transformation of economy]. Bulletin of the Saint Petersburg State University of Economics. (5(125)). 178-185. (in Russian).

Bazhitov A.V. (2019). Transformatsiya neftegazovogo sektora v usloviyakh tsifrovizatsii [Transformation of the oil and gas sector in the conditions of digitization]. Expert. (3(3)). 28-33. (in Russian). doi: 10.24411/2686-7818-2019-00004 .

Chernyaev M.V., Korenevskaya A.V. (2018). Instrumenty podderzhki neftegazovogo kompleksa Rossii v usloviyakh sanktsionnyh ogranicheniy Zapada [Support tools of Russia’s oil and gas industry under western sanctions restrictions]. Bulletin of the Russian University of Peoples\' Friendship. series: economics. 26 (4). 620-629. (in Russian). doi: 10.22363/2313-2329-2018-26-4-620-629 .

Garnov A.P. (2019). Tendentsii razvitiya neftegazovogo kompleksa [Trends in the development of oil and gas complex]. Vestnik of the Plekhanov Russian University of Economics. (6(108)). 108-115. (in Russian). doi: 10.21686/2413-2829-2019-6-108-115.

Gorlov S.S., Vechkinzova E.A., Kim T.S. (2018). Sovershenstvovanie biznes-protsessa «Upravlenie riskami» na primere kommercheskoy sluzhby kazakhstanskogo gornorudnogo predpriyatiya s ispolzovaniem protsessnogo podkhoda [Improving the «Risk management» business process on the example of the commercial service of a Kazakhstan mining enterprise using a process approach]. Ekonomika Tsentralnoy Azii. 2 (1). 21-28. (in Russian). doi: 10.18334/asia.2.1.41035.

Gorlov S.S., Vechkinzova E.A., Kim T.S. (2018). Voprosy vnedreniya sistemy upravlencheskoy otchetnosti na gornorudnyh predpriyatiyakh Kazakhstana [Implementation of the managerial accounting system at mining enterprises of Kazakhstan]. Economics. 2 (2). 87-94. (in Russian). doi: 10.18334/asia.2.2.41036.

Ivanova N.M. (2019). Vliyanie antirossiyskikh sanktsiy SShA na zarubezhnuyu ekspansiyu krupneyshikh rossiyskikh neftegazovyh TNK PAO «Lukoyl» i PAO «Rosneft» (investitsionnaya strategiya krupneyshikh rossiyskikh kompaniy neftegazovogo sektora v usloviyakh uzhestocheniya sanktsionnyh ogranicheniy) [The impact of anti-Russian sanctions introduced by the U.S. on the foreign investment activity of Russian oil and gas TNCs: the Lukoil and Rosneft investment strategy of Russian oil and gas TNCs during the sanctions period]. International Organisations Research Journal: education, science, new economy. 14 (1). 126-144. (in Russian). doi: 10.17323/1996-7845-2019-01-08 .

Kazantsev S.V. (2018). Antirossiyskie sanktsii i neftegazovyy sektor Rossii v 2014-2016 gg [Anti-Russian sanctions and Russia’s oil and gas sector in 2014-2016]. Ekonomicheskaya bezopasnost. 1 (1). 63-70. (in Russian). doi: 10.18334/ecsec.1.1.100491 .

Korenevskaya A.V. (2019). Vneshnie i vnutrennie barery na puti vnedreniya innovatsiy v neftegazovom komplekse Rossii [External and internal barriers to innovation in the oil and gas complex of Russia]. Bulletin of the Russian University of Peoples\' Friendship. series: economics. 27 (1). 169-179. (in Russian). doi: 10.22363/2313-2329-2019-27-1-169-179 .

Larin S.N. (2017). Sistemnyy analiz ugroz ekonomicheskoy bezopasnosti Rossii v usloviyakh deystviya sektoralnyh i finansovyh sanktsiy na primere neftegazovogo kompleksa [System analysis of threats in economic security of Russia in terms of sectoral and financial sanctions on the example of oil and gas sector]. Scientific Journal of KubSAU. (127). 767-780. (in Russian). doi: 10.21515/1990-4665-127-053 .

Lavrov S.N. (2019). Rossiyskie kompanii v mezhdunarodnom neftegazovom biznese: innovatsionnyy vektor razvitiya [Russian companies in the international oil and gas business: innovative vector of development]. Bulletin of the Russian University of Peoples\' Friendship. series: economics. 27 (1). 90-101. (in Russian). doi: 10.22363/2313-2329-2019-27-1-90-101 .

Linnik Yu.N., Kiryukhin M.A. (2019). Tsifrovye tekhnologii v neftegazovom komplekse [Digital technologies in the oil and gas industry]. Vestnik Universiteta. (7). 37-40. (in Russian). doi: 10.26425/1816-4277-2019-7-37-40.

Malyh O.E., Khodkovskaya Yu.V. (2020). Vliyanie tsifrovyh tekhnologiy na kapitalizatsiyu neftegazovogo biznesa [Influence of digital technologies on capitalization of oil and gas business]. Bulletin USPTU. Science, education, economy. Series economy. 4 (34). 66-71. (in Russian). doi: 10.17122/2541-8904-2020-4-34-66-71.

Nengkoda A. (2019). Technology Focus: Offshore Facilities (September 2019) Journal of Petroleum Technology. 71 (09). 85. doi: 10.2118/0919-0085-jpt.

Razmanova, S.V., Andrukhova O.V. (2020). Nefteservisnye kompanii v ramkakh tsifrovizatsii ekonomiki: otsenka perspektiv innovatsionnogo razvitiya [Oilfield service companies as part of economy digitalization: assessment of the prospects for innovative development]. Zapiski Gornogo instituta. 244 482-492. (in Russian). doi: 10.31897/PMI.2020.4.11.

Shvedina S.A. (2020). Digital transformation of mining enterprises contributes to the rational use of resources In IOP Conference Series: Earth and Environmental Science. 012064. doi: 10.1088/1755-1315/408/1/012064.

Suloeva, S.B., Martynatov V.S. (2019). Osobennosti tsifrovoy transformatsii predpriyatiy neftegazovogo kompleksa [The features of the digital transformation of oil and gas enterprises]. Organizer of Production. 27 (2). 27-36. (in Russian). doi: 10.25987/VSTU.2019.26.70.003 .

Tcharo Kh., Vorobev A.E. (2018). Tsifrovizatsiya neftyanoy promyshlennosti: bazovye podkhody i obosnovanie «intellektualnyh» tekhnologiy [Digitalization of the oil industry: basic approaches and rationale for "intelligent" technologies]. Vestnik evraziyskoy nauki. 10 (2). 77. (in Russian).