Особенности развития рынка цифровых активов

Устинова О.Е.1, Иззука Т.Б.1, Миловидова С.Н.1

1 Финансовый университет при Правительстве Российской Федерации, Россия, Москва

Скачать PDF | Загрузок: 40

Статья в журнале

Вопросы инновационной экономики (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 13, Номер 3 (Июль-сентябрь 2023)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=54754182

Аннотация:

В настоящее время физический актив все больше интегрируется в цифровую среду, создавая в течение своего жизненного цикла большое количество информации, которая применяется для улучшения управления процессами на этапе его использования. Финансовую отрасль можно рассматривать в авангарде далеко идущей эволюции, в которой активы токенизируются и обмениваются между собой, что потенциально вызывает существенные структурные изменения в бизнесе и экономике. Термин «цифровой актив» несет в себе множество технологических и финансовых коннотаций, которые сформировались в очень короткое время по сравнению с другими классами активов. С новыми технологиями возникают новые проблемы, особенно в отношении юридических обязательств при осуществлении операций и хранении цифровых активов. В работе рассмотрены подходы к определению сущностной характеристики цифровых активов, их отличие от традиционных, выделены основные заинтересованные стороны в системе управления, приводится прогноз развития рынка цифровых активов в России. Статья подготовлена по результатам исследований, выполненных за счет бюджетных средств по государственному заданию Финуниверситета. Представленные результаты могут быть полезны потенциальным инвесторам и представителям частного бизнеса

Ключевые слова: цифровые активы, технологии блокчейна, токены, система управления

JEL-классификация: O31, O32, O33

Введение

В последнее время наблюдается резкий рост использования цифровых активов, особенно после глобальной пандемии. Технологии блокчейна способствует разработке новых цифровых активов с различными функциональными возможностями. Несмотря на то, что применение блокчейна трансформирует многие другие отрасли, акцент на его потенциальном влияние на экономический сектор продолжает привлекать внимание. Роль блокчейна в обеспечении цифровых активов для инфраструктуры является важным моментом в эволюции финансового ландшафта будущего. Цель данной работы заключается в том, чтобы выяснить основные тренды, особенности и проблемы развития рынка современных технологий, основанных на блокчейне. В результате проведенного исследования рассмотрены подходы к определению сущностной характеристики цифровых активов, выделено их отличие от традиционных, раскрыты их виды, обозначены основные группы стейкхолдеров в системе управления цифровыми активами.

Методологическую основу исследования составили опубликованные научные источники в отношении цифровых активов. В работе использованы сравнительный и статистические методы, позволившие сформулировать выводы, выявить подходы к пониманию сущности технологии блокчейна, обозначить перспективы развития рынка цифровых активов.

Обзор литературы

Системы, сформированные на основе токенов, предшествовали развитию технологии блокчейна на столетия. Токены использовались для подсчета, хранения и передачи информации, представляющей различные формы экономической ценности. Одним из примеров его использования являются глиняные монеты. В ранних аграрных обществах люди обменивали эти монеты на товары и услуги, что ознаменовало переход от простых бартерных систем к более сложной экономике [21]. В настоящее время примеры токенов включают бонусные баллы в программе лояльности, фишки в игровой индустрии и т.д. В более узком смысле процесс привлечения средств для компаний оптимизирован и упрощен. Некоторые авторы, например, описывают различные этапы продажи токенов и предлагают комплексную программу исследований [18]. Другие специально исследуют мотивацию компаний в продаже токенов и подробно останавливается на факторах успеха этого процесса [5]. С. Фиш [11] тщательно изучает применимость такой формы привлечения инвестиций (ICO, Initial coin offering) для финансирования новых предприятий.

Относительно недавно сами токены и их продажа были определены как темы, представляющие интерес для научных кругов в рамках более широкой структуры трансформации, вызванной блокчейном. Это включает в себя определение процессов проектирования моделей экономики токенов [15], а также представление новой бизнес-экосистемы, которая обеспечивает правовую и институциональную основу [20]. Этому развитию способствуют несколько основных тенденций, включающих платформенные бизнес-модели, одноранговые сети, открытые инновации и краудфандинг [28].

Основной сферой применения технологии блокчейн является экономика, например – криптовалюта. Однако потенциально данная технология является полезной для самых различных сфер жизнедеятельности [4]. Криптовалюты были первыми цифровыми активами и доминировали в первые годы, начиная с 2009 года [5], другие только получили свое развитие, особенно с 2016 года. На сегодняшний день законодательство стран мира определяют их по-разному, что не позволяет сформировать единый подход к определению [3]. Криптовалюты несмотря на то, что название может указывать на иное, в подавляющем большинстве случаев не являются валютами в том смысле, что представляют собой основу для хранения стоимости и обмена товарами и услугами. На самом деле в цифровых активах проводится различие между «криптовалютами» и «токенами», с той лишь разницей, что первые имеют собственные блокчейны, а вторые строятся на уже существующих.

Первая криптовалюта, биткойн, была изобретена Сатоши Накамото в 2008 году [6]. С тех пор он стал самой известной криптовалютой и репрезентативным термином для цифровых валют [13]. С момента своего появления экспоненциальный рост биткойнов и других цифровых валют вызвал интерес у правительств, ученых, инвесторов, трейдеров [19]. В целом, поскольку блокчейн создает реестр неизменяемых записей, его можно разделить на части и присвоить ценность в виде валюты (например, биткойн), закодировать для выполнения автоматических транзакций и привязать к активам в качестве записи о праве собственности.

Помимо валюты, токены могут представлять собой широкий спектр активов. Предыдущие исследования способствовали лучшему пониманию дизайна токенов за счет их категоризации и их различия по нескольким измерениям, представляющим атрибуты токенов. Л. Оливейра с соавторами [20] предложили тринадцать параметров токена, описывающих его вместе с атрибутами. Этими параметрами являются класс, функция, роль, представительство, предложение, система стимулов, возможность расходования и продажи, срок годности и др.

Учитывая опубликованные исследования, можно выделить три разных типа токена: платежные, служебные и инвестиционные. Платежный токен, или виртуальная валюта, выступает в качестве цифрового представления стоимости. Он не создается центральным банком или органом государственной власти [2], но принимается в качестве средства платежа [10]. Служебный токен обеспечивает доступ к определенному продукту или услуге и может выступать в качестве средства обмена внутри определенного сообщества [14]. В случае инвестиционного токена эмитент его выпускает с характеристиками, связанными с безопасностью. Согласно стандарту [23], эти токены предназначены для представления полных или частичных прав собственности на активы, но они сталкиваются с рядом ограничений в отношении юрисдикции, категории активов или личности.

Результаты

С учетом изложенного стоит отметить, что термин «цифровой актив» несет в себе множество технологических и финансовых коннотаций, которые сформировались в очень короткое время с 2009 по 2021 год по сравнению с другими классами активов. Возможно, самая старая форма класса активов, какой мы знаем ее сегодня, представлена облигациями или, в более широком смысле, долговыми обязательствами. Этот долговой рынок превратился в строго регулируемый торговый с различными видами долговых обязательств, которыми можно торговать, как на биржах, так и вне ее границ. Другим очень распространенным классом активов являются акции, представляющие собой часть капитала компании. Соответственно, акционеры являются владельцами конкретной фирмы, в отличие от держателей облигаций. Другие классы активов, такие как иностранная валюта или товары, могут быть сопоставимы с цифровыми активами.

Итак, цифровые активы четко отличаются от других традиционных классов активов. Они с точки зрения экономической стоимости более сопоставимы с такими товарами, как нефть, золото или серебро. Золото, например, не имеет «внутренней» ценности, а возможности его промышленного использования ограничены. Оно (и, следовательно, биткойн) зачастую рассматривается как средство сбережения или даже актив-убежище, который хорошо работает в случае краха финансовых рынков. Однако это предположение опровергает Л.А. Смейлс [26], который считает, что биткойн нельзя рассматривать в качестве безопасного актива даже при нормальных рыночных состояниях из-за его высокой волатильности и других факторов. Некоторые авторы [17] утверждают, что биткойн ведет себя противоположным образом по сравнению с золотом.

В этой связи в финансовых исследованиях обсуждается вопрос о том, формирует ли этот новый финансовый продукт собственный класс активов. В соответствии с первоначальным определением У. Шарпа [25] желательные атрибуты классов активов должны быть «взаимоисключающими», «исчерпывающими» и «иметь «различную доходность» [25]. Это означает, что цифровые активы отличны от других классов активов и включают в себя множество различных «монет». Исследователи зачастую измеряют зависимость между ними. Наиболее распространенным статистическим инструментом выступает корреляционный анализ. При отсутствии четких связей (т.е. значительных корреляций) с другими классами активов определенную группу цифровых активов можно назвать «самостоятельным» классом активов. И. Сифат [24] считает, что рынок криптовалюты не связан с глобальными настроениями инвесторов, и поэтому поддерживает идею о том, что виртуальные активы являются независимым классом. Л. Шарфеддин с соавторами [8] также обнаруживают лишь слабые и меняющиеся корреляции криптоактивов с традиционными активами, чувствительными к внешним событиям. Они также не находят возможности хеджирования. Однако такую связь обнаружили С.Б. Хелифа, К. Гесми и К. Уром [16], выявившие взаимодействие между цифровыми активами и некоторыми стратегиями хедж-фондов, особенно тех, кто инвестирует в виртуальные активы. Вместе с тем прочие авторы [12] практически не отмечают связи с более устоявшимися классами активов, такими как акции, товары или валюта.

В настоящее время существует несколько тенденций в сфере цифровых активов, на которые стоит обратить внимание. Прогнозируется, что токены акций станут наиболее важным типом для стартапов. На данный момент права на участие в прибылях в основном представлены токенами акций, но в будущем ситуация изменится, когда в блокчейне будут развернуты более универсальные долевые инструменты. Сегодня они представляют собой долю собственности, имеющую право на выплату дивидендов. Однако с развитием технологии блокчейна и особенно с распространением продвинутых смарт-контрактов представится возможность токенизировать больше прав. Для корпораций токены акций и долговых обязательств представляют собой разные средства финансирования. Так, компании со сложившейся репутацией также могут привлекать капитал с помощью инструментов долгового финансирования.

Стартапы на ранней стадии будут выпускать токены бизнес-ангелам или венчурным капиталистам в обмен на право голоса, тогда как компании, привлекающие инвестиции, будут больше фокусироваться на финансовой прибыли для инвесторов. Это повлечет за собой различные индивидуальные стандарты токенов. В целом, стандартизация будет иметь решающее значение для массового принятия STO (Security Token Offering - токены безопасности), которое будет происходить на двух уровнях: технические стандарты токенов и правовые ограничения. Такие рамки должны четко определять процедуры для компаний, желающих проводить STO, а также разъяснять, какой вид отчетности необходим для обеспечения прозрачности и защиты инвесторов.

Кроме того, для компаний будет крайне важно подготовить технические отчеты, посвященные базовой технологии блокчейна и связанным с ней рисками. Это необходимо для разработки финансовых инструментов, соответствующих законодательству, которые могут быть одобрены финансовым органом. Токены безопасности также обеспечивают более высокую ликвидность на рынке, что важно для инвесторов, поскольку обеспечивают более высокую гибкость, которую инвесторы готовы принять. Эксперты ожидают, что увеличение ликвидности окажет положительное влияние не только на инвесторов, но и на стартапы и их сотрудников.

Одним из наиболее заметных направлений развития рынка цифровых активов является растущий интерес к невзаимозаменяемым токенам (NFT), которые представляют собой уникальные цифровые активы, аутентифицированные с использованием технологии блокчейн. Другая тенденция — растущая популярность стейблкоинов, представляющих собой цифровые активы, предназначенные для поддержания стабильной стоимости по отношению к конкретному цифровому активу. Кроме того, растет интерес к платформам децентрализованного финансирования (DeFi), которые позволяют людям заниматься финансовой деятельностью, такой как кредитование и заимствование, без необходимости в посредниках.

В России наметилась тенденция к переходу от размещения пробных выпусков цифровых финансовых активов (ЦФА) в небольших объемах к более крупным размещениям. Во втором квартале 2023 года объем размещения ЦФА превысил 15,8 млрд. руб., в составе крупнейших эмитентов числятся ОАО «РЖД», ПАО «Ростелеком» [1].

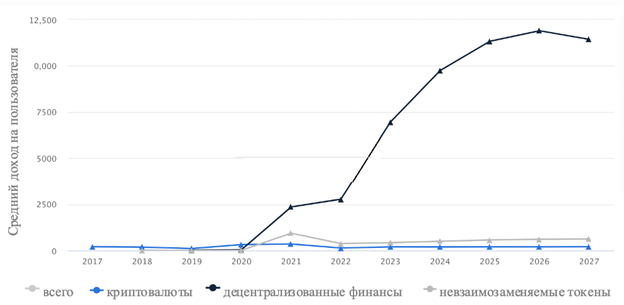

На рисунке 2 представлен прогноз динамики среднего дохода в разрезе видов цифровых активов в России. По данным источника с 2023 года ожидается увеличение дохода российского пользователя в среднем в пять раз к 2027 году.

Рисунок 2. Прогноз динамики среднего дохода на российского пользователя

Источник: Statista [27]

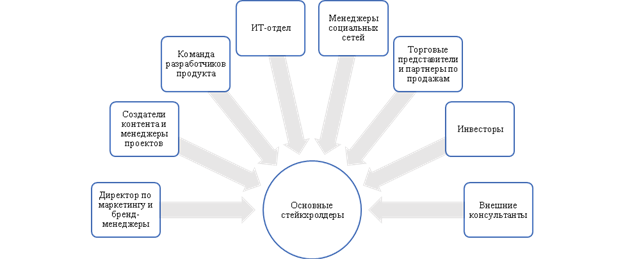

Следует отметить, что токен-экономика приведет к значительным изменениям существующих ролей и обязанностей заинтересованных сторон, (рис.1). Самое главное, что продажи токенов в будущем изменят текущий жизненный цикл финансирования компаний, где каждый этап и заинтересованная сторона будут иметь свои собственные роли и характеристики. К числу основных стейкхолдеров следует отнести внешних консультантов, понимающих функционирование, потенциал и риски токенов, а также различных типов инвесторов, имеющих особые требования, которые могут быть удовлетворены с помощью специализированных токенов. Управление цифровыми активами обычно включают в себя множество заинтересованных сторон, представляющих различные организационные подразделения.

Рисунок 1. Заинтересованные стороны в системе управления цифровыми активами

Источник: составлено автором

Маркетинговая команда является одним из них. Основным ее приоритетом является улучшение качества обслуживания клиентов с помощью персонализированного и согласованного с брендом контента по всем каналам, что обеспечивает повышение их вовлеченности и увеличение доходов. Производственные и творческие группы отвечают за создание маркетингового контента для поддержки клиентского пути. Они являются еще одной основной группой пользователей корпоративной системы управления цифровыми активами, поскольку она позволяет масштабировать создание контента и сокращать время выхода на рынок. Еще одна важная группа зстейкхолдеров представлена командой разработчиков продукта, отвечающих за их запуск с соответствующими активами, содержанием и описанием. Помимо веб-сайта и канала электронной коммерции, социальные сети являются еще одной ключевой точкой цифрового взаимодействия с потребителем. Контент необходимо перепрофилировать для каждого канала социальных сетей и в этой связи важное место в системе управления цифровыми активами занимают менеджеры социальных сетей. Централизуя важные актуальные документы, такие как торговые предложения, демонстрационные видеоролики, презентации и т.д. корпоративная система управления позволяет внутренним торговым представителям и партнерам (розничным продавцам, дилерам и реселлерам) быстрее находить контент для своих презентаций и коммерческих предложений. ИТ-отдел отвечает за управление и безопасность активов компании, включая надежное хранение и организацию ресурсов в облачной медиатеке с разными уровнями доступа разных пользователей и их групп.

Цифровые активы в новом, ценностно-ориентированном качестве чрезвычайно привлекательны как для частных лиц, так и для предприятий. Фундаментальный механизм блокчейна обеспечивает цифровую передачу конфиденциальных файлов с неизменяемым журналом транзакций и с возможностью неизменного получения цифровых подписей. Однако с современными технологиями возникают новые проблемы, особенно в отношении юридических обязательств при проведении транзакций и хранении цифровых активов. Стоит отметить, что налоговое законодательство и финансовые правила по-прежнему могут применяться, даже если обмен ценностями происходит за пределами традиционных централизованных рынков. Таким образом, предприятиям и частным лицам необходимо сохранять осторожность при использовании такой практики.

Важно подчеркнуть, что за последние несколько лет внимание регулирующих органов к цифровым активам, таким как криптовалюты, возросло в геометрической прогрессии, и ожидается, что эта тенденция сохранится и в ближайшие годы. Однако, к сожалению, законы, связанные с криптовалютами, развиваются гораздо медленнее. Согласно отчету, опубликованному «Chainalysis» в 2022 г. [9] только 10 стран известны самыми высокими темпами внедрения криптовалют. В их число входят Китай, Вьетнам, Россия, Филиппины, Таиланд, Украина, Бразилия, Индия, Пакистан и США.

Несколько факторов способствуют росту рынка цифровых активов. Одним из наиболее важных является растущее внедрение технологии блокчейн, которая обеспечивает безопасный и прозрачный способ проверки транзакций. Кроме того, растущий интерес к децентрализованным финансам стимулирует спрос на цифровые активы, поскольку люди ищут способы участвовать в финансовой деятельности, не полагаясь на традиционные финансовые учреждения. Другим фактором является растущее осознание потенциальных преимуществ цифровых активов, таких как снижение транзакционных издержек, сокращение времени транзакций и повышение ликвидности.

Заключение

Рынок цифровых активов продолжит расти в ближайшие годы, что обусловлено такими факторами, как растущее внедрение технологии блокчейн, повышающийся интерес к децентрализованным финансам и усиливающаяся популярность невзаимозаменяемых токенов. Однако, как и на любом развивающемся рынке, возникают проблемы, связанные с недостаточной изученностью нового вида технологий, основанных на блокчейне и неопределенностью регулирования рынка цифровых активов. В этой связи необходимо тесное взаимодействие научных сообществ, представителей бизнеса и государственных органов в поиске оптимального регулирования в целях обеспечения безопасности и снижения рисков в осуществлении транзакций и хранении нового вида активов. В работе обозначены подходы к пониманию сущностной характеристики цифровых активов и тенденции развития рынка. Среди направлений дальнейших исследований стоит отметить проблемы формирования инфраструктуры рынка, включая вопросы безопасности.

Источники:

2. Аксенова Н.И., Спиридонова Е.В. Экономические отношения. , 2021. – 201-220 c.

3. Горнин Э.Л., Принцев Р.А. Эмиссия и обращение криптовалюты: перспективы развития в России и КНР // Экономика, предпринимательство и право. – 2021. – № 5. – c. 1077-1088. – doi: 10.18334/epp.11.5.112072.

4. Сенин А.C. Внедрение цифровых платформ управления базирующихся на технологии блокчейн // Экономика и социум: современные модели развития. – 2019. – № 2. – c. 167-176. – doi: 10.18334/ecsoc.9.2.40862.

5. Adhami S., Giudici G., Martinazzi S. Why do businesses go crypto? An empirical analysis of initial coin offerings // Journal of Economics & Business. – 2018. – № 100. – p. 64–75.

6. Berentsen, Aleksander. Aleksander Berentsen Recommends ‘Bitcoin: A Peer-to-Peer Electronic Cash System’ by Satoshi Nakamoto. In 21st Century Economics. Edited by Bruno S. Frey and Christoph A. Schaltegger. Cham: Springer International Publishing. – 2019. pp. 7–8

7. Blockchain.com. [Электронный ресурс]. URL: https://www.blockchain.com/ru/explorer/blocks/btc/0 (дата обращения: 05.09.2023).

8. Charfeddine L., Benlagha N., Maouchi Y. Investigating the dynamic relationship between cryptocurrencies and conventional assets: Implications for financial investors // Economic Modelling. – 2020. – № 85. – p. 198–217.

9. Chainalysis. [Электронный ресурс]. URL: https://www.chainalysis.com/blog/2022-cryptocurrency-predictions/ (дата обращения: 05.09.2023).

10. European Banking Authority. (2014). EBA Opinion on ‘virtual currencies’ (S. 1–46). [Электронный ресурс]. URL: https://eba.europa.eu/documents/10180/657547/EBA-Op-2014-08+Opinion+on+Virtual+Currencies.pdf (дата обращения: 22.08.2023).

11. Fisch C. Initial coin offerings (ICOs) to finance new ventures // Journal of Business Venturing. – 2019. – № 34(1). – p. 1–22.

12. Glas T.N. Investments in cryptocurrencies: Handle with care! // Journal of Alternative Investments. – 2019. – № 22(1). – p. 96–113.

13. Hassani, Hossein, Xu Huang, and Emmanuel Silva. Big-Crypto: Big Data, Blockchain and Cryptocurrency. Big Data and Cognitive Computing. – 2018. 2: 34

14. International Token Standardization Association. (2019). [Электронный ресурс]. URL: www.itsa.global (дата обращения: 05.09.2023).

15. Kim, M. S., & Chung, J. Y. Sustainable growth and token economy design: The case of Steemit // Sustainability. – 2019. – № 11(1). – p. 167.

16. Khelifa S.B., Guesmi K., Urom C. Exploring the relationship between cryptocurrencies and hedge funds during COVID-19 crisis // International Review of Financial Analysis. – 2021. – № 76. – p. 101777.

17. Klein T., Thu H.P., Walther T. Bitcoin is not the new gold: A comparison of volatility, correlation, and portfolio performance // International Review of Financial Analysis. – 2018. – № 59. – p. 105-116.

18. Kranz J., Nagel E., Yoo Y. Blockchain token sale // Business & Information Systems Engineering. – 2019. – № 61(6). – p. 745–753.

19. Kyriazis N. A Survey on Efficiency and Profitable Trading Opportunities in Cryptocurrency Markets // Journal of Risk and Financial Management. – 2019. – № 12. – p. 67.

20. Lee J. Y. A decentralized token economy: How blockchain and cryptocurrency can revolutionize business // Business Horizons. – 2019. – № 62(6). – p. 773–784.

21. Oliveira L., Zavolokina L., Bauer I., Schwabe G. To token or not to token: Tools for understanding blockchain tokens // International Conference of Information Systems: (ICIS 2018), San Francisco, USA. 2018.

22. Schmandt-Besserat, D., & Hallo, W. W. (1992). Before writing: Volume 1: From Counting to Cuneiform. University of Chicago Press

23. Security Token Standard. (2019). Security token standard. [Электронный ресурс]. URL: https://thesecuritytokenstandard.org/ (дата обращения: 05.09.2023).

24. Sifat I. On cryptocurrencies as an independent asset class: Long-horizon and COVID-19 pandemic era decoupling from global sentiments // Finance Research Letters. – 2021. – № 43. – p. 102013.

25. Sharpe W. Asset allocation: Management style and performance measurement // Journal of Portfolio Management. – 1992. – № 18. – p. 7-19.

26. Smales L.A. Bitcoin as a safe haven: Is it even worth considering? // Finance Research Letters. – 2019. – № 30. – p. 385–393.

27. Statista. [Электронный ресурс]. URL: https://www.statista.com/outlook/dmo/fintech/digital-assets/united-states#revenue (дата обращения: 05.09.2023).

28. Tasca, P. (2019). Token-based business models. In T. Lynn, J. G. Mooney, P. Rosati, & M. Cummins (Eds.), Disrupting finance: FinTech and strategy in the 21st century (pp. 135–148). Springer International Publishing. https://ezpro.fa.ru:2117/10.1007/978-3-030-02330-0_9Return to ref 2019 in article

Страница обновлена: 02.12.2025 в 08:12:01

Download PDF | Downloads: 40

Characteristics of the digital asset market evolution

Ustinova O.E., Izzuka T.B., Milovidova S.N.Journal paper

Russian Journal of Innovation Economics

Volume 13, Number 3 (July-september 2023)

Abstract:

Nowadays, a physical asset is increasingly being integrated into the digital environment, creating a large amount of information during its life cycle, which is used to improve the management of processes at the stage of its use. The financial industry can be seen as at the forefront of a far-reaching evolution in which assets are tokenized and exchanged among themselves, potentially causing significant structural changes in business and the economy. The term “digital asset” carries many technological and financial connotations that have formed in a very short time compared to other asset classes. With new technologies, new challenges arise, especially regarding legal obligations in the conduct of transactions and the storage of digital assets. The article considers approaches to determining the essential characteristics of digital assets and their difference from traditional ones.

The authors identify the main stakeholders in the management system and provide a forecast for the development of the digital assets market in Russia. The presented results may be useful to potential investors and representatives of private business.

Acknowledgments:

The article was prepared based on the results of research carried out at the expense of budgetary funds under the state assignment of the Financial University.

Keywords: digital assets, blockchain technologies, tokens, management system

JEL-classification: O31, O32, O33

References:

Adhami S., Giudici G., Martinazzi S. (2018). Why do businesses go crypto? An empirical analysis of initial coin offerings Journal of Economics & Business. (100). 64–75.

Aksenova N.I., Spiridonova E.V. (2021). Ekonomicheskie otnosheniya [Journal of international economic affairs] (in Russian).

Blockchain.com. Retrieved September 05, 2023, from https://www.blockchain.com/ru/explorer/blocks/btc/0

Chainalysis. Retrieved September 05, 2023, from https://www.chainalysis.com/blog/2022-cryptocurrency-predictions/

Charfeddine L., Benlagha N., Maouchi Y. (2020). Investigating the dynamic relationship between cryptocurrencies and conventional assets: Implications for financial investors Economic Modelling. (85). 198–217.

European Banking Authority. (2014)EBA Opinion on ‘virtual currencies’ (S. 1–46). Retrieved August 22, 2023, from https://eba.europa.eu/documents/10180/657547/EBA-Op-2014-08+Opinion+on+Virtual+Currencies.pdf

Fisch C. (2019). Initial coin offerings (ICOs) to finance new ventures Journal of Business Venturing. (34(1)). 1–22.

Glas T.N. (2019). Investments in cryptocurrencies: Handle with care! Journal of Alternative Investments. (22(1)). 96–113.

Gornin E.L., Printsev R.A. (2021). Emissiya i obrashchenie kriptovalyuty: perspektivy razvitiya v Rossii i KNR [The issue and circulation of cryptocurrency: prospects for development in Russia and China]. Journal of Economics, Entrepreneurship and Law. 11 (5). 1077-1088. (in Russian). doi: 10.18334/epp.11.5.112072.

International Token Standardization Association. (2019). Retrieved September 05, 2023, from www.itsa.global

Khelifa S.B., Guesmi K., Urom C. (2021). Exploring the relationship between cryptocurrencies and hedge funds during COVID-19 crisis International Review of Financial Analysis. (76). 101777.

Kim, M. S., & Chung, J. Y. (2019). Sustainable growth and token economy design: The case of Steemit Sustainability. (11(1)). 167.

Klein T., Thu H.P., Walther T. (2018). Bitcoin is not the new gold: A comparison of volatility, correlation, and portfolio performance International Review of Financial Analysis. (59). 105-116.

Kranz J., Nagel E., Yoo Y. (2019). Blockchain token sale Business & Information Systems Engineering. (61(6)). 745–753.

Kyriazis N. (2019). A Survey on Efficiency and Profitable Trading Opportunities in Cryptocurrency Markets Journal of Risk and Financial Management. (12). 67.

Lee J. Y. (2019). A decentralized token economy: How blockchain and cryptocurrency can revolutionize business Business Horizons. (62(6)). 773–784.

Oliveira L., Zavolokina L., Bauer I., Schwabe G. (2018). To token or not to token: Tools for understanding blockchain tokens International Conference of Information Systems.

Security Token Standard. (2019)Security token standard. Retrieved September 05, 2023, from https://thesecuritytokenstandard.org/

Senin A.C. (2019). Vnedrenie tsifrovyh platform upravleniya baziruyushchikhsya na tekhnologii blokcheyn [Introduction of digital management platforms based on blockchain technology]. Economics and society: contemporary models of development. 9 (2). 167-176. (in Russian). doi: 10.18334/ecsoc.9.2.40862.

Sharpe W. (1992). Asset allocation: Management style and performance measurement Journal of Portfolio Management. (18). 7-19.

Sifat I. (2021). On cryptocurrencies as an independent asset class: Long-horizon and COVID-19 pandemic era decoupling from global sentiments Finance Research Letters. (43). 102013.

Smales L.A. (2019). Bitcoin as a safe haven: Is it even worth considering? Finance Research Letters. (30). 385–393.

Statista. Retrieved September 05, 2023, from https://www.statista.com/outlook/dmo/fintech/digital-assets/united-states#revenue