Проблемы внедрения цифровых активов в современный платежный оборот

Карартынян А.А.1, Родин Д.Я.1, Зиниша О.С.1, Полковников А.Е.1

1 Кубанский государственный аграрный университет им. И.Т. Трубилина, Россия, Краснодар

Скачать PDF | Загрузок: 54 | Цитирований: 6

Статья в журнале

Креативная экономика (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 15, Номер 5 (Май 2021)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=46184890

Цитирований: 6 по состоянию на 31.03.2023

Аннотация:

Одной из значимых проблем в условиях интеграции реального и виртуального секторов экономики является обращение цифровых финансовых активов. В своем исследовании авторы рассматривают экономическую природу централизованных и децентрализованных цифровых денег, их взаимодействие на рынке финансовых услуг и влияние на хозяйственную жизнь общества. В целях поддержания и сохранения функций мегарегулятора на финансовом рынке Банк России трансформирует платежный оборот посредством эмиссии своей собственной цифровой валюты. В целях адаптации российских регионов к внедрению цифровой валюты предложен авторский подход стресс- тестирования, основанный на выявлении проблемных точек экономического развития территорий и проникновения в них финансовых услуг. На основании проведенных исследований даны рекомендации по внедрению централизованных цифровых денег в экономику, которые направлены на повышение эффективности денежного обращения и гармонизации платежных отношений участников рыночного обмена

Ключевые слова: централизованная и децентрализованная цифровая валюта, мегарегулятор, финансовый актив, реальный и виртуальный секторы экономики, стресс-тестирование

JEL-классификация: O23, O24, O33, 21

Введение

В условиях диджитализации национальной финансовой системы и формирования условий дальнейшего устойчивого роста приоритетным направлением монетарных властей служит поиск новых технологических решений в организации денежного обращения, расширяющих границы использования цифровых финансовых активов (ЦФА).

При ограниченности доступа к финансовым потокам из-за рубежа значимым источником развития реального сектора экономики выступает кредитный канал денежного предложения [12] (Moiseev, 2020). Действительно, кредитный рынок является единственным рынком, где создаются новые деньги. Одновременно его можно рассмотреть как институциональную площадку ценностного обмена потребительскими стоимостями материальных и финансовых активов. Происходящие экономические трансформации диктуют вызовы и условия необходимости формирования новых форм финансово-экономических отношений, проявляющихся в интеграции реального и виртуального капитала. Одними из значимых финансовых активов в новой парадигме виртуальной экономики выступают разнообразные децентрализованные цифровые валюты, обращение которых стирает границы между сегментами рынков финансовых и нефинансовых услуг. Новые деньги в форме децентрализованных валют представляют собой, с одной стороны, своеобразное и противоречивое явление на рынке финансовых услуг, а с другой, глобальный независимый денежный инструмент. Базовым принципом их обращения является децентрализация, основанная исключительно на рыночных механизмах [7] (Ivanchenko, 2019). Следовательно, внедрение в обращение независимых валют на основе применения цифровых технологий влияет на эффективность и результативность функционирования финансовой системы страны [18] (Eskindarov, Maslennikov, Maslennikov, 2019).

Таким образом, нами поднята актуальная проблема поиска целевых ориентиров внедрения, формирования и реализации конкурентных преимуществ цифровой валюты и адаптации к этим процессам региональных финансовых систем.

Методология исследования основана на применении системы методов научного познания в их диалектическом единстве при изучении экономических процессов и явлений, связанных с внедрением и обращением цифровых финансовых активов. В исследовании авторы использовали принцип историзма, логический, количественный и качественный методы.

Целью данной работы является определение роли Центрального банка в эмиссии цифровых финансовых активов и разработка механизма адаптации региональных финансовых систем к цифровому денежному обращению.

Научная новизна заключается в выявлении системообразующей роли Центрального банка в регулировании платежного оборота цифровой валюты и разработке механизма стресс-тестирования устойчивости региональных финансовых систем.

В настоящее время центральные банки расширяют зону своего присутствия в различных секторах финансового рынка, в том числе и на рынке обращения виртуальных финансовых активов [2, 9] (Galazova, 2018; Kochergin, 2019). Анализируя динамические процессы, происходящие в рыночном окружении, мегарегуляторы различных стран в целях адаптации денежного обращения к цифровой экономике начали эмиссионную деятельность по выпуску собственных цифровых валют – Central Bank Digital Currency (CBDC).

Так, Европейский центральный банк совместно с ФРС США, Банком Англии, Банком Канады, Банком Японии, а также ЦБ Швеции и Швейцарии при участии Банка международных расчетов (BIS) создали рабочую группу по изучению проблемы CBDC. Правительство Китая инвестировало 1,5 млрд долларов в реализацию проекта пилотного тестирования цифровой государственной валюты и планирует использовать в денежном обращении цифровой юань уже к 2022 году. В свою очередь, ЕЦБ подал заявку на регистрацию товарного знака «цифровой евро», Банк Англии и ФРС США проводят комплексные исследования по изучению влияния внедрения цифровой централизованной валюты в национальную экономику. Совет директоров и Наблюдательный финансовый совет Банка России также не остались в стороне и в октябре 2020 г. презентовали начало работы над созданием платформы цифрового рубля [17].

Наряду с правительственными структурами и Центральным банком эта проблема актуальна и для научного сообщества. В научно-академических кругах обоснованы методологические подходы к пониманию сущностной природы виртуальных валют и цифровых валют, эмитируемых централизованным образом. Так, согласно стоимостному подходу, цифровые активы должны иметь определенную ценность и эквивалентность обмена в системе хозяйственных отношений. Практическое применение эмиссионного подхода создает возможность классификации цифровых активов по степени централизации их обращения. Централизованные виртуальные активы эмитируются исключительно центральным банком, который обеспечивает их легитимность обращения. В свою очередь, децентрализованные валюты могут быть конвертированы к уже обращающимся законным средствам платежа. В то же время в правовом поле они не имеют юридического статуса законных платежных средств, однако большинство населения и домохозяйств их используют в расчетах на торговых площадках и маркетплейсах [6] (Zolotovskiy, Karartynyan, Rodin, Khramchenko, 2020).

В современных реалиях реализация эмиссионного механизма выпуска и обращения цифровых финансовых активов находит практическое воплощение в структуре агрегатов денежного обращения на эффективном рынке финансовых услуг. Возможное вытеснение традиционных денежных знаков альтернативными средствами платежа, признанными обществом и наделенными законодательной силой, имеет большую вероятность в ситуации, когда централизованная валюта выходит за границы регулятивного процесса [16] (Khayek, 1996). С точки зрения авторов, в этом и проявляется современная парадигма функционирования закона Коперника-Грешема, согласно которому наднациональная валюта будет вытеснять национальную.

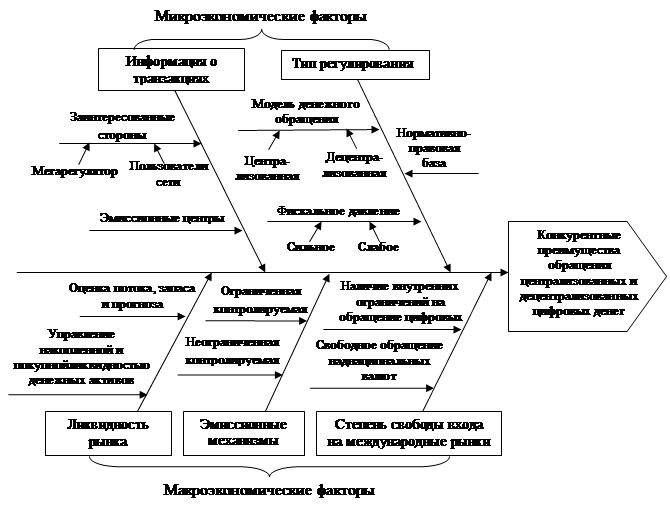

Определенный научно-практический интерес вызывает выявление и изучение влияния макро- и микроэкономических факторов на конкурентное взаимодействие централизованных и децентрализованных валют (рис. 1).

Рисунок 1. Макро- и микроэкономические факторы, влияющие на конкурентное взаимодействие обращающихся централизованных и децентрализованных валют

Источник: составлено автором по [1, 9] (Belarev, 2017; Kochergin, 2019).

Так, к макроэкономическим факторам относятся: степень свободы входа на рынки, эмиссионные механизмы валют, тип управления ликвидностью денежного рынка. Среди множества микроэкономических факторов нами выделены наиболее значимые: свобода доступа к информации о перемещении денег, величина транзакционных издержек участников рыночных отношений и выбор модели регулирования денежного обращения.

В продолжение исследования данной проблемы авторы поднимают вопрос о направлениях устойчивого развития современного денежного рынка посредством взаимодействия регулируемых и нерегулируемых финансовых потоков в процессе обращения товарного, инфокоммуникационного и финансового капитала. С нашей точки зрения, среди приоритетных направлений реализации этого процесса можно выделить:

§ стирание границ между сегментами отраслевых рынков капитала;

§ наличие аффилированного взаимодействия между экономическими агентами различных территориальных образований;

§ контроль со стороны государства за легализацией денежного потока:

§ внедрение цифровых технологий в обращение финансовых активов.

В процессе исследования авторами выявлено, что мониторинг со стороны государства эмиссионной деятельности и обращения цифровых денег является стимулом экономического роста. При этом эмиссия централизованных цифровых активов в определенном смысле является драйвером кредитного экономического роста, направленного на развитие воспроизводственных отношений в сфере обмена и сохранения потребительской стоимости [13] (Paramonov, Rodin, Glukhikh, 2020).

В таблице 1 представлены риски, связанные с обращением децентрализованных цифровых денег, и возможные формы их проявления.

Негативное влияние рассмотренных рисков направлено не только на широкий круг участников рыночных отношений (в том числе домохозяйств, корпораций, финансовых организаций), но и на подрыв системной устойчивости экономики и национальной безопасности.

Таблица 1

Риски обращения частных цифровых денег

|

Источник

риска

|

Акторы,

подверженные риску

|

Механизм

проявления риска

|

|

Риск

ликвидности

|

Экономические

агенты: домохозяйства, малый бизнес, корпорации, кредитные и страховые

институты, банки

|

Риск

недоступности денежных средств, либо высокая стоимость их заимствования на

валютном рынке

|

|

Системный

риск

|

Финансово-кредитная

и банковская системы

|

Риск

системной неустойчивости из-за неконтролируемого потока зарубежного

финансового капитала

|

|

Правовой

риск

|

Финансово-кредитная

и банковская системы, система расчетов и платежей

|

Отсутствие

адекватной нормативно-правовой базы, разночтение правовых актов, регулирующих

финансовую деятельности и расчетно-платежные операции

|

|

Рыночный

риск

|

Цифровые

финансовые активы и обязательства

|

Риск

снижения рыночной стоимости, кредитных рейтингов и падение валютных паритетов

|

|

Операционный

риск

|

Финансовая

и банковская системы, государство, экономические агенты: домохозяйства, малый

бизнес, корпорации, кредитные и страховые институты, банки

|

Влияние

человеческого фактора при совершении денежных транзакций

|

|

Риск

утраты

суверенитета государства |

Национальная

финансово-кредитная и банковская система

|

Риск

вмешательства внешнего денежного капитала и утраты устойчивости и поглощения

национальной финансовой системы

|

|

Риск

дефляции

|

Экономические

агенты

|

Снижение

потребительского спроса и угроза возникновения рецессии

|

|

Риск

доверия

|

Национальное

правительство, центральный банк

|

Риск

снижения доверия к национальной цифровой валюте

|

В связи с этим требуется формирование новых методов регулирования, которые должны учитывать и минимизировать возникающие опасности.

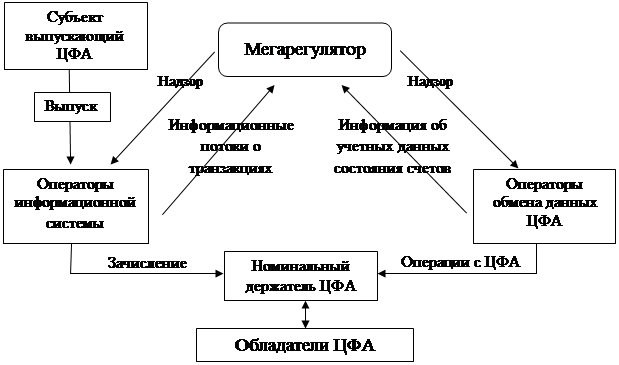

Наиболее действенным механизмом страхования указанных рисков является мегарегулирование эмиссии и обращения цифровых финансовых активов (ЦФА). На рисунке 2 представлено авторское видение функционирования данного механизма.

Согласно нашему представлению о регулировании эмиссионной деятельности и механизма обращения цифровых финансовых активов, в настоящее время Центральный банк не готов к полному делегированию рынку своих надзорных функций по мониторингу движения цифровых финансовых активов. В арсенале Центрального банка имеется многообразие регулятивных механизмов, среди которых: обеспечение информационной безопасности, инициирование изменения нормативно-правовой базы, санкционное давление на участников рынка. В то же время и сам Центральный банк РФ также осуществляет эмиссию цифровых денег через реализацию кредитного канала финансирования национальной экономики [15] (Rodin, Glukhikh, Samoylenko, 2014).

Рисунок 2. Механизм регулирования эмиссии и обращения цифровых финансовых активов

Источник: составлено автором по [10].

Следовательно, цифровые финансовые активы становятся обязательствами Центрального банка и остаются таковыми во все время их обращения. Идентификация цифровых активов позволяет отслеживать путь каждой денежной единицы по корреспондентским и инвестиционным счетам участников рынка, что снижает риск возникновения несанкционированных шоков. Также открываются новые возможности в области реализации смарт-контрактов, в которых оплата привязана к выполнению определенных условий и совершается с помощью цифровых технологий [2] (Galazova, 2018). Одним из значимых преимуществ применения цифровых валют является их использование в режиме реального времени даже в тех случаях, когда мобильная сеть или интернет-ресурсы недоступны для пользователя.

С целью эффективного осуществления функций мегарегулирования на финансовом рынке Центральный банк заинтересован в сбалансированном обращении как централизованных, так и децентрализованных цифровых финансовых активов [19] (Yudaeva, Yasin, 2018). Регулятивные процедуры, которые не подавляют новую индустрию финансовых услуг, направлены на защиту конечных потребителей от недобросовестной конкуренции на рынке денежного капитала. Вместе с тем развитие информационно-финансового пространства в условиях диджитализации требует адаптировать нормативно-правовую базу, регулирующую эмиссию и обращение новых финансовых инструментов и денежных активов к меняющимся потребностям экономических секторов [4, 8] (Goryunov, Drobyshevskiy, Mau, 2021; Kleyner, 2018).

Безусловно, Центральный банк России решает важную стратегическую задачу по модернизации и поддержанию устойчивости системы денежного обращения с использованием современных цифровых технологий. В то же время при внедрении в реальный сектор экономики централизованной цифровой валюты возникает вероятность наступления рыночных и системных рисков, что усилит диспропорциональность развития отдельных регионов и территорий.

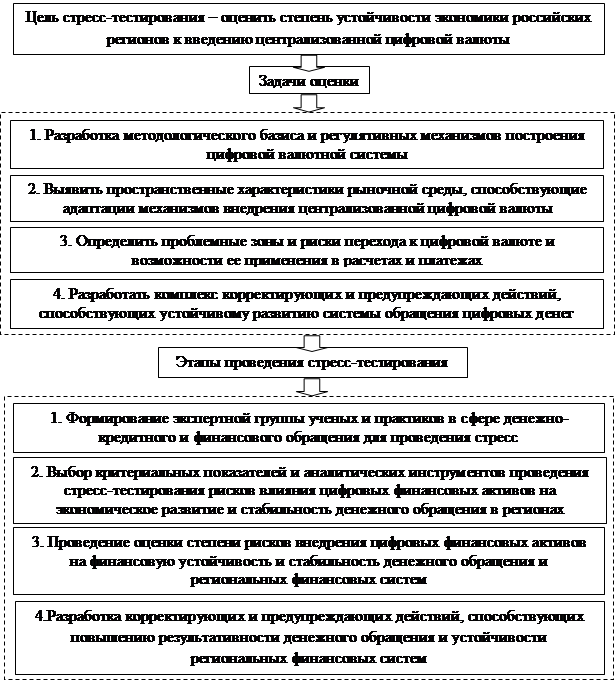

В целях оценки степени готовности финансовых систем отдельных регионов к потенциальным рыночным рискам нами предложен алгоритм стресс-тестирования, который отражает диапазон возможных колебаний критериальных признаков финансово-экономического развития российских регионов (рис. 3).

Рисунок 3. Алгоритм проведения стресс-тестирования адаптации региональных финансовых систем к внедрению централизованной цифровой валюты

Источник: составлено автором по [4, 5] (Goryunov, Drobyshevskiy, Mau, 2021; Zheltonosov, Zinisha, 2009).

С нашей точки зрения, при проведении стресс-тестирования необходимо выявить методологический базис и практические механизмы оценки устойчивости финансовой системы регионов к возможным рискам внедрения цифровой валюты.

В процессе реализации процедуры стресс-тестирования экспертная группа исследователей идентифицирует зоны повышенного риска и структурной неоднородности региональных финансовых систем. С целью повышения результативности реализации системы отношений между федеральным центром и регионами при внедрении цифровой валюты институтам финансовых властей целесообразно разработать дорожную карту, содержащую поэтапные корректирующие действия, способствующие адаптации региональной экономики к новым цифровым реалиям.

В нашем исследовании проведена апробация авторской методики стресc-тестирования адаптации российских регионов к внедрению централизованных финансовых активов (табл. 2).

Информационные потоки таблицы 2 свидетельствуют о значимости выбора критериальных признаков, отражающих устойчивость национальной и региональной финансовой системы к возможным негативным последствиям внедрения централизованных цифровых денег. По мнению авторов, несмотря на то, что функция монопольной эмиссии централизованных цифровых денег передана Банку России, данная форма денег также несет определенные риски для пользователей, среди которых наиболее значимыми являются следующие: информационные, операционные, риск правового статуса и технико-технологические.

Таблица 2

Стресс-тестирование адаптации российских регионов к внедрению централизованных финансовых активов

|

Критерий

|

Рекомендуемые значения

|

Южный ФО

|

Центральный ФО

|

Северокавказский ФО

|

|

Уровень инфляции, %

|

4,0

|

5,5

|

4,7

|

6,4

|

|

Региональный долг, %

|

Не более 50% от ВРП

|

3,3

|

7,1

|

3,2

|

|

Предельное соотношение цифрового и

фиатного рубля

|

прогнозные значения

|

прогнозные значения

|

прогнозные значения

|

прогнозные

значения |

|

30/70

|

15/85

|

60/40

|

5/95

| |

|

Конкурентность цифрового рубля и

фиатного (коэффициент Лернера)

|

= 0,97

= 0,93 |

= 0,97

= 0,93 |

= 0,97

= 0,93 |

= 0,97

= 0,93 |

|

Коэффициент монетизации

|

от 0,5 до 0,6

|

0,24

|

0,8

|

0,21

|

|

Инфляционные ожидания, %

|

3,7 – 4,2

|

4,9 - 5,4

|

4,1 - 4,6

|

5,9 - 6,3

|

|

Денежный мультипликатор

|

5

|

3

|

7

|

2

|

|

Финансовая глубина региональной

экономики, %

|

400

|

300

|

550

|

50

|

|

Доля депозитных обязательств банков

перед корпоративными институтами и домохозяйствами, %

|

От

45% до 55%

|

70

|

50

|

75

|

Информационные риски проявляются в вероятности системных сбоев транслирования передачи информационно-финансовых потоков от плательщика к получателю. Операционные – связаны с воздействием человеческого фактора и технологии искусственного интеллекта на цифровые финансовые транзакции, а также степени конкурентности цифровых денег, эмитируемых центральным банком, с депозитами субъектов рынка, размещенными в банковских институтах. Риск правового статуса заключается в несовершенстве нормативно-правовой законодательной базы регулирования цифровых финансовых активов. Технико-технологические риски связаны с ограниченной доступностью пользователей Сети к цифровым платформам.

Рекомендуемые значения оценочных параметров по уровню инфляционных ожиданий, регионального долга, денежного мультипликатора и коэффициента монетизации соответствуют многолетней практике европейских стран и рекомендаций ЕЦБ для поддержания устойчивости единой евро-валюты. Вместе с тем определенную значимость при реализации процедуры стресс-тестирования имеет выбор оценочных значений параметров финансовой глубины региональной экономики, предельного соотношения цифрового и фиатного рубля, а также их конкурентность.

Анализируя результаты стресс-тестирования российских регионов, можно отметить диспропорциональность их развития. Так, в Северо-Кавказском федеральном округе (СКФО) и других депрессивных регионах практически все параметры находятся ниже уровня рекомендуемых значений. Одним из направлений решения сложившейся ситуации является применение механизмов перелива финансового капитала на основе частно-государственного партнерства и принципов исламского финансирования, а также эмиссии цифровых инфраструктурных облигаций. Подобный опыт показал достаточную эффективность в странах ближневосточного региона и Азиатско-тихоокеанского бассейна. В свою очередь, в соседнем Южном федеральном округе (ЮФО) созданы практически все экономические и институциональные условия, связанные с инвестиционной привлекательностью функционирования платежных систем, основанных на цифровых деньгах. Благодаря сосредоточению огромной доли финансово-инфраструктурного капитала в Москве показатели готовности ЦФО превышают оценочные нормативы.

Заключение

Таким образом, на основании проведенных исследований нами даны

следующие рекомендации по внедрению централизованных цифровых денег в экономику и повышению эффективности их обращения.

Во-первых, создавать условия реализации конкурентных преимуществ цифровых финансовых активов на основе равного доступа всех субъектов Федерации к цифровым платформам и инфраструктурным институтам их обеспечения.

Во-вторых, осуществить признание за Банком России функции монопольной эмиссии централизованных цифровых денег и общественного регулятора денежного обращения децентрализованных цифровых валют.

В-третьих, с целью адаптации депрессивных регионов России к внедрению централизованных цифровых денег необходимо трансформировать их институциональную среду и повышать инновационную привлекательность.

В-четвертых, использовать при оценке уровня адаптации российских регионов к внедрению централизованных финансовых активов предложенный авторский подход стресс-тестирования.

Источники:

2. Галазова, С. С. Новые вызовы и проблемы финансового рынка в условиях системы открытого банка / С. С. Галазова, Л. Р. Магомаева // Управление. – 2018. – №6(3). – С. 66-71.

3. Гареев, Т. Р. Институты и институциональные изменения в контексте теоретико-игрового подхода / Т. Р. Гареев, Н. А. Елисеева //Terra Economicus. – 2020. –№18(1). – С. 102–120.

4. Горюнов, Е. Л. Что мы (не) знаем об эффективности инструментов ДКП в современном мире? /

Е. Л. Горюнов, С. М. Дробышевский, В. А. Мау //

Вопросы экономики. – 2021.– № 2.– С. 5-34.

5. Желтоносов, В. М. Финансовый капитал в условиях системной недостаточности ликвидности рынка финансовых услуг / В.М. Желтоносов, О.С. Зиниша // Финансы и кредит. – 2009. – №23 (359). – С. 60-67.

6. Золотовский, А.С. Методические подходы к формированию механизма обращения и регулирования эмиссии цифровых денег / А. С. Золотовский, А. А. Карартынян, Д. Я. Родин //Естественно-гуманитарные исследования. – 2020. – № 32 (6). – С. 289-297.

7. Иванченко, И.С. О монетарных функциях криптовалют / И. С. Иванченко // Финансы и кредит. – 2019. – № 10. – С. 2369 - 2384.

8. Клейнер, Г.Б. Системный учет последствий цифровизации общества и проблемы безопасности / Г. Б. Клейнер // Научные труды Вольного экономического общества России. – 2018. – №210(2). – С. – 63-73.

9. Кочергин, Д. А. Центробанковские цифровые валюты: ключевые характеристики и направления влияния на денежно-кредитную и платежную системы /Д. А. Кочергин, А. И. Янгирова // Финансы: теория и практика. – 2019. – № 23(4) – С. 80-98.

10. Криптика чистого разума: чем определяется бытие виртуальных активов // «Коммерсантъ». – 05.02.2021. – №20. – С. 10 [Электронный ресурс]. - Режим доступа: https://www.kommersant.ru/doc/4673907 (дата обращения: 05.02.2021).

11. Ларина, О. И. Цифровые деньги на современном этапе: ключевые риски и направления развития / О. И. Ларина, О. М. Акимов // Финансы: теория и практика. – 2020. – №24(4). – С. 18-30.

12. Моисеев, С. Р. «Черный ящик» процентного канала денежно-кредитной политики / С. Р. Моисеев // Вопросы экономики. – 2020. – № 9. – С. 5-21.

13. Парамонов, П. Ф. Системный подход к оценке финансового равновесия коммерческих организаций / П. Ф. Парамонов, Д. Я. Родин, Л. В. Глухих // Финансовая аналитика: проблемы и решения. – 2020. – № 1. – С. 4-20.

14. Регионы России: социально-экономические показатели / Статистический сборник / Федеральная служба государственной статистики. – 2020. – 1243 c. [Электронный ресурс]. - Режим доступа: https://rosstat.gov.ru/folder/210/document/13204 (дата обращения: 15.03.2021).

15. Родин, Д. Я. Новое понимание функционирования кредитного канала и его воздействие на экономический рост / Д. Я. Родин, Л. В. Глухих М. П. Самойленко // Вопросы экономики. – 2014. – № 4 (232). – С. 24.

16. Хайек, Ф. А. Частные деньги / Ф. А. Хайек. - М.: Институт национальной модели экономики, 1996. – 95 с.

17. Цифровизация рубля [Электронный ресурс]: Доклад для общественных консультаций / Банк России. – 2020. – Режим доступа: https://cbr.ru/analytics/d_ok/dig_ruble/ (дата обращения: 27.02.2021)

18. Эскиндаров, М. А. Риски и шансы цифровой экономики в России / М. А. Эскиндаров, В. В. Масленников, О. В. Масленников // Финансы: теория и практика. – 2019. – №23(5). – С. 6-17.

19. Юдаева, К. В. Стратегия 2050: справится ли Россия с вызовами глобализации? / К. В. Юдаева, Е. Г. Ясин // Вопросы экономики. – 2018. –№(5). – С. 4-21.

20. Adrian, T., Mancini-Griffoli, T. The rise of digital money / Т. Adrian, Т Mancini-Griffoli. – IMF FintechNote, 2019;(19/01) [Электронный ресурс]. – Режим доступа: https://www.imf.org/en/Publications/fintech-notes/Issues/2019/07/12/The-Rise-of-Digital-Money-47097 (дата обращения: 11.04.2021)

21. Il’inskii, A. I., Mierzwa, Z. Wealth distribution in the Bitcoin ecosystem / A. I. Il’inskii, Z. Mierzwa // Finance: Theory and Practice. – 2019. – Т. 23. – № 2 [Электронный ресурс]. – Режим доступа: https://financetp.fa.ru/jour/article/view/835?locale=en_US (дата обращения: 10.03.2021)

Страница обновлена: 05.12.2025 в 05:26:18

Download PDF | Downloads: 54 | Citations: 6

Problems of introducing digital assets into modern payment turnover

Karartynyan A.A., Rodin D.Y., Zinisha O.S., Polkovnikov A.E.Journal paper

Creative Economy

Volume 15, Number 5 (May 2021)

Abstract:

One of the significant problems in the context of integration of the real and virtual economic sectors is the circulation of digital financial assets. In their research, the authors consider the economic nature of centralized and decentralized digital money, their interaction in the financial services market and their impact on the economic life of society. In order to maintain and save the functions of a mega-regulator in the financial market, the Bank of Russia is transforming the payment turnover by issuing its own digital currency. In order to adapt Russian regions to the introduction of digital currency, the authors' approach to stress testing is proposed. The approach is based on the identification of problematic points of spatial economic development and the penetration of financial services. Based on the conducted research, recommendations are given for the introduction of centralized digital money in the economy, which are aimed at improving the efficiency of monetary circulation and harmonizing the payment relations of market exchange participants.

Keywords: centralized and decentralized digital currency, mega-regulator, financial asset, real and virtual economic sectors, stress testing

JEL-classification: O23, O24, O33, 21

References:

Adrian T., Mancini-Griffoli T. The rise of digital money/ IMF FintechNote. Retrieved April 11, 2021, from https://www.imf.org/en/Publications/fintech-notes/Issues/2019/07/12/The-Rise-of-Digital-Money-47097

Belarev I.A. (2017). O raspredelitelnom reestre i vozmozhnosti ego primeneniya [About the distribution register and the possibility of its application]. Finance: Theory and Practice». (2). 94-99. (in Russian).

Eskindarov M. A., Maslennikov V.V., Maslennikov O.V. (2019). Riski i shansy tsifrovoy ekonomiki v Rossii [Risks and chances of the digital economy in Russia]. Finance: Theory and Practice». (23(5)). 6-17. (in Russian).

Galazova S. S. (2018). Novye vyzovy i problemy finansovogo rynka v usloviyakh sistemy otkrytogo banka [New challenges and problems of the nancial market in the open bank system conditions]. Administration. (6(3)). 66-71. (in Russian).

Gareev T. R. (2020). Instituty i institutsionalnye izmeneniya v kontekste teoretiko-igrovogo podkhoda [Institutions and institutional change in the context of game theory]. Terra Economicus. (18(1)). 102–120. (in Russian).

Goryunov E. L., Drobyshevskiy S.M, Mau V.A. (2021). Chto my (ne) znaem ob effektivnosti instrumentov DKP v sovremennom mire? [What do we (not) know about the effectiveness of the monetary policy tools in the modern world?]. Voprosy Ekonomiki. (2). 5-34. (in Russian).

Il’inskii A. I., Mierzwa Z. (2019). Wealth distribution in the Bitcoin ecosystem Finance: Theory and Practice. (2).

Ivanchenko I.S. (2019). O monetarnyh funktsiyakh kriptovalyut [On the monetary functions of cryptocurrency]. Finance and credit. (10). 2369 - 2384. (in Russian).

Khayek F. A. (1996). Chastnye dengi [Private money] (in Russian).

Kleyner G.B. (2018). Sistemnyy uchet posledstviy tsifrovizatsii obshchestva i problemy bezopasnosti [Considerations of the consequences of digitalization of society and the problem of security]. Scientific works of the Free Economic Society of Russia. (210(2)). 63-73. (in Russian).

Kochergin D. A. (2019). Tsentrobankovskie tsifrovye valyuty: klyuchevye kharakteristiki i napravleniya vliyaniya na denezhno-kreditnuyu i platezhnuyu sistemy [Central bank digital currencies: key characteristics and directions of influence on monetary and credit and payment systems]. Finance: Theory and Practice». (23(4)). 80-98. (in Russian).

Larina O. I., Akimov O.M. (2020). Tsifrovye dengi na sovremennom etape: klyuchevye riski i napravleniya razvitiya [Digital money at the present stage: key risks and directions of development]. Finance: Theory and Practice». (24(4)). 18-30. (in Russian).

Moiseev S. R. (2020). «Chernyy yashchik» protsentnogo kanala denezhno-kreditnoy politiki [The “black box” of the interest rate channel of monetary policy]. Voprosy Ekonomiki. (9). 5-21. (in Russian).

Paramonov P. F., Rodin D.Ya.,Glukhikh L.V. (2020). Sistemnyy podkhod k otsenke finansovogo ravnovesiya kommercheskikh organizatsiy [A systems approach to assessing the financial equilibrium of commercial organizations]. Financial Analytics: Science and Experience. (1). 4-20. (in Russian).

Rodin D. Ya., Glukhikh L.V., Samoylenko M.P. (2014). Novoe ponimanie funktsionirovaniya kreditnogo kanala i ego vozdeystvie na ekonomicheskiy rost [A new understanding of the functioning of the credit channel and its impact on economic growth]. Voprosy Ekonomiki. (4(232)). 24. (in Russian).

Yudaeva K. V., Yasin E.G. (2018). Strategiya 2050: spravitsya li Rossiya s vyzovami globalizatsii? [Strategy 2050: Will Russia cope with the challenges of globalization?]. Voprosy Ekonomiki. (5). 4-21. (in Russian).

Zheltonosov V. M., Zinisha O.S. (2009). Finansovyy kapital v usloviyakh sistemnoy nedostatochnosti likvidnosti rynka finansovyh uslug [Financial capital in the context of a systemic lack of liquidity in the financial services market]. Finance and credit. (23 (359)). 60-67. (in Russian).

Zolotovskiy A.S., Karartynyan A.A., Rodin D.Ya., Khramchenko A.A. (2020). Metodicheskie podkhody k formirovaniyu mekhanizma obrashcheniya i regulirovaniya emissii tsifrovyh deneg [Methodological approaches to the formation of the mechanism of circulation and regulation of the emission of digital money]. Natural-humanitarian research. (32 (6)). 289-297. (in Russian).