ESG-банкинг как инновационный ориентир устойчивого развития территории и бизнеса

Волкова И.А.1, Леушкина В.В.1![]() , Погребцова Е.А.1

, Погребцова Е.А.1![]()

1 Омский государственный аграрный университет им. П.А. Столыпина, Россия, Омск

Скачать PDF | Загрузок: 83 | Цитирований: 7

Статья в журнале

Вопросы инновационной экономики (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 12, Номер 2 (Апрель-июнь 2022)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=48939603

Цитирований: 7 по состоянию на 07.12.2023

Аннотация:

В настоящее время особое внимание уделяется стратегии устойчивого развития страны, учитывающей в том числе и систему зеленого финансирования, посредством принятия новых законопроектов, программ льготного кредитования, облегчения системы страхования и снижения налогов. Исследования показывают актуальность ESG-банкинга. Банки рассматривают концепцию ESG как эффективный инструмент повышения лояльности клиентов и сотрудников, привлечения инвесторов и деловых партнеров, минимизации рисков и адаптации бизнес-стратегий к возникающим возможностям.

В статье рассмотрены правовые документы по внедрению концепции ESG-банкинг как инновационного ориентира устойчивого развития территории и агробизнеса. Представлены компоненты и составляющие ESG-модели банковской системы аграрной отрасли. Особое внимание уделено рейтингу банков по внедрению ESG-модели.

Авторы особое внимание уделили перспективам развития ESG-банкинга применительно к российским условиям. Следовательно, статья может быть полезна исследователем, руководителям российских банков и представителям аграрной отрасли, направленных на устойчивое развитие бизнеса.

Ключевые слова: ESG-банкинг, аграрная отрасль, зеленые стандарты и страхование, зеленые критерии проектов, зеленые облигации

JEL-классификация: G21, G24, Q01

Введение

В реалиях настоящего времени важной является стратегия устойчивого развития страны и регионов, направленная на импортозамещение и учитывающая систему зеленого финансирования посредством принятия новых законопроектов, программ льготного кредитования, облегчения системы страхования и снижения налогов.

Отечественная и зарубежная практика показывает актуальность направления в финансовой сфере ESG-банкинга, основанного на ESG-принципах, представляющих собой направление устойчивого развития территории и бизнеса, а именно:

- Environmental, или защита окружающей среды, определяет, насколько компания заботится об экологии и как пытается сократить нанесенный ей ущерб;

- Social, или защита интересов общества, показывает отношение компании к персоналу, поставщикам, клиентам, партнерам и потребителям;

- Governance, или качество корпоративного управления, которое подразумевает прозрачность отчетности, зарплаты менеджмента, здоровую обстановку в офисах, отношения с акционерами, антикоррупционные меры [1] (Gruzdeva, Zaborovskaya, 2022).

Проведенный агентством «Эксперт РА» анализ ESG-практик среди рейтингуемых компаний показал, что определять ESG-повестку в России в ближайшее время будут именно банки. Так, 80% компаний из реального сектора не воспринимают всерьез ESG-практики, в то время как почти треть банков из топ-20 уже ввели KPI на ESG-метрики в своих кредитных и инвестиционных процессах. К концу 2021 года доля таких кредитных учреждений достигает 50%, что значительно ускоряет процесс ESG-трансформации [2] (Korshunov, Saraev, 2021).

В 2021 году анализ 400 банков России показал, что применяют какие-либо ESG-практики пока лишь 10% банков, а принципы корпоративной социальной ответственности – 40% [3] (Pavlova, 2021).

Банки рассматривают концепцию ESG как эффективный инструмент повышения лояльности клиентов и сотрудников, привлечения инвесторов и деловых партнеров, минимизации рисков и адаптации бизнес-стратегий к возникающим возможностям [4] (Safonov, Mikhaylov, 2021).

Научная новизна исследования состоит в том, что определены основные составляющие модели ESG-банкинга в сфере аграрного сектора России с целью выявления инновационного ориентира устойчивого развития территорий.

Целью исследования стало определение возможности инновационного ориентира устойчивого развития территории и бизнеса через ESG-банкинг.

Авторская гипотеза содержится в том, что в России формируется ESG-модель как инновационный ориентир устойчивого развития территории и бизнеса.

Методологическая основа

Методологическую основу изучения составили исследования отечественных и зарубежных ученых, официальные статданные, научные статьи. В рамках исследования авторами применялись методы изучения, анализа, систематизации и обобщения опубликованных подходов ученых и практиков.

Находящийся в фокусе научного интереса ESG-банкинг рассматривается в мировой и российской научной литературе. Несмотря на большое количество работ, в настоящее время необходимо проводить мониторинг изменяющихся тенденций в ESG-банкинге, что и обуславливает актуальность исследования.

В научной литературе ESG-банкинг – это бизнес-модель, основанная на принципах экологической, социальной и управленческой ответственности. Она обобщает концепции финансового влияния, зеленого, ответственного, социального, устойчивого, этического банкинга, возникшие как альтернатива спекулятивному банкингу для достижения социально значимых целей, включая реализацию целей устойчивого развития и национальных целей [5] (Vysokov, 2020).

Существует мнение, что зеленый банкинг – это модель банковской деятельности, которая создает возможности для смягчения отрицательного воздействия на среду обитания человека, а также позволяет частному сектору стать экономическим бенефициаром природоохранной деятельности [6] (Vysokov, 2021). ESG-банкинг расширяет пространство учитываемых рисков (экологических, социальных, управленческих) и их горизонт в интересах нынешнего и будущих поколений [7; 8] (Dotzour, Manning, 2002; Vysokov, 2021).

Ассоциация банков сформировала «Практические рекомендации банковского сообщества по внедрению ESG-банкинга в России» с целью распространения знаний об ESG-принципах среди участников финансового рынка. Таксономия предусматривает идентификацию, классификацию явлений и процессов для оценки результатов ESG-банкинга. При обосновании ESG-банкинга выделяют компоненты (рис. 1):

Рисунок 1. Компоненты ESG-банкинга

Источник: составлено авторами на основе источника [10].

В настоящее время разработан ряд локальных документов, оказывающих влияние на формирование процессов в рамках зеленого финансирования.

С 2021 года действует Постановление Правительства Российской Федерации от 21.09.2021 г. № 1587 «Об утверждении критериев проектов устойчивого (в том числе зеленого) развития в Российской Федерации и требований к системе верификации проектов устойчивого (в том числе зеленого) развития в Российской Федерации» [11]. В нем утверждены основные цели:

- сохранение, охрана или улучшение состояния окружающей среды;

- снижение выбросов и сбросов загрязняющих веществ и/или предотвращение их негативного влияния на окружающую среду;

- сокращение выбросов парниковых газов;

- энергосбережение и повышение эффективности использования ресурсов.

С 2020 года вступило в силу Положение Банка России «О стандартах эмиссии ценных бумаг» № 706-п, в подраздел V.4 которого впервые были включены главы об особенностях эмиссии зеленых и социальных облигаций [12].

Правительство России выпустило Распоряжение № 3024-р «О координирующей роли Минэкономразвития России по вопросам развития инвестиционной деятельности и привлечения внебюджетных средств в проекты устойчивого (в том числе зеленого) развития в Российской Федерации» в 2020 году. ВЭБ РФ осуществляет методологическое обеспечение формирования и развития системы инвестиционной деятельности в сфере устойчивого (в том числе зеленого) развития [13]. Оно включает в себя разъяснение по актуализации критериев, требований к верификации проектов, подходов к оценке воздействия на окружающую среду и климат, информационного сопровождения и взаимодействия с международными финансовыми организациями.

В 2021 году банк «Центр-инвест» представил первый в мире ESG-баланс банка на таксономии Целей устойчивого развития (ЦУР) и национальных проектов. Кредитуя проекты, банк «Центр-инвест» трансформирует средства клиентов в достижение ЦУР: ликвидация голода, нищеты, обеспечение хороших условий труда и достойной работы, уменьшение неравенства, обеспечение гендерного равенства и экономического роста, индустриализация, развитие инновации и инфраструктуры. Общий объем инвестиций в ЦУР составил более 400 млрд рублей [14] (Vysokov, 2021).

Сотрудничество с банками в области устойчивого развития позволяет компаниям минимизировать углеродный след, снизить воздействие на природу, а также внедрить лучшие практики в области устойчивого развития. В 2021 г. кредиты с привязкой к показателям устойчивого развития получили компании «Уралкалий», Polymetal, «Сибур», АФК «Система» и «Аэрофлот» [3] (Pavlova, 2021).

Зеленые проекты сельского хозяйства направлены в животноводстве на снижение выбросов CH4. В отрасли растениеводства действуют проекты по использованию минеральных удобрений с существенным положительным эффектом для почв; а также ирригационная инфраструктура для эффективного орошения земель. Таксономия зеленых проектов содержит в себе более строгие требования, которые максимально приближены к международным (типы проектов и критерии). В свою очередь, адаптационные проекты в сельском хозяйстве направлены на повышение ресурсоэффективности инфраструктуры питьевого водоснабжения, строительство и модернизацию инфраструктуры по утилизации отходов систем водоснабжения и водоотведения, водопропускных и гидротехнических сооружений. Требования, заложенные в таксономии адаптационных проектов, значительно мягче и в большей степени учитывают российские особенности и приоритеты.

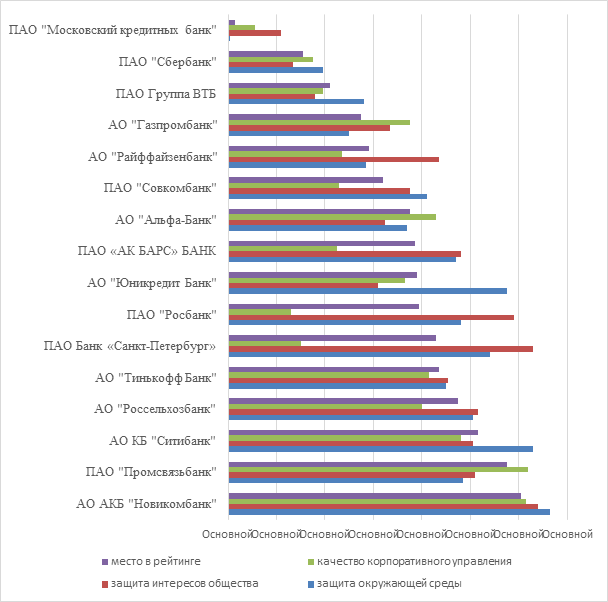

Зеленое развитие бизнеса и устойчивое развитие территорий возможно при финансовой поддержке. Сотрудничество с банками в области инновационного развития возможно в части ESG-банкинга. Рейтинг банков по внедрению ESG-модели представлен на рисунке 2.

Рисунок 2. Рейтинг банков Российской Федерации по внедрению ESG-модели на апрель 2022 года

Источник: составлено авторами на основе источника [15].

Таким образом, ESG рассматривается как внутренняя система практик, средств контроля и процедур, которые компании принимают для управления, принятия эффективных решений, соблюдения законов и удовлетворения потребностей внешних заинтересованных сторон [16] (Kachura, 2022).

На основе изученного мнения зарубежных и российских ученых можно представить, что модель ESG-банкинга должна соотносить в себе следующие составляющие (рис. 3).

Рисунок 3. Составляющие модели ESG-банкинга

Источник: составлено авторами на основе анализа источника [17].

В соответствии с указанной выше моделью одной из составляющих являются зеленые стандарты. Банк учитывает при выдаче кредита желание заемщика направлять полученные денежные средства на развитие бизнеса и сохранение окружающей среды. Уже в 2020 году, по данным Швецова С. [18], шесть банков в России используют ESG-стандарты из 12 системно значимых (табл. 1).

Таблица 1

Внедрение ESG-стандартов в российских банках

|

Банк

|

Характеристика

внедрения ESG-стандартов

|

|

АО «Россельхозбанк»

|

ООО «РСХБ Управление Активами» совместно с Московской

биржей первым в России начало торги паями БПИФ рыночных финансовых

инструментов «РСХБ – Индекс МосБиржи – РСПП Вектор устойчивого развития,

полной доходности, брутто (РСХБ Управление Активами)». Банк разрабатывает

новые ESG-индексы и биржевые продукты и т.п.

|

|

АО «Газпромбанк»

|

Кредитует и инвестирует корпоративных и розничных клиентов

по стандартам. Так, в возобновляемую энергетику объем финансирования превысил

100 млрд рублей, а доля банка на рынке всех инвестиций в эту отрасль в России

превышает 60%. Банк формирует внутреннюю ESG-культуру: в 2019 году в

московских офисах появились контейнеры по сбору пластиковых стаканчиков,

крышек от бутылок и батареек, а также организован сбор ненужной одежды

|

|

АО «Росбанк»

|

Создана специальная команда, которая контролирует кредитную

материнскую группу Societe Generale, которая учитывает показатели устойчивого

развития. Например, кредиты получили: Русал, Металлоинвест, Совкомфлот и Полиметалл

|

|

ПАО «Московский

кредитный банк»

|

Внедряет Концепцию ответственного банкинга, опираясь на

опыт ЕБРР (миноритарный акционер МКБ), а также IFC (группа Всемирного банка).

Банк реализует концепцию «зеленого офиса» и инициативы, направленные на

минимизацию использования ресурсов, раздельный сбор мусора и сдачу на

переработку отработанных ресурсов. Банк привлек кредит на $20 млн от

немецкого банка Landesbank Baden-Wuerttemberg (LBBW), ставка по нему

привязана к уровню независимой оценки показателей устойчивого развития –

ESG-рейтингу от агентства RAEX Europe

|

|

АО «Райффайзенбанк»

|

Одной из целей развития банка является устойчивое развитие

– по энерго- и водосбережению, раздельному сбору мусора, экономии бумаги,

выбору поставщиков, отвечающих нужным критериям, а также вовлечению

сотрудников. С 2019 года внедрена технология Sign Everywhere, позволяющая

клиентам обмениваться документами с использованием электронной цифровой

подписи (30% потребительских кредитов в отделениях оформляются безбумажно)

|

|

ПАО «Сбербанк»

|

В стратегии развития банка до 2023 года планируется

провести ESG-оценку новых корпоративных кредитов,

привести все свои корпоративные закупки в соответствие с принципами ESG,

сократить бумажный документооборот на 30% и создать «зеленый офис». Кредитный

портфель банка – около 15,5 трлн рублей, из

которых 1% – «зеленые» кредиты и «зеленые» облигации

|

|

Банк «Центр-инвест»

|

Придерживается ESG-принципов устойчивого развития во всех

сферах, включая обеспечение своей операционной деятельности. Собственное

энергопотребление банка на 25% состоит из возобновляемых источников за счет

солнечных панелей, расположенных на головном офисе, и покупки «зеленых»

сертификатов у компании «Солар Системс». С 2005 года «Центр-инвест»

инвестировал более 19 млрд рублей в 23 тысячи энергоэффективных проектов. Эта

работа позволила сократить выбросы CO2 в атмосферу на 224,7 тыс.

тонн в год, что эквивалентно высадке 10 млн деревьев

|

Кредитный портфель ПАО «Сбербанка» – около 15,5 трлн рублей, более половины составляют инвестиционные кредиты, 1% кредитного портфеля – это так называемые зеленые кредиты и зеленые облигации. По данным Минэкономразвития, потенциал внедрения зеленых технологий в России до 2023 года составляет около 3 трлн рублей. Использование данного подхода выгодно двум сторонам:

- для заемщика существует возможность взять денежные средства под сниженный процент и увеличить базу инвесторов;

- банк повышает благонадежность клиентов и способствует внедрению у заемщика принципа устойчивого развития.

К ESG-кредитованию большой интерес проявляют в первую очередь компании, которые занимаются добычей и экспортом натуральных удобрений и сырья.

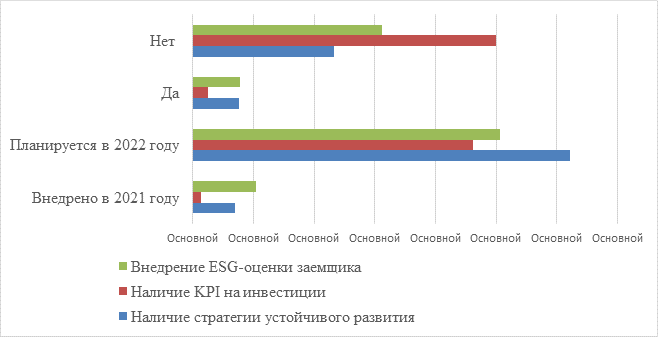

Таким образом, активно ESG-трансформацией занимаются во многом крупные игроки. Так, утвержденные стратегии устойчивого развития либо экологические политики по итогам 2021 года будут у 15% банков-респондентов, а 62% опрошенных планируют внедрить данные документы в 2022-м и позднее (рис. 4).

Рисунок 4. Результаты анкетирования банков по использованию принципов устойчивого развития за 2021 год

Источник: составлено авторами на основе [2] (Korshunov, Saraev, 2021).

Хуже обстоят дела в банках с KPI на устойчивые инвестиции, которые внедрены только у 4% респондентов в 2021 году, при этом 46% банков видят введение подобных практик целью на последующие годы, а оставшаяся половина опрошенных на данный момент вообще не рассматривает включение таких KPI в свою политику. В то же время доля среди топ-20 банков к концу 2021 года достигла 40%, что создаст дополнительный спрос на зеленые и социальные облигации на финансовом рынке [2] (Korshunov, Saraev, 2021).

Кроме зеленых кредитов существуют ESG-займы, в которых процентная ставка привязана к выполнению заемщиком определенных критериев, таких как повторное использование переработанных материалов, подача ESG-отчетности. Наибольшим спросом пользуются консультации по интеграции ESG в бизнес-процессы (23% опрошенных), на втором месте по востребованности оказались кредиты, привязанные к KPI устойчивого развития (21%). Например, подобные кредиты банками уже были выданы компаниям «Русал», «Металлоинвест», «Совкомфлот», «Уралкалий» и «Полиметалл». При этом в 2022 году кредиты, привязанные к показателям устойчивого развития, и ESG-консультации будут покрывать половину запросов клиентов. Это свидетельствует о том, что в ближайшее время крупные заемщики будут все чаще тестироваться на приверженность ESG-принципам и наличие соответствующих внутренних процедур [2] (Korshunov, Saraev, 2021).

Следующей составляющей модели ESG-банкинга является зеленое страхование. Трендом для финансового сектора является оценка рисков устойчивого развития. Соблюдение принципов устойчивого страхования (PSI) предполагает:

- включение тематики ESG в процесс принятия решений;

- повышение осведомленности клиентов и партнеров страховщиков об экологических, социальных и корпоративных проблемах;

- сотрудничество с регулирующими органами и другими ключевыми заинтересованными сторонами по ESG-вопросам;

- регулярное публичное раскрытие информации о ходе реализации PSI.

К сожалению, в настоящее время среди подписавших PSI 91 страховая компания, российских страховщиков среди них нет [23] (Nikitina, 2022).

Следует отметить, что агробизнес считается рискованным сектором кредитования, следовательно, приходится использовать страхование. Если ориентироваться на изменение погоды, плодородие почвы и т.п., то риски кредитования агробизнеса велики. Поэтому кредитование должно быть долгосрочным, в этом случае снизятся риски неурожая и успеют провести модернизацию агробизнеса. В течение 5 лет обязательно будут 2 урожайных года, которые позволят вернуть все кредиты.

Риски ESG относятся к системным и связаны с общественными благами. Руководители страховых компаний не видят применение ESG как способа увеличение прибыли в краткосрочной перспективе. Однако несоблюдение принципов ESG может негативно сказаться на платежеспособности страховых компаний, страхователях и организациях, финансируемых за счет страхового капитала в долгосрочной перспективе.

Еще одна возможность для страховых компаний – это использование ESG-подходов при создании новых страховых продуктов (например, экологическое страхование, страхование аквакультуры, возобновляемых источников энергии и др.).

Основные факторы ESG применительно к страховой отрасли представлены в таблице 2.

Таблица 2

Основные факторы ESG страховой отрасли

|

Факторы

|

Характеристика

|

|

Экологические

|

Изменение климата, утрата биоразнообразия,

управление водными ресурсами, риски загрязнения

|

|

Социальные

|

Повышение доступности и качества финансовых

услуг для широкой аудитории, этика продаж, забота о человеческом капитале,

соблюдение прав человека, оценка антропогенных рисков для здоровья человека,

внедрение корпоративных пенсионных программ

|

|

Управленческие

|

Соблюдение нормативных требований и актов,

соответствие лучшим практикам корпоративного управления, полное и

своевременное раскрытие корпоративной информации, соблюдение

корпоративной этики, согласование интересов всех стейкхолдеров,

предотвращение конфликта интересов как внутри СК, так и в процессе взаимодействия

с клиентами

|

С 2021 года в России установлены основные зеленые критерии, согласно которым рассматриваются проекты на экологичность: сокращение выбросов углекислого газа; повышение вторичного оборота материалов; защита и восстановление биоразнообразия и природных объектов и т.д.

Финансирование могут получить проекты по сельскому хозяйству, которые отвечают критериям по направлениям:

- таксономия зеленых проектов (критерии зеленых проектов);

- таксономия адаптационных проектов (критерии адаптивных проектов)

(табл. 3).

Таблица 3

Критерии оценки таксономии сельского хозяйства

|

Критерии

|

Характеристика

|

|

Таксономия зеленых

проектов

| |

|

Для существующих

производств – сокращение выделения СН4 более чем на 20%; для новых

производств – эффект на окружающую среду и климат

|

Реализация проектов в

животноводстве, основанных на технологиях снижения выделения СН4

при пищеварительном процессе крупного рогатого скота

|

|

Эффект на окружающую

среду и климат определяется инициатором и подтверждается верификатором

|

Закупка с целью

использования минеральных удобрений, позволяющих повысить эффективность

усвоения питательных компонентов и сокращающих поступление вредных веществ в

почву и грунтовые воды, а также парниковых газов при использовании в сельском

хозяйстве

|

|

Создание и модернизация

ирригационной инфраструктуры для эффективного орошения сельскохозяйственных

земель

| |

|

Реализация проектов,

направленных на увеличение сева многолетних бобовых сельскохозяйственных

культур с замещением сева иных культур

| |

|

Реализация проектов

сельскохозяйственного земледелия на деградированных землях

| |

|

Реализация проектов,

направленных на снижение загрязняющих веществ диффузного стока с

сельскохозяйственных земель

| |

|

Подготовленная для

орошения и удобрения земель вода соответствует требованиям санитарного

законодательства

|

Создание и модернизация

инфраструктуры использования сточных вод для сельскохозяйственных целей

|

|

Таксономия

адаптационные проекты

| |

|

Выделения и

использования CH4 в качестве возобновляемого источника энергии

|

Создание и модернизация

инфраструктуры складирования и длительного хранения навоза

|

|

Снижение выбросов CO2

не менее чем на 20%

|

Создание и модернизация

инфраструктуры хранения и переработки продукции сельского хозяйства (в том

числе элеваторы, сушилки, холодильные установки и другое)

|

|

Производство и закупка

новой сельскохозяйственной техники, реализация проектов, направленных на

снижение выбросов парниковых газов в сельском хозяйстве

| |

|

Восстановление

нейтрального кислотно-щелочного баланса почвенного раствора pH=6,5–7,0.

|

Реализация проектов по

химической мелиорации кислых и засоленных сельскохозяйственных земель с

применением фосфогипса или извести

|

В зарубежной практике особым инструментом является Green Bonds (зеленые облигации). Участие в выпуске таких облигаций может стать отличным решением для поддержания имиджа финансового института, так как все средства от них идут на финансирование экологических проектов компании. Интерес к ним уже проявляют энергетические компании, развивающие тему ветроэнергетики в РФ, а также металлургические компании, которые много инвестируют в снижение вредных выхлопов в атмосферу (CO2, SO2), снижение загрязнения рек и т.д. Выгода от данного инструмента значительная для всех участников (табл. 4).

Таблица 4

Преимущество использования инструмента Green Bonds

|

Инвестор

|

Компания

|

|

-

доступ к фондированию;

- диверсификация инвесторов; - появление новых устойчивых и долгосрочных инвесторов; - повышенный спрос со стороны профессионального сообщества и инвесторов |

-

устойчивое финансирование позволяет стабильно

развиваться;

- у компании появляются конкурентные преимущества; - у компании появляются новые возможности для развития бизнеса; - компания соответствует повышенным требованиям к отчетности по экологическим, социальным и управленческим параметрам (ESG) |

|

Фондирование

|

Корпоративная социальная

ответственность и ESG-стандарты

|

|

-

выгодные условия выпуска зеленых облигаций,

превышение лимитов подписки;

- рейтинговые агентства считают Green Bonds частью процедуры оценки кредитного риска; - существуют предложения по включению торгов по зеленым облигациям в обычные торги облигациями |

-

зеленые облигации – отличный способ обеспечить

осведомленность об экологических, социальных и управленческих параметрах в

организации;

- усиление сферы КСО; - усилия по продвижению темы экологических, социальных и управленческих параметров компании; - возможность внести вклад в глобальную тему заботы об экологии |

Однако необходимо выделить и недостатки использования инструмента Green Bonds:

- для размещения зеленых облигаций необходимо сначала пройти процедуры экологической экспертизы;

- регулярно отчитываться о стадии реализации проекта и расходовании средств на него;

- доходность таких бумаг ниже доходности обычных облигаций [25].

Для ответственных инвесторов банк «Центр-инвест» выпустил зеленые облигации объемом 550 млн рублей, которые обращаются на Московской бирже, и ввел в депозитную линейку зеленый вклад, который позволяет клиентам получать рыночную доходность и решать глобальные цели устойчивого развития [6] (Vysokov, 2021).

В 2020 году в Реестр зеленых и социальных облигаций российских эмитентов включены 20 выпусков зеленых и социальных облигаций семи российских эмитентов на сумму более 216 млрд руб. Из них 16 выпусков – зеленых облигаций шести эмитентов, суммарный объем которых составляет порядка 186 млрд руб., и 4 выпуска – это социальные облигации двух эмитентов, суммарный объем которых составляет 30,57 млрд руб. [17]. По состоянию на начало февраля 2021 г. из 14 выпусков облигаций, размещенных в секторе устойчивого развития биржи, 11 имели категорию «зеленые» [26].

Однако данное направление не получило распространения именно в агропромышленном комплексе. Это связано с малым количеством действующих сертифицированных органических предприятий в России (в настоящее время их более 105) и нежеланием инвесторов (из-за высоких рисков) вкладывать свои средства в отрасль сельского хозяйства. Возможными мерами поддержки данного направления могут стать:

- рассмотрение субсидирования купонной ставки зеленых облигаций через формирование доступного и прозрачного механизма получения эмитентами субсидирования купонной ставки;

- внедрение упрощенной системы включения ESG-облигаций в ломбардный список Банка России;

- снижение налоговой ставки для увеличения инвестиционной привлекательности зеленых облигаций [27] (Shershneva, Kondyukova, Dzhafarli, Nobrega, 2018).

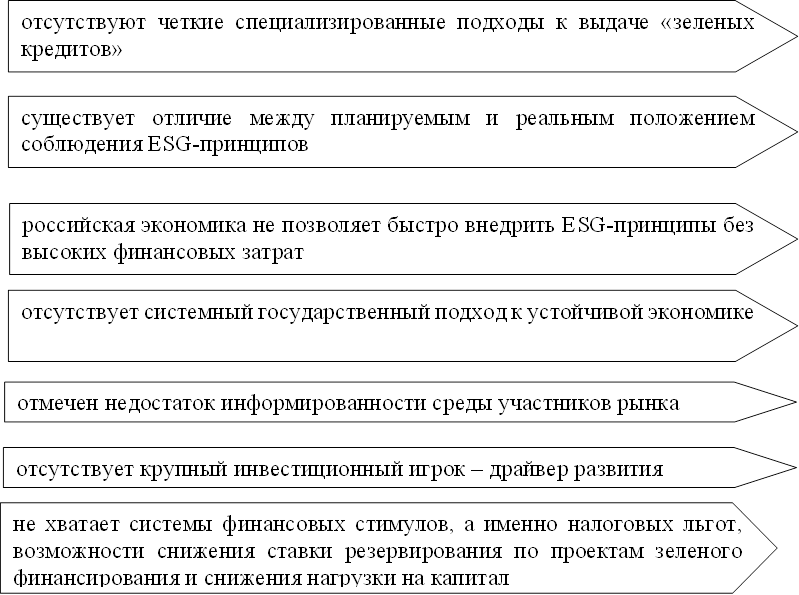

В сложившихся условиях продвижение ESG-банкинга в России сдерживается рядом ограничений, которые представлены на рисунке 5.

Рисунок 5. Причины, сдерживающие развитие ESG-банкинга в России

Источник: составлено авторами на основании источников [28–31] (Goncharov, Matytsin, Kokoreva, 2021; Midler, 2021).

Следовательно, банки проявляют все большую активность в продвижении общей программы ESG во всех секторах российской экономики. ESG-банкинг рассматривается как эффективный инструмент повышения лояльности клиентов и сотрудников, привлечения инвесторов и деловых партнеров, минимизации рисков и адаптации бизнес-стратегий к возникающим возможностям. Крупные российские банки внедряют стандарты ESG, тем самым становясь драйверами развития территории и бизнеса.

Заключение

Драйвером устойчивого развития может стать использование технологий трансформации финансовой сферы – ESG-банкинга. Однако утвержденной модели ESG-банкинга не существует в единственной идеальной форме, которая ориентирована на долгосрочную прибыль в реальном секторе экономики.

Переход к ESG-банкингу необходимо осуществлять комплексно, что требует значительных затрат. Это связано с рассмотрением широкого спектра рисков и широкого горизонта планирования. Необходимо сформировать новые: возможности (увязка стратегий с глобальными приоритетами); рынки; коммуникации (индикаторы, стандарты, отчетность, технологии); механизмы взаимодействия бизнеса, общества, власти; инвестиции и капитал. Особым направлением должны стать разработка и внедрение комплексного государственного регулирования по интеграции ESG-факторов в корпоративную деятельность банков. В них должны содержаться требования, правила и условия работы с инструментами «зеленые облигации», «зеленые кредиты» и проектами зеленого финансирования. В свою очередь, ESG-банкинг может стать инновационным ориентиром устойчивого развития территорий и бизнеса.

Источники:

2. Коршунов Р., Сараев А. ESG-банкинг за 1-е полугодие 2021 года: Зеленая книга. Глава 1. Raexpert.ru. [Электронный ресурс]. URL: https://raexpert.ru/researches/banks/esg_1h2021 (дата обращения: 09.05.2022).

3. Павлова Т. Как банки влияют на экологическую и социальную ответственность компаний. Ведомости&. [Электронный ресурс]. URL: https://www.vedomosti.ru/partner/articles/2021/09/03/884772-banki-ekologicheskuyu (дата обращения: 09.05.2022).

4. Сафонов А.В., Михайлов К.Д. Развитие концепции ESG в банковской системе Российской Федерации // NovaInfo.Ru. – 2021. – № 129. – c. 34-37.

5. Высоков В.В. Esg-банкинг: made in russia. / научно-практическое пособие. - Ростов-на-Д: Изд-во РГЭУ (РИНХ), 2020. – 44 c.

6. Высоков В.В. ESG – банкинг в банке «Центр-инвест»: СДЕЛАНО В РОССИИ. Vedomosti.ru. [Электронный ресурс]. URL: https://www.vedomosti.ru/press_releases/2021/08/27/esg--banking-v-banke-tsentr-invest-sdelano-v-rossii (дата обращения: 09.05.2022).

7. Dotzour M.G., Manning S. Environmental Banking. A Reprint from Tierra Grande, the Real Estate Center Journal, April. – 2002

8. Высоков В.В. Гибкая цифровизация ESG-банкинга. - Ростов-на-Д: Изд-во РГЭУ (РИНХ), 2021. – 50 c.

9. ESG-банкинг в России. АО «Делойт и Туш СНГ. Asros.ru. [Электронный ресурс]. URL: https://asros.ru/upload/iblock/387/ihth197wie0u20lxdxki74di4vbj3ylm/ESG_banking-v-Rossii_web_rus.pdf (дата обращения: 09.05.2022).

10. Практические рекомендации банковского сообщества по внедрению ESG – банкинга в России. Pwc.com. [Электронный ресурс]. URL: https://www.pwc.com/us/en/services/governance-insights-center/esg-guidebook-layout-final.pdf (дата обращения: 09.05.2022).

11. Постановление Правительства Российской Федерации от 21.09.2021 г. № 1587 «Об утверждении критериев проектов устойчивого (в том числе зеленого) развития в Российской Федерации и требований к системе верификации проектов устойчивого (в том числе зеленого) развития в Российской Федерации». Консультант Плюс. [Электронный ресурс]. URL: http://www.consultant.ru (дата обращения: 09.05.2022).

12. Положение Банка России «О стандартах эмиссии ценных бумаг. Консультант Плюс. [Электронный ресурс]. URL: http://www.consultant.ru (дата обращения: 09.05.2022).

13. Распоряжение № 3024-р «О координирующей роли Минэкономразвития России по вопросам развития инвестиционной деятельности и привлечения внебюджетных средств в проекты устойчивого (в том числе зеленого) развития в Российской Федерации». Консультант Плюс. [Электронный ресурс]. URL: http://www.consultant.ru (дата обращения: 09.05.2022).

14. Высоков В.В. ESG-банкинг: итоги 2021 года. Centrinvest.ru. [Электронный ресурс]. URL: https://www.centrinvest.ru/ru/about/smi/36864 (дата обращения: 09.05.2022).

15. ESG-Рэнкинг российских компаний. Raex-rr.com. [Электронный ресурс]. URL: https://raex-rr.com/pro/ESG/ESG_companies/ESG_rating_companies/2022.4 (дата обращения: 09.05.2022).

16. Качура И.С. Нарастающая тенденция применения и важность реализации концепции экологического, социального и корпоративного управления (ESG) // Молодой исследователь Дона. – 2022. – № 1. – c. 81-84.

17. Зеленые финансы России. Годовой доклад – 2020. Infragreen.ru. [Электронный ресурс]. URL: https://www.infragreen.ru (дата обращения: 09.05.2022).

18. Кречеткова А. «Цвет настроения зеленый»: кто из российских банков внедряет ESG-стандарты. Frankrg.com. [Электронный ресурс]. URL: https://frankrg.com/36127 (дата обращения: 09.05.2022).

19. «Зелёная» таксономия. Что это такое и каковы новые критерии «зелёных» проектов. Sber.pro. [Электронный ресурс]. URL: https://sber.pro/publication/zelenaia-taksonomiia-chto-eto-takoe-i-kakovy-novye-kriterii-dlia-zelionykh-proektov (дата обращения: 09.05.2022).

20. Кто стал самым «зеленым» банком России – исследование RAEX. Trends.rbc.ru. [Электронный ресурс]. URL: https://trends.rbc.ru/trends/green/602e22309a79476e5821c1c3 (дата обращения: 09.05.2022).

21. Названы наиболее «зеленые» из российских банков. Banki.ru. [Электронный ресурс]. URL: https://www.banki.ru/news/lenta/?id=10913232 (дата обращения: 09.05.2022).

22. Беспалов Р.А., Антоненко С.В Создание «зеленого» банка в условиях «цифровизации» экономики // Вестник Брянского государственного университета. – 2019. – № 2(40). – c. 143-151.

23. Никитина Т. Кто стал самым «зеленым» страховщиком в России – исследование НРА. Trends.rbc.ru. [Электронный ресурс]. URL: https://trends.rbc.ru/trends/green/60537a1a9a79478d90d5aba9 (дата обращения: 09.05.2022).

24. Некрасов Г. «Зеленые» инвестиции как новый тренд в банковском секторе. Bosfera.ru. [Электронный ресурс]. URL: https://bosfera.ru/bo/zelenye-investicii-kak-novyy-trend-v-bankovskom-sektore (дата обращения: 09.05.2022).

25. «Зеленые» финансовые продукты в России: проблемы и рекомендации. Finance.rambler.ru. [Электронный ресурс]. URL: https://finance.rambler.ru/other/43392591/?utm_content=finance_media&utm_medium=read_more&utm_source=copylin (дата обращения: 09.05.2022).

26. Сектор устойчивого развития. Московская биржа. [Электронный ресурс]. URL: https://www.moex.com/s3019 (дата обращения: 09.05.2022).

27. Шершнева Е.Г., Кондюкова Е.С., Джафарли Л.Я.К., Нобрега М.А.Р. «Зеленый» банкинг как формат социальной ответственности в эколого-ориентированной экономике // Вестник УрФУ. Серия: Экономика и управление. – 2018. – № 4. – c. 670-689. – doi: 10.15826/vestnik.2018.17.4.030.

28. Гончаров А.И., Матыцин Д.Е., Кокорева Т.В. Перспективы развития в России «зеленого банкинга» // Право и управление. XXI век. – 2021. – № 3(60). – c. 17-26. – doi: 10.24833/2073-8420-2021-3-60-17-26.

29. Мидлер Е.А. Методология оценки инструментов зеленого банкинга на развивающихся рынках // Ученые записки Международного банковского института. – 2021. – № 3(37). – c. 58-68.

30. «Зеленые» финансовые продукты в России: проблемы и рекомендации. Finance.rambler.ru. [Электронный ресурс]. URL: https://finance.rambler.ru/other/43392591/?utm_content=finance_media&utm_medium=read_more&utm_source=copylin (дата обращения: 09.05.2022).

Страница обновлена: 09.01.2026 в 21:08:20

Download PDF | Downloads: 83 | Citations: 7

ESG-banking as an innovative benchmark for sustainable development of the territory and business

Volkova I.A., Leushkina V.V., Pogrebtsova E.A.Journal paper

Russian Journal of Innovation Economics

Volume 12, Number 2 (April-June 2022)

Abstract:

Currently, special attention is being paid to the country's sustainable development strategy, which takes into account, among other things, the green financing system, through the adoption of new bills, preferential lending programs, the simplification of the insurance system and tax cuts. Research shows the relevance of ESG banking. Banks consider the ESG concept as an effective tool for increasing customer and employee loyalty, attracting investors and business partners, minimizing risks and adapting business strategies to emerging opportunities.

The article discusses legal documents on the implementation of ESG-banking as an innovative benchmark for the sustainable development of the territory and agribusiness. The components of the ESG model of the banking system of the agricultural industry are presented. Special attention is paid to the bank ranking on the implementation of the ESG model.

The authors paid special attention to the prospects for the development of ESG banking in relation to Russian conditions. Therefore, the article can be useful to researchers, managers of Russian banks and representatives of the agricultural industry aimed at sustainable business development.

Keywords: ESG-banking, agricultural industry, green standards and insurance, green project criteria, green bonds

JEL-classification: G21, G24, Q01

References:

Bespalov R.A., Antonenko S.V (2019). Sozdanie «zelenogo» banka v usloviyakh «tsifrovizatsii» ekonomiki [The creation of a "green" bankin terms of «digitalization» of the economy]. The Bryansk State University Herald. (2(40)). 143-151. (in Russian).

Goncharov A.I., Matytsin D.E., Kokoreva T.V. (2021). Perspektivy razvitiya v Rossii «zelenogo bankinga» [Prospects for the development of «green banking» in Russia]. Law and management. XXI Century. 17 (3(60)). 17-26. (in Russian). doi: 10.24833/2073-8420-2021-3-60-17-26.

Gruzdeva K.N., Zaborovskaya A.E. (2022). ESG-kontseptsiya kak orientir ustoychivogo razvitiya rossiyskogo bankovskogo sektora [ESG-concept as a benchmark for the sustainable development of the Russian banking sector] XVI International Conference "Russian regions in the focus of change". 405-409. (in Russian).

Kachura I.S. (2022). Narastayushchaya tendentsiya primeneniya i vazhnost realizatsii kontseptsii ekologicheskogo, sotsialnogo i korporativnogo upravleniya (ESG) [The growing trend and the importance of implementing the ESG concept]. Molodoy issledovatel Dona. (1). 81-84. (in Russian).

Midler E.A. (2021). Metodologiya otsenki instrumentov zelenogo bankinga na razvivayushchikhsya rynkakh [Methodology for evaluating green banking instruments in emerging markets]. Uchenye zapiski Mezhdunarodnogo bankovskogo instituta. (3(37)). 58-68. (in Russian).

Safonov A.V., Mikhaylov K.D. (2021). Razvitie kontseptsii ESG v bankovskoy sisteme Rossiyskoy Federatsii [Development of the ESG concept in the banking system of the Russian Federation]. NovaInfo.Ru. (129). 34-37. (in Russian).

Shershneva E.G., Kondyukova E.S., Dzhafarli L.Ya.K., Nobrega M.A.R. (2018). «Zelenyy» banking kak format sotsialnoy otvetstvennosti v ekologo-orientirovannoy ekonomike [«green» banking as a format of social responsibility in environmental economics]. Vestnik UrFU. Seriya: Ekonomika i upravlenie. 17 (4). 670-689. (in Russian). doi: 10.15826/vestnik.2018.17.4.030.

Vysokov V.V. (2020). Esg-banking: made in russia [Esg banking: made in Russia] Rostov-on-Don: Izd-vo RGEU (RINKh). (in Russian).

Vysokov V.V. (2021). Gibkaya tsifrovizatsiya ESG-bankinga [Flexible digitalization of ESG banking] Rostov-on-Don: Izd-vo RGEU (RINKh). (in Russian).