Корреляция финансовой грамотности и состояния финансов домашних хозяйств

Томина Н.М.1, Цибульская Г.З.2

1 Институт подготовки государственных и муниципальных служащих ФГКОУ «Академия права и управления Федеральной службы исполнения наказаний Российской Федерации», Россия, Рязань

2 «Академия права и управления Федеральной службы исполнения наказаний Российской Федерации», ,

Скачать PDF | Загрузок: 56 | Цитирований: 5

Статья в журнале

Креативная экономика (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 16, Номер 2 (Февраль 2022)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=48201606

Цитирований: 5 по состоянию на 07.12.2023

Аннотация:

В статье исследуется проблема воздействия финансовой грамотности на состояние финансов домашних хозяйств, получивших в современной экономике статус автономного рыночного субъекта, самостоятельно решающего вопросы своего финансового обеспечения. В контексте темы авторы рассматривают уровень финансовой грамотности населения России, формирование доходов и их использование в ходе реализации Стратегии по повышению финансовой грамотности. Отдельный интерес представляет описание зависимости финансовой грамотности от различных факторов, используемых в методике оценки финансовой грамотности, на которую следует опираться при финансовом обучении целевых аудиторий. В этой связи статья будет небезынтересна тем, кто осуществляет внешнее и внутреннее управление состоянием финансов домашних хозяйств и работает над повышением финансовой грамотности населения

Ключевые слова: домашние хозяйства, доходы и расходы домохозяйств, финансовая грамотность, финансовая состоятельность

JEL-классификация: D13, D14, D15

Введение

Российская экономика с переходом на рыночные условия хозяйствования предоставила домашним хозяйствам статус субъекта рынка и тем самым переложила ответственность за добывание средств к существованию на сами домохозяйства. Финансовые отношения с другими субъектами рынка – государством и фирмами – стали строиться в сфере погашения обязательных платежей, возмещения затрат рабочей силы, трансфертных выплат, оплаты приобретаемых ценностей и в иных областях экономического взаимодействия с хозяйствующими субъектами [1] (Tomina, 2019). В этой связи компетентность домашних хозяйств в обозначенной сфере приобрела судьбоносность. Она влияет на их финансовую состоятельность, личное благосостояние членов, сокращение бедности в стране, наполнение бюджетов всех уровней и т.д. Знания и накопление домохозяйствами опыта в финансовой сфере приводят к осуществлению рациональных финансовых действий, к снижению/страхованию рисков потери денежных средств, а также инвестициям в прибыльные проекты, избеганию вложений в финансовые пирамиды. При этом важно подчеркнуть, что в современной экономике все чаще встречаются ранее незнакомые термины – криптовалюта, краудфандинг, форекс и др., которые актуализируют повышение уровня грамотности в финансовой сфере.

Уровень финансовой грамотности и финансы домашних хозяйств

Знания в финансовой сфере в современных условиях рыночного хозяйствования в экономической литературе получили название «финансовая грамотность». В ее основу закладывается приведение субъекта к пониманию нынешней экономической финансовой системы, построение его грамотного поведения в разных экономических ситуациях, повышение финансовой состоятельности членов домашних хозяйств, от интегрирования которой зависит благополучие страны в целом.

Термин «финансовая грамотность» в литературе получил разную трактовку. Приведем для сравнения некоторые определения.

Таблица 1

Подходы к понятию «финансовая грамотность»

|

Автор

|

Трактовка понятия

|

Источник

|

|

В.Г. Онушкин

Е.И. Огарев |

Грамотность –

это результат обучения, выраженный в способности человека действовать в

соответствии с объективной логикой предметного

мира |

Онушкин

В.Г., Огарев Е.И. Проблема грамотности в контексте социальных перемен //

Человек и образование. – 2006. – № 8, 9 [2, с. 47] (Onushkin, Ogarev, 2006,

р. 47)

|

|

С. Хьюстон

. |

Финансовая

грамотность – компонент человеческого капитала, который может быть

использован в финансовой деятельности для увеличения ожидаемой пожизненной

полезности

от потребления (то есть поведения, повышающего финансовое благополучие |

Хьюстон

С. Дж. Измерение финансовой грамотности // Журнал по делам потребителей

– 2010. – № 44 [3, с. 301] (Huston, 2010, р. 301) |

|

Л.Ю. Рыжановская

|

Финансовую грамотность как элемент

человеческого капитала – неотделимую от человека способность сознательно участвовать в общественном воспроизводстве в качестве инвестора, которая при разумном и ответственном подходе к выбору финансовых инструментов должна генерировать доход или по крайней мере обеспечивать финансовую стабильность носителю знаний |

Рыжановская Л.

Ю. Финансовая грамотность как элемент человеческого капитала и фактор

социально-экономического развития // Финансовый журнал. – 2010. – № 4(6)

[4, с. 153–154]. (Ryzhanovskaya, 2010, р. 153–154)

|

|

А. В. Дорждеев

Н. В. Горшкова |

Понятие

финансовой грамотности включает не столько знания и умения пользоваться

сложными финансовыми инструментами, сколько понимание основных принципов

управления личными финансами: понимание финансовой ответственности за

принятые решения и умение оценивать связанные с ними риски, осознание влияния

финансовых решений на более широкий спектр жизненных проблем

|

Дорждеев А. В.,

Горшкова Н. В. Лженаука и финансовая грамотность населения // Вестник

Волгоградского государственного университета. Серия 7: Философия. Социология

и социальные технологии. 2015. – № 3(29) [5, с. 178] (Dorzhdeev, Gorshkova, 2015, р. 178)

|

|

Проект организации экономического сотрудничества и развития (ОЭСР)

|

Финансовая

грамотность – результат финансового образования понимают «совокупность двух

элементов:

1) владение индивидами информацией о существующих финансовых продуктах и их производителях (продавцах), а также существующих каналах получения информации и консультационных услуг; 2) способность потребителя финансовых услуг использовать имеющуюся информацию в процессе принятия решения: при осуществлении специальных расчетов, оценке риска, сопоставлении сравнительных преимуществ и недостатков той или иной финансовой услуги» |

Проект ОСЭР (thе

Оrgаnisаtiоn fоr Есоnоmiс Соореrаtiоn аnd Dеvеlорmеnt)по

вопросам финансового образования

(httр://www.оесd.оrg/dаtаоесd/61/47/ 46238943.рdf) [6] |

Логично предположить, что родовым понятием для термина «финансовая грамотность» является понятие «грамотность». Как правило, им обозначают элементарные навыки и умения чтения, письма и счета. Универсальное определение общей грамотности дали В.Г. Онушкин и Е.И. Огарев: «Грамотность – это результат обучения, выраженный в способности человека действовать в соответствии с объективной логикой предметного мира» [2, с. 47] (Onushkin, Ogarev, 2006, р. 47). Другие вышеприведенные определения выявляют качественные составляющие дефиниции с философской или экономической стороны, что, безусловно, важно для раскрытия термина. Со своей стороны, основываясь на них, предложим уточняющую трактовку в отношении членов домашних хозяйств: финансовая грамотность домашних хозяйств – это результат финансового обучения его членов, выраженный в способности каждого из них к рациональным действиям в финансово-экономической сфере для обеспечения собственного финансового благополучия и финансовой состоятельности домашнего хозяйства в целом. Подчеркнем, что финансовая грамотность – это теоретические знания и умения, подтвержденные практическими навыками, ныне формулируемыми как компетентность, в нашем случае – в сфере управления финансами домашних хозяйств [7–9] (Zelentsova, Bliskavka, Demidov, 2012; Tomina, 2020, Tomina, 2021).

Исходя из изложенного, финансовую грамотность будем рассматривать в виде комплексного показателя, который включает понимание различных финансовых аспектов, умение пользоваться финансовыми инструментами, формировать защиту от угроз и рисков рыночных отношений. При этом финансовая информация, полученная из различных источников, грамотно интерпретирована и способствует верному принятию важных решений, повышению уровня осведомленности в финансовых вопросах.

Исследователи финансовой грамотности представляют ее основные компоненты в виде устойчивой «пирамиды финансовой стабильности» [10], которая подразумевает траекторию постепенного перехода от фундамента пирамиды к вершине, от управления персональными средствами до рисковых финансовых вложений, приносящих высокие пассивные доходы (рис. 1.1). Не двигаясь «от простого к сложному», перескакивая отдельные ступени или импульсивно принимая те или иные финансовые решения, легко скатиться на путь банкротства (рис. 1.2).

|

|

|

|

Рисунок

1.1.

Пирамида финансовой стабильности

Источник: составлено авторами. |

Рисунок

1.2.

Пирамида финансового банкротства

Источник: составлено авторами. |

Рассматривая пирамиду стабильности (рис. 1.1 и 1.2), видим, что ее устойчивость определяется эффективным управлением доходами и расходами. Отсюда подчеркнем, что финансовая грамотность – это способность индивидов и их объединений жить в соответствии с доходами, следить за движением финансов, планировать свои будущие денежные поступления (в т. ч. пенсионные) и расходы, разбираться в вопросах финансовой сферы, грамотно избирать финансовые продукты. Финансово грамотные лица ведут регулярный ежемесячный учет расходов и доходов, используют страхование от угроз и рисков, своевременно оплачивают налоги и другие обязательные платежи.

В нынешних условиях вопросы финансовой грамотности имеют большую значимость и нуждаются в оценке. Наиболее распространенными методами исследования финансовой грамотности являются: социологические опросы; тестирование; оценка инфраструктуры; расчет индекса финансовой грамотности. Первые три метода основываются на расчете множественных показателей. Так, неоднократно проводились: опросы для Министерства финансов РФ; тестирование на портале «Ваши финансы», «оценка инфраструктуры» по инфраструктурным показателям, в том числе региональным (например, в Рязанской области в соответствии с Распоряжением Правительства Рязанской области от 21 декабря 2020 года № 608) – «Целевые показатели комплексной программы Рязанской области по повышению финансовой грамотности» [11]. Для исследования общей динамики грамотности применяется единый показатель – индекс финансовой грамотности, устанавливаемый на межстрановом и региональном уровне. Его расчеты проводятся Аналитическим центром Национального агентства финансовых исследований (НАФИ) по трем частным индексам: «Знания», «Установки», «Навыки», которые затем как частные индикаторы сводятся в единый показатель [12] для оценки уровня финансовых знаний, исследования финансового поведения, а также финансовых установок.

По данным НАФИ, общий индекс финансовой грамотности населения России составил в 2017 г. 12,2 балла из 21 возможного, Россия заняла девятое место среди стран, входящих в G20, ее опережают Канада, Китай, Корея, Германия, Индонезия, Великобритания, Турция. Наиболее высоким считается уровень финансовой грамотности у населения Франции [12].

Согласно методике НАФИ, уровень финансовой грамотности зависит от уровня доходов, уровня образования, возраста, пола, семейного положения, использования финансовых продуктов, вида используемых продуктов, уровня благосостояния. Так, по ее данным, уровень финансовой грамотности выше: у лиц, имеющих высшее образование, и в возрасте от 30 до 45; у женщин начиная с 40 лет и у семейных пар; у лиц, активно пользующихся финансовыми продуктами (картами, вкладами, страховками) и осуществляющих инвестиции, открывающих вклады; а также у лиц, имеющих неплохое материальное благосостояние [12].

В 2020 г. индекс вырос до 12,4 балла, чему способствовало начало реализации Стратегии повышения финансовой грамотности населения в Российской Федерации на 2017–2023 гг. [13], однако индекс несколько ниже, чем в Словении, Австрии, Эстонии, Португалии, Польше, Чехии (рис. 2) [14].

|

2016г.

|

2017г.

|

2020г.

|

Страна

| |

|

14,4

|

14,1

|

14,8

|

Китай

| |

|

14,7

|

Словения

| |||

|

14,2

|

14,4

|

Австрия

| ||

|

13,8

|

13,9

|

Германия

| ||

|

13,3

|

Эстония

| |||

|

13,4

|

14,3

|

Индонезия

| ||

|

14

|

13,1

|

Португалия

| ||

|

11,6

|

13,1

|

Польша

| ||

|

14,4

|

13,9

|

13

|

Корея

| |

|

12,6

|

13

|

Чехия

| ||

|

13,7

|

12,7

|

СРЕДНЕЕ

|

| |

|

12,6

|

Молдавия

| |||

|

12,3

|

12,5

|

Малайзия

| ||

|

12,2

|

12,2

|

12,4

|

Россия

|

|

|

12

|

12,3

|

Хорватия

| ||

|

11,1

|

Италия

|

Рисунок 2. Общий индекс финансовой грамотности в 2016–2020 гг.

Источник: составлено авторами.

Исследование уровня финансовой грамотности у населения России – сравнительно новое направление для Российской Федерации, однако оно необходимо для определения перспектив его повышения. Реализация первого этапа Стратегии повышения финансовой грамотности населения в Российской Федерации на 2017–2023 гг. показала начало роста уровня финансовой грамотности в России на 0,2 балла (рис. 2) [14].

Рассмотрим, насколько финансовая грамотность населения способствует эффективному управлению финансовыми ресурсами.

На макроэкономическом уровне доходы и расходы домохозяйств отражаются в «Балансе денежных доходов и расходов населения», которые установлены Методологическими положениями по расчету показателей денежных доходов и расходов населения, утвержденными приказом Росстата от 20 ноября 2018 г. № 680 [15]. Исследование денежных доходов и расходов населения в 2016–2018 гг., проведенное А.А. Ахмадовой [16] (Akhmadova, 2020), показало, что финансовая грамотность населения влияет на структуру финансовых ресурсов домохозяйств. Рассмотрим, как изменилась ситуация в последующие годы (табл. 2, 3).

Таблица 2

Формирование денежных доходов населения Российской Федерации

в период 2016–2020 гг.

|

Показатели

|

2016

|

2017

|

2018

|

2019

|

2020

|

|

Всего доходов,

трлн руб.

|

54325,0

|

55938,0

|

58162,0

|

62760

|

62270

|

|

Оплата труда

наемных работников, %

|

54

|

55,1

|

57,0

|

58,0

|

57,1

|

|

Доходы от

предпринимательской деятельности, %

|

6,4

|

6,3

|

6,1

|

6,0

|

5,4

|

|

Социальные

выплаты, трлн руб., %

|

18,8

|

19,3

|

19,1

|

19,0

|

23,1

|

|

Доходы от

собственности, трлн руб.,%

|

5,1

|

4,6

|

4,6

|

4,4

|

4,3

|

|

Прочие

поступления, %

|

15,7

|

14,7

|

12,8

|

12,6

|

10,1

|

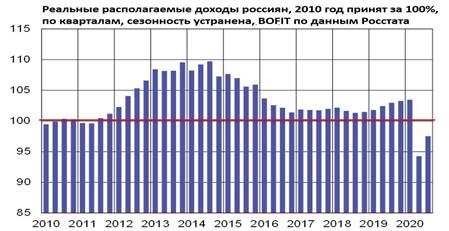

Как видно из таблицы 2, в среднем доходы населения увеличиваются в период с 2016 г. по 2019 г., причем самым успешным из них был 2019 г., денежные доходы домохозяйств в 2019 г. оценены в 62 трлн 760 млрд руб., что на 7,9% выше, чем в 2018 г. Этот рост покрыл инфляционные издержки и свидетельствовал о наметившемся росте доходов населения. С 2020 г. ситуация стала меняться: доходы населения снизились на 490 млрд руб. по сравнению с прошлым годом, при этом существенно увеличились социальные выплаты [17, с. 478] (Borodina, Gugnina, 2020, р. 478). Как известно, 2020 год характеризуются нестабильной экономической ситуацией вследствие политических вызовов и экономических санкций, а также последствий, вызванных пандемией, инфляцией. В этот период реальные располагаемые доходы россиян по сравнению с прошлым периодом существенно уменьшились (рис. 3) [18], и связать их с уровнем финансовой грамотности затруднительно.

Рисунок 3. Реальные располагаемые доходы россиян в период 2010–2020 гг.

Источник: [18].

Сведения по основным направлениям расходования средств домохозяйствами в период 2016 –2020 гг. представлены в табл. 3.

Таблица 3

Основные направления расходования средств домохозяйств

в период 2016–2020 гг.

|

Показатели

|

2016

|

2017

|

2018

|

2019

|

2020

|

|

Всего расходов, млрд руб.

|

54325,0

|

55938,0

|

58162,0

|

59664

|

57330

|

|

Потребительские расходы, %

|

77,4

|

79,0

|

81,1

|

80,8

|

76,1

|

|

Обязательные платежи и взносы, %

|

13,8

|

14,2

|

15,1

|

15,3

|

15,5

|

|

Сбережения,

%

|

8,8

|

6,8

|

4,3

|

3,9

|

8,4

|

Представленные в таблице 3 сведения показывают, что основная часть полученных доходов направляется домохозяйствами на потребительские цели – приобретение продуктов питания, оплату товаров, услуг. На втором месте по расходам – налоги и другие обязательные взносы и платежи. На сбережения, покупку валюты и недвижимости тратятся небольшие суммы – всего 4–8%, при этом снижением отметились 2018 г. и 2019 г., в течение которых осуществлены наиболее высокие потребительские расходы [16, 17] (Akhmadova, 2020; Borodina, Gugnina, 2020).

В условиях 2020 г., когда стала проявляться финансовая нестабильность в стране с ослаблением российского рубля, понижением ключевой ставки, снижением банковских и кредитных ставок и других проблем, граждане России снизили потребление, сделав определенные сбережения. Наряду с накоплениями «на черный день» россияне проявили повышенный интерес к инструментариям финансового рынка, переливу капитала от одних инвестиционных инструментов к другим, что свидетельствует о некотором повышении осведомленности в финансовой сфере.

Так, по данным Банка России, количество клиентов на брокерском обслуживании в 2020 г. выросло в 2,3 раза, достигнув 9,9 млн. Основная прибавка произошла в массовом розничном сегменте, увеличившись до 85%. Стоимость ценных бумаг в депозитариях и на счетах физических лиц возросла на 45% и достигла 5,3 трлн руб. Количество Индивидуальных инвестиционных счетов (ИИС) выросло до 3,5 млн, общее количество клиентов на брокерском обслуживании ИИС составило более 30%, объемы активов счетов возросли в два раза, до 376 млрд руб. [19].

Россияне стали внимательнее следить за процентными ставками. Из-за их снижения упал приток средств в облигации российских кредитных организаций: доля государственных облигаций снизилась до минимума (8%), а доля акций и депозитарных расписок выросла (с 24 до 29%). Около 20% сбережений граждан вложены в ценные бумаги [19], которые стали для населения более привлекательнее, чем, например, банковские вклады, иностранная валюта или недвижимость.

Падение ключевой ставки сделало невыгодным хранение сбережений на банковских вкладах, однако снижения суммы средств на депозитах не произошло, что объясняется недостаточной финансовой грамотностью одних групп населения и диверсификацией вложений других. Банковские вклады остаются по-прежнему одним из самых востребованных инвестиционных инструментов, хотя ныне из-за нестабильности экономики вкладчики стали отдавать предпочтение вложениям в несколько инвестиционных инструментов, изыскивая более привлекательные условия, в том числе через быстрое открытие счетов, используя мобильное приложение. В 2020 г. снижение процентной ставки по ипотеке (льготная – 6,5% для новостроек и 7,3% – для вторичного жилья), объявленное постановлением Правительства РФ от 23.04.2020 № 566, вызвало рост вкладов в недвижимость [19], что говорит о пробудившемся интересе россиян к долгосрочным вложениям.

Еще один финансовый инструмент привлек внимание «продвинутых» россиян: теперь один из тысячи человек владеет криптовалютой, 46% из которых считают ее «игрой», а для 45% она служит дополнительным источником дохода [21]. При этом, по свидетельству опроса Binance, четверть участников нового рынка пользуется криптовалютой для оплаты товаров и услуг. Цифровыми активами владеют в большинстве своем лица со средним или низким уровнем дохода: так, 29,6% владельцев новой валюты считают свой уровень дохода низким, а 50% – средним. Среди опрошенных Binance 27,4% приобретают криптовалюту на собственные сбережения; 3% взяли в банке кредит; еще 3% для покупки «крипты» получили деньги в долг от товарищей или продали свое имущество [21].

В настоящее время Министерство экономического развития вносит поправки в методы расчета объема платных услуг населению, доходов и расходов с учетом дополнительных источников трат и сбережений в период с 2018 по 2020 г. – это доходы самозанятых, новые виды сервисов (каршеринг, курьерская доставка, фитнес-центры). С 2022 г. начинается подсчет данных об электронных услугах в сфере IT (онлайн-кинотеатры, платные подписки на игровые сервисы, облачные хранилища), данных контрольно-кассовой техники, доходов самозанятых и результатов переписи малого бизнеса, а для оценки сбережений – сводок Центрального банка о движении средств на брокерских счетах населения. Планируется, что трансформированные данные за 2018–2020 гг. будут выпущены в марте 2022 г. Нововведения позволят вернее оценивать баланс доходов и расходов, рассматривать поведение граждан, повышающих свою грамотность в финансовой сфере в различных экономических условиях и прогнозировать возможные последствия тех или иных финансовых решений.

Факторы роста финансовой грамотности и качественного улучшения состояния финансов домашних хозяйств

В целях качественного совершенствования финансового благосостояния домашних хозяйств, изменения их сберегательного и инвестиционного поведения, ликвидации бедности в стране и других экономических мер необходимо определить основные факторы повышения уровня финансовой грамотности населения для систематического воздействия на них с помощью разнообразных экономических, социологических и иных методов. К слову сказать, первый опыт реализации финансового образования, основанный на международных подходах и находящий применение в российской практике, обобщен в 2012 г. А.В. Зеленцовой, Е.А. Блискавка и Д.Н. Демидовым [7] (Zelentsova, Bliskavka, Demidov, 2012) и другими исследователями. Прошедшее десятилетие показало, что финансовое поведение россиян, хотя и медленно, но меняется под влиянием доступности знаний, цифровизации финансовых услуг. Целевой показатель, включающий финансовые знания, поведение и установки, вырос с 2017 года на пять пунктов и составил 54 балла в 2020 году из 100 возможных по российской методике с учетом методики ОСЭР [14]. Однако исследователи отмечают, что знания приобретаются неупорядоченно, финансовые установки меняются медленно, хотя в молодежной среде уже наблюдаются устремления на сбережения для пользования финансовыми продуктами.

Рассмотрение уровня финансовой грамотности в России показывает, что от него во многом зависит формирование доходов россиянами и их применение по направлениям жизнеобеспечения, сбережения и пользования услугами в финансовой области. Отсюда для качественного улучшения состояния финансов домашних хозяйств и их структуры требуется определиться с факторами повышения их финансовой грамотности.

Факторы роста финансовой грамотности домашних хозяйств, полагаем, можно сформировать в две группы: внутренние факторы и внешние.

Внутренние факторы определяются непосредственно условиями проживания домохозяйств, их финансовым благосостоянием, ментальностью членов домашних хозяйств, знаниями основ рисковой экономики с ее угрозами и рисками [22] (Tomina, 2021) и иными факторами. И если в больших городах и центрах заинтересованность и доступность финансового образования по различным обучающим программам, особенно в молодежной среде, всегда высока, то в глубинке она требует наличия различных стимулов для возбуждения мотивации. Кроме того, уровень благосостояния большинства периферийных домохозяйств в условиях активного рекламирования потребительства, ограниченных бюджетов на уровне «свести концы с концами» не позволяет и даже не заинтересовывает в формировании подушки безопасности и инвестиционных вложений. Этим домашним хозяйствам трудно освоить финансовую цифровизацию, которая также требует обучения и приобретения навыков. Обращения к ним в виде «Финансовая грамотность оказывает сильное влияние на жизнь конкретного человека, так как формирует способность: обеспечить себя и свою семью; инвестировать в свое будущее и будущее детей; развить и реализовать свой творческий потенциал и проявить себя достойным гражданином общества» [7] (Zelentsova, Bliskavka, Demidov, 2012) остаются для них лозунгами. Поэтому для этих домохозяйств посылы и мотивация к самообразованию в сфере финансов должны стать первостепенным путем широкого издания доступных к пониманию источников информации, в том числе цифровыми методами. Обучение финансовой грамоте должно включать, прежде всего: вопросы налогообложения; базовые знания по бухгалтерскому учету; составление личного плана доходов и расходов; понимание сути «денег», активов и того, как ими успешно пользоваться.

Важнейшая роль в повышении заинтересованности в финансовом образовании, по нашему мнению, отводится внешним факторам, которые сводятся к функциям, выполняемым государством, инфраструктурным комплексом, бизнесом. В нашем исследовании главный акцент мы делаем на внешнем факторе: решение государством вопросов по обеспечению россиян рабочими местами с достойной оплатой труда, на подъеме минимальных размеров заработной платы, которая должна обеспечивать не только азбучную жизнедеятельность, а заинтересовывать в сбережениях и в инвестициях в себя.

Инфраструктурный комплекс, включающий центры образования, крупные банки, образовательные учреждения, средства массовой информации, издательства и т.д., предоставляет широкой аудитории, в том числе по целевым группам, обучение по финансовому управлению своими денежными фондами, по финансовому поведению, дает установки, как распознать мошенническую деятельность в финансовой сфере, и т.д. Но на наш взгляд, обучение не приносит ожидаемых финансовых результатов вследствие несогласованности программ обучения, последовательности в учебе и привитии практических навыков из-за отсутствия начального капитала, больших потребительских запросов и их стимулировании с помощью маркетинговых ухищрений, незаинтересованностью отдельных категорий населения, в частности лиц старшего возраста, малоимущих и др.

Отдельные представители бизнеса организуют обучение финансовой грамоте на рабочих местах, но оно не носит массового характера, не распространено на периферии, очевидно, из-за несоответствия финансовых установок и уровня требуемых зарплат.

Таким образом, полагаем, что только комплексное использование всех названных факторов может привести к заинтересованности в повышении финансовой грамотности, изменении финансового поведения и целевых установок. Поскольку знания и уровень необходимых навыков определяются жизненными обстоятельствами, уровнем доходов, особенностями финансового поведения, требуется согласование программ повышения финансовой грамотности по целевым аудиториям, особенно молодежной.

Заключение

В современных условиях домохозяйства стали активными участниками рынка труда, рынка товаров и услуг, получили самостоятельность в распоряжении финансовыми ресурсами. И как следствие, они встали перед необходимостью независимо определять финансовое поведение, формировать и осуществлять «финансовую политику». При этом большинство граждан не имеют культуры и навыков в управлении персональными финансами в рисковой экономике, для чего требуется обучение и последующее повышение финансовой грамоте. Определенный задел уже имеется, уровень финансовой грамотности в России преодолел серединный рубеж, у молодежи появляется заинтересованность в управлении своими доходами и их инвестировании в доходные проекты. Однако на текущий момент важная роль отводится государству в области обеспечения достойной оплаты труда, создания условий для безопасного пользования своими средствами в финансовой сфере.

Источники:

2. Онушкин В. Г. Проблема грамотности в контексте социальных перемен // Человек и образование. – 2006. – № 8,9. – c. 44-49.

3. Хьюстон С. Дж. Измерение финансовой грамотности // Журнал по делам потребителей. – 2010. – № 44. – c. 296-316.

4. Рыжановская Л. Ю. Финансовая грамотность как элемент человеческого капитала и фактор социально-экономического развития // Финансовый журнал. – 2010. – № 4 (6). – c. 151-158.

5. Дорждеев А. В. Лженаука и финансовая грамотность населения // Вестник Волгоградского государственного университета. Серия 7: Философия. Социология и социальные технологии. – 2015. – № 3 (29). – c. 176-182.

6. Проект ОЭСР по вопросам финансового образования. [Электронный ресурс]. URL: http://www. оесd.оrg/dаtаоесd/61/47/46238943.рdf (дата обращения: 27.01.2022).

7. Зеленцова А. В., Блискавка Е.А., Демидов Д.Н. Повышение финансовой грамотности населения: международный опыт и российская практика. - М.:, 2012. – 112 c.

8. Томина Н. М. К вопросу об оценке эффективности финансов домашних хозяйств // Актуальные теоретические и прикладные вопросы управления социально-экономическими системами: Материалы II Международной научно-практической конференции. Том 2. Москва, 10-11 декабря 2020.– М.: Институт развития дополнительного профессионального образования. Москва, 2020. – c. 183-186.

9. Томина Н. М. Финансы домашних хозяйств: управленческий аспект // Управленческий учет. – 2021. – № 10. – c. 574-580.

10. Пирамида финансовой стабильности – путь к богатству. [Электронный ресурс]. URL: http://www.myrichway.ru/psycho/pyramide/ (дата обращения: 26.01.2022).

11. Об утверждении региональной программы «Повышение финансовой грамотности населения Рязанской области на 2021 - 2023 годы». Утверждена распоряжением Правительства Рязанской области от 21 декабря 2020 года № 608-р. [Электронный ресурс]. URL: https://docs.cntd.ru/document/571048468 (дата обращения: 20.01.2022).

12. Национальное агентство финансовых исследований. [Электронный ресурс]. URL: https://nafi.ru/ (дата обращения: 25.01.2022).

13. Стратегия повышения финансовой грамотности в Российской Федерации на 2017–2023 годы. Распоряжение Правительства Российской Федерации от 25 сентября 2017 года №2039-р. [Электронный ресурс]. URL: http://static.government.ru/media/files/uQZdLRrkPLAdEVdaBsQrk505szCcL4PA.pdf (дата обращения: 26.12.2022).

14. Измерение уровня финансовой грамотности. [Электронный ресурс]. URL: https://fincult.info/upload/iblock/4ef/izmerenie_urovnia_fin_gr.pdf (дата обращения: 26.01.2022).

15. Методологические положения по расчету показателей денежных доходов и расходов населения, утвержденные приказом Росстата от 20 ноября 2018 г. № 680. [Электронный ресурс]. URL: https://rosstat.gov.ru/storage/mediabank/prez-190319.pdf (дата обращения: 26.01.2022).

16. Ахмадова А. А. Влияние финансовой грамотности населения на структуру финансовых ресурсов домохозяйств. / Магистерская диссертация. - Екатеринбург, 2020. – 87 c.

17. Бородина Т. В., Гугнина Е.В. Анализ структуры и динамика доходов населения России // Экономические науки. – 2020. – № 12. – c. 478-485.

18. Https://www.tadviser.ru/index.php/ (дата доступа 28.01.2022) URL: https://www.tadviser.ru/index.php/ (дата обращения: 28.01.2022).

19. Https://burstat.gks.ru/storage/mediabank/expenses_2020.pdfв

20. Российская Федерация. Правительство. Об утверждении Правил возмещения кредитным и иным организациям недополученных доходов по жилищным (ипотечным) кредитам (займам), выданным гражданам Российской Федерации в 2020 году. Постановление Правительства РФ от 23.04.2020 № 566. – Текст : непосредственный

21. Https://www.vedomosti.ru/finance/articles/2021/03/31/863884-rossiyane-kriptovalyutoi

22. Томина Н. М. Угрозы и риски финансовой безопасности домашних хозяйств // Экономическая безопасность. – 2021. – № 2. – c. 343 –362. – doi: 10.18334/ecsec.4.2.112143.

Страница обновлена: 16.12.2025 в 16:54:35

Download PDF | Downloads: 56 | Citations: 5

Correlation between financial literacy and household finances

Tomina N.M., Tsibulskaya G.Z.Journal paper

Creative Economy

Volume 16, Number 2 (February 2022)

Abstract:

The article examines the problem of the financial literacy influence on household finances. Households have received the status of an autonomous market entity in the modern economy, independently solving the issues of their financial security. The authors consider the level of financial literacy of the Russian population, the formation of income and its use before and during the implementation of the Strategy for improving financial literacy. The description of the financial literacy dependence on various factors used in the methodology of assessing financial literacy is of particular interest. The methodology should be used in financial education of target audiences. In this regard, the article will be of interest to those who carry out external and internal management of household finances and work to improve financial literacy of the population.

Keywords: household, household income and expenses, financial literacy, financial solvency

JEL-classification: D13, D14, D15

References:

Akhmadova A. A. (2020). Vliyanie finansovoy gramotnosti naseleniya na strukturu finansovyh resursov domokhozyaystv [The impact of financial literacy of the population on the structure of financial resources of households] (in Russian).

Borodina T. V., Gugnina E.V. (2020). Analiz struktury i dinamika dokhodov naseleniya Rossii [Analysis of the structure and dynamics of income of the Russian population]. Economic sciences. (12). 478-485. (in Russian).

Dorzhdeev A. V. (2015). Lzhenauka i finansovaya gramotnost naseleniya [The pseudo-science and financial literacy]. Vestnik Volgogradskogo gosudarstvennogo universiteta. Seriya 7: Filosofiya. Sotsiologiya i sotsialnye tekhnologii. (3 (29)). 176-182. (in Russian).

Khyuston S. Dzh. (2010). Izmerenie finansovoy gramotnosti [Measuring financial literacy]. Zhurnal po delam potrebiteley. (44). 296-316. (in Russian).

Onushkin V. G. (2006). Problema gramotnosti v kontekste sotsialnyh peremen [The problem of literacy in the context of social change]. Man and Education. (8,9). 44-49. (in Russian).

Ryzhanovskaya L. Yu. (2010). Finansovaya gramotnost kak element chelovecheskogo kapitala i faktor sotsialno-ekonomicheskogo razvitiya [Financial literacy seen as part of the human capital and a factor contributing to the social and economic development]. The Journal of Finance. (4 (6)). 151-158. (in Russian).

Tomina N. M. (2019). Finansy domashnikh khozyaystv kak vazhneyshiy finansovyy resurs strany [Household finances as the most important financial resource of the country] Economics in theory and in practice: current issues and modern aspects. 248. (in Russian).

Tomina N. M. (2020). K voprosu ob otsenke effektivnosti finansov domashnikh khozyaystv [On the issue of assessing the effectiveness of household finances] Current theoretical and applied issues of management of socio-economic systems. 183-186. (in Russian).

Tomina N. M. (2021). Finansy domashnikh khozyaystv: upravlencheskiy aspekt [Household finances: managerial aspect]. Management accounting. (10). 574-580. (in Russian).

Tomina N. M. (2021). Ugrozy i riski finansovoy bezopasnosti domashnikh khozyaystv [Threats and risks to the households financial security]. Ekonomicheskaya bezopasnost. (2). 343 –362. (in Russian). doi: 10.18334/ecsec.4.2.112143.

Zelentsova A. V., Bliskavka E.A., Demidov D.N. (2012). Povyshenie finansovoy gramotnosti naseleniya: mezhdunarodnyy opyt i rossiyskaya praktika [Improving financial literacy of the population: international experience and Russian practice] (in Russian).