Финансовая грамотность и финансовая культура в контексте финансовой безопасности России

Цакаев А.Х.1,2, Рассуханов У.А.-А.2

1 Российская академия народного хозяйства и государственной службы при Президенте Российской Федерации (РАНХиГС), ,

2 Министерство просвещения Российской Федерации, ,

Скачать PDF | Загрузок: 96

Статья в журнале

Экономическая безопасность (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 7, Номер 7 (Июль 2024)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=68592686

Аннотация:

В статье отражены результаты исследования по повышению финансовой грамотности и формированию финансовой культуры в контексте финансовой безопасности современной России. Показана эволюция отношения к повышению финансовой грамотности населения в России. Раскрыта суть и содержание финансовой культуры, ее структура и внутренние связи. Отражено влияние финансовой грамотности на финансовую культуру домашних хозяйств, организаций и публично-правовых образований – муниципальных и государственных. Приведены результаты эффективности реализации Стратегии повышения финансовой грамотности в Российской Федерации на 2017-2023 по итогам за 2022 год. Представлены данные о повышении финансовой грамотности педагогических кадров, в том числе в разрезе ядра высшего педагогического образования России. Отмечено, что Стратегия повышения финансовой грамотности и формирования финансовой культуры в Российской Федерации до 2030 года и ее Дорожная карта должны быть выверены, и прежде всего, в части количественно-качественной оценки уровня формируемой финансовой культуры граждан Российской Федерации. Сформулированы предложения по усилению участия Минпросвещения России в реализации Стратегии 2030 в рамках ее Дорожной карты.

Ключевые слова: финансовая грамотность, финансовое просвещение, финансовая культура, стратегия, дорожная карта, педагогическое образование, экономическая безопасность

JEL-классификация: I21, I23, I25, I26

Введение. Проблема финансовой грамотности населения в современной России сформировалась и развивалась на базе принятия и реализации Стратегии повышения финансовой грамотности в Российской Федерации 2017-2023 гг. (Стратегия 2017-2023 гг.) [6], и основана, прежде всего, на федеральных законах и Указе Президента Российской Федерации [2; 3; 4; 5]. Так, согласно Стратегии 2017-2023 гг., термин «финансовая грамотность» означает «результат процесса финансового образования, который определяется сочетанием осведомленности, знаний, умений и поведенческих моделей, необходимых для принятия успешных финансовых решений, и в конечном итоге достижением финансового благосостояния». Во многих странах современного мира осознание повышения финансовой грамотности населения привело к формированию национальных программ финансового образования. В Стратегии 2017-2023 гг. под понятием «финансовое образование» понимается «процесс, посредством которого потребители финансовых услуг (инвесторы) улучшают свое понимание финансовых продуктов, концепции и рисков», то есть «финансовое просвещение».

Согласно принятой в октябре 2023 года Стратегии повышения финансовой грамотности и формирования финансовой культуры в Российской Федерации до 2030 года (Стратегия 2030 г.) [7], которая также базируется на вышеперечисленных федеральных законах и Конституции Российской Федерации [1], под «финансовой культурой» понимается «ценности, установки и поведенческие практики граждан в финансовой сфере, зависящие от воспитания, уровня финансовой грамотности, опыта принятия финансовых решений, уровня развития финансового рынка и общественных институтов».

Особенность текущей ситуации – наличие комплексного взаимоувязанного характера наблюдаемых угроз национальной и финансовой безопасности [13]. При этом, финансовую безопасность следует рассматривать как процесс постоянных изменений, обновлений организационных структур и процедур, продуктов, а также преобразований надзора и регулирования, обеспечивающих стабильное развитие финансов [17].

Актуальность, цели и методы исследования. Повышение финансовой грамотности и формирование финансовой культуры обеспечивает устойчивое повышение качества и уровня жизни граждан современной России [7]. Согласно «Дорожной карты» по реализации Стратегии повышения финансовой грамотности и формирования финансовой культуры до 2030 года [20], финансовая грамотность и финансовая культура связаны с вопросами финансовой безопасности, в частности, финансовой кибербезопасностью и правами потребителей финансовых услуг [12; 16]. Обеспечение личной финансовой безопасности становится важным фактором экономического благосостояния людей, что и послужило причиной выбора цели настоящего исследования – выявление проблем и разработка мер по повышению финансовой грамотности и формированию финансовой культуры россиян в аспекте финансовой безопасности России.

Данное исследование осуществлено на основе использования системного подхода, методов наблюдений и сбора фактов, научных абстракций и анализа.

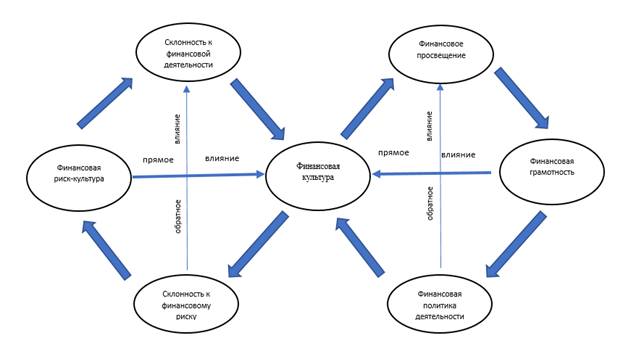

Основное содержание исследования. В научной и специальной литературе достаточно подробно изучены понятия «финансовая грамотность» [8; 11; 14] и «финансовая культура» [9; 15]. Между тем, сохраняется необходимость раскрытия сущности содержания «финансовой культуры» и ее позиционирования с точки зрения «финансовой грамотности», и многих других финансовых понятий. На рисунке 1 предложена схема, позволяющая системно раскрыть сущность и содержание финансовой культуры.

Рисунок 1. Схема раскрытия сути и содержания финансовой культуры

Источник: составлено авторами.

В рамках реализации Стратегии 2017-2023 гг. в части повышения финансовой грамотности необходимо выделить следующие результаты [7]:

– в 98% общеобразовательных и 96% профессиональных образовательных организациях России преподается финансовая грамотность (ФГ), с охватом соответственно 78% учащихся и 69% студентов, с включением ФГ в федеральные государственные образовательные стандарты (ФГОС);

– созданы 5 федеральных методических центров повышения ФГ на базе ВУЗов (РАНХиГС при Президенте РФ, МГУ им. М.В. Ломоносова, РЭУ им. Г.В. Плеханова, ВШЭ при Правительстве РФ, Финансовый университет при Правительстве РФ. В этих ВУЗах осуществляется образовательно-просветительская работа с учащимися, студентами, взрослыми гражданами и гражданами пожилого возраста;

– более 135 тыс. педагогических и иных работников образовательных организаций (включая специалистов в области ФГ) прошли обучение по программам повышения квалификации (ПК), с компонентом повышения ФГ;

– более 350 тыс. учащихся и студентов приняли участие в олимпиадах по ФГ;

– более 60 млн. граждан привлечены в информационно-коммуникационную компанию (ИКК) в области ФГ. Из них, только в 2022 году в различных мероприятиях по ФГ приняли участие более 30 млн. граждан, в том числе – свыше 12 млн. граждан посмотрели онлайн-уроки ФГ, более 3 млн. граждан приняли участие в онлайн-зачете по ФГ, более 4,3 млн. граждан стали аудиторией ипотечного марафона, порталы «Финансовая культура» и «Мои финансы» ежемесячно посещали 1,1 млн. уникальных пользователей;

– обеспечено медийное продвижение информационных материалов по ФГ с использованием цифровых ресурсов – официальных сайтов участников реализации Стратегии 2017-2023 гг. (ФГИС «Единый портал государственных и муниципальных услуг (функций)», средств массовой информации и социальных сетей, онлайн-приложений и голосовых помощников, мультфильмов и онлайн-игр по ФГ, форматов социальной рекламы);

– более 11 тыс. граждан страны (во всех субъектах РФ) вовлечены в волонтерское движение финансового просвещения (ФП), активно осуществляющих просветительскую деятельность с гражданами старшего возраста, жителями отдаленных населенных пунктов, гражданами, оказавшихся в трудной жизненной ситуации;

– в 85 регионах утверждены и реализуются собственные программы ПК по повышению ФГ, созданы координационные органы по вопросам ФГ;

– в 53 регионах созданы и функционируют региональные центры ФГ;

– в 77 регионах реализуются практики инициативного бюджетирования и (или) практики вовлечения граждан в управленческие процессы бюджетной сферы;

– в 14 регионах созданы ресурсные центры волонтеров финансового просвещения.

Межведомственной координационной комиссией по реализации Стратегии 2017-2023 гг. [19] определены следующие количественные показатели повышения ФГ педагогических работников:

– в 2022 году прошли обучение 27 419 педагогических работников в 5-ти федеральных методических центрах повышения ФГ по программам ПК;

– 41 070 общеобразовательных и профессиональных образовательных организаций, обеспечивших проведение мероприятий в сфере ФГ для обучающихся на 2021/2022 учебный год;

– 15 621 722 обучающихся в общеобразовательных и профессиональных образовательных организациях, принявших в 2021/2022 учебному году участие в мероприятиях в сфере ФГ;

– 85 субъектов РФ, утвердивших и реализующих на конец 2022 года региональные программы повышения ФГ.

В докладе о реализации Стратегии повышения финансовой грамотности в Российской Федерации на 2017-2023 гг. (по итогам 2022 года) [19], приведены показатели эффективности осуществления Стратегии 2017-2023 гг. (табл. 1).

Таблица 1. Показатели эффективности реализации Стратегии

2017-2023 гг. (по итогам 2022 года)

|

№ п/п

|

Показатели

|

2022 год

| |

|

план

|

Факт

| ||

|

1.

|

Процент граждан, понимающих соотношение

«риск-доходность»

|

-

|

51%

|

|

2.

|

Процент граждан, располагающих запасом средств для

непредвиденных жизненных ситуаций

|

-

|

47%

|

|

3.

|

Средний балл по базовой финансовой грамотности в

области финансовых вычислений

|

-

|

4,2

|

|

4.

|

Процент граждан, сравнивающих условия

предоставления финансовых услуг в различных компаниях при их выборе

|

-

|

27%

|

|

5.

|

Процент граждан, осведомленных о государственной

системе страхования вкладов в банках, включая информацию о максимальном

гарантированном размере страховой выплаты

|

-

|

10%

|

|

6.

|

Процент граждан, правильно называющих основные

признаки финансовой пирамиды

|

-

|

10%

|

|

7.

|

Процент граждан, осведомленных об организациях,

занимающихся защитой прав потребителей на финансовом рынке

|

-

|

51%

|

По состоянию на 7 декабря 2023 года в составе Совета по профессиональным квалификациям финансового рынка (СПКФР) из 29 организаций представлены пять ВУЗов – РАНХиГС при Президенте Российской Федерации, Финансовый университет при Правительстве РФ, Университет Банка России, Санкт-Петербургский государственный экономический университет и Северо-Восточный федеральный университет экономики и инфраструктуры [22].

Проблемы в финансовой грамотности и финансовой культуры населения России должны решаться системно и комплексно, а также на всех уровнях власти (государственной и муниципальной), бизнеса и общества. В этой связи, показательными представляются результаты деятельности Министерства просвещения Российской Федерации в повышении финансовой грамотности обучающихся, студентов и работников образовательных учреждений. Так, 25 ноября 2021 года Коллегией Министерства просвещения Российской Федерации были утверждены Методические рекомендации по подготовке кадров по программам педагогического бакалавриата [18]. Методические рекомендации базируются на единых подходах к их структуре и содержанию, являясь «Ядром высшего педагогического образования», функционирующее с 1 сентября 2022 года во всех педагогических ВУЗах страны.

Структура образовательных программ в педагогических ВУЗах едина и включает 7 модулей. Так, в структуре социально-гуманитарного модуля реализуется обязательная дисциплина – «Финансово-экономический практикум», с рекомендуемым объемом не менее 2 зачетных единиц – 72 академических часа. Эта дисциплина отнесена к базовой части основной профессиональной программы, и позволяет формировать компетенции в области финансовой грамотности.

Согласно Справке Минпросвещения России по обучению педагогических работников по вопросам финансовой грамотности в 2022 году, ФГАОУ ДПО «Академия Минпросвещения России» реализовала три дополнительных профессиональных программы повышения квалификации (ДПП ПК), в содержание которых включен модуль по вопросам финансовой грамотности (табл. 2).

Таблица 2. Повышение финансовой грамотности образовательными учреждениями

за 2022 год

|

№ п/п

|

Наименование

образовательного учреждения

|

Количество

часов программы обучения, час.

|

Количество

обученных, чел.

|

|

1.

|

«Школа

современного учителя. Развитие математической грамотности»

|

56

|

11796

|

|

2.

|

«Школа

современного учителя. Развитие читательской грамотности»

|

56

|

19106

|

|

3.

|

«Школа

современного учителя. Развитие естественно-научной грамотности»

|

56

|

14825

|

|

4.

|

Итого

|

-

|

45727

|

Согласно справке Минпросвещения России, на 2023 год по ДПП ПК «Формирование финансовой грамотности на уроках обществознания» успешно завершили обучение 590 чел. Кроме того, для новых субъектов Российской Федерации реализовано три дополнительных профессиональных программы повышения квалификации, в содержание которых включен модуль, рассматривающий вопросы финансовой грамотности:

– «Школа современного учителя. Развитие математической грамотности», 56 ч., обучено 330 чел.;

– «Школа современного учителя. Развитие читательской грамотности», 56 ч., обучено 758 чел.;

– «Школа современного учителя. Развитие естественно-научной грамотности», 56 ч., обучено 293 чел.

В 2024 году ФГАОУ ВО «Государственный Университет Просвещения» на обучение по ДПП ПК «Формирование финансовой грамотности на уроках обществознания» зачислено 2459 слушателей [21].

В Стратегии до 2030 года, наряду с повышением финансовой грамотности особое внимание сфокусировано на формировании у россиян финансовой культуры. В этой связи важно определиться с её компонентным составом, то есть, из каких базовых компонентов она формируется. Представляется, что финансовая культура охватывает, прежде всего, бюджетно-налоговую, денежно-кредитную, страховую и инвестиционную культуры [10]. При этом, каждая из них имеет свой спектр финансовых отношений, объединяющий конкретный набор финансовых услуг. Так, бюджетно-налоговая культура необходима для совершения оптимально-грамотных налоговых платежей и обоснованного получения субсидий из бюджетной системы страны. Денежно-кредитная культура необходима для осуществления профессионально-грамотных денежных операций – активных (включая кредитные) и пассивных (включая депозитные). Страховая культура необходима для оптимизации рисков, подлежащих страхованию. Инвестиционная грамотность содержит в себе профессиональные знания о деятельности на рынке ценных бумаг и доверительном управлении имуществом.

Для оценки уровня финансовой культуры целесообразно использовать интегральный показатель, основанный на системе показателей оценки бюджетно-налоговой, инвестиционной, денежно-кредитной, страховой и иной финансовой культуры. При этом, каждый из этих показателей может быть субинтегральным (сложным, состоящий из совокупности более простых показателей и/или параметров). Поэтому, нужны адекватные модели (скорее всего нелинейные) оценки показателей компонентов финансовой культуры. Наличие совокупности показателей культуры по сферам финансовой деятельности позволит фундаментально представить состояния финансовой культуры граждан в государственном публично-правовом образовании (ГППО). Так, если исходить из рассматриваемой структуры финансовой экономики, то использование лепестковой диаграммы позволяет получить наглядное представление о реальной и идеальной ситуации о финансовой культуре в ГППО. Остается только определить уровень по этим шести направлениям финансовой деятельности ГППО на конкретно рассматриваемый период времени.

К проблемным аспектам формирования финансовой культуры, адекватной финансовой грамотности населения, относятся сложности количественной оценки её уровня – интегрального показателя, сформированного в определённый период времени. Поэтому важно выделить связи и зависимости финансовой культуры со склонностью к финансовым рискам, отношением к финансовой деятельности и культурой финансового риска. Как видно из рисунка 2, между финансовой риск-культурой и финансовой культурой экономического субъекта существует прямая связь, чем выше уровень финансовой культуры, тем выше уровень финансовой риск-культуры. А между склонностью к финансовым рискам и осторожностью к финансовой деятельности экономического субъекта существует обратная зависимость, чем выше уровень склонности экономического субъекта к финансовым рискам, тем ниже осторожность к финансовой деятельности.

Рисунок 2. Схема взаимосвязей финансовой культуры

Источник: составлено авторами.

Между финансовой культурой и финансовой грамотностью имеет место прямая зависимость, как между финансовой политикой и финансовым просвещением. Повышение уровня финансовой грамотности и развитие финансовой культуры граждан современной Российской Федерации в рамках принятой Стратегии 2030 г. и ее Дорожной карты требуют соответствующих инструментов количественной и качественной оценок, как финансовой риск-культуры [24], так и самой финансовой культуры [23]. Так, использование даже косвенного подхода количественной оценки позволяет судить о реальном уровне финансовой культуры по состоянию на 2024 год, и существенно улучшить Дорожную карту повышения финансовой грамотности и развития финансовой культуры в России к 2030 году.

Выводы и предложения

1. Для формирования сбалансированной финансовой культуры россиян требуется критически значимые стратегические решения в процессе финансового просвещения, которые будут способствовать повышению их финансовой грамотности. Стратегия 2030 г. и ее Дорожная карта должны быть согласованы, и прежде всего, в части количественной и качественной оценок уровня формируемой финансовой культуры россиян.

2. В основе существенного повышения финансовой грамотности должно лежать обеспечение роста уровня финансовых знаний учащихся школ и средних профессиональных учебных заведений, с выделением особого внимания финансовой грамотности детям-сиротам и детям, оставшимся без попечения родителей, обучающиеся с ОВЗ и инвалидностью.

3. В целях формирования высокой культуры у российского учителя, в том числе финансовой, необходимо повышение финансовой грамотности. Следовательно, их финансовое просвещение перед поездкой в зарубежную командировку должно включать обязательный курс повышения финансовой грамотности и финансовой культуры в рамках программ повышения квалификации и профессиональной переподготовки.

Источники:

2. Указ Президента Российской Федерации от 21 июля 2020 г. N 474 «О национальных целях развития Российской Федерации на период до 2030 года». Legalacts.ru. [Электронный ресурс]. URL: https://legalacts.ru/doc/ukaz-prezidenta-rf-ot-21072020-n-474-o-natsionalnykh/#100007 (дата обращения: 06.05.2024).

3. Федеральный закон «О защите прав потребителей» от 07.02.1992 N 2300-1 (ред. от 04.08.2023). Consultant.ru. [Электронный ресурс]. URL: https://www.consultant.ru/document/cons_doc_LAW_305/?ysclid=lyjp8ovvmv505049585 (дата обращения: 06.05.2024).

4. Федеральный закон от 29.12.2012 N 273-ФЗ (ред. от 22.06.2024) «Об образовании в Российской Федерации». Consultant.ru. [Электронный ресурс]. URL: https://www.consultant.ru/document/cons_doc_LAW_140174/01fbae25b3040955277cbd70aa1b907cceda878e/ (дата обращения: 06.05.2024).

5. Федеральный закон от 28.06.2014 N 172-ФЗ (ред. от 17.02.2023) «О стратегическом планировании в Российской Федерации». Consultant.ru. [Электронный ресурс]. URL: https://www.consultant.ru/document/cons_doc_LAW_164841/01fbae25b3040955277cbd70aa1b907cceda878e/ (дата обращения: 06.05.2024).

6. Распоряжение Правительства Российской Федерации от 25.09.2017 № 2039-р «Стратегия повышения финансовой грамотности в Российской Федерации на 2017-2023 годы». Minfin.gov.ru. [Электронный ресурс]. URL: https://minfin.gov.ru/common/upload/library/2021/02/main/25.09.2017_N_2039-r.pdf (дата обращения: 06.05.2024).

7. Распоряжение Правительства Российской Федерации от 24.10.2023 № 2958-р «Стратегия повышения финансовой грамотности и формирование финансовой культуры до 2030». Minfin.gov.ru. [Электронный ресурс]. URL: https://minfin.gov.ru/common/upload/library/2023/11/main/2958-r.pdf (дата обращения: 06.05.2024).

8. Аликперова Н.В. Формирование финансово грамотного поведения населения: риски и условия безопасности // Гуманитарные науки. Вестник Финансового университета. – 2020. – № 3. – c. 86-91. – doi: 10.26794/2226-7867-2020-10-3-86-91.

9. Брыкин А.В., Кунижева Д.А., Большунова С.А. Методологические подходы к исследованию финансово-экономической культуры // Гуманитарные науки. Вестник Финансового университета. – 2021. – № 6. – c. 73-80. – doi: 10.26794/2226-7867-2021-11-6-73-80.

10. Городецкий А.Е., Караваева И.В., Коломиец А.Г., Сазонова Е.С., Казанцев С.В., Быковская Ю.В., Лев М.Ю., Колпакова И.А., Абдулов Р.Э., Шафранская А.М., Степанова Т.Д. Экономическая безопасность России: теоретическое обоснование и методы регулирования. / Монография. - М.: Институт экономики РАН, 2023. – 361 c.

11. Злоказова Ю.В. Финансовая грамотность как условие рационального потребительского поведения // Муниципалитет: экономика и управления. – 2019. – № 2(27). – c. 105-113.

12. Караваева И.В., Лев М.Ю. Экономическая безопасность: технологический суверенитет в системе экономической безопасности в современной России // Экономическая безопасность. – 2023. – № 3. – c. 905-924. – doi: 10.18334/ecsec.6.3.118475.

13. Кондрат Е.Н. Финансовая безопасность и ее правовое регулирование: некоторые новые проблемы // Правовое государство: теория и практика. – 2016. – № 4(46). – c. 170-176.

14. Кузнецов О.В., Иванов А.В., Воровский Н.В., Шевалкин И.С. Институционализация финансовой грамотности взрослого населения России // Финансы: теория и практика. – 2020. – № 1. – c. 34-45. – doi: 10.26794/2587-5671-2020-24-1-34-45.

15. Кунижева Д.А. Финансовая культура: многогранность понятия, подходы к исследованию и место в научном дискурсе // Теория и практика общественного развития. – 2023. – № 7(183). – c. 107-112. – doi: 10.24158/tipor.2023.7.14.

16. Лев М.Ю. О возрастании значимости исследований национальной безопасности в современной экономической науке // Экономическая безопасность. – 2022. – № 1. – c. 303-338. – doi: 10.18334/ecsec.5.1.114415.

17. Лутфуллин Ю.Р., Бейдерман С.Б. Финансовая грамотность как фактор обеспечения экономической безопасности населения // Эпоха науки. – 2020. – № 23. – c. 116-119. – doi: 10.24411/2409-3203-2020-12329.

18. Методические рекомендации по подготовке кадров по программам педагогического бакалавриата. Министерство просвещения Российской Федерации. [Электронный ресурс]. URL: https://www.kspu.ru/upload/documents/2022/01/25/1d9152246cc774fa54a30017b002508d/metodicheskie-rekomendatsii-po-podgotovke-kadrov-po-programmam-pedagogicheskogo-.pdf?ysclid=lvux79iumi469311061 (дата обращения: 06.05.2024).

19. Доклад о реализации Стратегии повышения финансовой грамотности в Российской Федерации на 2017-2023 годы (по итогам 2022 года). Министерство финансов Российской Федерации. [Электронный ресурс]. URL: https://minfin.gov.ru/ru/document?id_4=301999-doklad_o_realizatsii_strategii_povysheniya_finansovoi_gramotnosti_v_rossiiskoi_federatsii_na_2017-2023_gody_po_itogam_2022_goda&ysclid=lvuxiheige992079153 (дата обращения: 06.05.2024).

20. План мероприятий («дорожная карта») по реализации Стратегии повышения финансовой грамотности и формирования финансовой культуры до 2030 года. Министерство финансов Российской Федерации. [Электронный ресурс]. URL: https://minfin.gov.ru/common/upload/library/2024/01/main/22_12_2023__12-12-11_VN-61421.pdf (дата обращения: 06.05.2024).

21. Государственный университет просвещения реализует программы ПК из федерального реестра ДПП. Официальный сайт ГУП. [Электронный ресурс]. URL: http://dpo-smolensk.ru/cnppmpr/news/1358/91121/ (дата обращения: 06.05.2024).

22. Совет по профессиональным квалификациям финансового рынка. Asprof.ru. [Электронный ресурс]. URL: https://asprof.ru/site/public/elfinder/spkfr%209%2007.12.23.pdf (дата обращения: 06.05.2024).

23. Цакаев А.Х., Рассуханов У. А-А. Оценка уровня финансовой культуры в России // Финансы. – 2024. – № 6. – c. 57-63.

24. Цакаев А.Х. Риск-культура страховых и иных финансовых компаний в новой реальности: суть, каналы трансформации и оценка // Страховое дело. – 2024. – № 4(373). – c. 3-21.

Страница обновлена: 04.01.2026 в 16:41:24

Download PDF | Downloads: 96

Financial literacy and financial culture in the context of Russian financial security

Tsakaev A.K., Rassukhanov U.A.Journal paper

Economic security

Volume 7, Number 7 (July 2024)

Abstract:

The article reflects the results of a study on improving financial literacy and developing a financial culture in the context of the financial security of modern Russia. The evolution of attitudes towards increasing the financial literacy of the population in Russia is shown. The essence and content of the financial culture, its structure and internal connections are revealed. The results of the effectiveness of the implementation of the Strategy for Improving Financial Literacy and Developing Financial Culture in the Russian Federation for 2017-2023 based on the results for 2022 are provided.

Data on increasing the financial literacy of teachers, including in the context of the core of higher pedagogical education in Russia are presented. It is noted that the Strategy for Improving Financial Literacy and Developing Financial Culture in the Russian Federation by 2030 and its Roadmap need to be reviewed, primarily in terms of quantitative and qualitative assessment of the level of formed financial culture of citizens of the Russian Federation. Proposals to strengthen the participation of the Russian Ministry of Education in the implementation of the Strategy 2030 within the framework of its Roadmap are formulated.

Keywords: financial literacy, financial education, financial culture, strategy, road map, teacher education, economic security

JEL-classification: I21, I23, I25, I26

References:

Alikperova N.V. (2020). Formirovanie finansovo gramotnogo povedeniya naseleniya: riski i usloviya bezopasnosti [Formation of financially competent behaviour of the population: risks and security conditions]. Gumanitarnye nauki. Vestnik Finansovogo universiteta. 10 (3). 86-91. (in Russian). doi: 10.26794/2226-7867-2020-10-3-86-91.

Brykin A.V., Kunizheva D.A., Bolshunova S.A. (2021). Metodologicheskie podkhody k issledovaniyu finansovo-ekonomicheskoy kultury [Methodological approaches to the study of financial and economic culture]. Gumanitarnye nauki. Vestnik Finansovogo universiteta. 11 (6). 73-80. (in Russian). doi: 10.26794/2226-7867-2021-11-6-73-80.

Gorodetskiy A.E., Karavaeva I.V., Kolomiets A.G., Sazonova E.S., Kazantsev S.V., Bykovskaya Yu.V., Lev M.Yu., Kolpakova I.A., Abdulov R.E., Shafranskaya A.M., Stepanova T.D. (2023). Ekonomicheskaya bezopasnost Rossii: teoreticheskoe obosnovanie i metody regulirovaniya [Economic security of Russia: theoretical justification and methods of regulation] M.: Institut ekonomiki RAN. (in Russian).

Karavaeva I.V., Lev M.Yu. (2023). Ekonomicheskaya bezopasnost: tekhnologicheskiy suverenitet v sisteme ekonomicheskoy bezopasnosti v sovremennoy Rossii [Economic security: technological sovereignty in the economic security system in modern Russia]. Economic security. 6 (3). 905-924. (in Russian). doi: 10.18334/ecsec.6.3.118475.

Kondrat E.N. (2016). Finansovaya bezopasnost i ee pravovoe regulirovanie: nekotorye novye problemy [Financial security and its legal regulation: some new problems]. Pravovoe gosudarstvo: teoriya i praktika. (4(46)). 170-176. (in Russian).

Kunizheva D.A. (2023). Finansovaya kultura: mnogogrannost ponyatiya, podkhody k issledovaniyu i mesto v nauchnom diskurse [Financial culture: versatility of the concept, approaches to research and place in scientific discourse]. Theory and practice of social development. (7(183)). 107-112. (in Russian). doi: 10.24158/tipor.2023.7.14.

Kuznetsov O.V., Ivanov A.V., Vorovskiy N.V., Shevalkin I.S. (2020). Institutsionalizatsiya finansovoy gramotnosti vzroslogo naseleniya Rossii [Institutionalization of financial literacy of the adult population of Russia]. Finance: Theory and Practice». 24 (1). 34-45. (in Russian). doi: 10.26794/2587-5671-2020-24-1-34-45.

Lev M.Yu. (2022). O vozrastanii znachimosti issledovaniy natsionalnoy bezopasnosti v sovremennoy ekonomicheskoy nauke [Concerning the increasing importance of national security research in modern economics]. Economic security. 5 (1). 303-338. (in Russian). doi: 10.18334/ecsec.5.1.114415.

Lutfullin Yu.R., Beyderman S.B. (2020). Finansovaya gramotnost kak faktor obespecheniya ekonomicheskoy bezopasnosti naseleniya [Financial literacy as a factor of ensuring the economic security of the population]. Epokha nauki. (23). 116-119. (in Russian). doi: 10.24411/2409-3203-2020-12329.

Tsakaev A.Kh. (2024). Risk-kultura strakhovyh i inyh finansovyh kompaniy v novoy realnosti: sut, kanaly transformatsii i otsenka [Risk culture of insurance and other financial companies in the new reality:essence, transformation channels and assessment]. Strakhovoe delo. (4(373)). 3-21. (in Russian).

Tsakaev A.Kh., Rassukhanov U. A-A. (2024). Otsenka urovnya finansovoy kultury v Rossii [Assessment of the level of financial culture in Russia]. Finance. (6). 57-63. (in Russian).

Zlokazova Yu.V. (2019). Finansovaya gramotnost kak uslovie ratsionalnogo potrebitelskogo povedeniya [Financial awareness as a condition for rational consumer behavior]. Munitsipalitet: ekonomika i upravleniya. (2(27)). 105-113. (in Russian).