Целевые ориентиры и современные тенденции развития пенсионного обеспечения в России

Кравченко Е.В.1![]() , Суховеева А.А.1

, Суховеева А.А.1![]()

1 Ростовский государственный экономический университет (РИНХ), Россия, Ростов-на-Дону

Скачать PDF | Загрузок: 82 | Цитирований: 8

Статья в журнале

Экономика, предпринимательство и право (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 11, Номер 5 (Май 2021)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=45849448

Цитирований: 8 по состоянию на 31.03.2023

Аннотация:

Достижение достойного уровня пенсионного обеспечения граждан является одной из главных задач современности и одним из наиболее сложных вопросов рыночной экономики, так как напрямую зависит от экономической стабильности и благосостояния любого государства. В настоящее время вопросы повышения уровня материального положения пенсионеров в России являются весьма актуальными. Несмотря на то, что государство стремится создать условия для полноценного формирования пенсионных прав в рамках пенсионного страхования и изыскать возможности для увеличения пенсионных выплат, их размер продолжает оставаться недостаточным для поддержания приемлемого уровня жизни получателей пенсий. В статье анализируется современное состояние системы пенсионного обеспечения России, выделяются проблемные зоны и предлагаются возможные направления их устранения.

Ключевые слова: сбалансированность пенсионной системы, коэффициент замещения, индексация, неформальная занятость, пониженные тарифы страховых взносов, досрочные пенсии

JEL-классификация: H55, I38, J26

Введение. Вопросы обеспечения финансовой устойчивости отечественной пенсионной системы сегодня приобретают особое значение, что обусловлено трансформацией рынка труда в связи с изменением демографических параметров, финансовым кризисом на фоне санкционного режима и распространения пандемии COVID-2019. Социальная значимость пенсионного обеспечения определяется тем, что оно затрагивает жизненно важные интересы почти более 43 млн престарелых, инвалидов и членов семей, потерявших кормильца.

В настоящее время вопросам теоретических и практических аспектов развития пенсионной системы в России уделяется значительное внимание. Среди современных исследований в данной области следует выделить работы таких отечественных ученых, как Роик В.Д. [1, 2] (Roik, 2012; Roik, 2017), Горлин Ю.М., Ляшок В.Ю. Салмина А.А. [3; 4, с. 114–131] (Gorlin, Lyashok, 2020; Gorlin, Salmina, 2019, р. 114–131), Соловьев А.К. [5, с. 341–347; 6, с. 47–53] (Solovev, 2019, р. 341–347; Dmitrieva, Petukhova, Netsenko, 2016, р. 47–53), Дмитриева О.Г., Петухова Н.Р., Неценко Н.А. [12, с. 69–72], и др.

Особого внимания заслуживают исследования Синявской О.В., Ворон О.В. и др. в области изучения и обобщения передового опыта реформирования пенсионных систем [7] (Sinyavskaya, Voron, 2020), Синявской О.В, Якушева Е.Л., Червяковой А.А. и др., посвященные комплексному исследованию и обобщению развития российской пенсионной системы и векторов ее развития в контексте долгосрочных вызовов и национальных целей развития, в том числе с учетом зарубежного опыта [8] (Sinyavskaya, Yakushev, Chervyakova, 2021).

Интересной представляется работа Мамий Е.А., Акопян Э.Г., в которой рассматривается современное состояние и перспективы развития негосударственного пенсионного обеспечения в России, обосновывается необходимость развития данного компонента пенсионной системы, что будет способствовать не только повышению уровня размеров пенсий граждан, но и стабилизации экономики государства [9, с. 38–48] (Mamiy, Akopyan, 2019, р. 38–48).

Следует обратить внимание на исследование Шмиголь Н.С. [10, с. 57–67] (Shmigol, 2016, р. 57–67), в котором на основе зарубежного опыта развитие накопительного компонента, корпоративных пенсионных программ рассматриваются как основные инструменты повышения уровня трудовых пенсий, что особенно актуально в условиях современной демографической обстановки.

Однако несмотря на значительный объем исследований теоретических и практических аспектов функционирования пенсионной системы, вопросы повышения ее эффективности продолжают оставаться дискуссионными, что вызвано трансформационными процессами, происходящими в социально-экономическом положении страны и отрицательно воздействующими на финансовое равновесие пенсионной системы. Вместе с тем, по нашему мнению, в настоящее время недостаточно исследований, содержащих конкретные практические предложения по повышению финансовой устойчивости отечественной пенсионной системы, так как в основном в них проводится анализ уже применяемых мер по обеспеченности баланса бюджета Пенсионного фонда России и недостаточно уделяется внимания разработке новых инструментов и механизмом с учетом передовой практики зарубежных стран.

Целью статьи является исследование современного состояния системы пенсионного обеспечения в условиях реализации Стратегии долгосрочного развития пенсионной системы до 2030 года, факторов, препятствующих достижению поставленных целей.

Научная гипотеза. Отечественная пенсионная система в течение трех десятилетий прошла ряд трансформаций, в ходе которых достигнуты положительные эффекты, но основные проблемы, а именно – низкий уровень пенсионного обеспечения и высокая зависимость бюджета Пенсионного фонда России от средств федерального бюджета, продолжают оставаться нерешенными.

Методология. Исследование проведено на основе изучения научной литературы, материалов официальных сайтов Министерства финансов Российской Федерации, Министерства экономического развития РФ, Центрального банка России, Пенсионного фонда Российской Федерации, данных Федеральной службы государственной статистики.

Мировая практика показывает, что практически все зарубежные страны столкнулись с серьезными вызовами пенсионным системам и были вынуждены провести ряд преобразований, в том числе повысить пенсионный возраст, изменить требования к минимальному трудовому стажу в сторону его увеличения, отменить обязательную накопительную компоненту и др. Россия не является исключением, отечественная пенсионная система сегодня продолжает оставаться несбалансированной и не в состоянии самостоятельно обеспечить финансовое равновесие в будущем.

Обострение проблем национальных пенсионных систем, в том числе и пенсионной системы Российской Федерации, обусловленное демографическим кризисом, изменением макроэкономических показателей, трансформацией рынка труда, возрастающим сектором неформальной экономики, диктуют необходимость модернизации, направленной на повышение их эффективности и устойчивости.

Основным документом, определяющим и регулирующим стратегию развития отечественной пенсионной системы и направления ее реформирования, в настоящее время формально является Стратегия долгосрочного развития пенсионной системы, утвержденная распоряжением Правительства Российской Федерации от 25.12.2012 № 2524-р (далее – Стратегия) [11].

С момента ее принятия (более 8 лет) было принято немало решений, которые не были включены в рамки Стратегии, таких как:

- трансформация пенсионной системы из трехуровневой в двухуровневую, содержащую два компонента: страховой и накопительный;

- введение моратория на формирование обязательных пенсионных накоплений с 2014 года и который продлен до конца 2022 года;

- установление минимума размера пенсионной выплаты не ниже прожиточного минимума пенсионера (далее – ПМП) в регионе проживания, размер которого не превышает величину ПМП по стране;

- отмена индексации пенсий работающим пенсионерам с 1 января 2016 года;

- повышение пенсионного возраста с 1 января 2019 года и др.

Вместе с тем ряд мероприятий, предусмотренных Стратегией, так и остался «на бумаге», например реформирование института досрочных пенсий, расширение участия среднего класса в корпоративных и индивидуальных частных пенсионных системах и т.д.

В последнее время стало ясно, что достижение целевых ориентиров, обозначенных в Стратегии до 2030 года, а именно:

- обеспечение среднего размера трудовой пенсии по старости не менее 2,5–3 прожиточных минимумов пенсионера;

- обеспечение коэффициента замещения трудовой пенсией по старости до 40% утраченного заработка при нормативном страховом стаже и средней заработной плате;

- обеспечение сбалансированности формируемых пенсионных прав с источниками их финансового обеспечения – в перспективе становится маловероятным.

В настоящее время на учете в Пенсионном фонде Российской Федерации состоит более 43,0 млн пенсионеров. Основную долю в общей численности пенсионеров занимают получатели страховых пенсий – 91,9%. Численность получателей пенсий по государственному пенсионному обеспечению значительно ниже, и их доля составляет 8,1% [12].

На пенсионное обеспечение в 2020 году направлено 8,02 млрд руб., что больше по сравнению с 2019 годом на 363,7 млрд руб. (на 4,7%). Основной объем расходов на пенсионное обеспечение (92,4%) направлен на финансирование страховых пенсий, на выплату государственных пенсий – 6,1%, около 1% израсходовано на выплату федеральной социальной доплаты к пенсии и 0,5 % – на иные пенсионные выплаты [13].

Как уже отмечалось, пенсионная система России на протяжении последних десятилетий находится в процессе реформирования, за время которого изменилась демографическая ситуация, повлекшая за собой трансформацию рынка труда и социально-экономических параметров.

Ключевым показателем эффективности пенсионной системы является коэффициент замещения утраченного заработка. Стратегией предусмотрено доведение данного показателя к 2030 году до 40%, что также рекомендовано Международной организацией труда (далее – МОТ).

Однако несмотря на относительный рост средних размеров пенсий, данный показатель продолжает оставаться значительно ниже уровня, рекомендованного МОТ, и имеет тенденцию к снижению. Если в 2012 году коэффициент замещения составлял 33,9%, то к 2020 он снизился на 4,6% и составил 29,3%.

Таблица

Динамика основных параметров пенсионного обеспечения в Российской Федерации в 2015–2020 годах

|

Показатель

|

2015

|

2016

|

2017

|

2018

|

2019

|

2020

|

Изменение

«+»,«-» 2020/2015 % |

|

Средний размер назначенных пенсий, руб.

|

11986

|

12391

|

12887

|

13360

|

14163

|

14985

|

+

25,0

|

|

Среднемесячная начисленная заработная плата, руб.

|

34030

|

36709

|

39167

|

43724

|

47867

|

51083*

|

+

50,2

|

|

Коэффициент замещения пенсий, %

|

35,22

|

33,75

|

32,90

|

30,56

|

29,80

|

29,3

|

-

5,9

|

Источник: составлено автором на основе [12].

Таким образом, данная тенденция показывает удаленность от достижения целевого ориентира, определенного Стратегией. Данная проблема может быть решена за счет привязки индексации пенсий к заработной плате, зависящей от макроэкономических показателей в определенной отрасли, а не к уровню инфляции, что повысило бы уровень размеров пенсионных выплат, но негативно сказалось бы на финансовом равновесии пенсионной системы, что противоречит целям Стратегии. Обострение экзогенных по отношению к пенсионной системе макроэкономических и демографических рисков вызывает необходимость создания современных экономических моделей индексации, которые должны учитывать влияние данных рисков на формирование пенсионных прав застрахованных лиц на протяжении всего страхового периода, а не только в текущем выплатном периоде [14] (Solovev, 2019).

Следует отметить, что коэффициент замещения, хотя и не в полном объеме, соответствует смыслу нормативного коэффициента, заложенного в Стратегии, но отражает соотношение основных источников доходов работников по найму и пенсионеров и в некоторой степени все же позволяет оценивать получаемые эффекты от экономического роста данными социальными группами. Также, по нашему мнению, следует обратить внимание на несоответствие некоторых целевых ориентиров, определенных Стратегией в связи с несоответствием международным стандартам из-за расхождения в методологиях расчета. Согласно Конвенции № 102, национальная пенсионная система государства должна обеспечить гарантированный установленный уровень коэффициента замещения не ниже 40%, а целевой ориентир, обозначенный Стратегией, сформулирован следующим образом: «до 40% от средней заработной платы по экономике», что отсекает возможность достижения международных минимальных стандартов [15] (Solovev, 2014). Социально-экономическое положение в современной России значительно отличается от типовых условий, заложенных в Конвенцию № 102. Важно также обратить внимание на значительную дифференциацию заработной платы по отраслям экономики в субъектах Российской Федерации.

Таким образом, низкий уровень индексации пенсий, отставание их роста от роста трудовых доходов и уровня жизни являются риском, влияющим на возможности соблюдения требований Конвенции № 102 и реализации целевых ориентиров Стратегии.

Важным показателем для пенсионной системы является прожиточный минимум пенсионера (ПМП), в соответствии с которым рассчитывается федеральная (региональная) социальная доплата к размерам пенсий до величины ПМП.

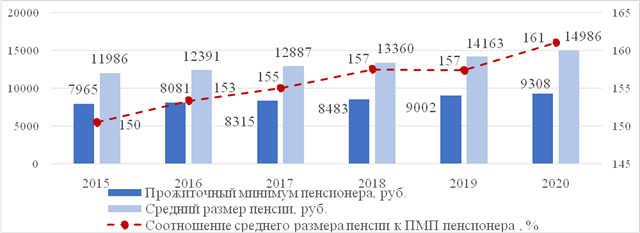

Рисунок 1. Динамика основных показателей пенсионного обеспечения в 2015–2020 годах

Источник: составлено автором на основе [12].

В 2021 году данный показатель в России составил 9 308 руб., на региональном уровне устанавливаются свои показатели. т.е. размер пенсии не может быть ниже прожиточного минимума в регионе проживания. Соотношение среднего размера пенсии к ПМП составляет 161%. Таким образом, достигнутое значение рассматриваемого показателя в настоящее время далеко от целевого ориентира Стратегии – 2,5–3 ПМП.

Современное состояние пенсионной системы характеризуется повышением рисков ее финансовой устойчивости, что обусловлено негативным влиянием на экономику страны сохраняющимся санкционным режимом, а также пандемией COVID-2019. Доля страховых взносов в доходах Пенсионного фонда России в 2020 году снизилась на 8,6% и составила 53% по сравнению с 61,6% в 2019 году, что обусловлено введением начиная со II квартала 2020 года карантинных противовирусных мероприятий и установлением льгот по уплате страховых взносов в рамках поддержки отдельных предприятий и отраслей экономики в условиях пандемии.

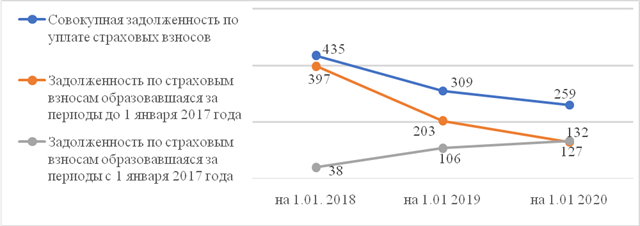

Рисунок 2. Динамика задолженности по страховым взносам на обязательное пенсионное страхование, млрд руб.

Источник: составлено автором на основе [13].

Совокупная задолженность в 2020 году по страховым взносам в бюджет ПФР выросла на 16,4% и на 1 декабря 2020 года составила более 301 млрд руб., по сравнению с аналогичным периодом 2019 года ее рост составил 10,1%.

Обострение финансового кризиса, вызванного сложной эпидемиологической ситуацией, вносит определенные коррективы в расходование средств из бюджета ПФР. Для выполнения обязательств по пенсионному обеспечению потребовалось увеличение трансферта из федерального бюджета на сумму 854,8 млрд руб. Бюджет Пенсионного фонда России продолжает оставаться зависимым от средств федерального бюджета, и данная тенденция в перспективе сохранится.

К основным внешним факторам, неблагоприятно влияющим на стабильность пенсионной системы, как уже отмечалось, следует отнести демографический кризис, обусловленный ростом численности нетрудоспособного населения, в настоящее время доля нетрудоспособного населения в общей численности населения страны составляет 26%.

Старение населения – главный внешний фактор, оказывающий долгосрочное влияние на финансовую сбалансированность пенсионных систем и создающий риски для благополучия будущих поколений пенсионеров. Согласно данным Организации Объединенных Наций, к 2050 году каждый шестой человек в мире будет в возрасте от 65 лет и старше (16%), тогда как в 2019 году таким был каждый одиннадцатый (9%). В Европе и Северной Америке к 2050 году каждый четвертый житель будет принадлежать к этой возрастной группе [8] (Sinyavskaya, Yakushev, Chervyakova, 2021).

Важно подчеркнуть, что способ финансирования пенсионной системы (распределительный или накопительный) не защищает от рисков старения, так, порядок формирования пенсионных прав на основе модели с установленными выплатами оказывает отрицательное воздействие на финансовое равновесие пенсионной системы, а с установленными взносами влияет на размер пенсионных выплат.

Стоит отметить, отличительной чертой процесса старения в России до недавнего времени было то, что оно происходило главным образом вследствие снижения уровня рождаемости при сохранении достаточно высокого уровня смертности и избыточной смертности мужского населения в трудоспособном возрасте [8] (Sinyavskaya, Yakushev, Chervyakova, 2021).

Одним из факторов нивелирования демографических рисков и повышения финансовой стабильности пенсионных систем является развитие накопительных компонентов. Многие зарубежные страны реформировали свои национальные пенсионные системы путем внедрения накопительных компонентов, которые предусматривают формирование пенсионных обязательств на основе условных накоплений, когда пенсионные права формируются в сочетании с распределительной моделью и зависят от длительности срока уплаты и величины поступивших взносов или реальных накоплений, когда поступившие страховые взносы инвестируются в различные активы.

Снижение финансовой зависимости пенсионной системы от демографических рисков, в том числе риска изменения соотношения численности работающих и пенсионеров, за счет формирования значительного объема пенсионных накоплений позволит повысить ее устойчивость [16] (Andreeva, Kravchenko, Sukhoveeva, 2020).

Существенное влияние на финансовое равновесие пенсионной системы оказывает высокий удельный вес неформального сектора экономики. Тенденция увеличения граждан, работающих в данном секторе, продолжает сохраняться. Скрытый фонд оплаты труда Росстат оценивает в 11 трлн руб., и государство пытается вывести эти деньги из тени.

Следует отметить, в условиях пандемии отмечается снижение неформальной занятости. Согласно результатам опроса, проведенного РАНХиГС, в 27 регионах России теневая занятость в 2020 году сократилась до 28% с 32,5% годом ранее. Однако доля теневой занятости остается значительной, так, сегодня среди самозанятых неофициально оформлен каждый второй, а среди работающих по найму – каждый десятый, и по прогнозам экспертов, в ближайшей перспективе ожидается ее увеличение [17]. Данный факт помимо того, что снижает объемы поступления страховых взносов в бюджет ПФР, тем самым ограничивая финансирование текущих расходов на пенсионные выплаты, отрицательно влияет на формирование пенсионных прав граждан в полном объеме. В будущем работники неформального сектора экономики смогут претендовать на получение только социальной пенсии, которая назначается на 5 лет позже установленного пенсионного возраста, то есть для женщин – в 65 лет, для мужчин – в 70 лет. Социальные пенсии финансируются за счет средств федерального бюджета [18] (Kravchenko, 2020).

В последние годы государством разрабатываются меры по легализации доходов, но, по нашему мнению, данная проблема будет решена только в том случае, когда формальный сектор экономики сможет удовлетворить потребности в современных рабочих местах с адекватной заработной платой. Данные процессы отрицательно влияют на эффективность пенсионных систем независимо от особенностей их конструкций, включающих в себя в той или иной мере распределительные и накопительные компоненты.

Внутренние проблемы пенсионной системы, к которым следует отнести: значительную численность получателей досрочных пенсий, необоснованное число плательщиков, уплачивающих страховые взносы по льготным тарифам, неразвитость накопительной компоненты, также оказывают негативное воздействие на ее стабильное функционирование.

В настоящее время доля получателей пенсий по условиям досрочного пенсионного обеспечения составляет порядка 28% в общей численности получателей пенсионных выплат, и несмотря на то, что доля «досрочников» снижается, она по-прежнему остается значительной. Следует обратить внимание, средние размеры пенсий данной категории граждан выше средних размеров пенсий, установленных на общих основаниях, примерно на 6% [19] (Podgorelova, Kravchenko, 2020).

Требует решения вопрос пенсионного обеспечения граждан, уплачивающих страховые взносы в фиксированном размере. К данной категории относятся индивидуальные предприниматели, адвокаты, нотариусы и др. Ставки страховых взносов в социальные фонды для них составляют в 2020 год – 32,4 тыс. руб. на пенсионное страхование и 8,4 тыс. руб. на медицинское страхование, в 2021 году – 36,5 тыс. руб. и 8,8 тыс. (рост на 11% и 4,4% соответственно), в 2022 году – 40,4 тыс. руб. и 9,1 тыс. руб. (10% и 3%) [20]. Но несмотря на увеличение тарифов страховых взносов, по нашему мнению, данный платеж неадекватен сформированным пенсионным правам и тем пенсиям, которые будут установлены при достижении пенсионного возраста.

Компенсируются за счет межбюджетных трансфертов из федерального бюджета и выпадающие доходы в связи с установлением пониженных тарифов страховых взносов, так, на эти цели в 2020 году поступило 68,8 млрд руб. (126,1% к уровню 2019 года), в 2021 и 2022 годах, по прогнозу, поступит 73,4 млрд руб. и 78,6 млрд руб. соответственно [21].

Введение пониженных тарифов на уплату страховых взносов некоторым категориям плательщиков в целом положительно отразилось на расширении сектора малого бизнеса, способствовало созданию рабочих мест и дополнительному поступлению в бюджет налогов и страховых взносов. Однако к этому вопросу необходимо подходить взвешенно, так, по нашему мнению, представляется более рациональным стимулировать занятость в данном секторе экономики путем предоставления целевых субсидий, а не льгот на страховые взносы.

Для решения вышеперечисленных проблем представляется необходимым:

- перевести институт досрочных пенсий в корпоративные пенсионные программы;

- провести инвентаризацию всех льгот по уплате страховых взносов и проанализировать эффекты в целях более обоснованного принятия решения по их предоставлению;

- перейти от системы секторальной поддержки развития производства и услуг за счет снижения размеров страховых взносов работодателей к системе точечного, адресного субсидирования;

- ввести для самозанятых работников эквивалентную формулу «расчетного пенсионного капитала», основанную на подсчете размера пенсии исходя из общей суммы перечисленных таким лицом страховых взносов с применением актуарно рассчитанного ожидаемого периода выплаты ему этой пенсии [7] (Sinyavskaya, Voron, 2020);

- следует развивать негосударственное пенсионное обеспечение (НПО) как инструмент повышения эффективности функционирования пенсионной системы. Расширение спектра набора пенсионных продуктов позволит достичь адекватных норм пенсионного обеспечения граждан;

- необходимо мотивировать бизнес, в том числе путем налогового стимулирования, на включение в рамках корпоративной социальной ответственности программ корпоративного пенсионного обеспечения.

Заключение. Отечественная пенсионная система на протяжении последних лет функционирует в сложных социально-экономических условиях. Уровень пенсионного обеспечения граждан продолжает оставаться низким, бюджет ПФР в значительной степени зависим от средств федерального бюджета, и данная тенденция продолжает сохраняться. Без принятия адекватных реальному положению мер достижение целевых ориентиров Стратегии долгосрочного развития пенсионной системы и международных стандартов пенсионного обеспечения представляется маловероятным.

Государством должны создаваться позитивные макроэкономические и демографические условия для увеличения численности населения, в том числе путем привлечения внешней миграции, что позволит увеличить рост числа работающих; сокращать неформальный сектор экономики; не допускать роста уровня инфляции, обесценивающей пенсионные права и покупательскую способность пенсий. Эффективная пенсионная система должна быть прозрачной, сбалансированной и своевременно рефлексирующей на современные вызовы.

Источники:

2. Роик В.Д. Пенсионный возраст и модернизация пенсионных систем: отечественный и зарубежный опыт. / (Серия: Актуальные монографии). - М: Издательство Юрайт, 2017. – 336 c.

3. Горлин Ю.М., Ляшок В.Ю. Факторы роста уровня пенсионного обеспечения в среднесрочной и долгосрочной перспективе // Рэк-2020: Том XIII. Тематическая конференция «Демография и пенсионные системы» (сборник материалов). 2020.

4. Горлин Ю.М., Салмина А.А. Сравнительный анализ международного опыта применения индикаторов уровня пенсионного обеспечения // Вестник Института экономики Российской академии наук. – 2019. – № 5. – c. 114-131. – doi: 10.24411/2073-6487-2019-10062 .

5. Соловьев А.К. Пенсионная реформа: проблемы достижения целевых ориентиров // Известия Санкт-Петербургского государственного экономического университета. – 2019. – № 5-2(119). – c. 47-53.

6. Дмитриева О.Г., Петухова Н.Р., Неценко Н.А. Модели накопительных и солидарных пенсионных систем: обоснованный выбор // Россия и Санкт-Петербург: Экономика и образование в XXI веке: Сборник трудов конференции. Санкт-Петербург, 2016. – c. 232.

7. Синявская О.В., Ворон О.В. Политика активного долголетия и пенсионные реформы: российский и международный опыт. / Том. Выпуск 1. - М.: Изд. дом Высшей школы экономик, 2020. – 191 c.

8. Синявская О.В., Якушев Е.Л., Червякова А.А. Российская пенсионная система в контексте долгосрочных вызовов и национальных целей развития. / докл. к XXII Апр. междунар. науч. конф. по проблемам развития экономики и общества. - М.: Изд. дом Высшей школы экономики, 2021. – 120 c.

9. Мамий Е. А., Акопян Э.Г. Состояние и перспективы развития негосударственного пенсионного обеспечения // Экономика устойчивого развития. – 2019. – № 31(37). – c. 38-48.

10. Шмиголь Н.С. Зарубежный опыт стимулирования участия населения в добровольных накопительных системах и возможности его применения в России // Экономика. Налоги. Право. – 2016. – № 6. – c. 57-67.

11. Распоряжение Правительства РФ от 25 декабря 2012 г. N 2524-р О Стратегии долгосрочного развития пенсионной системы РФ (с изменениями и дополнениями от 6 декабря 2017 г., 24 октября 2018 г. Гарант. [Электронный ресурс]. URL: https://base.garant.ru/70290226 (дата обращения: 18.04.2021).

12. Пенсионное обеспечение граждан пожилого возраста. Федеральная служба государственной статистики. [Электронный ресурс]. URL: https://rosstat.gov.ru (дата обращения: 18.04.2021).

13. Оперативный доклад Счетной палаты об исполнении федерального бюджета и бюджетов государственных внебюджетных фондов за 2020 год. Ach.gov.ru. [Электронный ресурс]. URL: https://ach.gov.ru (дата обращения: 20.04.2021).

14. Соловьев А.К. Пенсионная система России: риски цифровизации экономики // Проблемы и перспективы развития научно-технологического пространства: III Российская научная интернет-конференция. Вологда, 2019. – c. 70-74.

15. Соловьев А.К. Коэффициент замещения трудовой пенсии: конфликт макроэкономических и социальных целей // Экономическая наука современной России. – 2014. – № 3(66). – c. 56-67.

16. Андреева О.В., Кравченко Е.В., Суховеева А.А. Риски финансовой устойчивости пенсионной системы в современных условиях // Финансовая экономика. – 2020. – № 11. – c. 109-111.

17. Анализ некриминальной «теневой» экономической деятельности – 2020. Научно-исследовательский центр социально-политических исследований РАНХиГС. [Электронный ресурс]. URL: https://social.ranepa.ru (дата обращения: 15.04.2021).

18. Кравченко Е.В. К вопросу о эффективности функционирования пенсионной системы России // Инновации. Наука. Образование. – 2020. – № 16. – c. 497-593.

19. Подгорелова А.В., Кравченко Е.В. Ключевые проблемы отечественной пенсионной системы и возможные пути их решения // Мировая экономика XXI века: эпоха биотехнологий и цифровых технологий: Сборник научных статей по итогам работы круглого стола с международным участием. Москва, 2020. – c. 121-125.

20. Федеральный закон от 15.10.2020 № 322-ФЗ «О внесении изменений в статью 430 части второй Налогового кодекса Российской Федерации». Publication.pravo.gov.ru. [Электронный ресурс]. URL: http://publication.pravo.gov.ru/Document/View/0001202010150003 (дата обращения: 24.04.2021).

21. Заключение Комитета по бюджету и налогам «На проект федерального закона N 802504-7 « О бюджете Пенсионного фонда Российской Федерации на 2020 год и на плановый период 2021 и 2022 годов». Консультант Плюс. [Электронный ресурс]. URL: http://www.consultant.ru (дата обращения: 10.04.2021).

Страница обновлена: 12.12.2025 в 19:29:16

Download PDF | Downloads: 82 | Citations: 8

Targets and current trends in the development of pension provision in Russia

Kravchenko E.V., Sukhoveeva A.A.Journal paper

Journal of Economics, Entrepreneurship and Law

Volume 11, Number 5 (May 2021)

Abstract:

Achieving a decent level of pension provision for citizens is one of the main tasks of our time and one of the most difficult issues of the market economy, as it directly depends on the economic stability and well-being of any state. At present, the issues of improving the financial situation of pensioners in Russia are very relevant. Despite the fact that the state seeks to create conditions for the full formation of pension rights within the framework of pension insurance and to find opportunities to increase pension payments, their size continues to be insufficient to maintain an acceptable standard of living for pension recipients. The current state of the pension system in Russia is analyzed. Problem areas are identified; and possible ways to eliminate them are suggested.

Keywords: balance of the pension system, replacement rate, indexation, informal employment, reduced rates of insurance premiums, early pensions

JEL-classification: H55, I38, J26

References:

Andreeva O.V., Kravchenko E.V., Sukhoveeva A.A. (2020). Riski finansovoy ustoychivosti pensionnoy sistemy v sovremennyh usloviyakh [Financial sustainability risks of the domestic pension system in modern conditions]. Financial economics. (11). 109-111. (in Russian).

Dmitrieva O.G., Petukhova N.R., Netsenko N.A. (2016). Modeli nakopitelnyh i solidarnyh pensionnyh sistem: obosnovannyy vybor [Models of accumulative and solidary pension systems: an informed choice] Russia and St. Petersburg: Economy and Education in the 21st century. 232. (in Russian).

Gorlin Yu.M., Lyashok V.Yu. (2020). Faktory rosta urovnya pensionnogo obespecheniya v srednesrochnoy i dolgosrochnoy perspektive [Factors of growth in the level of pension provision in the medium and long term] Rec-2020. (in Russian).

Gorlin Yu.M., Salmina A.A. (2019). Sravnitelnyy analiz mezhdunarodnogo opyta primeneniya indikatorov urovnya pensionnogo obespecheniya [Comparative analysis of international experience in applying indicators of the level of pension provision]. Bulletin of the Institute of Economics of RAS. (5). 114-131. (in Russian). doi: 10.24411/2073-6487-2019-10062 .

Kravchenko E.V. (2020). K voprosu o effektivnosti funktsionirovaniya pensionnoy sistemy Rossii [On the issue of the efficiency of the pension system in Russia]. Innovatsii. Nauka. Obrazovanie. (16). 497-593. (in Russian).

Mamiy E. A., Akopyan E.G. (2019). Sostoyanie i perspektivy razvitiya negosudarstvennogo pensionnogo obespecheniya [The situation and perspectives of the non-state pension provision in russia]. Sustainable Development Economics. (31(37)). 38-48. (in Russian).

Podgorelova A.V., Kravchenko E.V. (2020). Klyuchevye problemy otechestvennoy pensionnoy sistemy i vozmozhnye puti ikh resheniya [Key problems of the Russian pension system and possible ways to solve them] The world economy of the 21st century: the era of biotechnology and digital technologies. 121-125. (in Russian).

Roik V.D. (2012). Pensionnaya sistema Rossii: vyzovy XXI veka i puti modernizatsii [Pension system of Russia: challenges of the 21st century and ways of modernization] Sankt-Peterburg i dr. : Piter. (in Russian).

Roik V.D. (2017). Pensionnyy vozrast i modernizatsiya pensionnyh sistem: otechestvennyy i zarubezhnyy opyt [Retirement age and modernization of pension systems: domestic and foreign experience] M.: Izdatelstvo Yurayt. (in Russian).

Shmigol N.S. (2016). Zarubezhnyy opyt stimulirovaniya uchastiya naseleniya v dobrovolnyh nakopitelnyh sistemakh i vozmozhnosti ego primeneniya v Rossii [Foreign experience of stimulating people’s participation in voluntary funded pension systems and prospects of its application in russia]. Economy. Taxes. Law. 9 (6). 57-67. (in Russian).

Sinyavskaya O.V., Voron O.V. (2020). Politika aktivnogo dolgoletiya i pensionnye reformy: rossiyskiy i mezhdunarodnyy opyt [Active longevity policy and pension reforms: Russian and international experience] M.: Izd. dom Vysshey shkoly ekonomiki. (in Russian).

Sinyavskaya O.V., Yakushev E.L., Chervyakova A.A. (2021). Rossiyskaya pensionnaya sistema v kontekste dolgosrochnyh vyzovov i natsionalnyh tseley razvitiya [The Russian pension system in the context of long-term challenges and national development goals] M.: Izd. dom Vysshey shkoly ekonomiki. (in Russian).

Solovev A.K. (2014). Koeffitsient zameshcheniya trudovoy pensii: konflikt makroekonomicheskikh i sotsialnyh tseley [Replacement rate of retirement pension: the conflict of macroeconomic and social objectives]. Economics of Contemporary Russia. (3(66)). 56-67. (in Russian).

Solovev A.K. (2019). Pensionnaya reforma: problemy dostizheniya tselevyh orientirov [Pension reform: challenges in achieving tergets]. Bulletin of the Saint Petersburg State University of Economics. (5-2(119)). 47-53. (in Russian).

Solovev A.K. (2019). Pensionnaya sistema Rossii: riski tsifrovizatsii ekonomiki [The pension system of Russia: risks of the digitization of the economy] Problems and prospects for the development of the scientific and technological space. 70-74. (in Russian).