Анализ основных факторов формирования пенсионных прав застрахованных лиц в системе обязательного пенсионного страхования

Блохина О.С.1

1 Научно исследовательский центр развития государственной пенсионной системы и актуарно-статистического анализа. Финансовый университет при Правительстве Российской Федерации, ,

Скачать PDF | Загрузок: 42

Статья в журнале

Экономика труда (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 11, Номер 7 (Июль 2024)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=68533870

Аннотация:

В эпоху глобальной нестабильности проблемы социального обеспечения становятся первоочередными для каждого государства. Пенсионное обеспечение представляет собой наиболее масштабную отрасль социальной сферы, функционирование которой отражает уровень экономического развития страны. Перманентное реформирование системы пенсионного обеспечения отражает с одной стороны наличие существенных проблем в данной области, а с другой стороны – стремление к совершенствованию пенсионной системы. Задачами современной пенсионной системы является обеспечение достойного уровня жизни пенсионеров, центральное место в которой занимает застрахованное лицо, для которого наиболее значимой проблемой является реализация накопленных им прав после наступления страхового случая. Целью исследования является анализ факторов, оказывающих влияние на формирование пенсионных прав застрахованного лица.

В статье рассмотрены основные параметры, влияющие на пенсионное обеспечение и на возможность формирования пенсионных прав застрахованным лицом, выявлены основные риски, возникающие в результате изменения различных факторов. Проведен анализ демографических показателей, параметров уровня жизни застрахованных лиц, условий рынка труда и оценена степень их влияния на формирование пенсионных прав. Проведенный анализ позволяет сделать выводы о параметрах, определяющих условия формирования пенсионных прав, и о мерах, которые необходимо принять для оптимизации их влияния: снижение масштабов неформального сектора, борьба с бедностью и развитие экономики в целом, что обеспечило бы рост доходов застрахованных лиц и непосредственное влияние на формирование пенсионных прав и на уровень пенсионного обеспечения в долгосрочной и краткосрочной перспективе

Ключевые слова: пенсионная система, застрахованные лица, получатели пенсий, система обязательного пенсионного страхования, уровень пенсионного обеспечения

Финансирование:

статья подготовлена по результатам исследований, выполненных за счет бюджетных средств по Государственному заданию Финансового университета при Правительстве Российской Федерации 2024 года

JEL-классификация: I38, H55, J26

Введение. В условиях глобальной нестабильности, проблемы социального обеспечения становятся первоочередными для каждого государства. Пенсионное обеспечение представляет собой наиболее масштабную отрасль социальной сферы, поскольку затрагивает интересы, как трудоспособного население, так и нетрудоспособного - пенсионеров. Перманентное реформирование системы пенсионного обеспечения [1, c. 1063-1076] отражает с одной стороны наличие существенных проблем в данной области, а с другой стороны – стремление к совершенствованию пенсионной системы в постоянно меняющихся условиях ее функционирования. Задачами современной пенсионной системы является обеспечение достойного уровня жизни пенсионеров. Вопросы пенсионного обеспечения рассматриваются многими авторами. А.К. Соловьев исследует проблемы измерения эффективности государственной пенсионной системы в условиях глобальных рисков [2, c. 98-102]. А.Л. Сафонов, М.А. Анюшина и О.А. Дубровская в своей статье приводят особенности формирования пенсионных прав застрахованных лиц [3, c. 54-63]. И.Р. Маматказин рассматривает вопросы формирования пенсионных прав в обязательном пенсионном страховании [4, c. 115–127]. А.Л Сафонов., Ю.В. Долженкова анализируют факторы финансовой несбалансированности страховой пенсионной системы [5, c. 108–122]. Т. Г. Синявская, А. А. Трегубова, М. З. Музаев в своей работе проводят оценку пенсионных прав в добровольном пенсионном страховании [6, c. 71–79]. Целью исследования является анализ факторов, оказывающих влияние на формирование пенсионных прав застрахованных лиц в обязательном пенсионном страховании. В качестве источников данных в работе использовались официальные данные Росстата и ЕМИСС, а также различные аналитические материалы и научные труды.

Основная часть. В соответствии с рекомендациями и стандартами международных организаций национальные пенсионные системы должны обеспечивать экономическую и социальную эффективность. Под экономической эффективностью понимается оптимальное распределение нагрузки между участниками пенсионной системы. Социальная эффективность подразумевает возможность пенсионной системы обеспечить не только минимальные гарантии, но и адекватный уровень пенсионного обеспечения [7, c. 67–77].

Обеспечение на приемлемом уровне соотношения пенсий и заработных плат – одно из условий неявного общественного договора между пенсионерами, работающими, бизнесом и государством о распределении между ними национального дохода [8, c. 143]. Для застрахованного лица, как субъекта обязательного пенсионного страхования [9], главной проблемой является реализация страхового принципа эквивалентности накопленных прав застрахованного лица и пенсионных обязательств, поскольку для пенсионной страховой системы характерен длительный период формирования пенсионных прав по сравнению с другими видами социального страхования [10, c. 27].

Застрахованное лицо формирует пенсионные права в течение всей трудовой деятельности, итоговая сумма которых определяет уровень пенсионного обеспечения застрахованного лица при назначении страховой пенсии по старости. Государство со своей стороны должно гарантировать реализацию права граждан на труд и возможность реализации накопленных пенсионных прав после наступления страхового случая. Законодательством установлены составляющие, формирующие пенсионные права: продолжительность страхового стажа, размер заработной платы, а также условия труда. Пенсионное обеспечение представляет собой достаточно сложную социально-экономическую систему, которая функционирует под влиянием различных факторов: демографических, макроэкономических, политических, социальных и иных. Возможность формирования пенсионных прав застрахованным также определяется различными внешними параметрами.

Рассмотрим основные факторы, влияющие на процесс формирования пенсионных прав застрахованных лиц в системе обязательного пенсионного страхования. Важным звеном в функционировании обязательного пенсионного страхования является солидарная составляющая и ее влияние на сбалансированность пенсионной системы, так как часть страховых взносов работающего населения идет на выплату текущих пенсий. Для трудоспособного населения, находящегося в процессе формирования страховых прав, важным критерием назначения пенсии в первую очередь является возраст выхода на пенсию, который обусловлен следующими демографическими параметрами: возрастная структура населения, ожидаемая положительность жизни, возрастно-половое распределение структуры населения, коэффициенты нагрузки и др.

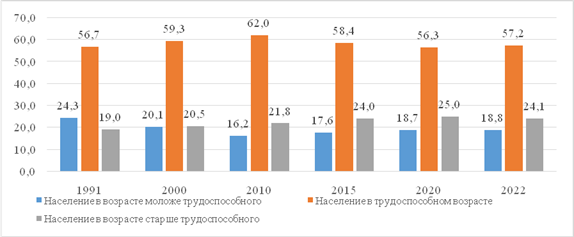

Распределение населения по трем возрастным группам является наиболее значимым демографическим показателем, влияющим на сбалансированность пенсионной системы посредством сдвигов в возрастных группах, определяющих уровень нагрузки лицами пенсионного возраста на население трудоспособного возраста. Динамика распределения населения по трем возрастным группам демонстрирует тенденцию сокращения населения трудоспособного возраста: к 2021 году данный показатель сократился на 9,1 % по сравнению с 2005 годом (рис. 1) [11, c. 133-134], [12, c. 569-571]. Перераспределение структуры населения в пользу населения старше трудоспособного ведет к росту нагрузки на трудоспособное население, как правило, за счет роста ожидаемой продолжительности жизни.

Рисунок 1 – Динамика распределения численности населения по трем возрастным группам за 1991-2022 гг., % (Составлено автором по данным [13])

Последние десятилетия пенсионные системы большинства развитых стран сталкиваются с проблемой старения населения, которая оказывает прямое влияние на проводимую пенсионную политику государств, направленную на повышение пенсионного возраста с целью сбалансировать нагрузку на трудоспособное население и снизить пенсионную нагрузки на экономику страны [14, c. 27-37], [15, c. 22-39], [16, c. 182]. При сохранении описанной тенденции снижения численности трудоспособного населения и роста численности пенсионеров возникает перспектива очередного пересмотра возраста выхода на пенсию по старости, что непосредственно оказывает влияние на продолжительность формирования пенсионных прав застрахованным лицом.

Согласно пенсионному законодательству главным параметром, который отражает количество накопленных пенсионных прав, является сумма ИПК (индивидуальный пенсионный коэффициент). В свою очередь ИПК формируется исходя из двух параметров – продолжительности страхового стажа и суммы страховых взносов, направленных на финансирование страховой пенсии [17].

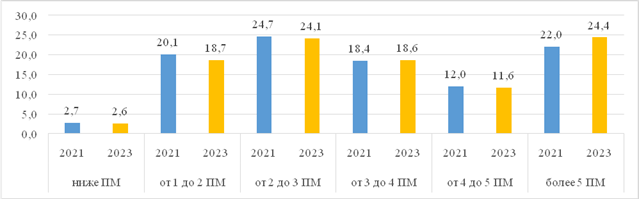

В условиях действующего пенсионного законодательства определяющим фактором в формировании пенсионных прав является уровень заработной платы. Для оценки влияния уровня заработной платы на процесс формирования пенсионных прав застрахованных лиц, рассмотрим динамику распределения численности работников организаций по размерам начисленной заработной платы. Рисунок 2 демонстрирует, что в 2023 году 2,6% работников организаций получают заработную плату ниже прожиточного минимума, при этом наибольшая доля работников (24,4% от общей численности) сконцентрирована в диапазоне 6 прожиточных минимумов и более.

Рисунок 2 – Распределение численности работников организаций по размерам начисленной заработной платы (в пересчете на величину прожиточного минимума (ПМ) трудоспособного населения) за апрель,%

(Составлено автором по данным [18])

Показатели уровня бедности трудоспособного населения характеризуют, какое количество лиц не имеют возможности полноценно формировать страховые права, в связи с низким уровнем оплаты труда. В 2021 году 53,7 % [19] малоимущего населения России составили лица трудоспособного возраста. Для России характерна тенденция снижения численности населения, денежные доходы которых оказались ниже границы бедности: в 2022 году показатель снизился на на 2,7 п.п. по сравнению с 2010 годом или на 3,4 млн. человек. Однако, несмотря на снижение численности бедного населения, дефицит денежного дохода вырос в 1,8 раз, то есть сумма денежных средств, необходимая для доведения доходов населения с денежными доходами ниже границы бедности до границы бедности, выросла практически в два раза (таблица 1).

Таблица 1 - Численность населения с денежными доходами ниже границы бедности/величины прожиточного минимума (ПМ)

(Составлено автором по данным [20])

|

|

2010

|

2015

|

2016

|

2017

|

2018

|

2019

|

2020

|

2021

|

2022

|

|

Численность населения с

денежными доходами ниже границы бедности/величины ПМ, в %

|

12,5

|

13,4

|

13,2

|

12,9

|

12,6

|

12,3

|

12,1

|

11,0

|

9,8

|

|

Численность населения с

денежными доходами ниже границы бедности/величины ПМ, млн. человек

|

17,7

|

19,6

|

19,4

|

18,9

|

18,4

|

18,0

|

17,7

|

16,0

|

14,3

|

|

Дефицит денежного

дохода в стоимостном выражении, млрд. рублей

|

375,0

|

701,7

|

701,8

|

702,5

|

699,9

|

720,4

|

728,6

|

695,6

|

690,2

|

Застрахованные лица, имеющие официальную заработную плату ниже прожиточного минимума для трудоспособного населения (16 844 руб. в 2024 г.) в условиях формирования пенсионных прав в течение 15 лет (минимальный страховой стаж) не смогут накопить требуемое количество ИПК (30) для назначения страховой пенсии по старости. При заработной плате равной величине прожиточного минимума для трудоспособного населения в 2024 году ИПК составит 1,24. С другой стороны, застрахованные лица, имеющие достаточно высокую заработную плату, (суммарно превышающую нормативную базу для начисления страховых взносов) законодательно ограничены по учету пенсионных прав.

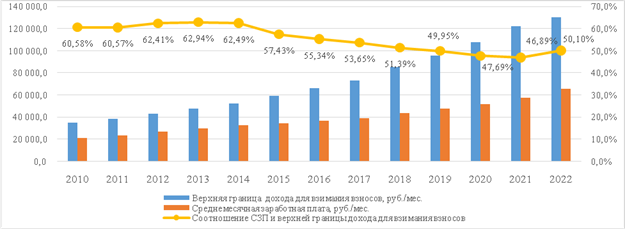

Соотношение заработной платы и верхней границы дохода для взимания страховых взносов отражает, какое количество баллов застрахованное лицо сможет заработать в текущем году. Динамика соотношения средней заработной платы в экономике и верхней границы дохода для взимания страховых взносов демонстрирует тенденцию снижения, составив в 2022 году 50,1%, по сравнению с 60,6% в 2010 году (рис. 3). Рост верхней границы дохода для взимания страховых взносов темпами, превышающими темпы роста заработной платы, отрицательно влияет на количество ИПК, которое застрахованное лицо может заработать в отчетном году.

Рисунок

3 – Динамика среднемесячной заработной платы и верхней границы дохода для

взимания взносов

Рисунок

3 – Динамика среднемесячной заработной платы и верхней границы дохода для

взимания взносов

(Составлено автором по данным [21], [22])

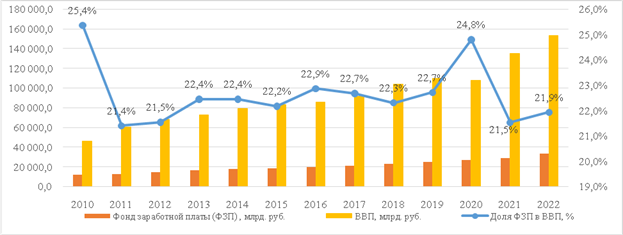

Значимым показателем, характеризующим уровень заработной платы, является доля заработной платы в ВВП. В течение рассматриваемого промежутка времени (2010-2022 гг.) наблюдается тенденция снижения указанного показателя за счет опережающего роста производительности труда по сравнению с ростом заработной платы: ВВП к 2022 году вырос на 231,3%, по сравнению с ростом фонда заработной платы в 186,5%. Рост масштабов экономики требует пропорционального роста рабочий силы и соответственно роста оплаты труда. Рассмотренная динамика демонстрирует, что труд застрахованных лиц недооценен, что непосредственно влияет на процесс формирования пенсионных прав и уровень пенсионного обеспечения по старости в перспективе (рис. 4).

Рисунок 4 – Динамика фонда заработной платы и ВВП за 2010-2022 гг.

(Составлено автором по данным [21], [23])

Динамика распределения фонда начисленной заработной платы по 20-ти процентным группам отражает незначительные структурные изменения в распределении фонда начисленной заработной платы по 20-процентным группам, происходит перераспределение численности работников в сторону наименее оплачиваемых работников: на 1% процент увеличилась доля первой группы, при этом сократилась доля работников в четвертой группе на 1,7% (таблица 2).

При сохранении текущего уровня заработной платы в долгосрочной перспективе сегодняшние страховые взносы не смогут обеспечить застрахованному лицу достойный уровень пенсионного обеспечения.

Таблица 2 - Распределение фонда начисленной заработной платы по 20-ти процентным группам (Составлено автором по данным [21])

|

|

Доля в общем ФЗП , % к итогу (2013)

|

Доля в общем ФЗП , % к итогу (2015)

|

Доля в общем ФЗП , % к итогу (2017)

|

Доля в общем ФЗП , % к итогу (2019)

|

Доля в общем ФЗП , % к итогу (2023)

|

|

ФЗП - всего

|

100,0

|

100,0

|

100,0

|

100,0

|

100,0

|

|

в

том числе по 20%-ным группам работников:

|

|

|

|

|

|

|

Первая

группа (наименее оплачиваемые работники)

|

5,2

|

5,3

|

5,3

|

6,2

|

6,2

|

|

Вторая

группа

|

9,9

|

10,1

|

10,1

|

10,3

|

10,4

|

|

Третья

группа

|

14,9

|

15

|

15,1

|

14,4

|

14,6

|

|

Четвертая

группа

|

22,6

|

22,6

|

22,6

|

20,9

|

20,9

|

|

Пятая

группа (наиболее оплачиваемые работники)

|

47,4

|

47

|

46,9

|

48,2

|

47,9

|

Фактор рынка труда оказывает значимое влияние на формирование социально-экономической политики страны как в краткосрочной, так в долгосрочной перспективе. Изменения таких параметров как численность трудоспособного населения, уровень занятости и безработицы в стране, динамика занятых в неформальном секторе оказывают прямое влияние на экономику страны в целом. Система обязательного пенсионного страхования подвержена влиянию факторов рынка труда, которые влияют на эффективность перераспределительного механизма действующей солидарно-распределительной пенсионной системы. Для застрахованного лица, как субъекта обязательного пенсионного страхования, параметры рынка труда будут определять условия формирования пенсионных прав. Рассмотрим динамику основных составляющих рынка труда: уровень занятости, безработицы, численности рабочей силы и др.

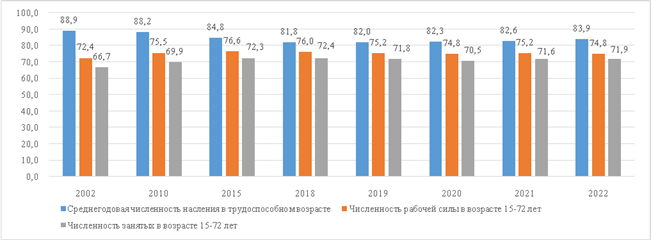

Динамика численности занятого населения отражает общую тенденцию роста на 7,8% в 2022 году по сравнению с 2020 годом. Одновременно с ростом занятости наблюдается сокращение численности населения в трудоспособном возрасте – в 2022 году на 5,6% или на 4,9 млн. человек. Следовательно, наблюдается сокращение численности застрахованных лиц трудоспособного возраста в период формирования пенсионных прав (рис. 5).

Рисунок 5 – Динамика основных показателей рынка труда, млн. человек (Составлено автором по данным [21])

Уровень занятости в стране оказывает прямое влияние на возможность формирования пенсионных прав застрахованным лицом. Социальная политика, направленная на регулирование уровня безработицы должна учитывать ее влияние не только на уровень жизни населения, но и на возможность формирования пенсионных прав.

Следует отметить, что период получения пособия по безработице обеспечивает застрахованному лицу формирование пенсионных прав на страховую пенсию. Динамика зарегистрированной безработицы в 2021 году сократилась на 798,9 тыс. человек или на 58,4% по сравнению с 2010 годом. При этом уровень зарегистрированной безработицы не отражает реальное состояние уровня безработицы в стране, так как к зарегистрированным безработным относятся только те трудоспособные граждане, которые стали на учтет органах службы занятости.

Рисунок 6 иллюстрирует значительное превышение уровня безработицы по данным выборочного обследования Росстата по сравнению с уровнем зарегистрированной безработицы – в 6,4 раза в 2021 году. В России наблюдаются тенденции снижения, как зарегистрированной безработицы, так и безработицы по данным выборочного обследования Росстата: уровень безработицы в 2022 году снизился до уровня 3,9% или на 4 п.п. по сравнению с показателями 2002 года.

Рисунок

6 – Динамика численности безработного населения и уровня безработных в

2002-2022 гг.

(Составлено автором по данным [21], [24])

Рисунок

6 – Динамика численности безработного населения и уровня безработных в

2002-2022 гг.

(Составлено автором по данным [21], [24])

Несмотря на снижение уровня безработицы, следует учитывать риски роста технологической безработицы в условиях цифровицации. Перспективы уровня безработицы следует анализировать, учитывая текущие процессы расширения производства в условиях проводимой санкционной политики в отношении России и снижения миграционных потоков. Рассмотренные риски будут оказывать прямое влияние на возможность трудоустройства застрахованных лиц и на возможность формирования пенсионных прав в условиях роста безработицы.

Уровень неформальной занятости является важной составляющей как рынка труда, так и экономики страны в целом. В рамках системы обязательного пенсионного страхования проблема неформальной занятости влияет с одной стороны на заниженные страховые взносы в бюджет СФР, а с другой стороны на возможность формирования пенсионных прав на уровне, необходимом для назначения страховой пенсии, исключая указанных лиц из системы пенсионного страхования.

Для России проблема неформальной занятости стоит достаточно остро, а пандемия COVID-19 и развивающаяся цифровизацией только усугубили данную проблему: темп роста численности занятых в неформальном в 2021 году составил 115,6% по сравнению с 2006 годам, достигнув значения 14,6 млн. человек. Доля занятых в неформальном секторе в течении 2006 -2021 гг. варьировалась в диапазоне от 16,9 % до 20,1%, к 2021 году значение показателя незначительно снизилось до 19,4% (рис. 7).

Рисунок

7 – Динамика численности занятых в неформальном секторе и среднего возраста

занятых за 2006-2021 гг.

(Составлено автором по данным [21])

Рисунок

7 – Динамика численности занятых в неформальном секторе и среднего возраста

занятых за 2006-2021 гг.

(Составлено автором по данным [21])

Следовательно, около 20% процентов занятого населения не формируют пенсионные права и не обеспечивают в перспективе назначение страховой пенсии, при сохранении текущей ситуации им может быть обеспечена только социальная пенсия. Средний возраст занятых в неформальном секторе варьируется от 38,5 лет в 2006 году до 41 года в 2021 году, что говорит о занятости в неформальном секторе населения в трудоспособном возрасте.

Заключение. Текущие условия функционирования пенсионной системы требуют от нее адаптивности и гибкости, однако при планировании пенсионной политики невозможно учесть и спрогнозировать все стремительно меняющиеся факторы, однако перед системой пенсионного обеспечения стоит задача обеспечения социальной справедливости и адекватного уровня пенсионного обеспечения. В работе проведен анализ демографических показателей, параметров уровня жизни застрахованных лиц, условий рынка труда и оценена степень их влияния на формирование пенсионных прав. Проведенный анализ позволяет сделать выводы о необходимости принятия мер, направленных на снижение масштабов неформального сектора, борьбу с бедностью и развитие экономики в целом, что обеспечило бы рост доходов застрахованных лиц, и как следствие, оказало бы непосредственное влияние на формирование пенсионных прав, на уровень пенсионного обеспечения в долгосрочной и краткосрочной перспективе.

Источники:

2. Соловьев А.К. Проблемы измерения эффективности государственной пенсионной системы в условиях глобальных рисков // Хроноэкономика. – 2021. – № 4(32). – c. 93-97.

3. Сафонов А. Л., Анюшина М. А., Дубровская О. А. Формирование пенсионных прав граждан в системе обязательного пенсионного страхования // Социально-трудовые исследования. – 2021. – № 1 (42). – c. 54–63.

4. Маматказин И.Р. Вопросы формирования пенсионных прав в обязательном пенсионном страховании с учетом ранее действовавшего пенсионного законодательства // Exjure. – 2021. – № 4. – c. 115-127.

5. Сафонов А.Л., ДолженковаЮ.В. Факторы финансовой несбалансированности обязательной системы пенсионного страхования: анализ российской практики // Финансы: теория и практика. – 2020. – № 24(6). – c. 108-122.

6. Синявская Т. Г., Трегубова А. А., Музаев М. З. Актуарная оценка пенсионных прав в добровольном пенсионном страховании // Развитие территорий. – 2022. – № 3(29). – c. 71-79.

7. Соловьев А.К. Трансформация принципов формирования страховых пенсионных прав в условиях повышения пенсионного возраста // Экономика и управление. – 2019. – № 9(167). – c. 67-79.

8. Горлин Ю.М., Ляшок В.Ю. Пенсионный гамбит // Журнал новой экономической ассоциации. – 2019. – № 2(42). – c. 138–148.

9. Федеральный закон от 15 декабря 2001 г. № 167-ФЗ «Об обязательном пенсионном страховании в Российской Федерации». (ред. от 25.12.2023). [Электронный ресурс]. URL: http://www.consultant.ru/ (дата обращения: 01.05.2024).

10. Синявская О.В., Якушев Е.Л., Червякова А.А. Российская пенсионная система в контексте долгосрочных вызовов и национальных целей развития. / докл. к XXII Апр. междунар. науч. конф. по проблемам развития экономики и общества. - М.: Изд. дом Высшей школы экономики, 2021. – 120 c.

11. Синявская О.В., Ворон О.В. Политика активного долголетия и пенсионные реформы: российский и международный опыт. - М.: Изд. дом Высшей школы экономики, 2020. – 191 c.

12. Синявская О. В. Российская пенсионная система в контексте демографических вызовов и ограничений // Экономический журнал ВШЭ. – 2017. – № 4. – c. 562–591.

13. Статистический бюллетень «Численность населения Российской Федерации по полу и возрасту». [Электронный ресурс]. URL: https://rosstat.gov.ru/compendium/document/13284 (дата обращения: 20.02.2024).

14. Доклад ОЭСР «Взгляд на пенсии 2021: Индикаторы стран-членов ОЭСР и стран «Большой двадцатки». – 2021. – С. 223. [Электронный ресурс]. URL: https://doi.org/10.1787/ca401ebd-en (дата обращения: 20.02.2024).

15. Иванова М., Балаев А., Гурвич Е. Повышение пенсионного возраста и рынок труда // Вопросы экономики. – 2017. – № 3. – c. 22–39.

16. Шестакова Е.Е. На пути реформирования пенсионных систем: новые технологии и старые проблемы // Государственное управление. Электронный вестник. – 2020. – № 78. – c. 179–197.

17. Федеральный закон от 28 декабря 2013 г. № 400-ФЗ «О страховых пенсиях» (ред. от 29.05.2024). [Электронный ресурс]. URL: http://www.consultant.ru/ (дата обращения: 30.05.2024).

18. Статистический бюллетень «Сведения о распределении численности работников по размерам заработной платы» за апрель отчетного года. [Электронный ресурс]. URL: https://rosstat.gov.ru/compendium/document/13268 (дата обращения: 20.01.2024).

19. Распределение малоимущего населения по основным демографическим и социально - экономическим группам (по итогам выборочного наблюдения доходов населения и участия в социальных программах). [Электронный ресурс]. URL: https://rosstat.gov.ru/storage/mediabank/tab-25.xlsx (дата обращения: 20.02.2024).

20. Статистический бюллетень «Социально-экономические индикаторы бедности». [Электронный ресурс]. URL: https://rosstat.gov.ru/compendium/document/13293 (дата обращения: 25.02.2024).

21. Труд и занятость в России. 2023. / Стат.сб./Росстат Т78. - M., 2023. – 180 c.

22. Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ (ред. от 29.05.2024). [Электронный ресурс]. URL: http://www.consultant.ru/ (дата обращения: 01.06.2024).

23. Статистический бюллетень «Краткосрочные экономические показатели Российской Федерации». [Электронный ресурс]. URL: https://rosstat.gov.ru/compendium/document/50802 (дата обращения: 22.04.2024).

24. Единая межведомственная информационно-статистическая система (ЕМИСС). [Электронный ресурс].

Страница обновлена: 02.12.2025 в 21:16:46

Download PDF | Downloads: 42

Main factors of pension rights of insured persons in the compulsory pension insurance system

Blokhina O.S.Journal paper

Russian Journal of Labour Economics

Volume 11, Number 7 (July 2024)

Abstract:

At a time of global instability, social security issues are becoming a priority for every state. Pension system is the most extensive branch of the social sphere. Its activity reflects the level of economic development of the country. The permanent reform of the pension system reflects, on the one hand, the existence of significant problems in this area and, on the other hand, the desire to improve the pension system. The task of the modern pension system is to ensure a decent standard of living for pensioners.

The insured person, for whom the most important problem is the realization of accumulated rights after the occurrence of an insured event, occupies the central place in the pension system.

The purpose of the study was to analyze the factors influencing pension rights of the insured person.

The article considers the main parameters influencing pension provision and the possibility of formation of pension rights and identifies the main risks arising from changes in various factors.

The analysis of demographic indicators, parameters of the standard of living of insured persons, and labor market conditions was carried out; and the degree of their influence on pension rights was estimated. The analysis allows to draw conclusions about the parameters that determine the conditions for the formation of pension rights and about the measures that need to be taken to optimize their impact. These measures are as follows: reducing the size of the informal sector and combating poverty and developing the economy as a whole, which would ensure an increase in the incomes of insured persons and have a direct impact on the formation of pension rights and the level of pension provision in the long and short term.

Acknowledgments:

The article was prepared based on the results of research carried out at the expense of budgetary funds under the State Assignment of the Financial University under the Government of the Russian Federation in 2024.

Keywords: pension system, insured person, pension recipient, compulsory pension insurance system, pension provision level

Funding:

JEL-classification: I38, H55, J26

References:

Trud i zanyatost v Rossii. 2023 [Labor and employment in Russia. 2023] (2023). (in Russian).

Gorlin Yu.M., Lyashok V.Yu. (2019). Pensionnyy gambit [Pension gambit]. The Journal of the New Economic Association. (2(42)). 138–148. (in Russian).

Ivanova M., Balaev A., Gurvich E. (2017). Povyshenie pensionnogo vozrasta i rynok truda [Implications of higher retirement age for the labor market]. Voprosy Ekonomiki. (3). 22–39. (in Russian).

Kravchenko E. V., Sukhoveeva A. A. (2021). Tselevye orientiry i sovremennye tendentsii razvitiya pensionnogo obespecheniya v Rossii [Targets and current trends in the development of pension provision in Russia]. Epp. (5). 1063-1076. (in Russian).

Mamatkazin I.R. (2021). Voprosy formirovaniya pensionnyh prav v obyazatelnom pensionnom strakhovanii s uchetom ranee deystvovavshego pensionnogo zakonodatelstva [Issues of formation of pension rights in mandatory pension insurance, taking into account the previously existing pension legislation]. Exjure. (4). 115-127. (in Russian).

Safonov A. L., Anyushina M. A., Dubrovskaya O. A. (2021). Formirovanie pensionnyh prav grazhdan v sisteme obyazatelnogo pensionnogo strakhovaniya [Formation of pension rights of citizens of the russian federation in the system of compulsory pension insurance]. Sotsialno-trudovye issledovaniya. (1 (42)). 54–63. (in Russian).

Safonov A.L., DolzhenkovaYu.V. (2020). Faktory finansovoy nesbalansirovannosti obyazatelnoy sistemy pensionnogo strakhovaniya: analiz rossiyskoy praktiki [Factors of financial imbalance in the compulsory pension insurance system: the case of Russia]. Finance: Theory and Practice». (24(6)). 108-122. (in Russian).

Shestakova E.E. (2020). Na puti reformirovaniya pensionnyh sistem: novye tekhnologii i starye problemy [On the way to reform the pension system: new technologies and old problems]. Public administration. Electronic Bulletin. (78). 179–197. (in Russian).

Sinyavskaya O. V. (2017). Rossiyskaya pensionnaya sistema v kontekste demograficheskikh vyzovov i ogranicheniy [Russian pension system in the context of demographic challenges and constraints]. Ekonomicheskiy zhurnal VShE. (4). 562–591. (in Russian).

Sinyavskaya O.V., Voron O.V. (2020). Politika aktivnogo dolgoletiya i pensionnye reformy: rossiyskiy i mezhdunarodnyy opyt [Active longevity policy and pension reforms: Russian and international experience] (in Russian).

Sinyavskaya O.V., Yakushev E.L., Chervyakova A.A. (2021). Rossiyskaya pensionnaya sistema v kontekste dolgosrochnyh vyzovov i natsionalnyh tseley razvitiya [The Russian pension system in the context of long-term challenges and national development goals] (in Russian).

Sinyavskaya T. G., Tregubova A. A., Muzaev M. Z. (2022). Aktuarnaya otsenka pensionnyh prav v dobrovolnom pensionnom strakhovanii [Actuarial valuation of pension rights in voluntary pension insurance]. Razvitie territoriy. (3(29)). 71-79. (in Russian).

Solovev A.K. (2019). Transformatsiya printsipov formirovaniya strakhovyh pensionnyh prav v usloviyakh povysheniya pensionnogo vozrasta [Transformation of the principles of formation of insurance pension rights in the context of increased retirement age]. Economics and management. (9(167)). 67-79. (in Russian).

Solovev A.K. (2021). Problemy izmereniya effektivnosti gosudarstvennoy pensionnoy sistemy v usloviyakh globalnyh riskov [Problems of measuring the effectiveness of the state pension system in the context of global risks]. Khronoekonomika. (4(32)). 93-97. (in Russian).