Программы лояльности в системе управления взаимоотношениями с клиентами

Завьялова Н.Б.1, Кравец А.А.1

1 Российский экономический университет имени Г.В. Плеханова, Россия, Москва

Скачать PDF | Загрузок: 53 | Цитирований: 5

Статья в журнале

Экономика, предпринимательство и право (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 11, Номер 2 (Февраль 2021)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=44745949

Цитирований: 5 по состоянию на 31.03.2023

Аннотация:

В статье представлены теоретические и эмпирические исследования по вопросам повышения лояльности клиентов банков. В условиях экономического спада как результата действия санкций и продолжительной мировой пандемии, программы лояльности во многом исчерпали себя, а изменение условий программ лояльности с целью повышения их эффективности может нанести существенный вред доверию клиентов банковским структурам.

Ключевые слова: банки, банковские услуги, лояльность, программы лояльности, управление взаимоотношениями с клиентами банков

JEL-классификация: P46, P49, M21

Введение

В условиях высокой конкуренции практически все компании стремятся выстроить долгосрочные отношения с клиентами, обеспечивая их лояльность самыми различными методами. В систему выстраивания взаимоотношений с клиентами входят (1) инструменты быстрой реакции на запросы клиентов, (2) предложения новых банковских продуктов с использованием маркетинговых кампаний, (3) программы повышения уровня лояльности существующих клиентов, (4) проекты совершенствования цифрового функционала для взаимодействия с клиентами и др. Финансовые компании не являются исключением, и повышение лояльности клиентов для них также актуальная задача.

Анализ принципов организации взаимодействия с клиентами и поиск инструментов, наиболее предпочтительных для клиентов, – тема, которая активно обсуждается в научном сообществе. Значительная часть исследователей акцентируют внимание на роли новых технологий в выстраивании отношений с клиентами банка [1–3] (Smirnov, 2019; Polyanin, Dolgova, Ivashchenko, 2019; Ushanov, 2020), на формировании креативных моделей обслуживания клиентов [5] (Kosarev, 2020), на методах сокращения времени банковских операций при общей простоте использования банковских продуктов клиентами разных категорий [6] (Megargel, Shankararaman, Reddy, 2017). Авторы справедливо отмечают необходимость развития омниканальных отношений, создания экосистем на базе платформенных решений банков, аргументируя это повышением конкурентоспособности банков и лояльности клиентов. Однако высказываются опасения, что рост кибермошенничества, отвлечение внимания топ-менеджмента банков на развитие непрофильных сервисов, снижение возможности личного общения с персональным менеджером из-за вытеснения банковских служащих новыми ИТ-решениями [3] (Ushanov, 2020) негативно влияют на лояльность клиентов банков. По мнению Серебренниковой А.И. [4] (Serebrennikova, 2016), качество продуктов и услуг банка в глазах клиентов прочно ассоциируется с деятельностью сотрудников банка и возможностью взаимодействия с персональным менеджером.

В статье рассматриваются особенности реализации программ лояльности с целью выявления факторов, негативно влияющих на лояльность клиентов.

Инструменты повышения лояльности клиентов в банковских структурах

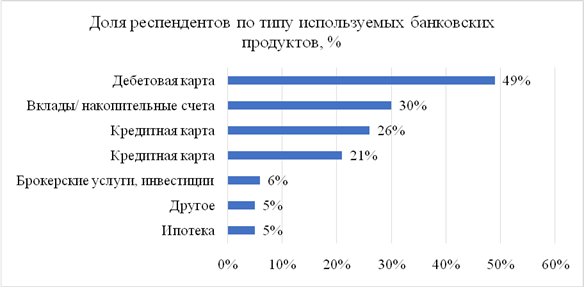

По данным исследования компании «Делойт», в 2020 г. предпочтения клиентов лежат в плоскости использования традиционных продуктов – дебетовых карт и накопительных счетов (рис. 1).

Рисунок 1. Исследование «Делойт» «Предпочтения банковских клиентов» (2020 г.)

Источник: Исследование компании «Делойт», сентябрь 2020 года. URL: https://www2.deloitte.com/content/dam/Deloitte/ru/Documents/research-center/consumer-preferences-in-banking-services-russia.pdf (дата обращения: 16.01.2021).

В этой связи значительную роль в решении задач повышения лояльности играет маркетинг взаимоотношений, реализованный в конкретном банке и партнерских организациях, включенных в коалиционные программы лояльности. Для банков инструменты обеспечения лояльности – это способ собрать ценную информацию о предпочтениях клиентов, на основании которой создаются и развиваются экосистемы, средство повышения уровня безопасности банковских операций за счет отслеживания традиционных мест использования банковских карт и др.

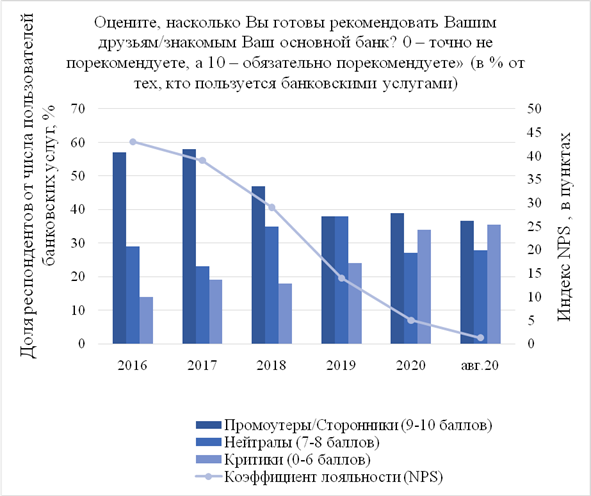

Современный банковский клиент является требовательным и образованным, ему недостаточно существующих преференций, его цель не только сохранить вклады, но и заработать или получить максимально выгодные условия при покупке товаров/услуг. По данным Национального агентства финансовых исследований (НАФИ) [1], индекс лояльности россиян к основному банку (NPS) с 2016 г. по 2020 г. снизился более чем в восемь раз (с 43 до 5 пунктов) (рис. 2).

Снижение индекса NPS происходит не только за счет респондентов, ранее не определившихся с оценкой, но и за счет промоутеров. Наиболее низкую лояльность демонстрируют респонденты от 35 до 59 лет, причем мужчины настроены более негативно. По мнению заместителя генерального директора Тимура Аймалетдинова (НАФИ), тенденция к снижению лояльности вызвана накоплением потребительского опыта, а также стремлением банков увеличить прибыль за счет навязывания своих услуг.

Рисунок 2. Динамика индекса лояльности

Источник: Инициативный всероссийский опрос НАФИ проведен в декабре 2019 г. Опрошено 1600 человек в 150 населенных пунктах в 52 регионах России. Возраст: 18 лет и старше. Статистическая погрешность не превышает 3,4%. URL: https://nafi.ru/analytics/loyalnost-rossiyan-k-bankam-padaet-chetvertyy-god-podryad/ (дата обращения: 16.01.2021).

Действительно, сервис по одобрению незапрашиваемых кредитов, десятки бонусных или других программ для людей, пользующихся услугами нескольких банков, становятся знаком вмешательства в личную жизнь. Активное внедрение голосовых роботов часто рассматривается клиентами как низкий интерес банков к конкретному человеку: затраты времени для клиента часто возрастают (из-за низкого качества связи и не всегда удовлетворительной работы модулей распознавания голоса), тогда как издержки, связанные с внедрением роботизированного помощника, окупаются банками менее чем за 1 год. Очевидно, что применение этих технологий в условиях пандемии было едва ли не единственным решением проблем клиентов, однако в дальнейшем активное нежелание общаться с клиентами может отрицательно повлиять на и без того низкую лояльность клиентов.

На снижение лояльности клиентов банков, несомненно, могла повлиять макроэкономическая ситуация в стране и снижение в январе 2021 года процентных ставок по вкладам в рублях в 1,7 раза по отношению к началу 2019 года [2].

Банковские продукты одинаковы практически во всех банках. Именно по этой причине лояльность клиентов становится значимым фактором конкурентоспособности. Банки для повышения лояльности выбирают различные стратегии: (1) приоритет потребностей клиентов; (2) удобная и эффективная продуктовая линейка; (3) технологичность; (4) повышение репутации [11, 3, 2] (Manuylenko, Kunitsyn, 2019; Ushanov, 2020; Polyanin, Dolgova, Ivashchenko, 2019).

Для повышения лояльности клиентов применяются разнообразные инструменты (табл. 1), каждый из которых должен соответствовать целям программы и быть адаптирован к потребностям различных групп клиентов.

Таблица 1

Типовые виды инструментов повышения лояльности клиентов

|

Виды инструментов

|

Примеры инструментов для повышения

лояльности клиентов

|

|

Экономические

|

Программы лояльности

Льготные тарифы Коалиционные программы лояльности VIP-обслуживание |

|

Социально-психологические

|

Создание климата доверия

Персонифицированное обслуживание |

|

Информационные

|

Информационная политика

Формирование положительного имиджа банка Реклама СМИ |

|

Профессиональные

|

Поддержка клиента

Внедрение инструментов взаимодействия с клиентами |

При существенном сходстве стратегий и инструментов повышения лояльности банковским структурам необходимо сосредоточиться на качестве применяемых инструментов. Так, при реализации коалиционных программ лояльности в числе факторов успешности можно выделить:

‒ высокую репутацию партнеров, привлеченных к реализации коалиционных программ, определение ключевой роли партнеров в достижении целей программы;

‒ четкую и понятную модель реализации программы (распределение баллов и бонусов, системы вознаграждения, регламент взаимодействия с партнерами и др.);

‒ формализацию предлагаемых клиентам выгод, их ценность для каждой из групп клиентов, на которые нацелены программы лояльности;

‒ качество обслуживания и коммуникации клиентов компаниями, участвующими в программе лояльности;

‒ мониторинг эффективности программы.

Примером одной из коалиционных программ лояльности можно назвать программу «СберСпасибо» от крупнейшего банка России ПАО «Сбербанк» (в настоящий момент банк является частью экосистемы Сбер). Клиент банка получает бонусы за покупки по карте Сбербанка, которые он может обменять на скидку у партнеров программы. В настоящий момент партнерами «СберСпасибо» являются крупные российские и международные компании в различных сферах торговли, такие как предприятия быстрого питания, кафе и рестораны, продовольственные и непродовольственные магазины, аптеки, интернет-ресурсы. По правилам программы, 1 бонус равен 1 рублю для скидки. В зависимости от компании, бонусами можно оплатить до 99% покупки. Процент начисляемых бонусов зависит от уровня программы. Всего в программе предусмотрено 4 уровня привилегий:

1. «Спасибо» (самый низкий уровень, с покупки начисляется до 30% бонусов от партнеров).

2. «Большое Спасибо» (до 30% бонусов от партнеров, 0,5% бонусов от СберБанка, повышенные бонусы от любимых партнеров).

3. «Огромное Спасибо» (до 30% бонусов от партнеров, 0,5% бонусов от Сбербанка, а также до 20% бонусов в двух категориях покупок или от любимых партнеров).

4. «Больше, чем Спасибо» (до 30% бонусов от партнеров, 0,5% бонусов от Сбербанка, а также до 20% бонусов в четырех категориях покупок или от любимых партнеров, возможность обмена бонусов на рубли).

Уже на этом этапе анализа можно говорить о недостаточно прозрачной системе начисления бонусов. Так, новые категории товаров можно подключить на 30 или 90 дней в обмен на бонусы и только при выполнении ежемесячного оборота по карте [3].

Для оценки программы лояльности «СберСпасибо» авторами в ноябре 2020 г. был проведен выборочный онлайн-опрос, в котором приняли участие 153 респондента (клиенты ПАО «Сбербанк»), 94% из числа которых младше 30 лет, 73% – женщины.

Анализ результатов опроса показал, что программой лояльности «СберСпасибо» пользуются 72% респондентов – клиентов банка. Из числа пользователей программы 85% считают, что информация о программе «СберСпасибо» доступна, а сама программа удобна и понятна. При этом, по данным опроса, 50% респондентов узнают о наличии программы от родственников и друзей, 8,2% – из информации на официальном сайте, 20% – от сотрудников банка.

Мнения респондентов относительно влияния или отсутствия влияния программы лояльности на частоту использования банковских услуг разделились практически поровну (48% – «влияет или скорее влияет» и 52% – «не влияет или скорее не влияет»), а наличие программы только для 40% влияет на отношение к банку.

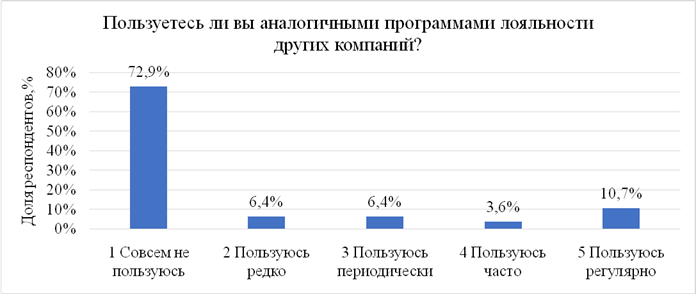

Очень показателен ответ респондентов на вопрос «Предлагают ли вам воспользоваться бонусами ПЛ «СберСпасибо» в магазинах, которые вы посещаете?» (рис. 3). 85% указывают на тот факт, что компании не предлагают или предлагают крайне редко воспользоваться бонусами. Это негативно характеризует партнерские связи в данной программе и низкую ответственность партнеров перед якорным предприятием. Только 14% респондентов из числа клиентов Сбербанка пользуются программами лояльности других компаний (рис. 4), что отражает желание клиентов воспользоваться максимальными привилегиями Сбербанка.

Рисунок 3. Доля респондентов, %

Источник: разработано авторами.

Рисунок 4. Доля респондентов, %

Источник: разработано авторами.

Банки достаточно хорошо осознают существующие проблемы по осведомленности клиентов, необходимости тщательности подбора партнеров для коалиционных программ и реорганизации программ, поскольку действующие модели формирования лояльности утратили свою эффективность. Сегодня, когда покупательная способность населения снижается, крупные расходы на приобретение авиабилетов и оплату гостиниц для осуществления туристических поездок сведены к минимуму, рестораны и бары работают в режиме ограничения, банкам следует принципиально пересмотреть политику взаимодействия с клиентами.

Заключение

В современных сложных экономических условиях предложения банков, интересные для клиентов, ограничены. Банки вынуждены ухудшать условия программ лояльности, а лишение клиентов каких-то преференций негативно сказывается на отношении к банку. Кроме того, рост ожиданий, повышение цифровой и финансовой грамотности клиентов меняют их отношение к широко распространенным программам лояльности. Многими клиентами они воспринимаются как убыточные, поскольку целью программ лояльности является увеличение числа транзакций и суммы чеков, а не рост финансового благополучия клиентов.При этом уровень развития технологий искусственного интеллекта позволяет сегодня банкам прогнозировать наиболее эффективные каналы и формат взаимодействия с клиентами, формировать адаптированные предложения вознаграждений для различных групп клиентов. Программы лояльности должны иметь эмоционально и социально ориентированный характер с максимально персонифицированным подходом. Так, при транзакции или совершении крупной покупки банк может делать небольшие отчисления в компании из сферы интересов клиента (детские дома, больницы, приюты для бездомных животных, на программы озеленения городов клиентов). Открытость банка, например, копия чека о выполненном перечислении, существенно повысит доверие клиентов и, как следствие, их лояльность. Возможно, более ценным для клиента будет подарок (книга, билет в театр или музей, недорогой гаджет и др.), доставленный курьером в день рождения вместо шаблонного поздравления. То есть главным инструментом лояльности банков должен стать креативный подход.

[1]НАФИ. URL: https://nafi.ru/analytics/loyalnost-rossiyan-k-bankam-padaet-chetvertyy-god-podryad/ (дата обращения 10.01.2021 г.).

[2] Динамика максимальной процентной ставки (по вкладам в российских рублях) десяти кредитных организаций, привлекающих наибольший объём депозитов физических лиц. URL: https://cbr.ru/statistics/avgprocstav/?UniDbQuery.Posted=True&UniDbQuery.From=1.03.2019&UniDbQuery.To=1.01.2021(дата обращения: 16.01.2021).

[3] Сайт программы лояльности UR: https://spasibosberbank.ru/how_it_works (дата обращения: 10.01.2021 г.)

Источники:

2. Полянин А.В., Долгова С.А., Иващенко Т.Н. Направления применения цифровых технологий в банковском секторе России // Государственное и муниципальное управление. Ученые записки. – 2019. – № 3. – c. 146-153. – doi: 10.22394/2079-1690-2019-1-3-146-153.

3. Ушанов А.Е. Принцип клиентоцентричности банковской деятельности в условиях цифровизации // Финансовые рынки и банки. – 2020. – № 2. – c. 35-40.

4. Серебренникова А.И. К вопросу о значении лояльности для деятельности банка // Известия уральского государственного экономического университета. – 2016. – № 6(68). – c. 46-56.

5. Косарев В.Е. О цифровой эволюции банков в направлении необанков // Финансовые рынки и банки. – 2020. – № 3. – c. 56-60.

6. Megargel A., Shankararaman V., Reddy S.K. Real-time inbound marketing: a use case for digital banking. / Handbook of Blockchain, Digital Finance, and Inclusion. - San Diego, CA: Academic Press, 2017. – 311-328 p.

7. Дементьева М.А., Лихачева В.В., Козырев Т.Г. Киберпреступления в банковской сфере Российской Федерации: способы выявления и противодействия // Экономические отношения. – 2019. – № 2. – c. 1009-1020. – doi: 10.18334/eo.9.2.4073.

8. Смирнов В.Д. Влияние неценовых факторов деятельности банков на их финансовый результат // Финансы: теория и практика. – 2020. – № 5. – c. 62-71. – doi: 10.26794/2587-5671-2020-24-5-62-71.

9. Тренды: почему банковские карты теряют популярность. Журнал «Эксперт». [Электронный ресурс]. URL: https://expert.ru/expert/2020/38/trendyi.

10. Бондаренко В.А., Семерникова Е.А. Маркетинг взаимоотношений и потребительская лояльность в банковской сфере: целесообразность формирования «Экосистемы» // Вестник Ростовского государственного экономического университета (РИНХ). – 2016. – № 2(54). – c. 17-22.

11. Мануйленко В.В., Куницын И.И. Статистические и балльно-весовые методы оценки репутационных рисков коммерческих банков // Дайджест-финансы. – 2019. – № 2. – c. 191-206. – doi: 10.24891/df.24.2.191.

Страница обновлена: 10.01.2026 в 19:41:11

Download PDF | Downloads: 53 | Citations: 5

Loyalty programs in the customer relationship management system

Zavyalova N.B., Kravets A.A.Journal paper

Journal of Economics, Entrepreneurship and Law

Volume 11, Number 2 (February 2021)

Abstract:

The article presents theoretical and empirical researches on increasing the loyalty of bank customers. In the context of the economic downturn as a result of the sanctions and the prolonged global pandemic, loyalty programs have largely exhausted themselves; and changing the terms of loyalty programs in order to increase their effectiveness can significantly harm the trust of customers in banking structures.

Keywords: banks, banking services, loyalty, loyalty programs, customer relationship management of banks

JEL-classification: P46, P49, M21

References:

Bondarenko V.A., Semernikova E.A. (2016). Marketing vzaimootnosheniy i potrebitelskaya loyalnost v bankovskoy sfere: tselesoobraznost formirovaniya «Ekosistemy» [Relationship marketing and consumer loyalty in the banking sector: "Ecosystem" feasibility]. The journal «Vestnik of Rostov state university of economics». (2(54)). 17-22. (in Russian).

Dementeva M.A., Likhacheva V.V., Kozyrev T.G. (2019). Kiberprestupleniya v bankovskoy sfere Rossiyskoy Federatsii: sposoby vyyavleniya i protivodeystviya [Cybercrime in the banking sector of the Russian Federation: ways of identifying and combating]. Journal of International Economic Affairs. 9 (2). 1009-1020. (in Russian). doi: 10.18334/eo.9.2.4073.

Kosarev V.E. (2020). O tsifrovoy evolyutsii bankov v napravlenii neobankov [About the digital evolution of banks towards to neobanks]. Finansovye rynki i banki. (3). 56-60. (in Russian).

Manuylenko V.V., Kunitsyn I.I. (2019). Statisticheskie i ballno-vesovye metody otsenki reputatsionnyh riskov kommercheskikh bankov [Statistical and scoring methods to assess reputational risks of commercial banks]. Digest Finance. 24 (2). 191-206. (in Russian). doi: 10.24891/df.24.2.191.

Megargel A., Shankararaman V., Reddy S.K. (2017). Real-time inbound marketing: a use case for digital banking San Diego, CA: Academic Press.

Polyanin A.V., Dolgova S.A., Ivaschenko T.N. (2019). Napravleniya primeneniya tsifrovyh tekhnologiy v bankovskom sektore Rossii [Areas of application of digital technologies in the Russian banking sector]. Gosudarstvennoe i munitsipalnoe upravlenie. Uchenye zapiski. (3). 146-153. (in Russian). doi: 10.22394/2079-1690-2019-1-3-146-153.

Serebrennikova A.I. (2016). K voprosu o znachenii loyalnosti dlya deyatelnosti banka [On importance of loyalty for bankʼs activities]. Journal of the Ural State University of Economics. (6(68)). 46-56. (in Russian).

Smirnov V.D. (2020). Vliyanie netsenovyh faktorov deyatelnosti bankov na ikh finansovyy rezultat [Influence of non-price factors of banks' activities on their financial results]. Finance: Theory and Practice». 24 (5). 62-71. (in Russian). doi: 10.26794/2587-5671-2020-24-5-62-71.

Smirnov V.N. (2019). Aspekty obespecheniya loyalnosti klientov banka [Aspects of bank customers ensuring loyalty]. Byulleten nauki i praktiki. 5 (6). 280-286. (in Russian). doi: 10.33619/2414-2948/43/36.

Ushanov A.E. (2020). Printsip klientotsentrichnosti bankovskoy deyatelnosti v usloviyakh tsifrovizatsii [The principle of customer-centricity of banking in the context of digitalization]. Finansovye rynki i banki. (2). 35-40. (in Russian).